作者|Eastland

头图|视觉中国

2023年Q1,中国可再生能源新增装机容量47.4GW,同比增长86%;其中,光伏新增33.7GW、同比增长154.8%;在可再生能源新增装机容量中,光伏占比达71%,可谓一枝独秀。

笔者在虎嗅2022年11月25日文章《中国抓到的这三张王牌,哪个是黑马?》中预言:“水电已接近天花板,风电技术门槛高、成本压降难。未来若干年,光伏将成为可再生能源的‘辕马’”,“2023年光伏将超越水电,坐上可再生能源头把‘交椅’”。

2023年3月,特斯拉公布“秘密宏图”,包括五个维度,第一个就是“更大规模部署光伏”。

2023年4月,朱云来在讲演中提到:“如果碳达峰可以通过光伏替代燃煤发电来实现,那么光伏就是一个值得长期投资的选项。整体上,光伏发电可能需要20年累计80万亿元的投资规模,平摊至每一年的投资近4万亿元。”

2023年Q1,各环节成本下降,装机容量暴涨,TCL中环、隆基绿能等龙头业绩创新高。光伏行业的欣欣向荣,资本市场会迟到但不会缺席。

隆基“一条龙”

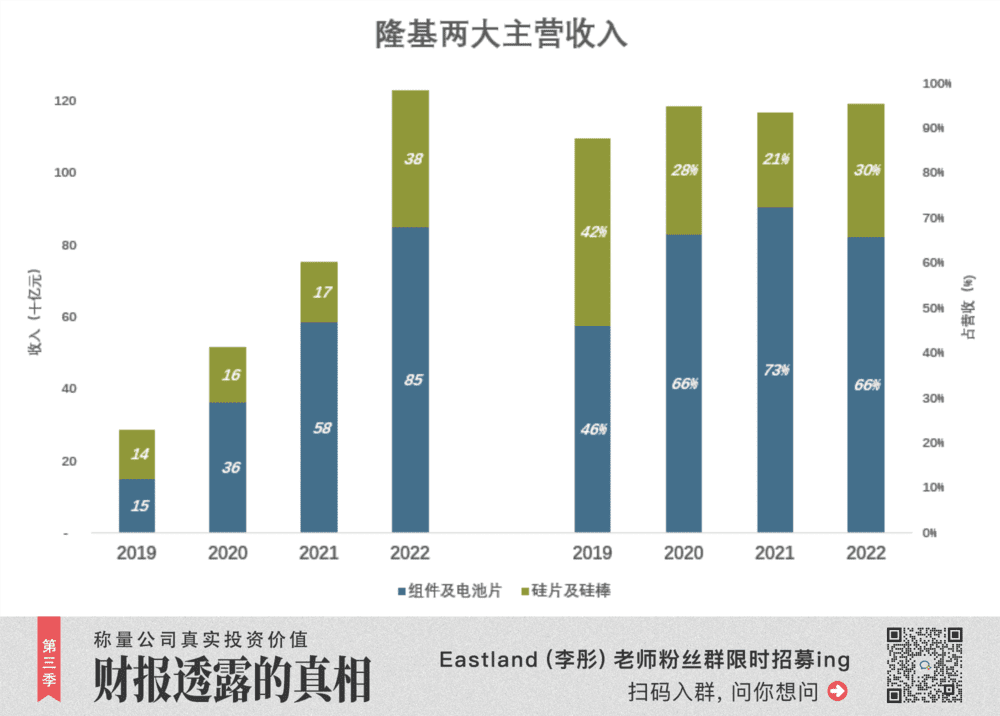

隆基坚持一体化战略。自《2020年报》起,营收被分为组件及电池(片)、硅片及硅棒、电站建设及服务、电力和其它五个部分。最近三年,排在前两位的收入占总营收的比例超过90%。

1)一半硅片用于组件生产

2022年,组件及电池收入848.5亿,占总营收的65.8%;硅片及硅棒收入382亿,占总营收的29.6%。

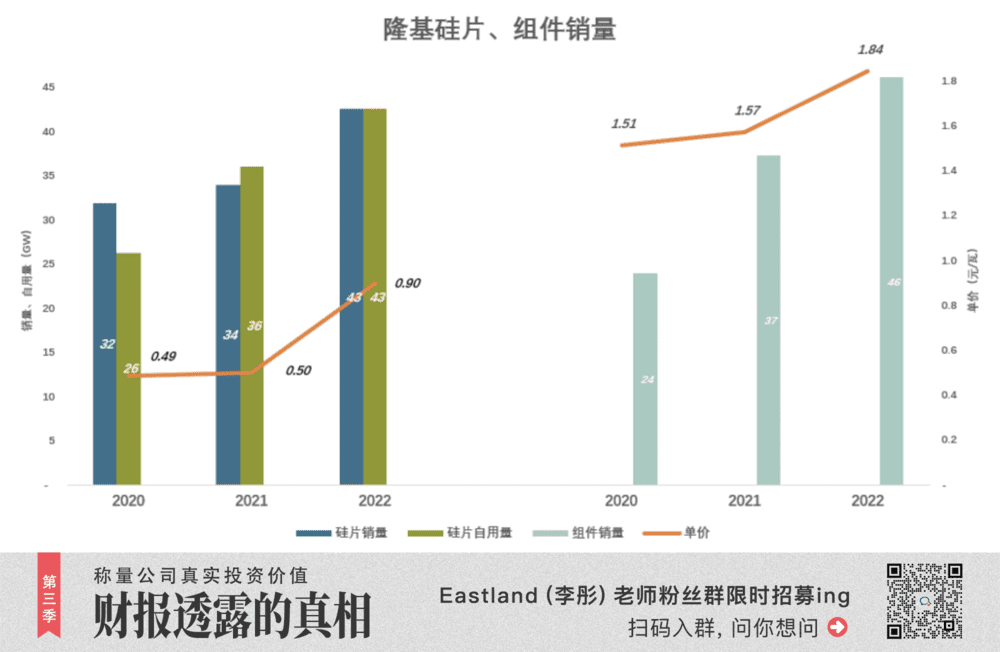

2022年,隆基硅片产量为85.9GW,对外销售、自用各占一半,均为43GW;

组件产量48.2GW,略大于自用硅片量,说明使用了少量外购硅片。组件销量46.1GW,相当于产量的95.6%;自用组件0.68GW。

2)单价提高、毛利润率下降

2022年,隆基硅片销售收入约为382亿,平均每瓦0.9元、较2021年提高79%。对应M10硅片(功率7.5瓦)价格为6.74元。

2022年,隆基组件销售收入约为848亿,平均每瓦1.84元,较2021年提高17.3%。

2022年隆基产品单价大幅提高,主要原因是上游硅料价格的传导。

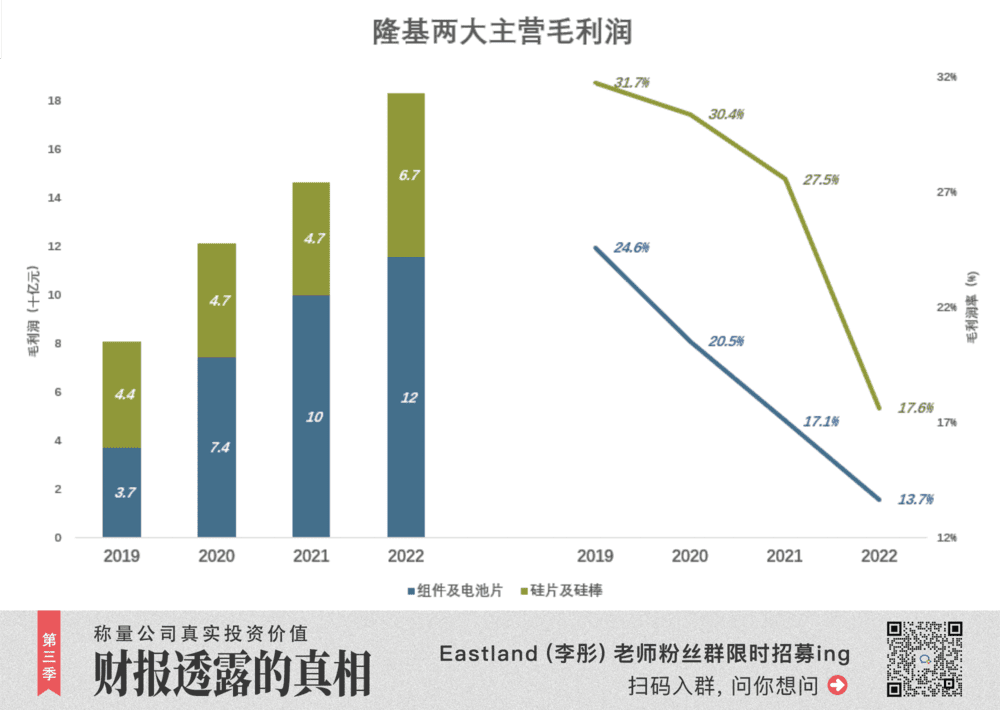

组件业务毛利润率显著低于硅片,但由于销量额高,毛利润金额更大。

例如2020年,隆基组件业务毛利润74亿,毛利润率20.5%;硅片业务毛利润47亿,毛利润率30.4%;

2022年隆基产品单价大幅上涨,但没能全额转嫁原材料价格的上涨,毛利润率显著下降。其中,硅片毛利润率下降10个百分点、不到18%;组件毛利润率仅为13.7%。

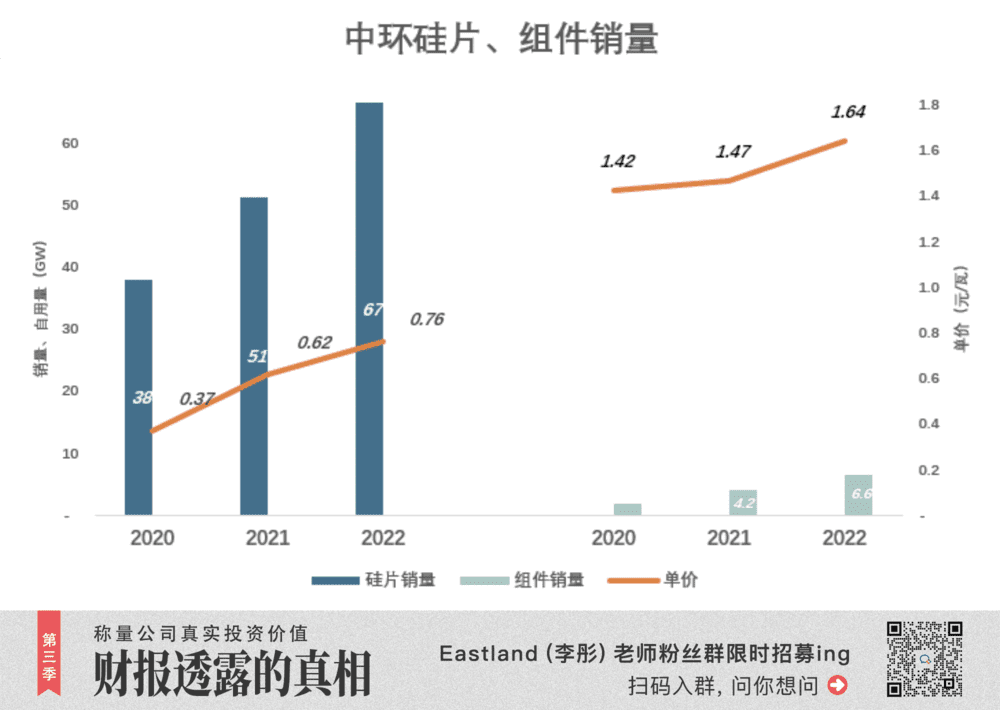

TCL中环抓“三权”

2020年,中环光伏硅片销量为61.9亿片(折算为M6,每片功率6.25瓦),约38GW,相当于隆基硅片销量的119%;每瓦单价为0.37元,比隆基低0.12元。

2021年,中环硅片销量为51.3GW,比隆基高51%,每瓦单价0.62元,比隆基低0.12元;

2022年,中环硅片销量达66.5GW,比隆基高56%,每瓦单价0.76元,比隆基低0.13元;

2021年硅料价格前低后高,中环硅片销售均价高于隆基;2022年硅料价格持续上涨,中环硅片价格低于隆基。

硅片是光伏产业链中技术门槛最高、利润最丰厚的环节。中环力推的高功率、大尺寸、薄片化、N型获得客户真金白银的认可。2022年,中环硅片销量比隆基高56%、价格低15%、毛利润率高1.3个百分点。

2023年4月27日,隆基将M10(即182mm尺寸)P型150微米厚度硅片价格从6.5元下调到6.3元。5月11日,中环公布最新硅片价格,其中182尺寸的150微米P型硅片价格仅为5元/片;转化率更高的N型182尺寸硅片,由于厚度仅为110微米,报价4.89元/片。

中环《2022年报》称,要“发挥在推动行业技术和制造水平提升过程中形成的定义权、定标权、定价权优势”。

中环盈利能力肉眼可见的改善

中环深耕半导体材料70年,2002年在国内首次拉制6英寸单晶硅,2011年首次拉制8英寸单晶硅……中环技术、工艺实力远非其他光伏企业可比,包括“小师弟”隆基。

2020年混改成功后,中环迅速加大光伏产业的扩张力度。“改制红利”叠加规模效益,中环盈利能力以肉眼可见的速度赶超隆基。

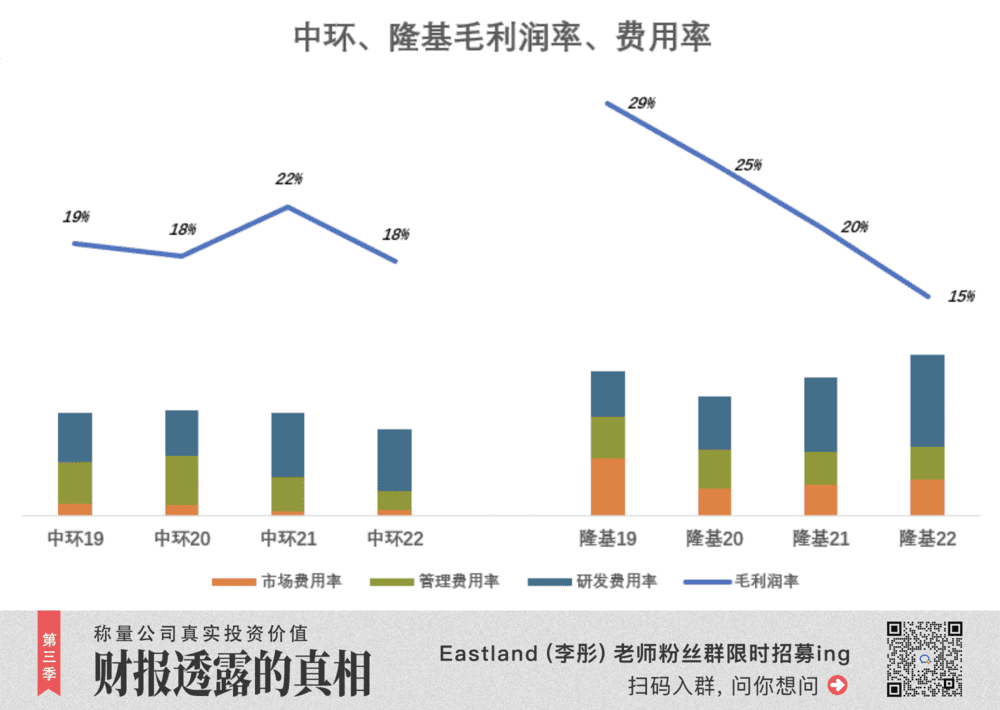

下图蓝色折线代表毛利润率,彩色堆叠桩代表费用率,蓝色“淹没”彩色的程度说明盈利能力的高低。

先看毛利润率,隆基毛利润率持续下滑,2022年竟比2019年低14个百分点!中环毛利润率保持在18%一线,2022年比隆基高2个百分点。

再看费用率,2019年隆基三项费用(市场、管理、研发)合计占营收的10.2%,2022年这个比例提高到11.3%;

反观中环,2019年三项费用合计占营收的7.1%,2022年降至6.1%。隆基营收规模几乎是中环的2倍,总费率却高得多,丝毫没有显露出规模效应。

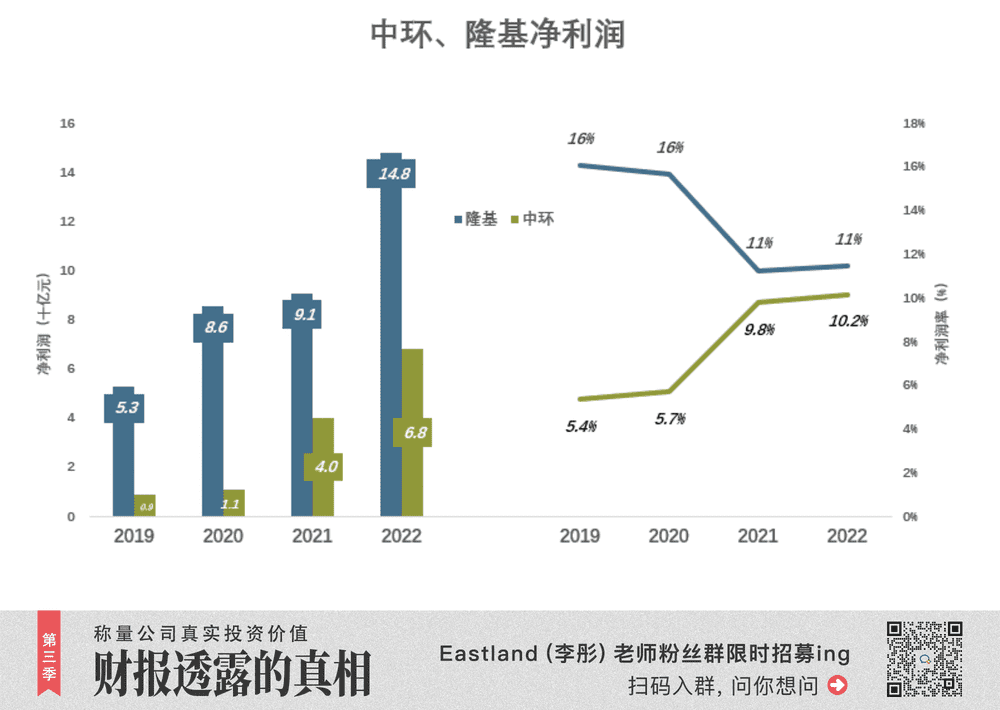

隆基无疑是绩优股,2022年净利润148亿,但利润率比2019年低5个百分点。

中环盈利能力不及隆基,主要原因是规模。2022年中环硅片产量增至66GW,而隆基产量为86GW(一半自用、一半外销)。

中环净利润迅速攀升,2022年净利润68亿,较混改前的2019年增长655%!净利润率较2019年提高5个百分点,距隆基仅一步之遥。

中环一方面扩大规模,一方面发挥技术优势。210硅片(G12)只有中环能够量产,硅片厚度已经下探至110微米(下一步将低于100微米),其他友商切到150微米已比较吃力。

进入2023年,硅料、硅片、组件价格全线下降,为光伏推广创造了条件。根据国家能源局数据 ,一季度新增光伏并网容量33.7GW、同比增长154.8%!

两大硅片龙头业绩表现良好。

中环营收176亿、同比增长31.8%;净利润22.5亿、同比增长71.9%,净利润率提高到12.7%;

隆基营收283亿、同比增长52.4%;净利润36.4亿、同比增长36.6%,净利润率12.8%。#中环盈利能力与隆基的差距已经很小#

2011~2021年,全球光伏平均度电成本(LCOE)降幅超过83%,这一趋势仍在继续。

2023年Q1,各环节成本下降,装机容量暴涨、龙头企业利润创新高,光伏行业繁荣而且健康。

不甘小而美,从叠瓦切入组件

2022年,隆基组件及电池收入848.5亿、占营收的65.8%;毛利润115.8亿、占毛利润总额的58.4%。

中环专攻硅片,2022年营收、毛利润分别相当于隆基的52%、60%。

TCL中环总经理沈浩平最近还公开表示:“只要我还是总经理,(这一策略)就不会变。”

但只做硅片,中环营收规模、盈利能力很难超越隆基。中环甘愿“小而美”、不希望“大而强”?

其实在硅片之外,中环组件业务早已初具规模,2022年销量6.1GW、收入108.4亿,单价1.64元/瓦。

值得注意的是,中环组件采用的是IBC叠瓦。

IBC( Interdigitated back contact)技术制造的光伏电池正面没有金属栅线,使电池受光面积增加10%以上,进而提高电池效率。

IBC还具备极好的兼容性,可与TOPCon、HJT(异质结电池)、钙钛矿电池等技术叠加。但IBC电池生产工艺难度大、成本高、良品率低。除此之外,欧美厂商数十年研发获得专利,形成严密的知识产权壁垒。

2019年,中环斥资近3亿美元参股从SunPower分拆出来的MAXEON。2022年8月,中环认购2亿美元可转债(年息7.5%,2027年到期)。MAXEON《2022年报》显示,TCL中环持有36.5%股权,为第一大股东。

MAXEON是N型IBC电池的鼻祖,30多年累计获得上千项专利。中环实控MAXEON,不仅打开产品国际化通道,而且将专利技术壁垒变为“护城河”。

叠瓦是将硅片切成2~6小片,用导电胶柔性连接,降低串联电阻、提升受光面积,控制隐裂、抗遮挡。但与普通组件相比,工艺难度大、成本高。

中环用叠瓦组件拓展高端市场,不与硅片用户直接竞争,而且采购电池时尽可能选择下游客户。

2022年,中环叠瓦组件出货6.1GW;年末在江苏、天津叠瓦组件产能达到12GW。

中环该不该搞一体化

2023年4月8日,中环公告称,将发行138亿可转债。其中36.5亿用于35GW晶片工厂,106.6亿用于25GW N型TOPCon电池。

至此,中环已先后涉足拉晶、硅片、电池、组件各环节,大有步隆基“后尘”搞一体化的态势。

专业化、一体化孰优孰劣是伪命题,台积电专业化、比亚迪一体化,都取得非凡成就。关键有两点:

一是会不会被卡脖子。比亚迪自研芯片,直接经济效益不显著,但很难找到愿意为整车厂量身定制芯片的供应商。否则遇到芯片荒,连“大路货”供给都保证不了。

二是发挥自身的比较优势。不与别人比,而是专注做自己最擅长的事。中环不涉硅料,与比亚迪不炼钢的道理一样。硅料重资产,技术差异小,以规模大、要素成本低(比如廉价用电)取胜。组件重运营,to B特征显著。这些都不是中环的特长所在,中环的比较优势在技术创新和复杂工艺。

隆基硅片尺寸、厚度、组件功率落后一个身位,于是坊间出现“硅片不是越大越好”“硅片不是越薄越好”“组件功率不是越大越好”之类的说辞。

其实,光伏产业的发展方向非常明确,那就是不断降低度电成本。每次技术迭代的“戏码”如出一辙——

新技术转化率更高,但技术难度大、工艺复杂、成本高企,绝大多数企业不敢问津;

少数企业获得突破性进展,新技术成本迅速下降,直至“新旧同价”;

旧技术竞争力丧失殆尽,固定资产折旧未及收回就退出历史舞台。

以下是最近十年的技术迭代——

多晶硅电池最大转化率逐步提高到18%,接近天花板;

P型单晶硅电池获得广泛应用,五年间将转化率提高到23%,度电成本降低,光伏平价上网成为现实;

P型的潜力所剩无几,转化率比P高2~4个百分点的N型电池市场占有率逐渐提高,中环N型电池报价已经与友商P型电池旗鼓相当。

P型向N型转化有三个主要的技术路线。

一是TOPCon技术成熟,可利用现有P型电池生产设备,每GW产能升级改造费用约为6000万。还有一点,TOPCon对新技术的兼容性较好。综合技术、成本、兼容性,中环决定重金打造TOPCon电池产能。

二是HJT转化率更高,但不能利用现有产能,每GW产能大约需要4亿。没有P型电池产能包袱,又想一步到位的玩家纷纷选择HJT路线。

三是IBC路线。转化率高、对新技术的兼容性良好,但技术难度大、工艺复杂,这正是中环的强项。

中环整合MAXEON技术,推出基于N型IBC电池的组件,以目前成本只能面向高端应用场景,刚好避免与下游客户直接竞争。假以时日,IBC电池规模扩大、成本降低,竞争力将逐步提高。

如果N型电池大规模采用IBC技术,可预见的投资将大几百、上千亿。中环未必肯花这笔钱,更合理的策略是通过专利授权、技术服务坐收渔利。

那时,中环又可理直气壮地宣称“不搞一体化”了。

*以上分析仅供参考,不构成任何投资建议