作者|Eastland

头图|电影《海王》

2023年4月11日,中远海控(601919.SH)发布《一季度业绩预告》称,因集装箱航运业供需变化造成运价下跌,一季度归母净利润同比减少75%至69亿。

业绩预告发布后,中远海控不跌反涨,原因有二:

一是根据以往经验,目前运价处于低位,进一步下跌的空间不大;

二是中远海控在逆境下季度净利润接近70亿,即便后面三个季度运价没有大幅反弹,全年净利润大概率能保持在200亿以上。

中远海控被称为“周期之王”,坊间人称“海王”——海运之王。在研究这家公司时如果生搬硬套周期理论等于“瞎子摸象”——2020年Q4到2022年Q3这八个季度是“繁荣期”,摸到“一根柱子”;2022年Q4~2023年Q1,是“衰退期”,啥时见底儿不清楚,算“半根柱子”。从没现过大象,摸到“一条半腿”就断定大象的样貌,会贻笑大方。

摸到一根半“柱子”

2016年重组以来,全球集装箱运输依然萎靡,中远海控业绩平平但净利润还是稳中有升。

营收

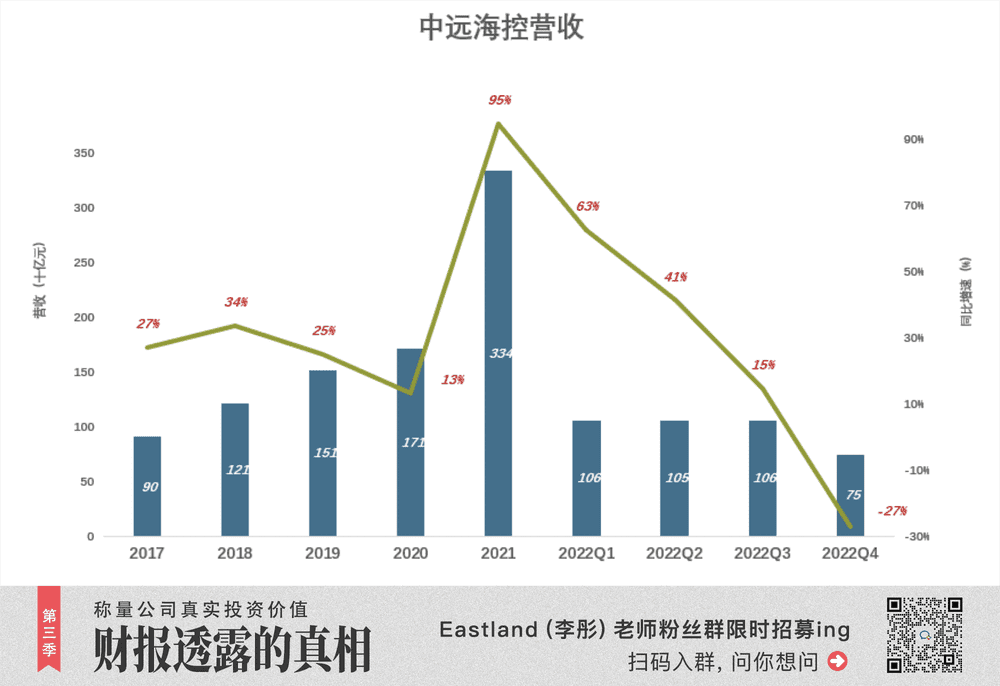

2020年Q4,中远海控营收突然增至536亿,同比增长37.3%;

2021年营收暴涨95%至3337亿;2022年前三季度营收增速从63%降至41%、再降至15%,第四季度营收745亿、同比下降27%。

由于四分之三处于繁荣期,2022年营收还是达到创纪录的3911亿、增速降至17%。

净利润

净利润起伏更大。

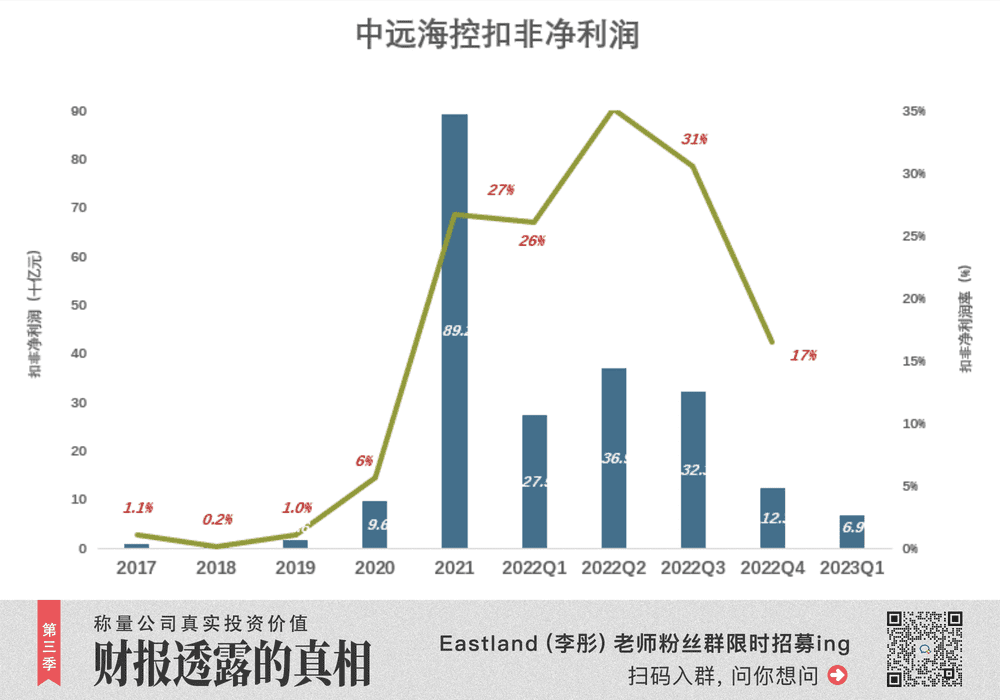

2017年~2019年,扭亏后的中远海控,扣非净利润率只有1%左右;

2020年提高到6%;

2021年扣非净利润暴涨至892亿、利润率26.7%;

2022年扣非净利润率27%;

2023年Q1,扣非净利润69亿、同比下降75%。

经营活动现金流

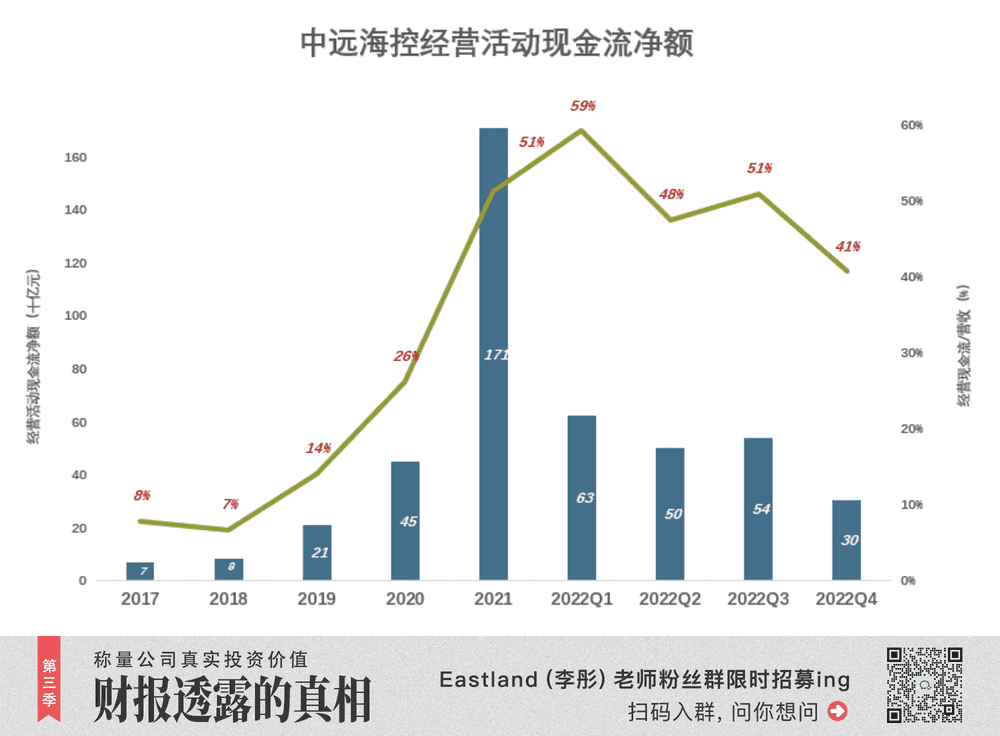

经营活动现金表现好于净利润。2019年扣非净利润率只有1%,经营活动现金流已达营收的14%。2021年经营活动现金流达1710亿、相当于营收的51.2%,平均每天净流入4.7亿,可谓日进斗金。

2022年各季度,经营活动现金流占营收的比例振荡下行,从Q1的59%跌至Q4的41%,每天3.3亿,依然可观。

不能生搬硬套周期理论

夏天生秋天死的虫子不会发现“四季轮回”,所以“不可语冰”。“二十四节气”更是千百年观察研究的成果。

与人类经济活动机关的周期更加难以把握。集装箱航运诞生半个多世纪以来,经历中东石油危机、1997亚洲金融危机、2008美国次贷危机、日本的衰落、中国制造的崛起……行业自带的“周期性基因”与外部因素叠加,波云诡谲,与“正弦函数”相去甚远。

完整的周期大致可分为繁荣期、衰退期、萧条期和复苏期。

按“周期律”生搬硬套中远海控:2020年Q4~2022年Q3这八个季度是“繁荣期”,瞎子摸到“柱子”;2022年Q4~2023年Q1,是“衰退期”,啥时见底儿不清楚,算“半根柱子”;然后是不知有多长的“萧条期”;下次“繁荣期”要等猴年马月……大谈海运周期,好比没见过大象的瞎子,摸到一条半腿,就自鸣得意。

另外,“百年未有之大变局”不是随便说说,刻舟求剑,结论必然荒诞。假如地球在“流浪”,决不会有什么二十四节气。

运费波幅最大的是亚欧航线

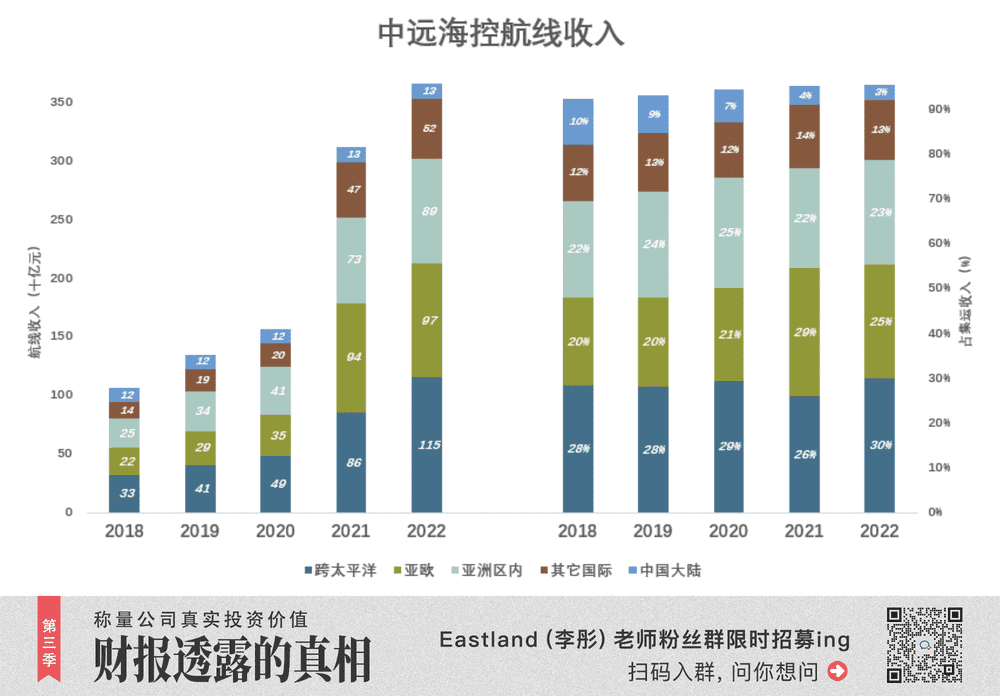

中远海控营收分为集运、码头两部分。2022年集运收入3840亿、占总营收的98.2%(2021年这个比例是98.3%)。

运量

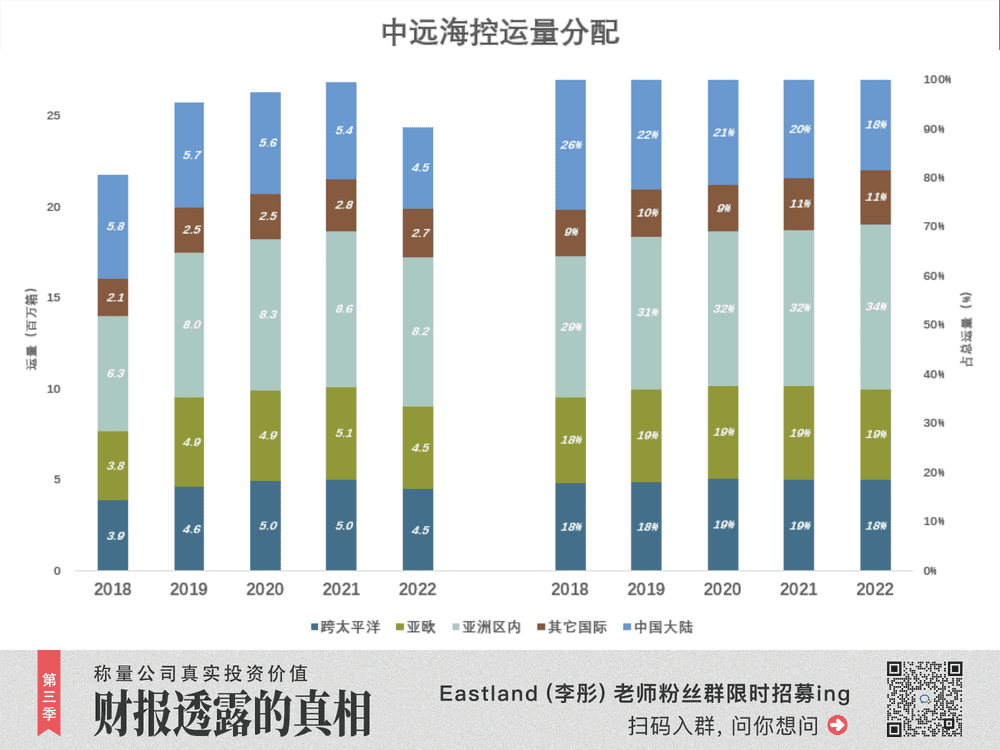

按目的地划分,欧、美航线运输量占比约为37%,过往五年几乎没有变化;中国大陆航线运量占比减少3个百分点,主要给了“亚洲区内航线”,折射出与东盟国家贸易额的增长;

2022年,跑美洲的“跨太平洋航线”运输了451万标箱、占总运量的18.5%(过往五年均值为18.3%);

2022年,跑欧洲的“亚欧航线”运输了454万标箱、占总运量的18.6%(过往五年均值为18.6%);

2022年,跑亚太地区(含澳大利亚)的“亚洲区内航线”运输了818万标箱、占总运量的33.5%(过往五年均值为31.4%);

2022年,中国大陆航线运输了448万标箱、占总运量的18.3%(过往五年均值为21.7%)。

运费收入

航线收入与运量分配是两幅图景:欧、美航线以不到40%的运量获得50%以上的收入;亚洲区内航线收入占比较运量占比低差不多10个百分点;中国大陆航线以20%的运量获得3%的收入。

中远从没挣到每箱2万美元,最多3800美元

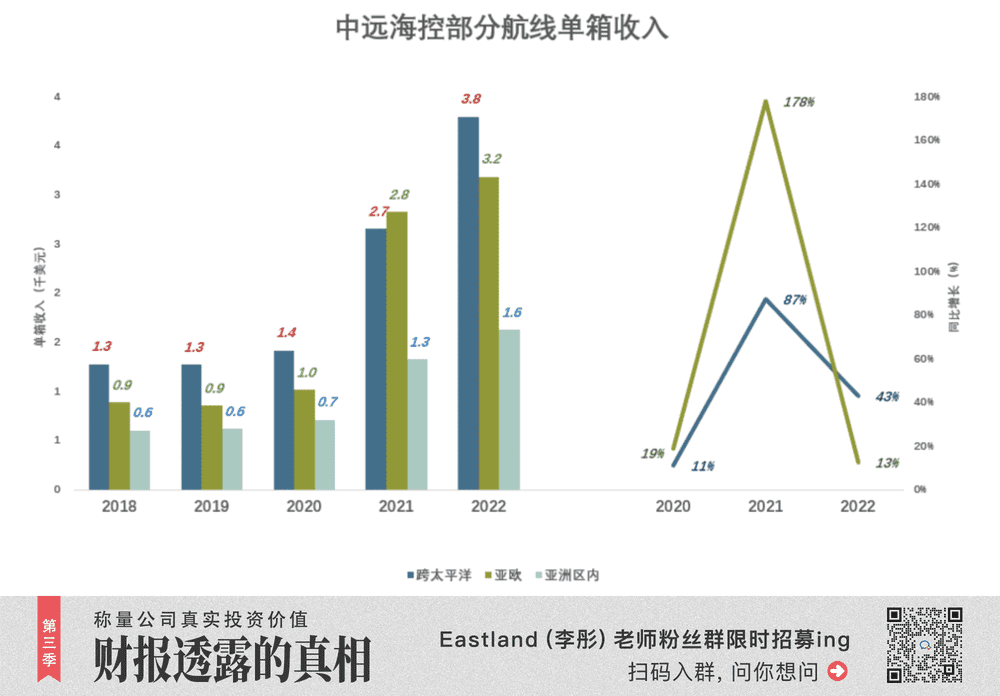

影响中远海控业绩的主要原因是“亚欧”“跨太平洋”航线运价的波动;其次是“亚洲区内航线”“其它航线”;中国大陆航线收入占比极低,影响较小。

直到2019年,各航线运价波澜不惊。

2020年Q4突然启动,跨太平洋、亚欧航线年均运价分别上涨11%、19%;

2021年,亚欧、跨太平洋航线年均运价分别达到2830美元/箱、2650美元/箱。其中亚欧航线涨幅达178%,跨太平洋航线涨幅为87%;

2021年,中国至美国西海岸单价从2000美元涨到2万美元。但中远海控跨太平洋航线均价不到2700美元。

2022年,疫情、俄乌冲突、通胀、欧美库存高企,全球集运需求疲软,而港口拥堵缓解释放了大量动力,多重因素齐聚,运价迅速回调。

2022年,中远海控运量下降9.3%,而单箱运价不降反升:亚欧、跨太平洋航线年均运价分别为3180美元/箱、3800美元/箱,增速分别为13%、43%。

业绩对运价高度敏感但并非“周期股”

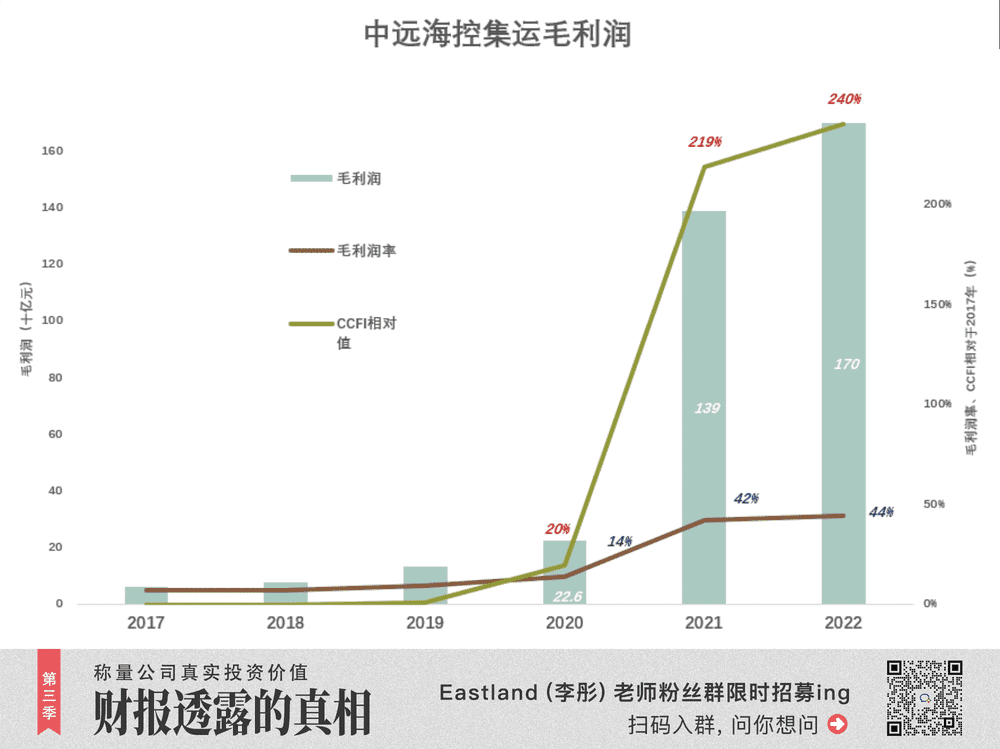

1)毛利润率与运价

集运业务毛利润率与运价密切相关。

以“中国集装箱运价综合指数(CCFI)”为参照。2017年CCFI年均值820点,集运业务毛利润64亿、毛利润率7.4%;2019年CCFI年均值为986点、比2017年高20%,集动业务毛利润增至135亿、毛利润率9.3%。

2021、2022年CCFI均值分别为2616点、2997点,超过2017年的3倍,集运业务毛利润率超过40%。

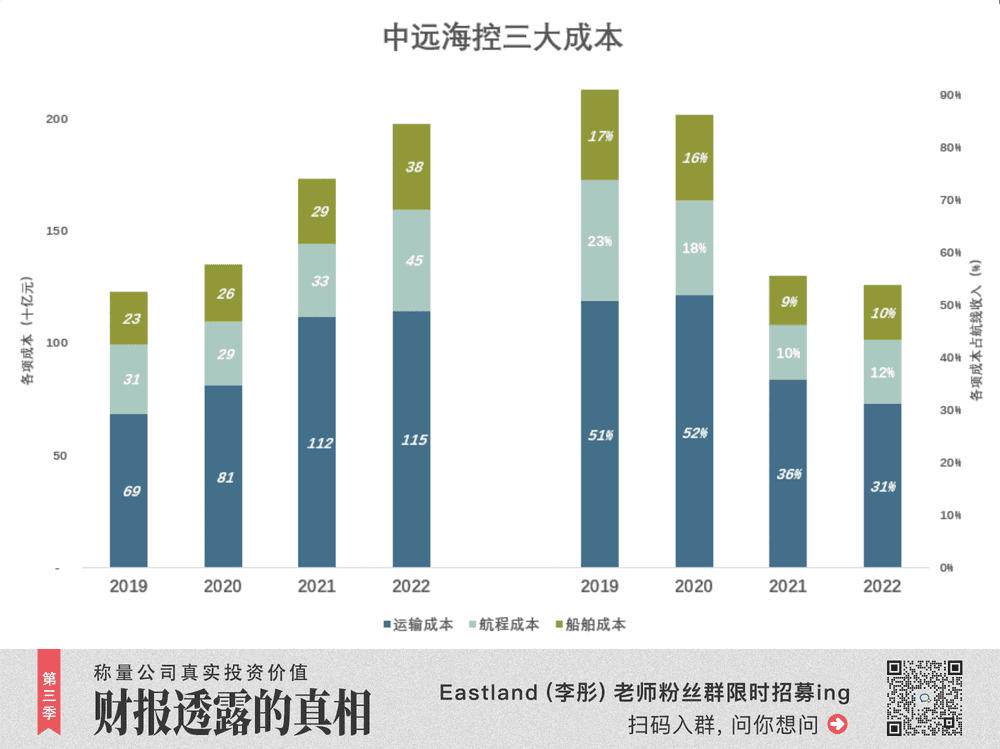

2)三大成本

集运业务成本主要包括运输成本、航程成本、船舶成本等三大成本。

2019年三大成本分别为1121亿、325亿、290亿,占航线收入的比例分别为51%、23%、11%。2019年总运量2547万标箱。

2021年三大成本分别为688亿、309亿、232亿。占航线收入的比例分别为36%、10%、9%。2021年总运量2691万标箱,单位收入、成本分别为1768美元、1019美元,每箱赚749美元,毛利润率42.3%。

2022年总运量降至2241万标箱、单位收入、成本分别提高到2282美元、1272美元,每箱赚1010美元,毛利润率44.3%。

2021年,疫情造成全球大面积停工、停产、堵港。

2021年,集运业务单价不到1800美元(其中,跨太平洋、亚欧航线单价约2800美元)。

2万美元太疯狂、不可持续。对中远海控而言,每箱两三千美元,净利润就能达到茅台的两倍。

3)财务费用“反转”

由于行业的特殊性,中远海控销售费用、研发费用占营收的比例极小。例如2022年,6429万销售费用占营收的万分之1.6;近14亿研发费用不算少,但也只占营收的0.35%。

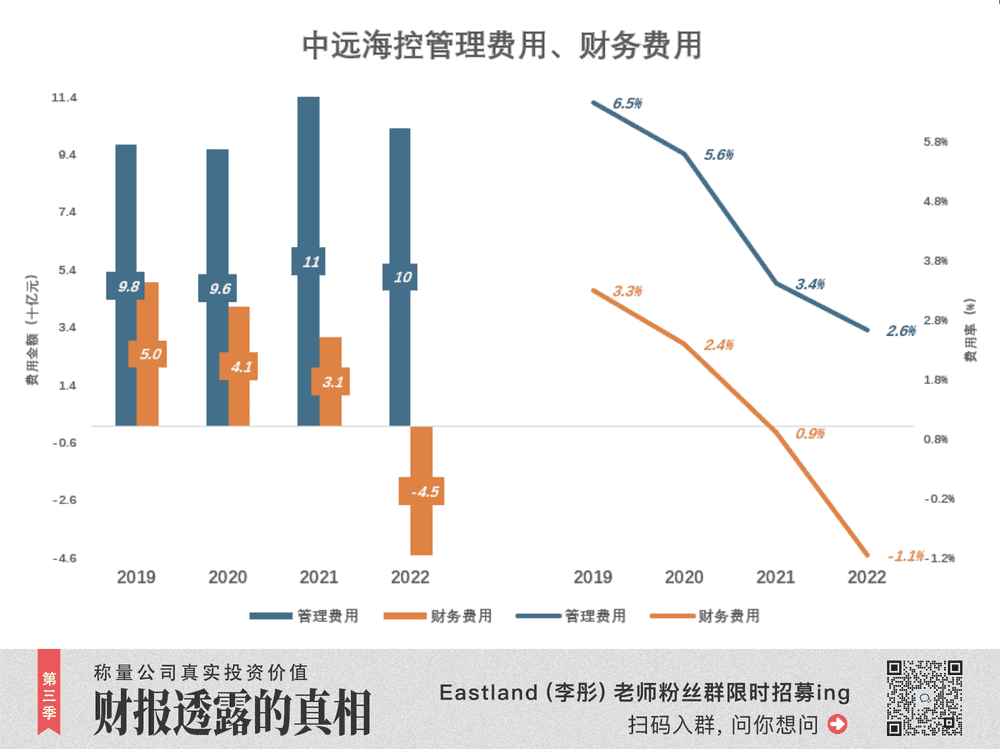

对中远海控业绩有影响的是管理费用、财务费用。

2021年、2022年管理费用小幅上升,但占营收的比例从6%一线降至3%以下。

2019年,财务费用达50亿、占营收的3.3%;此后逐年降至2021年的31亿、不到营收的1%;2022年,利息收入53.4亿,财务费用负45亿(负值表示净流入)。一出一进,与2019年相差百亿。

2019年CCFI年均值为827点,中远海控净利润近70亿。即便2023年CCFI指数跌至2019年的水平,考虑到财务费用的变化,中远海控净利润仍可达到200亿的水平。

中远海控业绩对运价高度敏感,但导致运价波动的因素远远超过集运范畴。不是集运公司多造/少造几条船,运力就过剩/不足了,疫情、贸易战、地缘政治、通胀……每个因素对供求关系的影响都大于造船。

周而不复始

与集运类似,民航业绩波动也很大,但不是多买/少买飞机造成的。

中国国航(601111.SH),2014~2019年连续5年盈利,累计获得净利润384亿。民航是疫情的“重灾区”,2020~2023年国航连续亏损,三年亏掉697亿。从2014~2022年,9年净亏损313亿,平均每年亏损35亿。

中远海控剥离干散货业务以来,即便CCFI指数一度跌破700点,仍能保持盈利。2017~2022年,累计获得2195亿净利润,平均每年366亿!

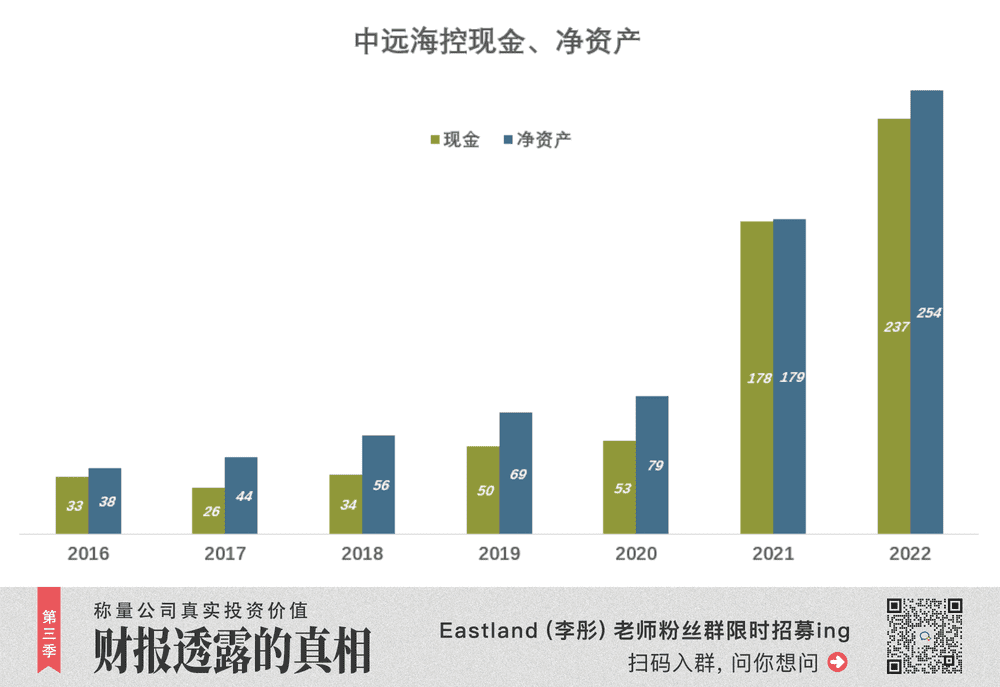

从每年一两百亿到一千亿,再回到一两百亿,并非周而复始——净资产、现金大幅增加了:

2016年~2020年,中远海控净资产从375亿增到至787亿,年均增速20%;同期现金从325亿增至529亿、年均增速约13%。

2021年,净资产暴增128%至1795亿;现金增幅更是达到237%,至2369亿;

截至2022年末,中远海控净资产2535亿、持有现金2369亿。与2019年相比,抗风险能力不可同日而语。

*以上分析仅供参考,不构成任何投资建议