作者|Eastland

头图|IC photo

2023年3月17日,李宁(02331.HK)发布了《2022年业绩公告》。公告显示,2022财年营收、净利润分别为258亿和40.6亿,同比增幅分别为14.3%、1.3%。

2023年3月21日,安踏体育(02020.HK)发布了《2022年业绩公告》。公告显示,2022财年安踏营收、净利润分别为536.5亿和82.5亿,同比增幅分别为8.8%、0.3%。

李宁抢先发布业绩预告,而且增速高于安踏,但二级市场更偏爱安踏。截至4月6日,安踏、李宁市值分别为3000亿港元和1540亿港元,动态市盈率分别为35.2倍、33.9倍。

“李安比”触底反弹

1)李宁营收赶超安踏任重道远

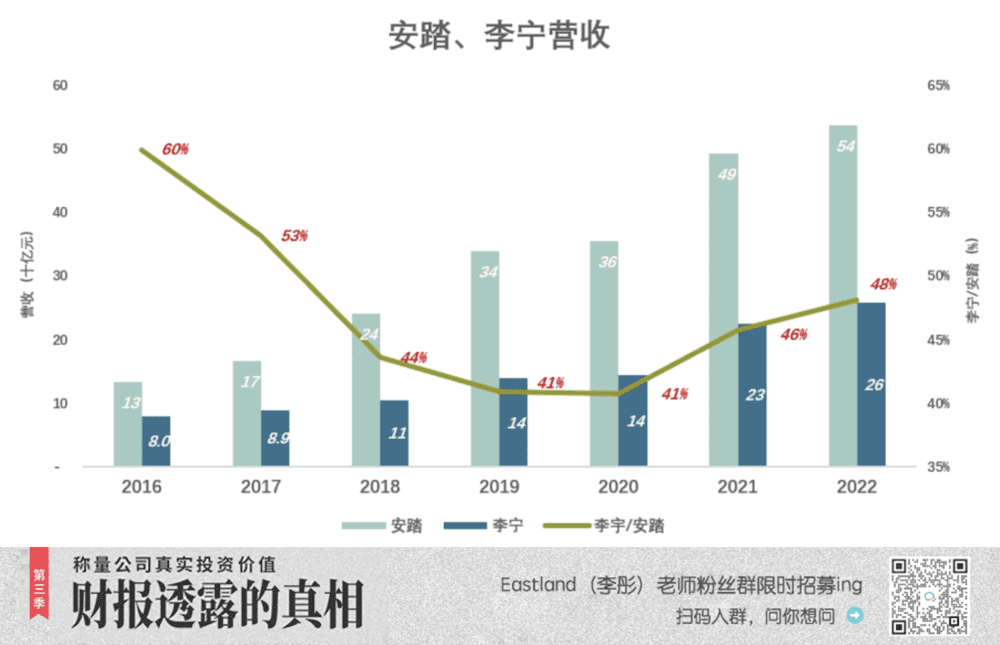

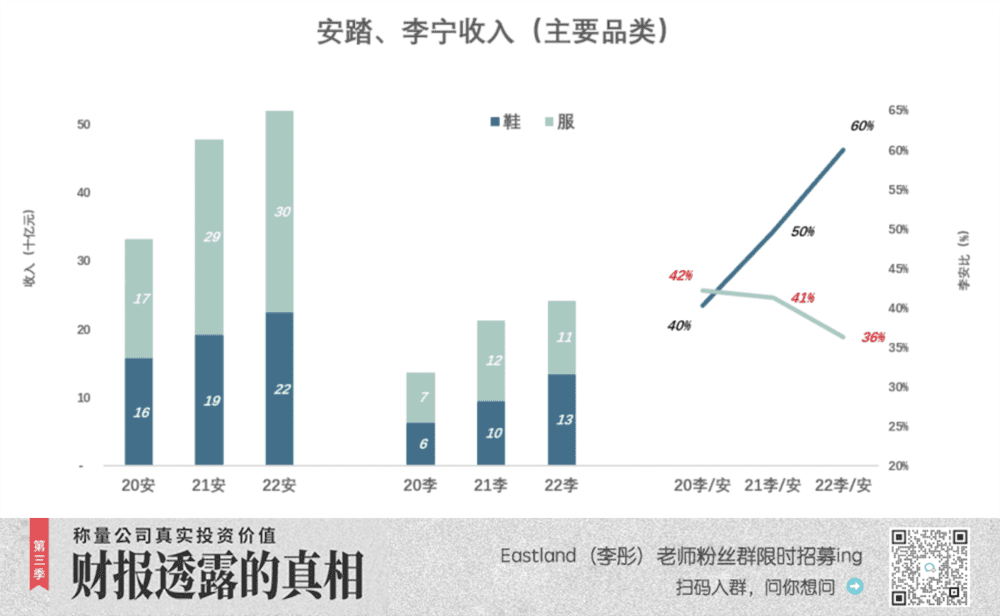

2016年安踏、李宁营收分别为130亿、80亿,李宁相当于安踏的60%。随后数年,李宁与安踏差距不断加大。

2020年安踏、李宁营收分别为360亿、140亿,李宁相当于安踏的40.7%。

疫情反复冲击的三年,安踏、李宁的营收都保持增长,李宁增速更高。

2022年,安踏营收537亿(首次超过耐克中国),李宁营收258亿,相当于安踏的48%。

2016年李宁营收达到安踏的六成,六年后滑落至五成,让人看不到赶超的希望。

2)李宁净利润与安踏的差距大幅缩小

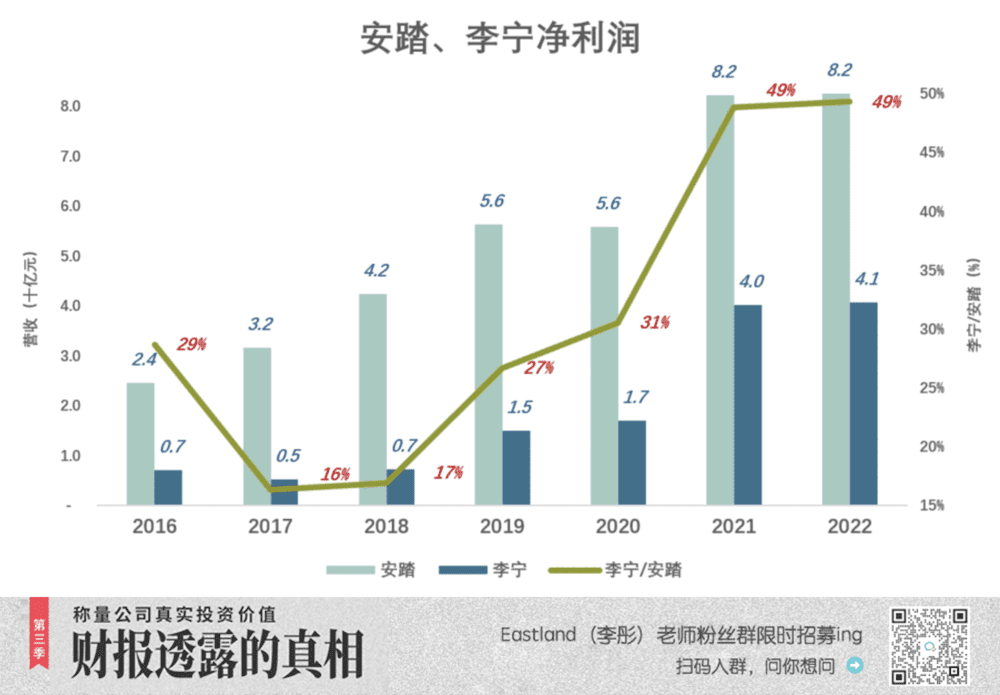

2016年,李宁营收达安踏的60%,净利润却不到后者的30%。2017年、2018年,李宁营收增速落后,净利润更是跌至安踏的六分之一。

从2019年开始,李宁盈利能力逐步提升。2021年,李宁净利润40亿,接近安踏的一半。

从2017年的六分之一到2022年的二分之一,李宁盈利能力与安踏的差距大幅缩小。

3)李宁现金流波动更大

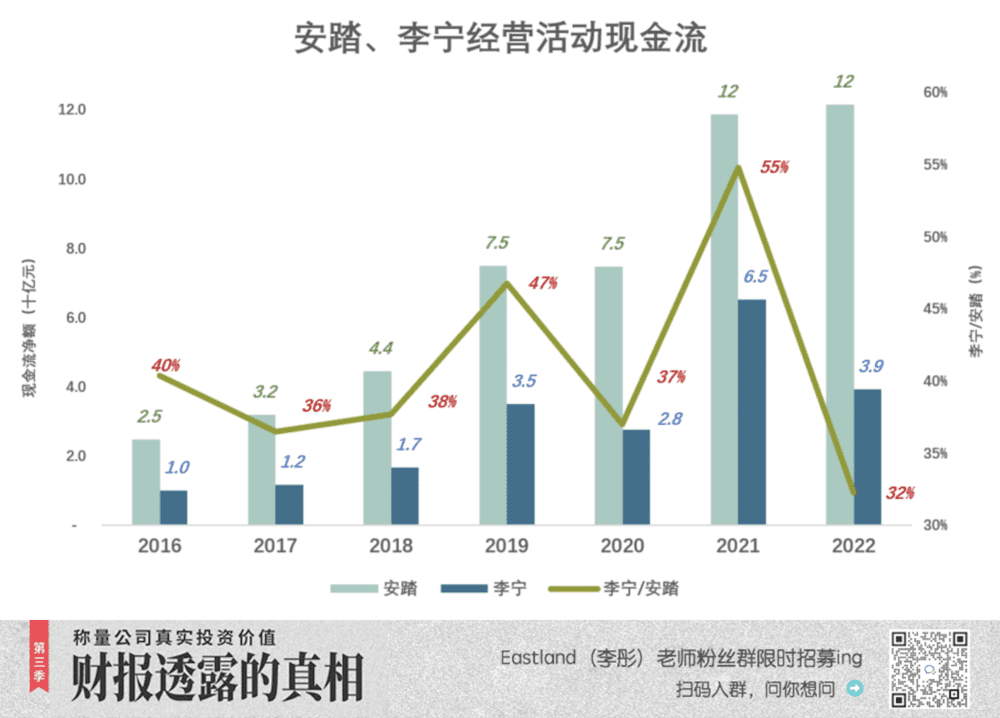

与安踏相比,李宁经营活动现金流周期性波动更加明显。

早在2016年,李宁经营活动现金流净额就达到安踏的40%。2022年,李宁经营活动现金流净额仅为安踏的32%,而2021年这个比例高达55%。

2020年以来,李宁营收、净利润与安踏的差距稳步缩小,但经营活动现金流净额却忽高忽低,对零售企业而言,这种情况多半与渠道策略调整有关。

安“踏”两只船,李宁有隐忧

1)安“踏”两只船

安踏体育的口号是“单聚焦、多品牌、全渠道”,“安踏”“FILA”齐头并进,Amer Sports、DESCEN、KOLON SPORT各自面向不同群体。而李宁的口号是“单品牌、多品类、多渠道”。

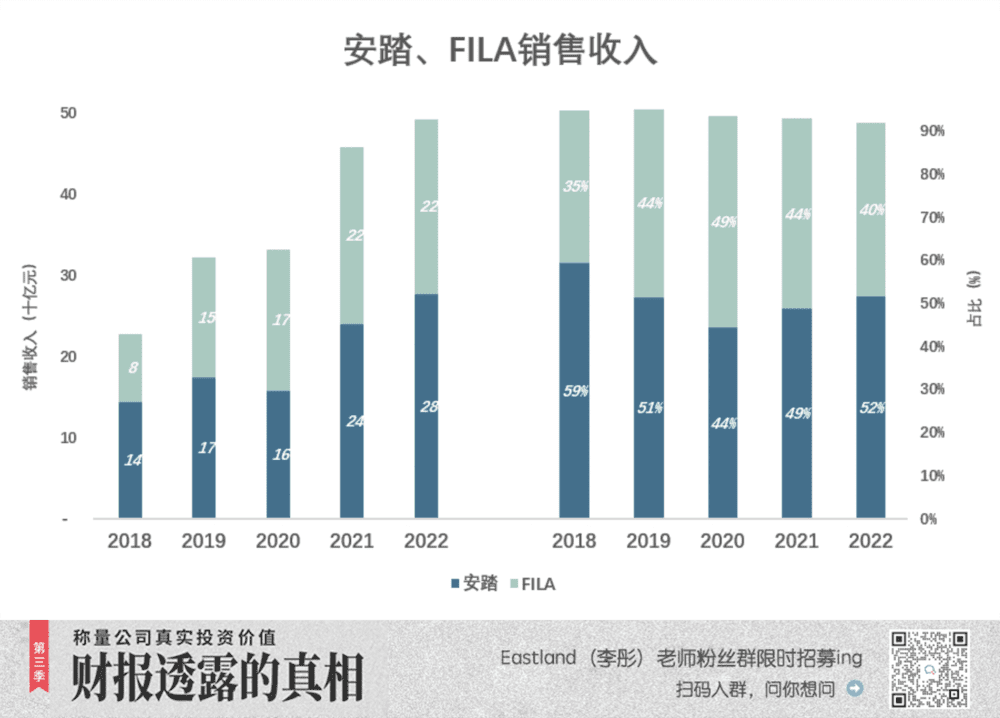

安踏原本也是单一品牌。2009年以3.3亿元收购FILA尝到甜头后,才开启“买买买”模式。话虽如此,挑大梁的只有“安踏”和“FILA”两个,其它品牌销售收入占比提高极为缓慢。

2018年,安踏品牌销售收入143亿,占总营收的59.4%;FILA品牌销售收入85亿、占总营收的35.2%;所有其它品牌销售收入12.8亿、占总营收的5.3%。

2022年,安踏品牌销售收入277亿,占总营收的52%;FILA品牌销售收入215亿、占总营收的40%;所有其它品牌销售收入44亿、占总营收的8.2%。四年提高不到3个百分点。

2022年FILA品牌销售收入下滑,而2021年FILA品牌营收同比增长25.1%。从积极的角度看,两大品牌各有自己的周期,脚踩两只船可令安踏的业绩增长曲线更为平滑。

2)李宁鞋类销售高增长

安踏、李宁主营商品都只有两类:鞋类、服装。

2022年.安踏鞋类、服装销售收入分别为225亿、295亿,同比增速分别为17.4%、3.1%。由于鞋类增速更高,在营收中的比例较2021年提高3个百分点,至42%。

2022年.李宁鞋类、服装销售收入分别为135亿、107亿,同比增速分别为了41.8%、-9.4%。鞋类增速高、服装负增长,鞋类在营收中的比例达到52%,较2021年高10个百分点。

2022年,李宁鞋类销售收入达到安踏的60%,较2020年高20个百分点。但服装销售收入与安踏的距离加大,2022年降至安踏的36%(2020年为42%)。

FILA失速值得警惕,李宁服装业绩回撤同样令人担心。

安踏渠道转型更果断

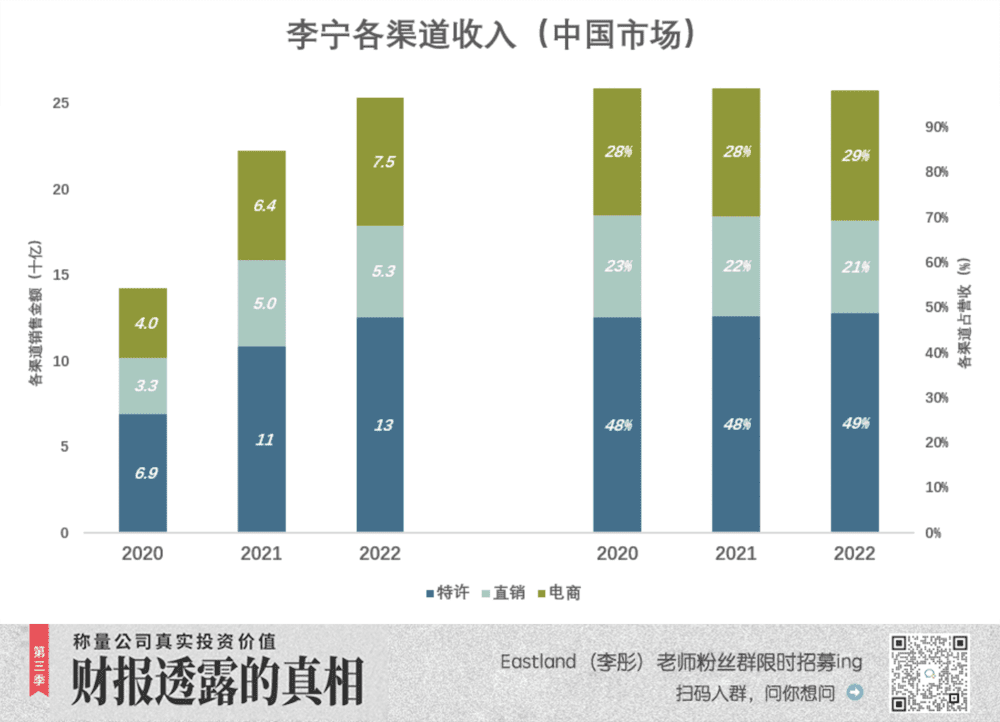

李宁的“多渠道”包括特许经营商、直销、电商(注:海外市场占比可以忽略)。目前各渠道收入占营收的比例已经趋稳。

2022年,特许经营销售126亿、占比48.5%,较2020年提高0.6个百分点;直销53亿、占比20.7%,较2020年下降1.9个百分点;电商销售75亿、占比29%,较2020年提高1个百分点。

对李宁而言,特许经营属于传统模式,优点是轻资产、可以迅速建立营销网络。

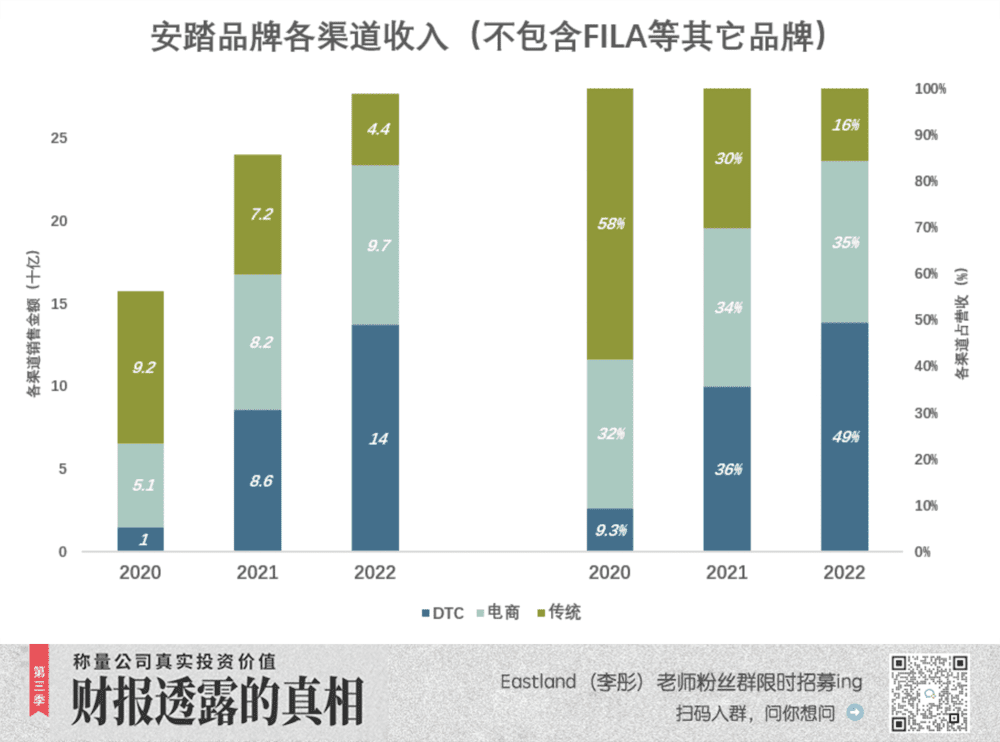

2020年,安踏启动“DTC模式”,2021年完成转型(不包含FILA等其他品牌)。安踏对渠道改革的力度远胜于李宁。

2022年,DTC销售137亿、占比49.4%,较2020年提高40个百分点;电商销售97亿、占比34.9%,较2020年提高2.6个百分点;传统批发43亿、占比15.7%,较2020年下降42.7个百分点。

安踏、李宁都对传统销售格局进行升级改造,李宁进展缓慢。安踏的问题是,FILA等收购来的品牌不便改弦更张。

毛利润率见分晓

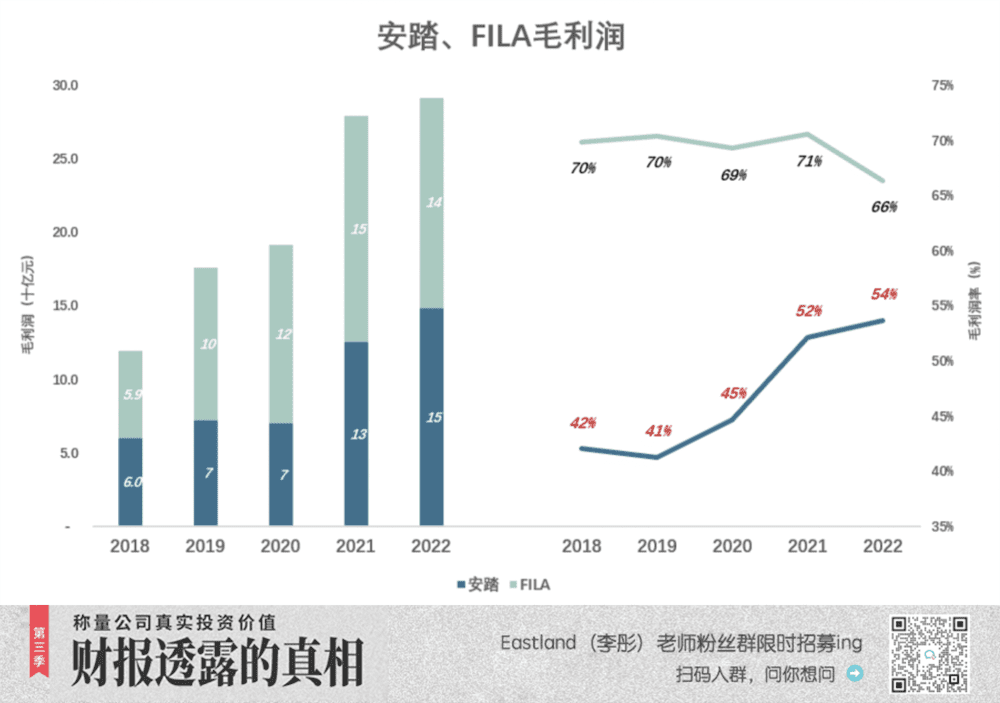

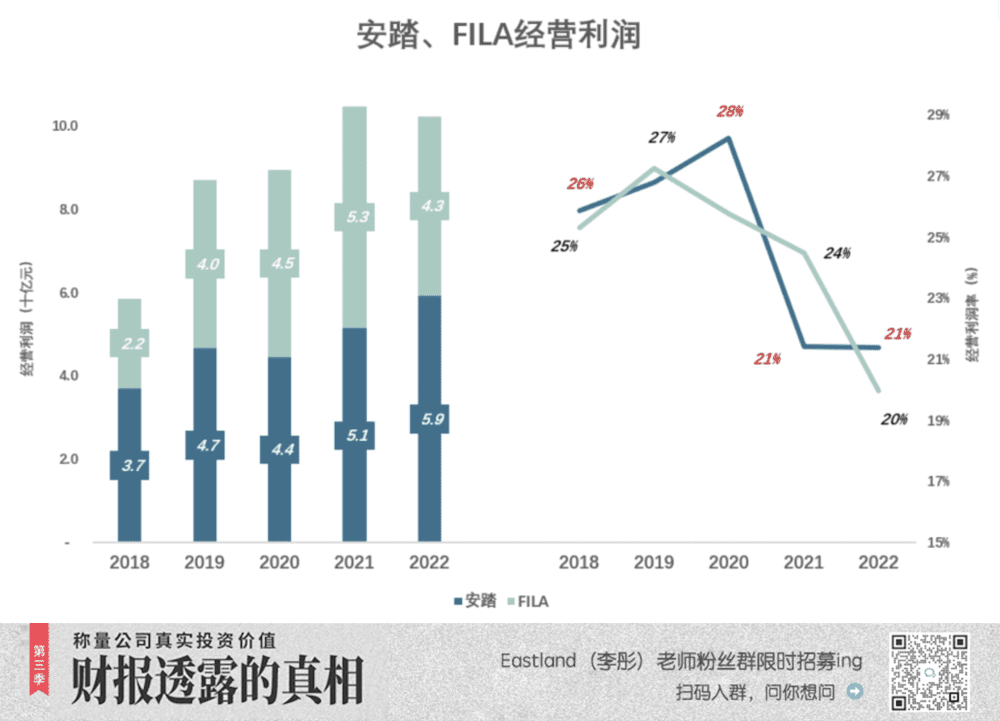

1)安踏品牌毛利润率显著提高

安踏品牌转型后,营收占比略有下降,但毛利润却显著上升。

2018年,安踏毛利润60亿、毛利润率42%;FILA毛利润率高达70%;

2020年,FILA毛利润121亿,为安踏的1.7倍;

2022年,安踏毛利润率提高到54%,毛利润149亿;FILA毛利润率滑落至66%,毛利润143亿。虽被安踏反超,盈利能力依然惊人。

安踏品牌毛利润率提高,说明渠道转型策略是正确的。

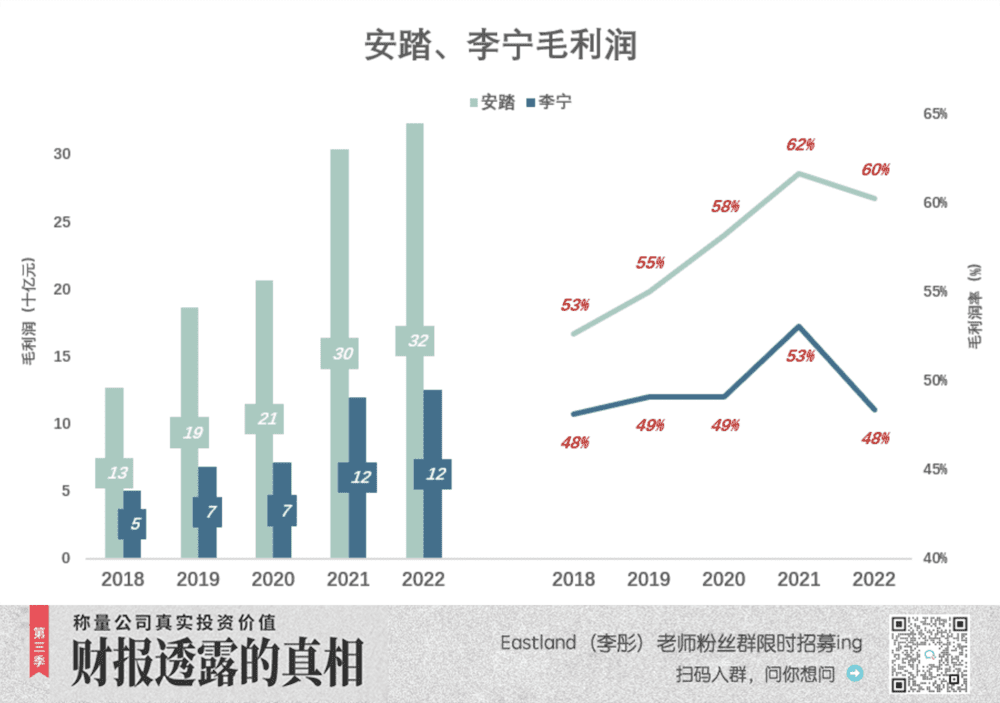

2)李宁毛利润率稍逊

由于营收规模小、毛利润率低,李宁毛利润较安踏逊色很多。

2021年,李宁毛利润120亿、毛利润率53%;安踏毛利润达304亿、毛利润率62%。

2022年,李宁毛利润125亿、毛利润率48%;安踏毛利润323亿、毛利润率60%(特步、361°毛利润率均为41%)。

并购FILA不仅带来营收和利润,还提高了安踏的品牌形象。加之渠道转型成功,安踏品牌的经营利润于2020年超过FILA。而在疫情冲击下,完成渠道转型的安踏品牌表现出更强的韧性。

2022年,FILA品牌表现疲软,但远远谈不上衰退。疫情后的复苏中,FILA业绩有望创出新高。

李宁的进步也令人印象深刻,特别是盈利能力的大幅提升。2018年,李宁经营利润仅为7.8亿,安踏即使剔除FILA后经营利润仍达到李宁的460%。

2022年,如果剔除FILA,安踏营收只比李宁高25%、经营利润高42%。差距急速缩小。

历史不容假设,收购FILA是安踏的“胜负手”。拥有FILA的安踏,李宁恐怕不是对手。

*以上分析仅供参考,不构成任何投资建议