银行业的新救援正在路上?

据媒体援引知情人士透露,美东时间周三,摩根大通首席执行官杰米·戴蒙(Jamie Dimon)在华盛顿会见了美国总统拜登的首席经济顾问、白宫国家经济委员会主任布雷纳德。

知情人士称,布雷纳德最近从美联储搬到了白宫,会见了包括戴蒙在内的几位商业领袖,这是其过去一个月与商业、劳工和学术领袖举行一系列会议的一部分。

知情人士此前表示,各大银行的首席执行官于周二聚集在华盛顿举行为期两天的会议。在此次金融服务论坛的季度会议上,戴蒙和美国银行首席执行官 Brian Moynihan 均出席,他们是美国最大两家银行的负责人。

虽然目前还不清楚具体有哪些首席执行官与布雷纳德会面,但金融服务论坛代表了美国八大银行的领导人,其成员包括花旗首席执行官简·弗雷泽(Jane Fraser)和高盛首席执行官大卫·所罗门(David Solomon)等。

硅谷银行危机发生后,美国官员和监管机构一直在与银行业领导人保持密切联系。此次会议召开之际,银行业仍处于动荡之中。第一共和国银行正继续努力获得注资,该行开始为可能需要裁员或获得政府支持的可能性做准备。

另一位消息人士称,华尔街各大银行的目标是在未来24小时内制定出一套具体举措细节,以拯救第一共和银行。华尔街的讨论主要集中在美国银行业如何安排一笔投资以提高第一共和银行的资本。目前考虑的选项之一是由这些银行自己对第一共和银行进行投资。

上周,包括金融服务论坛8家成员在内的11家银行向第一共和国提供了总计300亿美元的存款援助。但迄今为止,各大银行和私募股权公司都不愿向第一共和银行提供资本注入,因为他们担心,在利率上升的背景下,这会给银行的贷款账簿和投资组合造成损失。

媒体周二报道称,第一共和银行正在研究如何缩减并出售部分业务,包括一些贷款业务,以筹集现金并削减成本。

要不要扩大存款保险的范围?美国人吵翻了

当地时间周三,美国财政部长耶伦在国会听证会上表示,扩大联邦存款保险范围“不是我们考虑的事情”,并补充说现在不是考虑这个问题的好时机。

这与她此前暗示会不惜一切为储户兜底的表态截然相反。

自大约两周前硅谷银行危机爆发以来,是否应该扩大联邦存款保险范围,一直是美国官员、投资者争论的焦点。

什么是联邦存款保险在1930年代大萧条时期,超过9000家美国银行破产倒闭,仅在1933年,美国储户就损失了约1400亿美元的存款,公众对银行的信心一落千丈。

为了恢复公众对银行体系的信任,美国政府出台了《1933银行法》,设立联邦存款保险公司(FDIC),保护保护商业银行客户的存款利益,避免银行倒闭殃及储户存款。

此后,美国政府多次修改法律,将联邦存款保险金额从最初的每个账户2500美元提升到了如今的25万美元,能够覆盖大部分普通美国人的存款账户(但公司的存款通常远大于这个数字,如主要客户是科技公司的硅谷银行,其90%的存款都不被联邦存款保险覆盖)。

联邦存款保险只要在FDIC成员银行(美国绝大多数商业银行都是FDIC成员银行)开户就可以免费获得,无需申请。

耶伦此前的表态在硅谷银行爆发之初,为避免大规模存款挤兑,美国政府援引“系统性风险例外”,为硅谷银行和签名银行的所有储户存款提供担保,即使是那些超过25万美元保险上限的部分。包括耶伦在内的政府官员当时一再强调,储户的存款绝对安全,无需恐慌。

周一,美国媒体还曾报道称,美国财政部的工作人员正在研究如何在没有国会批准的情况下临时将联邦保险上限提高到25万美元以上,以防危机加剧。对FDIC 25万美元存款保险上限的永久性改变需要国会批准,但财政部可以动用外汇稳定基金中大约300亿美元的资金,一些官员表示可以将这些资金用于临时措施。

就在本周二,耶伦在一次银行家会议上进一步表示,“如果较小的机构遭遇存款挤兑,可能造成蔓延风险”,政府随时准备再次采取行动拯救破产银行的无保险存款。令市场揣测,除了像硅谷银行这样的中型银行,规模更小的社区银行的存款也能获得FDIC兜底。

结果,到周三,耶伦就改口称不考虑扩大联邦存款保险范围。目前,也没有任何官方机构正式为大于25万美元的存单提供保险。

提高存款保险意味着什么?存款保险上限是美国银行业监管的重要组成部分。在没有国会明确授权的情况下扩大保险范围,会引发一系列问题:

首先,扩大存款保险范围,就是在鼓励银行冒险。既然有美国政府兜底,储户不会受损,那么银行为了扩大盈利,会更愿意承担极端风险。

并且,银行支付给FDIC的保费,是在预设大额存款不被覆盖的情况下设定的。如果要覆盖大额存款,那保费也需要重新确定。

不过,也有观点认为,提高上限将有助于小企业稳健运营、确保正常工资发放,有利于广大劳动者。

威斯康星大学金融学教授J. Michael Collins还指出,提高存款上限,可以让银行的大储户更放心,减少挤兑现象发生,有利于金融稳定。

美国政府和金融界对是否应该提高联邦存款保险上限意见不一众议院金融服务委员会 (House Financial Services Committee) 成员、民主党议员Maxine Waters此前曾对媒体表示,国会应该考虑提高保险上限。

参议院银行委员会 (Senate Banking Committee) 成员Elizabeth Warren此前在接受采访时表示,提高保险上限将是“一个好举措”,她建议上限在200万美元、500万美元和1000万美元之间。

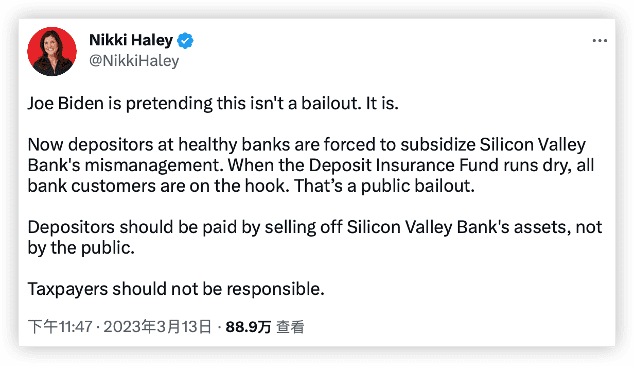

而共和党政客Nikki Haley则痛批拜登政府对硅谷银行和签字银行的支持措施,她在推特上表示:

拜登假装这不是救助。这是。

现在,健康银行的储户被迫为硅谷银行的管理不善承担责任。当存款保险基金枯竭时,所有银行客户都将陷入困境。这就是救助。

存款人应该通过出售硅谷银行的资产挽回损失,而不是靠纳税人。

纳税人不应该负责。

金融评论员Chris Hughes认为,让美国纳税人为金融体系提供担保是一个糟糕的想法,运营良好的银行最终可能会弥补运营不佳的同行的损失,而任何此类成本都可能转嫁给普通美国人。保险的职能应该回归市场,解决银行业危机,需要的是更多私营部门保险。

他指出:

只要人们认为自己能享受国家保障,他们就不会觉得有必要购买保单。可能需要一些强制手段——就像其他类型的保险一样。

银行业危机远未结束?前雷曼总裁:还有50家区域性银行可能倒闭

美国银行业面临的危机可能远未结束!

就在美联储公布利率决议的数个小时前,前雷曼兄弟银行副总裁Lawrence McDonald警告称,如果美国政府不解决结构性问题,美国可能还会有50多家银行倒闭。

McDonald认为,美国银行业面临的问题与2008年金融危机的情况非常相似,当地时间周三,他对媒体解释说:

(2008年)金融危机刚刚过去,这一切都可以追溯到雷曼兄弟,雷曼兄弟倒闭了,然后催生了这一“大而不能倒闭”的(银行)系统,然而眼下高利率对区域性银行的冲击正在促使数千亿美元从区域性银行转移到大银行......

所以可能还会有50家银行倒闭......除非他们解决结构性问题。

而就在同一天,对冲基金巨头英仕曼集团(Man Group)首席执行官Luke Ellis在一次会议上也发出类似警告,即银行业危机远未结束,两年内将有大量银行倒闭。

Ellis说:”我认为未来12-24个月将有更多银行不复存在,“并补充称,他认为美国的小型区域性银行和英国的挑战者银行((一种挑战传统银行运作方式的新型银行))可能面临风险。

McDonald说,除非联邦政府承担银行的存款风险,美联储减缓加息,否则美国金融危机将会恶化,并将对经济产生进一步的伤害。

然而,美联储和美国财政部后来的做法都与McDonald的想法背道而驰,美联储如期加息25基点,美国财长耶伦称不考虑扩大联邦存款保险的范围。

这位前雷曼兄弟高管辩称,美联储及其主席鲍威尔没有意识到持续加息对美国区域性银行的风险。

McDonald强调,“鲍威尔(两周前) 在国会上告诉我们银行系统很健康......他不明白,比如区域性银行面临的利率风险,而且这根本说不过去,”并补充说鲍威尔要么在撒谎,要么不明白自己到底在干什么。

美联储周三在利率决议声明中确实承认了承认银行业的压力,认为不确定性增加,但鲍威尔在随后的新闻发布会上重申,通胀仍太高、降通胀道路还有一段长路要走,称如有需要会继续加息,同时又指出,如果贷款大幅回落对经济增长构成压力,就不需要像预计的那么多加息。