当地时间3月22日周三,鲍威尔新闻发布会后半段与耶伦出席参议院听证会的时间重叠,而两人就联邦存款保险公司(FDIC)保险额度的发言被市场解读为相反的信号,美股波动加剧。

标普500在短短几小时内经历了下挫、反弹、震荡然后再次暴跌的一系列反应,最终收跌1.65%,创两周来最大跌幅。

美联储隔夜如期继续加息25个基点,决议声明删掉前八次声明中所说的可能适合持续加息,改称一些额外的政策紧缩可能是适合的,分析认为,这份声明暗示美联储加息周期接近尾声,道指和标普500双双转涨。

鲍威尔在会后新闻发布会上表示,美联储曾考虑暂停加息,并称银行业存款稳定,美股盘中一度走高,鲍威尔说:

在3月会议开始的前几天,我们曾考虑过暂停加息。但加息行动得到FOMC成员强有力的一致支持。如有必要,美联储将超预期加息,我们会那样做。维护市场对美联储的信心非常重要。

他强调,除了加息之外,“一些额外的政策收紧可能是适当的”。媒体认为,这是联储官员在暗示,他们可能很快结束加息。

鲍威尔指出,他们会利用所有工具来确保银行系统的安全,储户们应该认为他们的存款都是安全:

你可能已经看到,当经济或金融系统面临严重威胁时,我们有工具来保护储户们的利益,并且我们准备使用这些工具。储户们应该认为他们的存款是安全的。

媒体分析指出,“我们有工具来保护储户们的利益,储户们的存款是安全。”的这句话被市场解读为——美联储会扩大对存款人的保护措施,以应对或将接踵而至的银行业压力。

但不久之后耶伦的发言给市场“泼了冷水”,并“击倒了”美股,耶伦表示:

财政部制定政策时,侧重于让银行系统的形势趋于稳定,必须改善公众对于美国银行系统的信心。现在还不是判断联邦存款保险公司(FDIC)保险额度上限是否合适的时机。

当被问及是否会提高存款保险时,耶伦表示“我们没有考虑过这件事,这也不是我们正在考虑的事”。耶伦作出上述表态后,美国银行股、尤其第一共和银行(FRC)等地区银行盘中大跌,跌势很快蔓延到整个大盘。

周二收涨近30%创上市以来最大涨幅的第一共和银行盘初曾跌约8%,美联储决议公布后曾短线转涨,耶伦讲话后加速下跌,收跌近15.5%。

Federated Herme高级投资组合经理兼多资产解决方案主管Steve Chiavarone表示,耶伦和鲍威尔在同一时间就“银行存款”的回答相矛盾,震惊了市场:

鲍威尔说所有存款都是安全的,而耶伦则并不是这个意思,市场本以为他们会协调一致。

FBB Capital Partners的研究主管Mike Bailey表示鲍威尔和耶伦两人传递出的相反信息使投资者陷入困惑:

在鲍威尔和耶伦发表评论之前,投资者已经小心翼翼了,而现在正如标普500下跌所示,两种对立的信息使投资者更困惑了。

Ackman怒批:耶伦言论与自残无异 银行存款不加速流出才怪

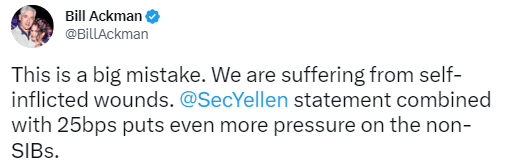

尽管Ackman再三呼吁、警示,隔夜美联储还是选择加息25基点,耶伦也出尔反尔,放出“不兜底”的言论,给美国银行股带来双重暴击。

随后,对冲基金大佬 、潘兴广场创始人Bill Ackman强烈抨击称:

这是一个“巨大的错误”,无异于“自我伤害”,给非系统重要性银行(SIB)带来了更大的压力。

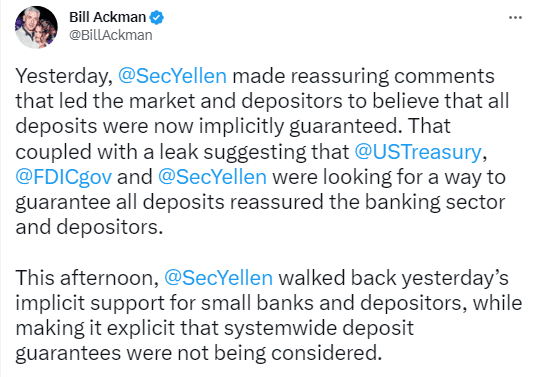

Ackman在3月23日最新发布的推文中指责耶伦出尔反尔,从之前的“对存款人的隐性支持”变为如今的“不打算提供一揽子存款保险”:

周二耶伦发表了令人放心的言论,再加上有消息称财政部、美联储、联邦存款保险公司计划将保险范围扩大到所有存款,让市场和储户相信所有存款都得到了隐性担保。

然而,耶伦在参议院的听证会收回了对小型银行和储户的支持言论,并且明确表示不打算提供一揽子存款保险。

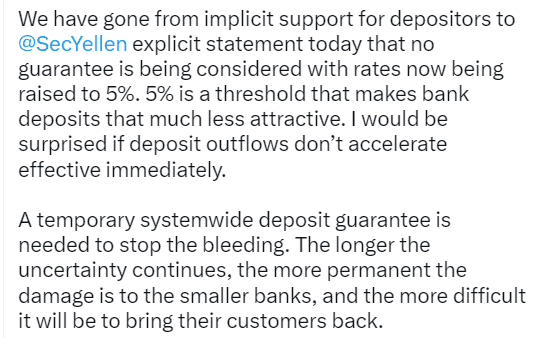

同时,再加上目前高达5%的利率,银行存款不加速流出才怪。Ackman怒批道:

5%利率使银行存款吸引力大打折扣,倘若存款外流没有立即加速,我才会感到惊讶。

需要临时的全系统存款保险来止血,不确定性持续的时间越长,对小型银行的损害就越持久,挽回客户的难度就越大。

随后,Ackman再次呼吁美国监管机构,采取行动挽回市场信心。

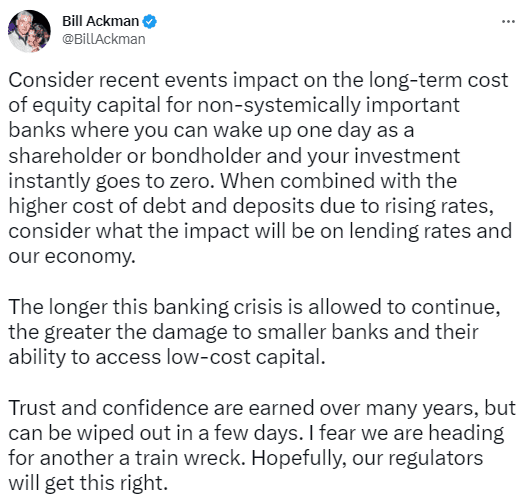

仔细想想最近发生的事件对非系统重要性银行的影响,假如你是股东或债权人,你的投资一夜归零。

再加上利率上升导致的债务和存款成本上升,考虑一下这将对贷款利率和我们的经济产生什么影响?

这场银行业危机持续的时间越长,对小型银行及其获得获取存款的能力造成的损害就越大。

信任和信心是多年来积攒的,但可能会在几天内消失。我担心我们正被卷入另一场灾难中(train wreck),希望监管机构能做成功地化解这一危机。