本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:孙然,编辑:张婕妤,头图来自:视觉中国

一年前的2月21日,在台积电成立35周年之际,创始人张忠谋曾用资本主义最爱听的语言衡量了这份事业的价值——“如果成立之初就买入台积电,到现在报酬已达1000倍[1]。”

只不过话音刚落,半导体行业的寒气就传递到了台积电身上,大半年过去之后,台积电股价从140美元腰斩到60美元,最初那批投资者的回报,转眼只剩下了500倍。

就在股价一路下滑的三季度,轻易不碰科技股的巴菲特,却在93岁高龄之际,不顾各路分析师高喊电子产业“凛冬已至”,出手建仓台积电,挥手就是41亿美元,买成了伯克希尔哈撒韦组合的第九大重仓股。

虽然这个名义第九大在组合占比中不到1.5%,但头寸之高,也让外界直接认定为是巴菲特本人而非助理们的手笔。

一时间,讨论者众。因为无论从哪个角度看,台积电都不太像一颗符合巴菲特审美的“低垂的果实”。

美联储加息、消费电子疲软、大客户砍单,行业下行周期中,最不缺的就是接二连三的鬼故事。贵为半导体代工领域的绝对龙头,坐拥全球最先进制程的台积电也难以独善其身。

按理说,便宜买好货,确实也是巴菲特的审美,但要命的是,台积电还夹在大国博弈之间,就算买下遥感卫星监控亚利桑那州的工厂,都不可能穷尽这个基本面难题。

但不重要,股神60年3万倍的战绩为他积累了无数信徒,价值投资与长期持有的策略更是让各路投资人相信,跟着巴菲特买准没错。持仓公告发布的次日,台积电股价跳涨10%。

股神的加持,更是让A股的“绊倒体受害者们”群情亢奋,三季度13F出街的第二天,A股半导体公司们纷纷拉出大阳线,但就是不公告自己做的几纳米。

到了2023年一季度,ChatGPT的爆火推动台积电股价再上一层楼。跟随者纷纷佩服股神未卜先知,93岁了还在进化。没买的大腿拍断,买了的只后悔买得太少。

然而,2023年情人节当天披露的2022年四季度持仓变动却显示,巴菲特的伯克希尔·哈撒韦(BRK)已经于四季度清仓式减持了台积电86%的持仓。股神挥一挥衣袖,带走6亿美元利润,留下跟随者怅然若失。

不是说好,交易所关门都不怕的,怎么就开始炒短线了?BRK这么多年,投资科技股的know-how究竟积累了些啥?

一、高调IBM的黯然收场

哪怕股神如巴菲特,真要拓宽自己的能力圈,也是要交学费的。在信息技术刚刚爆发的90年代,巴菲特在卷子上写的答案是:不懂我不碰。

20世纪末的科技股,核心竞争力是讲故事。这一时期的科技公司们,在梦想次元里起步都是要“改变人类生活方式”,但在现实次元的共同特征则是:市值不大,市盈率不低;故事讲得不少,钱挣得不多。

以价值投资为底色的巴菲特,自然看不上这些股票。当然了,高情商说法是:“我和查理看不懂科技股。这些钱留给聪明人去赚吧。”

进入21世纪,事情逐渐发生了变化。首先是2000年互联网泡沫的破裂让一众科技公司的估值回到了地面上。其次,一批消费电子级的科技公司,通过独特的客户体验,抑或高昂的替换成本,与消费者建立了强大的链接,从而拥有了稳定的现金流和盈利。

在这些拥有盈利能力并且价格不贵的科技股里,IBM是佼佼者之一。

上世纪90年代初,IBM在PC领域受到后发者的严重冲击,几近破产。郭士纳(Lou Gerstner)在1993年受命于危难之间,大刀阔斧砍掉亏损业务,将公司发展重心转移到软件上;继任CEO彭明盛(Sam Palmisano)销售出身,擅长做生意,巩固并且扩大了IBM在软件领域建立的优势,并在云服务领域拔得头筹[2]。

到2011年,IBM的财报成了价值投资者的童话——1000亿美元营收,47%的毛利率,15%的净利率,5年500亿美元的回购和分红计划。

巴菲特坚信,已经使用IBM软件的IT部门不会轻易更换其他公司的软件(就像大公司不会轻易更换律所和审计一样),这为IBM提供了天然的护城河[3]。已经读了50年IBM年报的巴菲特,终于决定出手,直接干成了IBM第一大股东[4]。

在2011年致股东的信中,巴菲特兴奋地算起了数学题——

“像我们这样的长期股东,应该期待什么?应该期待未来5年IBM股价持续低迷。如果IBM股价提升到300美元,500亿美元就只能回购1.67亿股,我们持有的6390万股会从现在的5.5%上升到6.5%。

但是如果IBM的股价维持在200美元,我们的持股比例会来到7%。假设2016年IBM的盈利达到200亿美元,这0.5个百分点能让我们的盈利分成多出1亿美元!”

结果,IBM表现得更“慷慨”,之后5年里股价压根就没上过200美元;他的另一个假设也错了,2016年的IBM,利润只剩下120亿美元。

IBM不是不赚钱,只是巴菲特建仓的2011年,正赶上新旧掌门人交接班,工程师出身的罗睿兰(Ginni Rometty)上任后,巴菲特多次表示,看好罗睿兰带领IBM完成从PC端向移动端与云端的转型。

但工科女罗睿兰显然对技术更热情,她对转型的理解和搞投资的人有明显的路线之争:她对成熟的现金牛业务兴趣并不大,转头就对Artificial Intelligence say YES,把赌注下在了AI上。

在2015年《金融时报》的采访中,罗睿兰对完全不挣钱的AI项目滔滔不绝,兴奋地邀请记者去参观IBM的医疗AI——IBM Watson。“这是新的时代,机器不再只是可编程的,它们可以自己学习。这就是IBM在做的,我们在引领时代[6]。”

直到巴菲特下定决心和IBM分手的2017年,Watson这颗罗睿兰的掌上明珠不仅没为公司带来1分钱收入,反倒因为“夸大宣传”惹了不少麻烦。

另一方面,由于罗睿兰的重大战略疏忽,IBM在彭明盛时期建立的云服务先发优势早已烟消云散,完全被亚马逊和微软挤下了云计算的牌桌。

交完学费(其实是保本离场)的巴菲特,事后也迭代了一下自己的理论水平。他在后来的一次演讲中说,“如果你有一座经济城堡,为了防止别人入侵,你会希望你的城堡有宽广的护城河,并且里面有一位守卫城堡的王子[5]。”

言下之意:高科技公司的掌舵者太重要了,哪能和“火腿三明治也能经营”的可口可乐一样呢。

二、苹果成就了巴菲特的畸形持仓

“城堡”+“王子”的理论,还得靠实践来检验,而苹果就是巴菲特的正反馈。

2007年1月,乔布斯宣布“苹果电脑公司”更名为“苹果公司”,经营重心正式从家用电脑转移到消费电子。

首款iPhone发售仅30个小时,销量便突破27万台,彻底重塑了手机行业的市场格局和生态[8]。接下来的4年时间里,乔布斯凭借4款iPhone为苹果积累了1亿3500万果粉。

接棒的蒂姆·库克站在这座“经济城堡”上,充分发挥了自己供应链管理大师的核心竞争力,凭借极强的成本控制保证了苹果优秀的现金流[9]。到2011年库克从乔布斯手中接过CEO大权的时候,苹果已经初步具有巴菲特投资标的的雏形了。

但在IBM上的劫后余生,显然让老爷子拉长了对“王子”的考察期。库克也很快向苹果的股东和潜在股东们证明了一件事:如果说罗睿兰的信仰是AI的话,那我库克的信仰就是搞钱。

在执掌苹果的最初5年里,库克主要做了三件事:

1. 扩充核心产品iPhone的产品线,打破乔布斯时代一年只发售一款iPhone的传统;

2. 为iPhone用户提供更多配套硬件选择,2015年发售的Apple Watch,今天已经成为了市占率最高的智能手表。

3. 为iPhone用户提供更多增值软件服务,包括2011年的iCloud,2012年的Apple Podcasts,2015年的Apple Music[10],为苹果公司创造了硬件之外的更多营收。

这种在护城河上层层加码的CEO,很难不成为巴菲特的理想型王子。于是,在5年的考察后,巴菲特终于在2016年大手笔建仓苹果。至2018年,BRK累计持有苹果公司5%的股权,成本约360亿美元[15]。

时至今日,苹果公司营收已经从乔布斯时代的1000亿美元翻两番来到了4000亿美元,全球iPhone用户也从1亿3千万增长到了今天的超过10亿。单单凭借这一笔投资,巴菲特已经获得了超过1000亿美元的利润。

但这也带来了问题,如果用考察基金经理的方式考察巴菲特的话,他似乎有些过于依赖苹果了。

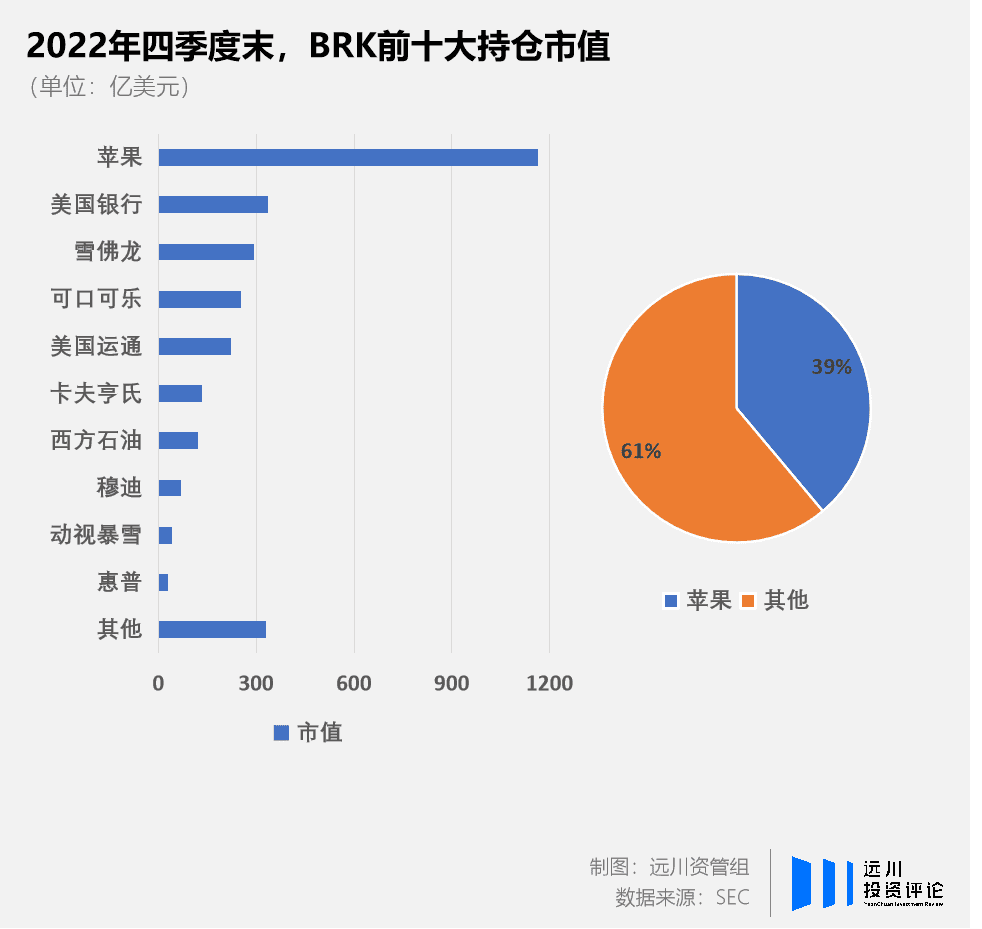

截至2022年四季度末,苹果在巴菲特的持仓中占比已经接近40%。而就是在集中度已经如此夸张的情况下,在四季度BRK净回笼90亿美元现金的情况下,巴菲特依旧在四季度买了33万股苹果,只能说是爱得深沉了。

当然,这也多亏了巴菲特并不是那种还要考虑负债端波动的基金经理,不然,就这个持仓结构,随便遇上个调整就要被持有人喷退休了。

仓位过于集中,寻找下一个潜在的重仓股,也是情理之中。不管巴菲特有没有这么想,市场上巴菲特的跟随者反正愿意这么相信。建仓苹果,前后花了2年,总计买进去300多亿。现在台积电才买了一个季度,花了40亿美元,凭什么不跟?

三、台积电是错付吗?

某种程度上,2022年的台积电与2016年的苹果确实有一些相似之处。

首先是稳健的现金流。近5年来,台积电自由现金流全部为正,2022年更是达到了140亿美元的历史新高。2%的股息率不能说很高,但在科技股里绝对是鹤立鸡群。

其次是宽广的护城河。虽然一个ToB的生意,一个ToC的生意,但是台积电和苹果建立护城河的逻辑是一样的。

在创始人张忠谋的带领下,台积电确立了领先所有竞争对手一个身位的制程优势,目前,台积电在最先进制程(5nm及以下)领域的市场份额超过90%[11]。

另一方面,半导体代工的特殊性决定了相对其他行业的代工企业,台积电拥有压倒性的用户粘性。

每个半导体代工厂在过往的生产经验中,都积累了各自独特的工艺库。设计公司的工程师在设计芯片前,必须首先确定代工厂选的哪一家,熟悉其工艺库,才能做出相应的规划布局,最终输出给代工厂可以用于制造的物理版图。

这就意味着,即使未来竞争对手追上了台积电的先进制程工艺,但只要还没有形成像今天台积电这样大幅领先的优势,也很难撬掉台积电的忠实客户。

最后是“守城”的王子。2018年张忠谋退休时,搞了个“双首长平行领导制”:刘德音接任董事长,主外,负责面对股东和当局;魏哲家接任CEO,主内,负责领导和经营公司,是实际上的掌门人[12]。

相比张忠谋,魏哲家的管理风格更强硬,甚至可以说是带点儿“军事化”,以帮助台积电牢牢占据半导体代工行业的王座。

2019年,南科新建的5nm厂需要从新竹抽调工程师。从收到通知到答复,只给员工留了1天的窗口期。不接受,今后升迁无望;接受了,那以后就高铁通勤[13]。

为了让5nm产线尽快投产,魏哲家在工厂还没有完全竣工的情况下就安排工程师进场试产,屋里正在造芯片,屋外还在盖房子。

对供应商,魏哲家同样重拳出击。他一改张忠谋时代优秀供应商可以免检的传统,要求所有供应商都自费提供第三方检测报告。

但是2022年的台积电和2016年的苹果毕竟不一样。

首先,消费电子终究还是有自己的大周期。在整个下游需求疲软、订单下滑的寒气里,台积电自身的产能利用率动辄突破100%的日子已经许久没有复返。

其次,随着芯片制程的持续前进,芯片代工产业已经半条腿跨入量子力学的势力范围,全世界都知道摩尔定律到达极限只是时间问题。

由于代工费越来越贵,在最新的3nm工艺节点,手握每年2.5亿iPhone出货量的苹果,也只选择了廉价的N3E工艺,晶圆厂的大把资本开支,还不知道哪年能回本。

更别提,中美两个大国之间的博弈,也给台积电的未来蒙上了一层阴影。原来还因为建仓台积电,YY出巴菲特对国际政治因素持有乐观看法的人们,如今又该如何评价四季度的“清仓式”减持呢?

但回头再看,如果真是因为这些原因,巴菲特一开始不就不应该买么?

四、尾声

无论怎么开着后视镜找线索,最终都不得不承认,这是一笔非常不巴菲特的交易。

结合四季度动视暴雪的环比减仓12%,银行股仓位的持续降低,与其相信这是巴菲特出现了风格漂移,笔者更愿意猜测这是BRK的组合管理权正在平稳交接。

2018年,巴菲特同时提拔Greg Abel和Ajit Jain进入了董事会,引发了外界对巴菲特继任者的猜测。

最终,在2021年5月3日,巴菲特正式确认了Abel为BRK的下任CEO,将在巴菲特退休后全权接管BRK的一切日常经营[14],同时钦定了两位“选股”接班人托德·库姆斯(Todd Combs)和泰德·韦斯勒(Ted Weschler)。

而他们就是那个藏在BRK科技股草蛇灰线背后真正的男人。

2022年,巴菲特在BRK的股东大会上公开表示,自己正是在两位投资副将的影响下购买了苹果,弥补了伯克希尔帝国在科技投资上的缺失。

在BRK进入苹果股东名册的那一天,巴菲特写了一封邮件:“库姆斯和韦斯勒都可以在没有先咨询我的情况下,做出投资决定[4]。”

其实他们的投资决策影响的不单单是苹果公司,还可以解释许多伯克希尔看上去很不“巴菲特”的操作。

比如花费2.5亿美元打新云软件Snowflake、对数字银行Nubank的母公司进行了5亿美元的一级投资。

2021年末,BRK在微软收购动视暴雪前精准入股引发的舆情,更是让巴菲特在纽约时报的采访中直言,动视暴雪的投资与自己无关,是两位投资副手中的一位买入的。

如今“短炒”台积电的这笔交易显然也不是经典的巴菲特风格,但当我们的潜意识里还把“巴菲特建仓台积电”当标题的时候,可能忽略了一点:这笔并不长期的持有,的确不像从前的巴菲特,但或许就是未来的BRK。

毕竟,巴菲特终有一天也要把他的组合交给BRK的“王子”。

参考资料:

[1] 台积电35周年,联合报

[2] IBM Names Arvind Krishna CEO, Replacing Ginni Rometty,Bloomberg

[3] Warren Buffett and IBM: A Very Profitable Learning Experience,Yahoo

[4] Warren Buffett's Letters to Berkshire Shareholders, BRK官网

[5] Becoming Warren Buffett,HBO纪录片

[6] Lunch with the FT: Ginni Rometty,FT

[7] Global market share of application infrastructure and middleware (AIM) software vendors from 2011 to 2017,statista

[8] What's In A Name Change? Look At Apple,Forbes

[9] An Outsider's View of Apple's Succession Plan,Forbes

[10] How Tim Cook has grown the Apple empire in his decade as CEO,CNN

[11] Industry watch: Semiconductor industry turning point beyond 2025,Digitimes Asia

[12] “半导体教父”张忠谋正式退休,中国新闻网

[13] 張忠謀真正接班人 完全解析魏哲家 鐵腕治軍500天,财讯

[14] What you need to know about Greg Abel — Warren Buffett’s successor at Berkshire Hathaway, CNBC

[15] Warren Buffett makes over $120 billion on Apple’s rise to $3 trillion, among his best bets ever, CNBC

本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:孙然,编辑:张婕妤