本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:葛佳明,原文标题:《万众瞩目!马斯克的“宏图3”长什么样?明日凌晨5点,带你看》,头图来自:视觉中国

北京时间3月2日凌晨5点开始,马斯克即将揭晓特斯拉宏图(Master Plan)第三篇章的秘密。

早在去年3月,马斯克就宣布,正在制定“特斯拉宏图第三篇章”,并透露第三篇章重点战略是将公司“规模”扩大到“极致”。本月初,马斯克又在社交媒体上发文造势,预告特斯拉宏图第三篇章将是一条通向“完全可再生能源未来”之路。

国金证券研究所在2月27日的报告中指出,预计特斯拉第三篇章新的战略规划将围绕电动车、光伏、储能、机器人等产品线,以降本优先,满足规模量产,强化自动驾驶,垂直整合能源一体化,最终达到完全可持续能源的目标。

具体来看,国金证券预计,就车而言,特斯拉打破传统汽车的生产模式,采用软件定义汽车的思路,基于智能化平台,实现规模收益递增。在硬件方面,公司技术创新带来的降本增效成果显著。

在软件方面,FSD不仅改变车辆售后难再获利的情况,使全生命周期都能贡献收入,还能远期用于发展Robotaxi业务,拓展商业模式多元性,提高能源利用效率,让每一度电产生更大的价值,践行其加速全球向可持续能换转换的公司使命。

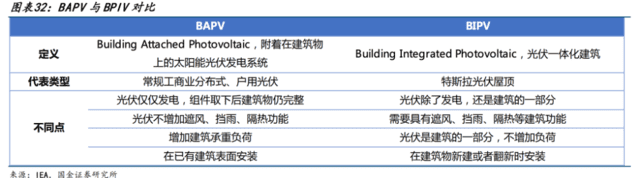

就光伏而言,特斯拉屋顶光伏SolarRoof有望受益“光储充车”模式快速发展。光伏逐步成为全球绝大部分地区最低成本电源,屋顶光伏在特斯拉“光储充车”闭环可持续能源生态系统中具有不可替代的地位。

从储能方面来看,储能与太阳能、风能结合是实现“完全可持续能源”的必由之路,也是特斯拉打通“光-储-充-车”业务闭环的关键环节。特斯拉储能业务充分融合了在全球领先的电池和电力电子技术优势,核心产品包括Megapack、Powerpack和Powerwall。

就机器人领域而言,国金证券认为特斯拉机器人是基于公司电池、电机、AI等核心技术的延伸,预计初期商业价值主要为提升生产力。

一、车——硬件降本,软件增利

国金证券在研报中指出,技术创新及规模效益推动单车毛利持续提升,一方面自研4680电池进一步实现降本增效,另一方面软件付费将成为公司利润新增长点,研报指出:

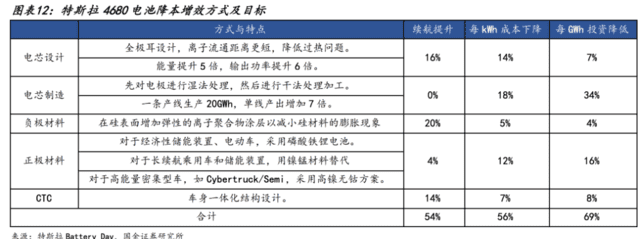

自研4680电池进一步实现降本增效。公司在2020年电池日上表示,4680电池实现降本增效的方式主要包括5个环节:电池设计、电芯制造、正极材料、负极材料、CTC(电池底盘一体化)。与2170电池相比,4680电池的单体能量提高5倍,续航里程可提升16%,功率提升6倍,每kWh成本有望下降56%(14%电芯设计+18%电芯制造+5%负极材料+12%正极材料+7%CTC)。

软件斯拉汽车业务的商业模式从销售收入进一步延伸,通过软件收费模式使一辆车 在全生命周期都能为贡献收入。自动驾驶功能 FSD 是公司最主要的付费软件,目前收费 1.5 万美元。公司FSD完全自主开发,毛利率高,边际成本低,随着特斯拉全球保有量 的不断提升和用户粘性的提升,FSD将有望替代硬件为公司带来更高利润。

Robotaxi 帮助实现车辆生命周期利益最大化。公司进军 Robotaxi,一方面可以使车辆闲置时通过共享方式成 为赚钱的工具,另一方面能够提高能源利用效率,让每一度电产生更大的价值,践行其加速全球向可持续能换转换的公司使命。

二、储能——产能建设有望提速

国金证券称,特斯拉致力于实现光储充车的闭环可持续能源生态系统,特斯拉未来远景及计划采取的步骤,其中第三步关于汽车,第四步关于太阳能:

特斯拉构建的能源体系可以分为上游、 中游、下游:

1)上游为发电,生产太阳能来满足住宅和商业需求,太阳能设备有 Solar roof、光伏逆变器;

2)中游为储能,安装电池以存储清洁能源,有 Powerwall、Megapack 等不同大小等级的储能模块;

3)下游为新能源汽车及其服务,有 Model 3/Y/X/S、Cybertruck、Roadster(跑车)、Semi(卡车)以及自动驾驶、 超级快充等服务。

国金证券认为,2022 年公司储能系统出货量 6.5GWh,同比增长 64%,同时,公司在手订单仍在不断增长,截至 2023 年 2 月,Megapack官网预定页面最早交付日期已从 2024Q3 延期至 2024Q4,公司在建产能仅加州 40GWh Megapack,后续扩产速度有望加快:

美国大型储能项目经济性仍然十分突出。

IRA 法案颁布前独立储能项目不能享受 ITC 优惠政策,IRA 颁布后独立储能系统 ITC 抵免额度提升至 30%~70% (基础 30%及 10%~40%额外抵免)。

据测算,无 ITC 抵免时独立储能系统 LCOS 约为 78.1 美元/MWh,IRR 约为 11%,考虑 ITC 抵免后独立储能系统 LCOS 下降至 39.5~61.6 美元/MWh,IRR 提升至 16.5%~38%,经济性大幅提升。

本文观点主要来源:国金证券行业深度研究《电力设备与新能源行业研究》华尔街见闻略有删节。

本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:葛佳明