本文来自微信公众号:LADYMAX (ID:lmfashionnews),作者:Drizzie,头图来自:视觉中国

短短三年,对时尚和美妆行业而言,海南的重要性以指数级跃升。

在刚刚过去的春节期间,海南旅游的火爆引起社会广泛关注。据海口海关统计,1月21日至1月27日,离岛免税购物金额较2022年春节假期增长5.9%至15.6亿元,免税购物人数15.7万人次,比2022年春节假期增长9.5%。可见伴随着国内疫情逐渐改善,海南免税店对消费者的吸引力并未缩减。

值得注意的是,今年春节假期海南免税购物人均消费接近1万元,为9959元。

过去三年间,海南免税早已成为国内消费者重要的购买渠道。一边是2020年国内疫情爆发,三亚成为热门旅游目的地,另一边是海南免税购物政策的优化。

2020年7月1日,海南省实施免税购物政策,大大宽松了离岛旅客每年每人3万元的离岛免税购物额度,提升至10万元。此外离岛免税商品品种由38种增至45种,并且取消了单件商品8000元免税限额规定,为国内游客积攒已久的消费欲望提供了出口。

然而海南免税购物在占据消费者越来越大预算比例,推动海南免税业绩滚烫的同时,却引起了一场隐藏的危机。

有业界人士指出,随着免税市场在中国消费生态的占比正在快速飙升,越来越接近内地正价市场的占比,品牌开始担心消费者习惯依赖折扣价格,品牌价格体系被作乱,使得高端品牌最为看重的品牌资产长期受损。

当前这一问题最严重的品类要属位居海南免税销售额前三名的化妆品、手表和珠宝首饰。

据多名业内人士透露,雅诗兰黛集团正在就免税价格管控,以及免税和有税市场协同问题进行密集的内部调整。1月21日,雅诗兰黛集团宣布在海口综合保税区注册成立雅诗兰黛旅游零售服务(海南)有限公司,将该集团旅游零售中国区总部落地海南自贸港。

此前已有消费者在社交平台上发表对雅诗兰黛明星产品价格混乱问题的担忧,关于小棕瓶“价格跳水”的说法在美妆代购中盛行。100ml小棕瓶在中免日上一度低至不到600元。截至目前,大量雅诗兰黛临期产品以低至原价五折的价格在海南线上免税平台售卖。

有研究显示,如果将中国消费者在全球各渠道消费的美妆品视为一个整体生态,2021年国内正价市场占比约为36%,海南免税已经占到22%,日上约为14%,韩国免税为24%,其他旅游零售渠道占到约4%。

贝恩公司的数据则显示,2021年仅海南免税店就贡献了中国美妆奢侈品官方渠道销售总额的25%。奢侈品美妆海南免税单位标价较品牌官方标价低30%~55%,此外旅游零售商针对部分品牌还额外提供20%~35%的促销折扣,优惠力度相当诱人。

海南免税市场俨然成为疫情期间中国奢侈品消费的重要推动引擎,与国内正价市场的市场贡献几乎可以分庭抗礼。更重要的是,从管理架构来说,海南免税与国内正价市场的业绩此前并不归属于同一团队。

诸如雅诗兰黛、科蒂等美妆集团和LVMH、历峰等奢侈品集团在中国市场的旅游零售业务都由公司在亚太地区的旅游零售团队负责,而非中国分公司,具体商务合作和运营等则由位于中国香港或新加坡的旅游零售团队进行管理。

在品牌内地的有税业务团队看来,这样的分配方式并不合理,海南市场既然属于中国市场的一部分,中国消费者在海南免税店的消费也不属于出境消费,海南免税业务本就应该由中国内地团队接管。

然而另一方面来看,奢侈品牌的亚太地区旅游零售团队与该地区各国的免税渠道商有着不可分割的长期合作关系,而其在中国市场的最大客户正是中免集团。

据中免集团的招股书披露,该公司目前经营195间店铺,包括中国内地的187间店铺,以及8家境外免税店。根据穆迪戴维特报告,中免集团以93.69亿欧元蝉联2021年全球最大旅游零售商。

旅游零售和国内正价渠道存在着商业模式的本质不同。国内正价渠道主要朝向直营型零售发展,旅游零售则往往采用批发模式,当前海南免税店以自采为主,部分与拉格代尔、新罗、DFS等合作采购。商业模式的不同导致了国内正价市场与海南免税市场的割裂。

在众多美妆巨头中,雅诗兰黛对旅游零售的态度向来更加积极。早在1992年,雅诗兰黛公司便独立出旅游零售部门,至今已经30年。自2016年以来,集团连续15个季度提到旅游零售对销售业绩的巨大提振作用。

在疫情后,雅诗兰黛集团迫于业绩压力,进一步加强了对海南旅游零售的依赖,但是愈发失衡的收入结构让此举在长期来看无异于饮鸩止渴。事实上,当前雅诗兰黛在中国市场的矛盾已不仅在于免税区团队和有税区团队的功劳归属问题,而是混乱的价格体系可能将雅诗兰黛重要的中国市场拖下水。

过去一年,雅诗兰黛在全球的业绩并不算出色。最近一份2023财年第一季度财报显示,集团销售额同比大跌11%至39.3亿美元,净利润为4.89亿美元,同比下降29%。按品类分,护肤产品销售额下滑14%至21亿美元,化妆品销售额下跌10%至10.52亿美元,香水产品与上年同期基本持平,销售额为6.07亿美元,护发用品销售额则录得7%的增长至1.58亿美元。

该公司表示,受疫情、高通胀、供应链问题以及美元走强等因素影响,预计要到本财年下半年才能恢复增长,同时下调了2023财年业绩指引。

相较之下,欧莱雅集团对海南免税渠道持更加保守的态度,且面对海南出现的渠道“打架”问题动作更快。2021年,欧莱雅在内部成立一个名为CCCT的委员会,由中国团队和亚太旅游零售团队的高管组成,并设立多个顾问职位辅助决策和协调工作。

对于Chanel、Dior等奢侈美妆品牌而言,它们可以将海南免税统一收归中国团队,作为渠道之一。此类品牌不参与积分换购,对折扣和价差等问题较为保守和敏感。

LVMH首席执行官Bernard Arnault在最新财报会议中公开与美妆代购划清界限,确保消费者都能以公平的价格购买。数据显示,LVMH香水和美妆部门去年年度利润因打击代购业务的举措减少了3%,销售额有机增长为10%,主要得益于Dior香水和美妆以及Givenchy、娇兰等品牌产品的畅销提振。

但是对于大部分美妆品牌而言,受制于业务模式和组织架构的影响,有税和免税背后的博弈将是长期存在的,尤其是在经济环境低迷的情况下,二者需要互相抢食,很难一荣俱荣。

此次雅诗兰黛在海南成立旅游零售中国区总部,无疑是对过去一年来这场危机的反应。不过成立旅游零售中国区总部仅仅是一个开端,落实到具体的操作层面上,还有更多细致决策需要出台,例如如何对产品组合进行差异化,以及增加在海南的营销投入,包括开设快闪店、户外广告等,以增强品牌在海南的综合影响力,而弱化“折扣”、“低价”等标签。

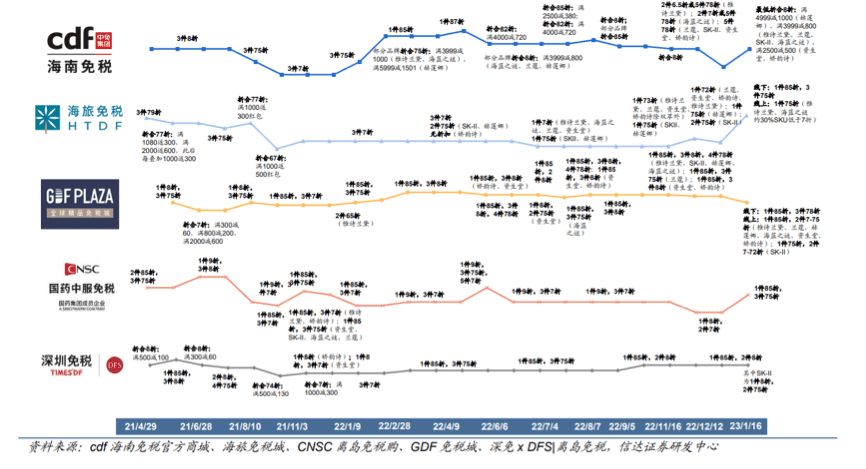

有市场调查显示,今年以来海南免税业务折扣已普遍收窄。根据信达证券最新数据,中免1月各品牌实行满减优惠,如赫莲娜满4999减1000,普适性折扣最低折合8折,环比2022年12月折扣力度有所减小,且折扣门槛较高,已基本恢复到2022年2月水平。

海旅1月线上普适性折扣多为1件75折,线下为1件85折、3件75折,而2022年12月集中在1件72~75折,折扣力度环比明显下降。海旅、中服折扣力度下降,海控折扣力度环比加大,而深免环比持平。

这或意味着美妆品牌已经开始重视海南免税与内地有税渠道的协同问题,对折扣力度进行控制。

对高端珠宝腕表品类而言,上述问题同样严峻。

有税与免税团队争夺业绩的问题也在过去两年间备受热议。有消息人士向LADYMAX表示,卡地亚2022年海南免税渠道的销售额高达10亿美元,几乎与内地有税市场齐平。Swatch集团旗下高端腕表品牌浪琴当前海南免税渠道的销售占比已经高达35%。

尽管像卡地亚这样的品牌已经推出了相应举措,例如不会销售当季最新商品,并推出一些海南专供款式。但是考虑到珠宝腕表单价高,复购率低,以及中国消费者在疫情后才开始兴起一股硬奢热,消费者开始尝试品牌的热门产品,这可能导致中国消费者更愿意去海南购买第一件硬奢产品,而这件产品也大概率低于海南免税的10万元限额。

也就是说,全球疫情推动中国消费者回流,逐步形成在本地购买正价奢侈品的习惯。但是疫情后对硬奢产生浓厚兴趣的中国消费者增量,实际上并没有直接转化为内地正价市场规模的扩张,而是被海南免税分去了一块肉。

结果是,消费者在首次与品牌接触时没有获得最高级别的优质服务,不利于建立品牌与消费者的长期忠诚关系。以折扣的方式进入高溢价硬奢品牌的世界,并不符合这门生意的天然属性。

而在今年年初旅行限制放开后,与品牌捆绑程度较低的硬奢消费者将继续在全球范围内寻找低价。由于硬奢品牌大多没有像Chanel、爱马仕等成功建立起高粘性、高频消费的本地会员体系,其三年内积累的中国内地正价消费很可能有所回吐。

消费者向欧洲市场回流,中国内地正价市场的短暂春天结束,这将是历峰集团等硬奢巨头最担心的事情。

历峰集团在1月18日的财报中称,公司在中国市场的销售额在截至去年12月的3个月里下降了24%,拖累亚太市场录得7%的跌幅。这其中固然有疫情反复的影响,也很难说没有免税渠道低价产品的冲击。

与刚需的化妆品不同,价格不是硬奢对消费者的第一吸引力,品牌需要警惕的是消费者行为习惯的不可逆。

Jonson Kang对本文亦有贡献,本文来自微信公众号:LADYMAX (ID:lmfashionnews),作者:Drizzie