本文来自微信公众号:晚点LatePost (ID:postlate),作者:张家豪、程曼祺,原文标题:《激光雷达公司禾赛上市,中国电动车激烈竞争的受益者》,题图来自:视觉中国(理想L9车顶正中间搭载了激光雷达)

2021 年夏天的转折点后,18 个月来规模最大的中概股赴美 IPO 前日诞生。

中国激光雷达公司禾赛科技当地时间2月9日正式登陆纳斯达克,募资 1.9 亿美元(约 12.9 亿元人民币),发行价 19 美元,首个交易日开盘于 23.75 美元,盘中一度涨至 30.36 美元,收盘于 21.05 美元。这使禾赛市值达到 26 亿美元(约 176.5 亿元人民币),超越 Luminar ,成为全球市值最高的激光雷达公司。

禾赛 CEO 李一帆在上市后第一时间接受了《晚点 Auto》的采访,他说,IPO 的募资额小于上一轮融资,它更大的意义是帮禾赛开拓国际业务,更公开的财务和公司股权信息有利于沟通国际客户,这将是禾赛今明两年的重点。

禾赛所处的车载激光雷达行业,正处于从小众前沿产品走向更大众市场的临界点。

激光雷达是智能驾驶系统的重要传感器,它给车装上了更厉害的 “眼睛”,能通过发射激光束、接收反射回来的激光束,确定物体的距离与形状。所以相比摄像头,激光雷达能更好地感知距离信息,且在黑暗环境下也能运转。

过去两年,随着更多车型配备高级辅助驾驶功能,激光雷达已从自动驾驶工程师手中的研发工具,变成普通购车者也不陌生的新配置。

禾赛是这一变化的受益者。成立 8 年,禾赛累计售出 10 万台激光雷达,其中 8 万多台是去年卖的。这 8 万多台里,又有 6.2 万台是去年下半年开始交付的固态激光雷达 AT128。理想 L9 全系、L8 和刚发布的 L7 的高配版(L8 Max、L7 Max)均搭载了这款产品。2022 年底,理想月交付破 2 万台。

禾赛目前是全球市场份额最高的车载激光雷达公司。市场研究公司 Yole 统计,2018 年~2022 年 7 月,禾赛在用于辅助驾驶的激光雷达汽车前装市场以 27% 的出货量排名第一,二、三名分别是法国汽车一级供应商法雷奥和另一家中国创业公司速腾聚创。2022 年下半年,理想 L9、L8 陆续上市,禾赛份额或进一步提升。

禾赛仍握有大量未交付订单。理想之外,禾赛披露了上汽、长安、赛力斯、高合、路特斯、集度等十多家车企总计数百万台的量产定点。

招股书称,禾赛的客户还包括北美三大汽车制造商中的两家、德国四大汽车制造商之一,以及 “中国最畅销的新能源汽车品牌之一”。据《晚点 Auto》了解,这家国内车企是比亚迪。

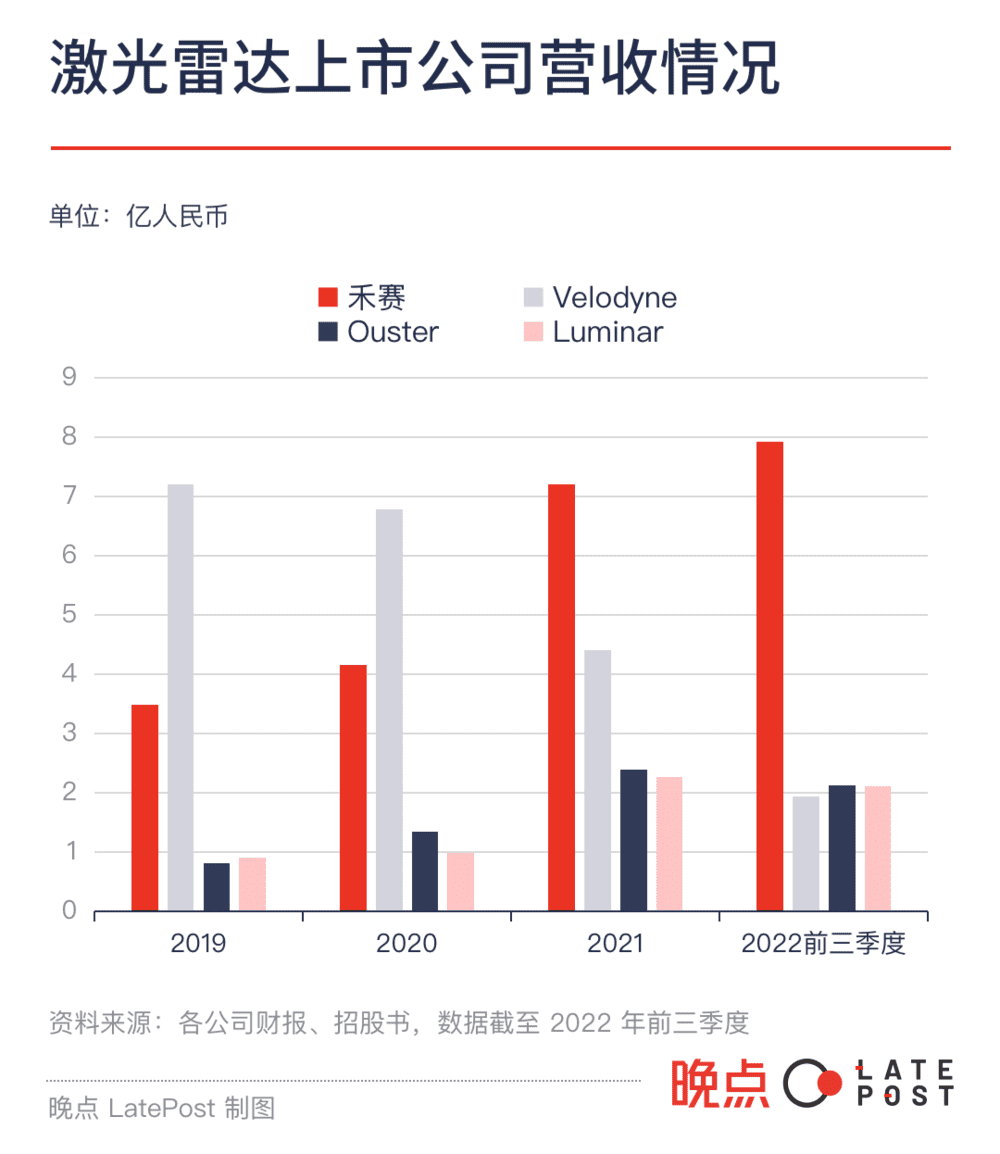

2022 年前三季度,禾赛营收 7.93 亿元人民币。同期,Luminar、车载激光雷达鼻祖 Velodyne 和另一家美国上市公司 Ouster 的营收均在 2 亿元人民币上下。

禾赛仍处于亏损状态,2022 年前三季度亏损 1.65 亿元人民币,但亏损额小于同行,Velodyne、Ouster 同期亏损均超 7 亿元人民币,Luminar 亏损超 21 亿元人民币。

“禾赛扭转了美国投资人对激光雷达行业的悲观态度。”李一帆说,路演中,美国投资者们惊讶于创业公司已能大规模出货。自禾赛 3 周前递交招股书起,去年大跌的 Velodyne、Ouster、Luminar 股价上涨 20%~30% 不等,同期纳斯达克大盘涨幅 12.4%。

在谈到未来激光雷达的市场空间和产品形态时,李一帆的预测是,激光雷达的终极形态是 “消失”:长期看,激光雷达和摄像头可能变成一个融合传感器,集成在一起输出视觉和距离信息,这将消解现在的方案路线之争。

禾赛曾于 2021 年初尝试登陆科创板,但在提交招股书两个月后终止上市。此次美股 IPO 募集的 1.9 亿美元将被用于建造新工厂、研发新产品和战略投资与收购等。IPO 前,禾赛累计融资超 5 亿美元,投资方包括百度、博世、小米等公司和光速中国、远瞻资本、启明创投、高瓴资本等机构。光速中国总计持股 17.5%,百度、博世、小米和远瞻资本各持股 6% 上下。三位创始人中,孙恺持股 8.9%、李一帆和向少卿各持股 8.6%。禾赛目前有 1000 多名员工。

转换方向后,成为市值最高的激光雷达公司

禾赛是一个改换过创业方向的公司,成立 3 年后才走上业务正轨,它的发展故事也反映了激光雷达和自动驾驶行业的变迁。

2014 年下半年,三位 85 后孙恺、李一帆、向少卿联合创立了禾赛。他们并没有业界经验,创业前,禾赛首席科学家孙恺是斯坦福机械方向博士,CEO 李一帆是伊利诺伊大学厄巴纳-香槟分校机器人方向博士,CTO 向少卿是斯坦福电子工程和机械工程硕士。

李一帆告诉《晚点 Auto》,禾赛第一年是摸索期,“能干啥干啥”,最初的落地场景是在无人机上搭载激光遥测仪,为工厂检测甲烷等危险气体,这是孙恺博士期间的研究方向。

后来连投 5 轮禾赛的光速中国创始合伙人宓群 2014 年就接触过禾赛,但觉得他们当时做的市场不够大,没有投。

2016 年,禾赛开始探索车载激光雷达市场。禾赛的技术积累在于激光传感器,2015 年底,李一帆跑了很多地方、见了很多人,觉得上车是一个更大的机会。

李一帆记得,2016 年初公司的一次全员会上,有一页 PPT 用大字写着 “我们有个新业务是激光雷达”,当时禾赛总共只有十几个人。2016 年下半年,禾赛把最好的资源都投入到了车载激光雷达,“all in” 这一方向。“小公司唯一的竞争力就是速度。”李一帆说。

这之前,Velodyne 已在尝试把原本用于潜艇、遥测等军事和工业领域的激光雷达传感器放到车上。

这本是一家成立于 1980 年代、主打高端低音炮的公司。创始人大卫·霍尔 2004 年观摩了 DAPRA(美国国防部高级研究计划局)发起的第一届无人驾驶挑战赛后,想到可以做一种多线激光雷达,帮车辆感知环境。线数对应激光雷达的分辨率,一般而言,线数越高、性能越强。

到 2007 年第三届无人驾驶挑战赛时,Velodyne 拿出了 64 线的激光雷达原型机,后在 2009 年正式发售了改进版。

DARPA 挑战赛的另一名重要观众是 Google 创始人拉里·佩奇。也是在挑战赛后,他在 2009 年邀请获胜团队骨干成员斯坦福 AI 实验室教授塞巴斯蒂安·特龙加入 Google,主导一个无人驾驶项目,这即是后来于 2016 年独立的 Waymo。

Waymo 引领了一波创业潮。2013 年后,硅谷诞生了 Cruise、Zoox、Argo 等一批无人驾驶公司;中国稍晚,百度在 2015 年底进入这一领域,2016 年之后,Momenta、禾多科技、小马智行、文远知行、滴滴自动驾驶等公司相继成立。

淘金热有了,卖铲子的跟着就来。除禾赛外,中国当时还诞生了速腾聚创、图达通等一批激光雷达公司。

禾赛的打法是在高端激光雷达战场和 Velodyne 拼性价比,同步拓展国内外客户。Velodyne 第一款 64 线激光雷达产品刚推出时单价 8 万美元,之后只涨不跌。禾赛在 2017 年推出了 40 线激光雷达 Pandar40,售价约为 Velodyne 的一半。

Velodyne 在中国不设仓库,只安排市场、销售人员,产品返修一次要 1 到 3 个月,而中国供应商 1~2 天就能换上新的。

Velodyne 后来的一个失误给禾赛送来助攻。由于 Waymo 买了 Velodyne 的专利,自己生产雷达,当时市场上最大的激光雷达客户是百度。2018 年,百度要赶在乌镇世界互联网大会上展示自己的无人车,本来想用老伙伴 Velodyne 的新产品,一款 128 线的激光雷达 VLS-128。但由于研发、工程化仓促,这款产品故障频繁,一位接近百度的人士称,他们在前期收到的几十个 VLS-128 里发现了上百个要返修的问题,“技术人员精疲力尽”。

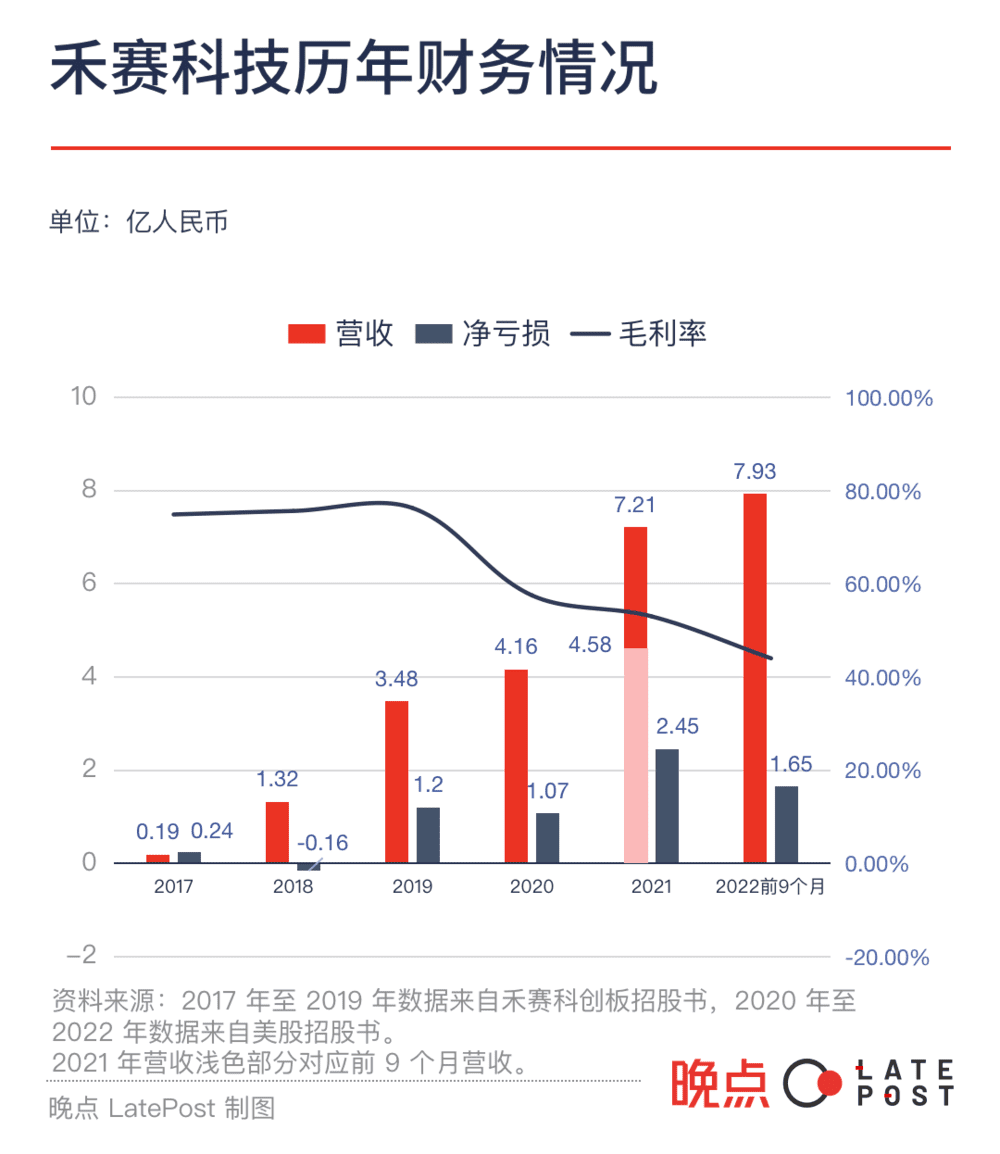

禾赛此后凭借 Pandar40 从 Velodyne 手中夺过了百度,在第一阶段竞争,即无人驾驶客户竞争上进入第一梯队。禾赛营收快速从 2017 年不到 2000 万元人民币增长至 2018 年的 1.32 亿元,并在当年盈利。

一旦中国公司学会了做出差不多的产品,它们往往能用更便宜的价格、更贴身的服务、更快的迭代抢到更多客户。这在下一阶段的竞争中将体现得更加充分。

激烈竞争的中国车企,快速奔跑的中国供应商

2020 年后,整个激光雷达行业迎来蜕变,市场规模大增,前装量产的机会来了。

之前服务无人驾驶客户时,激光雷达单价高、利润高,但规模小。全球无人驾驶公司加起来也没多少测试车,用不了多少雷达。最大的无人驾驶公司 Waymo 现在共有约 800 台车。

转折点是主打智能化的特斯拉在 2020 年大卖。此后,不少车企加大投入高级辅助驾驶。虽然特斯拉自己不用激光雷达,但为了安全冗余,大部分车企在中高端车型上做高级别辅助驾驶时仍会使用激光雷达。中金公司预计,2025 年全球前装车载激光雷达市场规模有望达到 1066 亿元人民币。

在前装量产竞争上,禾赛等中国公司反超了欧美同行。

这得益于中国智能电动车市场的快速发展和激烈竞争。2022 年,中国电动车产量已占到全球的 65%,中国供应商与中国车企合作时更顺畅,响应更快。

中国车企在推新功能时更加激进。全球最早配置激光雷达的量产车型是德国大众 2018 年推出的奥迪 A8,但国际大车企的做法是先在高端车上放先进功能,打差异化,再慢慢下放,这限制了零部件的供应规模,采购成本也不够低。国内的理想、蔚来则都在去年交付的主打车型上全系标配了激光雷达,如理想 L9 和蔚来 ET7、ET5、ES7。

在技术和产品研发上,中国公司也从跟随变成引领。当激光雷达从无人驾驶车辆进入量产车时,要求产品形态从 Velodyne 奠定的的机械旋转式激光雷达变为更稳定、更耐多种路况折腾的固态 / 混合固态激光雷达。

在无人车时期,一些中国公司曾陷入专利纠纷。2019 年,Velodyne 在美国起诉禾赛和速腾聚创侵犯其专利,后来他们达成了庭外和解。

在服务量产车的固态雷达阶段,中国公司几乎与欧美公司同步开启研发,并更早拿到了客户、交付了产品:禾赛服务了理想等车企,蔚来使用了图达通的激光雷达。速腾聚创拥有极氪、小鹏、比亚迪、广汽埃安等多家车企的定点。

中国车企也更敢尝试性能更高的新产品,这给了供应商更大的研发空间。奥迪上使用的法雷奥 Scala 1 激光雷达只有 4 线,后来法雷奥供给奔驰的 Scala 2 是 16 线。而理想选择了 128 线的 AT128,蔚来使用了 1550nm 激光雷达,1550nm 指的是激光源,它比业内更常使用的 905nm 光源探测地更远、更清晰。

欧美车载激光雷达公司同期则陷入困境。德国公司 Ibeo 和美国公司 Quanergy 去年先后申请破产,Velodyne 去年底和 Ouster 达成合并协议,两家公司的股价去年均跌去超 90%。

量产上车的竞争中,禾赛一度被认为落后了。李一帆说,一直到 2022 年禾赛给理想大规模供货前,市场都有声音认为禾赛的特长是机械式雷达,不是做前装量产的公司。

他解释,外界眼中的晚,是因为禾赛花了更多时间做底层技术,这包括芯片化能力、制造能力和质量体系。李一帆称,禾赛从 2017 年就开始自研激光雷达专用芯片,这能减少零部件数量,提高性能、降低成本;禾赛一直坚持自己生产、不找代工厂,这是大规模稳定交付的前提:“我们相信制造是研发的⼀部分。”

下游客户从无人驾驶变为量产车后,禾赛收入再次跳涨。据招股书,禾赛 2021 年和 2022 年前三季度营收均较上年同期上涨超 70%。

激光雷达未来会“消失”

与新机会同时出现的是新挑战。禾赛毛利率近年持续下降,从 2019 年的 70.3% 跌至 2022 年前三季度的 44%。

这是客户变化的结果。相比少量采购雷达的无人驾驶公司,大规模配置雷达的车企对成本有更多要求。禾赛毛利虽有下降,依然高于其它已上市激光雷达公司,Velodyne、Quanergy、Luminar 2022 年的毛利率均为负数,Ouster 2022 年第三季度毛利率为 33%。

但价格和毛利的下降可能会来得更猛烈。在特斯拉今年初大幅降价后,电动车正掀起残酷的价格战,车企会进一步压低供应链价格,压力必然会传导给激光雷达公司。

据招股书,禾赛目前激光雷达的平均售价是 3100 美元,比去年下降 61%,大于其成本降幅(49%),这侧面反映了激光雷达面临的价格压力。

据《晚点 Auto》了解,禾赛售卖给理想等车企的 AT128 雷达单价约数千元人民币,只有其雷达平均售价的约五分之一,随着量产车雷达销售占比上升,禾赛毛利大概率会进一步下降。

更远期的挑战是,激光雷达会不会成为汽车的标配,它最终的渗透率能到多少?

激光雷达的渗透率现在仍非常低。去年全球卖出 8105 万辆乘用车,其中 1082 万为电动 / 混动车。据市场研究公司 Yole 的数据,同期全球前装车载激光雷达出货量约 22 万台,以此计算,激光雷达在乘用车大盘和电动车中的渗透率为 0.2% 和 2.1% 或更低(一些车上会配备多台雷达)。

这和整个高级别辅助驾驶功能占比仍不高有关。据 Research And Markets 统计,2022 年前三季度,中国新卖出的电动车中,只有约 5.1% 具备高级辅助驾驶功能,这指在设定好出发地和目的地后,能在高速路或城区道路上实现自动驾驶、变道、超车的功能,如特斯拉 FSD(完全自动驾驶)测试版和小鹏城区 NGP(自动导航辅助驾驶) 等。这是激光雷达现在最直接的目标市场。

从在售车型看,中国目前有理想、小鹏、蔚来、飞凡、高合、极狐等多个品牌的 20 余款车型搭载激光雷达,其中最便宜的小鹏 P5 550P 起售价为 20.29 万,其余车型基本都在 30 万元以上,它们占去年中国电动车总销量的不到 1 成。

低渗透率可能代表巨大的空间,也可能指向隐形的天花板。

没有太多争议的判断是,高级别辅助驾驶乃至自动驾驶长期会大范围普及。悬而未决的问题是,未来的方案里是否一定有激光雷达。这背后是由来已久的路线之争,即纯视觉路线 VS 多传感器融合路线。

这是一道商业和技术的综合题。

特斯拉坚持纯视觉路线。马斯克在 2018 年提出这种方案时,大规模采购激光雷达的价格高达数千美元,而整个智能驾驶套件的售价是 1 万多美元,激光雷达显然太贵了。4 年多后,前装激光雷达的价格已降至数百美元,仍比摄像头贵,但在 1 万多美元的系统里不再不可接受。

马斯克推崇纯视觉路线,还因为他认为从原点出发思考自动驾驶系统,如果人能靠眼睛看来开车,那机器也可以,激光雷达只是多余的拐杖。但人们对机器开车的安全性期待远高于人类,行业普遍认为自动驾驶要比人类安全两个量级,即 100 倍,否则会面临巨大伦理风险。

摄像头、激光雷达的成像原理不同,各有利弊,用多传感器方案保证安全冗余,是多数车企的选择。全球最大电动车企比亚迪和全球最大乘用车企丰田都在布局激光雷达供应链。禾赛之外,速腾聚创也获得了比亚迪的定点,同时获得了它的投资。速腾聚创还在本周宣布进入丰田供应链。

影响未来激光雷达市场空间和增速的,还有整个智能驾驶系统的性能与体验,也就是它到底好不好用,能不能帮车企卖车。这需要禾赛等激光雷达公司和自动驾驶系统开发方合作,推动整个系统进化。

李一帆认为,接下来激光雷达的竞争不是大家想象中的价格战,而是性能:“有人说我们接下来的工作是不是降本,每年降一半?我明确说不是。今天的价格已经很低了,客户更看重好不好用。”性能包括测距能力和分辨率,禾赛称其下一代产品分辨率可能有 10 倍提升。

他预测,激光雷达和摄像头可能变成融合一体的传感器。现在的多传感器融合方法是把所有传感器放到同一 “世界坐标系” 里,逐个标定、统一成同一分辨率和像素水平,工程量大,效果也不够好。这其中,摄像头提供颜色信息,输出 RGB,激光雷达提供的是距离信息,输出 D(Distance),因此最后可能会出现一个摄像头加激光雷达的融合体,输出 RGBD:“到时摄像头和激光雷达就是同一个传感器了,也许叫 3D 摄像头,那些反对激光雷达的人可能就不用那么坚持了。”

禾赛希望能在 2025 年达到百万台以上的年交付量。市场研究公司 Yole 预计,2025 年全球将卖出 2000 万台智能电动车,激光雷达出货量为 380 万台。年销百万意味着 26% 的份额。

尚在亏损的禾赛正在继续加大投入,它正在上海嘉定建设新工厂以扩大产能,今年下半年投产后年产能预计达到 120 万台;禾赛在 2022 年 11 月推出了补盲激光雷达 FT120,在中高端车型上,它能与性能更高的 AT128 做配合,也有望进入更便宜的车型,禾赛称该产品已拿到了多家主机厂超 100 万台的量产定点,预计将于 2023 年下半年交付。

题图:禾赛科技敲钟仪式现场,前排从左至右为向少卿、李一帆、孙恺。

本文来自微信公众号:晚点LatePost (ID:postlate),作者:张家豪、程曼祺