注:2023年2月4日,在凤凰网“2023长白山高峰论坛”上,中国社科院学部委员、国家金融与发展实验室理事长李扬分析消费问题时提到:“居民收入上不来,消费从何而来?……我国居民赚100块钱,要拿出15块还债,如果算上房贷负债,可能‘债务还本付息额/可支配收入’要超过50%。”那么我国居民负债状况究竟如何?又会对经济产生怎样的影响?

本文来自微信公众号:李迅雷金融与投资 (ID:lixunlei0722),首发于2022年6月22日,作者:陈兴、谢钰,题图来自:视觉中国

2022年初至年中,我国居民部门新增贷款呈现疲弱态势,月均同比减少近5000亿元,甚至有两个月居民部门新增中长期贷款录得负值。而与此同时,新增居民存款规模保持了较高的增长,居民部门在一定程度上呈现出“资产负债表衰退”的迹象,这也拖累了消费增速在疫情后的修复。那么,我国居民部门债务率究竟有多高?居民部门是否还有加杠杆的空间?本报告对此展开分析。

一、居民还有加杠杆空间吗?

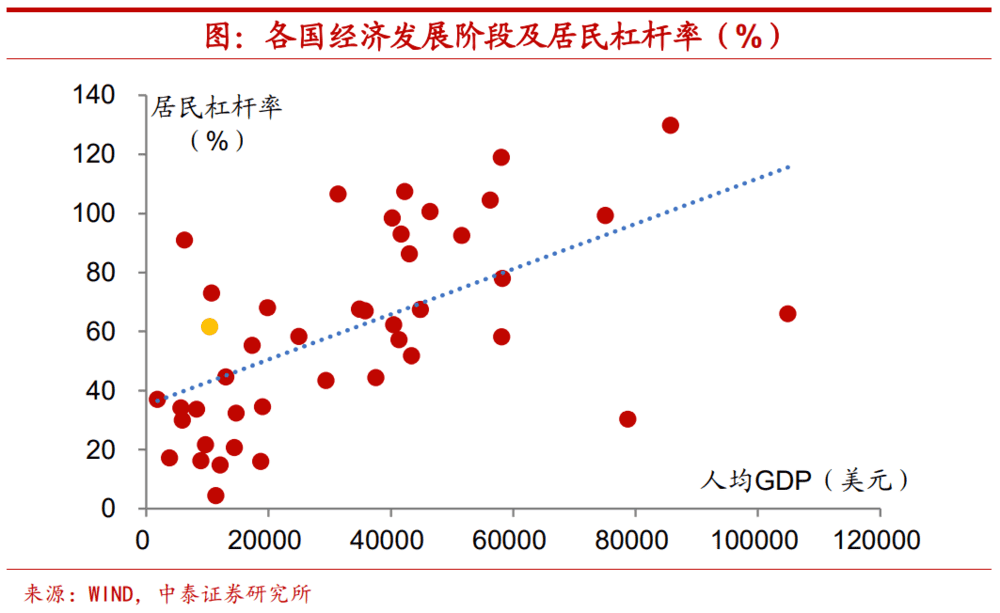

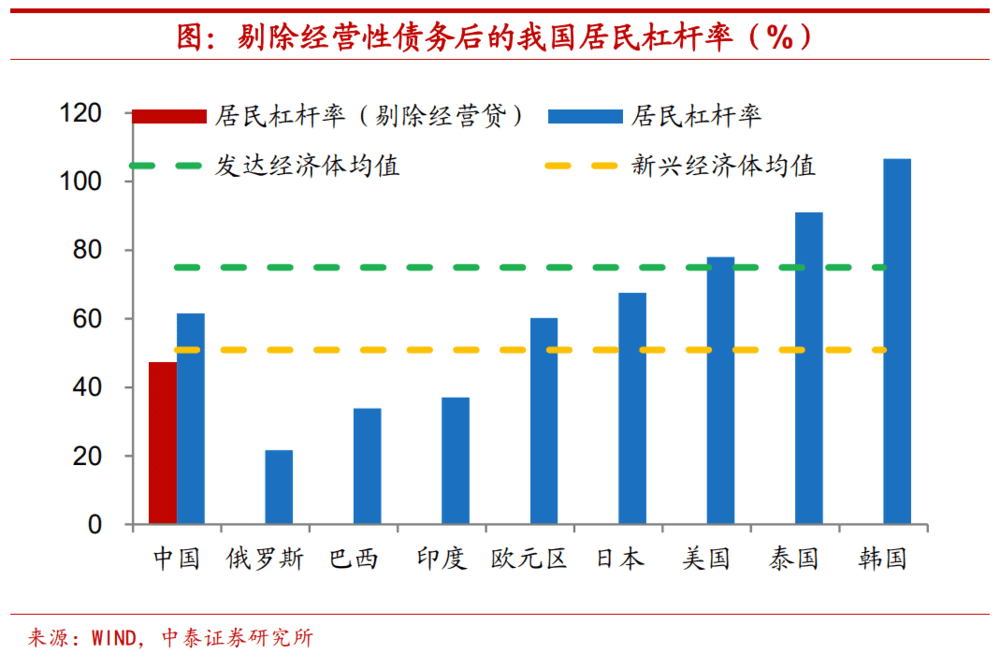

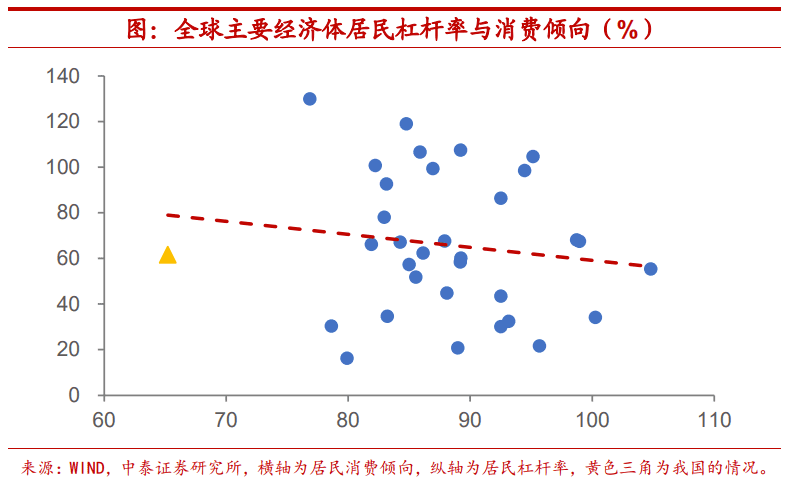

我国居民部门杠杆率全球适中。从居民部门债务与GDP的比值来看,根据BIS的统计,截至2021年末,发达经济体居民部门杠杆率普遍偏高,澳大利亚、韩国和加拿大等国均达到100%以上,美国也有接近80%,而发展中经济体居民部门杠杆率大多低于50%。

我国居民部门负债率录得61.6%,在全球处于中等水平,略高于新兴市场的平均水平,但仍远低于发达国家的平均水平75%,更显著低于日本、美国在危机时期的峰值。

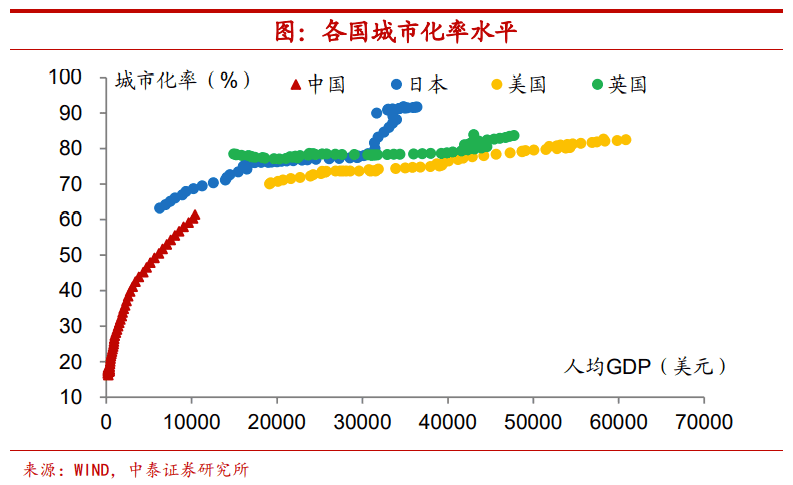

考虑发展阶段,杠杆率确显偏高。考虑到各国经济发展阶段的差异性,我们结合人均GDP的情况来考察居民部门杠杆率水平。

按照我国当前的人均GDP水平来看,居民部门杠杆率确实略显偏高,就全球处于相似发展阶段的经济体而言,我国居民杠杆率要高出平均水平18个百分点左右,不过,这可能是东南亚经济体中较为普遍的现象,如同我国发展阶段相近的马来西亚和泰国,其居民部门杠杆率就要高于我国水平。

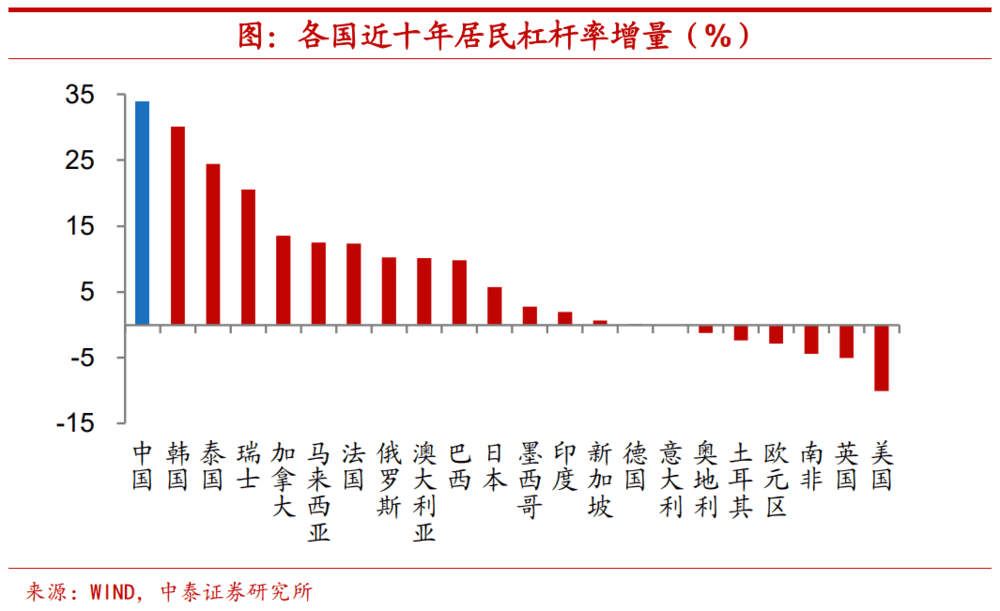

上升速度很快,排名全球前列。从杠杆率的增量角度来看,近年来我国居民部门的债务扩张速度在全球名列前茅。2011~2021年间,受住房类贷款快速增长的影响,我国居民部门杠杆率共计上行33.8个百分点,增幅在全球居于首位。而同时,欧元区、美国等地区的居民部门处于去杠杆的阶段,杠杆率趋于下行,因此我国与发达经济体居民部门杠杆率的差距近来逐年收窄。

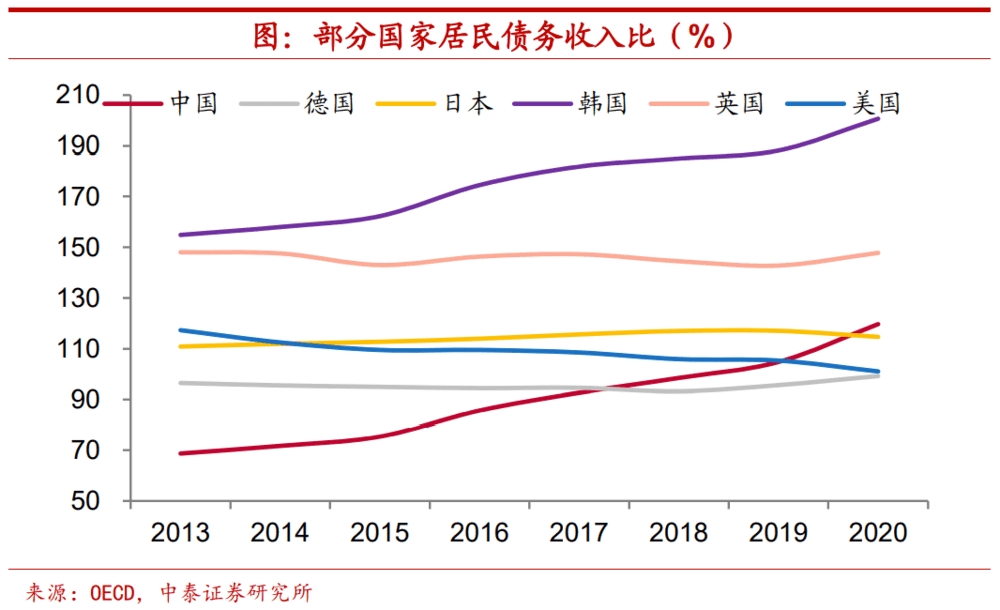

债务收入比看似较高,已超部分发达国家。由于不同经济体国民收入分配的差异较大,居民部门杠杆率水平可能并不足以充分反映居民的债务负担,我们结合收入情况对居民债务做进一步的审视。

我国居民债务收入比从2013年的68.7%一路上行至2020年的119.7%,并且已经超过日本、美国和德国等发达国家的水平。这看似意味着,我国居民的债务扩张速度已经远超收入增速,居民端的负债压力不断增长。

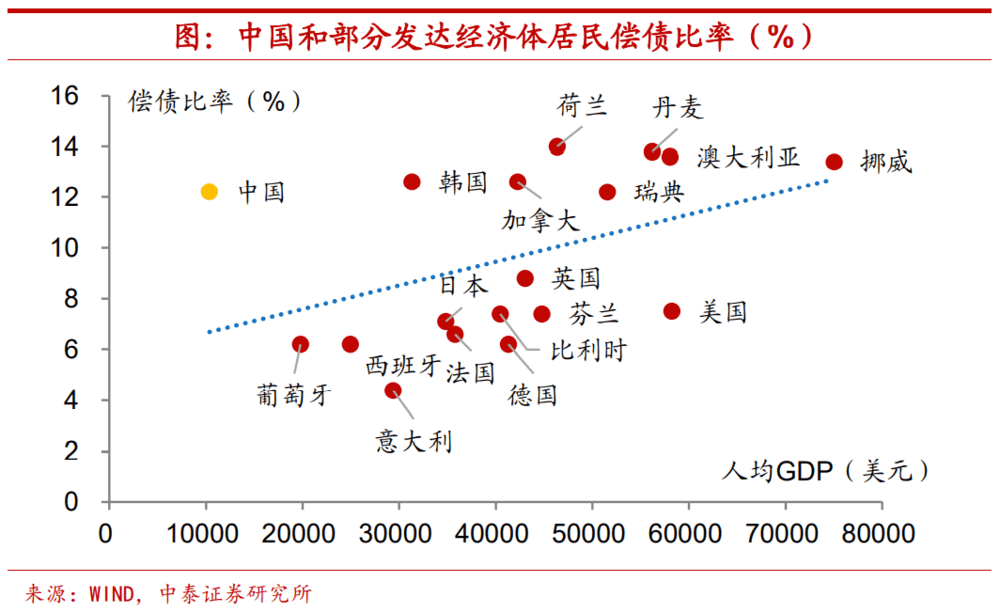

债务增长速度较快,偿债比率中等偏高。而与杠杆率上升的情况类似,相比于收入水平而言,我国居民的债务增长速度较快。从居民部门的偿债比率来看,我国在全球已居于中等偏高水平。自2008年金融危机以来,发达经济体居民部门偿债比率整体呈下降态势,而我国居民偿债比率快速上行,至2021年末已达到12.2%,超过英、美、日、德等发达经济体。

剔除经营性债务,居民债务处合理水平。不过,在全球来看,明显偏高的我国居民债务水平有其特殊原因。央行曾经指出,我国居民部门债务之中,有相当部分是具有自偿性的经营性债务,其实质类似于企业债务。

如果剔除经营性债务的影响,2021年末我国居民部门杠杆率仅有47.4%,在全球来看处于较为合理的水平,而居民债务收入比也约为96%左右,不及英美日德等发达经济体水平,在全球也属于中等偏下。因而,事实上,从全球比较的视角来看,我国居民部门仍然具备着一定的举债空间。

二、居民杠杆率在制约消费吗?

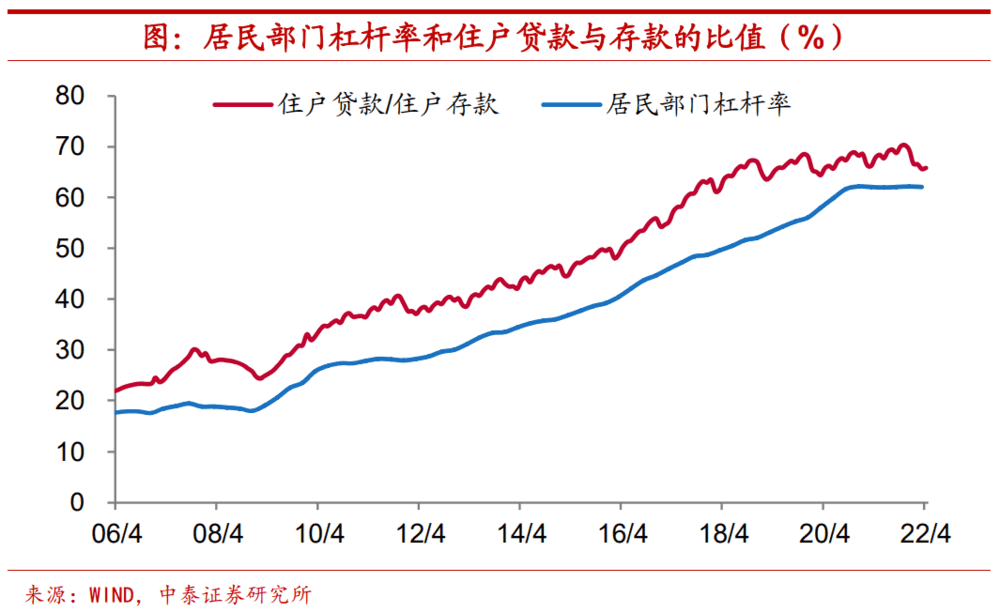

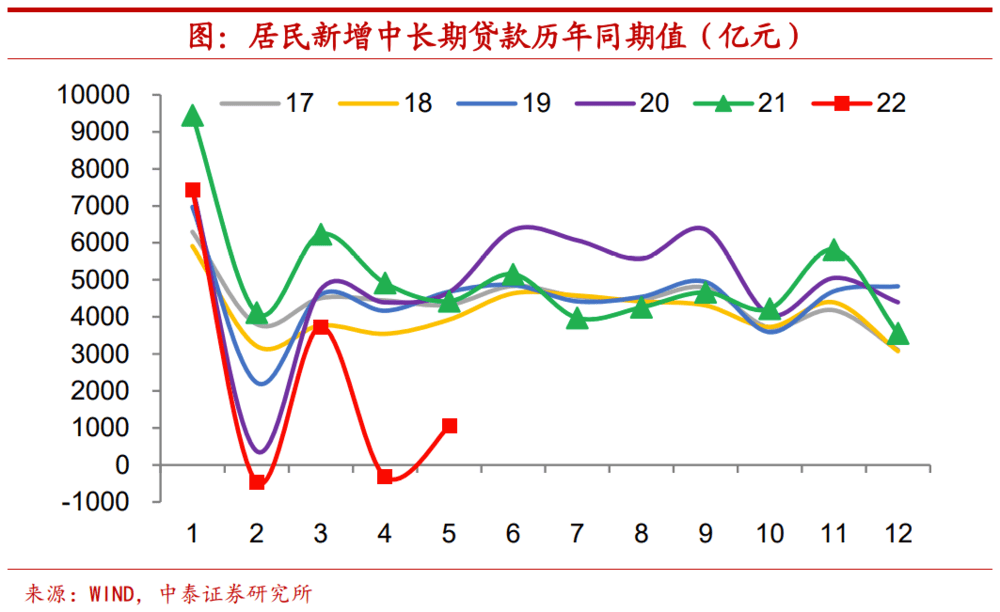

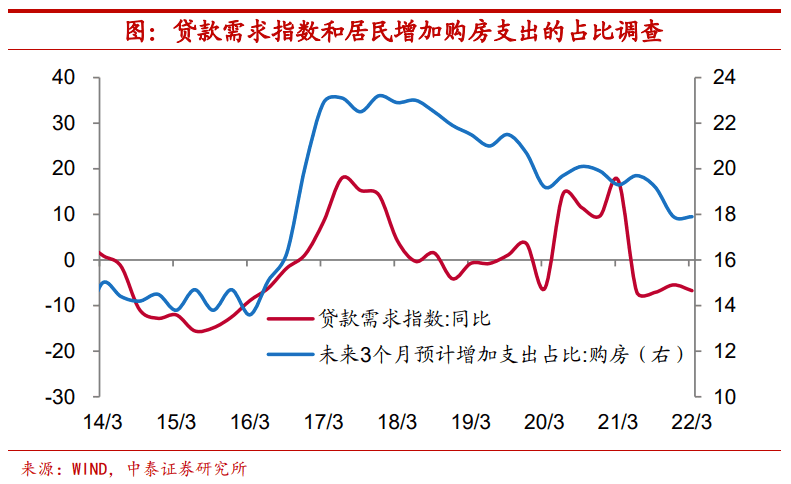

加杠杆之势放缓,举债明显下降。虽然事实上我国居民部门仍然存在着加杠杆的空间,但是2022年以来,居民杠杆率似乎正在朝着相反的方向变化。根据国家金融与发展实验室的数据,2020年四季度以来,我国居民部门杠杆率保持平稳,加杠杆之势明显放缓。2022年一季度我国居民部门杠杆率较2021年四季度下降了0.1个百分点至62.1%。从住户贷款与存款之比来看,2022年居民部门举债也是显著下降。

预期有所走弱,中长期贷款意愿不足。在疫情的负面影响不断加深下,2022年前5个月居民部门新增中长期贷款规模仅约1.1万亿元,较2021年同期少增近1.8万亿元。在受疫情冲击影响最大的4月,居民住房贷款减少605亿元,同比少增4022亿元,这与持续低迷的地产销售增速互为印证。居民融资意愿的疲弱反过来又在很大程度上制约着经济的恢复。

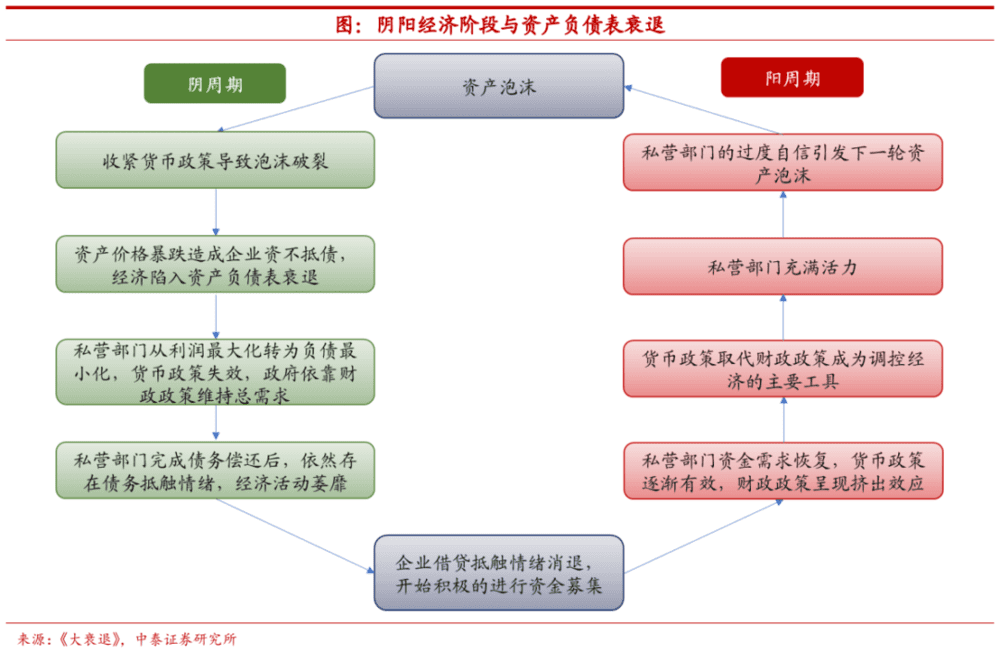

居民资产负债表衰退,表现的确较为类似。2022年以来我国居民部门债务的变化,使得人们不禁将其和“居民资产负债表衰退”联系起来。这一概念最早是由经济学家辜朝明提出,描述的是企业和家庭部门,因为资产负债表严重受损,不得不通过增加储蓄来归还债务和去杠杆,从而减少消费和投资乃至引起经济衰退的情况。我国近来居民贷款特别是中长期贷款疲弱,而存款被动增加的情况与这一概念的描述的确较为类似。

居民杠杆率还未达到制约消费的程度。但其实就当前我国居民部门杠杆率的水平来看,还远未达到能够制约消费的程度。从各经济体居民杠杆率和消费倾向的关系上来讲,由于我国居民储蓄率一直偏高,在相似的居民杠杆率水平之下,我国居民消费倾向远低于全球主要经济体的平均水平。这意味着居民杠杆率的快速上升可能并非制约消费的主要原因,疫情冲击造成的影响或许并不具有很强的持续性。

三、以日为鉴:资产负债表因何衰退?

既然“资产负债表衰退”很大程度上是基于日本的经济现实,我们不妨先来考察日本经济衰退的前因后果,进而来判断后续我国居民部门资产和负债情况的可能变化。

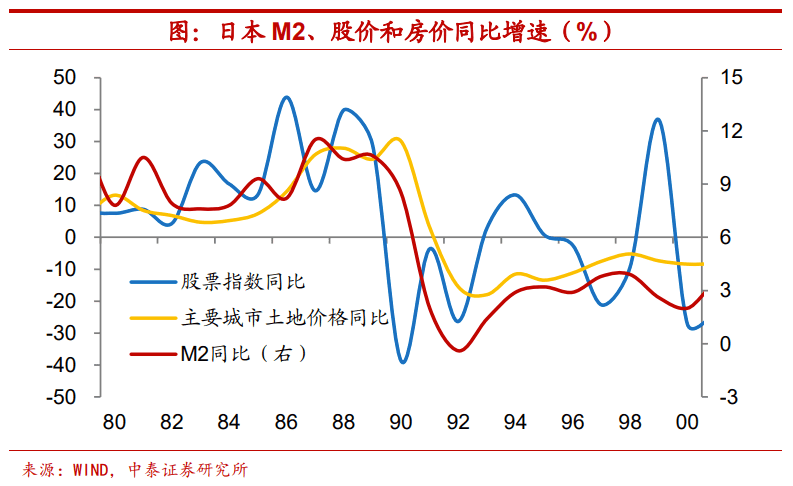

宽松催生泡沫形成。1985年,为缓解贸易和财政赤字,美国与日本等国签订《广场协议》,推动非美元货币升值。在日元不断升值的背景下,出口受到明显冲击,日本出口增速从1985年9月开始连续保持22个月的负增长,1986年日本实际GDP由上年的6.2%显著下行至3.2%。

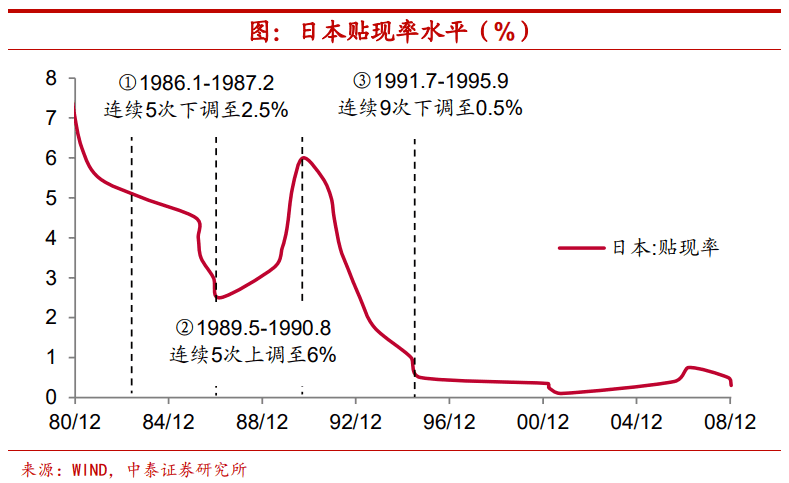

在经济下行压力下,日本于1986年开启新一轮宽松周期,两年内贴现率从5%连续调降至2.5%。此外,日本政府也加大了公共支出。在财政和货币政策宽松的推动下,日本股价、房价大幅上涨,已经严重脱离了实体经济的发展,资产泡沫快速形成。

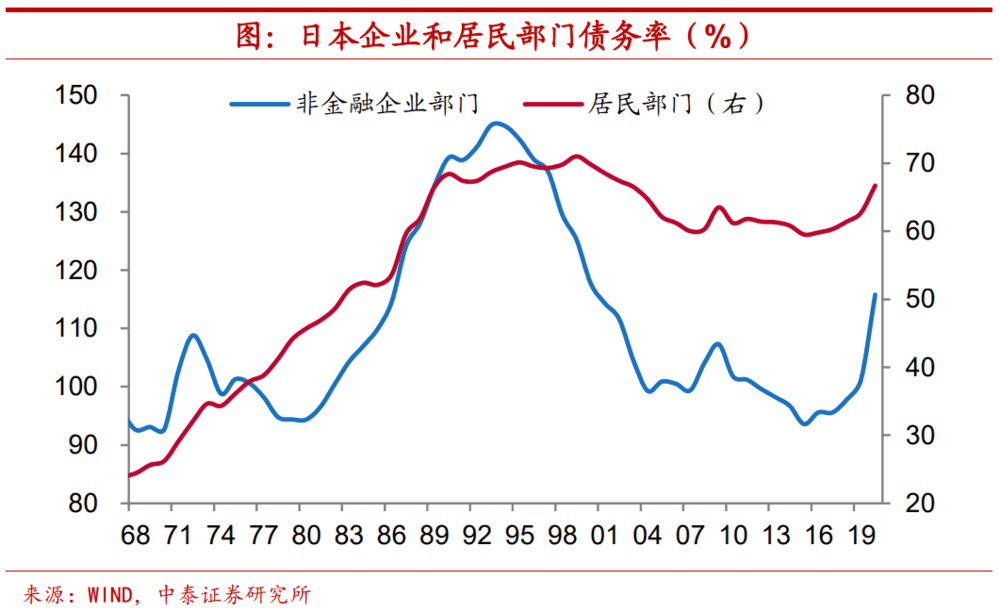

货币政策转向,泡沫经济刺破。在金融机构注水和资产价格不断攀升的带动下,日本的私营部门在持续不断地加杠杆,非金融企业和居民部门的负债率分别从1985年的109.9%、52.1%上涨至1989年的134.5%、66.5%,债务负担愈发严重。

为了防止泡沫继续扩大,日本政府和中央银行迅速采取紧缩政策,1989年5月至1990年8月期间连续五次上调贴现率,短短15个月,贴现率从2.5%上行至6%。在急速紧缩的货币政策下,日本股票和土地价格分别从1990年下半年和1991年下半年开始深幅调整,日本的泡沫经济终被刺破。

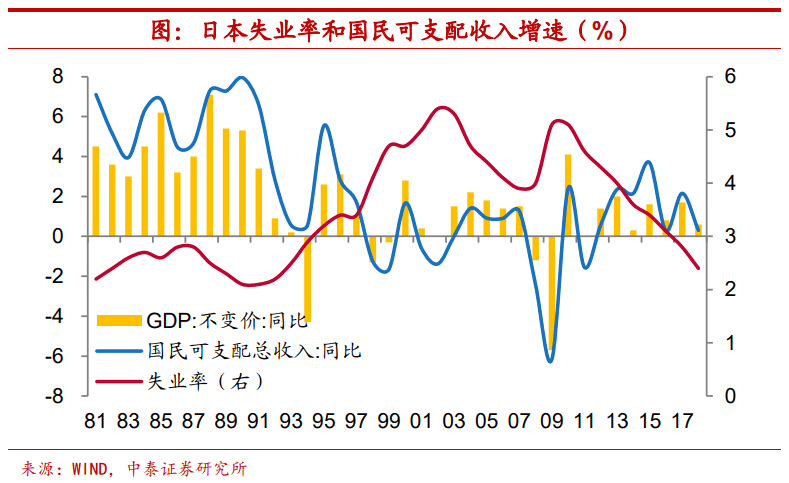

实体经济陷入低迷,需求收缩日益凸显。1990年泡沫经济的破灭,不仅对金融市场造成了沉重的打击,也影响到了实体经济部门。在高利率下,居民资产大幅缩水、负债不断增长。

伴随着股市和房市的崩溃,居民和企业部门不得不压缩投资和消费,日本经济陷入低迷,GDP实际同比增速从1990年的5.3%一路下行至94年的-4.3%。随着危机的深化,失业率和失业人数逐年增长,导致居民部门进一步削减消费,需求收缩的问题日益凸显。

货币政策失灵,日本陷入萧条和通缩。为了应对危机并恢复经济,日本央行自1991年起连续9次下调贴现率,至1995年基准贴现率已从6%降至0.5%的历史最低水平,而1999年2月,日本央行下调无担保隔夜拆借利率至零,正式进入“零利率”时代。零利率政策促进了日本经济的阶段性复苏,并于2000年退出。

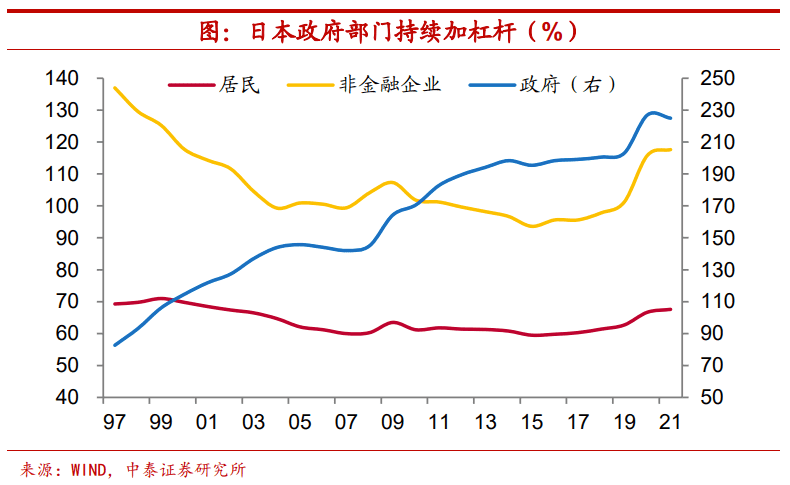

然而受到美国IT泡沫破裂的影响,2000年后日本经济再次衰退。日本央行于2001年和2012年分别推出QE和QQE,货币宽松不断加码。而在财政政策方面,日本政府以“紧急经济对策”或“补充预算”等方式多次增加政府支出。在史无前例的宽松政策支持下,日本经济在95-96年以及99-20年均出现过阶段性的回暖,但整体收效甚微,日本最终还是陷入经济萧条和通货紧缩的困境。

政策的刺激并没有能够扩大内需带动经济恢复,企业和居民部门处于持续去杠杆的进程。诚然,一方面,日本的修复之路受到外部危机的多次干扰;另一方面,日本面临着人口老龄化、工业化速度放缓等问题。但这些似乎都不足以解释日本在1990年后漫长的衰退。

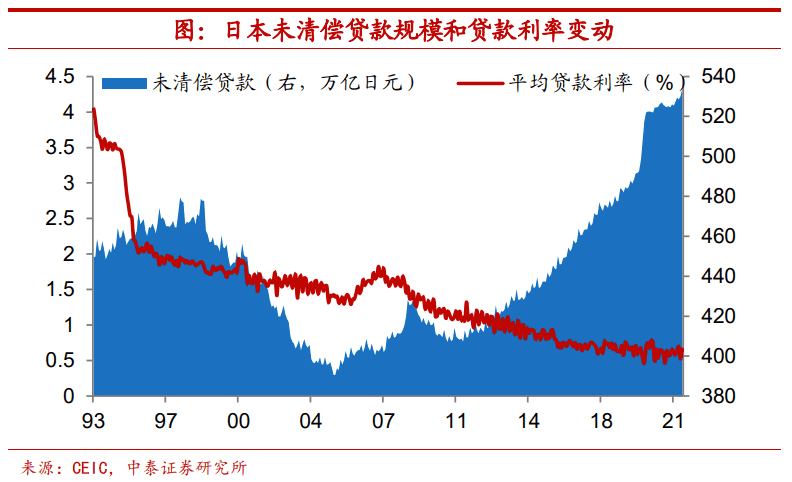

清偿存量债务,丧失融资意愿。根据辜朝明的解释,资产负债表衰退是其主要原因:资产泡沫破裂导致日本企业、居民面临严重的债务危机,在资不抵债的窘境下,市场主体选择偿债而不愿新增债务。日本银行的平均贷款利率在91年后持续下行,但未清偿贷款从95年起开始保持稳定,之后步入了长达十年的消退,2000年起未清偿贷款甚至一直保持净减少的状态。

这意味着市场主体面对非常低的融资成本也没有融资意愿,反而不断清偿存量债务,而信贷市场萎缩也使得投资、消费无法得到改善。因此,在融资主体缺失的情况下,宽松的货币政策已无法起到提振经济的作用。

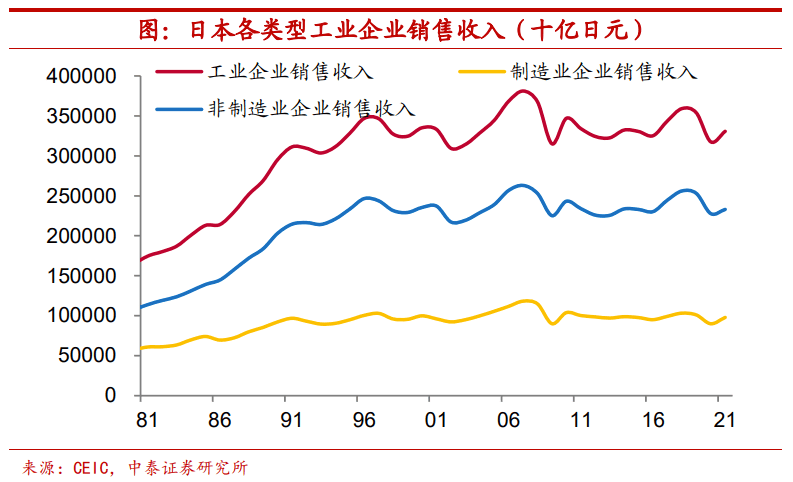

债务创伤记忆,低迷长期持续。对于日本危机而言,最大的特点就是经济低迷的持续时间长且修复缓慢。从日本企业销售收入变动情况来看,日本的企业部门集体偿债,引发总需求的下降,使得销售基本停止增长,与前期的高速增长期相距甚远。

尽管企业和个人的资产负债表后续逐渐修复,但举债的意愿仍然不强,辜朝明认为这是因为实体部门已经形成“债务抵触综合症”,经历过泡沫的人不愿意再重蹈覆辙,因此下一个泡沫并不容易产生,周期往往需要前后数十年才能完成。

四、重蹈日本覆辙?我国不会发生

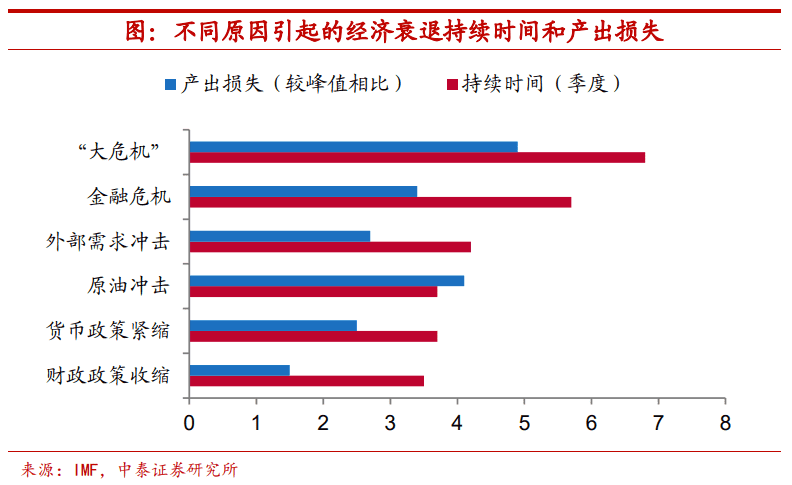

警惕衰退风险,损失往往更大。从日本的历史经验来看,伴随着居民和企业部门的去杠杆进程,经济增长一直处于低迷,而由于货币政策的“失效”,恢复进程相当缓慢。根据IMF研究的结论,一般来说,经济的衰退时间仅会持续约一年,但与金融危机相关的衰退持续时间往往更久、恢复也更迟缓。而且,由于资产负债表衰退的原因,像日本经济放缓这种“大危机”持续的时间更长。

2022年以来,我国居民部门确实呈现出一定的资产负债表衰退迹象,那么,这种情况是否会像日本当年一样持续下去呢?我们认为,出现日本当年情况的可能性不高,我国大概率会在疫情后走出这一阴霾。

价格调整并不过度,居民资产受损有限。首先,从资产价格的表现上来看。一方面,受到国际地缘政治冲突、国内疫情反复的影响,上证综指开年以来整体下跌,最低点较年初下行达20%,但幅度远不及08年金融危机和15年股市崩盘,近期随着疫情态势的转好也已有明显反弹。同时,考虑到股票占我国居民总资产的比例不足4%,对居民资产端的拖累并不明显。

另一方面,我国房价出现类似90年代日本断崖式下跌的可能性也比较小,更别提当下稳增长的现实需求也会让房地产真正陷入这一局面。4月以来,各地“因城施策”地产政策陆续放松,在首套按揭贷款利率下限调整以及5年期LPR利率调降后,各地房贷利率普遍下调。

随着封控措施陆续解除,经济活动受限的问题将有所缓解,政策效果有望逐渐显现。此外,与美国、日本等主要国家相比,目前我国的城镇化率明显偏低,还未达到国际公认的放缓拐点,一定程度上仍会支撑地产需求。

信贷供给充裕,尚无“惜贷”烦恼。其次,从信贷投放情况上来看。日本泡沫破灭后,企业部门集体转向负债最小化,导致银行部门的不良债权问题恶化,据日本金融厅统计,1992至2002 年,金融机构中所有银行的不良债权约增长了3倍。

同时,在资产泡沫破裂之下,企业的偿债能力转差,导致银行对企业惜贷,信贷供给端的收紧也使得企业经营难度加大。我国目前商业银行的信贷供给尚显充足,尤其是在政策不断强调加大信贷投放的背景下,信贷支持只增不减,贷款不良率也是相对可控,因此不会出现由供给端引起的实体部门资金链断裂状况。

政策具备发力空间,刺激经济依然有效。最后,从政策空间上来看。回顾日本经济泡沫的破裂,主要是由于货币政策快速收紧、利率大幅上升而触发,缺乏实体经济支撑的资产价格一落千丈,这也较为快速地消耗了日本各项政策的空间,使得刺激措施失效。而当前我国的经济环境与90年代日本截然不同,货币和财政政策仍有较大的发力空间和回旋余地。

一方面,PSL和各类再贷款等结构性货币政策工具选择充足,可以实现对薄弱领域的重点支持;另一方面,政府杠杆率相对于发达经济体也处于偏低水平,债务风险总体可控。并且,最为重要的是,货币和财政政策举措对于经济刺激看起来依然有效。

资产有望重回升势,加杠杆或将卷土重来。目前疫情仍然是压制居民加杠杆意愿的主要因素,并且,居民部门的资产尤其是以住房为代表的资产面临着较大的重估压力,我们估计,2022年1季度相比于2021年年底而言,居民部门持有住房资产规模下滑约4.6个百分点,如果居民资产持续缩水,则居民很可能会选择降低负债来重新平衡资产负债表。

不过,正如我们前文所述,疫情的短期影响过去后,随着地产销售的回暖,居民资产价值有望重回升势,而加杠杆行为又会得以延续。综合考量中日两国城镇化水平、经济发展阶段以及宏观调控政策的空间都有明显差异,我国居民资产负债表持续衰退的风险不大。

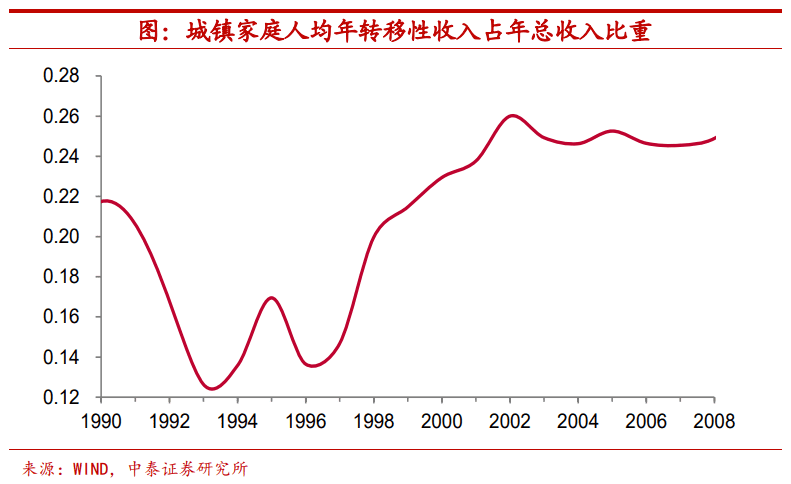

财政需要更为出力,转移支付缓解负担。然而,虽然持续性可能有限,但是居民资产负债表衰退的现象确实值得警醒,如果任其发展而不着力扭转,也很可能会使得经济滑出合理增长的区间。当前来看,最为有效的措施应该就是政府加杠杆,进而通过转移支付的方式传递给居民部门,从而增强居民部门的预期,重新激发经济循环。

而且历史上我们也不乏成功经验,1998年~2001年我国就业问题较为严重的时期,之所以消费增速能够逆势回升,很大程度上就是来自于政府的努力,特别是在2000年几乎以一己之力来抵挡企业部门大幅去杠杆的负面影响,城镇家庭转移性收入占年收入的比重也自1997年的15%持续攀升至2002年的26%。

本文来自微信公众号:李迅雷金融与投资 (ID:lixunlei0722),作者:陈兴、谢钰