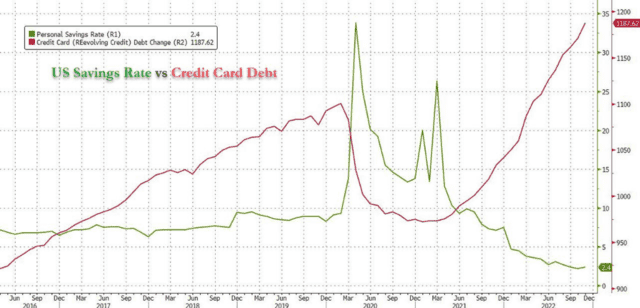

全美信用卡债务总额创下历史新高,然而,这是美国所有经济数据中最稳定的数据之一,并且和美国储蓄率持续走低有密切关联。

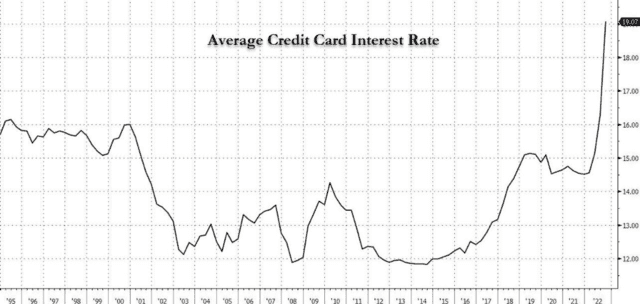

其次,由于美联储的大幅加息,很多人认为美国已经陷入衰退之中,美国信用卡的平均利率刚刚升至历史新高,超过19%。

美国金融博客网站Zero Hedge认为,从这些数据中,不难得出的结论是:创纪录的信用卡债务和创纪录的信用卡利息对美国经济和手头拮据的消费者来说都是灾难性的,他们别无选择,只能继续刷信用卡购买生活必需品,同时希望下个月账单上的负债会有所减轻。不幸的是,在不久的将来,这也将转化为美国消费银行的巨额贷款坏账损失;那将是美联储最终会担心的时候。

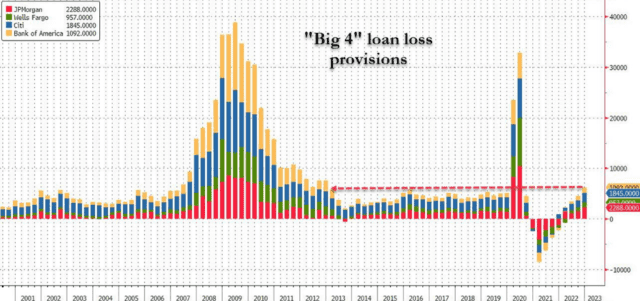

尽管美国大型银行的多元化程度足够高,且目前储备充足——这足以转移投资者对其资产负债表冲销率飙升的注意力。但是,如果不考虑新冠疫情初期的特殊情况,当前美国四大消费者银行(摩根大通、富国、花旗、美国银行)的信贷损失准备金实际上确实是十年来涨幅最大的。

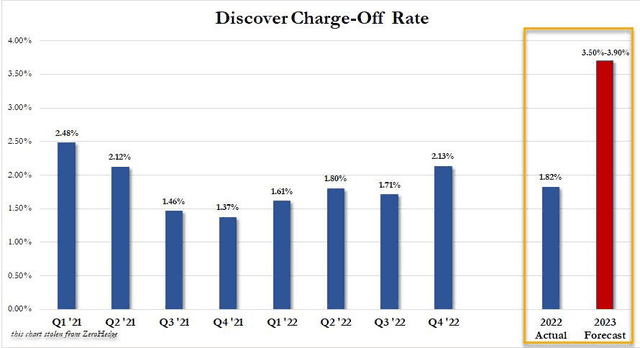

一些规模较小的信用卡公司再也无法回避美国消费者终于崩溃、违约潮即将来临的现实。

Discover Financial Services (DFS),一家传统上面向中低收入家庭的信用卡发行商,昨天公布的财报令华尔街感到“震惊”。尽管该公司的去年的财务指标并没有那么糟糕,但它的预测却令人震惊:该公司预测其今年的净冲销费用率将攀升至3.5%到3.9%的范围,这是其为2022年全年预订的1.82%净冲销率的两倍多,比市场普遍预期的2.8%高出约100个基点。

由于DFS指的是净冲销率,因此总数可能会达到5%或更多,这是在痛苦的经济衰退之外从未见过的水平。

在美国,信用卡通常在发行后约18个月达到最高损失率。这意味着Discover预计那些在2021年开立的账户亏损将增加,与2020年相比,2021年是信用卡增长的大年,当时新冠疫情迫使该公司削减新业务,从而更专注于发行信用卡的业务。从去年开始,Discover开始通过降低新客户信贷额度来逐步收紧承保标准,但是经济衰退加上消费者的消费将依然促使冲销激增。

受到冲击的不止Discover一家。美国另一家信用卡公司、拥有超过5万名员工的Capital One周四宣布将进行裁员,裁员可能波及到该公司的技术部门,总裁员人数将超过1100个技术岗位。不过,该公司也声明称,欢迎被裁撤的员工申请公司内部的其他岗位。

这一系列不祥的预兆似乎都预示着,随着美国消费者储蓄率创下新低,美国消费者已经精疲力尽。为了维持日常生活,越来越多的人正在借新债还旧债,Zero Hedge甚至认为,这已经成为大多数中产阶级的生活方式。而这可能是非常危险的信号,就像一个充满火药的火药桶,在爆炸前只等待一丝火星。