作者|Eastland

头图|视觉中国

股权被冻结、被债权人起诉、裁员欠薪……国美困境不容忽视。

2020年6月24日,黄光裕获得假释,对国美的控制从此不存在“阻隔”。

2021年2月16日,假释结束,正式获释,黄光裕旋即召集高管会议,宣布“18个月恢复原有市场地位”。

其时国美营收规模已经滑落到老对手苏宁的五分之一,况且“原有市场地位”不在苏宁手里而在京东、天猫等电商平台。所谓“恢复原有市场地位”只是提振信心的口号。

黄光裕素来行事大胆,国美今天的局面是否因其罔顾现实、操之过急所致?搞清这个问题的最佳“参照”无疑是苏宁——曾是旗鼓相当的对手,又面临同样的宏观经济形势。

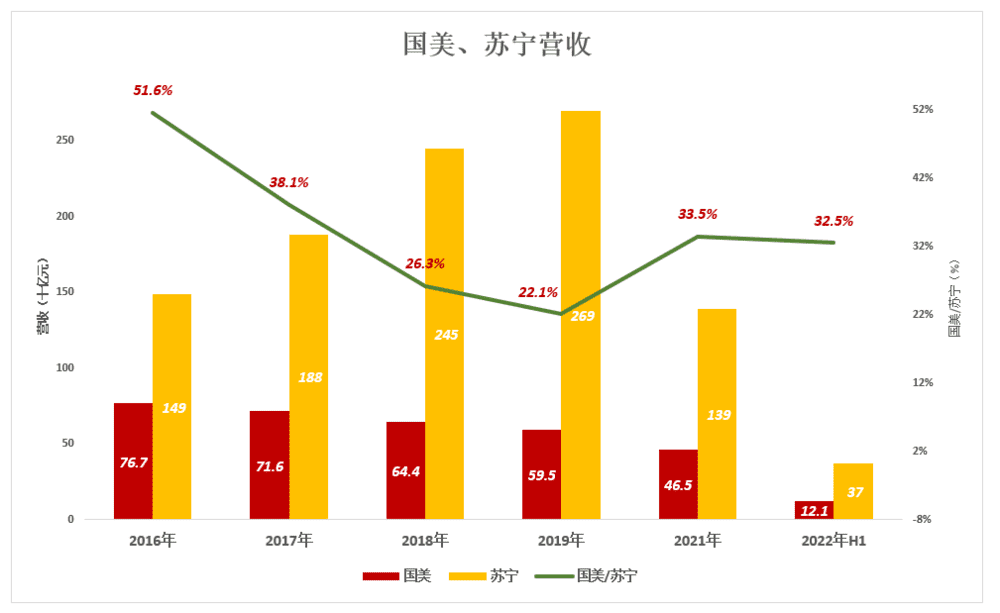

从“五分之一”到“三分之一”

2016年以来,国美营收持续下滑,与苏宁的差距逐步扩大。到2019年,国美营收仅为苏宁的22.1%。2020年进一步滑落到苏宁的17.5%。

“18个月恢复市场地位”不现实,缩小与苏宁的差距是实打实的进步,黄光裕做到了。

2021年国美营收464.8亿,相当于苏宁的33.5%;

2022年H1,国美营收121亿,相当于苏宁的32.5%。

2016年,苏宁日用百货销量占比还不到9%;2021年日百销售额达288.6亿、占营收的比例超过20%;2022年H1,日百销售额87.6亿、占营收的23.5%。

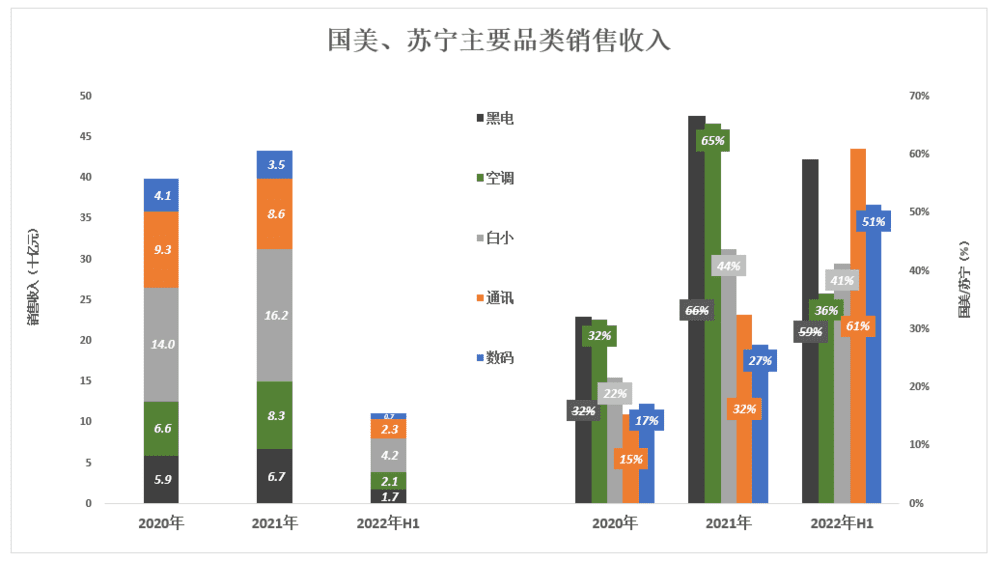

除日百这项新增的“非传统业务”,国美各主要品类销售收入与苏宁的比例显著提高。

黑电(影音):2020年销售收入59亿、相当于苏宁的32%;2021年达苏宁的66%;2022年H1销售收入17亿、约为苏宁的59%;

空调:2020年销售收入66亿、相当于苏宁的31.7%;2021年达苏宁的65%;2022年H1销售收入21亿、回落到苏宁的36%;

白小(冰箱洗衣机+小家电):2020年销售收入140亿、相当于苏宁的21.7%;2021年达苏宁的44%;2022年H1销售收入42亿、小幅回落至苏宁的41%。

面对相同的宏观环境及疫情冲击,国美显示出更大的韧性,缩小了与苏宁的差距——从不足苏宁的五分之一上升到苏宁的三分之一。

黄光裕的“功力”

黄光裕回归后,国美在可比品类毛利润率及费用率两方面都略占优势。

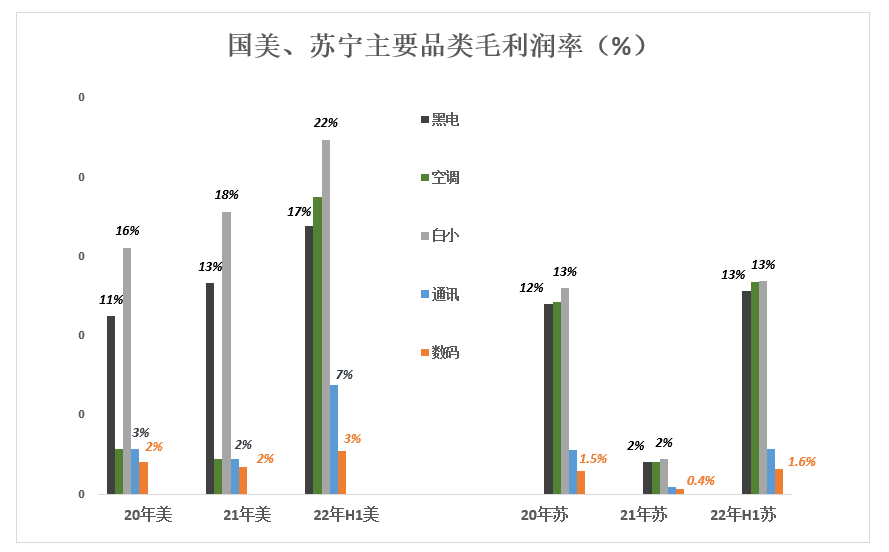

1)可比品类毛利润率

白小(冰洗+小家电)业务是国美、苏宁共同的亮点。国美显示出“碾压式”优势:2021年毛利润率达18%,苏宁意外跌至2.2%(2020年为13%);2022年H1,苏宁白小毛利润率恢复为13%,而国美毛利润率达到22%。

黑电是苏、美起家的业务,黄光裕回归后国美该业务毛利润率实现反超:2022年H1,国美黑电毛利润率为17%,比苏宁高4个百分点,而2020国美落后一个百分点。

通讯、数码领域,电商优势尤为突出,国美、苏宁利润微薄。

特别是2021年,苏宁通讯、数码产品合计取得392.6亿营收,毛利润仅为1.8亿,毛利润率不到千分之五!同年,国美通讯、数码销售收入121亿、毛利润2.5亿、毛利润率超过2%。

2022年H1,国美空调业务毛利润率达到18.8%(2021年仅为2.2%),比苏宁的13.4%高5.4个百分点。

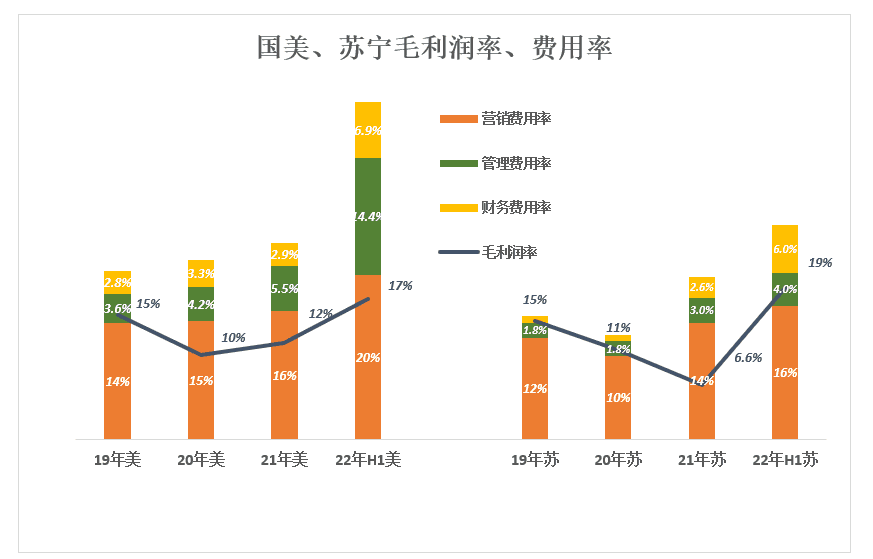

2)费用管控

苏宁近些年花大力气做起来的日用百货业务,2022年H1营收74亿、相当于国美总营收的61%,板块毛利润率达15.5%。

在毛利润率相差不大的情况下,苏宁营收规模是国美的三倍,费用率方面优势明显。以2022年H1为例:

国美、苏宁营销费用分别为24.4亿、61.1亿,国美营销费用率却比苏宁高3.8个百分点。

国美管理费用17.5亿、同比大涨64.5%,管理费用率14.4%(2021年仅为5.5%),同期苏宁管理费用不到15亿,管理费用率4%。

利息收入与支出相抵后,国美净付出8.3亿、财务费用率6.9%;苏宁财务费用净额22.3亿、费用率6%。

黄光裕回归后,国美营收规模与苏宁的差距迅速缩小,主要品类毛利润率全面超过苏宁,可谓“功力”不减当年。而且,在营收规模存在巨大差距的情况下,国美费用率与苏宁不相上下,亦彰显费用管控水平。

但2022年H1,两家营收下降50%以上,国美费用压缩空间所剩无几。总费用率大幅提高至41.5%。

国美、苏宁先后“收缩战线”

2018年国美巨亏54.9亿。2019年,在黄光裕“遥控”下,国美开始战略收缩,财年亏损降至30亿以下。

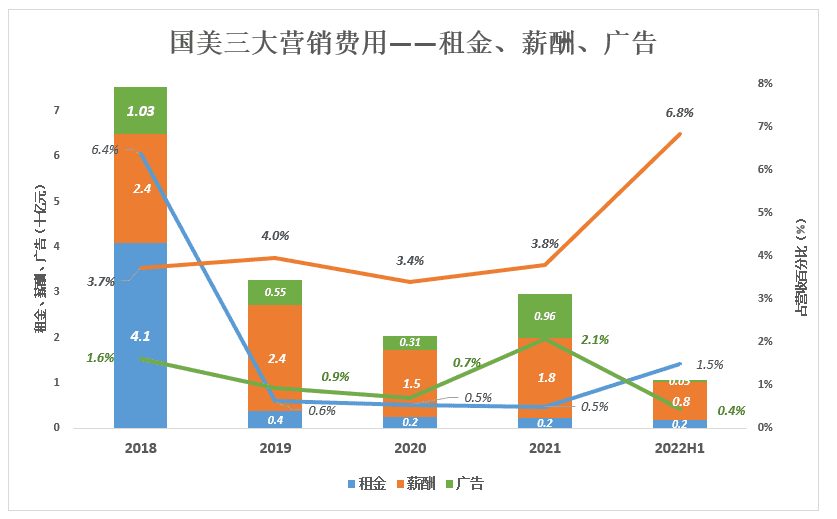

具体怎样收缩,从营销费用中“房租”“人员薪酬”“广告费用”可见端倪。

2018年,国美房租支出达41亿、占营收的6.4%;2019年房租支付仅3.7亿、占营收的0.6%;2021年租金2.3亿、占营收的0.5%。房租占比如此之低,说明国美零售“由重变轻”。

广告支出的波动很有意思。

先是果断压缩——2018年支出超过10亿、2019年直接砍掉一半,占营收的比例跌破1%;

然后大幅增长——2021年广告支出9.6亿、占营收的2.1%;

最后几近“归零”——2022年H1,国美广告支出仅为5400万元。

当年国美借“中缝广告”崛起,如今世易时移,黄光裕不再砸钱打广告,与马化腾不信“买量”的心路有几分相似。

人员薪酬相对难以压缩,2018年~2021年在营收的3.4%~4%之间波动。2022年H1,因营收大幅降低,人员薪酬占营收的比例提高到6.8%。

2021年是国美试图“翻身”的关键,不过增加2.7亿房租、多打6.5亿广告,合计9.2亿,对国美来讲只能算“小动作”,战略收缩的大方向没有改变。口号是口号,黄光裕其实非常务实。

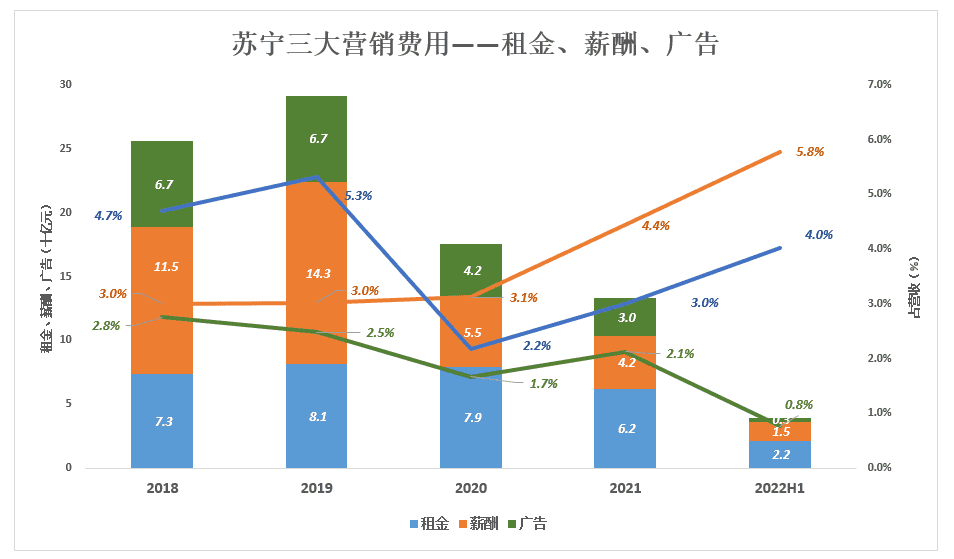

苏宁2019年略呈扩张态势,租金(包括使用权折旧、仓储)提高到81.3亿、占营收的3%(同期国美房租仅占营收的0.6%),薪酬支出增至143亿(比2018年多支28亿)、占营收的5.3%(比国美高1.3个百分点)、广告支出67亿(国美只有5.5亿)。

2020年,苏宁开始收缩,人员薪酬骤降至54.9亿,占营收的比例从5.3%掉到2.2%。

苏宁2019年发力,令国美营收降至自己的22%,不知有没有在黄光裕出来前给点“颜色”的意味。

回过头来看,如果苏宁2019年“收手”,今天的局面会好很多。

“活下去”的要点

如今国美、苏宁面临的挑战不是“恢复市场地位”而是活下去,有三个要点事关“生死”:经营活动现金流、可动用现金、偿债负担。

1)经营活动现金流

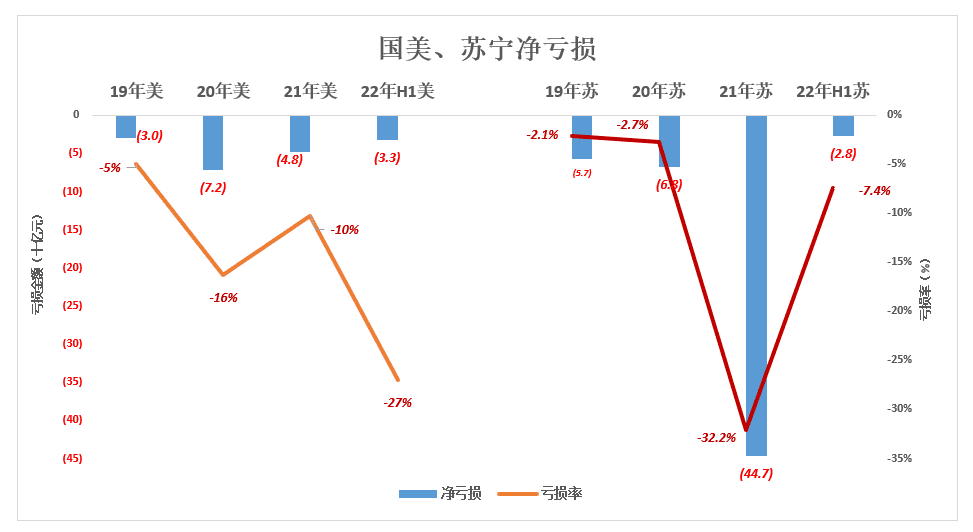

早在2014年,苏宁归属于上市公司股东的扣非损益已经“转负”(亏损12.5亿);2018年亏损收窄至3.6亿,2019年又扩大到57亿。2021年,归属于上市公司股东的扣非净亏损达446.7亿、亏损率32.2%:2022年H1,亏损28亿。已被实施风险警示的“ST易购”行至退市边缘。

国美2017年陷入亏损,比苏宁晚了三年。2018年巨亏48.9亿;2019年收窄至25.9亿、亏损率5%;2020年巨亏损72亿、亏损率达16.3%;2021年略有好转;2022年H1亏损率放大至27%。

黄光裕亲自掌舵的2021年,国美加大了营销力度,营收恢复增长、亏损降低33%,令人看到转机。进入2022年,疫情多次反弹,国美、苏宁的日子都不好过,营收暴跌,亏损放大。

2)可运用现金

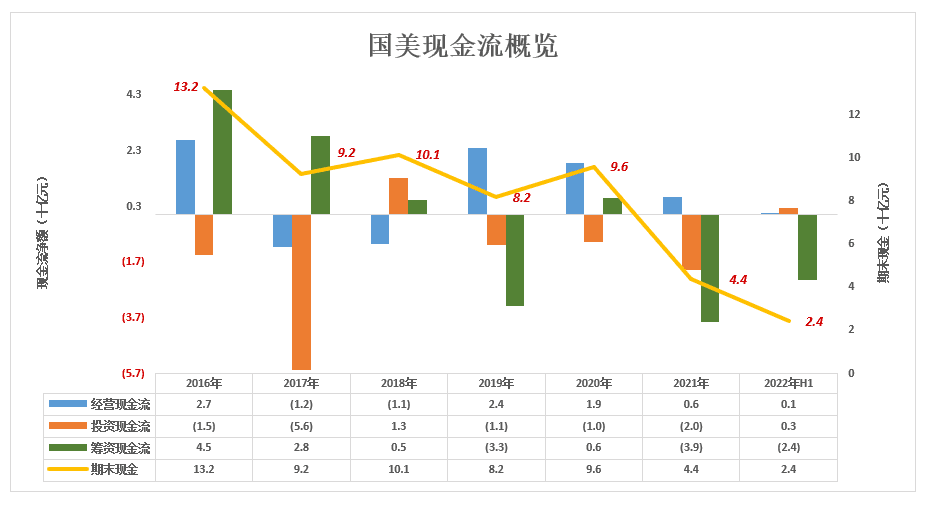

国美的收缩从2019年开始,除大幅压缩营销开支外,在现金流方面有非常明显的表现:

一是经营活动现金流一直保持“非负”;

二是投资活动现金流出保持“克制”;

三是筹资活动现金大幅净流出,尽量还债。

尽管采取一系列紧缩措施,国美账面现金仍然一路下滑至2022年6月末的24亿。

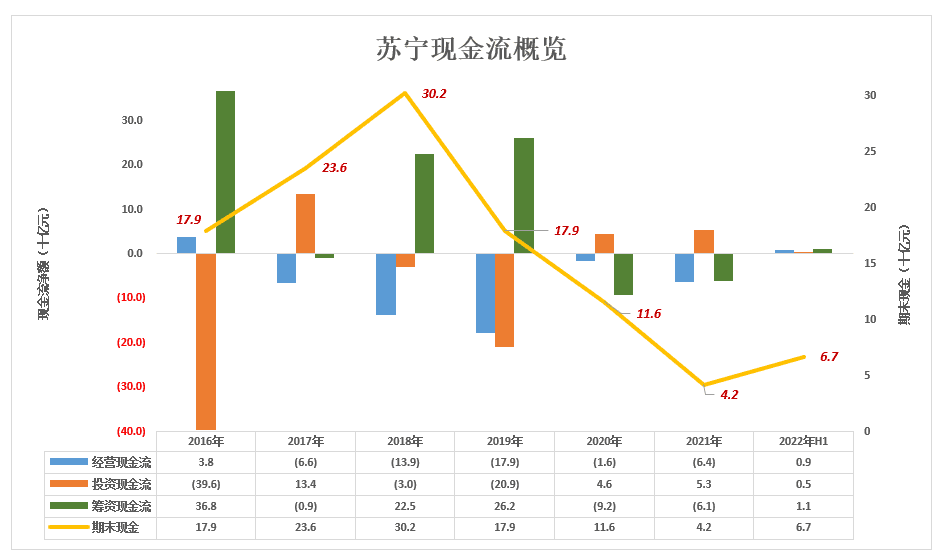

苏宁2017年经营活动现金流净额已经“巨负”,2018年、2019年分别为净流出139亿、179亿。投资活动现金净流出也于2019年达到峰值209亿。

在经营现金流为负时还大举投资,苏宁大肆举债,2018年、2019年筹资活动现金净流入分别为225亿、262亿。#出来混总是要还的#

不客气地说,苏宁今天的困境与2019年之前的“托大”有很大关系。

3)净营运资本与应付账款/票据

净流动资产则是用流动资产减去流动负债后的余额,也就是狭义的净营运资本(NWC)。

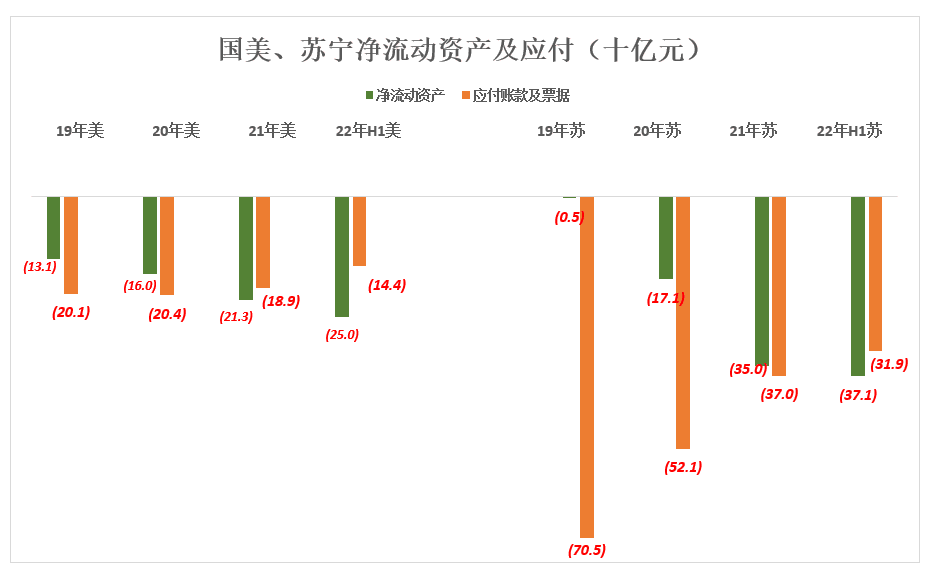

2019年以来,国美、苏宁净营运资本均为负值,但后者恶化的速度更猛。

2019年末,国美净营运资本为负131亿(2018年为负34亿);2021年末为负213亿;2022年6月末为负250亿。

2019年末,苏宁净营运资本为负5亿(2018年为正380亿);2021年末为负350亿;2022年6月末为负371亿。

净营动资本为负,意味着一年内可变现的资金不足以支付一年内必须偿付的负债,债务违约随时可能发生。

流动负债中特别值得注意的是应付账款/票据余额及周转天数。

国美、苏宁先后采取收缩战略,应付账款/票据余额逐步回落——2019年末到2022年6月末,国美应付账款/票据余额从201亿回落到144亿,苏宁从705亿回落到319亿。

2021年,国美应付周转天数为157天(2020年为187天),2022年H1增至301天,让人“捏把汗”。2022年H1,苏宁应付账款、应付票据周转天数分别为119天、89天。

黄光裕复出后没做错什么,只是原有商业模式需要脱胎换骨式转型,又逢消费不振和疫情冲击。好比开着飞机修飞机,又遇到强气流。

*以上分析仅供参考,不构成任何投资建议