本文来自微信公众号:财健道 (ID:ArtofWealthandHealth),作者:李晨,原文标题:《解密“10%”背后真正的增量市场,“ICU股”的机遇与挑战》,题图来自:视觉中国

近期,医疗器械股的走向,如同坐上了“过山车”。

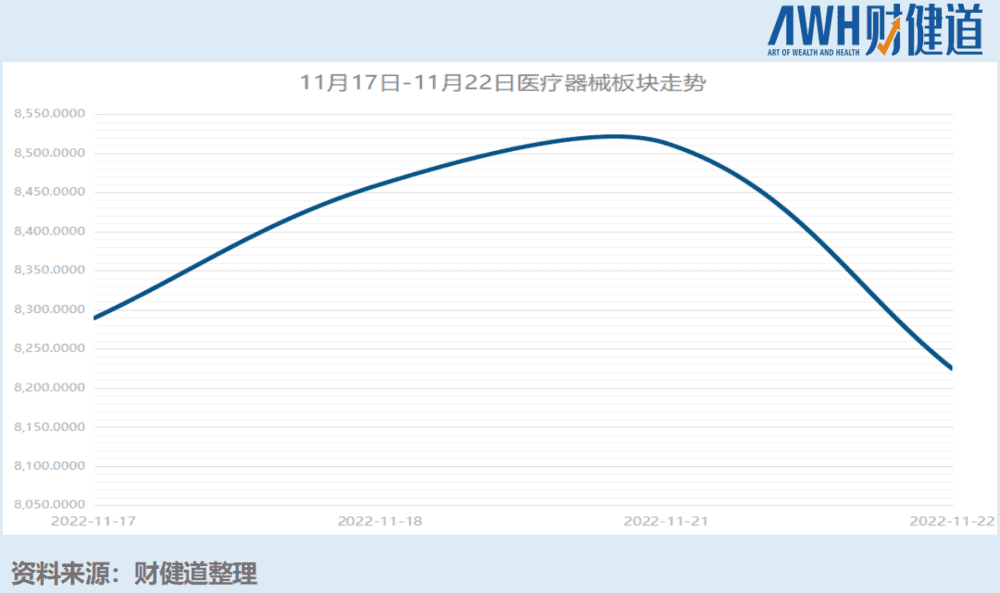

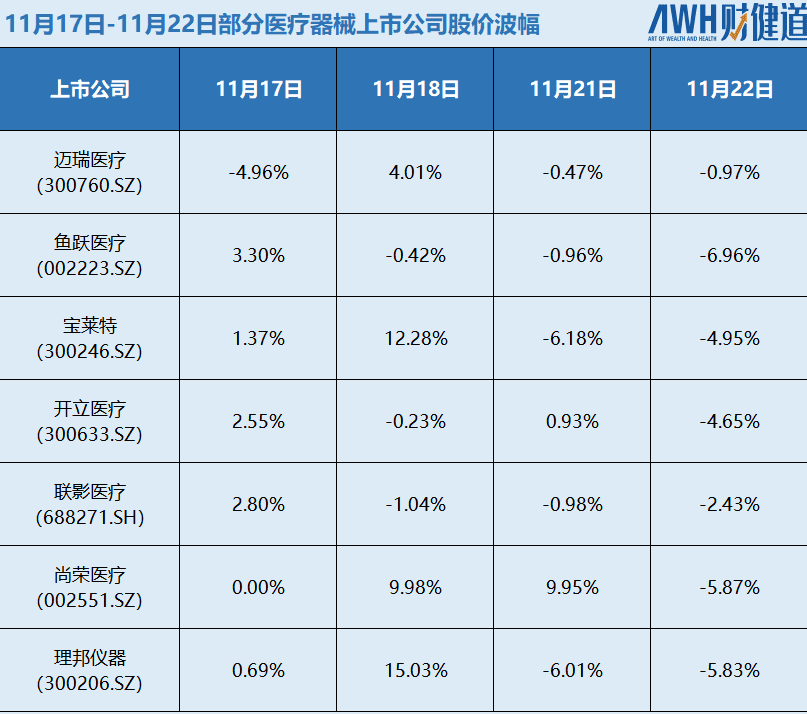

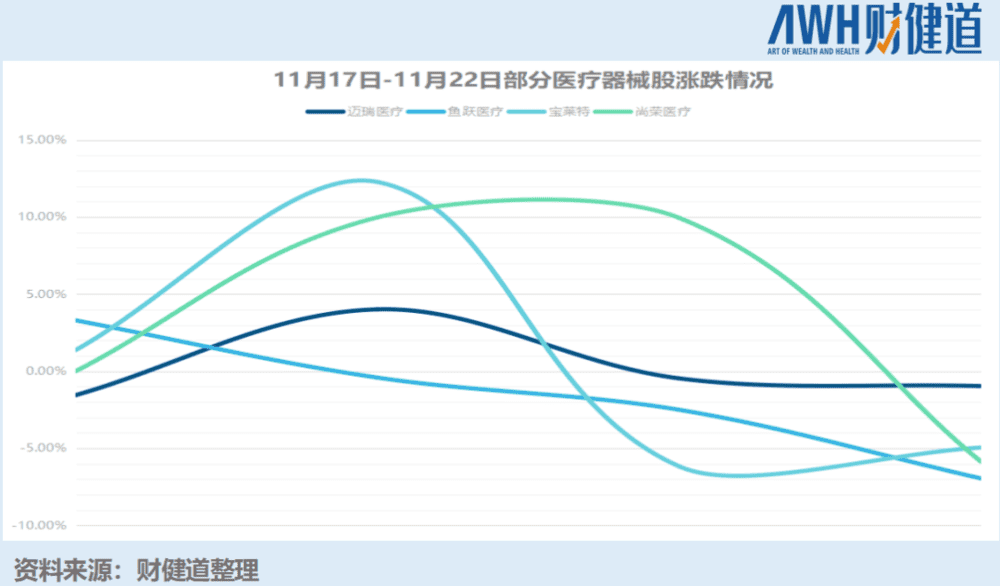

11月17日,医疗器械(申万)在跌幅0.14%后,下个交易日出现反弹行情,涨幅为2.06%。11月21日再涨0.62%后,22日再跌3.39%。

看似毫无章法的股价波动,实则暗含规律。即在11月17日-11月18日中,至少有一天股价出现涨势,11月21日-11月22日则普遍出现下跌行情。

升降之间,究竟是何原因?

“10%”之外的更大市场,医疗器械股的千亿机遇

复盘此次医疗器械股的起落,业内普遍认为与11月17日的利好消息有关。

这一天,国务院联防联控机制新闻发布会上,国家卫健委强调从三个方面加强能力建设和对患者的分级分类救治。第一,持续加强定点医院建设,要求ICU床位要达到床位总数的10%;第二,加强方舱医院的建设,提前做好方舱医院的准备;第三,要持续加强发热门诊的建设。

其中,“ICU床位要达到床位总数的10%”,被视为引爆医疗器械股第一波涨势的“导火索”。

众所周知,ICU床位的增加,势必会导致所需要配置的包括呼吸机、高流量氧疗仪、输注泵、监护仪、除颤仪、血液净化器、ECMO、便携超声、移动DR在内的等多种医疗器械或设备需求量剧增,对各大相关医疗器械企业而言,则是一大机遇。

不妨将此机遇进行“量化”,简单计算这“10%”将会带来多大的市场增量?

按照申万证券的计算,国内新冠定点医院数量约1500-1600家。以此估计,若配置率提升到10%,国内需新增4.7万张ICU床位,提升数量巨大。按照单张床位25万元设备估计,4.7万张ICU床位将带动百亿级别设备需求爆发。

但也一种声音认为,这一数字过于保守。若未来有可能面对疫情高峰挤兑时,1500-1600家定点医院的ICU数量恐难以支撑。

追本溯源,提到ICU,就不得不提及重症医学学科。

根据《中国重症加强治疗病房(ICU)建设与管理指南》规定,我国三级和有条件的二级医院均应设立重症医学科,ICU是重症医学学科的临床基地。

换言之,三级医院、部分二级医院是ICU病房的“重镇”。

中国卫生健康统计年鉴显示,2021年,三级医院+二级医院的总床位数在597万个左右。同期,绝大多数分布散三级医院、二级医院中的重症医学科床位,国内共有67198个,占比仅为1.13%。

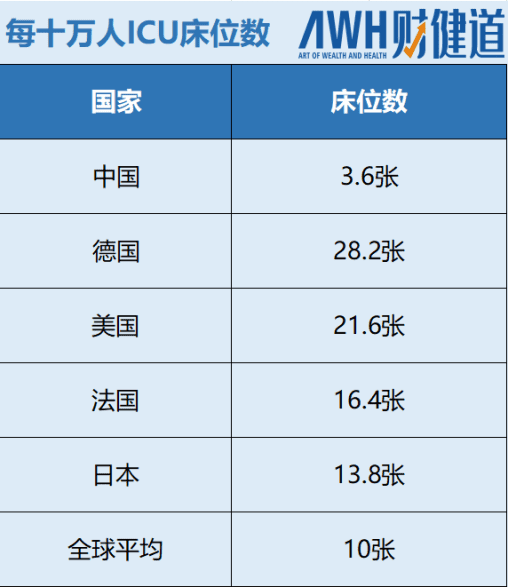

该水平对比国际又如何呢?

11月12日,在国务院联防联控机制新闻发布会上,国家卫健委副主任雷海潮透露的数据显示:经过这些年的有序发展,我国每千人口的医疗床位达到6.7张,每10万人口的重症医疗床位(ICU)才不到4张,这些指标与发达国家之间还是有不少差距的,这就是我们的国情,也是卫生方面的实际情况。

正如雷海潮所言,根据根据OECD数据显示:2020年,德国每十万人ICU床位数如德国28.2张、美国21.6张、法国16.4张、日本13.8张。

根据上观新闻报道,2021年,中国平均每10万人拥有的ICU床位数是3.6张,大约是美国的1/10。

在面对严重的医疗资源挤兑时,这些ICU床位更为充裕的国家,应对能力又如何呢?

以美国为例,美国卫生与公众服务部2022年1月12日给出的数据显示,美国有19个州的ICU剩余床位不足15%,其中肯塔基州、阿拉巴马州、印第安纳州和新罕布什尔州四个州的ICU剩余床位不足10%。

这个数字看似可怕,可根据约翰霍普金斯大学数据的分析显示,美国2022年1月新冠感染人数为20,148,614人。

换言之,在2000万人感染的背景下,美国ICU床位依然没有“超负荷”。可见,拥有更多ICU床位(人均)的国家,在面临短期医疗资源挤兑时更加游刃有余。

当然,这也与奥密克戎重症率、致死率较低有着一定关系。

2022年1月11日,医学论文预印本网站MedRxiv发表了《Clinical outcomes among patients infected with Omicron (B.1.1.529) SARS-CoV-2 variant in southern California》(《南加州感染奥密克戎变异株患者的临床结果》)一文。该研究显示,奥密克戎病例的ICU住院率约为德尔塔病例的1/4,奥密克戎病例的死亡率约为德尔塔病例的1/10。同时,奥密克戎病例的住院时长比德尔塔病例缩短了69.6%。

从亚洲的情况来看,按照WHO统计数据,例如新加坡在2022年1月1日-4月14日期间,死亡人数累计482人,占人口比例0.00823%;日本同期死亡人数累计10432人,占人口比例是0.00825%。

无论从短期的疫情,亦或我国ICU病床数量整体落后两方面来看,在提高新冠定点医院ICU数量的同时,也应对我国ICU整体数量进行扩容。

正如上海市卫生和健康发展研究中心主任金春林所言,全球范围内,大约每1万人应有1张ICU床位,国内和此目标显然差距较大,并且,ICU病房建设不仅仅是应对新冠疫情的需要,也是国内公共卫生事业发展建设的需要。

事实上,按照2021年1.12%的数据来看,亦远不及监管需求。

根据2009年印发的《重症医学科建设与管理指南(试行)》,具备条件的二级以上综合医院可以设置重症医学科,建议ICU服务病床数或医院病床总数的2-8%为宜。

也就是说,2021年,三级医院+二级医院597万个左右的总床位数中,应匹配的ICU病床数应该在11.94万-47.76万个左右。

如果以最大值47.76万个计算,我国ICU床位的新增数量,应在40万个以上。若按照申万证券新增4.7万张ICU床位能提高百亿级别的市场规模计算,若新增床位在40万个以上,市场增量规模恐在千亿以上。

这才是医疗器械股真正的潜力所在。

同时,与大部分药品被医保覆盖不同,由于医疗器械在一致性评价中很难有参考标准。因此,一直以来,相比医药,医疗器械受到集采、医保谈判的影响相对更小,业绩表现也相对更好。

具体到企业。2022年前三季度,迈瑞医疗实现营收232.96亿元,同比增长20.13%,归母净利润81.02亿元,同比增长20%左右;

开立医疗实现营收12.51亿元,同比增长33.1%,实现归母净利润2.45亿元,同比增长76.1%;

联影医疗实现营收58.59亿元,同比增长25.55%;实现归母净利润8.99亿元,同比增长16.62%。

借由此次“10%”的春风,相关个股亦有望获益。

浙商证券11月20日研报显示,医疗设备股中,推荐迈瑞医疗(全线产品)、微创医疗(00853.HK)(ECMO)等,建议关注联影医疗(移动DR、CT)、鱼跃医疗(呼吸机)等。

申万证券也指出,鉴于当前国内疫情防控大背景,包括加强国内ICU床位建设在内的各项举措的实施相较2020年更为迫切,ICU床位需求有望在短期内快速得到爆发。

近期,也有多家医疗器械上市公司在投资者互动平台上回复了ICU的相关问题。

11月21日,天益医疗(301097.SZ)在投资者互动平台表示,公司生产的CRRT(连续肾脏代替疗法)专用型血路管主要应用场景就是医院的ICU病房,是CRRT设备及CRRT疗法不可或缺的一部分,并且已经验证CRRT疗法与ECOM配合治疗新冠重症患者效果显著。

11月22日,怡和嘉业(301367.SZ)在投资者互动平台表示,ICU有很多使用场景,公司部分医疗设备及其耗材可以在ICU的特定场景下使用。

危机并存如何迎接三大挑战?

值得注意的是,关于ICU床位,无论按照定点医院4.7万张,亦或二级以上医院最大值47.76万张,国内医疗器械企业若想达到这两大目标,都并非一朝一夕之事。在这一过程中,不仅充满了机遇,同时也存在一定挑战,这也是22日医疗器械股回落的原因所在。

第一个挑战,在于产能。

早在2020年疫情元年,国产医疗器械产能较低的问题就已经浮现。

强如龙头迈瑞医疗,都出现了这一问题。

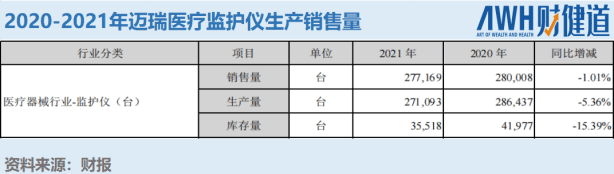

在ICU病房中最常见的监护仪产品上,迈瑞医疗2021年的产量,从2020年的280008台降至277169台,同比降低了5.36%,库存量更是同比下滑15.39%。

值得注意的是,在2022年半年报中,迈瑞医疗引述了《医疗器械蓝皮书:中国医疗器械行业发展报告(2019)》的一组数据:我国医疗器械生产企业 90%以上为中小型企业,主营收入年平均在3,000-4,000万元,与国内制药行业企业3-4亿元的年平均主营收入相比,还存在巨大差距。

相比龙头器械,这些中小企业在疫情等因素的影响,更容易发生供应链受阻、产能下降等问题。

第二个挑战,在于高端器械严重依赖进口。

2022年全国“两会”上,全国政协委员、北京医院心血管内科原主任杨杰孚指出:“三甲医院的高端设备,(例如)CT、核磁、血管造影机、超声心电图等,最高档设备90%都进口于欧美”。

数据显示,我国高端医疗器械绝大多数被外国品牌占据,约80%的CT机、90%的超声波仪器、85%的检验仪器、90%的磁共振设备、90%的心电图机、90%的高档生理记录仪,心血管领域90%或90%以上(如血管造影机,超声心动图等)都是进口产品。

不难发现,上述高端医疗器械,与ICU病房所需设备有着诸多交集。

比较典型的案例,是此次疫情中名噪一时,有着ICU“终极武器”之称的ECMO(体外膜肺氧合)俗称“人工心肺机”。在国家卫健委公布的第五版新冠诊疗方案中,提出有条件的新冠危重症患者应尽快使用ECMO。

据东北证券研报显示,全球范围内可以自主生产ECMO主体设备的企业仅有三家,主要包括迈柯唯、美敦力和索林,均为进口品牌。

造成这一局面的原因,除没有先发优势,以及没有掌握关键核心技术和零部件,与国内医疗器械企业自主创新能力不足也有着一定关系。

2022年前三季度,鱼跃医疗研发费用为3.81亿元,占总营收比重只有7.45%。同期,宝莱特研发费用虽同比增长29.22%,但不过才6072.57万元。

8月22日在科创板上市的联影医疗,2019-2021年研发投入分别为6.90亿元、8.50亿元和10.48亿元,占营收比重分别为23.17%、14.76%和14.45%,呈逐年下滑趋势。

反观国际医疗器械巨头,美敦力2021年财年研发费用高达24.93亿美元,此外强生、飞利浦的研发费用也均超过20亿美元。

第三个因素,则是护士短缺。

中金公司2020年的一份研报中,将“护士短缺”列为除“政府财政投入不足”之外,导致中国ICU建设水平低于大多数西方发达国家的原因之一。

中国ICU医师人数与床位数比约0.62:1,护士人数与床位数比约1.96:1,低于最低标准。并且在ICU旺季,加床是普遍现象,医护人数与床位数比例会进一步恶化。

值得一提的是,德国、美国、英国、意大利、智利等国家在疫情爆发后,也均出现了医护人员短缺的现象。

上下并举切莫矫枉过正

当然,逐鹿增量蓝海,不仅需要市场端本身的机遇与挑战进行驱动,也离不开政策端的扶持。

早在今年5月,广东省药品监督管理局出台优化第二类医疗器械注册审评审批的20条措施,全面优化提速医疗器械注册审评审批。

广东省药监局一级巡视员苏盛锋表示:《若干措施》的实施将实现产品注册技术审评时限比法定时限平均提速50%以上,行政审批时限提速50%。

11月21日,上海市人民政府印发《上海市加快打造全球生物医药研发经济和产业化高地的若干政策措施》(以下简称《措施》)。其中指出,优化医疗器械注册人制度支持政策。放宽产品注册和生产必须同时在上海市的支持条件限制,对进入国家和上海市创新医疗器械特别审查程序,由上海市注册申请人首次取得医疗器械注册证,委托外省市企业(包括关联公司)生产实现产出的医疗器械产品,按照程序对符合条件的给予不超过研发投入的30%、最高不超过500万元资金支持;每个单位每年累计支持额度不超过1200万元。

外贸外资方面,11月15日,国家药监局推进外贸外资工作会议指出:各地及各部门要进一步加大服务外贸外资工作力度,在做好防疫药品和医疗器械审批监管的基础上,加快药品和医疗器械审评审批,加强对抗疫产品的质量监管,扎实推动医药重点外资项目落地投产。

这将进一步加速我国医疗器械行业出现“鲶鱼效应”,助力行业升级。

需要说明的是,尽管政策、企业、资本对增加ICU病床数量较为看好,但ICU病床也并非越多越好。

一旦ICU床位过多,不仅会导致滥用,更会浪费医疗资源,甚至本该进入ICU的病人,在资源挤兑之下可能得不到应有的救治。

(作者系《财经》研究员)

本文来自微信公众号:财健道 (ID:ArtofWealthandHealth),作者:李晨