本文来自微信公众号:投中网 (ID:China-Venture),作者:张楠,头图来自:视觉中国

卫龙上市,消费“末日”。

一级市场曾经估值高达600亿元人民币的卫龙,IPO发行市值只有不到250亿港元,上市之后连跌3天,市值一度跌破200亿港元,合不到180亿元人民币,“泡沫”被削去了2/3。

不过,消费的“末日”又何止卫龙?奈雪的茶在去年6月30日上市时,一级市场还在疯狂的追逐消费,某些品牌“单店一个亿”也不在话下,不过很快奈雪的股价就给投资人上了一课,一个月内股价大跌50%,说不好那会儿消费就已经注定了要被“秋后问斩”了。

末日太多,一只手都快数不过来了。泡沫太盛,就算估值砍一半亦不解气。

这不在投中网《年底了,投资人都在忙着转老股》中,有投资人表示,一些新消费赛道的明星项目,如某头部茶饮公司,2020年底时想抢到一点份额难如登天,“市场追捧+品牌热度”就足以让机构忘记尽调和风险。

但现在呢,即便按照最新一轮估值打5折报价,老股都不一定有人愿意掏钱接盘。贵时趋之若鹜,贱了却无人问津,当真是这些明星消费公司的经营状况、市场环境,只一两年就有天壤之别了?

“这已经不是估值腰不腰斩的问题,而是可能都没有人愿意出钱了”,一句话道明消费项目这几年的困境,前些年困于估值,如今困于信心。

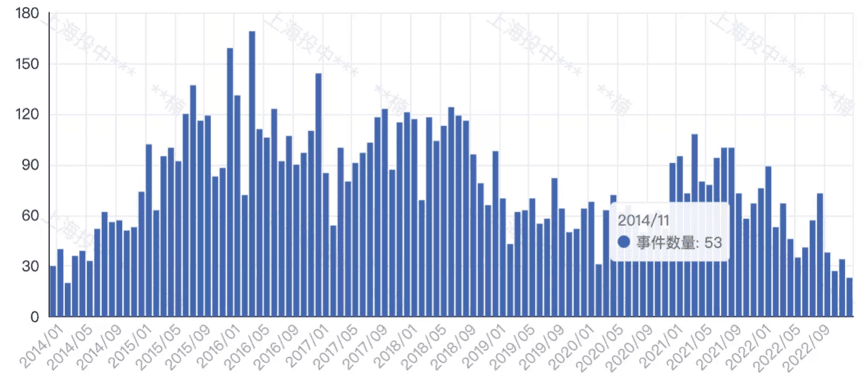

坏消息还在接踵而至,不少投行裁掉了消费组,这不近日又流传一则信息显示,监管部门对券商投行进行了窗口指导,将食品、餐饮连锁、白酒等消费公司列入“红灯行业”,禁止IPO申报;其他烧钱买量、连锁加盟等模式的消费公司前景亦不乐观。

A股历来都有针对特定行业的限制,这不奇怪。前段时间核酸检测公司扎堆IPO时,监管部门就及时进行干预,毕竟用脑子想想也知道,一旦这些公司上市,以现在核酸检测的业务量,这锅是甩不了的。但奇怪的是占流通盘不小比例的食品、餐饮等消费类公司也受到限制甚至禁止,这就要打个问号了。

另外传闻还表示,蜜雪冰城已经撤回了IPO申报,企业那边虽然否认了,但这事儿现在说什么的都有,真要转战港股或撤销IPO也不奇怪。

更何况无论是A股、美股或港股等二级市场,消费大多是作为“压舱石”的存在,毕竟就算科技生产力就此停滞不前,但普通人还是离不开“衣食住行吃喝拉撒”,纵观标普500十年(2009~2019)涨幅最大的板块中,就包括消费品。

降息周期如此,那最先从加息周期中恢复的板块呢?还是消费。

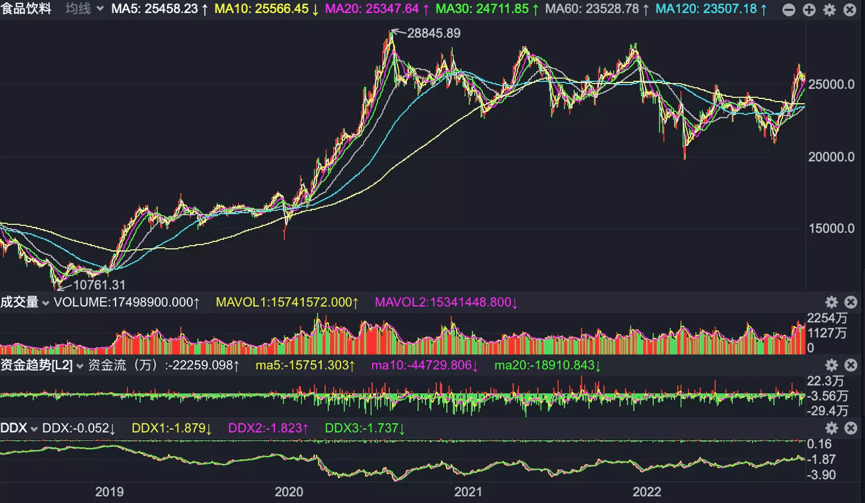

美股的消费板块也从2022年10月中旬以来,反弹超过25%,是美股10月以来涨幅最高的板块之一。这段时间A股食品饮料板块涨幅也冠绝A股,张坤的基金全线净值大涨,又重新变成了大家的“i坤”。

说“消费没法投了”,我认为应该表达得更具体一点。只是生搬硬套复制互联网,短期内通过融资迅速扩大规模,然后登陆二级市场获取成百上千倍回报的方式失效了而已。美元基金这几年限于资金属性,失去了一些项目的投资资格,这并不是风险投资能解决的问题,还是应该回到生意上来,还是应该尊重常识。

常识是什么我来拿那些大老板举个例子。

2022年一过去,京东刘强东、腾讯马化腾、蔚来汽车李斌、遥望科技谢如栋、百度李彦宏……老板反思也成了一股风潮,不过老板们好像商量好了一样,整齐划一的都在替员工反思,好像天塌下来都是员工的锅,跟大老板一点关系没有。

吊诡的是社会层面的大多数舆论居然拍手叫好,这一点我很不理解,仔细想想,公司最大的决策者、负责人和受益者,难道不应该先从老板个人层面进行反思?就算是公司层面如组织、效率、成本方面出现问题,老板更是难逃其咎。

皇帝每逢大灾还得发个“罪己诏”呢。慕强?我可以接受,人家指着鼻子说你废物,你还笑脸相迎?我不接受——寻找一套朴素的世界观,并坚持它,我认为这就是常识。

回到消费,前面说头几年消费囿于估值,其实“囿”的也只是那些尊重常识的投资人,比如在加华资本宋向前那期投中网“拾日谈”中,他提到喜茶是不错的公司,但没办法投,估值已经高过了想象。“机构过热的投资和追逐,这使得它不具备什么投资价值了。”

而卫龙更是遗憾,宋向前跟踪了5年,也因为估值下不去手。“行业内卷就是这个道理,大家为了投,为了站队,甚至为了打个标签‘到此一游’,给出这么高的估值,但也没挣到什么钱。”

要我说其实是宋向前格局小了,投600亿的喜茶、卫龙跟基金收益其实没什么关系,在Portfolio中加入喜茶和卫龙的名字更重要,这更像是一种对行业的宣告,就像《一位GP的苦衷:LP不满意,老婆也不满意》中那位头部机构投资人说的,有风口不追LP会抓狂,进而影响募资。

不过我的意思不是喜茶、卫龙未来不值600亿,中国总有一天会有自己的可口可乐、星巴克、麦当劳、味好美,我只是认为投资人应该更尊重常识,线下的生意没法短时间把摊子铺这么大,扩张会产生组织管理、供应链各类问题,尤其2021年叠加疫情和政策的影响更是前路未卜,全球大放水只是一阵麻醉剂,而很多时候只有通过时间才能从根本熨平这些隐患。

就以元气森林为例,2016年成立,2020年营收就近30亿元,2021年就暴涨到约70亿元,业内预估其毛利率在30%左右。据《晚点 LatePost》报道,2022年销售回款约80亿~90亿,增幅在10%~23%之间。怎么说呢,到了营收百亿左右这个级别,天花板是显而易见的。

不过这也并不单是元气森林天花板,东鹏饮料1987年就创立了,2021年营收69.78亿元,与元气森林相近。2021年5月份消费最热的时候上市,连续15个涨停,市值最高超过1100亿,即便到了现在,市值也在700亿元。

看看东鹏饮料的财务数据吧,近5年年均增长率20%,2021年营收同比增长40.27%,今年前三季度营收同比增长则在16%~20%间,毛利率维持在45%左右。

到了近百亿营收,不管是有一定历史的运动饮料,还是凭空出来的无糖饮料,增长率都拉倒了差不多的区间,那么元气森林的估值就一定要参考东鹏饮料,或者说东鹏饮料的企业质量和成长空间,就一定比网红的元气森林差多少吗?

再看300亿营收的农夫山泉,毛利近60%,2021年营收增长29%,市值约4500亿元人民币,无论是从财务数据、品牌知名度或估值角,农夫山泉都要比东鹏饮料强不少。此前2021年底那轮融资,元气森林大概估值1000亿元人民币,如果现在元气森林开启融资窗口,唐彬森应该要一个什么样的价格?

估值是门是创业者和投资人乃至市场环境博弈的艺术,但无论是参考东鹏饮料还是农夫山泉,元气森林也是一级市场优质的消费资产,如果元气森林的现金流充足稳定,就算千亿估值依然有泡沫,也是可以通过时间逐渐被挤压的泡沫,只是唐彬森会不会在当下窗口开启融资,亦或有多少投资人愿意承担这个时间成本,这又是个新的问题。

所以现在说消费是信心的问题,归根结底还是估值的问题。优质项目大概率不会在当下开放融资窗口,说难听点,现在投消费有点像在沙漠里挖金子,但VC不就是干这个的吗?这也是个常识。

给企业估值有不少方法和模型,精于此道的投资人们不会笃信某一种方式,“契合”市场的才是最好的,年景好、手里钱多的时候,漏斗就松一点,一个仍在亏损的消费项目开出20多倍的P/S、 单店一个亿也无所谓。年景差像去年那就甭谈未来了,赛道都给你直接干趴下。

很难想象投资居然是个二极管。可二级市场有大批韭菜可以割,像久安医疗可以凭一个短期大单,在三个月内涨幅10倍,充裕的流动性可以让这种炒作击鼓传花的玩儿下去,一级市场为单店一个亿买单的机构,又要去割谁?

只能是LP了。

再如前两年大火的现制茶饮。蜜雪冰城2020年底进行Pre-IPO轮融资,当时估值约为230亿元。高瓴和龙珠资本都在这一轮进入,按照2019年的财务数据测算,高瓴和龙珠是投了一个营收25.6亿元,净利润4.42亿元,市销率接近10倍,市盈率50多倍的一个公司,二级市场消费公司比这个数据好的有一大把啊!

鉴于这次融资时2020年底完成的,让我再假设一下:龙珠或高瓴开了个天眼,大致能将2020年的财务数据预测个七七八八,结论就变成了一家年营收46.8亿元,净利润6.31亿元,营收增速接近100%,净利润增速超过40%的全国性连锁品牌。

到去年蜜雪冰城营收破100亿元,毛利率虽小幅下降,净利润就接近20个亿。现在蜜雪冰城还在IPO的进程当中,高瓴和龙珠这笔投资究竟是赚是赔,我不知道,但这让我联想到比亚迪在2006年研发的那款电动车“F3e”。

当年王传福因为这款车受到多少嘲笑,现在就有多少仰视。我可以肯定的是,中国这片土地一定能承载茫茫多的蜜雪冰城。

回想2015年前后爆发的那批基金,大多都将科技、消费作为主要策略,回报一般也都不错,比如在去年《投中十问》中,某机构就介绍,2015年一期以消费为主的基金DPI能达到12。

在麦肯锡发布的《2023中国消费者报告》中,总结了中国消费市场的五大趋势:中产阶级继续壮大、高端化势头延续、消费未降级只是选择更明智、产品为王、本土企业正在赢得市场。

可以说如今时代将消费闭眼捞钱的机会收回,真正考验投资人功力的时间到了,在萎靡的消费一级市场捞到大鱼,不是那些今天投消费、明天看芯片、后天AIGC的投资人能做到的,我甚至天真地认为,如果能在今明两年投出标志性的消费品牌,会出现消费领域的红杉,乃至逆转整个行业的信心,也许消费难以复制互联网上万倍的回报,但至少有望成为一棵常青树。

当然除了品牌之外,品牌供应链上下游的公司可能是近两年更好的标的,这个势头其实一直在延续,投中网此前就报道了不少消费品牌的“好朋友”成功IPO,并且相比芯片、新能源上下游这类热门项目,即使后期投资者也都赚了不少,属于典型的没赚吆喝,赚了实惠。

我曾问过卿永,作为专门投消费的机构,番茄资本如何抵御消费低潮和疫情影响。他认为实际上在头两年的消费热潮中,“就像兔子匍匐在那里,你都无法去辨雌雄,根本看不出项目的好坏。”而为那些在寒冬中生存下来,创始人优秀、估值又合理的项目提提供资金支持,在财务和战略上都更有意义。

更何况,这两年募集的资金至少要2~3年才能投完,就算暂时没法判断目前消费周期究竟到没到谷底,至少时间还摆在那里,别把话说那么死,这世界永远不乏抄底的人,这也是常识。

这不卫龙前两天都快涨回发行价了。

本文来自微信公众号:投中网 (ID:China-Venture),作者:张楠