本文来自微信公众号:远川汽车评论 (ID:yuanchuanqiche),作者:王磊,题图来自:视觉中国

近来,“宁王”喜事不断。

12月14日,宁德时代与奇瑞集团、华为终端有限公司达成合作,市场解读为“长安-华为-宁德时代”模式要复制到奇瑞身上,在这之前,宁德时代宣布要在2030年之前向本田提供123GWh动力电池。

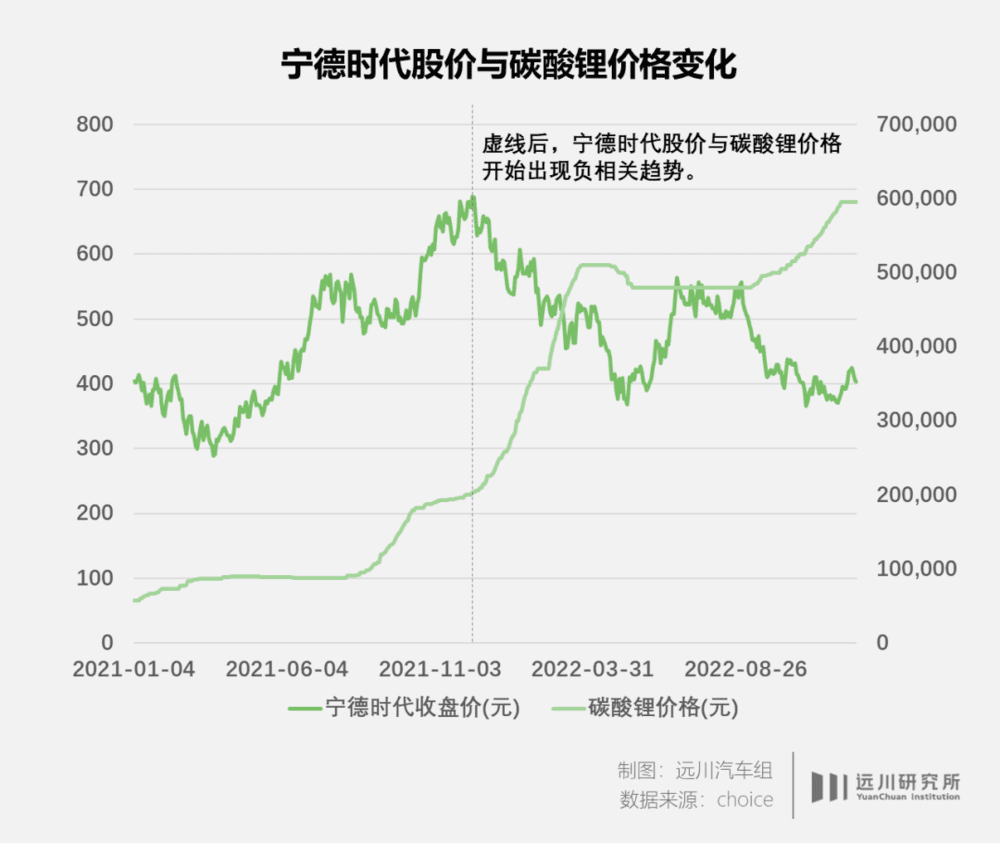

虽然好消息不断,但宁德时代股价却十分拉胯,股价最高点定格在2021年12月3日的690元,随后便在2022年新能源车市场的火热中一路下跌。

无论是二三季度超预期的季报表现,还是宝马、本田的超大订单,抑或是北美建厂的消息,都没能挽救大A股民对宁德时代的信心。

如今,这家公司的股价在400元左右徘徊,虽然仍是A股为数不多的万亿市值公司,但市值较高点已经蒸发了6000亿元。

锂矿失控

今年之前,没人能想到宁德时代的股价会输给一个不起眼的原材料——碳酸锂。

在新能源车行业的带动下,碳酸锂的价格在过去两年多的时间里暴涨15倍,最高达到60万元/吨,从“工业味精”摇身一变,成了“白色石油”。变化的不仅仅是价格,还有定价逻辑。

在此之前,上游碳酸锂的定价方式是“成本+加工费”,前者基本固定,后者由下游电池、原材料价格加权决定,话语权归下游材料企业与电池厂;但这一轮涨价中,锂价的定价逻辑变成了纯粹的供需驱动,而在下游需求极度旺盛的2022年,锂资源的定价权来到了上游的矿山企业手中。

从2021年7月起,坐拥西澳Pilgangoora和Altura两座大型矿山的Pilbara,连续13次发起锂精矿(品位为5.5%)拍卖,成交价从1250美元/吨一路飙升至最高7805美元/吨(第13次成交价已下跌3.84%)。拍卖的成交价也影响了电池厂与上游的长协定价,将碳酸锂的价格推高。据行业人士估算,目前国内碳酸锂的加工成本接近55万元/吨[1]。

高位运行的锂价从今年年初开始压缩电池厂的利润空间,今年第一季度,宁德时代归母净利润仅有15亿元,同比下滑24%,经历了自2020年疫情以来的首次同比下滑,毛利率则从上一季度的24%骤降至14%,盈利能力受到了极大考验。

春节之后,“压力山大”的宁德时代一边喊话上游材料供应商,要求拒绝采购吨价超47万元的碳酸锂;另一边启动了对整车厂的涨价。到年中,已经完成涨价的宁德时代开始“躺平”,据传已经主动接受智利矿企SQM 50万元/吨以上的碳酸锂报价。

宁德时代的失落衬出了上游矿产企业的狂欢,同样在第一季度,天齐锂业凭借“世界第一锂矿山”格林布什,狂赚33亿,一举跳出债务漩涡;拥有众多锂资源的赣锋锂业同样也赚了35个亿,两家公司加在一块比四个宁德时代赚的都多。

在这个节点上,产业龙头宁德时代暴露了自身在上游资源上的布局短板。尽管在2020年之后,宁德时代进行过多轮锂矿布局,但均收效甚微。目前宁德时代享有权益的仅有非洲Manono矿24%的股权、四川部分矿山的勘探权、宜春锂云母的探矿权以及Pilbara少量的权益。

非洲与四川矿山的产能释放节点目前还难以预判;宜春锂云母开采虽然相对便捷,但锂云母加工碳酸锂的过程中会产生大量废料,近期该地区碳酸锂产能受环评影响已下降两成;Pilbara的问题则是宁德时代持股过少,权益有限。

据一位矿业人士透露,为了亡羊补牢,宁德时代今年派出了三支队伍在非洲没日没夜地找锂矿,主要是在津巴布韦、莫桑比克、尼日利亚和马达加斯加这四个国家。

对于像宁德时代这样的电池公司,获取超额利润的方式除了凭借技术优势在产品上获取溢价,就是通过自身的规模优势向上游压价,获取更低成本的原材料。但当上游的资源方不买帐时,曾经的财富密码就将面临部分失灵的风险,这就是宁德时代今年股价腰斩的核心逻辑之一。

车企变心

导致二级市场看空宁德时代的另一重因素,在于整车厂态度的转变。

在2020年之前,宁德时代是众多整车厂追捧的对象,合作方基本囊括了除比亚迪之外国内所有的整车厂,戴姆勒、宝马、大众还将其纳入了全球供应体系。

当时车企锚定宁德时代,主要从两个方面考虑:一是经过了宝马的技术指导和宇通大规模上车后的技术验证,宁德时代的电池当时在国内一致性最强;二是宁德时代的技术积累最深,海外松下与LG率先量产811三元锂电池后,国内早期只有宁德时代有能力跟进,并在2019年成功量产上车。

合作车企多,但宁德时代产能稀缺。2018年,宁德时代在提交招股书时,曾明确表示,公司的竞争劣势在于“产能不足”。为了锁定宁德时代“稀少”的产能,车企不得不砸重金锁定宁德时代的产线,或干脆与宁德时代合资建厂。

这为矛盾爆发埋下了伏笔。

2020年,汽车产业链从新冠疫情中恢复,国内新能源车市迎来井喷,包括芯片、电池在内的关键零部件均陷入了产能紧缺。原本就稀缺的宁德时代的产能更不用说,小鹏汽车董事长何小鹏还被传出为保电池供应在宁德蹲守一星期,虽然被本人证为谣言,但也足够说明当时的电池有多缺。

另一方面,原本宁德时代的两大优势:工艺和技术,正在被二线电池厂极速追近。以中创新航、欣旺达、瑞浦等电池厂力推的高压中镍三元锂电池为例,在性能上只比NCM811三元锂电池略低一线,但成本大约比后者低15%,且由于材料稳定性好,热失控温度高,循环次数和安全性也更胜一筹[5]。

宁德时代不再是唯一的选择,整车厂在拥抱二供这件事上达成了惊人的默契。广汽引进了中创新航,小鹏引进了中创新航与亿纬锂能。今年2月,蔚来、理想、小鹏三家联手投资了电池企业欣旺达。

“宁王”的客户壁垒,正逐渐被瓦解。不过走到这一步,也很难说是宁德时代不努力。

客观规律上,动力电池的技术瓶颈越发明显,当下行业处于微创新不断,但底层材料体系创新缓慢的阶段,即便是具备先发优势的宁德时代,也很难继续保持与其他企业的技术代差。动力电池产业正在跨过技术红利期,走向成本竞争白热化的阶段。

宁德时代的对手,显然已经尝试通过低价来蚕食头部的市场份额。

以中创新航为例,2019-2021年该公司动力电池的平均售价分别为0.87元/瓦时、0.64元/瓦时和0.65元/瓦时[2],比宁德时代的电池售价要低7%-15%。只用三年,这家公司就从不起眼的腰部电池厂逆袭到行业第三,曾经只从宁德时代采购电池的小鹏和广汽,如今成了中创新航的大客户。

但低价不能以长期牺牲毛利率为前提,最终还是要回归到成本上。而在动力电池行业,降本最有效的方式,就是扩大产能。

过剩明忧

在这一轮动力电池的扩产潮中,中国企业产能扩张的积极性远超海外同行。

从目前已披露的2025年产能规划来看,仅宁德时代与比亚迪两家头部电池企业,就将新增1400GWh产能,如果加上二线电池厂,2025年中国动力电池企业产能将超过3200GWh。此等“画饼”能力之下,日韩电池厂同期1100GWh的产能规划相形见绌[3]。

1000GWh是什么概念?目前,一辆插混车的平均带电量约为20kWh-50kWh,一辆纯电动车的平均带电量约为50kWh到100kWh,3200GWh可以至少满足3200万辆EV,或者是6500万辆PHEV的装机量。

但问题在于,真的有足够的需求来消化如此之高的产能吗?

今年3月,中科院院士欧阳明高在中国电动汽车百人会上预测,到2025年,国内动力电池的需求可能仅在1200GWh左右。此前,高工锂电也预测过2025年储能项目上的电池需求,大约为180GWh。即使是二者叠加,2025年国内电池需求也不到1400GWh,与高达3200GWh的产能规划存在鸿沟。

跳出供需的绝对值,从新能源车销量增速和动力电池产能增速来看,也已经出现不匹配的现象。

首先,新能源车销量增速显著放缓,2021年,中国新能源车销量352万辆,同比增长158%;而今年1-11月,国内新能源车销量约606万辆,同比增速已经下降至100%左右。细分到对动力电池需求更大的纯电动车型,销量增速已经不足90%。

动力电池创新联盟副秘书长王子冬对下一阶段市场的增速并不乐观:“目前新能源汽车1/3的渗透率是透支未来市场需求得到的,因此泡沫比较严重,(新能源渗透率)继续突破的难度非常大[4]。”

而从2022年动力电池的产能规划来看,今年国内产能已建成投产和在建的动力电池产能已超过1000GWh,同比增速接近130%,已经超过了新能源车的销量增速。但真锂研究创始人墨柯认为,真正的问题不在于远期的产能规划,“电池的扩产并非按照计划按部就班,也会考虑到市场需求。”

真正的问题在于目前较高的电池库存,墨柯表示:“这两年出于对上游材料的担心,电池厂超额生产了不少动力电池,社会库存已经到了一个比较高的阶段,如果一股脑流向市场,会造成很大的(过剩)问题。”

在这种供需关系下,动力电池行业的价格战很可能有蔓延开的趋势。在有选择的情况下,更多车企会倾向成本更低、稳定性更强的电池(可以理解为芯片中的成熟制程),即便是立足高端市场的品牌也不例外。工信部新车公告显示,蔚来NT2.0平台的ES8车型已经决定将中创新航列为供应商。

要保留住现有的市场份额,即便是宁德时代也逃不过降价的命运。今年频频露面的钠离子电池、AB电池方案都在说明,宁德时代下一阶段的进攻方向,将会从全面的技术领先转向重点领域技术领先和性价比领先。这样的转向会对宁德时代造成什么样影响呢?至少躺赚的日子一去不复返了。

参考资料:

[1] 碳酸锂或见顶于60万元/吨!斯诺威锂矿争夺中止,P矿拍卖价已下跌,财联社

[2] 中创新航招股书

[3] 产能过剩预警拉响!动力电池今年扩产规划已超装车量10倍,“宁王”等一二线厂商能否“转危为安”?财联社

[4] 动力电池产能过剩警报拉响 规划产能大于其需求4倍以上,经济观察报

[5] 高镍811“欲速不达” 高电压中镍5系“乘势而上”,电池中国

本文来自微信公众号:远川汽车评论 (ID:yuanchuanqiche),作者:王磊