1、据凤凰网《风暴眼》统计,2020年至2022年前三季度,A股12家上市航企的净利润合计为-2497.76亿元,较疫情之前的三年下滑了约438%。而从2013年至2019年,这12家上市航企净利润总计也只有1500多亿元。

2、疫情期间(扣除2022年第四季度数据)营收下滑最大的是海南机场。疫情之前三年的营收是疫情后这2年多营收的2.49倍。净利润亏损最多的则是海航控股,近三年(扣除2022年第四季度)累计亏损801.21亿元。

3、疫情期间国内航企并未像海外航企那样,出现纷纷破产倒闭或者大规模裁员的情况。海南机场和海航控股的员工人数和疫情前相比还实现了增长。而“三大航”更是在疫情期间逆势买入近300架空客飞机,订单总价约2500亿人民币。

4、美国民航业复苏的过程,或许可以给国内民航复苏提供一些借鉴。整体来看,从美国2021年下半年开始放松疫情防控政策以来,美国四大航企大概用了一年的时间,将收入恢复到了疫情前的水平,并实现扭亏为盈。

——————————————————————

岁末之际,随着全国多地陆续优化疫情防控措施,旅游出行市场复苏趋势明显,长期承压的民航业也开始快速回暖,迎来复苏曙光。

航旅纵横的数据显示,12月以来,国内航司的国际旅客运输量约为去年同期的2.5倍。携程数据也显示,在刚刚过去的元旦假期,国内各大机场客运量基本恢复至去年同期水平,客运量前十的机场客运量同比增长20%。

在“新十条”发布后,民航业终于开始迈向实质性复苏。而此前近三年时间里,受国内疫情反复等因素的影响,民航业度过了一个漫长的“寒冬”,上市航企也不得不“勒紧裤腰带过日子”。

据凤凰网《风暴眼》粗略统计,2020年至2022年前三季度,A股12家上市航企的总营收合计为8022.29亿元,较疫情之前的三年(2017年至2019年)下滑了约48%;净利润合计为-2497.76亿元,较疫情之前的三年下滑了约438%。

与此同时,资金缺口大、融资困难成为疫情期间多数航司面临的共同问题。海航控股等航企还出现了资不抵债的情况,一度面临退市风险。

但整体而言,疫情期间国内上市航企的情况还算稳定,并未出现大规模裁员和破产倒闭的情况。不少航企还在疫情期间补充“弹药”,新购置了上百架航空客机。

对于国内上市航企而言,“复苏”的曙光无疑已经显现。但要实现扭亏为盈,完全修复疫情带来的“创伤”,恐怕还需要一段时间。

3年亏掉10年净利,上市航企艰难“过冬”

2020年3月5日,英国地区性航空公司Flybe宣布进入破产程序。该公司称,在1月份勉强避免破产后,新冠病毒疫情成为压垮该公司的最后一根稻草。

这是新冠疫情中倒下的第一家航空公司,但却不是最后一家。仅2020年前五个月,全球就有17家航空公司申请破产或倒闭,范围覆盖全球各大洲。

席卷全球的新冠疫情,使得中国民航业与世界民航业一起迎来了“至暗时刻”。国内上市航企也纷纷陷入营收下滑、亏损扩大、负债增加的困境之中。

据凤凰网《风暴眼》统计,2020年至2022年前三季度,A股上市航企的总营收分别为2907.06亿元、3183.83亿元、1931.40亿元,合计8022.29亿元。

而在疫情之前的2017年至2019年,A股上市航企的总营收分别为4627.78亿、5226.03亿元和5503.42亿元,三年合计15357.24亿元。

从营收来看,和疫情之前的三年相比,A股上市航企的总营收在疫情期间(扣除2022年Q4数据)下滑了约48%。

除了营收几乎“腰斩”以外,疫情以来上市航企的净利润表现可以说也是“惨不忍睹”。

据凤凰网《风暴眼》统计,2017年至2019年,12家上市航企的年度总净利润分别为326.31亿元、198.61亿元和212.76亿元,合计737.68亿元。

而在疫情期间的2020年至2022年前三季度,12家航空公司的年度总净利润分别为-1101.25亿元、-376.89亿元和-1019.62亿元。合计亏损2497.76亿元,较疫情之前的三年下滑了约438%。

值得一提的是,从2013年至2019年,这12家上市航企净利润总计也只有1500多亿元。而疫情不到3年,就一共亏损了近2500亿元。

也就是说,仅从财报角度而言,2013年至2022年前三季度,12家上市航企十年间不仅没赚钱,还亏损了将近1000亿元。

为何会有如此大的亏损?除了受疫情的影响外,国际油价上涨、营业成本增加额高于营业收入增加额也是亏损的重要原因。

凤凰网《风暴眼》了解到,2020年以来,国际原油价格持续走高,比疫情之前的价格翻了好几倍,而航油成本是航空公司最主要的成本支出之一。

从单个航企的情况来看,与疫情之前的三年相比,疫情期间营收下滑最大的是海南机场。2017年至2019年海南机场营收合计343.40亿元,而2020年至2022年前三季度,海南机场的营收总计为137.93亿元,疫情之前三年的营收是疫情后这2年多营收的2.49倍。

净利润亏损最多的则是海航控股,近三年累计亏损801.21亿元。海航控股新发布的财报显示,2022年前三季度实现归母净利-208.39亿元,亏损同比扩大505.43%。Q3单季实现归母净利-80.02亿元,亏损同比扩大212.46%。

截至2022年9月底,海航控股资产为1268.97亿元、负债合计1381.38亿元,资产负债率上升至108.86%,仍资不抵债。

不过,也并非所有的航企都陷入亏损。疫情期间,中信海直和厦门空港仍然保持了盈利。

厦门空港2019年至2022年前三季度的净利润分别为1.71亿、1.42亿和0.24亿。此外,厦门空港的资产负债率也较为稳定,2022年前三季度为15.54%,在12家航企中排最低。

而中信海直的营收和净利甚至要比疫情之前的三年更高。疫情之前的三年,中信海直的营收总额为42.63亿元,净利润总额为4.53亿;2020年至2022年前三季度,中信海直的营收总额为45.44亿元,净利润总额为6.32亿。

中信海直的资产负债率较疫情前也有所下降。财报显示,2019年中信海直的资产负债率为42.15%,2022年第三季度,中信海直的资产负债率为21.45%。

凤凰网《风暴眼》了解到,中信海直并非传统意义上的民航企业。公开资料显示,中信海直的主营业务主要是海上石油服务以及港口船舶直升机引航服务,目前中信海直投入海洋石油服务和港口船舶引航服务的直升机有近40架。

航企自救“各出奇招”,逆势买入近300架客机

尽管营收下滑亏损严重,但国内航企并未像海外航企那样,出现纷纷破产倒闭或者大规模裁员的情况。这或许与疫情期间国家对民航业的扶持和补贴,以及航企的积极自救有关。

凤凰网《风暴眼》了解到,2020年以来,民航局陆续出台了囊括财政、金融、行业、货运等四个方面的“16+8”一揽子扶持政策,被行业称为“点穴式”,精准有效。据统计,这些政策为航空公司年减负约100亿元。

2022年5月暑运开始前,财政部、民航局联合印发《关于阶段性实施国内客运航班运行财政补贴的通知》,再度对该时期民航业进行政策支持。补贴资金由中央和地方财政共同承担,中央财政总体承担约70%,地方财政总体承担约30%。

与此同时,疫情以来航企也在积极展开自救。有的通过发行债券来获得现金流,有的直接拆除飞机上的座椅实现航班客改货,有的打造飞机香皂礼盒等系列文创产品,有的推出“不限次数”的优惠套餐机票……

财报数据显示,2020年第一季度,为维持现金流稳定,南航和国航发行债券收到的现金分别为225亿元和90亿元,同比增幅分别为87.5%和57.89%;东航筹资活动现金流净额也同比增长了446.46%。

海航和上海机场则在疫情期间完成了“重组”,实现了更大意义上的“自救”。

在疫情爆发之前,海航就已经深陷流动性危机之中。2020年疫情的到来成为压倒海航的最后一根稻草。2021年1月,海航集团发布声明称,收到海南省高级人民法院发出的《通知书》,申请法院对海航集团破产重整。

2021年10月,海航集团及相关企业破产重整案的各重整计划(草案)获得表决通过。同年12月,方大集团斥资410亿元入主海航。2022年5月,海航控股撤销退市风险警示,9月成功摘帽。

上海机场也在疫情期间进行了资产重组。2021年6月9日,上海机场启动资产重组工作,拟发行股份购买虹桥机场100%股权和物流公司100%股权。

2022年4月25日,上海机场重大资产重组获中国证监会审批通过,7月21日完成资产交割,8月8日上海机场股东大会选举产生新一届董事会、监事会,浦东、虹桥两场实现整体上市。

这些措施也使得国内航企在在疫情的寒冬下保住了“基本盘”,避免了大规模裁员和变卖资产求生的的恶劣情况发生。

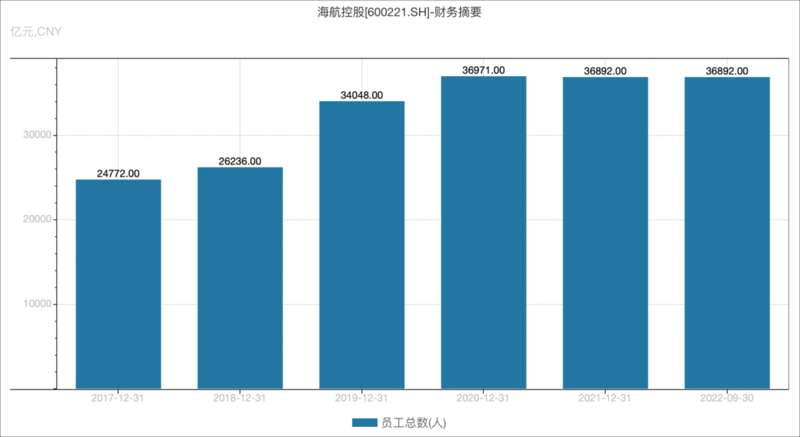

一些航企的员工人数在疫情期间不降反增,以营收下滑最大的海南机场和亏损最多的海航控股为例。财报显示,2019年海南机场员工人数为7869人,2021年底人数已经增至8776人。2019年海航控股的总人数为34048人,2021年底已经升至36892。

而“三大航”更是在疫情期间逆势买入近300架空客飞机。2022年8月,中国国航、中国东航、南方航空相继发布公告,同意购买空客a320neo系列飞机,数量分别为96架、100架、96架。三大航共计购买292架空客飞机,订单总价约2500亿人民币。

南航在公告中表示,在市场低迷时,有机会获得飞机采购的优惠条件,有利于南方航空长期锁定较低的机身成本和储备能力。一旦市场形势恢复,预计飞机价格将上涨,飞机供应将供不应求。本次购买的空中客车飞机将增加南航集团可用吨公里数约13%。

海外航司已扭亏为盈,国内航企何时恢复元气

实际上,在“新十条”发布之前,国内民航的国际航线就已经开始复苏。民航局数据显示,2022年11月份,国际航线完成旅客运输量23.2万人,比上年同月增长123.8%,累计完成155.3万人,比上年同期增长14%。

“新十条”发布后,国内航线也开始迈向实质性复苏。去哪儿数据显示,12月以来的国内机票平均支付价格就呈V字型走势。12月初处于高位,13日至18日价格较低,一些旅客在此期间抢到了低价票。自12月19日以来,元旦出行的机票平均支付价格逐日增长,飞往三亚的机票平均支付价格超过千元,同比上涨近五成。

在元旦假期期间,一些城市的客运航班量和疫情前同期数据相比,也已经接近“满血”恢复。航班管家的数据显示,国内主要城市中,成都、三亚两地航班量已恢复至2019年同期的9成以上。而北京至三亚线的航班量恢复率更是达到122%,已超过2019年同期水平。

但从整体来看,民航业距离全面复苏仍然遥远。东吴证券数据显示,2022年元旦假期全国国内旅游出游5271.34万人,仅为2019年同期的42.8%。除了一些热门旅游城市外,大部分城市的民航市场恢复迟缓,南昌、烟台、银川等地元旦期间的客运量不足2019年同期的4成。

而对于航企而言,疫情带来的“创伤”也并非一朝一夕就可以修复。从国外航企的情况来看,人们出行基本恢复正常后,客流量和业绩要想恢复至疫情前的水平,可能还需要半年到一年的时间。

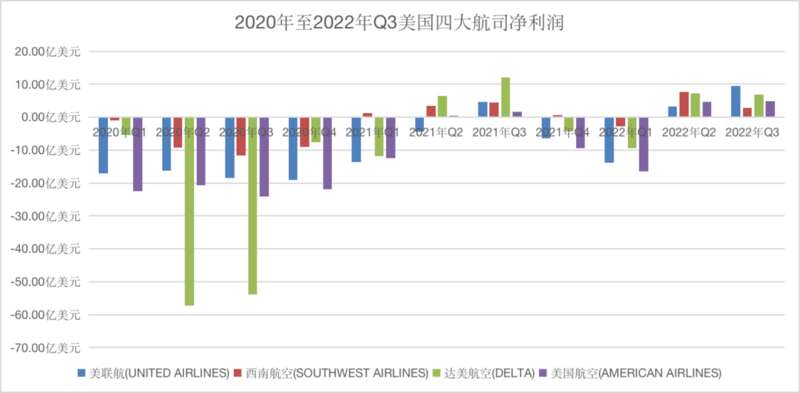

以美国为例,2020年美国民航业遭受疫情重创,航企亏损严重。美国四大航司达美航空、联合航空、美国航空和西南航空这一年分别亏损 155.9亿美元、88.2亿美元、114.5亿美元和42.6亿美元。合计共亏损401亿美元,约合2600亿元人民币。

2020年疫情初期,美国也同样采取了较为严格的疫情防控措施。2020年2月,美国民航业旅客量跌至谷底,不足2019年的5%。进入到2021年后,随着疫情形势好转及疫苗接种率提高,美国防控政策自2021年二季度起逐步松绑,民航也开始全面复苏。

2021年5月,美国国内、拉美地区旅客量已经恢复至2019年的80%左右。2021年11月8日美国解除国际旅行禁令;2022年6月,美国进一步取消行前核酸阴性证明要求,国际旅客持续恢复。

根据Airlinesfor American(A4A)最新数据,2022年11月14-20日,A4A成员航司(涵盖大部分美国航司)的旅客运输量仅低于2019年同期0.2%,其中国内旅客基本持平2019年。国际旅客方面,墨西哥地区超过2019年近25%,拉美线和跨大西洋线超出2019年同期10%。

客流量的回升,也使得美国航企的业绩逐渐回暖。2022年二季度,美联航、美国航空、达美、美西南单季度收入分别为2019年的106%、112%、114%、110%,三季度进一步提升至113%、113%、110%和111%。

据华创证券,扣除特殊项目后的经调整净利显示,2021年三季度达美航空率先扭亏为盈,2021年四季度,达美航空、美西南均盈利。2022年一季度,全球新一轮疫情高峰制约出行,几大航企再度亏损。2022年二季度和三季度,四家航司均实现经调整后正盈利。

整体来看,从美国2021年下半年开始放松疫情防控政策以来,四大航企大概用了一年的时间,将收入恢复到了疫情前的水平,并实现扭亏为盈。

另外,美国民航复苏过程中的一些经验和教训也值得我们借鉴。在美国疫情政策调整优化初期,美国人的新冠感染率也急剧上升,因为新冠肺炎而请假的航企员工也越来越多,能够加班的员工也越来越少,航空公司不得不取消部分航班,市场需求恢复速度被迫放缓。

新冠疫情爆发前的人员配备模式已经无法满足航班“复苏”的需求,这也导致航空公司需要重新招聘大量员工。据美国交通统计局数据,截至2022年6月,美国航空运输协会(A4A)的客运航空公司每1000个区块小时配备的飞行员数量比2019年6月增加了10%。美国航空公司的就业人数已经达到历史最高水平。

对于国内航企而言,疫情防控政策的优化并不意味着行业寒冬的彻底结束。民航业的全面复苏仍然受到新冠病毒变异、人们消费欲望降低等因素的影响。但好在,曙光已现。

招商证券分析师苏宝亮认为:“政策面的优化预期已经落地,而基本面处于低谷,考虑到冬季疫情反复和各地防控情况,我们认为2023年春季将是行业基本面真正改善的开始。”

东方证券认为,对于国内客流,预计在经历2-3个月“疫情冲击期”后,将走向确定性复苏,2023年暑运或可恢复至疫情前水平(甚至超过);对于国际+地区客流,预计从23年初起,客流将开始明显恢复,至23年底或可恢复或接近疫情前水平。