本文来自微信公众号:有饭研究(ID:YouFunLab),作者:有饭蛋包饭,原文标题:《2022年游戏投融资:全年70起,字节掉队,腾讯网易争海外研发》,头图来自:视觉中国

2022年,国内游戏版号和投融资事件都更少。

据有饭统计,今年截至12月21日,国内一共发了384个版号过审,较2021年同比减少约50%。同时,国内至少发生了70起游戏投融资事件,较2021年(153)同比减少约54%,较2020年(108)减少约35%。

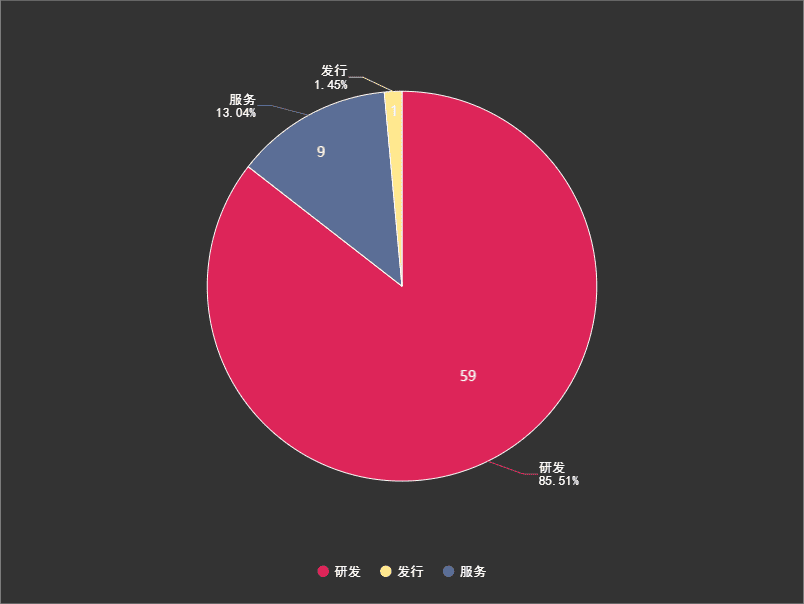

在2022年,共有69家游戏企业拿到了投资,其中59家均为研发,占比过85%。这一年里,海外、多平台是新的吸金标签,腾讯、网易、B站等平台型公司仍在投资次数上靠前,字节跳动不再名列前茅,鹰角等上海小龙的投资次数却有了明显增长。

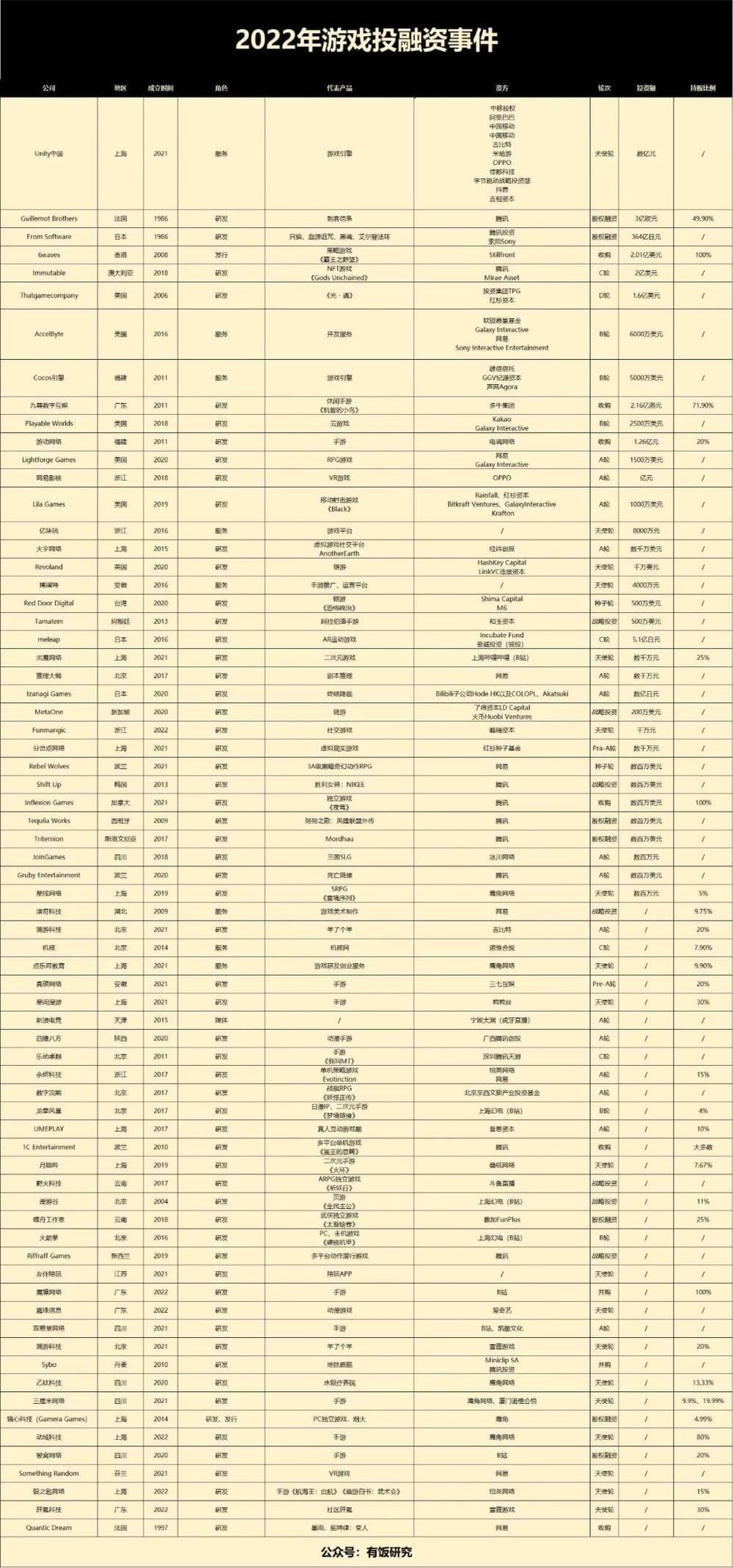

1. 总体:70起投融资,35起合计金额过100亿元

据公开信息显示,2022年,国内游戏业至少发生了70起投融资事件(标的公司或资方里包含中国企业),有69家游戏公司拿到了投资,2021年则为153次、149家。算上未公开的,实际数量会更多。

1.1 从数量上来看

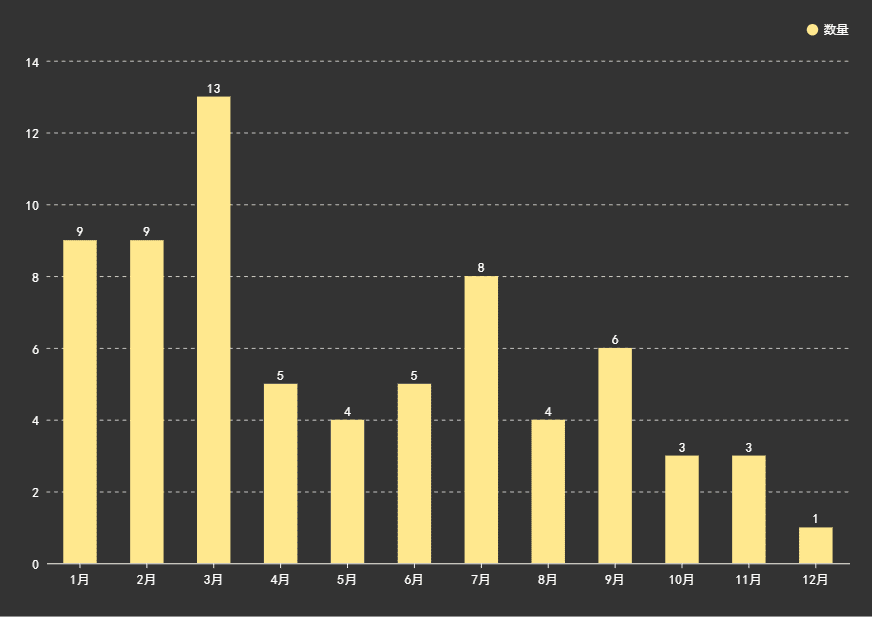

2022年Q1到Q4的投融资数量分别是31、14、18、7,和2021年相似,大体呈递减趋势。

其中最多的是3月,有13次,其次是1月和2月,都是9次,最少的是12月,目前只有1次。

标的公司方面,全年共有69家游戏企业拿到投资,国内企业居多,有43家,占比约62%,海外企业有26家(含中国香港、中国台湾)。

至少有1家企业在这一年里重复拿到投资,是在今年做出久违的爆款产品《羊了个羊》的北京简游科技,其分别在2022年6月和10月获得了雷霆和吉比特的天使轮和A轮投资。

投资方方面,全年有至少27家投资方参与了投资,其中投资次数最多的是腾讯,有13次,其次是网易和B站,都是8次,再之后,鹰角网络游戏6次,吉比特及雷霆游戏有4次,红杉资本有3次。

1.2 金额方面

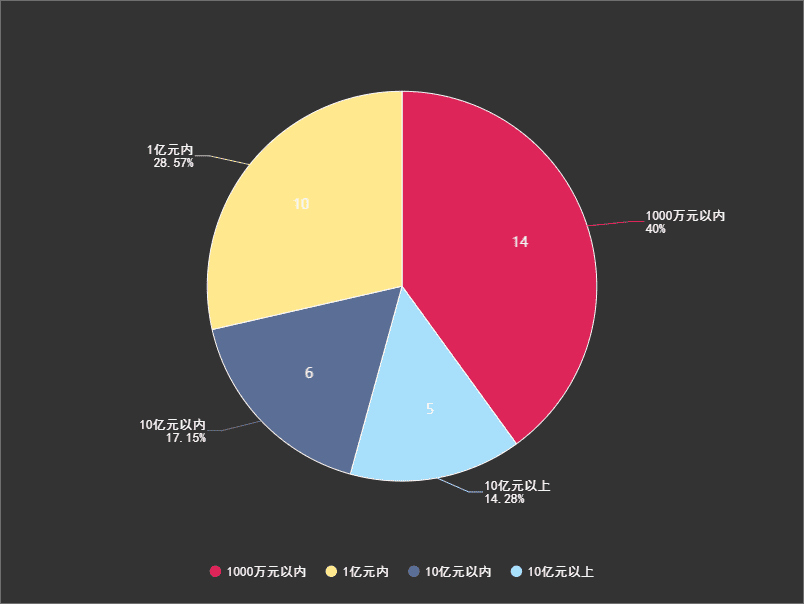

有35次投资公布了金额,如果保守地把其中“数百万元、数千万元”当作1百万元、1千万元来算,那么这35起投资的总额约102亿元,实际金额会更高。

这里面,占比最高的是金额在1000万元以内的,有14次,占比约40%,其次是1千万元以上,1亿元以内的,有10次,占比约28.75%。

金额在10亿元以上的有5次,海外企业居多,按金额排序分别是:Guillemot Brothers(3亿欧元)、From Software(364亿日元)、6waves(2.01亿美元)、Immutable(2亿美元)以及Thatgamecompany(1.6亿美元)。

1.3 持股比例方面

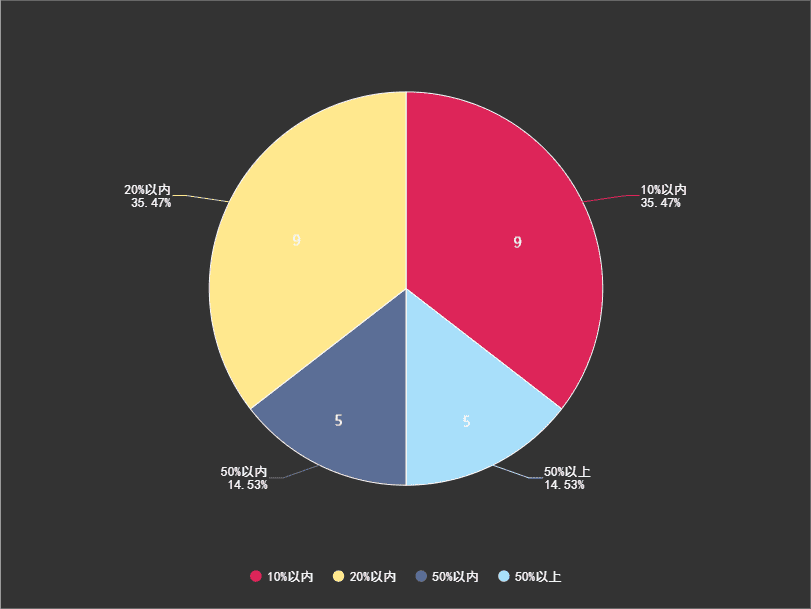

有28起投融资公开了单一投资方的具体持股比例,多数在50%以内。

其中最多的是20%以内的,共18起,占比约71%。50%以上的只有5次,其中100%的有3次,分别是Stillfront对香港游戏商6waves的收购、腾讯对加拿大游戏商Inflexion Games的收购、B站对魔爆网络的收购。

2. 拿钱的:海外多平台吸金,二次元失宠

整体之后,我们从成立时间、地区、能力三个方面看看这69家游戏公司的细节。

2.1 从成立时间看

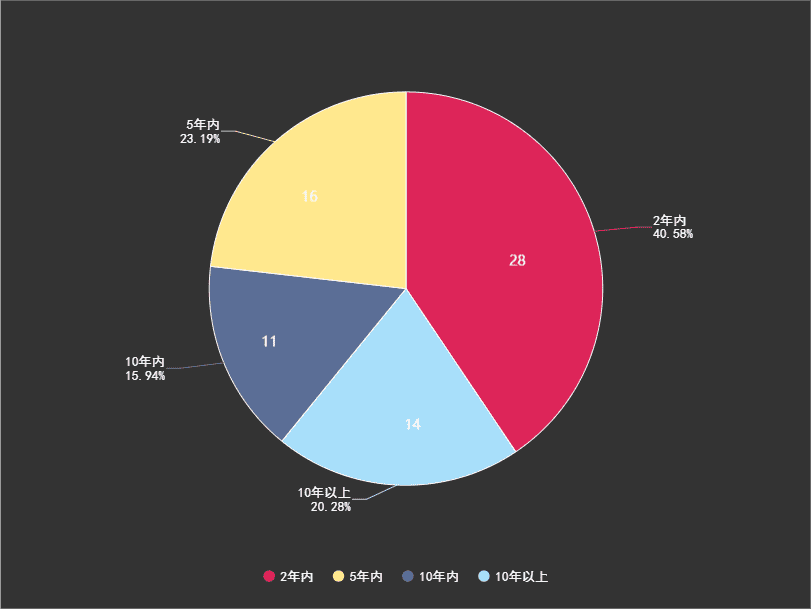

2022年拿到投资的69家公司以成立5年以内的中早期企业为主,共44家,占比约63%。

其中最多的是成立2年以内的早期企业,有28家,占比约40.58%。其次是成立2年以上,5年以内的,有16家。成立10年以上的成熟企业有14家,占比约20.28%,高于2021年的15%。新兴赛道的新企业和成熟企业是资本的主要选择。

在这些标的公司里,最老的是成立于1986年的From Software,代表作包括《黑暗之魂》《艾尔登法环》等,其在2022年9月获得了一轮总额约364亿日元(约19.2亿元)的股权融资,腾讯是资方之一。

最新的公司是肝氪科技,成立于2022年7月,主要产品为游戏社区App氪肝。公司在8月获得了雷霆游戏的天使轮投资,目前雷霆持股比例约30%。

2.2 从地区上看

今年拿到投资的企业也以国内企业为主,共有43家,占比约62%。

尽管海外企业融资次数较少,但其融资金额更高。在公布金额的35次投融资事件中有20家海外企业,融资总额约90亿元,占比约90%,另外15家国内企业融资总额约10亿元。

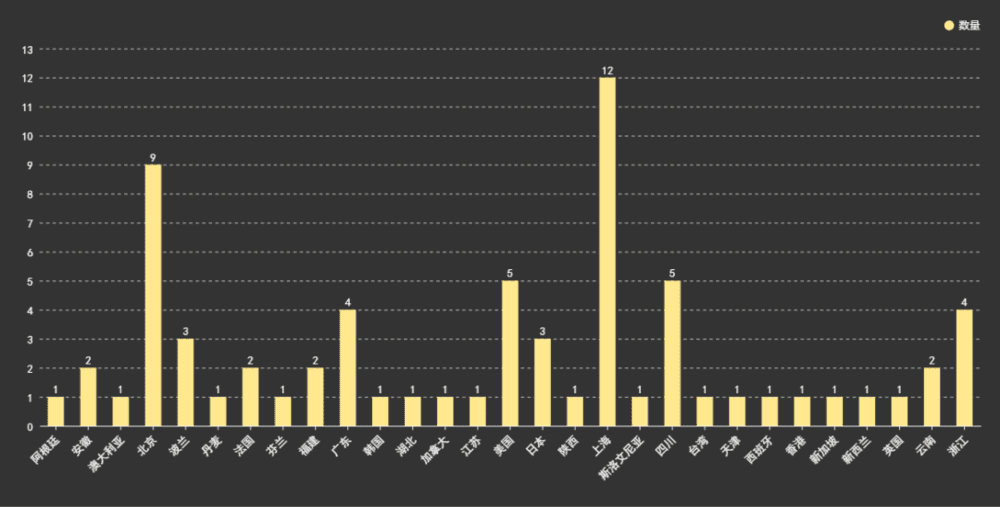

再细一点来看,国内占比最高的是上海地区企业,有12家,其次是北京,9家,再之后是四川,有5家。海外占比最高的是美国,有5家,其次是日本和波兰,都是3家。

2.3 在能力上

和2021年相似,2022年拿到投资的游戏企业也以研发为绝对主力。

在69家标的公司里,有59家研发商,占比约86%,基本和2021年持平。其中如镜心科技(Gamera Games)等兼具研发、发行能力。比起做生态,抢夺内容、团队更是如今的主题。

此外,主打发行的有1家,是香港海外游戏发行商6waves。服务类有9家,包括机核、新浪电竞两家媒体,Unity、COCOS两家引擎,以及创业服务、美术服务等。

从标的公司的产品类型来看,海外、多平台是今年的两大吸金关键词,相比之下,前两年吸金的“二次元”已经不再吃香。

在59家研发公司里,主打PC、主机等多平台付费游戏的企业有20家,主要游戏品类包括RPG、FPS、动作、SLG等,其中如From Software、Guillemot Brothers等都拿到了超过10亿元的大额投资。在稳固手游份额的同时,布局多平台、“核心市场”、海外市场以扩大用户群、增加收入或是汲取玩法,已经成为更多中国游戏商的选择。

主打手游的企业有23家,其中“二次元”相关的只有4家,是月胧吟、龙拳风暴(梦境链接)、炎魔网络和星线网络(雾境序列)。

这些“传统产品”外,近两年兴起的元宇宙概念游戏也受到了资本的一定关注。

其中链游研发有4家,多为海外企业。VR游戏研发有两家,是芬兰游戏商SR和网易影核,可以看到的是,在VR游戏领域,资方以游戏厂商和硬件厂商为主,主要为生态、新场景布局。而在区块链、NFT游戏领域,资方则以VC为主。

3. 掏钱的:腾讯每月买一家,大厂哄抢海外研发

相比2021年,游戏圈的投资方名单出现了一定的变化。

首先,整个2022年撒钱次数最多的还是腾讯,但其较2021年(73次)投资次数有明显的减少,全年投了13次,投资频率从去年的5天买一家变成了一个月买一家。

细看的话,腾讯在2022年的游戏投资以海外研发为主,研发占比100%,海外企业占比约85%。其中既包括育碧母公司Guillemot Brothers、《黑魂》背后的From Software、《国王的恩赐》研发商1C Entertainment等成熟多平台产品研发,也有《胜利女神:NIKEE》研发Shift Up、《我叫MT》研发乐动卓越以及NFT游戏商Immutable等。

通过资本和业务合作获取海外核心品类研发能力和大IP,仍是腾讯游戏投资的两个主要目的。

腾讯之后,是网易和B站,这两家都在2022年投了至少8家游戏公司。

其中网易投了5家海外,3家国内,具体选择保持猪厂一贯风格。知名研发如《暴雨》《底特律:成为人类》研发Quantic Dream,“核心市场”如做单机策略的余烬科技、暴雪前员工创立的Lightforge Games,“奇奇怪怪”的如做剧本推理的推理大师、VR游戏研发Something Random,生态服务的如做美术的渲奇科技、做开发服务的AccelByte等。

B站,去年投了18家,今年只投了8家,国内为主,手游研发为主,二次元仍旧是其主要选择。

在这三家之后,2021年活跃的字节跳动在今年只投了1家游戏相关企业,是Unity中国,取代它成为投资次数榜第四的是上海小龙鹰角,全年至少投了6家。

本文来自微信公众号:有饭研究(ID:YouFunLab),作者:有饭蛋包饭