加拿大统计局周三报告称,11 月份消费者价格指数 (CPI) 同比上涨 6.8%,比10月份(6.9%)录得轻微下降,低于市场预期值(6.7%)。

统计局数据显示,虽然11月全国汽油价格下跌 3.6%,但却被食品价格的另一次飙升所抵消,食品价格在过去一年上涨了 11.4%。

另外,统计局称,汽油和家具放缓部分被房屋抵押贷款利息成本和租金增长加快所抵消。

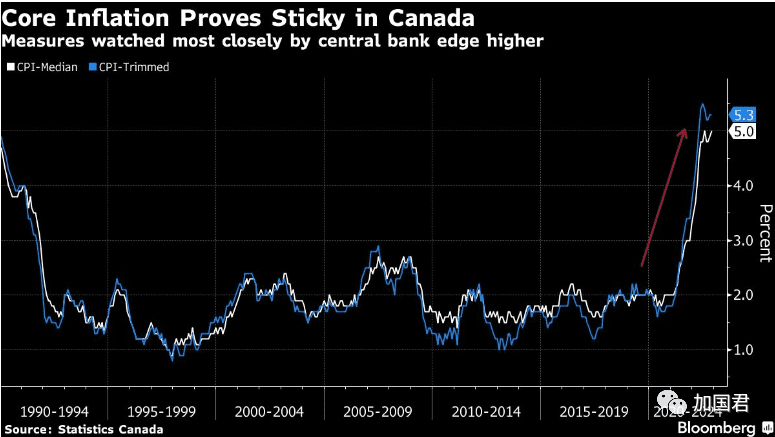

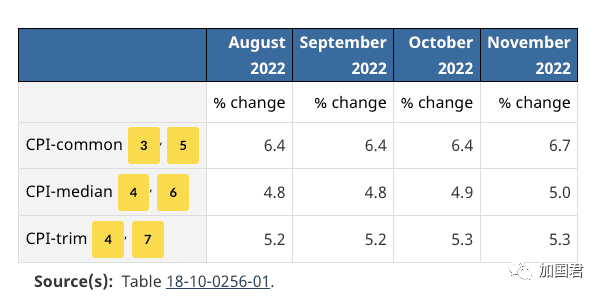

根据统计局的数据,11月核心通胀还录得反弹。

统计局表示,扣除食品和能源后,11 月份的价格指数同比上涨 5.4%,比 10 月份 5.3% 还要高。

根据统计局公布的数据,央行密切跟踪的核心利率三大指标均有上升压力,通用指数(Common)则从6.4%飙升至6.7%,中值(median)小幅走高,调正( trim)值则持平。

统计据在报告中称,11 月份住房价格上涨7.2%。

住房价格飙升主要是由于抵押贷款利息成本和租金在11 月份同比上涨更快。

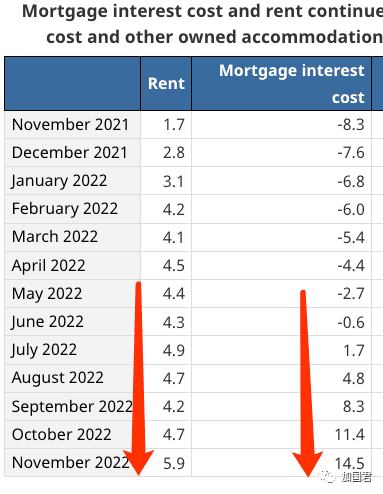

下面看看过去一年租金和房贷利息成本的数据走势:

租金成本从去年11月1.7%上涨到现在的5.9%,比10月份(4.7%)和9月份(4.2%)均要高得多

除其他因素外,较高的利率环境可能会阻碍购房,从而给该指数带来上行压力。

加拿大租金涨幅最大的省份是爱德华王子岛 (+12.6%)、其次是卑诗省 (+7.2%)、安大略省 (+7.1%) 和魁北克省 (+5.3%)。

统计局称,在较高的利率环境下,抵押贷款利息成本继续以较去年同期更快的速度上升,11 月份增长 14.5%,而 10 月份为 11.4%,11 月的增幅是自 1983 年 2 月以来的40年最大增幅。

为了打击通胀,在过去8个月,央行连续7轮加息400基点,这导致房屋抵押贷款利息成本大幅上升,房主同时也将房贷成本转嫁给租客,导致租金快速上升。

统计局这份通胀数据,是加拿大央行 1 月 25 日下一次利率决定之前的两套数据中的第一套,反映了本应减缓经济增长的利率上升是如何增加消费者成本的。

12月份第七轮加息的时候,央行表示未来加息将以经济数据为指导,潜在通胀压力将在决定利率何时停止上升方面发挥关键作用。

大多数经济学家预计,加拿大将在明年初进入技术性经济衰退。

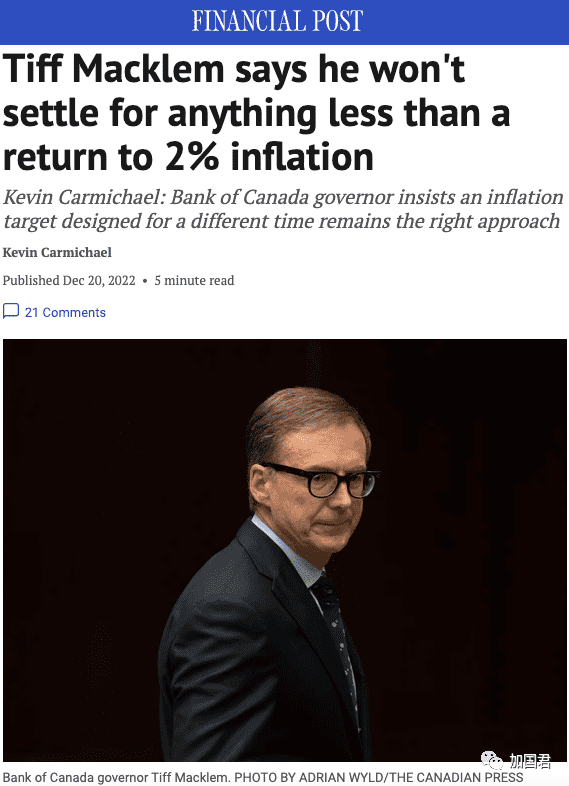

不过,加拿大央行行长蒂夫·麦克勒姆 (Tiff Macklem)近日警告,不把通胀降至2%以下,他是不会罢休的。

今天的统计局报告显示,即使加拿大经济放缓且借贷成本上升开始抑制国内需求,但价格压力仍然居高不下。

根据彭博社报道,持续的通胀可能会促使加拿大行长再次加息,以恢复价格稳定。

在今天统计局发布这份数据之前,市场普遍预计央行在1月25日会加息 25 个基点,但是,今天核心通胀的反弹可能会促使投资者加大对央行再次大幅调整利率的押注。

自 3 月以来,央行7轮加息已将借贷成本上调 4 个百分点,使基准隔夜利率达到 4.25%。

今天公布的数字显示,房主的按揭利率成本已经大幅飙升,如果2023年再加75基点,有机会触及5%,房贷利率Prime将会相应提高到7.2%,还能扛得住吗?