本文来自微信公众号:沧海一土狗 (ID:canghaiyitugou),作者:沧海一土狗,头图来自:视觉中国

一、第一个底

最近,a股表现很差。万得全a在4月份见底之后,先是经历了一轮波澜壮阔的反弹,然后,一路向下,10月28日收盘点位来到了4562点,离之前的4267点又不远了。

对于当下的局面,大家既悲观,又迷茫。在此当口,有两个最重要的问题:

总量问题:全a指数是否会继续下跌?

结构问题:大盘股和小盘股会如何演绎?

事实上,对于第一个问题,我们在5月2日的《股市见底了吗?》一文中,已经回答过了。

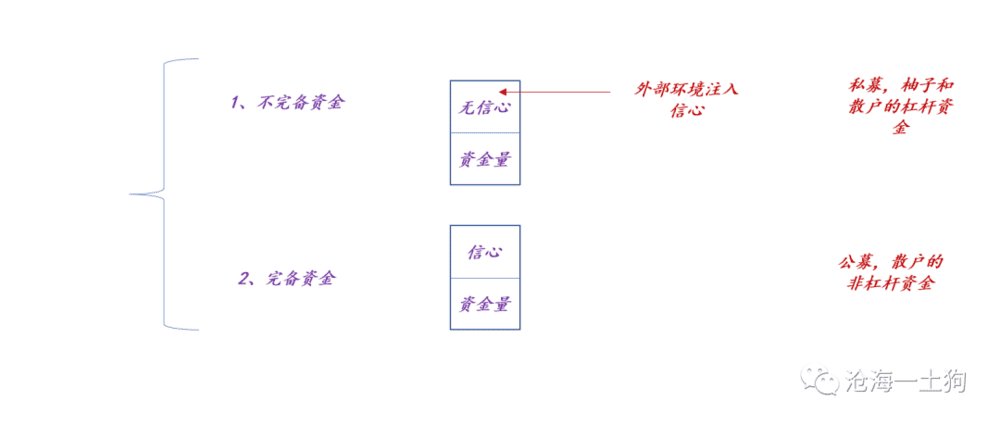

资金可以划分为两类:一类是不完备资金,对市场环境敏感;另一类是完备资金,对市场环境不敏感。

对称的,市场也可以分为两个区域:1. 受信心影响较大的区域;2. 基础流动性影响较大的区域。

因此,站在全部a股的角度来看,市场是有铁底的,这个铁底来自于负债端,是基础流动性所决定的。它跟信心毫无关系,所以,不要扯经济基本面、预期、政策。

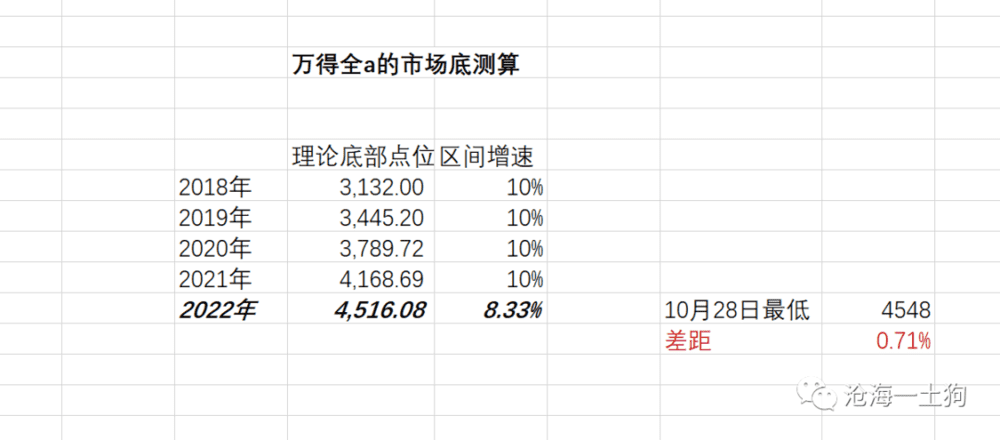

那么,这个理论底在哪里呢?2020年4月末时在4300点,现在在4516点。

虽然最近跌得很惨,但是,全a指数依然没有突破这一理论点位。在那篇文章里,我们把这个底叫做“杠杆底”,这篇文章我们继续沿用这个叫法。

这个底是市场的第一个底。

二、基于流动性的反弹

事后来看,股票市场在4月份触及杠杆底之后,经历了一波强度十分大的反弹,4月27日至7月4日,区间涨幅达24.7%。

不幸的是,很多人忽略了其结构性,小市值指数在此区间的涨幅为24.1%,沪深300指数在此区间的涨幅仅为18.81%,这还不算完,小市值指数在此之后又涨了8.76%才见顶。

于是,我们很容易得出一个结论:4月底所启动的反弹,是一波小市值板块所主导的反弹行情。

对于这一现象,我们在5月21日的《大票小票风格分化的逻辑》一文中做过分析。

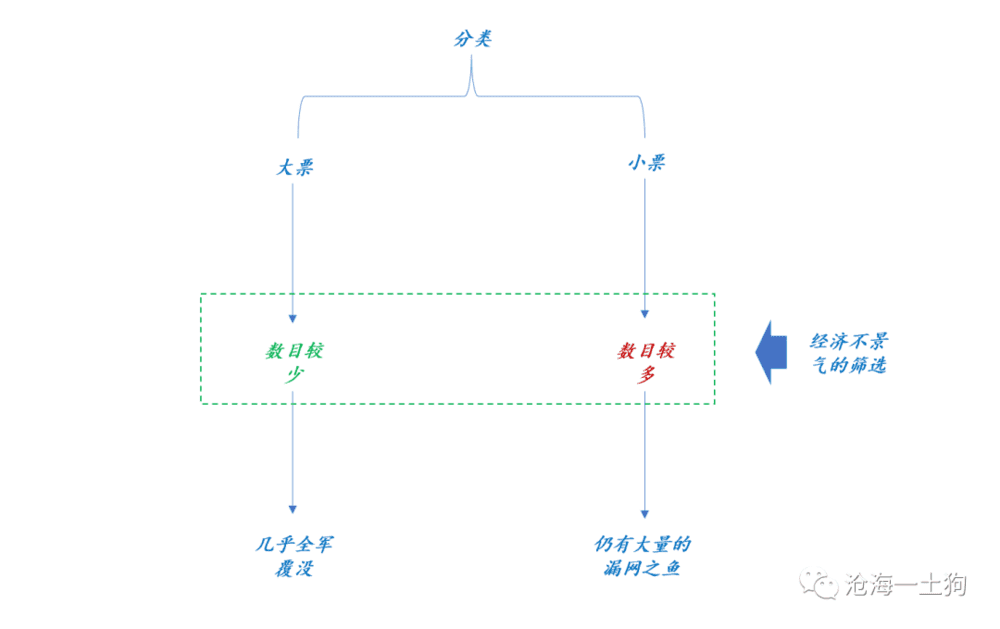

核心要点在于:小市值板块最大特点是股票数目众多,并存在很多业绩难以证伪的股票,可以在经济不景气的时候炒概念;但是,大市值板块却不同,股票数目少且业绩极其容易证伪,经济不景气时,大家的业绩都不行。

也就是说,并不是所有的小市值股票都涨,但是,小市值股票胜在数目繁多,总有能适应当下糟糕环境的股票。

因此,我们可以得出一个规律总结:经济预期差,小市值板块占优;经济预期好,大盘股占优。

换言之,小市值板块做的是什么?——是流动性行情。于是,我们对4月底的那波反弹就有一个基本定性:基于流动性的反弹。

三、基于基本面预期的回落

那么,大市值在干什么呢?主要看基本面预期。

7月份是一个关键的转折点,市场经历了两个特殊事件。

不难发现,大盘股真的很反馈基本面。7月5日至8月3日,沪深300指数下跌了近10%。但是,在这段区间内,小市值指数虽然波折,但依然处于上涨周期。

因此,基于基本面的逻辑和基于流动性的逻辑真的很不一样。这一轮,它们在7月份就开始分道扬镳了。

四、第二个底

小市值的流动性行情有个特点,小市值的顶部取决于成交量的峰值,这是因为它是一个类似于庞氏的游戏。

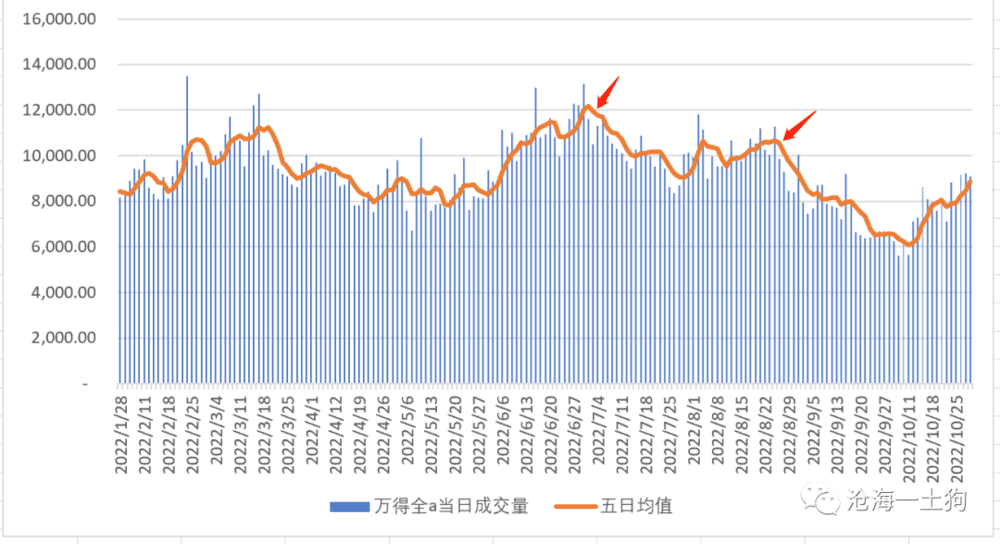

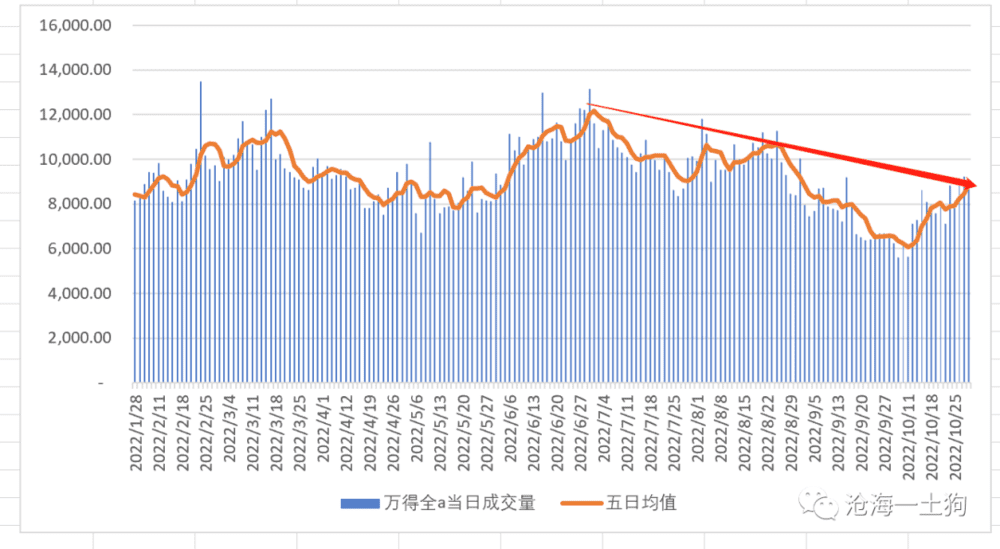

沪深两市成交量的5日均值有两个峰值,第一个在7月1日,第二个在8月24日,事后来看,小市值指数是在8月18日见顶。

在此之后,我们就看到一个现象:流动性逻辑完全让位于基本面逻辑,甚至起到了推波助澜的效果。

时间进入了8、9、10月份,基本面经历了更多的幺蛾子,美联储激进加息、人民币汇率贬值、疫情反复、三季报大面积不及预期。

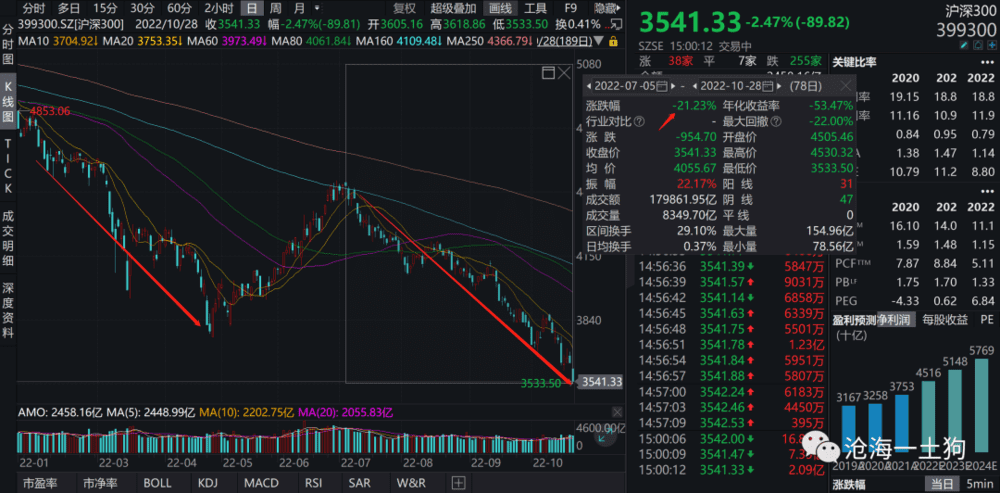

于是,我们就看到了基本面所主导的凶狠的第二脚,沪深300指数在7月之后跌了21%+,已经突破了4月份的低点,比当时还低7%+。

在大盘股的引领下,全a指数在10月11日又来到了杠杆底的附近。这就是第二个底的故事。

五、回光返照和同构

当全a指数接近杠杆底时,市场就有很强的反弹势能。这一次市场依然选择的是小市值板块。

小市值板块在10月11日之后的5个工作日快速上涨了8.9%。

那么,为什么小市值板块没有形成类似于4月份那种波澜壮阔的反弹呢?因为这一波小市值的起始点太高了,比4月份的低点足足高了近14%。

这导致了巨大的预期差,很多人给这波反弹报以很高的期待,期待小市值会复刻4月底。但是,现实很骨感。一方面是小市值的绝对点位太高;另一方面是成交量很难突破9500亿。

这两条硬杠杠锁死了小市值板块发挥的空间。

有趣的是,最近一个多月的行情,跟全年的行情形成了一个同构。

最近一个月,市场触碰到杠杆底,来了一波基于流动性的反弹,之后又被基本面预期拽了下来。

全年来看,4月底市场触碰到杠杆底,来了一波基于流动性的反弹,7月初之后又被基本面预期拽了下来。

之所以最近一个月走得那么急促,主要是因为市场环境和小市值板块的绝对点位不同。

六、双底模型和历史经验

综上所述,我们就可以提出我们的双底模型了:

万得全a的底是硬底,其背后是基础流动性,跟基本面预期无关;

触及杠杆底之后,市场会先走流动性缓释行情,所以,引领反弹的往往是小市值板块;

大盘股的走势取决于基本面预期,如果这时基本面预期不好,大盘股会继续下跌;

双底的本质是流动性逻辑和基本面逻辑的背离。

抽象出这些主干之后,我们会发现,这样的双底结构其实很普遍,最近一次是在2018年。

如下图所示,万得全a在2018年10月18日就已经踩出第一个底了,后续经历了一小波反弹,之后在2018年12月份又来了一脚。

我们把沪深300拆出来,就知道发生了什么:沪深300指数在2018年12月份又跌了9%+。这是全a指数第二脚的核心原因。

那么,为什么沪深300指数跌跌不休呢?还是因为基本面预期弱。

这样我们再回过头看2018年的双底就能理论结合实际了:1. 第一个底因为流动性;2. 第二个底因为基本面预期见底。

七、基本面预期底

写到这里,我们不禁要问,沪深300指数是否存在类似于杠杆底那样的铁底呢?答案是十分可能存在。

那么,如何进一步理论探索呢?首先,我们得问自己一个极其核心的问题:沪深300指数见底是因为该指数充分消化了基本面的悲观预期还是因为基本面自身见底了?

这个问题十分要害,前者的底层逻辑是当主观和客观一致,股市见底;后者的底层逻辑是股市是客观世界的忠实反馈。如果真实世界的逻辑是后者,沪深300指数的底无法预判;反之,是有办法判断的。

我现在比较倾向于前者。

一个估计方法就是:按照实际GDP的增速来连接2018年的底部和当下的底部。

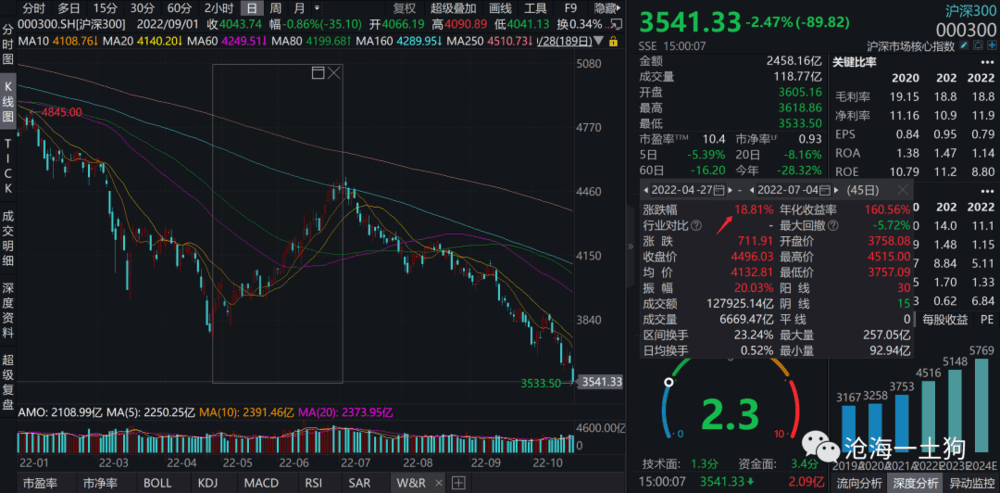

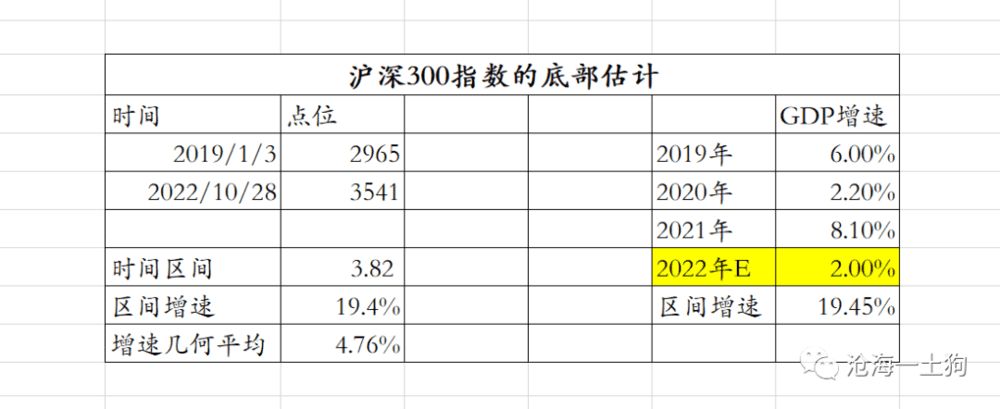

如上图所示,2018年那一波杀跌的底部出现在2019年1月3日,沪深300指数的底部在2965点。今年这一波杀基本面预期,沪深300指数来到了3541点。

即便如此,在这3.82年中,沪深300指数还是涨了19.4%,平均增速是4.76%。

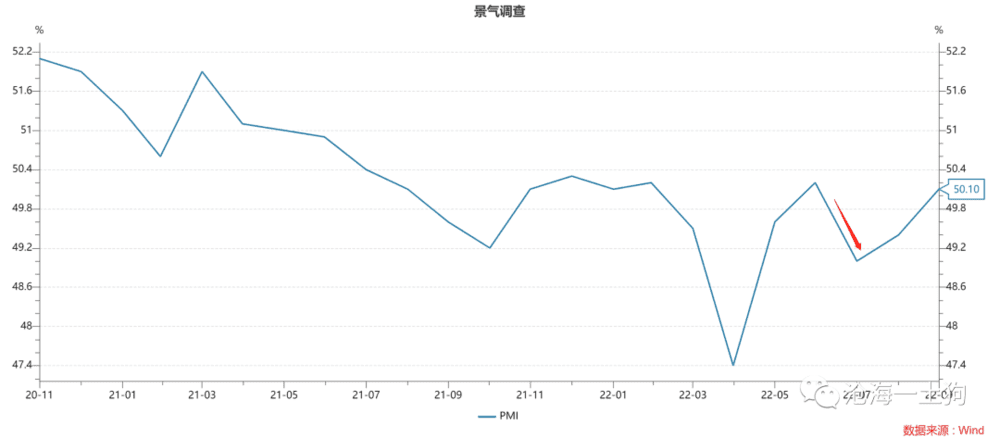

相对应的,在这一区间,实际GDP的累积增速为19.45%,这个增速对应了一个极其悲观的假设:2022年的预期增速在2%。

按照这个逻辑推理,实际上,沪深300指数已经达到了理论上的底部。我们姑且称这个底为基本面预期底。

那么,这个底什么意思呢?

不要其他的任何溢价,只看GDP的实际增速;

给2022年极其悲观的增速预期;

把上一个大底延伸过来。

八、杠杆底和基本面预期底之间

基本面预期底和杠杆底类似,都是底线思维的产物。不同的是,杠杆底已经得到过一些验证,基本面预期底得到的检验不多,另外,它还严格依赖于一个假设:只要主观和客观相一致,股市就出清了。

在这里还有一个有趣的事情,假设基本面预期底的逻辑为真,负债的年率在10%,资产的年率在4.76%,中间的那5.0%+又跑哪里去了?

剩余的部分可以分解为两块:一是小市值板块膨胀的部分;二是新股发行和增发股份。

从这个分解,我们可以获得两个新的推论:

小市值板块就像一个蓄水池,吸收了经济预期很差时,从大盘股挤出来的成分;

长期来看股市一直在支持实体经济,年率在5%左右,也就是说,小市值只是个蓄水池,最终增量的部分还是给实体经济融资了; 于是,我们就可以得到一个长期公式:基础流动性增速=经济增速+新增融资部分。

当然,这个公式对实际投资意义不是很大,但对我们认识资本市场的意义还是蛮大的。

结束语

最后,我们可以利用双底模型来回答最开始的那几个问题了:

万得全a见底了吗?见底了,已经十分接近理论底部4516;

沪深300指数见底了吗?见底了,已经触及理论底部3540(ps:这个理论尚不robust);

小市值板块还有行情吗?没有了,被沪深两市的成交量和其绝对点位锁死了。

很多东西就是这样,一旦放弃了躲躲闪闪,进行量化,就十分清晰。虽然也会出现各种各样的问题,但是,总归有一个可以改动的东西。

另外,一旦模型通过检验,下一次再碰到如此糟糕的情况,你就不会如此悲观和迷茫,反而会兴奋和坚定。

本文来自微信公众号:沧海一土狗 (ID:canghaiyitugou),作者:沧海一土狗,注:数据来自wind