作者|Eastland

头图|视觉中国

2022年11月22日,瑞幸(LKNCY)公布了本财年三季度业绩。财报显示,三季度营收39亿、同比增长65.7%,经营利润5.85亿(扭亏为盈)。

进入2022年,瑞幸营收持续增长、经营利润连续为正,前三季总营收接近96亿、同比增长73.5%,经营利润8.43亿。

瑞幸还以“互联网公司的风范”披露了MAUs(月活用户)——2022年Q3,平均月活用户2500万,较2021年Q3增加1000万。

2019年4月25日虎嗅《瑞幸之幸》一文对瑞幸模式进行了分析并预言“提价”、“降低门店成本”两方面的潜力。尽管经历财务造假、退市、管理层动荡等重大挫折,“瑞幸模式”终于得到验证。

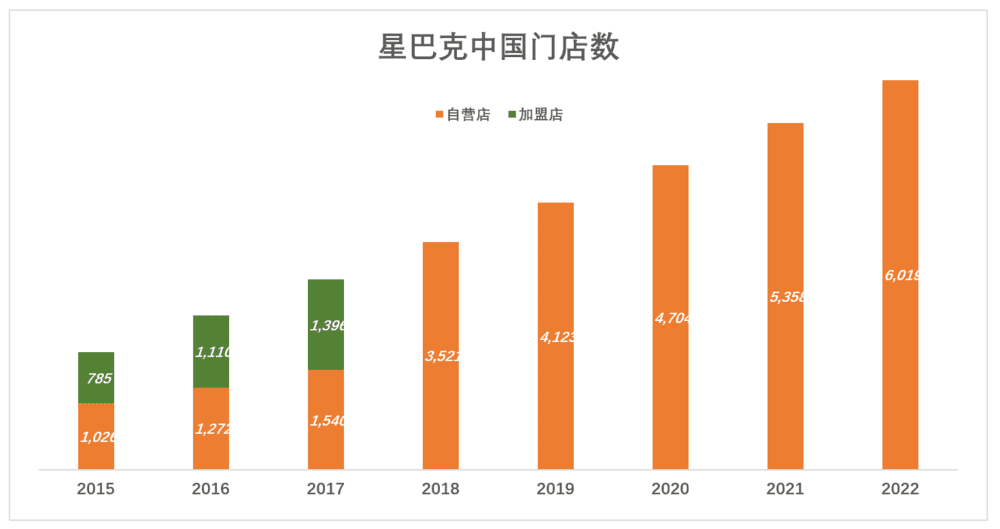

截至2022年9月,星巴克中国门店超过6000间,并计划于2025年达到9000间。

“瑞幸模式”与“星巴克模式”将长期共存,两者之间无优劣之分。中国庞大的中产阶层为咖啡行业提供了丰富的“想象空间”,消费者也不存在“二选一”的麻烦。

瑞幸门店超星巴克,但此店非彼店

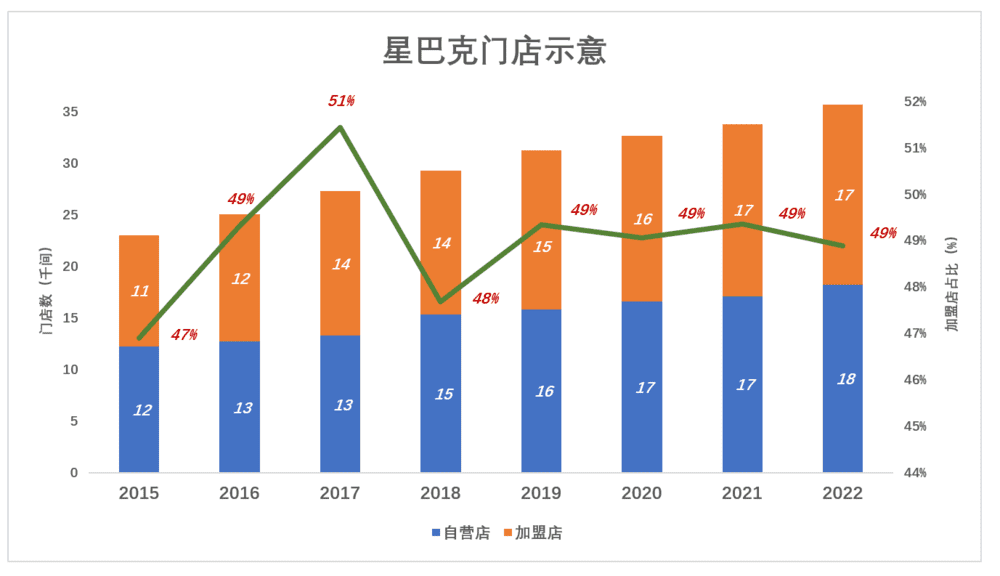

2017年10月,瑞幸开出第一间自营店,此时已进入中国市场18年的星巴克在中国拥有近3000家门店(自营、加盟各半)。

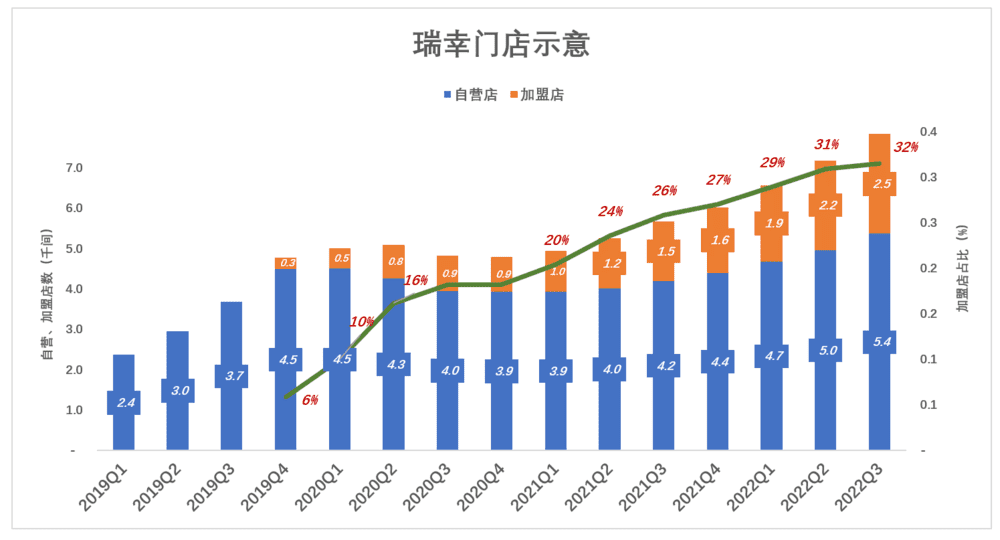

2019年Q4,瑞幸单季新开门店1109间,年末门店总数达4789间,首次超过星巴克。

2020年,财务造假和退市严重伤害到瑞幸品牌及运营。但瑞幸没有“轰然倒塌”,在关闭数百间效益不佳的门店后,2020年末门店数(4803间)略高于2019年末。

进入2021年,新开门店数逐季增长,年末门店数5671间,全年净增1221间。截至2022年9月末,门店数7846间,同比净增2175间。

截至2021年底,自营门店达4397间(其中4270间是自提点)。

值得注意的是,2019年瑞幸开启了“零售伙伴”模式。

2019年Q3,瑞幸开出282间加盟店,占门店总数的5.9%。

2020年6月末加盟店达824间,在退市、关闭部分自营店的情况下,加盟店数量单边上升,2020年末达到874间,足见加盟商对瑞幸的认可。

2021年末,加盟店达1627间,几乎比2020年末翻了一倍。

2022年9月末,加盟店达2473间,占门店总数的32%。

熟悉咖啡行业的人想必知道,星巴克在中国没有加盟店,全部自营,但这不是其一贯作风。

截至2022年10月2日(财年结束日),星巴克在全球拥有3.57万间门店,其中加盟店占比为49%。过往四个财年,这个比例基本没有变化。

“察其所安,人焉廋哉”中的“安”就是心之所向的彼岸,如能到达便会惬意地待在那里。

北美(美国、加拿大)是星巴克发迹的“大本营”,天时、地利、人和俱佳。截至2022财年末,北美1.73万间门店,自营、加盟店比例的59:41;在北美以外的1.84万间门店中,加盟店占比达56%;而在拉丁美洲国家,星巴克没有自营门店!

可见, “六四开”是令星巴克“安”的自营店、加盟店比例。

星巴克进入新市场的过程可以归纳为“三步走”——

第一步,以加盟店试水;

第二步,如果对目标市场有信心则改为以自营为主,甚至全部自营;

第三步,向自营、加盟“六四开”的理想状态过度,此时的加盟店与试水时的“初级加盟店”相比有很大提升。

星巴克1999年进入中国,2017年自营、加盟门店数分别为1540间、1396间。2018年星巴克将在中国的所有门店改为自营,标志着在中国已经走到第二步。星巴克日本也处于这个阶段。

在拉丁美洲的“试水”或许永无止境,该地区的经济发展水平和消费潜力不及中国、日本。如果“试水级加盟店”多少能产生利润,星巴克冒险跨出下一步的动力就不那么充足。

星巴克在中国采取全自营业态说明对中国市场的高度重视。自营模式能更好地统一服务标准、强化品牌形象,为将来建设高水平的“自营+加盟”体系打牢基础。

2022财年(截至于2022年10月2日),星巴克在中国拥有6012间自营店。而瑞幸于9月末的门店数7846间。

但瑞幸7846间门店中,2473间为加盟店,5737间自营店中的绝大多数是“提货点”(2021年报披露,自营店中97%属于pick-up stores)。

瑞幸门店数远超星巴克中国,但此店非彼店,两者之间没有可比性。

星巴克“钞”能力停滞

多数公司倾向于先跑马圈地,再“补课”、“练内功”,星巴克与京东则与众不同。

它们的特别之处在于先通过自营树立品牌、打牢根基,此时不以盈利为首要目标;然后采取“门户开放”策略,从第三方卖家或加盟店商身上赚取服务性收入,开始赚钱。京东、星巴克北美都已进入“自营、加盟”双模式阶段。

星巴克中国尚处于打基础阶段,如果2025年门店数增到9000家,其中有相当一部分加盟门,星巴克才能够在中国赚钱。

1)为什么说星巴克是“线下的京东”

星巴克诞生在先,但由于大家对京东比较了解,研究星巴克时不妨借鉴京东。

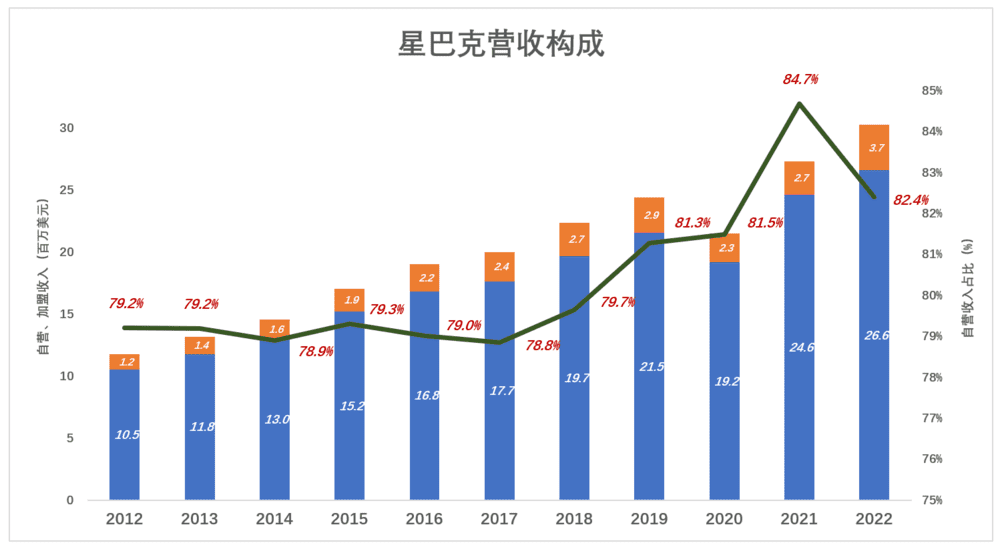

星巴克营收主要由自营、加盟两部分构成。前者相当于京东自营业务,属商品零售业务;后者类似京东“平台业务”,属服务性收入。

2017年之前,星巴克在全球业务中自营收入占比低于80%;2018年开始小幅上升到80%以上,与在中国采取“全自营”不无关系。

2022财年,自营收入增幅仅为8%,而加盟收入增长了36.2%,自营收入占比因此降2.3个百分点。

2)北美版块及国际版块

2020财年起,星巴克将原先混同于拉美国家中的美国、加拿大合并为“北美”板块,其它国家门店收入统统归入“国际”板块。

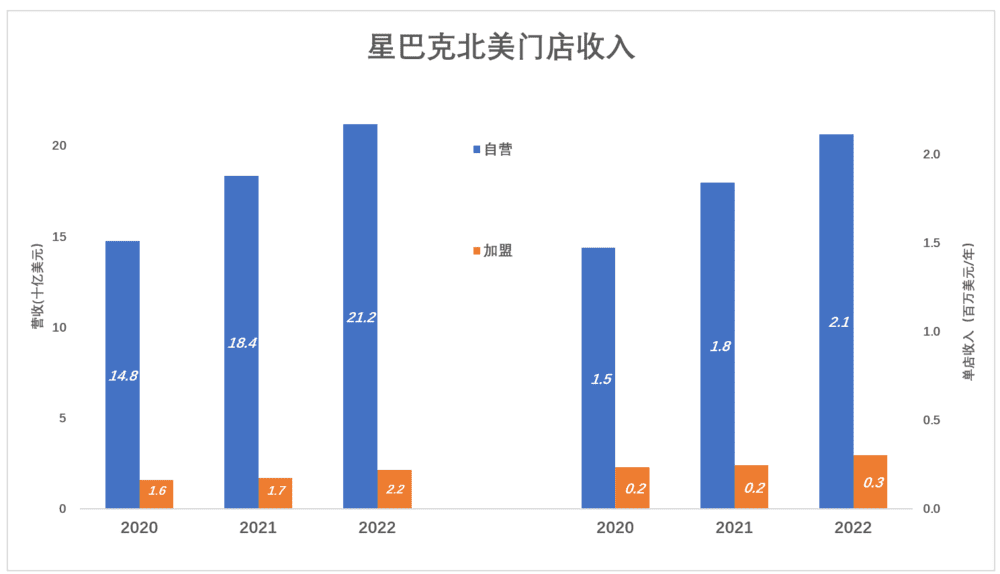

2022财年,星巴克北美自营门店总收入达212亿美元,单店年收入211万美元(以年初、年末门店数均值为分母),较2020财年提高43.6%。

2022财年,星巴克北美加盟门店总收入达22亿美元,单店年收入31万美元(以年初、年末门店数均值为分母),较2020财年提高29.9%。

星巴克在北美的门店数几乎停止增长,单店收入则显著增长。健康的走势说明,北美是最适合星巴克的“土壤”。

自营店、加盟店收入悬殊,不是后者生意不好,而是自营店将饮品销售金额确认为营收,而星巴克从加盟所获的是服务性收入(与京东从第三方卖家获得收入同理)。

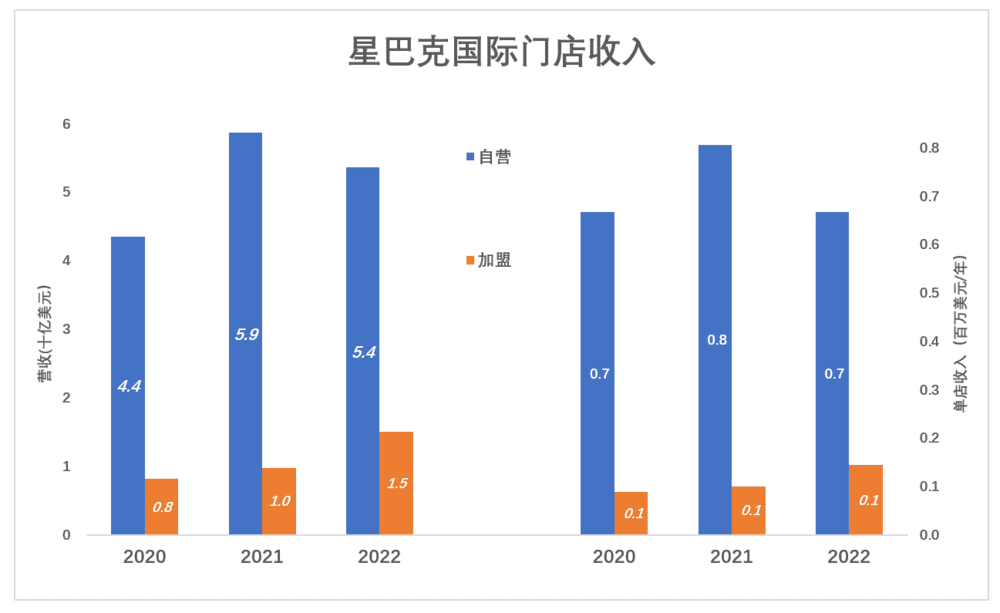

2022财年,国际自营店总营收54亿美元,单店年收入67万美元,主要反映了星巴克在中、日两国的业绩。按照当前汇率,星巴克中、日门店月收入折合人民币约为37万元。

2022财年,国际业务加盟店每月带给星巴克的收入仅为1.2万美元(折合人民币8万元)。

单店年收入最高的是北美自营店,2022财年平均收入210万美元,这样的店约有1万家出头,占门店总数的28.6%;单店年收入最低的是国际板块的加盟店,2022财年平均收入15万美元,这样的店也有1万家出头,占门店总数的29.1%。

星巴克国际业务“暗藏玄机”——自营门店几乎全在中、日两国,二者自营门店合计占国际自营门店总数的95%,英国自营店占4%;其它国家以加盟为主。截至2022财年末,韩国、英国分别有1750间、838间加盟店。

星巴克国际业务中的自营部分,约等于星巴克在中、日两国(门店总数7650家,全部为自营)的业务。

3)自营、加盟盈利能力

披露各版块收入时,自营、加盟是分开的,但星巴克却将自营、加盟“混在一起”(与京东神似)。

好在根据支出名目,可大致判断哪些用于自营店、哪些用于加盟店。例如“门店运营”“折旧”“修缮”等支出显然用于自营店。进一步分析,“采购及配送”支出也主要用于自营店;管理成本难以归属,好在占比很小(不到2个百分点)。

星巴克披露的信息有限,但仍可粗略估算自营、加盟各自的毛利润。

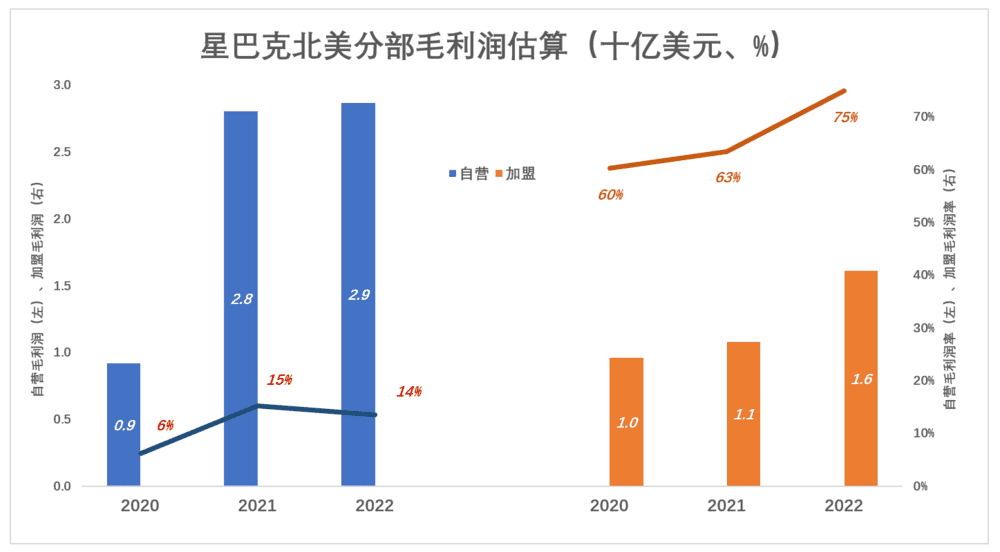

2021财年、2022财年,北美自营业务毛利润上了一个台阶,分别达到28亿美元、29亿美元,毛利润率约为15%;自营业务毛利润也显著提高,2022财年增至16亿美元,毛利润率高达75%。

加盟业务收入约为自营业务的十分之一,却贡献了大约一半的毛利润。

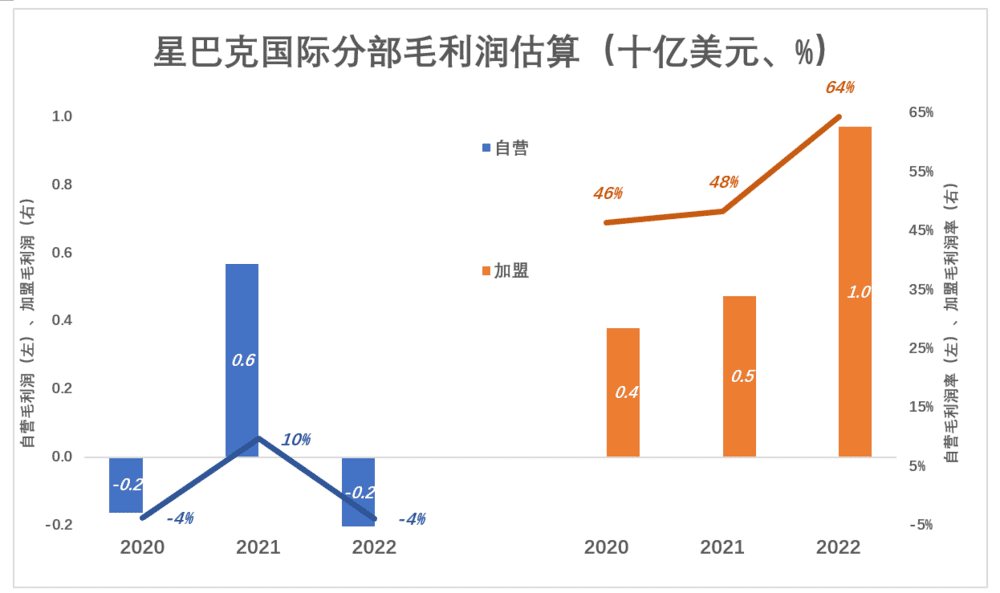

星巴克北美自营业务毛利润率约为15%,而国际自营业务却在“盈亏平衡点”附近徘徊(见下图)。

2022财年,星巴克国际业务毛利润约为10亿美元,毛利润率超过60%。国际版块经营利润8.3亿美元,完全来自加盟业务。

为什么说星巴克不像茅台而是像京东,茅台自营毛利润率高达96%、比通过分销商多赚5个百分点。京东则相反,自营业务几乎没利润,主要通过为第三方卖家提供服务赚钱。

星巴克进入中国已近24年,自营门店超过6000间,几乎没有盈利,图的是在中产阶层约为美国人口两倍的“全球最大单一市场”开启“自营+加盟”的赚钱模式。

瑞幸模式已获验证

瑞幸门店只是“提货点”,而且三分之一是加盟店,与星巴克中国6000间门店不可同日而语。星巴克进入中国24年,价格高、品牌形象良好,但是还没有赚钱。瑞幸极速扩张,经历重创,却已开始赚钱了。

2019年9月,瑞幸开启加盟模式,旨在覆盖“低线城市”,扩张速度比较“克制”。2019~2021三个自然年末,加盟店数量分别为282间、874间、1627间;2022年9月末达到2473间。

如果星巴克“自营+加盟”模式可与京东类比,瑞幸加盟商模式更象茅台的“自营+分销”模式。茅台新董事长大力推进“提直降代”,2021年Q1直销收入占比仅7.9%,2022年Q3大幅提高到37%。

瑞幸销售渠道变更趋势与茅台则相反,零售伙伴贡献营收的占比从2019年初的0%一路增至2022年Q3的23.1%。

瑞幸为“零售伙伴”(retail partnes)提供选址、店面设计、物流及原材料(如咖啡豆、牛奶等),不收取加盟费而采取利润分成。瑞幸借重零售伙伴的资金及本地人脉资源,以让渡部分毛利润为代价,同时节约门店租金/设备折旧成本。

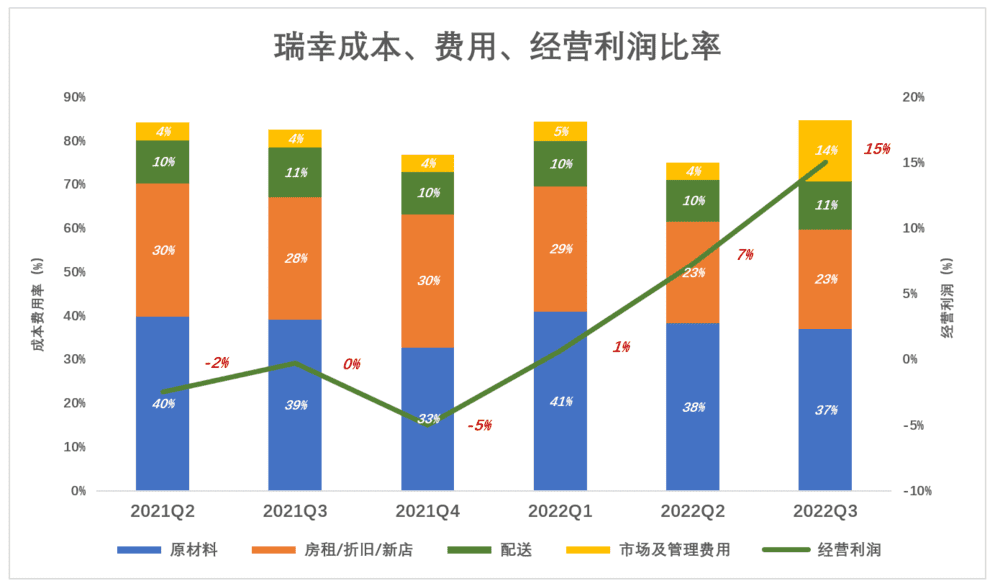

瑞幸成本、费用可分为四大类:原材料、自营门店相关(包括房租、设备折旧、新店开办等)、配送、市场及管理费用。

原材料是最大的一块成本,约占瑞幸总营收的40%。星巴克北美自营店,原材料成本约占收入的30%;在国际自营店收入中的占比为44%。

瑞幸与自营门店相关的成本约占总营收的23%~29%(2022年前三季)。如果把分母替换为自营门店,相关成本约占收入的30%。

不论在北美还是海外,星巴克自营门店相关成本占自营收入的比例均超过50%,这是星巴克自营门店在北美利润率低,而在中、日基本不赚钱的重要原因。

曾有一种传言:因为品牌高大上,购物中心、写字楼纷纷以低租金邀请星巴克入驻。实际情况却是,门店成本占自营销售额的50%以上。

原材料成本不相上下,门店相关成本较星巴克中国将近20个百分点,加上10%的配送成本,瑞幸仍然胜券在握。2022年Q3,瑞幸经营利润率达15%。

星巴克是中国咖啡市场的启蒙者,让“祖宗十八代没喝过咖啡的中国人”知道“苦汤”可以提神。特别是在星巴克营造的“第三空间”时,还能喝出优越感。

瑞幸要感谢星巴克的“扫盲”工作。但中国人口太多,即使在星巴克“盘踞”20年的一二线城市,没喝过咖啡的人仍然很多。瑞幸以补贴开路,为年轻人奉上“人生第1杯、第100杯、第300杯咖啡”。

咖啡属于嗜好品,“好喝”“难喝”是主观性判断,瑞幸“出事”时已经与近千万年轻人的“味蕾”成为朋友。

适合中国的模式,加上前期大力度的补贴获客,让瑞幸扛过严重的危机,并为日后提价及成功推出大单品打下基础。

*以上分析仅供参考,不构成任何投资建议