本文来自微信公众号:投中网 (ID:China-Venture),作者:张楠,原文标题:《老虎基金给LP爸爸发了一张8.8折券 | 书袋》,头图来自:《华尔街之狼》剧照

对冲基金业绩暴跌、核心合伙人出走,媒体和舆论千夫所指,Tiger Global(老虎环球基金)的应对方式是:加钱。

最近的消息是,Tiger Global将募集第15只科技基金(PIP 15),期望规模60亿美元,预计明年1月首关。

现实的是,Tiger Global深知环境恶劣,姿态也放得挺低。

钱少点没事——规模从80亿下调到60亿美元,而上一支基金,目标规模100亿美元,关账140亿美元;

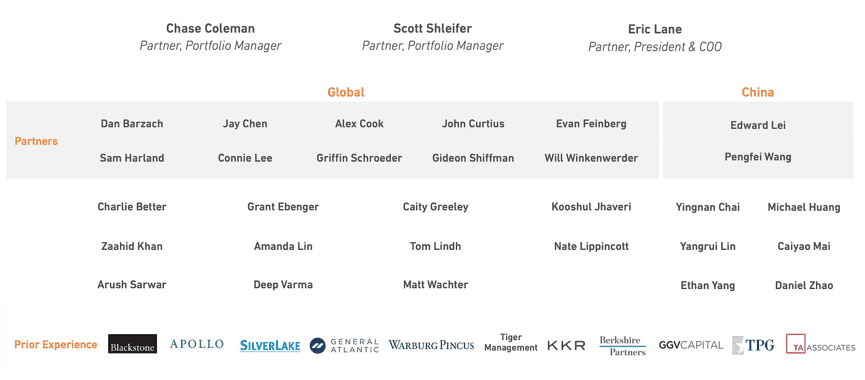

自己多出点——这是一贯风格——创始人Chase Coleman和合伙人Scott Shleifer,再加上团队预计总共出资5亿美元,是最大单一出资方;

管理费打折——意思意思,主要是个态度——首关LP的管理费降至1.75%。

这是最近Tiger Global致LP一封信中的内容,对资金的渴求表现得非常明显,我在《老虎基金揭开了VC的一种恐惧》中,详细介绍了Tiger Global的募投飞轮模式,客观地讲,只要能不断地募到钱,飞轮游戏就能转下去。

这话不怎么好听,毕竟庞氏骗局也是这个路子,不过,庞氏骗局募集的钱大多都霍霍光了,注定崩盘,Tiger Global的钱砸向新兴科技公司,奈何今年科技股实在太差。

因此有种说法是,明星合伙人、主管软件与B2B投资的John Curtius离职背锅。

PitchBook数据显示,John Curtius一直是老虎公司最高产的投资人之一,主导了Tiger Global 100项投资。而也有人说,John Curtius看中了科技公司估值中枢大幅回调的时机,计划成立名为Cedar investment Management的投资公司。

定义为主动或被动,取决于不同的PR需求,不可否认的是,“底部”正在被很多人视为机会。

不过,LP会不会这么思考问题,倒是个大问题。进一步说,像沙特公共投资基金、摩根大通、阿布扎比穆巴达拉这些金主,会像以前一样无条件支持Tiger Global吗?结论我们明年首关再看,在此之前,可以讨论公开信中所提到的“周期”。

一、基金成功的标准不是业绩,而是规模

为什么Tiger Global刚给LP发了“罪己诏”,紧接着又发一封信?因为大势不好,必须加强沟通,这也是“虎爹虎崽”的优良传统。

故事从40年前开始讲。

自从1980年朱利安·罗伯逊(Julian Robertson,已故)创立老虎基金,到2003年清算后,小虎队开枝散叶,通过打电话、写信维护LP是家传本领。

在不久前出版的《老虎基金朱利安·罗伯逊》传记中,记载了这么一个故事,“有一位记者亲眼见过他打电话,觉得电话的快速拨号功能就是为他发明的,一个接一个不停地打,并且建立了一个长长的通讯录,没有一刻停歇,打给朋友、打给前同事,或纯粹就是想聊聊天的人。”

当罗伯逊还是个华尔街的销售经理时,就构建了一个由各种人士组建的网络,大家喜欢就投资的问题找他,又演变成把钱交给他管理。

基于关系的生意,这可以解释为何从创立到2000年倒闭,其间老虎基金经历了数次周期,依然能获得投资者信任。

还有一点很有意思。1985年前后,随着规模扩大,需要找到更多的投资标的来承载。罗伯逊怎么做的呢?给LP打电话。问还有哪些公司没有进入他的调研范围。

这事比较反直觉,怎么能向LP暴露短板呢?其实我们之前的文章写过类似的事,管LP要项目,并不“跌份”,反倒是一种信任。你投资人又不是超人,更不是讨钱的,你是与LP长期利益一致的共同体。

表现不好怎么办?1986年,老虎基金启动私募股权投资,为了说服LP,特意说明了PPM里的流动性条款不变,每季度都可以提取资金,每半年有权退出。在月度报告中,罗伯逊说,“本季度业绩不佳,下季度业绩可能爆棚”,所以他要LP继续增资。越亏越募。

投资风格和眼光是老虎做大的原因,但基础还是在于销售,在于做人。

书里有一句话:做投资,最难的不是管理和运营,而是募资,老虎基金成功的关键,3成取决于良好的业绩,7成取决于良好的客户关系。罗伯逊认为,成功的标准,不一定是业绩如何,而是基金规模有多大,更关键的是,在基金业绩出现严重问题后,LP不会撤资,会继续投资。

Tiger Global也一样,赶上业绩不好,在此前的募资计划书中,总结了导致投资亏损的六大原因,堪称“罪己诏”。我们来看看最近这封信中,Tiger Global打算怎么说服LP继续投资。

“如今,全球高通货膨胀、利率上升和经济衰退,仍然是投资者担忧的头等大事……而我们一些表现最好的基金,正是在这些‘差’年份诞生的,比如2003年SARS疫情中成立的PIP 1,回报率超过10倍,PIP 5的净IRR为44%,募集在全球金融危机期间……现在正是创新和创造力加速发展的时候,有吸引力的下一代具商业模式公司正在诞生。”

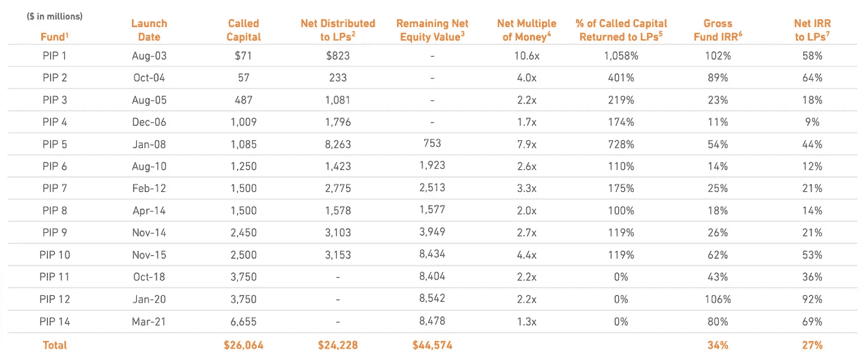

Tiger Global还向投资者强调,私募基金迄今为止共募资360亿美元,已经向LP分配了300亿美元,目前其剩余投资组合的估值为450亿美元。

业绩表现好,可能吸引投资者持续加磅,但Tiger Global忽略的,也是我们大家逐渐认识到的一个事实是,发展可能没有尽头,但全球政治关系的稳定性会有尽头,而这对投资的影响远超此前的预期,相比过往业绩,LP可能更关心的是,那种一往无前式的募投飞轮,还能否适应当下和今后的市场环境?

二、Tiger Global的新基金与老虎基金之死

前面说了,Tiger Global为了新基金能顺利募集,又是降低募资额,又是自掏腰包、管理费打折,显然已经做好了最坏的准备。募资不顺利,投资自然也受到影响。

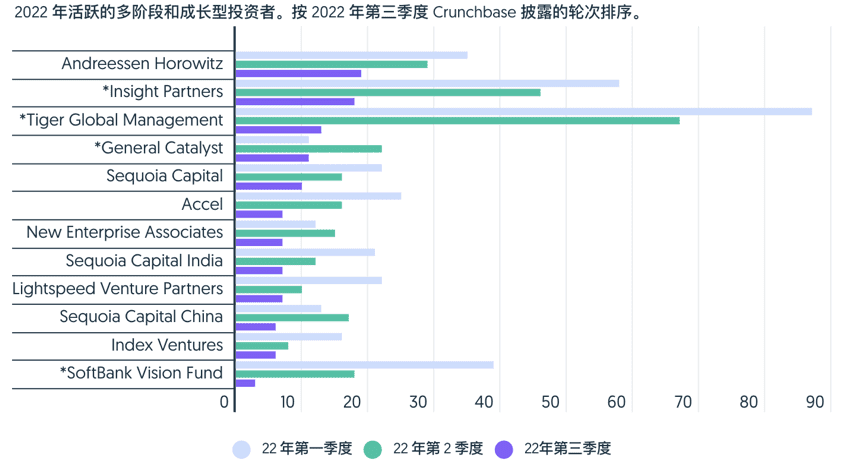

据crunchbase数据可以看到,今年几乎所有投资机构的速度都在逐季放缓,但降幅最大的,当属今年巨亏的Tiger Global和软银。前者3季度只完成了12个案例,后者更只有3例。要知道,去年两家机构无论是数量还是金额,都是领跑者。

据《金融时报》报道,Tiger Global已承诺,新基金第一年将投资不超过一半的资本,与此对比,PIP 14只用了几乎一年时间,就将超过百亿美元资本部署完毕,另外,平均单笔投资规模也几乎减半,降至3000万美元左右。

除了投资速度放缓,前段时间我写了Tiger Global在印度重启了种子投资,往早期走也算是其对“接盘侠”质疑的回应,不过现实地说,面对动辄数十上百亿盘子的基金,早期投资能起多大作用呢?

面估值下调的压力,Coatue押早期押得更为直接,据了解,Coatue正在筹集第三只基金,期望规模为5亿美元,以投资于早期创业公司。Tiger Global的PIP 15也会有部分分配至种子投资。

老虎基金当年也面临过类似的窘境。1997年,老虎基金在美元/日元交易中损失不小,分析师和交易员都抱怨体量太大,不够灵活,有时会眼睁睁看着机会溜走,有时又担忧止损会对其他标的产生影响。

因此,Tiger Global表示,新基金将主要投资于“企业主题(enterprise themes)”、“印度”、“低估值环境(lower-valuation environment)”三个方向,包括企业软件、金融科技、消费等行业的初创公司,因为这些是“具有快速和长期增长潜力,没有被充分渗透的类别”。

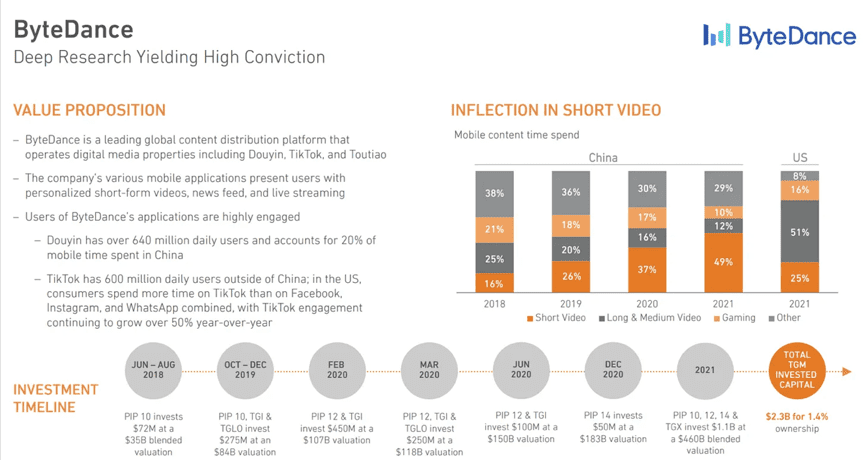

另外,Tiger Global还把拿手菜又秀了一遍,在信中特别指出,现有投资组合中的字节跳动、Shein、Stripe、Razorpay、Flipkart和Databricks是“世界上运营最好、最有价值的私营互联网公司”。

尽管,这些明星公司买的大多不便宜。

截至去年,Tiger Global共计投入23亿美元拿下1.4%的字节跳动股份,平均持股成本在1640美元。而信中表示,不排除继续增持这些公司。

信中表示,Tiger Global会将PIP 15的大部分投资于印度的早期软件企业、工业用品、Fintech等,还列举了一些成功的例子,比如程序化广告平台Moloco过去四年的年均复合增长率达到180%,年营收超过1亿美元,C轮由Tiger Global领投,跟投方还包括京东。

Tigle Global对科技的信仰无以复加,这让我看到了罗伯逊对价值投资的坚持,一位老虎基金的经理曾经评论说,在1999年互联网经济来临时,尽管罗伯逊具备超过所有人的经验和知识,但在趋势面前,无论他怎么努力,结果都是错的。

现在,Tiger Global仿佛又走到了十字路口,他们的选择是加磅科技。在我看来,正如《昨日的世界》中茨威格笔下,历史转折中的欧洲大陆一样,疯狂、繁荣的发展已经成为过去式,不确定性的关键已经不在经济或科技,事实上,自从尼采喊出那句“上帝已死”,我们就该知道,没有什么信仰是一成不变的。

在老虎基金清算之后,商业周刊在一篇名为《是什么杀死了老虎》的文章中写道,投资人不断撤资,导致老虎不断地清算其投资组合。Tiger Global的对冲基金业务,今年几乎亏掉了以往所有盈利,却仍没看到投资人撤资的消息,这点表明,信任还没彻底破坏。

而私募股权基金没有这么大的流动性压力,且不说Tiger创造了扣除管理费后27%的IRR回报,再者VC/PE本来就是死多头属性,没有撤退可言。所以LP也被裹挟着,没那么好下车,只要配置选项还有“风险投资”。

VC/PE的死法,大概也不会像老虎那么惨烈,通常都是无声消退。比如美国上世纪七八十年代成立的一批VC,有些已经是参天巨擎,而已退居末流的更多。

三、看不起Tiger可以,但我反对媚俗

2019年,Tiger Global的另一位明星投资人Lee Fixel离职,他任职13年,曾投资包括Facebook、LinkedIn、Spotify、Flipkart等知名公司,其中Flipkart被沃尔玛并购后,为Tiger Golbal创造了2倍约30亿美元回报。

虽然只是三年前,但那是多数人都会怀念的时代。有业绩、LP资源的明星投资人想要另立门户是再正常不过的事,现在John Curtius即将独立募资,“背锅”和“低估值机会”两种PR声音都略显牵强,John Curtius只是执行Tiger Global的激进策略。更重要的问题是,科技公司估值骤降,真的会是机会吗?

先来看看国内PE/VC的爆发轨迹,根据我个人观察,影响最大的是政策鼓励、市场机会和资金供应这三个因素,任何一个因素都可能引起一波爆发,而如2014年“双创”更是三个因素叠加在一起的大爆发。

前段时间与一位信贷投资人沟通,此前她也曾任职于知名CVC和美元基金,她提到在2014年左右,很多熟悉的同事、同行都像感受到“时代的召唤”一样独立募资,而到今天还活得好的缪缪无几,就连一些投中过明星案例的投资人,也慢慢沉寂了下来。

市场扩容催生的基金活得一般,市场底部诞生的又如何呢?中国市场的样本不算多,比如经纬中国是2008年全球金融危机那会成立的,如今也算跑出来了;国外呢,2008年上市的黑石,并购了百亿规模的杠杆信贷机构GSO;再往前,上世纪70年代成立的KKR,恰逢美国最失落的时滞涨期,冷战、越战……KKR找到了大型杠杆收购这个致富门路,成为并购之王;Tiger Global表现最好的几只基金,也都设立于悲观的年份。

逆周期投资的道理谁都懂,惟有底难寻,这也就可以解释所谓的“从众心理”,当所有人都反对你的时候,再坚持会不会显得很蠢?一位接近软银的人士对我表示,孙正义初来中国时,曾有个简单粗暴的设想:募集一支百亿美元基金,找一百位优秀创始人,每人一亿。

“随这些人去折腾,就是坚定地投,区别于一般早期投资那种金额较少,然后后面一步步加磅的做法,以此来做差异化。”

这可能是终局思维的一种,但很不幸,孙正义执行动作没能做到这样,砸大钱,赌后期,成就了软银的名声和地位,却也让孙正义困在了巨额交易中。

如果说软银想改变,那么Tiger Globl想的就是传承。前述自传中,一位曾大量投资老虎基金的人士表示,“小虎队”有不少共同点,其中一个是“喜欢满仓”。“他们总是喜欢让钱为他们工作,而不是把钱放在一旁闲置不用”。

罗伯逊的说法则是,如果你确认一项投资,那么价格不是问题,因为这只是投资组合的一部分,而一旦情况变得复杂,或标的或市场发生变化,则应当立即清仓。在二级股票股权或商品市场,这是必备的素质。但一级市场由于流动性,没法这么干。

理想和现实是两种东西,米兰·昆德拉在《不可承受的生命之轻》中,揭示了这个世界本质就是不自由的,经常因为不可抗拒的力量被逼到卑微的墙角。如果是个体,可以选择为了抓中生命中的一点点美而付出代价,但作为一家投资机构,只能跟着时代走。

所以,去年硅谷的投资人在听到Tiger的名字时,往往轻蔑一笑,“那帮搞对冲的哪儿懂得投资?”所以也不难以理解,国内的VC也多对Tiger Global持负面的观感。但我坚持认为,不喜欢可以,但应该警惕将其上升为媚俗。

昆德拉曾有一个关于“媚俗”的解释,“媚俗让人接连产生两滴感动的泪滴,第一滴眼泪说:瞧这草坪上奔跑的孩子们,真美啊!第二滴眼泪说:看到孩子们在草坪上奔跑,全人类一起被感动,真美啊!只有第二滴眼泪才使媚俗成其为媚俗。人类的博爱都只能是建立在媚俗的基础之上。”

恨与爱一样,如果你了解到Tiger Global的第一反应是反感,这无可厚非,这是其与常规相悖投资策略引起的正常生理反应,但如果在看了关于Tiger Global的报道后就断言这不是真正的投资、这么做迟早要死,那我认为这就是媚俗,挺没意思的。

本文来自微信公众号:投中网 (ID:China-Venture),作者:张楠