本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:吴文涛,题图来自:《大空头》剧照

今年这个市场里,有一些人在转小作文炒股,也有一些人在写小作文道歉,后者尤其以曾经风光无限的“公转私”明星基金经理们居多。

主要还是业绩太惨了。根据朝阳永续数据统计,截至11月2日,今年百亿私募共计6000多只股票多头产品中,仅106只产品为正收益。

本来今年上半年还有一些擅长做周期股、做低估值的私募基金跑出了自己的正收益,但到了下半年,市场情绪逐渐极化,就只能眼见着所有上了代销净值、周度更新的私募们一个接着一个倒在了正负线上。

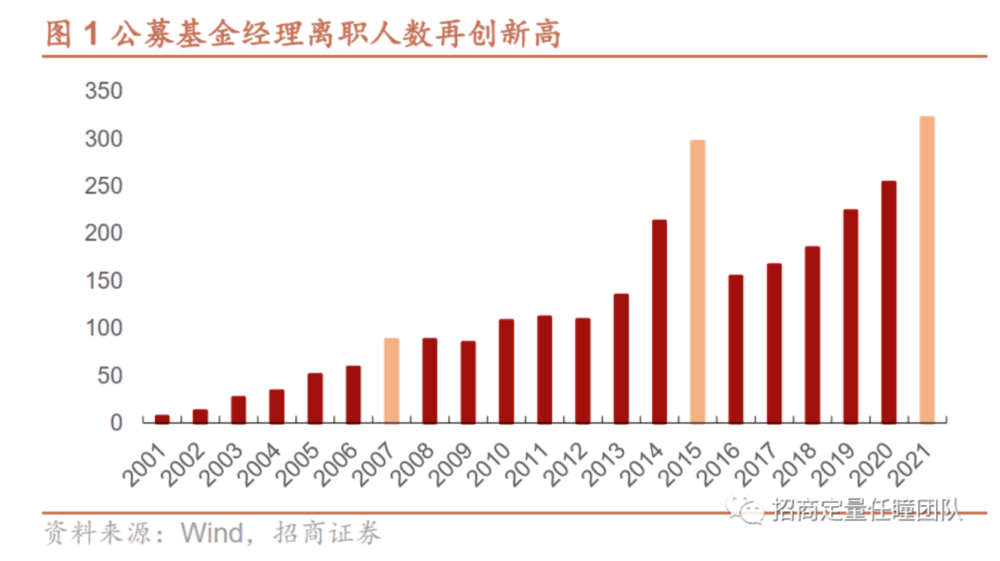

在文采各异的小作文里,先行者们还在忙着安抚投资者,“后浪”们早已前赴后继地赶到了战场。董承非、林森、葛晨、周应波等一众公募界的顶流基金经理纷纷离职,开始加盟或是创办自己的私募公司,在静默期里躲过了前一轮的下跌。

但纵观那些“前辈们”奔私后的种种反思,我们不难发现:创业注定筚路蓝缕。所谓“天时、地利、人和”,公募时代也许只要三选一,私募时代却必须是全都要。如何面对更艰难的生存境遇,在长周期里跨过终究会遇到的那些坎,是每一代奔私的明星基金经理都要承受的拷问。

一、开局:投研的搭建

创业之难,先往小了说,对于一个从公募到私募的基金经理来说,本职工作首先还是要完成一个投资组合从零到一的构建。只不过,孤军奋战的时候,完成这件事,大多还是得依靠自己在公募年代的储备。

原来兴全群星之一的王晓明,在创办兴聚投资后也曾感慨道:“初期的时候,私募在投研方面不如公募,早期业绩更多依赖创始人的个人能力[2] 。”

但要是能力圈没能踩在市场唯一的风口上,就很容易遇上短期的麻烦。

“几乎全面踏空新能源(包括绿电、汽车零部件),踏空的背后,是我对这个板块的不熟悉、不愿追涨的性格、以及新能源研究员的缺位[1]。”慎知资产创始人余海丰在2021年的总结中发表了如是感慨。

6年累计收益率315.29%,规模从4亿到110亿是他在泰康资产交出的答卷。而即便是如此经验丰富的顶流,由于没有新能源研究员的原因,在奔私后踏空了2021年市场最重要的行情,像是考场里的同学们都快要交卷了,才堪堪在空白处写上“下次再答”。

投研团队的搭建是基金经理们在公奔私道路上的第一道坎。

公募时期,各家基金公司都有相对比较成熟的投研平台和体系,不同行业都有相应的研究员覆盖。另一方面,对于券商研究所来说,派点驱动的商业模式,也让卖方们更愿意去大型公募基金的前台扫场所码。

道理都懂,但对于私募来说,投研团队的搭建终究要做好“过一段苦日子”的准备。

在创立初期,由于资源有限,创始人更多地会去选择自认为长期有行情的方向,譬如消费、医药、科技等方向去配置研究员。这也致使私募的投资会更依靠基金经理自身的能力,遭遇到自己不熟悉的行情,懂投资的管理人时有错过,不懂投资的管理人则常常追高。

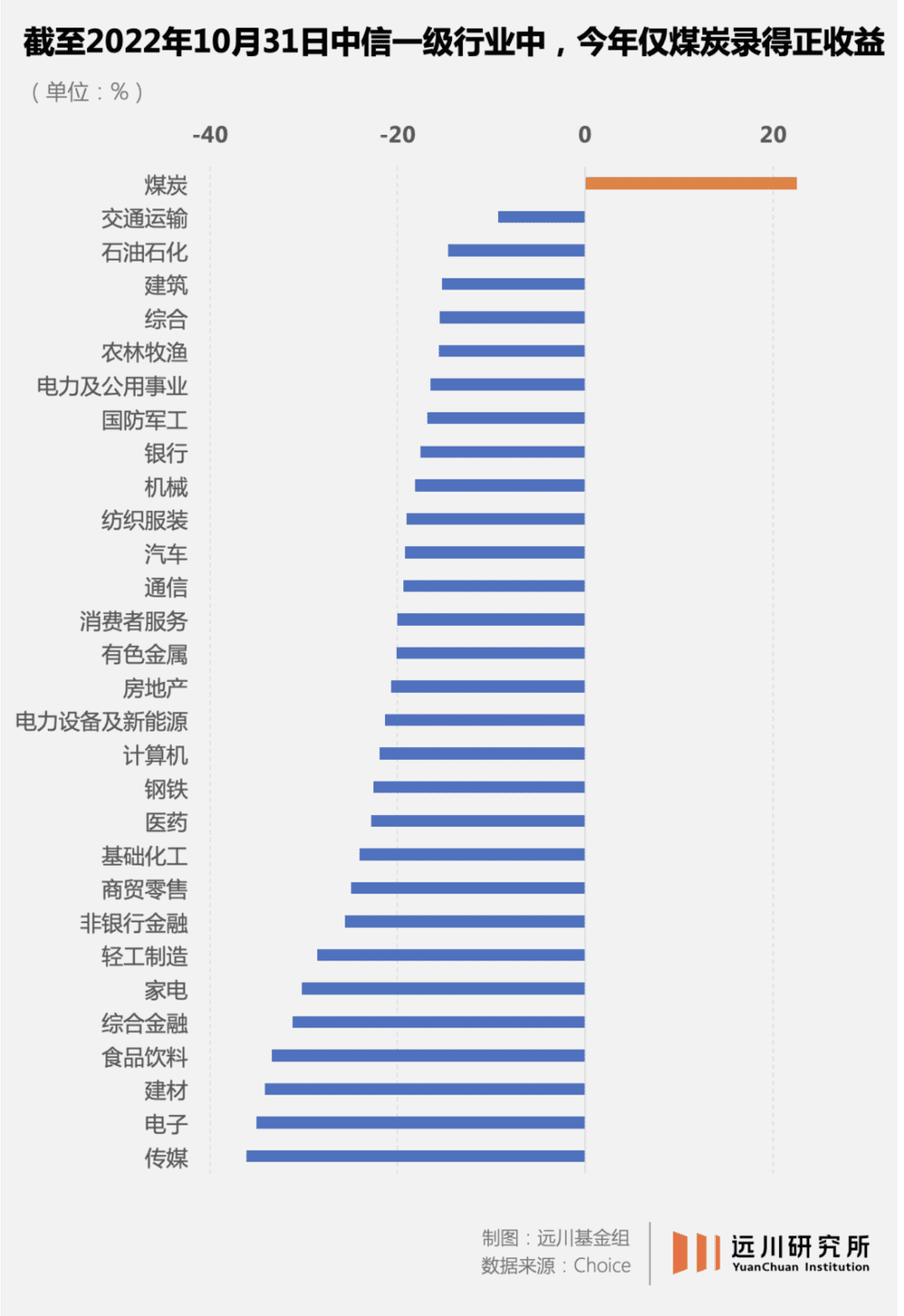

而在近两年市场的极致风格下,行业覆盖度欠缺的劣势就会更为明显。尤其是今年,根据choice数据显示,截至10月31日中信30个一级行业中仅煤炭指数录得正收益,近半数行业跌幅大于20%,没买煤炭很大程度上就意味着组合的亏损。

但煤炭这种“十年不开张”的周期行业,几乎被大多数私募基金战略放弃,至少在2022年之前,在新能源、新消费、新科技的内卷里,还有余力养煤炭研究员的私募基金,养的那个煤炭研究员基本上都是基金经理自己。

团队的搭建和体系的形成需要时间的沉淀和资金的投入,而新锐私募们缺少的也正是足够的时间和足够的管理规模。于是也就只能把研究的资源聚焦在少数一些“长坡厚雪”的地方,而不是覆盖市场上所有行业。

泰旸资产创始人刘天君曾说,“对于泰旸资产来说,有些行业不需要太大的投入,我们希望把更多的精力投入到消费、医药和科技等行业,而在有投入的地方,投研深度至少要超过市场平均认知,否则会很快被淘汰[2] 。”

如果股票市场像2019年~2020年那样线性外推,或许这一切还无可厚非。毕竟消费、医药和科技就是当时公认的三大长牛行业,但当消费受创、医药集采和中美博弈同时发生,长坡厚雪不如追景气度,核心资产不如小盘成长,淘汰了很多私募的恰恰不是投研深度,而是投研宽度。

毕竟私募不是公募,可以挑几个小年轻出来在几个赛道做相对排名。动辄以百万起的资金,根子里还是抱着绝对收益的底线要求。而这种收益视角的变化,正是奔私者们面临的第二道坎。

二、转型:绝对收益的考验

10月28日,百亿私募和谐汇一创始人林鹏在《致和谐汇一远景系列产品持有人的一封信》中这样说到:“投资也需要有一定妥协,我们的资金属性毕竟是有一定期限的,我们也没有形成足够长时间的私募投资业绩,让我们的客户能始终相信并跟随我们,因此投资组合需要有针对性的变化和适应[3]。”

林鹏是公募2017年的股票基金冠军,但创业至今,两年多的私募管理经验也让林鹏对组合管理有更深一步的认知。

“两年下来,我们对私募追求绝对收益的认知也在不断加深,后续也将更加合理地运用工具化产品来管理风险敞口,以更好保护持有人利益[3]。”

于公募而言,多数公司的业绩考核标准是相对收益,就是要跌的比其他人少,涨的比其他人多,再不济也要和其他人差不多,这也是公募市场上同类基金的持仓极度同质化的原因之一。

远川过去采访了许多亲历过2015年股灾的基金经理,在复盘的过程里,他们常常会提到,公募对年度排名和规模的考核指挥棒,让全市场90%的基金经理都在2015年初进入新一年考核的时候去买创业板,因为完全不投,排名的风险和下岗的压力就会迫使很多人动作变形。

如果将市场比作一头凶猛的野兽,公募玩家的首要准则是跑的比其他人更快;而私募玩家的任务则是永远不能被野兽追上。

但对公奔私的基金经理们来说,从相对收益向绝对收益的转变也并非一蹴而就,这一个从纯选股到加工具,从纯多头到加对冲的思维方式大转变,“路径依赖”很容易产生投资上的偏爱,而认知革命则需要熬过一段艰难的内心阵痛。

对于大多数普通人而言,往往需要经历颠簸,才能真正走出舒适圈,迈出自我革新的这一步,扩充更多的投资工具,在更丰富的投资框架下进行组合管理。实际上,也只有这样才有可能在数以万计的私募基金中,成为活过一轮又一轮市场周期的人。

与此同时,另一个重要的问题是,在这个能力迭代的过程中,私募能够留下多少愿意陪伴自己成长的客户?又该如何寻找并且留住这样的客户?这或许是一个公募基金经理可以永远不去考虑的问题,但却是一个公奔私基金经理必须迈过去的第三道坎。

三、进化:身份的转变

公奔私的浪潮层出迭见,其中不乏有如王亚伟、王茹远等昔日的公募一哥、一姐,但最终能占据一席之地的还是少数,大量的流星都在市场的洪流之下逐渐销声匿迹。

而不论是投研团队的搭建抑或是投资体系的迭代,最终都是服务于底层的身份转变:从一个只需要本份尽职的打工人成为了一个六边形创业者。

在公募期间,基金经理更多的只需要为自己的业绩负责,专注于投资即可。但作为私募的创始人,他需要对企业的整个生命周期负责——市场、渠道、团队搭建,投资业绩都需要从零开始,缺一不可。

这种从“我只需要你做好投资”到“我需要你管好公司”的转变,是对一个人综合能力、智商情商乃至体能精力的全方位考验。

事实上,一个私募的生存环境是很艰难的。对内,基金经理不仅需要招兵买马,还要搞好组织建设;对外,基金经理也需要直面更惨烈的外部竞争。

从竞争程度上来说,相较于100多家的公募,私募有24000多家。从公司层面来看,即便常年在行业里后50%,公募基金公司也能活的不错,但在私募基金,做到前5%,也就是第1200名,这时候还必须要在收益来源上有自己差异化的特色,才能被市场辨识。

从抗风险能力上来说,周期起伏是资产管理公司面对的常态,但公募基金公司的打法是百花齐放,什么风格什么行业的基金经理都有,市场虽然永远波动,但公司也永远可以“东边不亮西边亮”,主动不行卖指数,股票不行卖债券;但对于私募来说,产品少了逆风的时候压力就大,产品多了人也得多,基金经理带好队伍的问题也就更大。

从客户压力上来说,私募是和基金经理的个人名誉高度绑定的。于公募而言,基金经理通常是被保护起来的人,只要他们不愿意面对,市场、品牌甚至老板都可以挡在基金经理的前面;但到了私募,基金经理并不能永远回避来自市场的目光,回避客户的沟通。

董承非在远川的一次访谈中就曾说过:“原来在兴全的时候,最后这两年,我知道很多人都觉得我业绩做得很衰,但其实没有人会当面这么说,网上的言论,我可以不看嘛,每天就继续做我的事情。私募不一样,我知道这些东西我不可能不面对的,所以就要把这个事情想清楚,也要给渠道和客户做一些思想准备[4]。”

在这种“不得不面对”的压力面前,就连客户沟通的“内卷”也早已开始。

当其他基金经理们还在屏幕面前写道歉小作文的时候,大禾投资的胡鲁滨在刚刚过去的10月底做了一场客户沟通会。这位原易方达专户基金经理打开了所有在线客户的提问权限,直到每一个尖锐的问题回答完毕,这场从晚上7点开始一直持续进行到午夜12点半的会议才终于结束。

也难怪崔红建在创办石锋资产后,感慨一句:“从公募到私募,以前觉得是从温室到丛林,真的到私募以后才发现,是到了终极格斗赛的八角笼里,没有任何人来保护你了[2]。”

本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:吴文涛