本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:许超,原文标题:《全球市场的“心跳测试”:英国人玩崩了之后,轮到欧洲缩表了?》,头图来自:视觉中国

继美联储和英国央行后,欧央行也将开启资产负债表紧缩(QT)。但对于何时启动,欧央行目前态度模糊。

在上周四的新闻发布会上,欧洲央行行长拉加德表示,欧央行管理委员将在12月寻求进行有关减少常规量化宽松(QE)项目下持债的讨论,并在12月决定减少购买资产的“关键原则”。但根据媒体最新消息,欧洲央行目前不打算在今年12月就宣布QT的启动时间。

市场分析认为,放弃12月就QT做出决定,将方便欧央行进行更多的评估。考虑到QT将如何影响市场在很大程度上是未知的,延后QT将能帮助央行决策者为金融市场的反应做好准备。

一、通胀压力下,欧央行面临艰难抉择

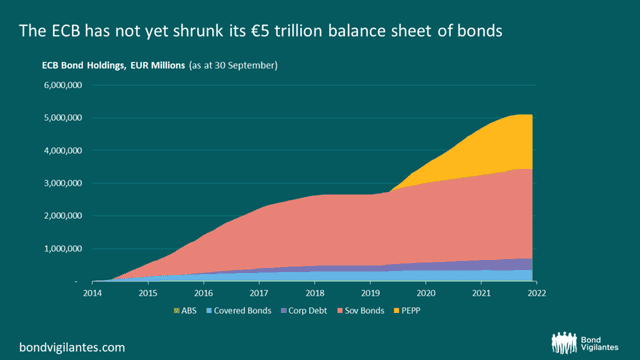

自2014年开始,通过持续的购买债券刺激经济(QE),欧央行的资产负债表上债券规模已攀升至5万亿欧元(总规模则攀升至8.8万亿欧元)。虽然持续的QE在一定程度上缓解了欧元区的经济危机,但在欧元区目前高通胀的背景下,启动QT资产负债表紧缩(QT)有其现实上的紧迫性。

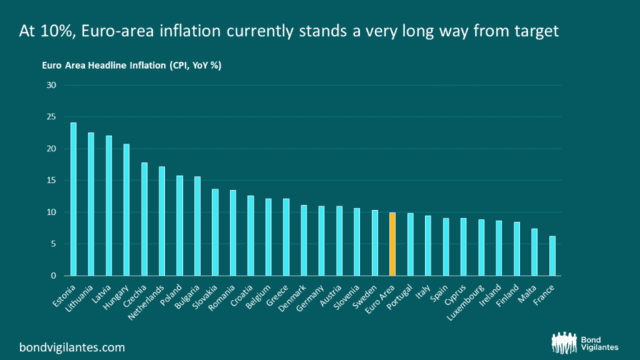

最新数据显示,欧元区10月调和CPI初值同比上涨10.7%,再创历史新高,是欧央行2%目标的五倍以上。欧元区第一大经济体德国通胀率继续加速,10月调和CPI同比初值同比上涨11.6%,远超预期的10.9% 。

与此同时,欧洲国家巨大的财政支出计划则使通胀难以快速回落。

德国此前公布2000亿欧元一揽子计划(主要通过发债筹款)以缓解能源危机带来的冲击。欧洲其他地区的情况也是类似的,美国银行目前预计,明年欧洲政府债券净供应量将增加近4000亿欧元,为有记录以来的最高水平,远高于今年120~1450亿欧元的水平。

而在欧元持续贬值影响下(年初至今对美元下跌了约14%),欧洲进口成本进一步攀升。伴随着欧洲经济增长减弱,这两大因素开始持续强化地区通胀。目前市场开始担心,未来欧元区通胀率将维持高位,并保持自我强化的状态。

二、1万亿美元QT等同于全球股市下跌10%

但考虑到QT将如何影响市场在很大程度上是未知的,欧央行何时启动QT必须慎之又慎。如果操作不当,欧债危机可能在欧洲大陆重演。

在欧美主要央行中,美联储和英国央行已经开始QT。最新市场研究认为,伴随着QT,债券市场的压力可能会扩大,这将超预期推高利率,并使央行的操作更加复杂化。

可以肯定的是,欧洲央行进行QT将增加全球市场的不确定性:华尔街粗略的经验法认为,进行1万亿美元QT带来的市场影响等同于全球股市下跌10%。

三、控制债券息差是目前最为棘手的问题

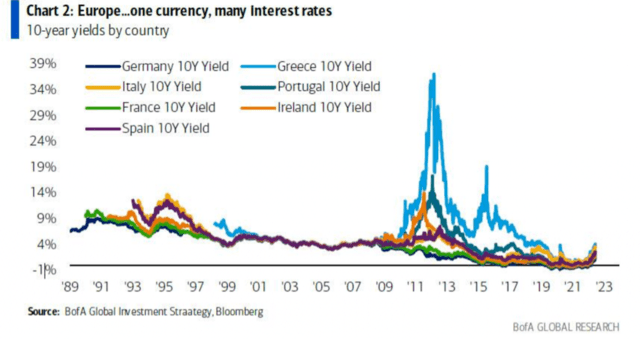

对于欧央行来说,在启动QT后如何维持欧元区金融稳定、控制地区债券息差以保护欧元区较弱经济体免受借贷成本升高冲击是目前最为棘手的问题。

在欧央行今年年中宣布逐步取消债券购买计划并开始加息后,欧元区较弱的南欧经济体债券收益率飙升幅度远远超过了德国。作为欧元区金融压力的晴雨表,意大利和德国基准10年期国债息差一度接近250个基点的临界值(“危险区域”)。南欧国家息差飙升一度引发外界对于欧元区“分裂”的担忧。

为了稳定市场,欧央行不得不推出新的“反金融分裂工具”,在“对抗无端和无序的市场动态”时,购买无限量的欧元区国家债券。

欧央行同时对外释放信号,对大规模购债投资组合(PEPP)的再投资“保持灵活”,将到期债券再投资向较弱的欧元区国家倾斜,用投资实力较强的欧元区核心国家国债所得收入购买边缘区国家的国债,以解决所有可能对欧洲的价格稳定使命构成威胁的障碍。

这意味着意大利等陷入困境的欧元区国家将获得2000亿欧元的额外债券购买。

四、利率“正常化”后开启QT,同时保留“补救”措施

目前市场普遍预期,欧央行将在“利率正常化”后开启QT(最早也是12月后),这也与拉加德此前对外表述相一致。

花旗分析指出,在利率完成“正常化”前贸然启动QT将导致利率政策(扩张)央行资产负债表工具(紧缩)出现冲突。

在QT顺序上,目前华尔街分析师预计,欧洲央行将首先逐步停止对根据其传统债券购买计划到期的债券进行再投资。这将使欧央行资产负债表在2023年减少1550亿欧元,在2024年减少3000亿欧元。

但欧央行同时将保留“补救”措施,维持大流行紧急债券购买计划(PEPP)的再投资。根据媒体透露的信息,欧央行对于QT的讨论并不影响PEPP的再投资,该再投资将持续到2024年。

根据欧央行的定义,PEPP在设计和实施上具有高度灵活性,这将允许欧央行购买向某一特定国家资产倾斜,防止诸如低评级的意大利、西班牙和高评级的德国债券之间利差继续扩大,方便欧央行在欧洲债市陷入麻烦时及时出手。

本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:许超