本文作者:张家栋,原文标题:《比亚迪订8艘滚装船打造出海舰队,能成“海上印钞机”吗?》,头图来自:视觉中国

日前,比亚迪将打造自己的“舰队”的消息不胫而走。消息称,比亚迪将订购最多8艘7700 CEU液化天然气双燃料汽车运输船(PCTC),以应对海外快速扩张带来的运输需求。

这笔订单的船舶价格已商定为每艘8400万美元,也有业内人士表示,目前中国市场上一艘类似船舶的报价,约为1亿美元。

随着汽车行业迎来电动化、智能化大潮,中国车企近期开始密集出海,运输需求旺盛而市场上的船舶运力有限,汽车滚装船航运市场开始呈现出日益火爆的场景。

从2021年开始,汽车滚装船的订单量便迅速来到高位。去年10月,英国在线船舶估值公司VesselsValue的滚装船部门负责人Dan Nash称,新造车辆运输船的总价值(包括订单)已经高达44亿美元,超越了过去6年的总和。而今年,除比亚迪外,上汽集团旗下自营的安吉物流也在上半年先后下订了5艘滚装船。

不过,回望如今车企们争先恐后地投身造船事业之前的2020年,在疫情的冲击下,全球有近四分之一的汽车运输船被封存闲置。

仅仅两年时间,汽车滚装船航运市场迎来“两级反转”,原因何在?而中国车企们的亲自下场造船,又意味着什么?

一、汽车出海需求旺盛

2020年,全球范围内疫情带来的不确定性,招致了汽车贸易总量的大幅下滑。波罗的海航运公会BIMCO在当时的航运业报告中指出,2020年一季度,中国汽车销量下降了41%,4月份英国销量下降了97%,降至1946年以来的最低水平。

船位跟踪网站MarineTraffic发布的数据也显示,2020年的空船量年同比跃升了50%。不稳定的市场状况不仅为航运市场带来了十年不遇的暴跌,同时也让众多世界级航运公司失去了信心。优化船队、拆解退租,航运市场在疫情的冲击下按下暂停键。

不过,令众多航运公司没想到的是,汽车滚装船的需求仅仅在下滑不到一年后,便出现了转机。这其中,中国品牌的推动尤为可观。中国新能源汽车的迅速发展,也为汽车贸易的恢复甚至是增加,提供了助推剂。

早在2009年,中国就超越日本,成为全球最大的汽车生产国。到2021年,中国汽车产量约2140万辆,占全球汽车总产量的近30%。

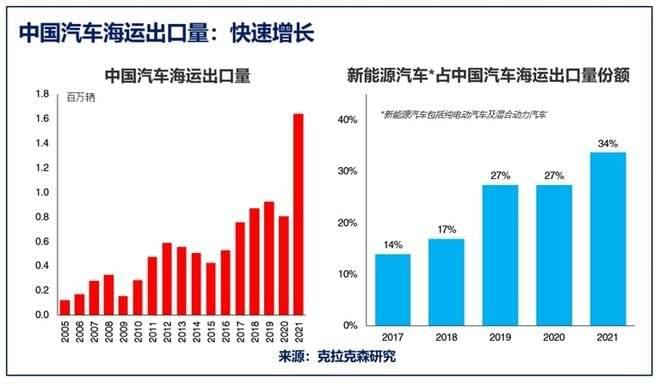

与此同时,2021年也被称为中国车企出海的“元年”,汽车出口量首次突破200万辆,实现201.5万辆的销量。今年1-8月,中国汽车出口181.7万辆,同比增长53%。其中,8月出口量创历史新高,首次超过30万辆。同比来看,今年中国汽车的出口量已经超越德国,仅次于日本。

而中国作为当前最大的新能源汽车单一市场,近年来渗透率不断上升,并在今年突破20%,展现了中国新能源汽车强大的竞争力。在此背景下,2021年,中国新能源汽车出口量达到31万辆,同比增长304.6%,部分车企进入欧美发达国家和地区市场。今年8月,中国新能源汽车出口8.3万辆,环比增长53.6%,同比增长82.3%,仍不断呈现出攀升态势。

“当前全球汽车产业格局正在发生变化,我国汽车出口正进入高速增长期。”9月3日,商务部对外贸易司副司长孟岳在2022泰达论坛上表示。其原因便在于自主品牌在关键零件、整车质量上的上升,令海外市场对中国汽车产品和品牌的认可度迅速上升。

根据2021年欧盟汽车安全评估组织发布的报告称,上汽MG的性能、质量评分等数据,均已达到奥迪、宝马等品牌同等档次。而红旗H9则被中东购买力最强的沙特评选为最受欢迎的安全车辆之一。前大众汽车CEO赫伯特·迪斯则曾在内部演讲中对中国品牌汽车表达了高度赞扬。

在得到汽车发达市场认同的同时,中国品牌“走出去”的意愿与信心也愈发强烈。目前,一汽、东风、上汽、北汽、广汽、长安、吉利、奇瑞、长城、江淮、比亚迪、蔚来等主流自主品牌,均有着明确的海外市场布局规划。

以比亚迪为例,继今年7月宣布进军日本后,比亚迪还通过社交平台发文称将在今年四季度正式开启欧洲市场的乘用车发售与交付工作。近日,比亚迪进一步宣布与欧洲汽车租赁公司SIXT签下了6年10万辆新能源车的巨额订单。

上汽集团今年前7月的出口数量则累计超过38万辆,长期占据中国汽车出口总量的3成以上。

伴随着中国汽车品牌的全面“出海”,汽车航运市场开始呈现出供不应求的状态。

Dan Nash表示,目前滚装船航运市场正在经历一轮涨价,船舶租金被推高到前所未有的水平。

今年8月,东太平洋海运EPS旗下一艘名为Lake Geneva(6178CEU,2015年建造)的纯汽车卡车运输船PCTC,给日本Nissan汽车提供了一份租期为一年的订单,其日租金破纪录地达到了10万美元。而在此之前,该船被租给现代 Glovis公司的月租金仅为4万美元。

海外分析机构克拉克森研究数据显示,2022年6月,6500ceu的汽车运输船1年期期租租金水平已达到62500美元/天,较年初增长了79%,较2021年年初增长303%。而更早之前的2020年年中,该租金水平仅为1万美元/天。

克拉克森曾在去年末发布报告称,从2024年到2030年间,全球至少还需要建造100-200艘新的汽车运输船。多位航运分析师也预测,由于汽车运输船该行业多年投资不足以及全球对电动汽车运输需求暴增的情况下,汽车运输船运力正出现严重的短缺。

二、滚装船的升级战

另一方面,克拉克森在报告中不仅谈及了货运需求增长带来的变动,同时也指出了滚装船自身面临的淘汰问题。

其中,首当其冲的便是航运业的碳排放问题。

为应对气候变暖,国际海事组织(IMO)于2018年4月通过了全球首份航运业温室气体减排初步战略,并在2020年批准了MARPOL公约附则VI关于现有船舶能效指数(EEXI)执行方案。

上汽安吉物流股份有限公司总经理王泽民在此前接受观察者网采访时表示:“欧洲在2023年开始,就会有严格碳税要求,现阶段2023年的EEDI 第3阶段就是最高标准”。

新排放法规的要求,对本就处于运力短缺状态的汽车滚装船运力无疑于雪上加霜。VesselsValue方面估计,目前约63%的车辆运输船队不符合EEXI要求,给现有船舶带来了巨大挑战。Dan Nash还表示,“未来几年,汽车运输船的数量增长预计也将较低,因为船厂的订单目前已全部订到2025年”。

而安吉物流订购的5艘LNG双燃料滚装船,以及比亚迪打造的CEU液化天然气双燃料汽车运输船,最大的竞争优势也是其符合最新的排放法规要求。在企业自身来看,LNG模式也能够为企业节省15%以上的燃油费。

除此之外,随着汽车电动化的转变加速,汽车滚装船对于船舱与安全性的需求也随之发生着改变。今年年初,载有3965辆大众、保时捷、宾利和兰博基尼等多品牌新车的汽车运输船在北大西洋遭遇火灾,最终沉没,据消息人士透露,该起火灾很极可能是由装载了锂离子电池的电动汽车引发。

针对此问题,车企独立打造船舶便能够针对产品特性打造出单体汽车舱设计,从而避免个别汽车自燃导致的火灾蔓延。

三、只造不租的赚钱买卖?

按照克拉克森统计数据显示,截至今年3月,在册的纯汽车卡车运输船PCTC订单总共有49艘,其中45艘都是2021年以后下的订单。而其中大部分船舶,均需要在2024年以后交付。

市场犹在,且为蓝海。这样的风口对于主打供应链体系的传统车企而言,颇具布局潜力。

王泽民称,“2021年全球集装箱资源都非常紧张,去年整个中国汽车出口几乎翻了一番,但中国汽车外贸却刚刚起步,仍需要逐步加大力度”。

也正是因此,无论是上汽集团还是比亚迪,在买船时都展现出了堪称豪横的“大手笔”。对比亚迪而言,豪掷运输船订单,与其自身的海外布局关系并无太多瓜葛。

从市场前景来看,即便比亚迪自身无法实现如此高额的出口量,有了“舰队”后,公司也能够为其他车企的出口运输提供帮助,拿到可观的运费。

上汽安吉物流股份有限公司副总经理忻坚敏此前表示,“船和航运是一个公共平台,现阶段整体运力其实是紧缺的,我们优先做好上汽保障的同时,也为其他整车制造厂提供一点服务,包括跟长城、长安、吉利、东风,都建立了很好的合作关系”。

在汽车滚装船价格日益增长的当下,单船平均日租费用突破十万美元已经仅仅是时间问题。这意味着即便船队不运输自身车辆,转而全部对外出租,也能够在3年时间收回8000万美元以上的造船成本。

回归车企层面,除了运送车辆本身,在造船与海运领域,车企提早进行布局,以订购建造代替租船的方式,也能够提前加深对跨界领域的了解,从而为自身在“出海”布局上铺路。甚至在未来将海运拓展至自身的产业链体系当中,增强企业与品牌的竞争力。

当然,比亚迪的“舰队”计划也将面临诸多挑战。王泽民认为,“中国车企走出去需要一个过程,尤其远洋滚装船建造周期比较长,一般两年到三年。而且不同于国内航运运作有成建制码头的投资,海外航运还需要面对不同国家的码头的交流交涉、企业战略合作等难题”。

本文来源:观网财经,作者:张家栋