本文来自微信公众号:观网财经(ID:tiequanhe),作者:周毅,头图来自:视觉中国

在硅谷银行(SVB)暴雷后,百年投行瑞士信贷的危机也在加深,后者在最新的财报中自曝,其内部控制发现“重大缺陷”。

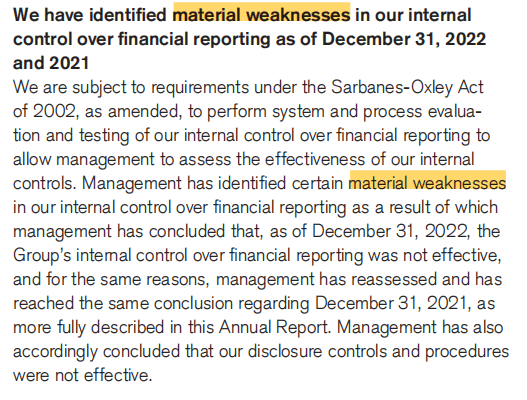

当地时间周二(3月14日),瑞士信贷发布了2022年年报。年报显示,全年瑞士信贷税前损失32.58亿瑞士法郎,归属于股东的净亏损72.93亿瑞士法郎。更引发外界关注的是:年报称,该集团在2022财年和2021财年的报告程序中发现“重大缺陷”(material weaknesses),正在采取补救措施。

“就本集团对截至2022年12月31日财务报告程序的内部控制有效性,普华永道发表了否定意见。”瑞士信贷方面表示,这些问题和该集团未能在财务报表中设计和维持有效的风险评估,以及内部控制和沟通方面的各种缺陷有关。据报道,瑞士信贷没有具体说明上述问题是否已经得到解决,但其表示与美国证监会(SEC)的讨论已经完成。

在此次曝出“重大缺陷”之前,瑞士信贷早已面临危机。美国消费者新闻与商业频道(CNBC)称,瑞士信贷或正面临流动性风险,或许这才是外界最关注的。

根据瑞士信贷披露,受一系列丑闻和遗留问题等影响,其2022年底的“现金存款提款、到期定期存款不再续期和净资产流出水平大大高于同年第三季度的水平。”据悉,在第四季度,瑞士信贷发现客户提款超过1100亿瑞士法郎(约合8303亿元人民币)。

瑞士信贷称,这些资金外流已稳定在较低水平,但截至报告发表日情况仍未扭转(not yet reversed)。这些资金外流导致瑞士信贷部分利用了流动性缓冲,甚至低于某些法人实体层面的监管要求。瑞士信贷承认,这些情况已经“加剧并可能继续加剧”流动性风险(have “exacerbated and may continue to exacerbate” liquidity risks)。

与暴雷的SVB不同,瑞士信贷的账面上几乎没有持有到期债券,它的大部分贷款都在极度保守的瑞士。即便如此,流动性风险依然引发了外界的警惕。《华尔街日报》援引杰富瑞(Jefferies)分析师观点称,欧洲大多数银行的资产贷款比例较高,而且欧洲银行必须拥有足够的流动资产,来满足客户的提款需求。

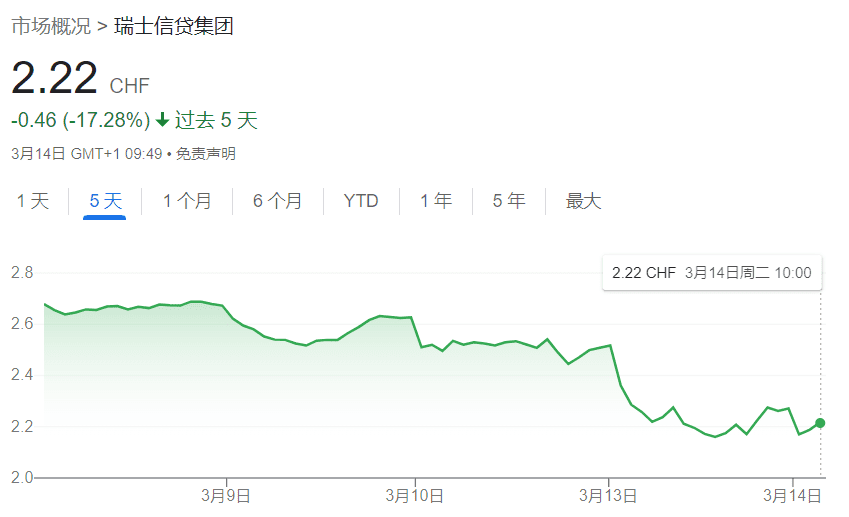

在SVB暴雷后,瑞士信贷的股价迎来大跌。

谷歌财经数据显示,过去5天,瑞士信贷股价已经折损逾17%。

本文来自微信公众号:观网财经(ID:tiequanhe),作者:周毅