本文来自微信公众号:硅星人 (ID:guixingren123),作者:Juny,编辑:VickyXiao,头图来自:视觉中国

这几天一个爆炸性消息的出现,让资本圈绷紧了神经。

全球第五大财团、瑞士第二大银行、成立于1856年的投资银行瑞士信贷被曝出极有可能很快宣告破产。

毫无疑问,这个消息瞬间把很多人带回到了2008年全球金融危机的前夕。当年,美国四大投资银行之一、拥有158年历史的雷曼兄弟投资银行宣告破产,随即引发了全球金融体系中的大范围挤兑,全球20多个国家被卷入其中,很多国家甚至至今都还未恢复元气。

显然,这次的瑞士信贷和雷曼兄弟有很多共同点。比如都是大型投资银行、都有着百年历史、都在全球金融体系中占据着重要位置等等。要知道,当初雷曼兄弟所管理的资产规模是6000多亿美元,而瑞士信贷则超过了万亿。因此,一旦瑞士信贷宣布破产,这不仅将在欧洲引发金融海啸,危机也极有可能会再次席卷全球,甚至更猛烈。

目前,所有人都在紧盯着瑞士信贷的风吹草动。有的忙着救火,有的开始恐慌,有的已经着手谋划对策。一场超级风暴,似乎正在酝酿之中。

百年瑞信正在走向“至暗时刻”

10月1号,澳大利亚知名财经记者David Taylor发表推文,表示“根据可靠消息,一间大型投资银行濒临破产。”大家都猜测这家银行就是瑞士信贷。而这样的猜测并不是空穴来风,让我们来看几个数据。

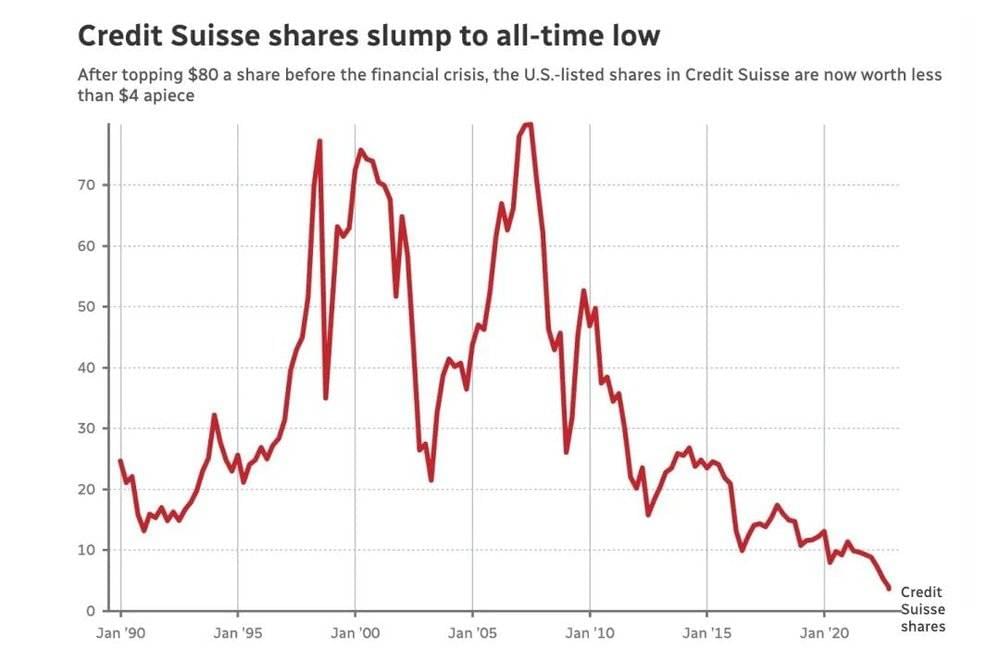

进入2022年以来,瑞信的股价已经累计下跌超过近60%,将创下其历史上最大年度跌幅。其股价已经从去年年初的近15美元到本周一度跌破了4美元,不断刷新着瑞信上市以来的最低点。

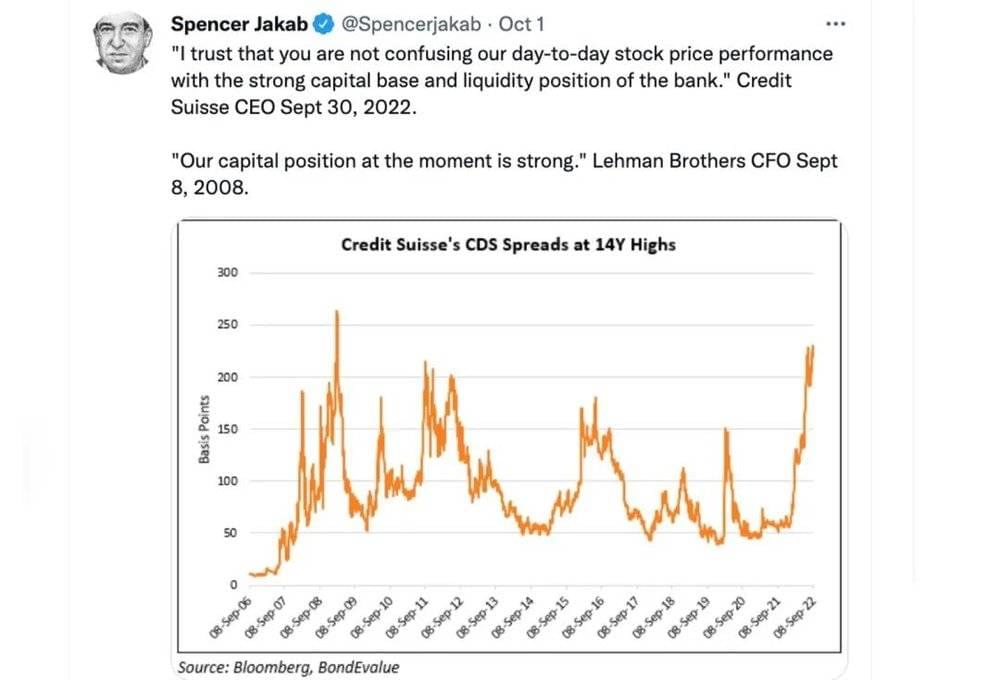

除了低迷的股价之外,瑞信五年期信贷违约掉期(CDS)一路上涨,最近已经达到了自2008金融危机以来的最高水平。CDS的作用类似于一种保险合同,如果公司无力债务,投资者就会得到赔付,简单来说,CDS的基点越高则代表公司无力还债的风险越大。

目前,瑞信的CDS已经从年初的57个基点一路攀升来到了320多个基点。特别是在上周末的舆论发酵之下,周一开盘瑞信五年期CDS一天内就飙升了100多个基点,一度触及375个基点。而同类的摩根史坦利五年期CDS目前仅为70基点左右、瑞士联合银行约在110基点左右。

此外,由于投资者急于在短期内购买违约保护,瑞士信贷的一年期 CDS 的涨幅更为凶猛,本周一当天就从100多个基点冲到了500多基点,并出现了1年期和5年期曲线倒挂的情形。从瑞信当前CDS的交易水平来看,甚至已经超过了 2008年金融危机期间的表现。这些都在侧面说明瑞信的投资者们正处于极度恐慌之中。

在经营方面,瑞信传递出来的信号也不容乐观。上月22日,瑞信向路透社表示将计划裁员5000人,约占总员工数的10%左右。同时还表示将大规模重整投资银行,将投资银行部门一分为三,目前正在跟投资人们接洽寻求新一轮注资。

根据数据分析公司S3 Partners的最新统计显示,过去一周,越来越多的人加入了做空瑞信的行列,其空头净额增加了2540万股,增幅高达51%。

种种迹象似乎都说明,不管瑞信是否真的会宣告破产,它现在确实正处于巨大的危机之中。

连续遭遇“天灾”和“人祸”:两年巨亏百亿、深陷丑闻漩涡

那么,瑞信为什么会突然出现断崖式的下跌,甚至被认为已经走到了破产的边缘?回看瑞信近两年来一个接一个的“暴雷”事件,你会发现一切其实都有迹可循。

首先是去年3月英国金融科技公司Greensill宣布破产,给瑞信造成了巨额损失。Greensill是一家做供应链金融的初创公司,主要给一些供应链上游的供应商提供贷款服务。Greensill瞄准了供应链中应收款的普遍存在的延期打款问题,将企业支付的预付款进行证券化,打包成债券出售给类似于瑞信这样的第三方金融机构,瑞信则再将债券打包为投资产品出售给投资者。

疫情之前,Greensill一度发展得顺风顺水,是英国创业场上的明星公司。不但获得了软银(没错,又有软银……)、泛大西洋投资集团等顶级机构超过二十亿的投资,还曾邀请英国前首相卡梅伦担任顾问,市值一度逼近70亿美元。而在软银的背书下,瑞信也豪掷了100亿美元参与投资Greensill所发行的债券。

本来Greensill的客户都是一些大型蓝筹公司,正常情况下风险是不大的。但没想到的是,新冠疫情的突然到来强烈冲击了全球供应链系统,很多企业都无法按时交付货款,因此也迅速产生了连锁反应导致了Greensill破产,而瑞信大部分的钱也就只能随之付诸东流。

祸不单行的是,当瑞信还在焦头烂额地收拾Greensill烂摊子的时候,对冲基金Archegos爆仓又再次给瑞信来了一记重击。很多人或许不记得Archegos,但一定记得去年有一个神似小岳岳名叫Bill Hwang的韩国人在美股加杠杆买中概股巨亏几百亿的故事。没错,Bill Hwang掌管的这个对冲基金就是Archegos,而Archegos的背后一大“金主”就是瑞信。

瑞信当时跟Bill Hwang签署了对赌协议,把杠杆放大到了5倍,但没想到中概股突然集体崩盘,导致Archegos瞬间爆仓,风险敞口一度达到了800亿美元。日本野村、瑞士信贷、美国高盛、德意志银行等全球多国的券商和银行都卷入其中,其中据传瑞士信贷的损失仅次于日本野村,大约血亏60亿美元。

除了资产的损失之外,今年以来,瑞信的声誉和公信力也收到了严重冲击。今年2月,瑞信逾1.8万个被泄露的账户信息显示,其涉嫌帮贩毒、腐败和有其他严重犯罪活动的人员洗钱和管理资产,并被检察机关提起诉讼。

今年6月底,瑞士最高刑事法庭就此刑事诉讼案件做出判决,认定瑞信未能充分监控银行账户、确保符合反洗钱规定,判决瑞信帮毒贩洗钱罪名成立,让瑞信成为了瑞士历史上第一家在刑事案件中被判定有罪的大型银行。

该事件不仅让瑞信饱受舆论压力,同时也让其不得不付出高额成本去重组银行和调整架构。而在这些黑天鹅事件之外,今年又恰逢各国央行加息、资本市场步入寒冬,让本已经不富裕的瑞信账面再次雪上加霜,从而一步步走向了危机。

瑞信忙着安抚人心,金融危机真的会来吗?

面对目前市场上传闻四起、投资者人心惶惶的情形,瑞信也不得不出面安抚大家。并采取了一些列的举措向市场证明自己。

据金融时报的报道,瑞信高管已向大客户、投资者保证了其流动性和资本状况,否认了流动性不足的传闻,表示“集团拥有强大资本,财务稳健、流动性充足,与业内同行相比都处于优势地位。”

上周五,瑞信CEO Ulrich Koerner在备忘录中也再次安抚员工,表示虽然公司目前正处于关键时刻,但仍然拥有接近1000亿美元的资本缓冲。预计在今年剩余时间里,其最高质量的普通股权一级资本比率(CET1)将继续保持在13%-14%。同时也呼吁大家不要将其股价表现与资本实力和流动性混为一谈。

本周三,有消息显示瑞信将考虑让一家外部投资者持有部分股权,将投行业务剥离并打造成一家类似于精品投行的新公司。今日瑞信还宣布了30亿美元的自身债券回购,用以表明自己还有钱、完全没有流动性枯竭。

这一系列的连环举措,让瑞信从周一的股价低点小幅回升,cds也出现了下降。虽然起到了一定的安抚作用,但也并没有完全打消市场的担忧。毕竟回想2008年,雷曼兄弟9月8日还对外宣称自己拥有“很强的资本实力”,9月15日就去申请了破产保护。而瑞信究竟会不会再次重演当年雷曼的戏码,现在还不好说。

不过,很多人也认为,即便瑞信宣告破产市场也不并过度恐慌,系统性金融危机并不会轻易发生。自2008年金融危机之后,全球各国政府都采取了更为完善和严格的监管措施,传统的经济体系比之前流动性更强、资本化程度更高,往往都超过了监管规定的最低限度。各国监管部门的管理措施更完善,对于危机的认知水平也更高,风险抵御能力大大提高。

但没有人能确切地知道下一个危机究竟何时会到来。在资本高度全球化的今天,如瑞士信贷这样体量巨大的金融机构一旦破产,显然很多机构、甚至国家都将难以避免地卷入其中。

目前从破碎、真真假假的信息中,大家都还不知道瑞信现在背后的窟窿到底有多大、有多难以解决。瑞信方面表示将于10月27日披露业绩,同时也将公布集团的最新战略计划。而从现在到月底瑞信公布业绩之前,所有人都还处于紧张地观望之中。

本文来自微信公众号:硅星人 (ID:guixingren123),作者:Juny