近日,蔚来换电站在欧洲动作频频:

先有9月16日,位于匈牙利的蔚来能源欧洲工厂生产下线的首座换电站正式发运德国,进一步推动蔚来在海外布局1000座换电站计划;

9月20日,蔚来总裁秦力洪公开表示,蔚来希望通过电池租赁和换电服务为欧洲用户降低成本,以在不断增长的欧洲电动汽车市场上占领一席之地。

值得注意的是,早在一年前,蔚来就将首个NIO House顺利开在挪威首都奥斯陆中心地段,并获得了当地市场接纳。官方数据表示,92%+的挪威用户选择了蔚来的BaaS服务。

但是,不得不承认,在挪威这个不缺电、电动车渗透率极高(至2025年实现全面禁止燃油车)、政策十分支持的国家,蔚来的成功由多因素推动。

而此次大举入欧,欧洲能接纳吗?为什么蔚来国内换电还未盈利,还要跑到欧洲?在欧洲开设换电站,蔚来将面临哪些困难?

01 能源危机下的换电

在一项经济活动中,供需匹配才能实现完美循环。换电这门生意也是如此。

盘点历史上有姓名的三大企业:

前有BetterPlace与我国国家电网的换电生意,拜倒在新能源汽车大环境较弱、无车企合作、需求不足(赚不到钱的同时,换电模式投入成本较高)等现实问题之下;

后有特斯拉换电服务昂贵、运行效率低下,在和超充方案对比下,高低立见,换电方案被特斯拉果断放弃。

2016年,蔚来换电方案与随后的蔚来汽车同步推出,并成为蔚来用户思维的重要一环。截止2022年8月,随着蔚来汽车销量接近17万台时,蔚来在国内共计建设1091座换电站。

简单说,供给端需要有技术、资本支持换电站建设,需求端需要汽车大规模放量,换电模式才有规模化基础。

对比这两点,回头看蔚来在欧洲开设换电站,占据了不少有利条件。

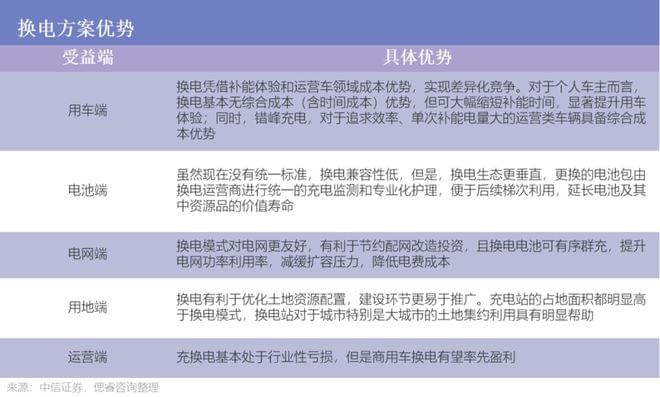

首先是换电方案本身的优势——削峰储能、购电成本优势、节省土地使用面积、延长电池寿命以及完善电池产业链(便于回收管理),让蔚来在挪威市场获得了不少认可。

回到需求侧,欧洲比任何时刻都需要换电模式。

自俄乌战争以来,欧洲对俄罗斯的各项经济制裁,直接摁住了欧洲的天然气命脉,要知道,欧洲每年用于发电、取暖、工业生产等各方面的天然气需求是5000亿立方米,而大部分来自俄国。

“断气”危机已经直接影响到欧洲各国经济。

比如,影响工业生产:英国制造业游说组织MakeUK宣布,在过去的12个月中,有42%的制造商电费上涨了100%,导致有10家英国制造商中有6家企业面临关闭风险;又比如,影响欧洲人民的基本生活,甚至,全球GDP排名第20的发达国家瑞士宣布节能新规:今冬暖气室温不得超19度,违者最高判3年。

当前欧洲能源危机,固然有特殊时期特殊影响,但其实,非战争时期,欧洲的能源状况也不容乐观。

根据EuroStats数据,截止2020年欧洲能源相关数据及情况,可以得出欧洲能源的几大特点:

简单说,欧洲需要能源转型,开源节流需同时进行,比如,大力发展可再生能源,以及合理利用、调配电力使用,这正是换电的优势所在;

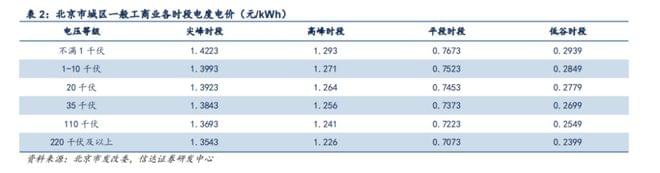

同时,尽管欧洲大多数家庭拥有私人充电桩,但是,根据家庭住宅用电分类,新能源汽车耗电占比忽略不计,也就是说,私人充电桩使用少;而且在现在电费大涨的情况下,用户们晚上下班集中充电的习惯,会面临高峰充电价格更高、而且大规模用电更不安全的问题。而错峰储能的换电就成了一个完美方案。

其次,紧张的能源缺口下,欧洲能源转型步伐激进向前。

从2016年开始,欧洲各国政府及欧盟就相继制定了未来20年内逐步停止销售燃油汽车的目标、提案或立法,总体上将于2030年实现全面新能源汽车。

激进的能源转型下,2021年,欧洲新能源汽车销量增长了近70%,达到近230万辆,占据全球市场份额的34.7%;同时,新能源汽车占据欧洲汽车总销量的17%。

而这一数据对于蔚来的机会在于:欧洲17%的新能源汽车占比,及激进的能源转型政策下,欧洲新能源汽车市场对于蔚来建换电站联动卖车是巨大的推动力。

总得来说,在欧洲能源转型和新能源汽车发展的关键之际,换电模式正中所需。

02 蔚来换电:国内血路,国外起步

在国内,换电模式已经初步形成了产业链:

最新数据,蔚来换电站总数在国内已经突破1100座,累计换电服务量超1200万次,日均换电超30000次。其中,高速公路换电站292座、充电站1881座,充电桩10837根,接入第三方充电桩超57万根。

这是一条不折不扣的“血路”。根据换电站建设成本、换电产业链建设等多维度信息,我们试图还原出建设一座换电站到底有多难。

首先,成本高。

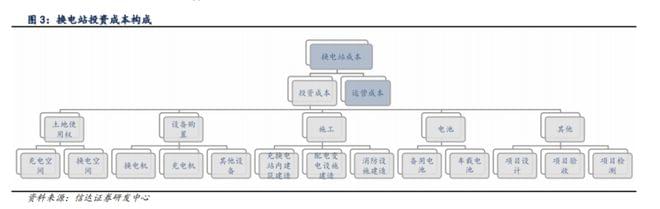

蔚来披露数据显示,在中国建造一个换电站的成本为77.2万美元,按照目前蔚来在中国1100座换电站的总量,仅换电站,蔚来就压上了8.5亿美元。

其中包括:土地成本、设备购置成本、 施工成本、电池成本以及其他成本。

比如,土地成本上,蔚来采用第二代换电站技术的换电站为双轨道出入仓设计, 占地面积约 60 ㎡ ,每次一辆汽车换电,相比其他车企多个充电桩,占地面积自然是小了很多。

但是,要关注的一点是,要实现换电站盈利(或者说不要亏得太惨),除了要提升换电车型保有量,更要抢占先发优势,占据有利区位,提升换电站的使用效率。

而位置好的土地,租金一般都不会太便宜。

设备购置成本中,储备电池是大头,一方面要铺设开一定的换电网络才能做到服务用户,另一方面,换电站中的电池储备要根据大数据配置,多了浪费资源,少了满足不了用户需求。在购置了昂贵的设备、电网拉线以及电池后,设备还要面临5~8年的折旧年限。

基础设施搭建好之后,换电站还面临购电、设备维护等运营成本。

其次,行政审批繁琐:

2021年10月,蔚来在开封唯一的换电站被拆除,理由是没有通过手续审批,但是,在另一份文件里显示,建设换电站无需通过审批。

事情的最后,这座换电站还是被拆,但是,在蔚来和开封市政府的协调下,最后蔚来换电站迁址重建。

这一事件反映出的问题是,在换电站还未统一推广下,换电站的身份定性——是否是基础设施,还有要经过哪些部门审批都是问题——比如,停车场场地归城管委或发改委管理,电力部分需要和电业局或者国家电网“打招呼”等等。

不过这一问题正逐渐得到缓解。我国从中央到个地方陆续出台了相关政策,将标准愈来愈明晰。

建设一座换电站就足够难了,何况还要实现收支平衡或者盈利。在今年7月的NIO Day上,蔚来官方表示,要实现盈亏平衡点,蔚来汽车保有量/换电站的比例起码要做到500:1到600:1,而目前勉强为200:1,参考17万的销量,也就是说,在不新增换电站的情况下,蔚来汽车销量最多要达到45万辆左右,销量压力不少。

从国内经验看国外,在成本、建设、运营,以及联动汽车销量等方面,蔚来还要克服多道难关:

成本上,换电站固定投资成本+出海开拓成本需要实打实的投入。趴在账上的百亿现金,将用于海外换电大局铺开;

换电站建设审批程序仍然存在难点。比如,根据挪威BILBRANSJE24报道,9月3日,Nio服务中心在奥斯陆的Ensjø正式开业,由于批准该场所的市政程序异常漫长,延迟了八个月。

运营层面,需要联合多方帮助换电站顺利运营。

比如,人员招聘培训上,根据蔚来首席执行官Marius Hayler介绍,为了完成今年在挪威建设20座换电站,以及服务好用户的目标,挪威蔚来部分将扩招至100人,同时,每个换电站将匹配3~6名技术人员,要知道,国内无人值守换电站已经推广;

又比如,为解决广泛普及及用地问题,蔚来在国外与房地产商紧密合作,同时,在挪威与充电联盟巨头Plugsufing合作,后者是一家汽车充电网络运营机构,可将整个汽车充电生态系统(驾驶员、充电点运营商和汽车制造商)整合到一个平台中,帮助蔚来推开充换电网络。

当然,大费周折建换电站,终究还是为了卖车。而蔚来海外卖车与换电站协同发展刚刚起步。

9月3日,蔚来服务中心在挪威中心开业时,也标志着第500辆车交付给客户,对比蔚来自身在国内市场交付,以及其他车企(比如特斯拉)在欧洲的交付,蔚来在海外卖车可以说是刚刚起步。

换电模式的独特体验或许可以成为蔚来卖车的一个亮点,但更重要的终究是在车身上下功夫,比如打造专业团队,为欧洲市场本土化量身设计,方能实现汽车销量和换电站协同发展。