媒体指出,在美欧主要央行纷纷加息的情况下,按兵不动维持超低利率政策的日本央行显得特立独行,利空日元汇率。尽管此前日本政府官员已多次“口头干预”,但并没有拿出实质性汇市干预举措来维稳币值。

在欧美央行加速货币政策收紧步伐之际,日本央行仍在坚持宽松政策,到底是“躺平不作为”还是“结合国情所选”?

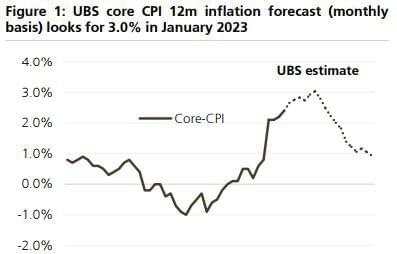

瑞银分析师Masamichi Adachi、Go Kurihara在其9月13日的《Why is the BoJ not following same playbook as other central banks?》(《日本央行为何不效仿其他央行的做法?》)中表示结合通胀、工资增速、劳动力市场等情况,日本央行在2023年4月之前,都不会改变其宽松政策。

日元目前处境

今年日元的大幅度贬值开始于2022年3月。

3月16日美联储议息会议决定加息25BP,正式开始本轮货币政策正常化。随后不久的日本央行议息会议上,日本央行维持宽松政策,并坚持收益率曲线控制(YCC)。

3月日元对美元开始了本轮的快速贬值,且在随后的几个月,尽管美联储加速货币政策收紧的步伐,且欧央行、英国央行、加拿大央行等主要央行陆续跟随加息,日本央行坚持宽松政策,甚至将YCC的购债操作扩大至每日以抑制10年期日本国债收益率上行,日元贬值势不可挡。

事实上,在这场风暴中,全球主要货币无一幸免,除了日元外,欧元、英镑两大世界主要结算货币兑美元汇率也全线下跌。然而日元的一路贬值,使得其在亚洲货币中表现仅仅好于韩元和新台币,与其全球主要避险货币身份不甚匹配。

日本央行为何持续宽松

1.通胀相对缓和

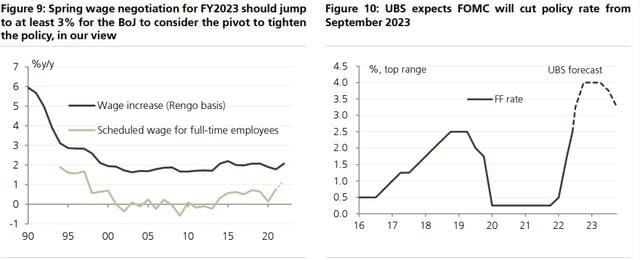

瑞银预计,核心CPI(不包括生鲜食品)通胀将从7月的2.4%上升到明年1月的3.0%。大部分是由于日元贬值而推高,如食品、能源,还有其他耐用消费品。

近期日元快速贬值,给未来三到六个月的能源和食品、甚至更长时间的核心CPI的预测带来了进一步上行风险。不过,考虑到欧美目前8%以上的CPI增速和6%的核心CPI增速,日本核心CPI从绝对值角度看并非恶性通胀。

此外,目前日本政府对于通胀也有采取措施,如应对生活成本上涨的措施,以及可能在10月前取消每天5万人出境旅游的上限,并将考虑取消入境旅游的其他障碍。但瑞银表示:

CPI通胀的趋势仍应该是向上的,直到能源和食品的趋势转向下行。

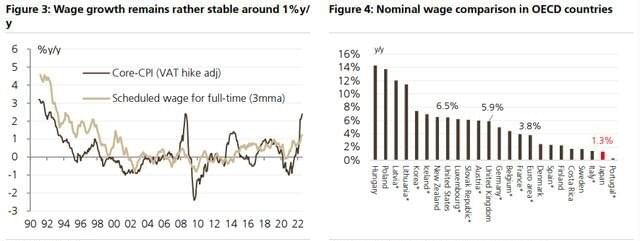

然而,与CPI通胀相比,日本的工资增长一直稳定在每年1%左右。与其他经合组织国家相比,其工资增长情况要温和得多。

2.目前日本经济仍处于疲软期

瑞银表示:

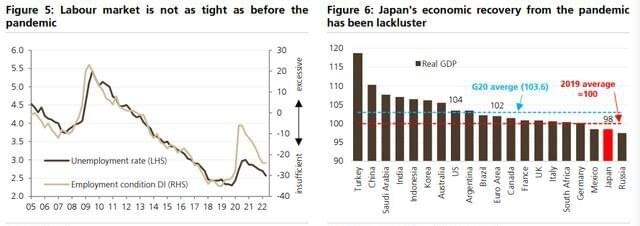

日本劳动力市场与其他经济体相比也不像疫情前那样紧张。

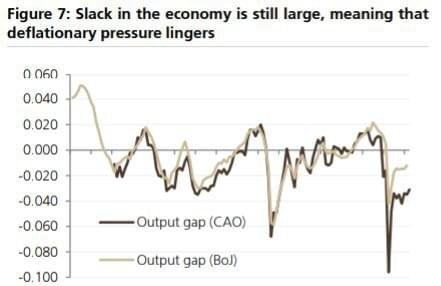

此外,目前日本经济仍处于疲软期,这表明物价(包括工资和一般商品和服务)的潜在压力仍在下降。

3.未出现通胀-工资“螺旋式上升”

瑞银还表示,除了上述的周期性因素外,还有两个结构性因素影响着日本的工资增长:

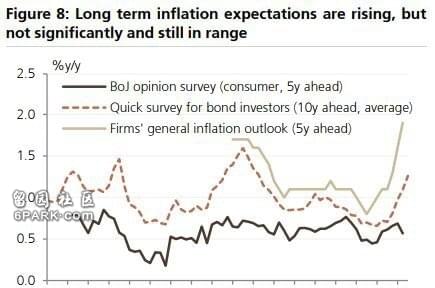

首先,消费者的长期通胀预期没有上升,而企业的通胀预期在一定程度上上升了。这意味着消费者(即劳动者)认为当前的高物价只是暂时的,因此对高工资的需求是有限的。所以即使生活成本费用大幅上涨,但日本还没有发生过因薪资罢工的事件。

第二,日本独特的终身(长期)用工制度、工龄制度、内部工会等用工实践,给工资上涨带来了压力。这种做法总体上正在逐渐改变,尤其是对年轻一代来说,但在短短一两年内发生戏剧性的转变似乎不太可能,因为这是一种社会规范。因此进口成本上升导致通胀上升的“螺旋式上升”情况在日本已经很久没有发生过了。

因此,考虑到工资增长在短短一年内不太可能大幅加快,日本央行希望在至少几年的时间里保持高压力经济(即正产出缺口),为实现需求驱动的、可持续的2%通胀奠定基础。瑞银预计2023年4月前,日本央行都不会改变其宽松政策,即使日本现央行行长黑田东彦结束其任期。

瑞银表示:

如果在明年春季工资谈判中,工资增长的速度远远快于我们的预期,日本央行可能会在明年开始政策正常化,特别是如果新行长优先选择改善长期宽松政策的副作用,包括日元大幅贬值。然而,我们认为,对全球衰退的担忧以及美联储可能在2023年转向鸽派立场,将使新行长在2023年很难采取行动。