本文来自微信公众号:长桥海豚投研(ID:haituntouyan),作者:长桥海豚君,头图来自:视觉中国

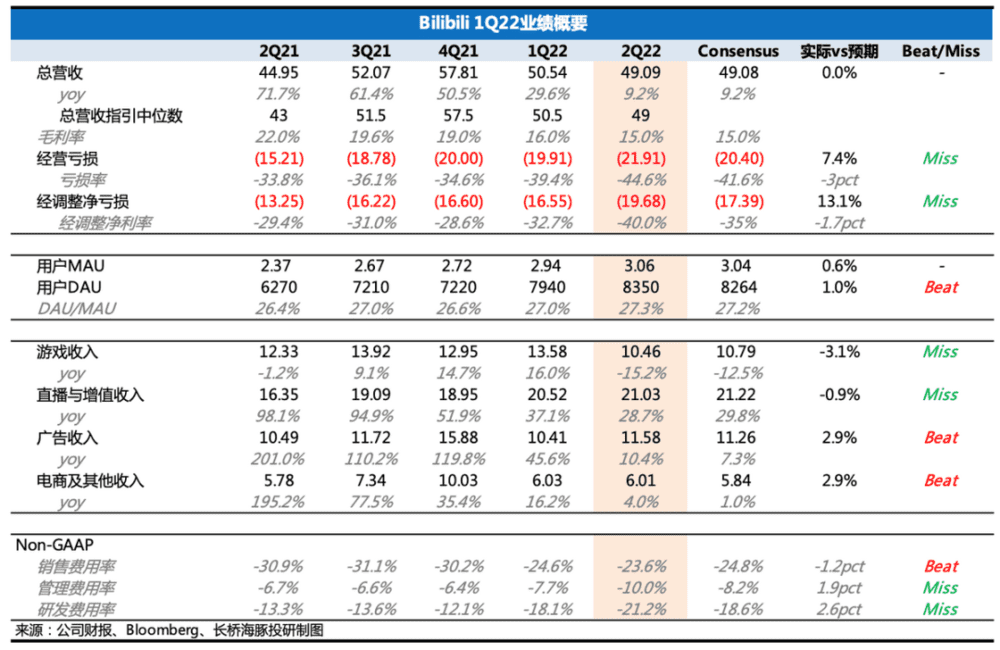

9月8日,哔哩哔哩(BILI.US,以下简称“B站”)公布了截至6月30日的2022年第二季度财务数据。实际上,二季度的宏观环境、同行表现以及公司自身的指引,都相对明确

也就是说,无论是收入端的承压,还是利润端在指标上的恶化,市场尤其是核心投行已有一定的预期。亏损夸张主要有裁员补偿金、投资合并外部公司后人员费用的短期堆积带来。

海豚君认为,这次财报主要问题出在对三季度的收入指引,与往年相比,这次显著低于预期。而变现能力正是当下资金对B站越来越关注的指标,这次的指引除了有宏观上的因素外,与同行竞争也有关系。这也可能进一步引发了市场对B站商业模式的质疑,或者是纯粹是商业化团队的能力问题。无论是哪一种,都是将B站的心病再次放大到市场面前。

回到本次财报上:

用户表现:增长良好,破3亿大关,整体用户粘性提升。但付费力受多因素影响短期压制,UP主在激励削砍后有一定流失。

收入:预期内承压,游戏继续低迷,广告、电商受疫情影响,直播增长强劲。但核心问题是,公司对三季度收入指引不佳,低于市场预期。

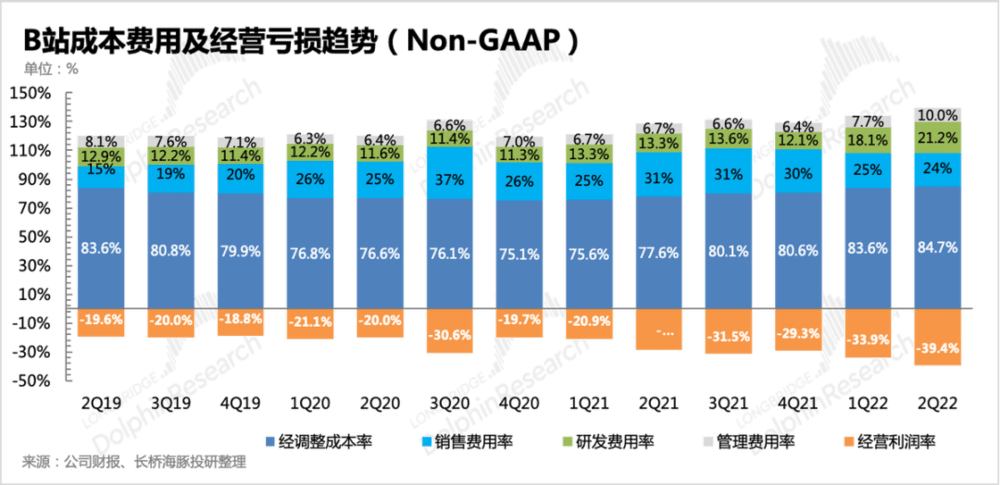

毛利率:预期内环比走弱,二季度是全年最低水平。内容成本、分成成本均需要收入扩张来分摊,下半年有望逐季好转。

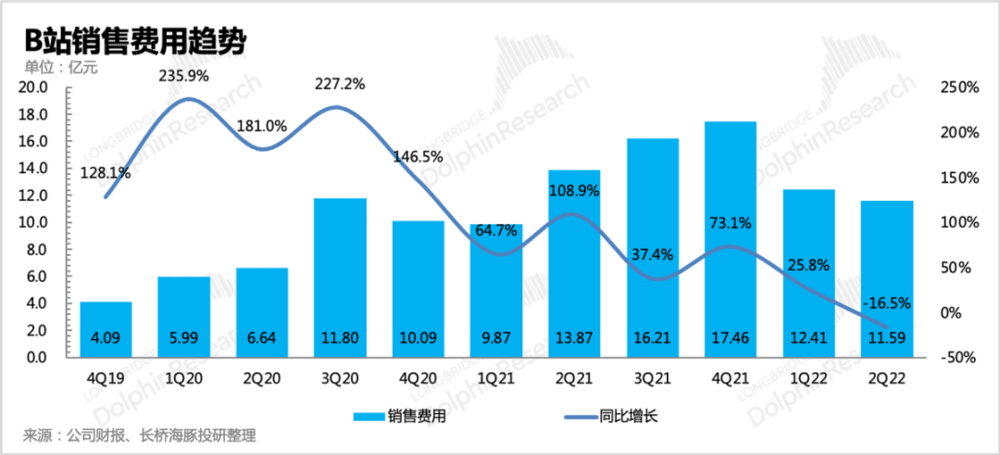

经营费用:营销费用同比下滑,但裁员补偿金、合并外部工作室带来的管理及研发费用短期暴增,这里更多的是短期影响。预计下季度会先看到裁员效果,明年有望逐步看到合并子公司的收入释放。

Non-GAAP 经营亏损:亏损新高,差于市场预期。预期差主要来源于研发及管理费用的短期暴增,后面两个季度有逐步改善的预期。

持续性亏损也会带来市场对B站的现金流担忧。截至目前,账上现金+存款+投资共计249亿元,短期贷款14.5亿,长期则主要是可转债169亿。季报没有披露现金流状况,从经营亏损(-20亿)来看,自由现金流净流出不少,虽然短期没有到急需融资的地步,但现金流改善的压力还是有的。

一、市场更关心的是公司对下季度的指引

B站二季度业绩虽然亏损夸张,创了新高,但海豚君认为,当季的亏损并不是主要问题,令市场加剧担忧的是公司对下季度的指引,体现出来的事疫情后B站业绩恢复进度不及预期,从而带来因为持续低迷的宏观环境以及加剧的同行竞争,亏损周期存在延长的可能。

“盈利问题”是B站的“心病”,海豚君在之前的快手B站对比研究中讨论过(《都是血亏的巨婴病,快手与B站谁能痊愈?》),症结则在于B站的变现能力。虽然从长期来看,B站的壁垒和用户心智比快手更强,但太过久远的盈利前景,也会让资金失去了等待的耐心,尤其是当下的资本环境。

过了3亿用户后,流量增长已经在后半程。留给B站的时间不多了,管理层需要更“激进”的去寻找变现的出口。

二、本季财报详细解读

1. 用户规模:扩张还算稳定

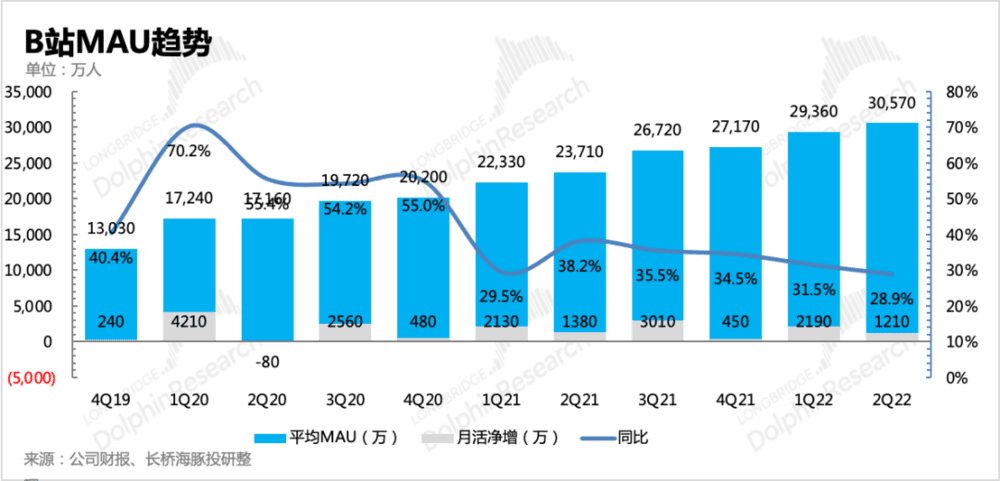

变现难产、盈利吃力,两个不小的现实压力下,仍然在高增长的用户规模几乎是B站在经济逆风期还能够维持自己“成长属性”的仅剩标签。

二季度B站的用户净增1210万,整体月活(App、PC、电视等)突破3亿达到3.06亿人,同比增长28.9%,基本符合公司的指引和市场预期。

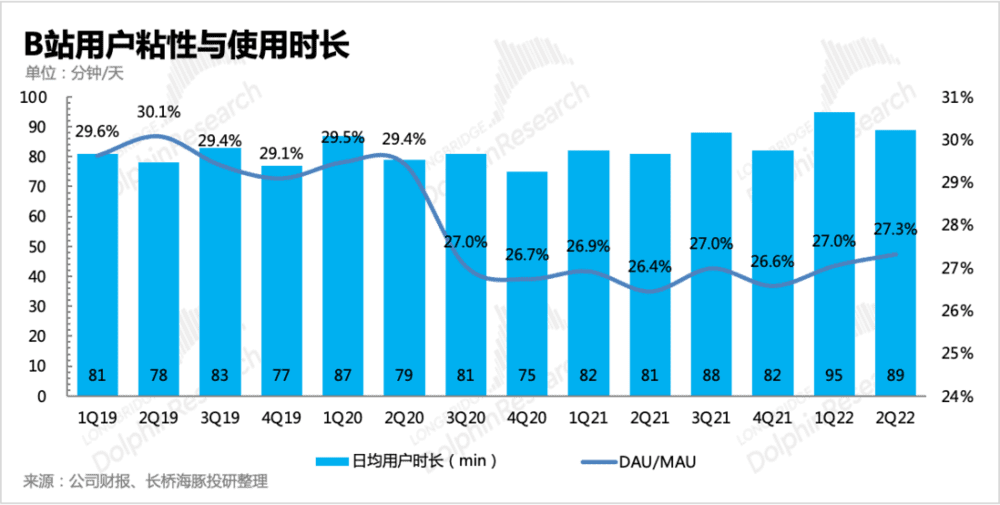

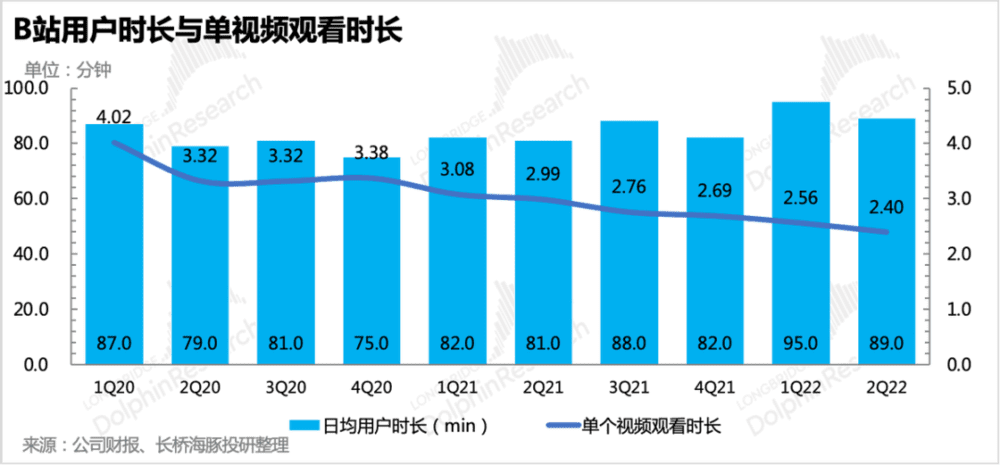

(1)用户交互:粘性增强,但用户时长明显受到了淡季影响

体现用户粘性的指标DAU/MAU环比提升至27.3%,日均用户时长为89分钟,比一季度的95分钟有所下降,淡季效应显著。

如果从视频浏览量VV来看,二季度同比增长83%,和一季度一样,相比去年加速。其中PUGV视频同比增速53%,StoryMode贡献了主要增量。对照往年的增速趋势来看,StoryMode暂时没有侵蚀PUGV的浏览量,是纯粹的补充。从用户单个视频观看时长也能看出来,B站“变短”的趋势在持续。

管理层对StoryMode视频流量量的长期渗透率目标为50%,如果部分参照快手的用户粘性和时长趋势,B站用户整体活跃度还有进一步上升的空间。

(2)用户付费:别看环比净增,实际上并不好

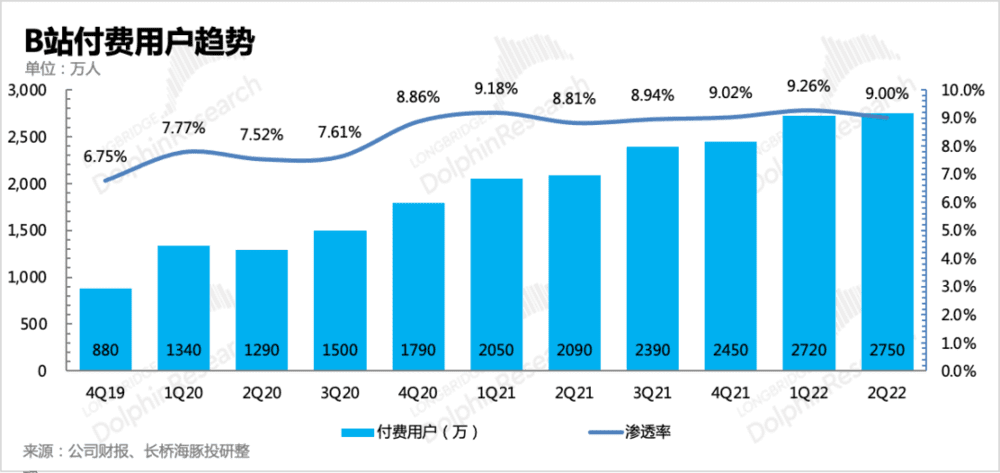

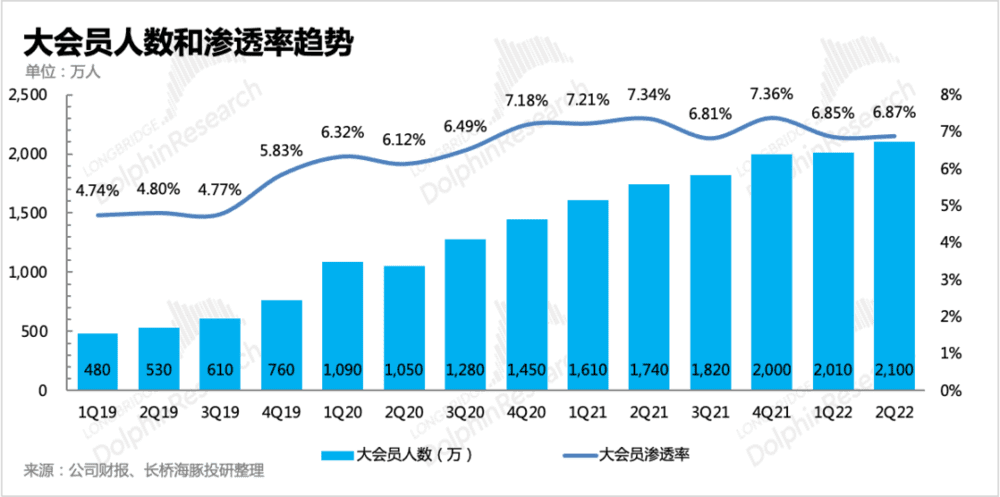

二季度付费用户数达到2750万,环比净增30万,付费渗透率为9%。值得注意的是,二季度公司开始将智能电视的付费用户以不去重的方式并入总付费用户数中,也就是说,从统一口径上来看,二季度付费用户少于目前的数据。

B站的付费用户统计口径包括游戏付费(B站自研或独占游戏)、直播付费以及大会员用户。海豚君认为,付费用户增长承压,除了与整体消费购买力下降有关外,也有暂时性的因素导致:

一方面二季度新游上线少,且表现不佳。二季度只发了一款表现拉胯的手游《终末阵线:伊诺贝塔》,再加上不是假期旺季,游戏付费应该比较惨淡。

另一方面,二季度上海疫情,B站对上海市民免费送了100万份15天大会员,减少了部分潜在用户的付费。

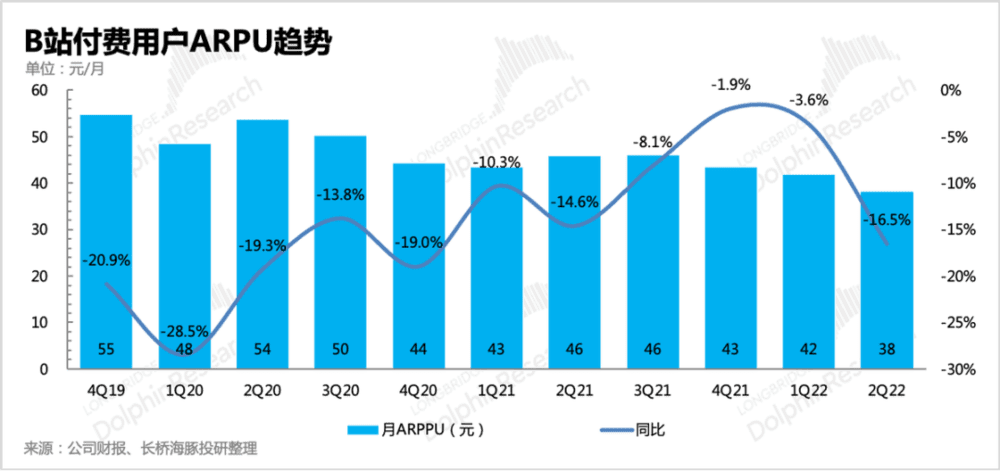

二季度单用户付费金额ARPU,同比下滑16%,为历史最低水平。海豚君猜测,这里面除了与电视大会员不少买硬件赠送或低价购买的,与经济低迷下整体用户的购买力水平下降,对属于可选消费的娱乐内容付费意愿走弱也有关系。

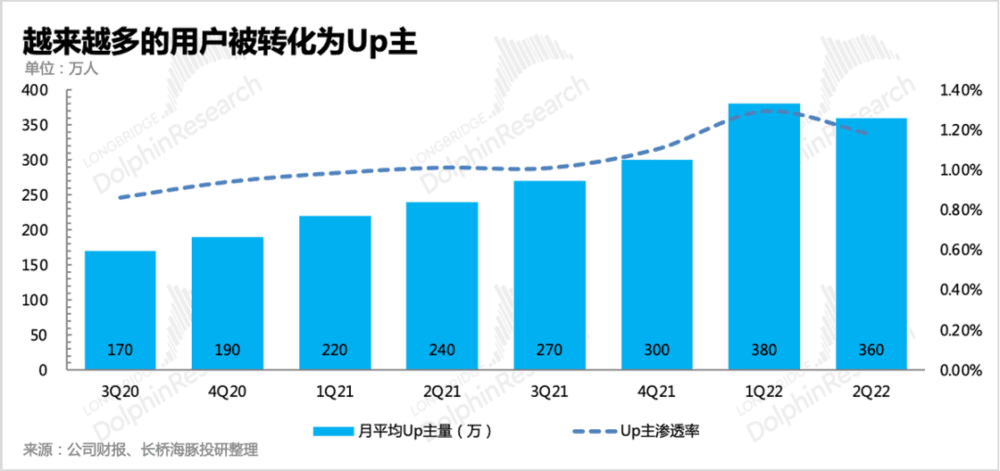

(3)UP主与用户生态平衡:激励退潮,没钱可恰的UP主撤退

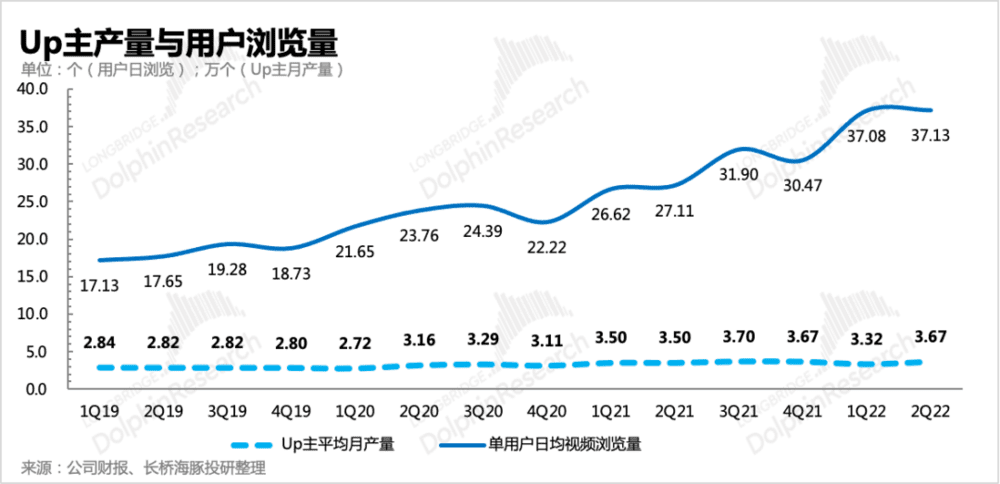

一季度末B站的视频激励规则调整,UP主纷纷反馈到手的视频激励少了大半。上季度的电话会中管理层透露,380万的活跃UP主中,仅110万可以自己通过直播打赏、接广告来获得收入。也就是说,剩余的超过2/3的UP主都只能指望着平台激励。

但在B站也需要勒紧裤腰带的当下,肯定更没多余的钱分出去了,因此没钱可恰的尾部UP主选择减产或出走,留下全职或有大部分精力做视频的UP主。

二季度月活跃UP主数量从一季度的380万降至360万,是B站UP主数量首次下滑。尾部小UP主减少活跃后,单个UP主的产量也被“提纯”,体现了更多头部、中腰部的UP主实际视频生产能力。

(4)展望

对于下半年的用户增长,海豚君认为短期问题不大。三季度有暑假,也是B站的用户活跃和获客的旺季,环比来讲不会差。

截至9月7日,上线一个月播放量达到1.6亿,有望冲到热播榜TOP10,同时我们预计对三季度用户交互提升会有一些帮助。

中长期的4亿用户目标,海豚君仍然抱着相对谨慎的态度。在此前的文章,比如《都是血亏的巨婴病,快手与B站谁能痊愈?》中,海豚君也多次提及,4亿用户目标完成起来有点吃力。从去年下半年,陈睿开始将电视端用户拓展的故事开始,我们认为这背后也隐含了管理层对于达成4亿用户目标的压力。

2. 收入:当季符合预期,但指引崩了

在牛市氛围中,流量扩张代表着潜力无限,资金可能不太会计较背后的生意账能不能算明白。但在熊市环境下,资金就会拿着放大镜去细抠每个公司的赚钱能力。因此用户规模的增长虽然重要(毕竟B站还没达到它的中长期4亿目标)不能脱离高增长轨道,但当下的市场也开始更加关注B站的变现能力。

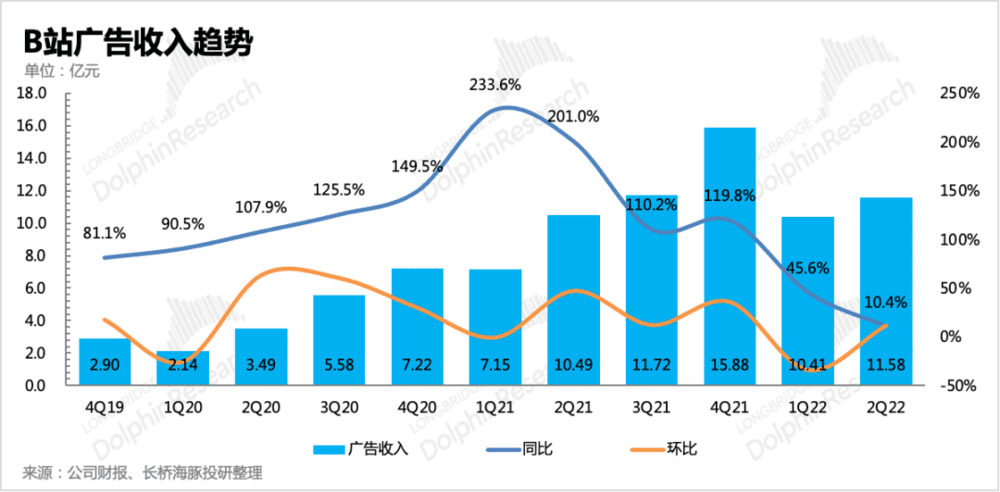

尤其是在原先的收入支柱——游戏业务遭遇行业寒冬之际,寄予厚望的广告业务一季度增速掉档掉得太快。虽然有宏观大环境的因素,但竞争者环伺,市场也开始发现,B站并不是很多商家的优选项。

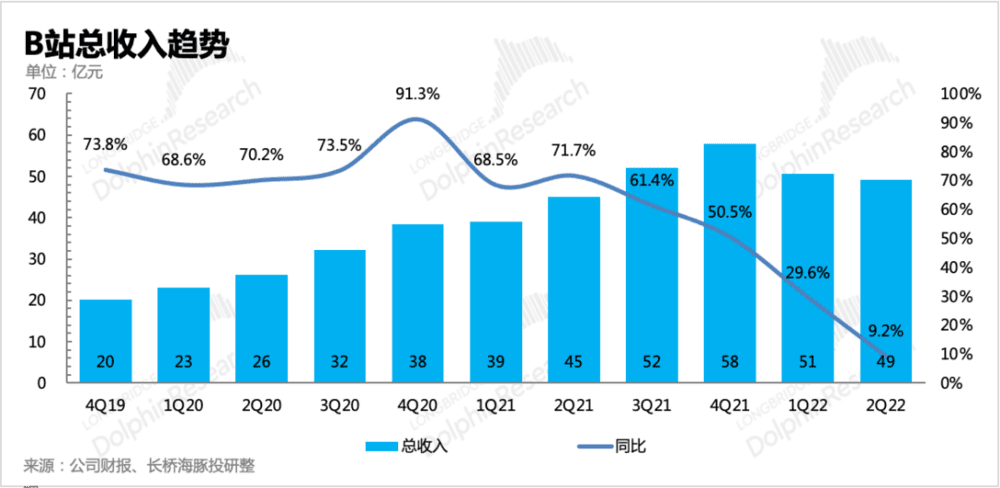

二季度B站实现净营收49亿元人民币,同比增长约9%,符合指引和市场预期,依旧表现平庸。但三季度的收入指引区间56~58亿,明显低于市场一致预期59.2亿。

除了游戏上继续承受未成年政策保护的影响以及去年有《哈利波特:魔法觉醒》爆款手游而导致的高基数外,海豚君预计广告业务受疫情影响环比修复有限,而大会员的长视频业务可能和行业整体趋势一样,受到短视频的挤压竞争。

除此之外,海豚君对B站的直播增长持续性也有一定的担忧,B站直播更偏秀场直播、游戏直播,由于没有做电商直播,因此其付费打赏的情况无法摆脱传统秀场直播行业萎靡趋势,之前的高增长与B站直播业务还处于推进早期有关。这一点与快手有较大的区别,快手的直播收入能够持续回暖,这其中掺杂了一些本质为营销性质的打赏刷榜。

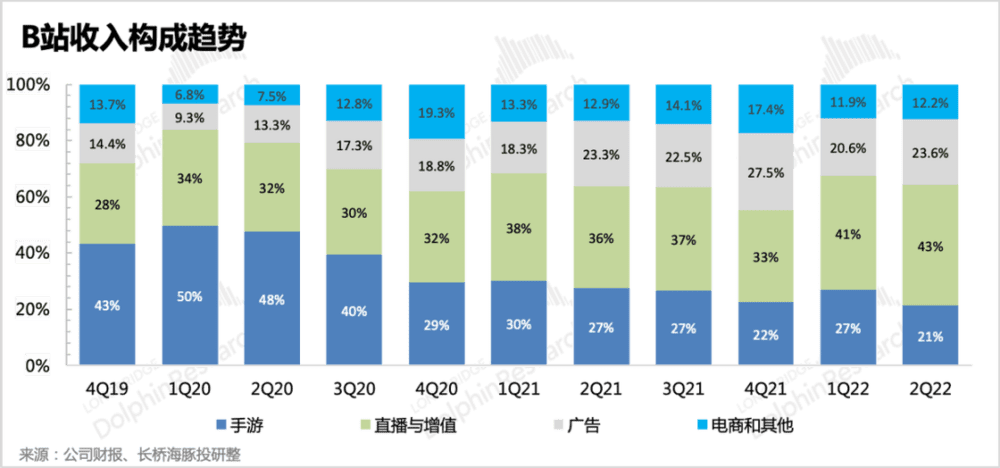

3. 细分业务收入

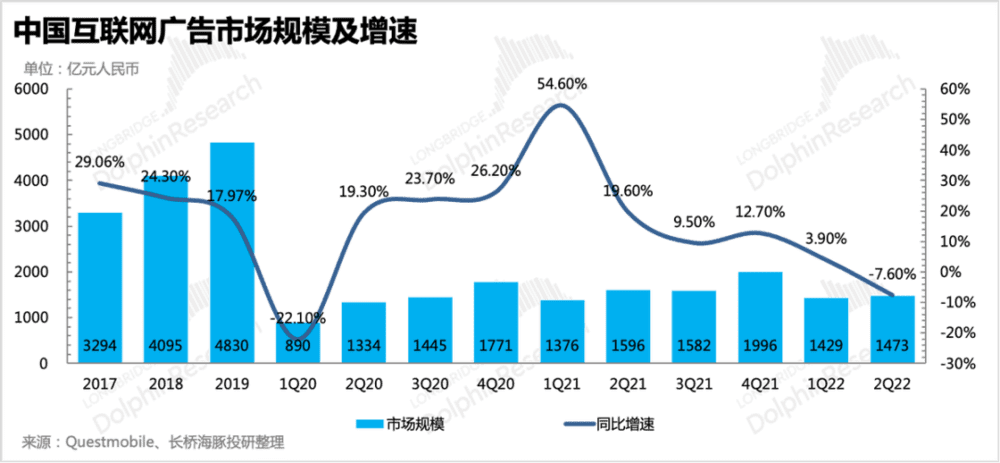

(1)广告:增速大幅放缓由大环境导致,在预期内

二季度B站广告收入11.58亿元,同比增长10.4%,略超市场预期。广告上不用多说,受到宏观环境的影响更大,但同行的内卷和竞争也是拖累B站商业化节奏的原因之一。

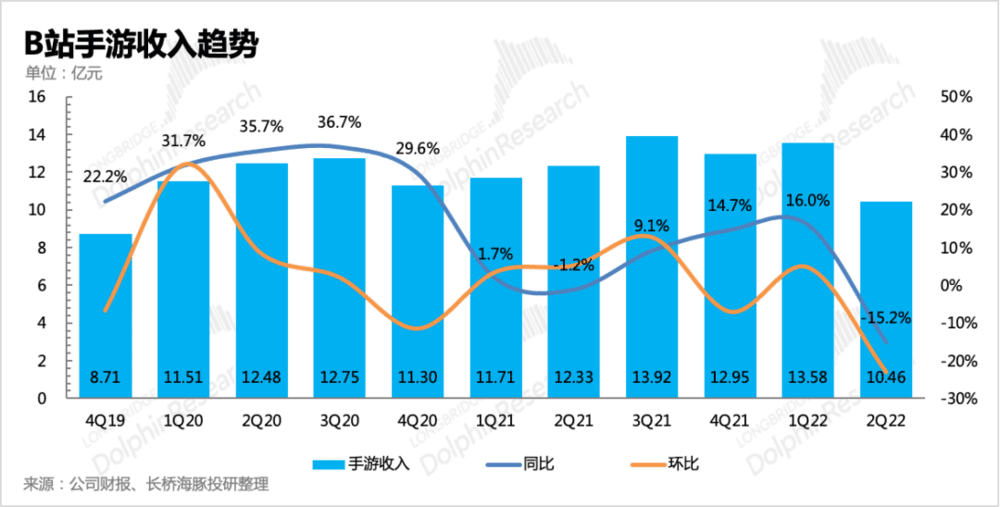

(2)游戏:储备虽多,但给力的不多

整个上半年B站没有优质新游上线,行业上也缺少新的爆款手游,联运收入也受到影响。因此二季度游戏收入下滑明显,同比减少15%。

市场同样也有一定预期,重点还是在下半年的恢复上。不过海豚君认为,三季度恐怕仍然要承压,去年三季度没有未成年保护政策影响,同时还有网易的《哈利波特:魔法觉醒》爆款贡献联运收入,因此基数偏高。

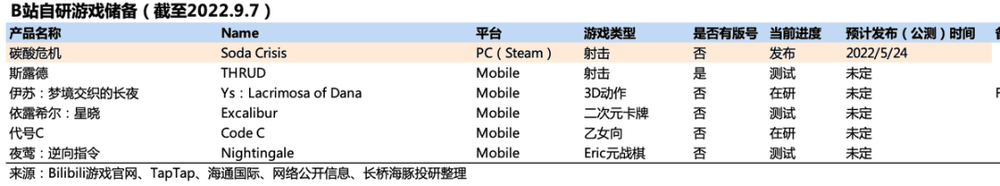

目前B站虽然储备游戏较多,但海豚君排了排,感觉预期能打的不多,并且版号的限制,也使得无法通过堆产品数量来获得收入增长的效果。

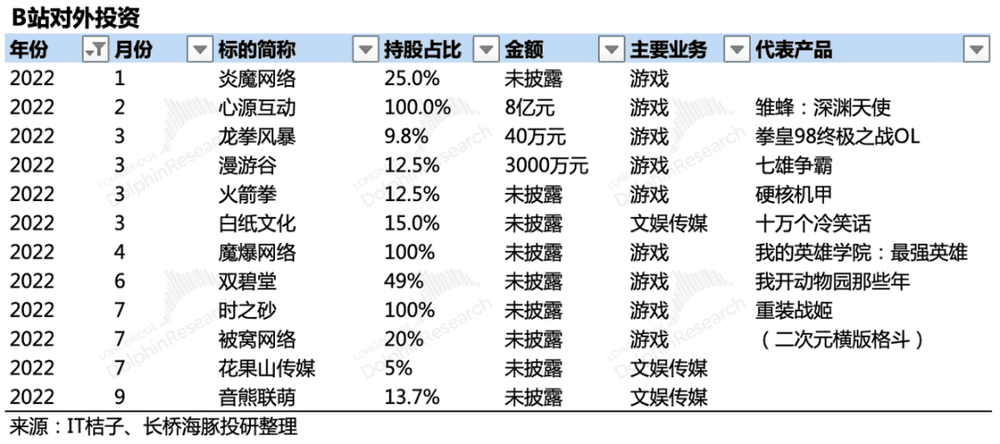

与此同时,B站还在持续收购投资新的游戏工作室,目前这些工作室旗下的产品都还处于研发状态中,合并后短期内无法贡献收入,但带来了研发费用的攀升。这也是导致这个季度亏损扩大,差于市场预期的主要原因。

海豚君认为,要解决这个死结,短期内可能还是得寄希望于游戏行业整体的复苏,B站作为最适配的渠道方,通过联运更多中大厂的优质新游来获得收入上的好转。而B站自研以及独占的游戏,除了要等版号外,还得取决于各工作室的研发进度。

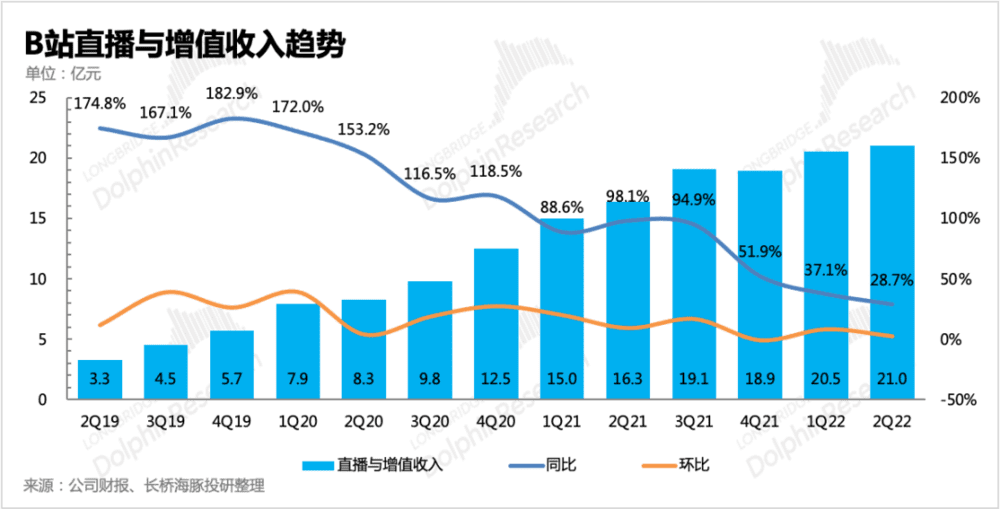

(3)直播与大会员:预计推进早期的直播贡献了增长

二季度直播增值收入21亿元,同比增长29%,相对稳态。从大会员数量虽然增长不错,但这里面有100万份免费赠送的水分。实际上,应该还是主要依靠直播的增长。电话会中,管理层也提及,主播人数同比翻倍,直播用户的渗透率也在提升。

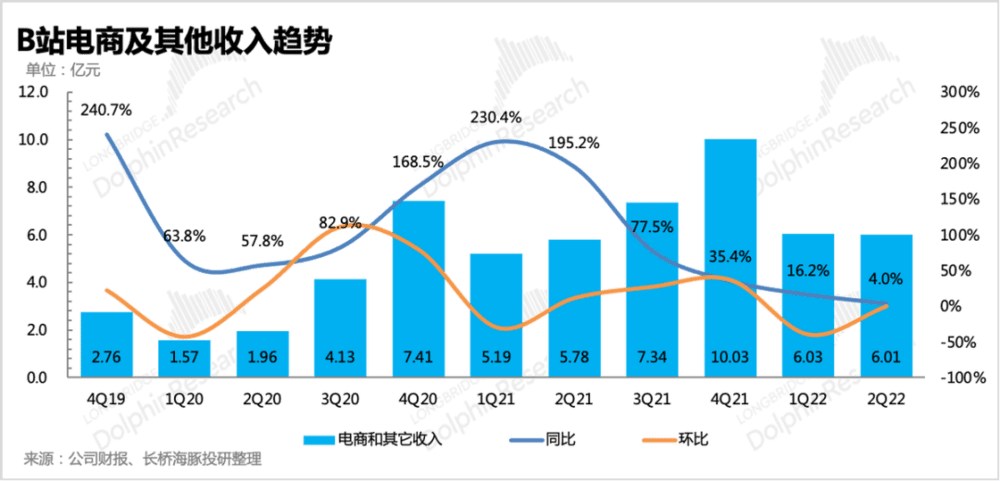

(4)电商及其他:疫情影响物流

B站的自营电商主要靠的是死忠粉、二次元核心用户,这一块对整体营收的贡献并不大。二季度主要受到疫情影响,昆山仓库物流供应链受阻,从而压制了自营电商的表现,下半年有望复苏,但与去年相比,今年的增速显然会受到消费力下滑的影响。

4. 利润:亏损新高,主要预期差在费用端,短期存在投入产出错配

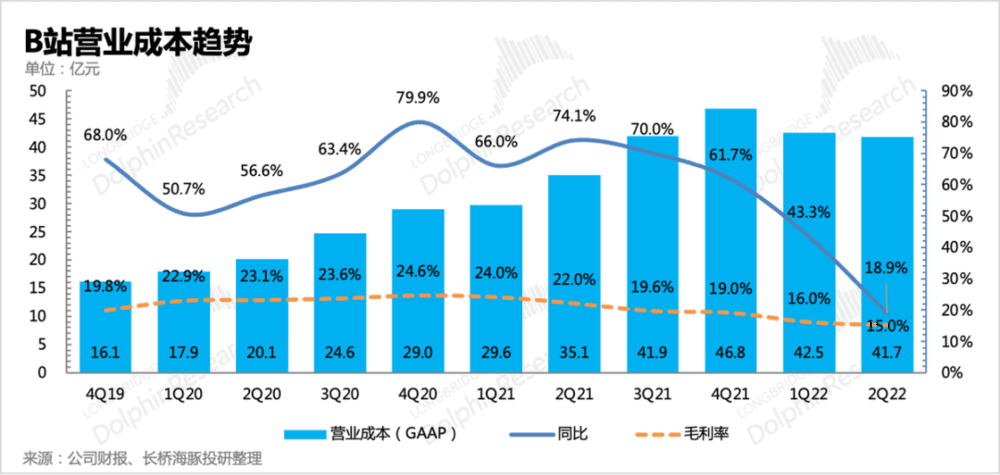

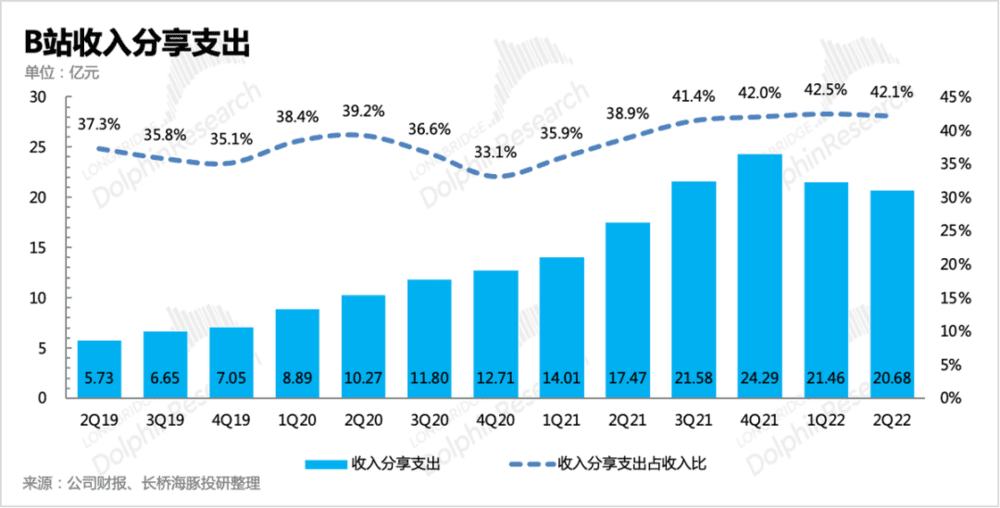

B站成本费用的总支出项中,收入分享成本最高,占比为30%左右。其次内容采购成本、服务器带宽成本以及研发人员薪酬,占收入比重的下降需要变现端扩大释放来实现。

二季度收入整体低迷,因此毛利率在数字上继续变差,由一季度的16%下滑至15%,去年同期为22%。

但二季度在收入增长主要靠直播的时候,收入分享支出占整体收入的比重环比并没有增加,由此说明,公司已经在调整此前过高的直播分成比例。

二季度虽然销售费用持续收缩,并且首次出现同比下滑,但大规模裁员对财务指标上的优化效果也需要等到下半年才能显现。与此同时,今年以来B站又多次出手投资外部游戏工作室,合并后也造成了短期人员堆积后的研发费用暴涨70%。因此最终的经营亏损也无奈达到了一个创纪录的数字,22亿。

如果加回股权激励、关停部分游戏项目产生的额外费用等非经常性支出后,Non-GAAP下净亏损为19.68亿,其中包括了2亿的其他收入,如果再剔除这部分看经营亏损,则离市场预期(亏损18亿)的差距更大了。

二季度的烂业绩,虽然部分已经定价在近几个月来的走势中,但短期投入产出错配对利润侵蚀的压力还是超出了市场原本的预期。除此之外,海豚君认为市场更在意的是公司给出的三季度收入指引过于悲观,未免让人对B站最大的问题“变现吃力”而担忧加剧。

对于下半年的展望,翻看核心投行的预期,市场普遍认为随着收入增长的修复,以及裁员效果出来,B站的毛利率、经营亏损情况都会有逐季改善的趋势,公司此前预期年底会毛利率会回到20%的水平。

中长期下,公司暂时没有调整年初制定的2024年Non-GAAP经营利润转正目标。

海豚君认为,由于市场没有预料到多地疫情复发后,经济持续疲软而导致收入进一步承压的情况,原先的目标或者预期可能需要调整。要想顺利达到计划的减亏效果,恐怕只能继续更大力度的操刀成本费用的收缩上了。

本文来自微信公众号:长桥海豚投研(ID:haituntouyan),作者:长桥海豚君