本文来自微信公众号:长桥海豚投研(ID:haituntouyan),作者:长桥海豚君,题图来自:视觉中国

中概资产二季度发布临近尾声,真正提振士气的公司才来。美团8月26日港股盘后发布2022年第二季度财报,直接看结果:

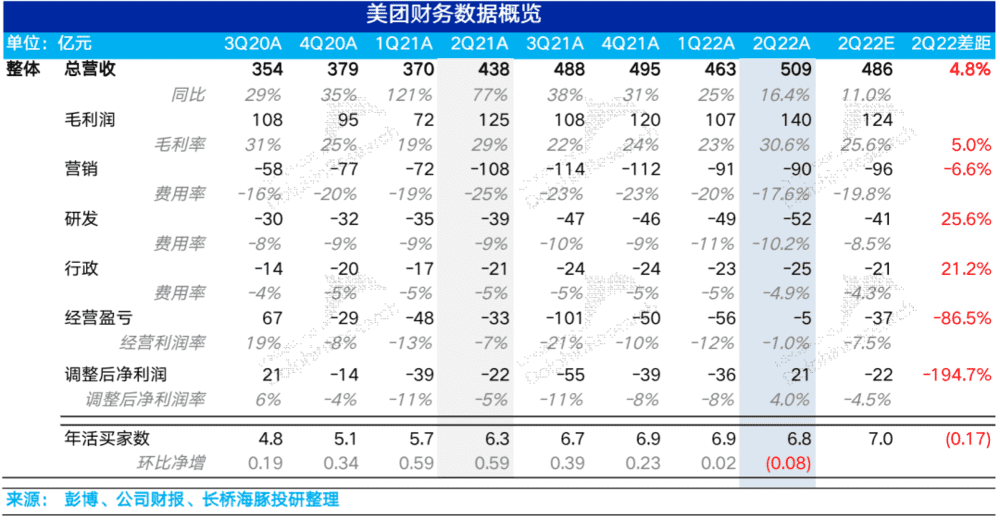

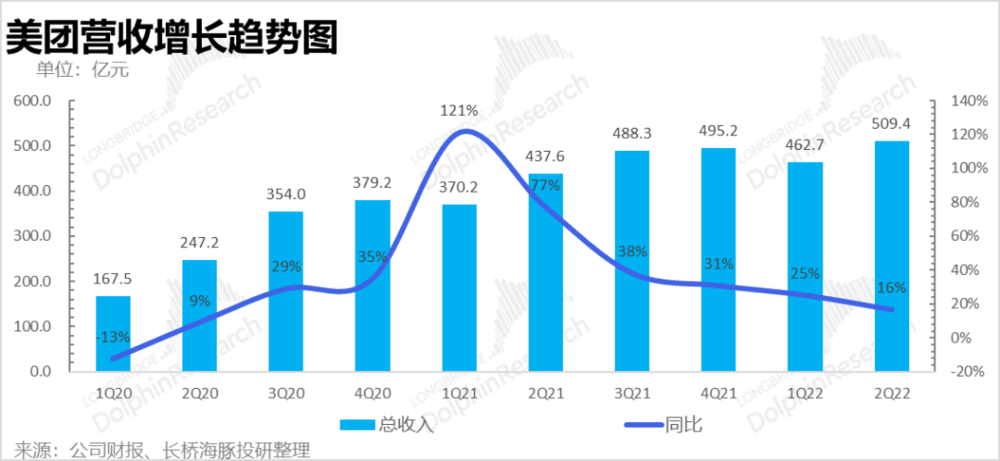

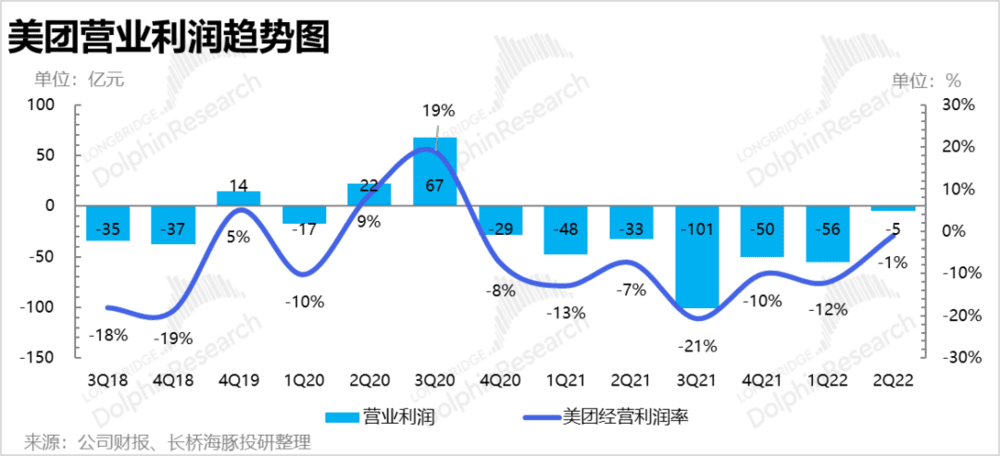

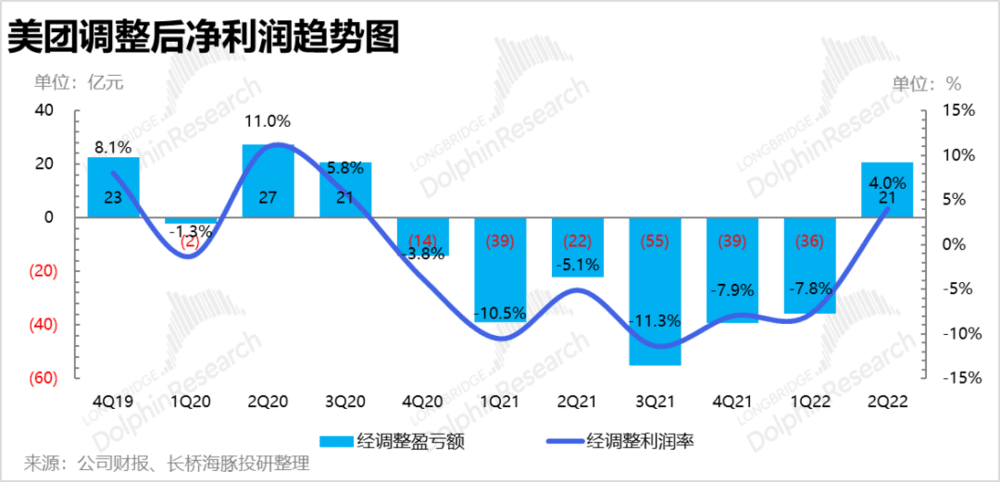

整体收入509亿,同比增长16.4%,比市场预期多了接近25亿;调整后净利润21亿,市场预期-22亿,虽然都是20,但一正一负,大相径庭。

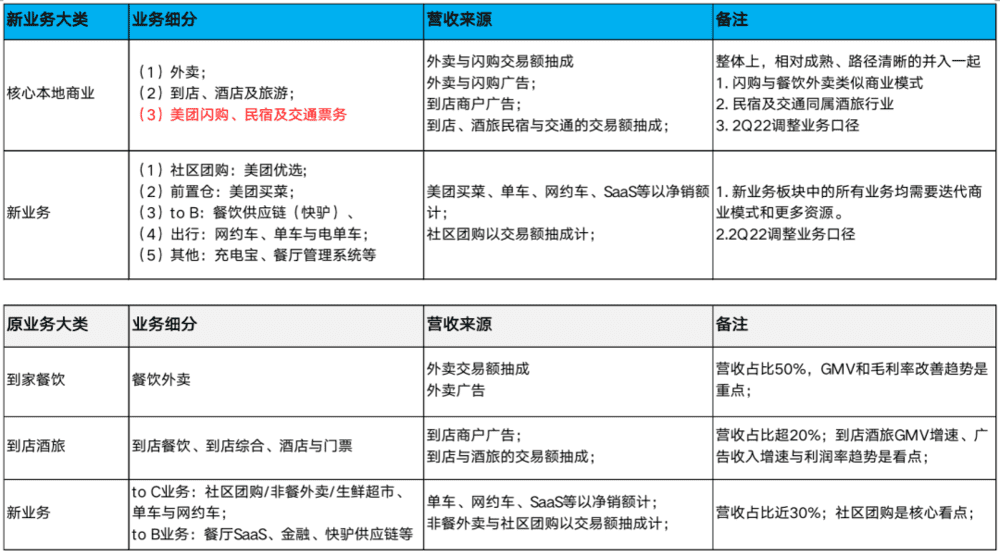

这个季度公司在披露口径上几乎是“换脸”手术,与原来的大不相同,更详细

新口径中成熟和逻辑相同的业务一锅乱炖,导致原本重点关注的外卖单量和外卖单位经济完全没有了;到店业务的恢复速度也无从看起,只能看个大致情况。就海豚君通过新口径和财报前后口径差异来分析这次到底是哪里来的这么大的差异,以及背后隐含的美团业务逻辑:

1. 外卖恢复比较快:从即配型外卖+闪购业务整体订单来看,外卖订单应该是稍有增长(海豚君估计接近3%),而不是市场预期的零增长。

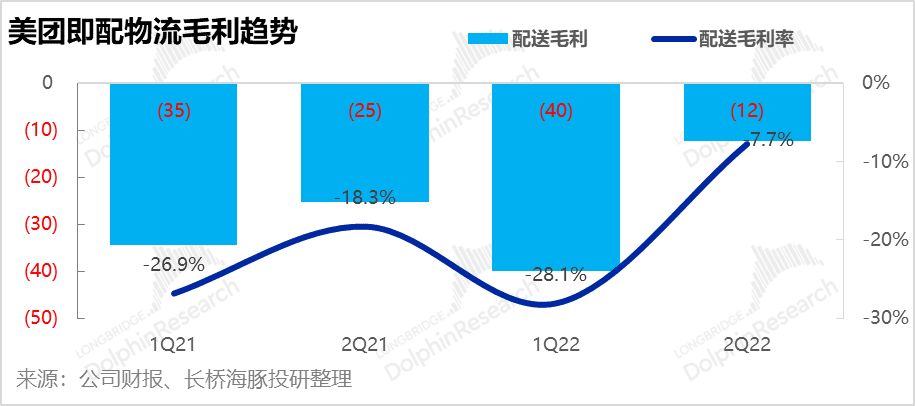

2. 物流才是美团真正的内在灵魂?这个也最重要也是本次财报关键的地方!美团的外卖和闪购可以细分为线上商品信息分发、交易和线下配送功能,分别对应商流的广告和佣金收入,以及物流收入。

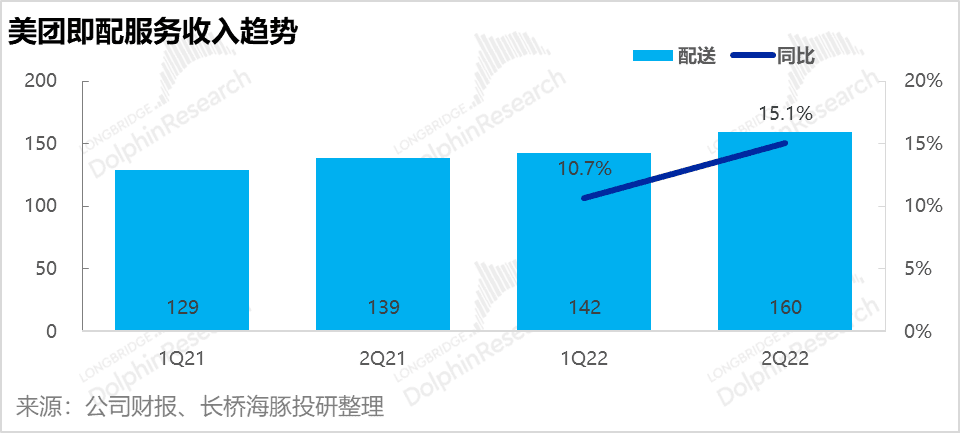

这个季度,物流收入相比预期基本上可以用“爆”来形容:作为贡献收入最大的收入单项,即配物流的收入加速增长到了15%。

考虑到即配订单同比增长不到8%的情况下,这个收入的增长其实背后对应的是目前外卖变现率(美团不再披露)上升,而且应该是疫情下还有比较大幅度的上行,背后本质是用户补贴少了,更多是用户为骑手买单,美团倒贴的少了。

这个盈利与之前阿里在财报中披露饿了么单位经济转正的原因大概如出一辙,而且海豚君当时就提示了美团超预期的可能性了。

3. 到店酒旅也没那么差:之前公司估计到店酒旅二季度是22-23%的同比倒退,海豚君根据新旧口径差距粗估,感觉这部分业务的同比跌幅应该是15%左右,没有公司之前说得那么差,应该是疫情后短期恢复较快。

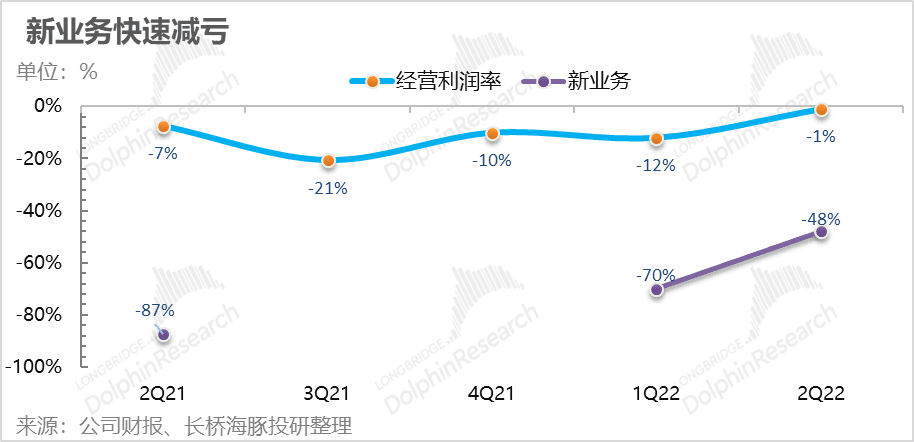

4. 社区团购的快速减亏:现在的新业务剔除掉了闪购和类OTA的民宿/交通票务,这部分的收入海豚君估计是20-30亿,亏损大约是5亿左右,这个调整对新业务的判断影响不大。

这个季度新业务整体亏损是68亿,市场预期有81亿的亏损,即使去掉5亿左右并入核心本地商业(即配电商+到店+OTA)业务的亏损,减亏的体量还是显著超出了市场预期的,应该主要是美团社区团购战线快速收缩带来的。

长桥海豚君整体观点:

市场现在对美团有一个担忧:大股东腾讯可能会抛售美团,导致美团大跌。但是要注意的是,对于基本面强硬、逻辑完好的公司,股东如果真抛了,砸出来大多数上车的机会,因为有业绩腰杆挺,到了一定价位,资金会愿意接盘。

而这次的业绩就再次证明,美团的基本面业务依然坚挺,信仰不破,资金愿意接盘的逻辑没错。

此外,这次财报传递更重要的新信息是:物流商流不分家,对于即配型业务,物流虽然亏损大,很可能就是商流壁垒的灵魂支柱,而且商流壁垒建立之后,物流是可以逐步减亏甚至逐步走向盈亏平衡的。

之前王兴在一次电话会上提过:“过去十年是信息的流动,未来十年是用技术实现物品的流动,核心是采购供应,实现物品的流动。”

当时海豚君有点看不懂,而现在看来,美团布局线下黄兵军团似乎越来越成为美团业务壁垒的核心支撑,这句话的意义在逐步浮现。

后续展望的话,虽然疫情可能还会压制到店业务一阵子,但是外卖的相对韧性,加上新业务巨大的减亏空间,美团作为中国互联网板块腾讯、阿里双疲软后,二梯队市值的领头羊,其实没有特别需要担心的。

一、煞费苦心,美团又叒调业务口径

在海豚君看的所有公司当中,财报口径调整的速度,估计互联网公司里美团说第一,没人敢说第二,把经常调整口径的京东都比下去了!京东调整按年来计,美团调整按季度来算。

说这次财报之前,海豚君就先给大家捋一下美团2018年从上市到现在的调整历程,更重要的是理一理美团调口径背后的商业思考:

(1)上市时候餐饮外卖、到店酒旅、新业务都详细披露各业务GMV和毛利情况;披露背后体现美团要传达的商业逻辑是美团业务布局可以高频打低频,站稳流量基座,还可以无边际出击。

(2)第一次调整:只披露餐饮外卖GMV,其他两个业务没有GMV;而且也不提供分项业务的毛利,改为分类的经营利润,引导市场用分业务部门的方法来给美团估算价值。

(3)第二次调整:把餐饮外卖的配送服务单独摘出来,披露了对应的收入和成本,引导市场关注虽然美团本地商业帝国的商流服务很赚钱,但物流是亏的,而且这个亏还不同于其他物流公司的净利润亏的,它从毛利开始就是亏的,隐含传递这么一层含义:不是美团盘剥骑手劳动力,它的物流业务一直在“倒贴”状态。

同时给市场传达了这么一个期待:看齐同行达达,也许本地生活的物流业务不需要亏这么夸张,至少不能在毛利层面都是负数。

(4)第三次调整:上季度开始又隐去了最核心的指标之一——外卖交易GMV,顺带把酒店间夜量也取消了,为什么?海豚君的推断是引导市场不要过多关注外卖业务从GMV到收入之间的变现率,以免不必要的误解。

在海豚君看来,这主要是因为市场大多数人连实操层面的佣金和财务层面的技术服务费、配送费等都傻傻分不清,而美团赚得就是变现率提高的钱。

当然,这个变现率的提高在市场格局稳定后,其实是可以主要通过减少用户补贴来实现的,但财务上看起来就是外卖变现率又提升了,市场很容易直线推理是不是美团对商家的盘剥又加重了,怎么觉悟这么差。

(5)这次已经是第四次调整了:而且这次基本是变脸手术的调整,把之前在本地生活领域高频(到店餐饮、餐饮外卖)打低频(酒旅票务、到店综合)、以成熟流量为基座来做新业务开拓的披露逻辑直接给废掉了。

看一下新的披露口径:

这个背后的划分思路大概是这样的:

(1)把商业逻辑和商业路径相同的业务放到了一起:餐饮外卖和原本在新业务中的闪购业务其实形式基本一样——都是上门业务,一个是送饭,一个是饭之外的其他东西(万物到家),用得都是同一套即配履约体系。当然,闪购业务比较新,单位经济性上目前还不如餐饮外卖。

同样,民宿和交通票务+酒店算是对标携程的OTA业务,属于业务逻辑相通,这次也跟酒旅、到店放在一起了。

(2)如果只是把商业逻辑和商业路径相同的放一起也不算大动,这次主要的问题是把即配型业务和不需要线下物流履约的本地服务性业务给一锅乱炖,放在一起了,统称上有别于阿里的“核心商业”,美团作为本地生活的霸主给自己这块业务命名为 “核心本地商业”。

可是餐饮业务相比于酒旅/到店生活性,一个高频一个低频,一个需要履约一个不需要履约,一个偏交易,一个偏内容,逻辑不尽相同,估值核算的时候是不太一样的,这么放一起了之后,解读美团其实变得更困难,分开算估值的难度又加大了。

但这样做了之后,从公司的角度,如果不愿意主动披露,市场以后就很难算清楚最核心的餐饮外卖单均利润到底走到哪里了。而对应这个季度从定量角度也说不清楚美团外卖盈利这么强,到底是多少了,好公司要这么煞费苦心这么低调,太不容易。

(3)对应业务框架大类的大动,各业务对应的运营数据披露也调整了,比如:

a. 以前是餐饮外卖订单,现在是即配订单,除了外卖还有闪购;

b. 之前刚刚新披露的外卖配送服务收入/成本,现在对应的是即配服务的收入与成本,把闪购业务的物流服务收入与成本加进来了;

c. 对应收入端业务框架的调整,公司的经营利润分类也做到大调整,经营利润披露口径改为了核心本地商业和新业务。

这样综合了之后,经营信息量变得极少,也只能通过即配的单量和即配物流的毛利来合理揣测外卖业务利润情况,以下海豚君就按照本次财报能拿出来的信息来给大家分享一下:

二、从即配单量来看估算,外卖单量还是正增长

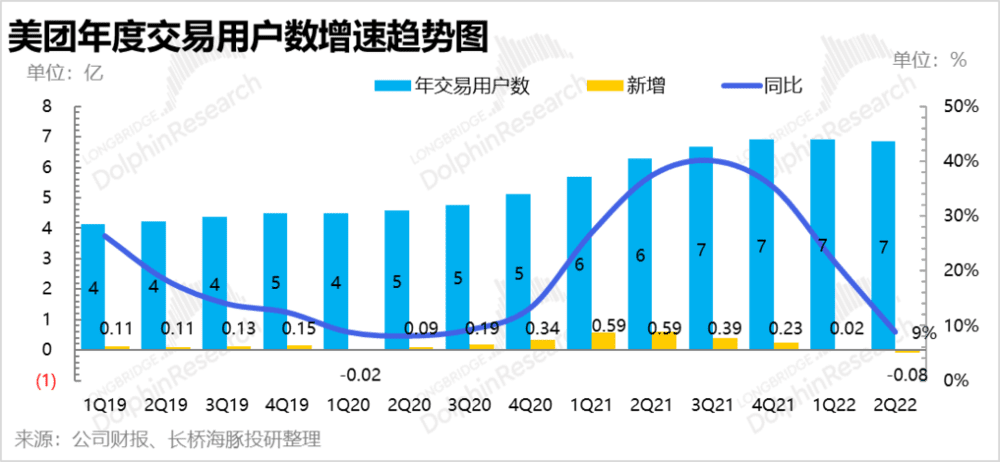

这个季度,涵盖了闪购和餐饮外卖的即配单量是41亿单,相当于日均4500万单,同比增长了7.6%,似乎即使是恢复到20%以内的增速,公司2025年一天一亿单还是有一定困难的。

按照公司上季度所说的闪购交易量同比增长70%,假设二季度疫情之下还是大致

海豚君估计,稍微超预期背后是上海是六月解封后外卖恢复速度比较高,因为解封大概有一个月的时间只能外卖不能堂食。

另外粗略估算,闪购业务二季度大约只有500多万单(去年同期是300万单),大约只有外卖业务的十分之一多一点,公司之前给出的长期指引是希望闪购业务能够一天一千万单。

不过,这个似乎说明闪购业务的目标可能还比外卖还好达成一些,毕竟目前外卖业务还没有完成目标的一半,增速已经到了15%左右的中期中枢增长区间上,而闪购的成长性更强一些。

三、核心本地商业:关键时刻,物流才是美团的真灵魂?

二季度即配服务收入有160亿元,竟然还加速增长到了15%,这个季度收入超预期的应该主要来自于物流收入。而且,考虑到即配单量同比应该是放缓的,所以配送单价在疫情之下应该是飙涨了不少。

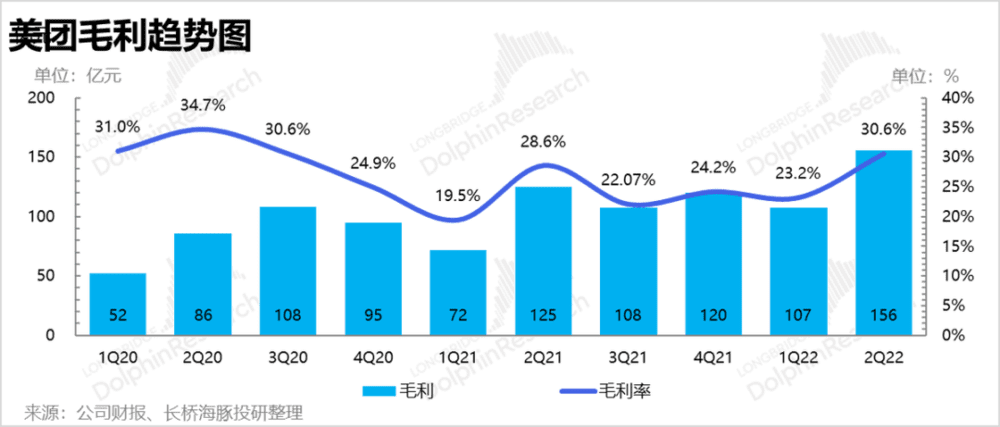

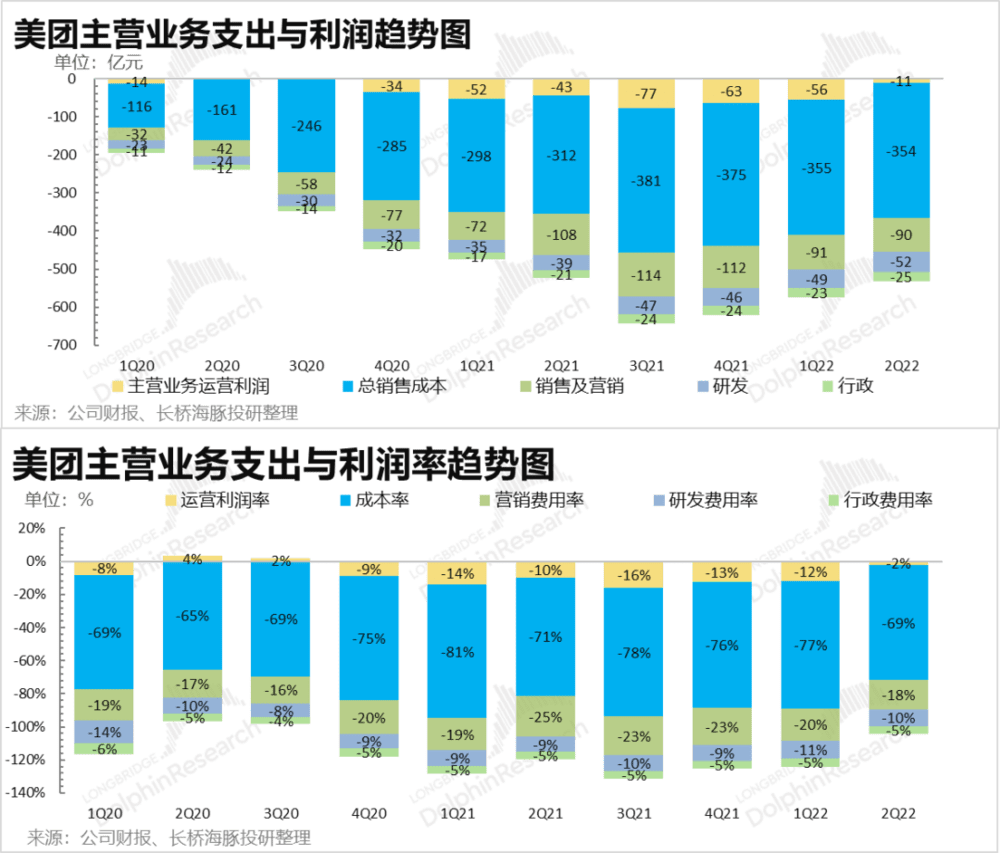

美团的即配物流,在疫情加持、物流配送紧缺、收缩消费激励的情况下,物流配送的毛亏直接缩减到了12亿,而从有数据的四个季度来看,之前最少的亏损都是25亿。

这也在一定程度上解释了,为什么这个季度公司的利润为何如此超出市场预期?大概率是前端用户补贴少了,后端配送补贴少了,省出来的自然都是毛利了。

包括即配物流在内,整体核心本地商业的收入是368亿元,同比增长9%,疫情当中还是比上季度的19%放缓了很多。

这块业务中除了收入占比最大的配送收入,还有类天猫技术服务费性质的抽佣收入和广告费,这两块合计是198亿,广告收入只贡献了其中四成。

同比趋势来看,佣金收入增速同比2.5%,营销1.4%,疫情之下都非常艰辛,尤其是到店业务被封的时间太久,封得太彻底,它又以营销广告为主,影响比较大。

四、新业务:猛缩的团购、进击的买菜、火速的减亏

踢掉了2多亿的闪购和民宿/交通票务之后的新业务,二季度的新业务是142亿,同比增长41%,相比上个季度的46%降幅不算大。

(1)由于这样新业务调整之后,按佣金计收入的应该主要就是社区团购。这个季度新业务佣金收入只有3.2亿,同比下滑了25%,上季度是10%的下滑幅度。

考虑到团购在疫情严重的一线城市并不多,这个下滑应该主要是美团收缩团购业务线比较迅速所导致。根据媒体报道,因为经济性差,美团四月份就停掉了北京以及几个省份的社区团购业务。

(2)而这个板块主要是收入应该是以净销额来记收入的买菜业务了,疫情之下同比增了44%,基本没有放缓。从社区团购撤出一线城市来看,以后一线城市应该以类似叮咚买菜的前置仓业务——美团买菜为主,而且疫情期间美团买菜表现比较给力,从物流到商流的供给,还算比较挺得住。

(3)由于闪购和民宿等业务的亏损额度并不算大,海豚君估算也就是2-5亿左右,所以这次的业务调整对新业务亏损力度的判断。

新口径下的新业务这个季度亏损只有68亿,而上个季度是85亿,还是减少了不少,从亏损率上也可以看到,新业务亏损快速收窄。

另外,社区团购快速收缩战线对应的是这个季度美团的年活买家数直接缩了,要知道社区团购高峰期,一个季度就能增加六千多万。这也似乎说明,团购用户的粘性还是比较差,团购的新用户如何与美团现有业务共振,提高新用户的粘性是个问题。

五、整体业绩:超预期?

由于分部现在信息太少,海豚君接下来就重点看一下整体的业务表现:

(1)二季度整体收入是509亿,同比增长了16%,显著超出市场486亿的一致预期。海豚君注意到财报前发布日期比较新的券商业绩展望判断是有提高整体的收入判断的,但基本上很少把收入拉到500亿以上的。

结合新业务的市场预期情况,海豚君估计主要是核心本地商业这部分韧性比较强,尤其是就是海豚君前面重点说的即配物流比较猛。

当然,估计原本的到店业务应该也没有公司原本判断的23-23%左右的负增长那么严重,疫情恢复之后,餐饮这部分恢复得还算比较快,收缩幅度可能是15%上下。

(2)本季度毛利润156亿元,毛利率31%,高于市场预期不到26%,差距实在太大。由于美团在成本部分主要就是骑手成本,而骑手成本的缩减已经通过即配业务的毛利的大幅改善体现出来,粗估即配业务至少省出来15亿左右的利润,是毛利率大超预期的核心原因。

(3)广告少了、激励少了,美团的开支不算太夸张。外卖和到店作为地位稳定的高频业务,只做这两个成熟业务,流量自带粘性,根本不需要买太多量去消耗销售费用。

不过,美团上市以来销售费用上窜为主少见下降,主要是美团时刻都在开拓新业务,导致销售费用稍有下降,一个新业务投入就把费用又拉上了,刚上市的时候是外卖业务还在打仗,后面是网约车和单车,这一波是本地零售(团购和买菜),但目前来看新业务成者寥寥。

到2022年,团购业务虽未功成仍提前收兵,美团的销售费用也就快速下来了:这个季度是90亿,同比直接下降了17%。

其中,跟营销推广获客相关的推销广告与用户激励费用是43亿,同比直接下降接近35%。

另外,以人员费用为核心的研发和行政开支并未放缓,同比增长分别有20%+和30%+,整体的员工薪酬性开支还有25%以上的增长,至少二季度来看,美团裁员的效果并不明显。

(4)逆势大幅减亏,配送和团购都有功劳。整体上,由于收入上即时配送业务的加速增长带来的收入韧性,以及这块业务快速减亏,配合社区团购快速收缩(体现在广告推广和用户激励开支的快速下降),美团经营亏损只有5亿,大幅超出了市场预期的37亿亏损,海豚君注意到市场上乐观的预期也有20亿上下的亏损。

而如果看剔除掉股权激励等之后的经调整净利润:这个季度达到了21亿,市场预期是-22亿。差距实在太大。

这中间的差距除了利润本身比较好,还有一个很大的因素是这个季度的期权激励比较多,占收入的比重有4.6%,比以往至少多了一个百分点,导致把这项费用因素剔除之后的利润显得尤其高。

本文来自微信公众号:长桥海豚投研(ID:haituntouyan),作者:长桥海豚君