本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:韩旭阳,原文标题:《英国,这场危机有多难?》,头图来自:视觉中国

在特拉斯击败苏纳克成为英国第三位女首相后,德意志银行表示,如果英国要避免极端宏观经济事件,尤其是国际收支危机,未来几周的政策宣布将至关重要。

周一,德意志银行外汇策略师 Shreyas Gopal 在一份报告中表示,由于英国的经常账户赤字已经处于创纪录水平,目前需要投资者信心改善和通胀预期下降,才能吸引大量资本流入,从而支撑英镑。

然而,现实情况恰恰相反:英国的通胀率已经达到了40年的新高,多家投行预期英国CPI甚至可能在明年初才达到峰值。

为了遏制通胀,英国央行大幅收紧货币政策也正将英国经济推向悬崖边缘:IMF预测,英国今年的GDP将被印度赶超,跌落全球前五。

市场也开始对英国面临的危机迅速做出反应。上周,英国债券、股票和英镑三种资产罕见地同时出现下跌。

德银认为,英国正面临越来越大的风险,即不能再吸引足够的外国资本来维持对外收支。如果是这样,英镑将需要大幅贬值以填补外部账户的缺口,换言之,就会出现典型的新兴市场货币危机。

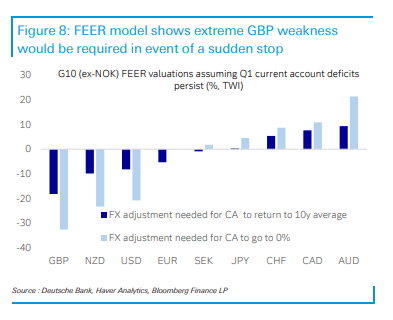

德银估计,要使英国的贸易赤字恢复到10年平均水平,贸易加权英镑(衡量英镑相对于对国际贸易最重要的某些货币的价值)必须再贬值15%。

一、通胀难以见顶

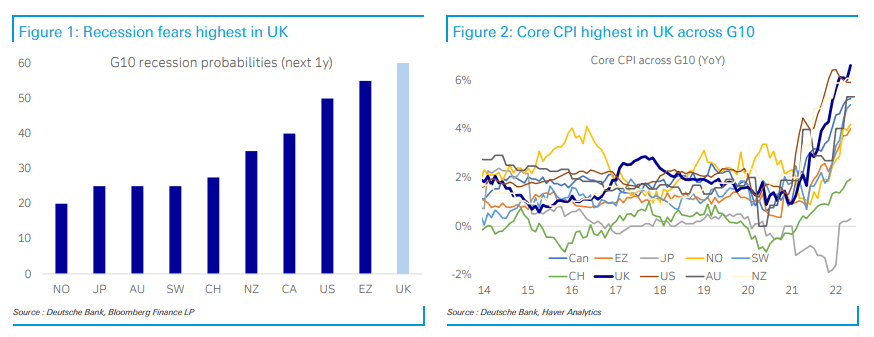

不断上涨的天然气价格和进入冬季后的电力供应风险,使英国面临着巨大的滞胀风险,英国的核心CPI仍在不断上升。

德银预计,与欧元区和美国相比,英国的总体通胀峰值更高并将保持在高水平。Gopal 表示:

英国的通胀率是十国集团中最高的,而且经济增长前景黯淡。

大规模、无资金支持和无目标的财政扩张,加上英国央行职权的潜在变化,可能导致通胀预期进一步上升。在极端情况下,将酿成财政主导(Fiscal Dominance)。

财政主导意指央行运用货币政策支撑政债券价格,利率维持低位以削减偿债成本。

不仅仅是德银,英国的高通胀已经引起了多家华尔街机构的高度关注。

在花旗预计明年1月份英国的通胀率将冲击18%后,上周,高盛 Sven Jari Stehn 分析师团队在一份报告中警告称,如果天然气价格在未来几个月内持续走高,明年1月份,英国将被迫将能源价格上限再度上调80%,这将会把通胀率推高到22.4%,并使得英国的国内生产总值下降3.4%。

英国能源监管机构曾于8月26日宣布,从今年10月起,英国普通家庭的年度能源价格上限将大幅上调80%。

面对如此严重的通胀形势,英国央行在本月雷厉风行地加息了50个基点,是英国自1995年以来幅度最大的一次加息。

市场还押注英国央行将在明年5月前被迫将利率提高一倍以上:隔夜指数掉期市场的交易员们预计英国央行在11月的议息会议上会将利率升至2.75%,然后在2023年夏季达到4%。

这可能令英国的经济形势更加严峻,IMF近日预测,英国今年的GDP将被印度赶超,跌落全球前五,成为世界第六大经济体。

二、经常账户赤字不断恶化

与欧洲大陆相比,英国对俄罗斯能源进口的直接依赖程度较低,但其天然气存储容量相对较少。英国在今年冬季仍将严重依赖进口,因为该国整个夏天都在向欧洲大陆出口能源。

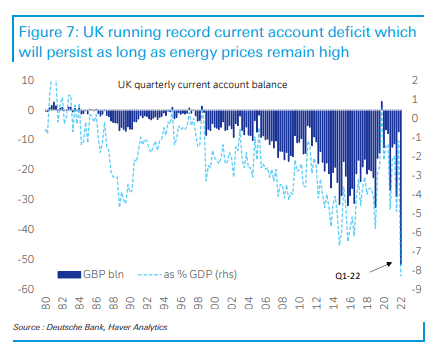

官方数据显示,英国今年第一季度的经常账户赤字超过了GDP的8%,创下了历史记录。

Gopal 针对该数据指出,只要能源价格保持在如此高的水平,经常账户赤字就会也保持在这一水平。贸易收支的恶化不存在抵消因素,基本收入也已转向负值,目标不明确且规模庞大的财政刺激可能会进一步加剧经常账户赤字。

由于经常账户有可能出现近10%的赤字,英国正面临越来越大的风险,即不能再吸引足够的外国资本来维持对外收支。如果是这样,英镑将需要大幅贬值以填补外部账户的缺口,换言之,就会出现典型的新兴市场货币危机。

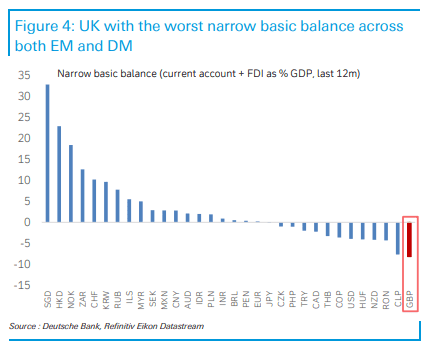

英国经常账户和外国投资的流动性不断恶化,使英国的外部收支平衡程度在所有主要发达市场和新兴市场中排名最差。

德银的模型显示,英镑需要下跌近20%才能使经常账户恢复到10年的平均水平。如果英国的经常账户要完全恢复平衡,英镑将需要贬值30%。因此,虽然英镑兑美元今年已经贬值14%,但已贬值的幅度只是经常账户实质性改善所需的一部分而已。

Gopal 表示:

“国际收支危机”可能听起来很极端,但并非史无前例:激进的财政支出、严重的能源冲击和英镑贬值,最终导致英国在1970年代中期不得不向IMF申请贷款。

如今,英国确实保留了一些抵御突发危机的关键防线,但我们担心风险仍在上升。

他认为,如果英国要避免极端宏观经济事件,尤其是国际收支危机,货币、财政和更广泛经济政策的平衡将是确保通胀预期稳定和外部账户稳定的关键。

三、外国投资者正在逃离英国市场

特拉斯在竞选期间还将矛头对准了英国央行及行长安德鲁·贝利,她指责英国央行任由通胀飙升。

媒体报道称,她正在考虑重新评估英国央行的职责。特拉斯还建议废除《北爱尔兰议定书》,这是英国与欧盟达成的脱欧协议的关键部分,此举可能会引发欧盟的报复。

Gopal 表示,围绕这一协议采取的措施可能会增加贸易政策的不确定性,使宏观经济形势更加混乱,削弱投资者信心:

英国国债的风险溢价已经在上升,与此同时,外国资本正异常大规模地外流。

如果投资者信心进一步削弱,这种动态可能会变成一种自我实现的国际收支危机,外国投资者将拒绝为英国的外部赤字提供资金。

他还认为,在英国政府净借款增加的背景下,鉴于经常账户进一步扩大的潜在风险,评估英国的净国际投资状况(NIIP)十分重要。作为GDP的一部分,英国目前的NIIP约为-30%。英国脱欧公投后英镑明显疲软所带来的帮助作用已经明显消失。

近年来,英国在外国直接投资方面的净头寸也转为负值,这意味着英国越来越多地通过外国直接投资的流入来为其经常账户赤字提供资金,这可能比债务的净流入更棘手。

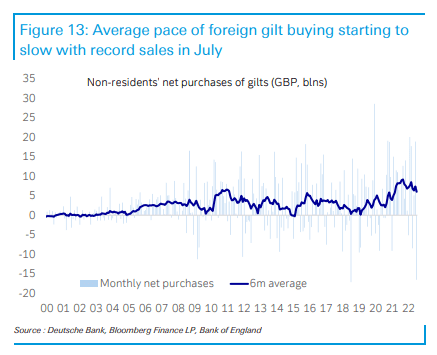

英国央行上周公布的数据显示,7月份外国投资者净卖出英国国债的数量几乎创下纪录。虽然外国投资者购买量的6个月滚动均值仍处于健康水平,但至少购买速度似乎已经见顶。

Gopal 表示,这在一定程度上可以解释英国国债收益率在8月份的创纪录上升:在政策高度不确定性之际,外国投资者可能已经逃离英国国债市场,并正在重新考虑是否为英国赤字提供资金。考虑到巨额的经常账户赤字,英国国债的名义收益率仍然过低。

四、财政政策规模虽大却令人堪忧

德银还认为,英国政府的财政政策将对英国经常账户的中期走向产生重大影响。

特拉斯胜选后表示,考虑将增值税降至15%以促进经济发展。然而,这一减税计划曾遭到苏纳克的“炮轰”:苏纳克认为只有先管控住通胀,才能进一步考虑减税,他指责特拉斯的大规模减税将引发更严重的通胀,甚至导致英国经济崩溃。

同时,特拉斯表示将处理长期的能源供应问题。据媒体报道,她计划冻结英国家庭能源收费上限2年,这意味着将要求能源供应商向英国家庭收取更少的费用,而英国政府将保证划拨资金以弥补价格差,这可能使该国在一年半的时间里损失约1300亿英镑(合1500亿美元)。

另外,在竞选期间,特拉斯曾提出将加大财政支出,给予民众支持和补助,来保证民众的正常生活;但同时,特拉斯又要通过减税来促进企业发展,而这又会降低国家的财政收入。

因此有分析人士曾质疑称,特拉斯一边要增加财政支出,一边要减少财政收入,很难想象要如何完成这样矛盾的政策目标。

有媒体报道称,如果要削减增值税,根据目标范围的不同,将花费约350-800亿英镑。

今年早些时候,德银认为,鉴于黯淡的经济增长前景,英镑需要大量的财政支持,但需要明确并且有针对性。目前看来,规模非常大但没有针对性的支出计划——比如削减增值税10个百分点,可能会严重恶化本已扩大的经常账户赤字,并加剧投资者对其可持续性的担忧。

本文来自微信公众号:华尔街见闻 (ID:wallstreetcn),作者:韩旭阳

虎嗅长期关注出海,在急剧变化的竞争环境中,为大家提供一手资讯、链接头部企业。点击链接留下您的交流与合作诉求,我们将与您联络,同步最新行业动态和活动信息。