本文来自微信公众号:投资界 (ID:pedaily2012),作者:周佳丽 杨文静,原文标题:《我的LP撤了》,头图来自:视觉中国

我们要从一则公告说起。

数天前,国内休闲食品上市公司来伊份内部召开董事会,审议通过了《关于终止参与对外投资消费产业基金的议案》。一年前,来伊份拟作为LP出资3493万元参投一支消费产业基金,时过境迁,这笔出资现在告吹了。

公告里,来伊份直接给出了原因:现因宏观经济环境的变化及行业竞争态势发生变化。为维护公司及广大股东的利益,经审慎考虑,公司及基金合伙各方一致决定暂不设立该基金。

这是LP撤资的最新案例,既给本已寒冬的消费投资泼了一盘冷水,也让人们一窥当下人民币募资的窘况。上市公司历来是LP圈的“四大金刚”之一,也是目前十分稀缺的社会化资金活水。此次来伊份终止出资,所有VC/PE都希望只是个例。

一个真实案例:LP撤了,收回出资承诺

这一切要追溯到一年前。

早在2021年5月份,来伊份曾发布一份公告显示,公司对外投资了嘉兴景添投资合伙企业(有限合伙),基金运作期限为五年,管理机构为上海汉心景红投资管理有限公司,总规模为7000万元。

其中,来伊份的附属企业来伊份企业发展拟作为有限合伙人认缴出资总额为人民币3493万元,占基金49.90%份额;汉心景红资管拟作为普通合伙人认缴出资总额为人民币7万元,占基金0.10%份额;茸丞企管拟作为有限合伙人认缴出资总额为人民币3500万元,占基金50.00%份额。

彼时,消费投资还是最为热门的赛道。根据协议,该基金主要投资布局于食品饮料、调味品及新零售等消费产业相关领域的境内外优质或高成长的企业,拓宽投融资渠道,整合产业资源,打造食品产业生态圈,为所有合伙人获取投资回报。

成立于1999年,来伊份是国内休闲食品行业上市公司。早年间,创始人郁瑞芬和丈夫施永雷带着借来的3000元开店,首次在零食领域开创了传统产业与现代经营结合的模式,20多年间,一步步从卖冰淇凌的小店做到了零食巨头。

2016年10月,来伊份登陆上交所,成为主板“零食第一股”,上市一个月后曾创下58.05元的最高点,但此后股价一路下行。受到竞争冲击,来伊份的主体业务开始逐渐式微。从历年财报来看,来伊份的营业收入连续几年都处于增速下滑的状态,到2021年才开始回暖。在净利润上,2018年至2021年分别为0.10亿元、0.10亿元、-0.65亿元、0.31亿元。

虽然2021年扭亏为盈,同比增长147.55%,但很大一部分的利润增长都与投资收益有关。事实上,投资已经成为来伊份业务拓展的另一条路径。天眼查显示,在直投方面,来伊份今年1月投过新锐低度酒品牌“初气”,以及2018年领投了互联网情感消费平台“心生集团”。而作为LP,来伊份曾从2015年起就出资过包括嘉兴景添投资合伙企业(有限合伙)等7支基金,其中有4支基金的GP都是金鼎资本。

但这一次,来伊份选择临时终止出资。公告提及,8月26日,公司召开第四届董事会第十九次会议,审议通过了《关于终止参与对外投资消费产业基金的议案》,决定终止参与对外投资消费产业基金事项未涉及关联交易。

作为主要LP的来伊份选择终止出资,意味着该消费产业基金大概率告吹了。

人民币募资境况:民营LP少了

来伊份终止出资并非个例。

“今年大家都不太欢迎消费VC,压力很大。”最近见了上海一位消费投资人,他聊起了自己的募资遭遇。回想起上半年频频暴雷的独角兽们,他忍不住感叹,这些现象加剧了LP对消费投资的担忧,“消费GP可能是今年人民币募资最难的群体。”

这既是消费遇冷下的真实写照,也是当下人民币募资境况的一缕缩影。不止消费GP,募资话题已经成为绝大部分人民币基金的头等大事。一位医疗投资人朋友透露,他所负责的新基金募了两年还未完全Close,过程之艰巨不言而喻。

“可能LP自己也没钱了。”这一幕,白妍深有感触。今年年初,她正紧锣密鼓地推进着所负责的新基金募资,眼瞅马上就要首关了,遂按商定的基金份额,向其中一家上市公司LP发出了缴款通知函。

出乎意料的是,对方在几天后突然变卦——二级市场行情不好,公司自身现金流紧张,不能参与出资了。这打得白妍措手不及,“被伤到了,但敢怒不敢言,只好抓紧启动预案。”

受到宏观经济环境、新冠疫情等多重因素的冲击,加上存量项目的退出与亏损难题,一级市场募资环境不容乐观。一线募资从业者更是感知到寒意,他们发现,目前民营LP和高净值个人出资受到影响最大,中断或终止出资的概率越来越高。

“民企LP出资更为谨慎是当前的普遍现象。”上海一家正在募集新基金的创始合伙人分析,很多基金出现了部分LP无法出资的情况,来自民营LP的资金压力也越来越大,核心是由于内外部宏观形势,让不少企业家信心不足,这个情况预计在一系列方向更为明确之后会有所改善。

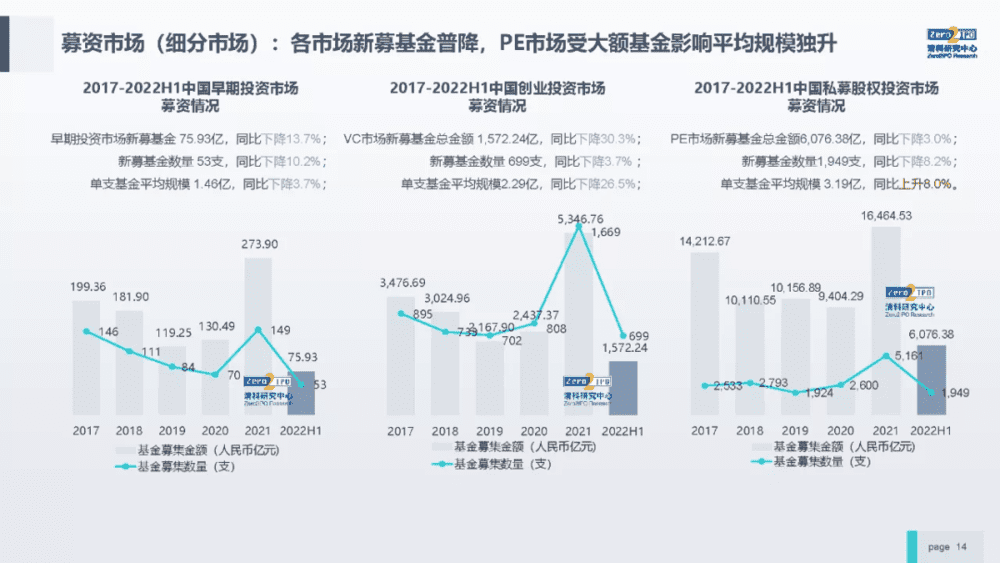

清科研究中心报告显示,2022上半年,在疫情反复、资本市场环境变化等因素的持续影响下,募资市场活跃度呈现走低趋势,新募基金数量2701支,同比下滑7.2%,披露募集金额7724.55亿元,同比下降10.3%。

目前,以国企/央企、政府引导基金为代表的国资LP日渐成为人民币基金的重要募资方。清科研究中心报告显示,上半年国资LP的披露出资额占比超七成,且市面上100亿规模以上的大基金,全都由国资背景的基金管理人管理。

社会化募资紧张,很多知名机构都募不到款。在不久前的福建创新发展大会发言中,深创投副总裁蒋玉才提到,原先支持创投行业发展的“四大LP”,即上市公司、房地产资金、理财资金、高净值客户基本难以为继,“新四大LP”——政府引导基金、险资、国企、产业资本已经成为主要的募资对象。

政府资金主要任务是配合着地方的产业升级以及招商引资。当这类LP在中国股权投资行业的渗透越来越深,有业内人士坦言:“担心现在VC/PE机构的市场化、商业化程度进一步降低,体现不出一个基金管理人的真正水平,有的甚至已经成为政府招商引资的工具。”

市场正在淘汰不赚钱的GP

募不到弹药,越来越多VC/PE基金管理人变成“僵尸机构”,直至渐渐消失在大家的视野里。“创投行业还远远没有到达黎明前黑暗,只是刚刚进入黑夜”——几天前,蒋玉才这一席话惊醒了所有人。

他指出,未来几年,一大批资金管理规模小的基金管理人将面临生存难题,行业将兴起并购浪潮,将真正推动创投基金管理人整体水平的提高。换言之,不专业的基金管理人将被出清,将是中国股权投资行业健康发展的必经过程。

而当下创投行业最大的问题,还是VC/PE自身的流动性问题。一位创投大佬讲起了自己的亲身经历。2020年底见了一位基金创始合伙人,当时他们基金的账面回报是12倍。但到2021下半年,这一数字变成了3.5倍,今年上半年再看,只剩下不到两倍的回报。

“上市看着挺好,但上市之后开始破发,这是流动性的问题,背后还涉及到基金的流动性问题,给LP回报的流动性问题。”他建议同行,新的行业背景下,GP们更有责任把基金的流动性做得更好。

千言万语,给LP赚钱才是硬道理。无论市场冷暖,能为LP赚到真金白银的GP,永远能募到钱。根据历史经验,这个行业每一次洗牌都是从募资开始。

如我们所见,今年依然有不少大额募资出炉——红杉中国完成新一期约90亿美元基金募集;启明创投第七期人民币基金首轮关闭,规模为人民币47亿元;达晨财智新一期综合基金已经签约认缴超30亿元;BAI资本完成首期7亿美元募集;凯辉人民币成长基金二期完成超16亿元首关;高瓴40亿碳中和新基金落地南京;众为资本新人民币基金首关10亿;还有华兴新经济基金完成第四期人民币基金30亿元首关、丰年资本超10亿元人民币基金完成首关、维梧资本40亿人民币基金首关.....不胜枚举。

今年更早之前,IDG资本百亿零碳基金、元璟资本20亿三期人民币基金,以及蓝驰创投、盈科资本、蔚来资本等机构也纷纷传来了人民币基金募资捷报。此外还有更多“小而美”垂直新基金涌现。

当然,除了“新四大LP”以及社会资本外,VC/PE也在等待长线资金入场。这几年,东方富海董事长陈玮一直在强调中国创投行业缺少长钱,“全球主流创投市场,LP都以长线资金为主,养老金、保险资金、退休基金、慈善基金等,而我国是以引导基金为主的LP结构。”可以说,所有VC/PE都在翘首以盼以社保基金为代表的长线资金开闸。

如今,站在行业崭新的交界口,我们不得不承认,过去那段时光已经一去不复返,现在VC/PE们所经历的,或许是未来几年的新常态。时代的洪流中,大家最朴素的任务是——认真做好手上的事。

文中白妍为化名。本文来自微信公众号:投资界 (ID:pedaily2012),作者:周佳丽 杨文静