本文来自微信公众号:QuestMobile(ID:QuestMobile),作者:Mr.QM,原文标题:《QuestMobile2022食品饮料行业营销洞察:头部玩家稳定、新玩家谨慎,短视频逆势争抢品牌投放,中青年是咖啡品牌目标人群》,题图来源:视觉中国

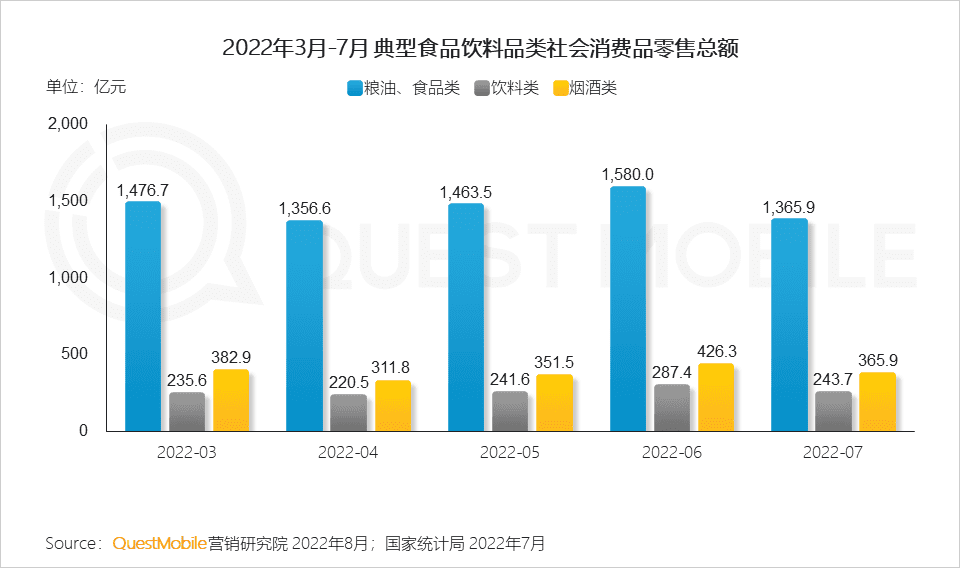

今天Mr.QM想给大家分享一下食品饮料行业营销洞察报告。QuestMobile数据显示,作为基础消费行业,食品饮料增长态势稳固,尤其是“暑热+电商”推动,3月到7月,粮油食品、饮料、烟酒消费均保持高位运行,其中在6月份,三者分别达到1580亿元、287.4亿元、426.3亿元。

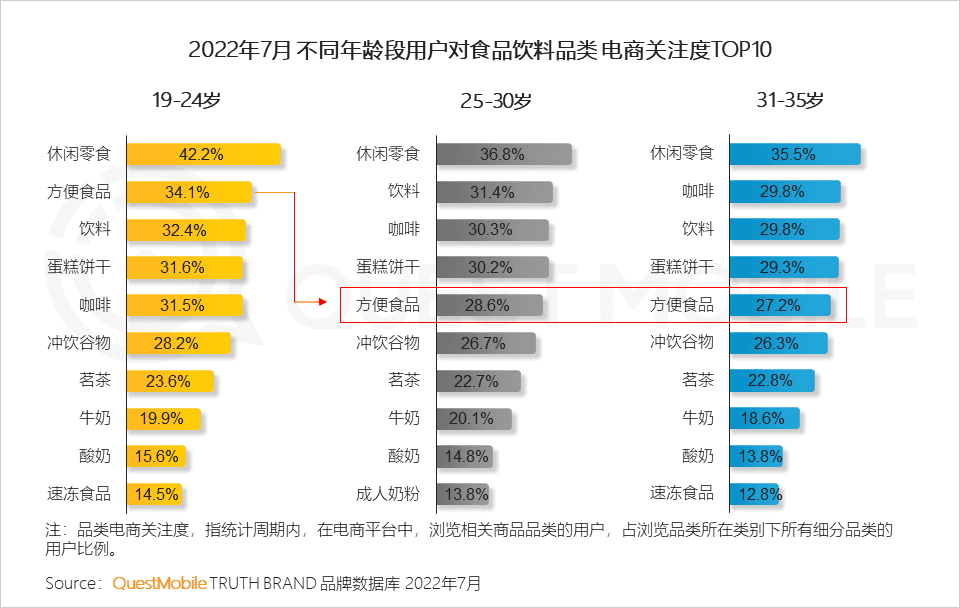

从各年龄段来看,休闲零食已经成为19到35岁年龄群体最关注的品类,排行老二的,19~24岁为方便食品,25~30岁为饮料(咖啡为第三),31~35岁为咖啡(咖啡为第二),也就是说,在25~35岁年龄段市场,咖啡消费习惯已经养成。

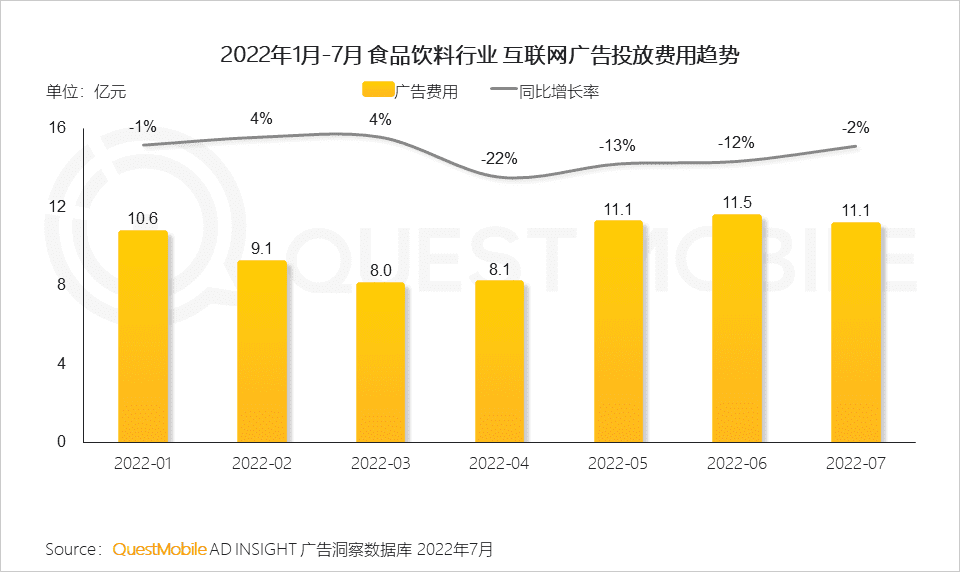

从行业整体营销来看,品牌互联网广告投放势头波动较大,2、3月份同比分别上升4%,但是4月份下降了22%,5、6月份分别下降13%、12%,7月份下降2%,整体呈现复苏态势。

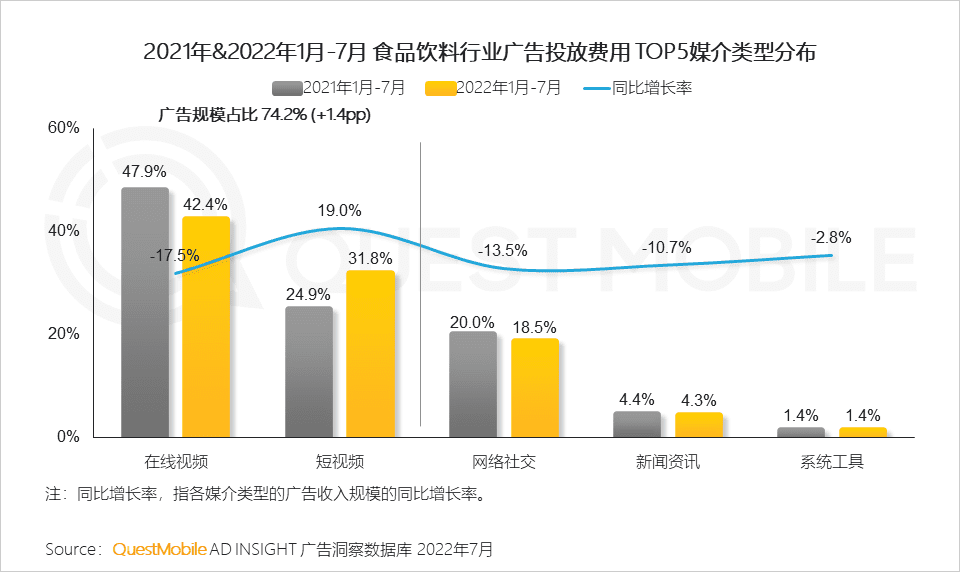

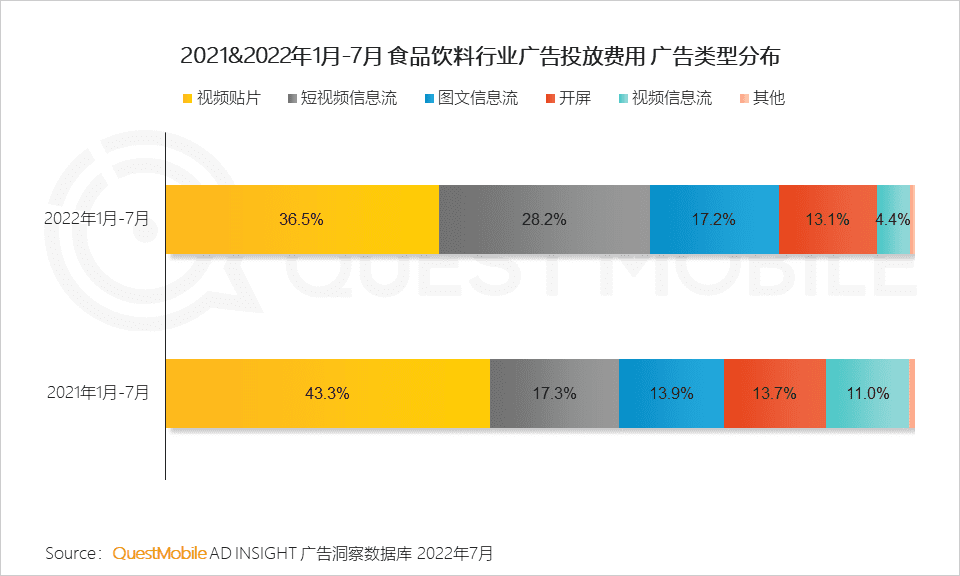

在媒介类型选择上,短视频已经大肆侵蚀、挤压在线视频、网络社交、新闻资讯的投放份额,1~7月份,在线视频的食品饮品广告投放份额占比从去年的47.9%下降至42.4%,网络社交占比份额从去年的20%下降至18.5%,新闻资讯从4.4%下降至4.3%,唯独短视频,从去年的24.9%上升至31.8%,虽然仍屈居第二,不过按照这种变化速度,隐然坐二望一了。

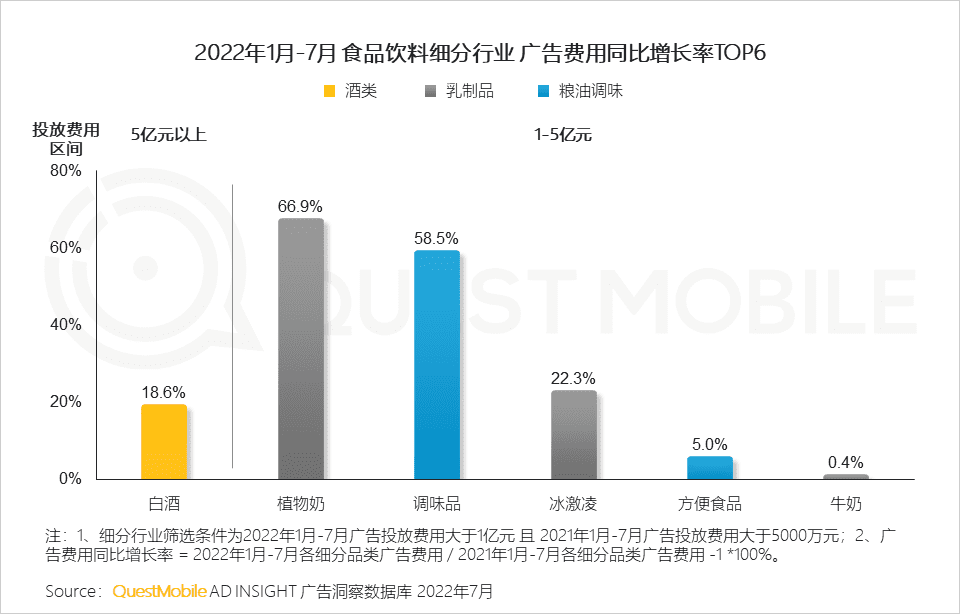

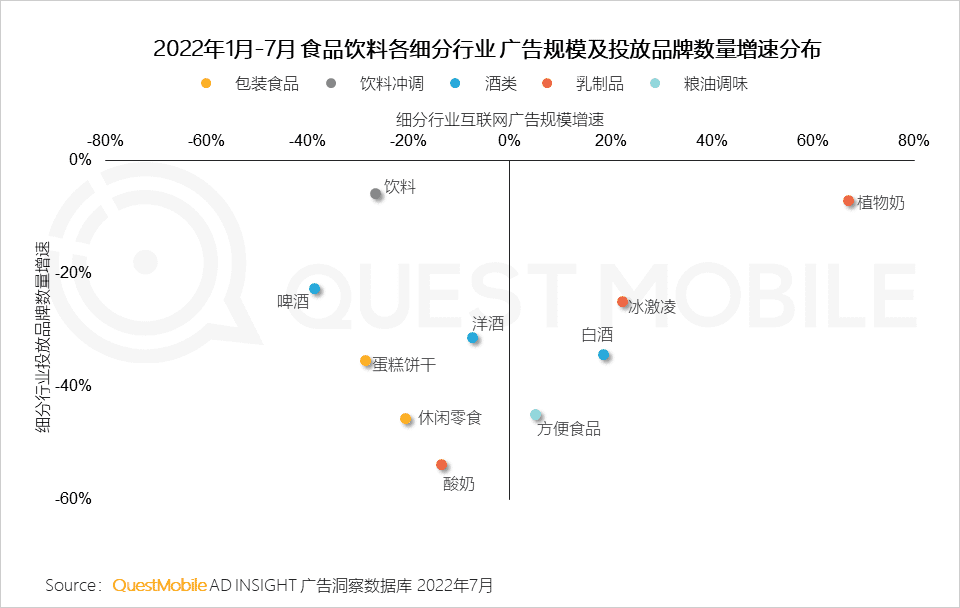

细分行业来看,白酒不愧是稳态之王,行业广告费在高基数情况下,仍逆势增长,并且快速向短视频迁移;其余的仍在增长的,则是植物奶、调味品这种细分行业;啤酒、蛋糕饼干等行业的广告主数量、广告规模均出现明显下滑。

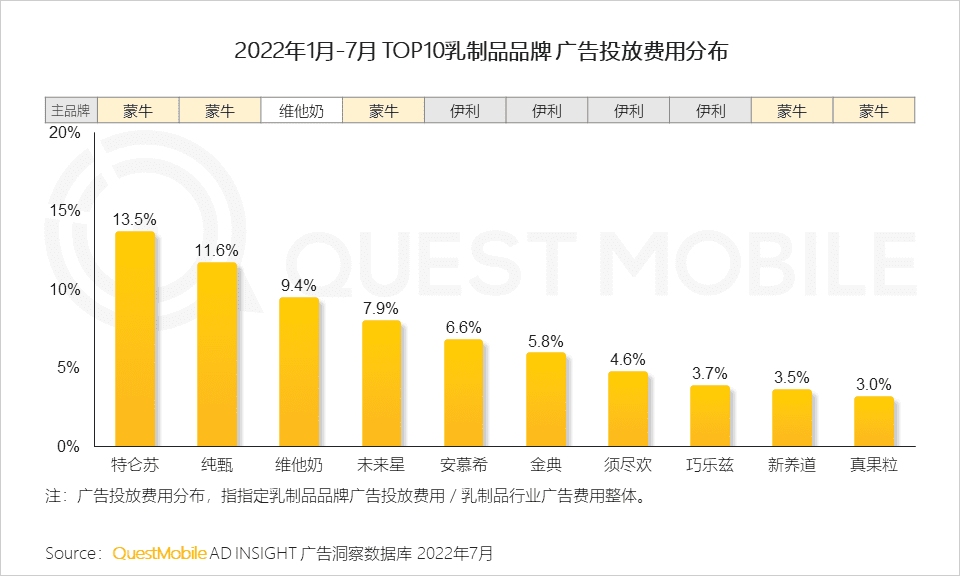

此外,头部玩家保持高位、新玩家难以突围的情况,在各个领域都有所出现,典型的如乳制品行业,投放品牌TOP10基本被乳企两强全数包揽(只有植物奶领域的维他奶除外),具体数据上:特仑苏13.5%(蒙牛)、纯甄11.6%(蒙牛)、维他奶9.4%(维他奶)、未来星7.9%(蒙牛)、安慕希6.6%(伊利)、金典5.8%(伊利)、须尽欢4.6%(伊利)、巧乐兹3.7%(伊利)、新养道3.5%(蒙牛)、真果粒3%(蒙牛)……

具体怎么玩?不妨看报告吧!

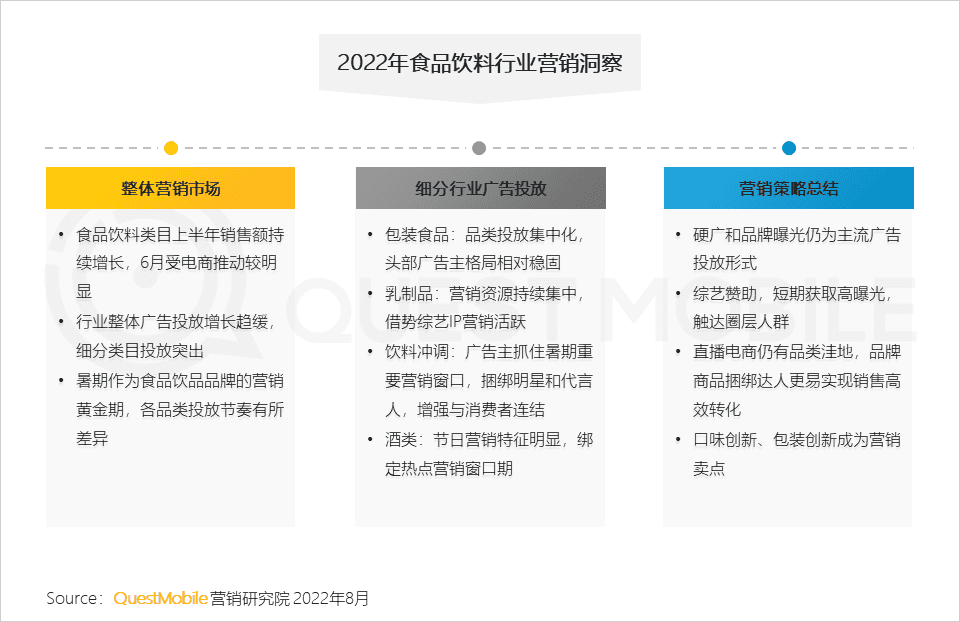

一、上半年食品饮料销售保持增长,广告投放增长放缓

1. 食品饮料类目上半年销售额持续增长,6月受电商推动较明显

(1)食品饮料行业作为基础消费产业,规模保持稳定并呈现增长态势。

(2)休闲零食品类满足情感释放需求,受到各年龄段用户关注;同时年轻人群则更关注便捷性,如方便食品。

2. 行业整体广告投放增长趋缓,细分类目投放突出

(1)疫情、冬奥会集中营销、新品延迟推出、竞争环境变化等影响,食品饮料行业在Q2缩减营销预算。

(2)食品饮料行业延续曝光为主的营销广告模式,并从长视频向短视频迁移。

(3)从细分行业看,营销正迎合消费习惯变化,植物奶(健康/低脂)和调味品(走进厨房)广告投放增长明显。

(4)虽然广告主数量经历着洗牌,对于部分行业也意味着营销的竞争更少,而啤酒和蛋糕饼干行业的广告则在广告主数量和广告规模方面均出现了明显的下滑。

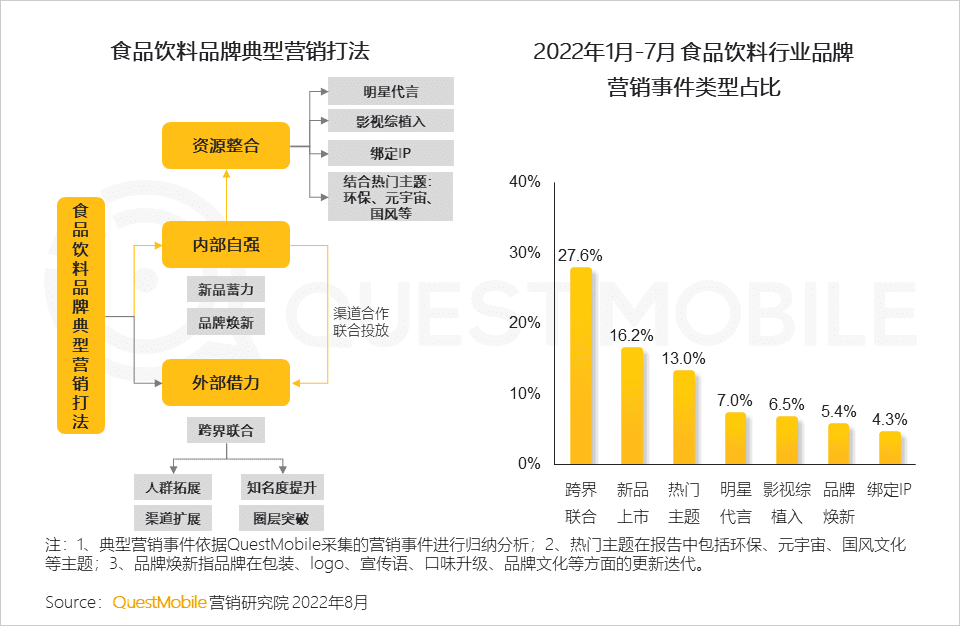

(5)食品饮料品牌采取内外搭配,辅以资源整合的营销打法,实现品牌强势曝光与流量转化。

3. 暑期作为食品饮料品牌的营销黄金期,各品类投放节奏有所差异

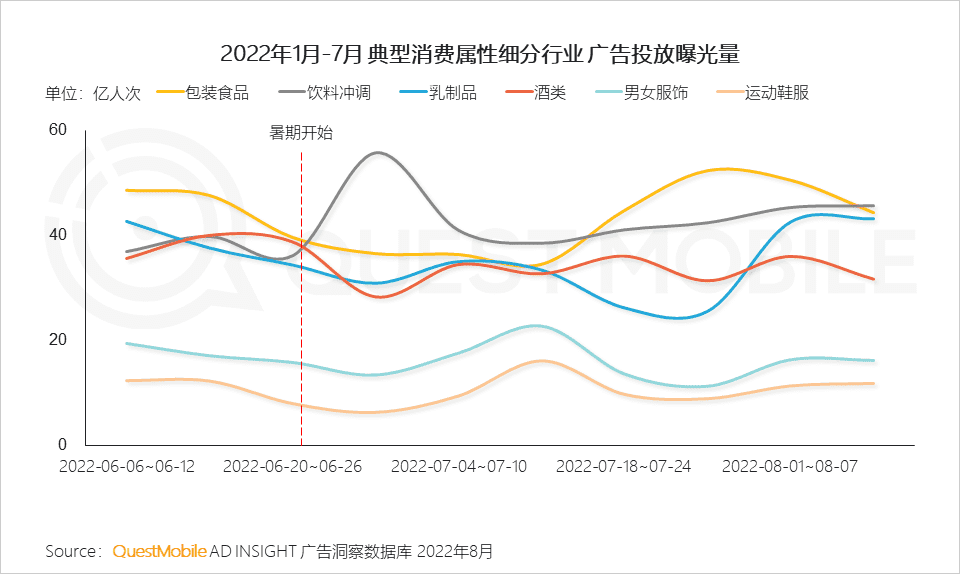

进入暑期,饮料冲调品类相对更早期投入更高的广告资源,包装食品品类则相对后置。与同样受季节因素影响的服饰类行业相比,食品饮料相对广告投放更加活跃,曝光量更高。

二、食品饮料各细分行业,保持各自的营销特征

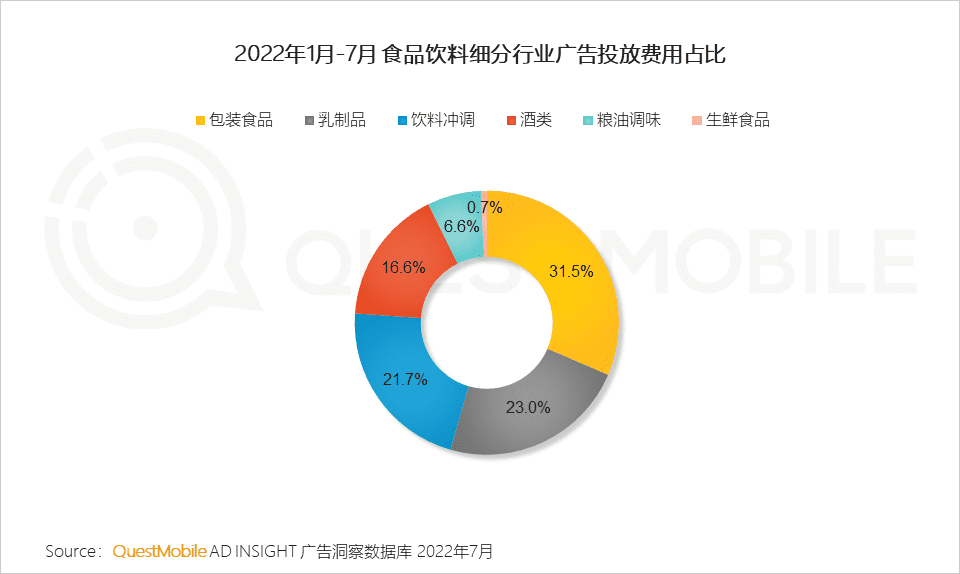

食品饮料细分行业广告投放相对均衡,包装食品行业占比超三成。

1. 包装食品:品类投放集中化,头部广告主格局相对稳固

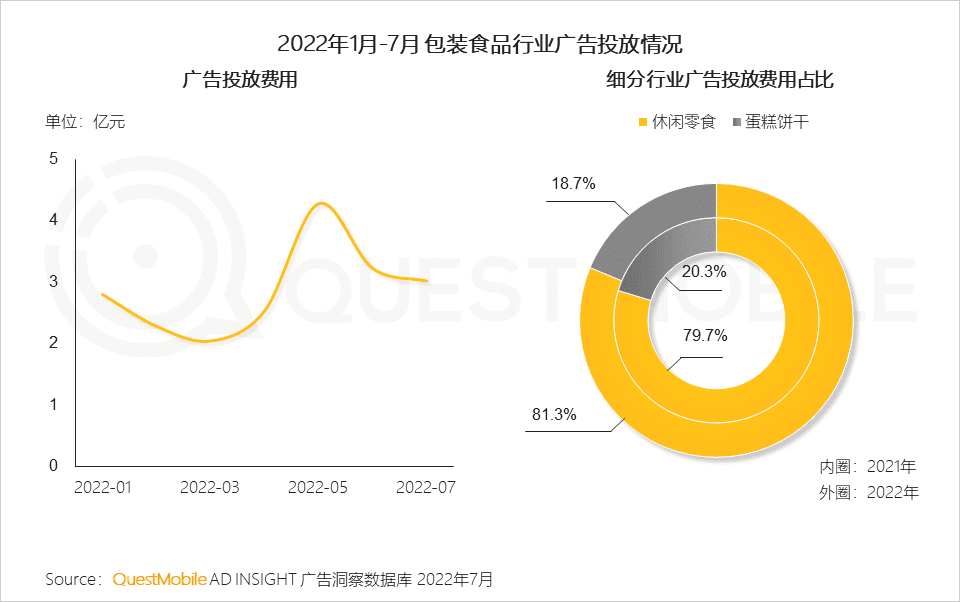

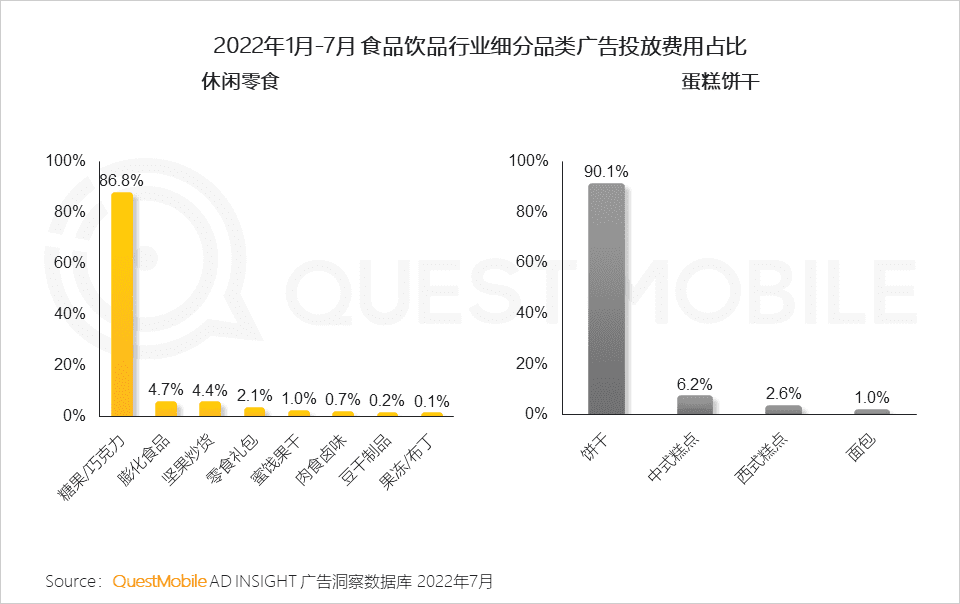

(1)包装食品行业广告跟随节日和电商促销节点投放明显,其中八成占比为休闲零食行业。

(2)糖果/巧克力、饼干品类在投广告主数量居多,以及新品牌涌现,竞争激烈,为主要的投放品类。

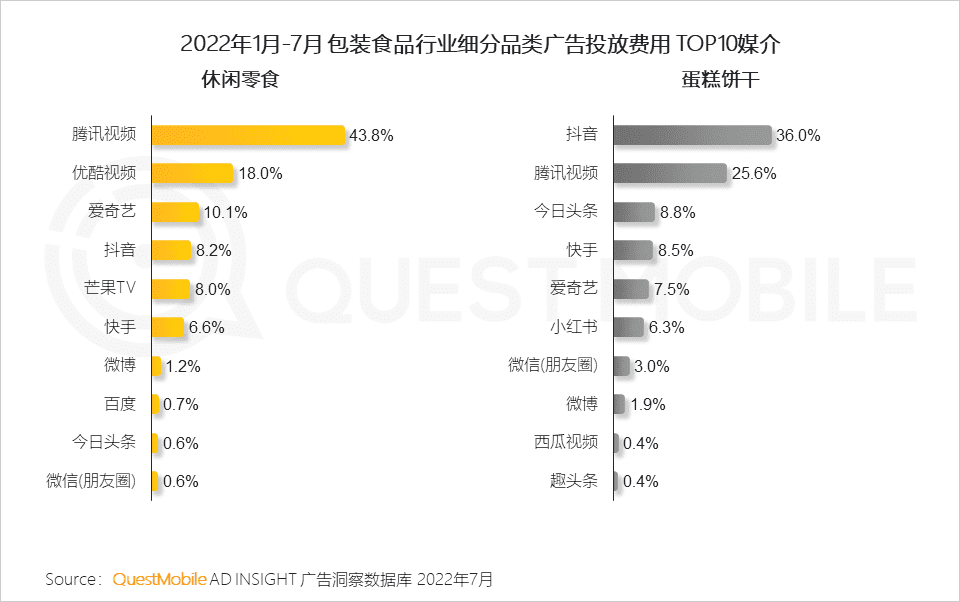

(3)从投放媒介上看,包装食品行业优选视频类媒介,其中休闲零食品类倾向投放在线视频,而蛋糕饼干品类则是侧重短视频。

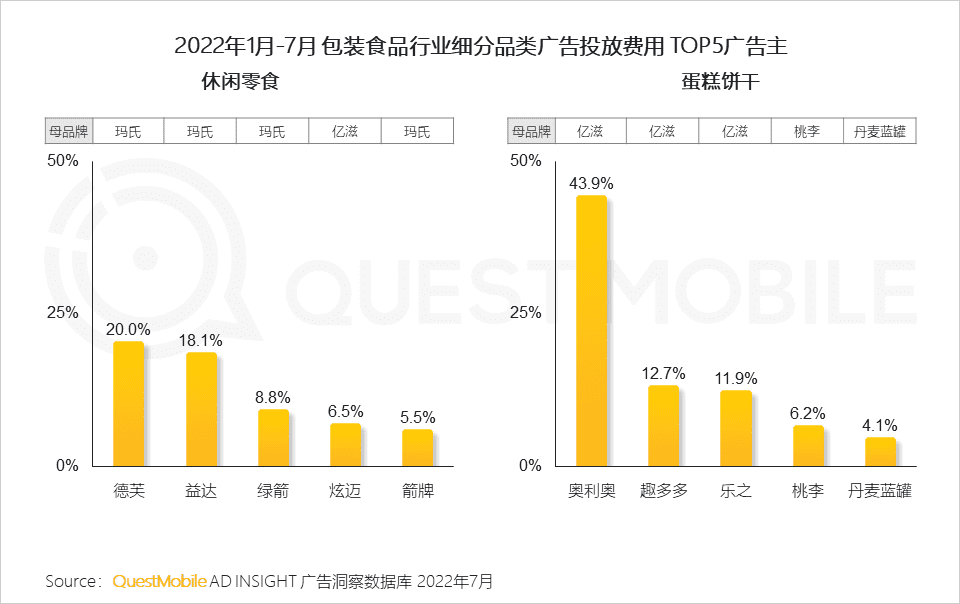

(4)包装食品行业头部广告主仍是知名品牌为主,新品牌更偏好销售渠道内广告投放。

2. 乳制品:营销资源持续集中,借势综艺IP营销活跃

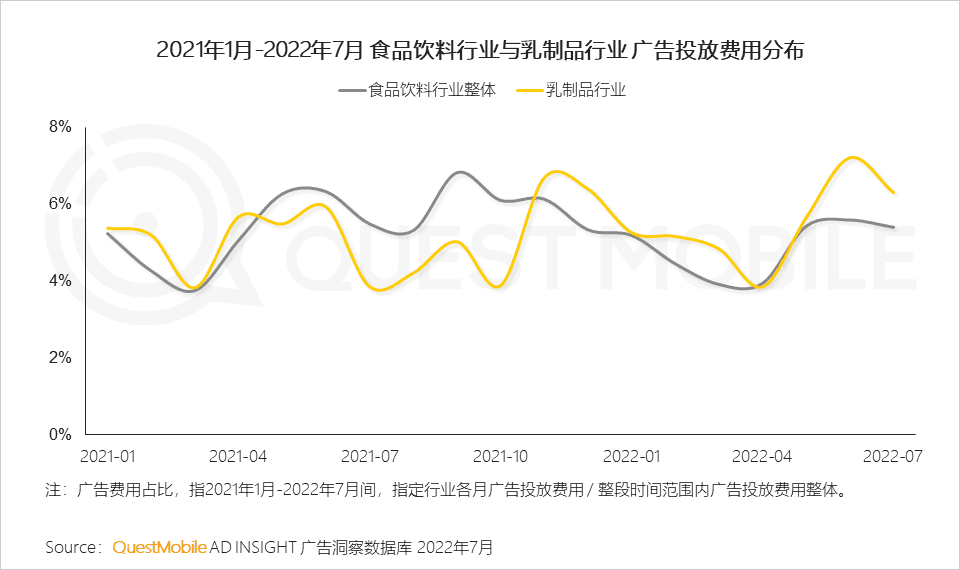

(1)乳制品广告主投放更敏捷,在大促期间广告投放扩张态势更明显。

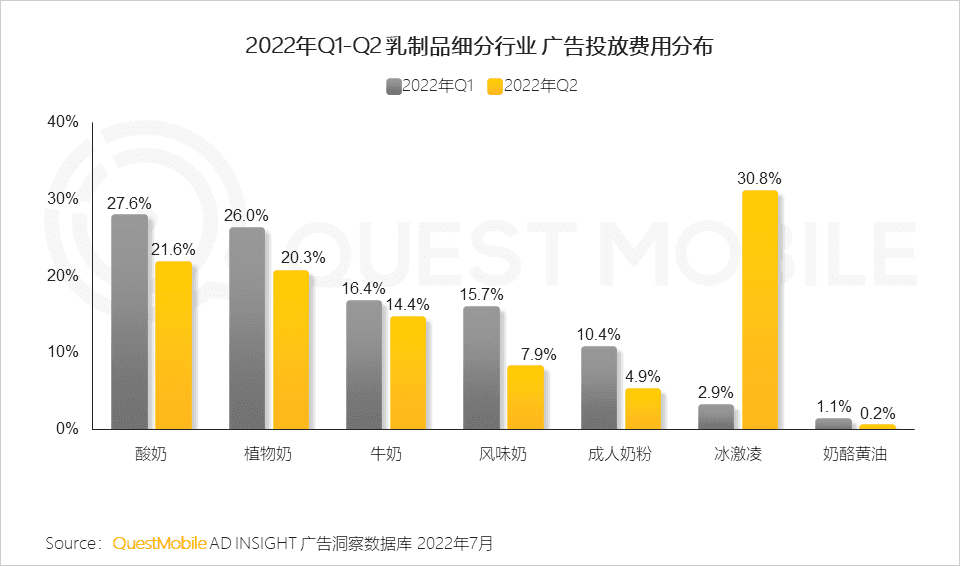

(2)酸奶、植物奶在乳制品行业中广告费用占据前两位,冰激凌在入夏后广告费用激增,占据Q2行业广告费用近三成。

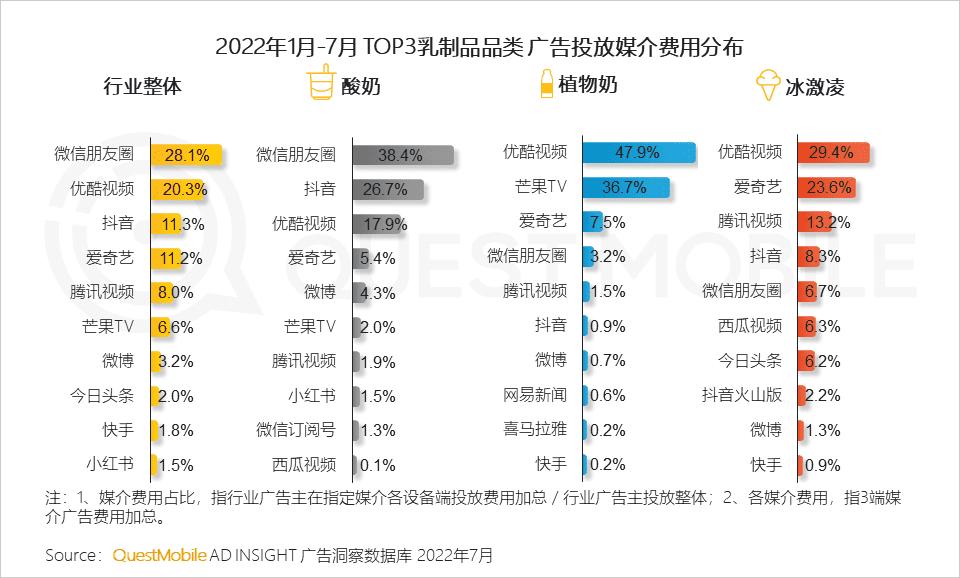

(3)行业整体广告投放集中在视频和社交类媒介。

(4)乳制品行业广告投放集中度较高,在投品牌集中在TOP2品牌。

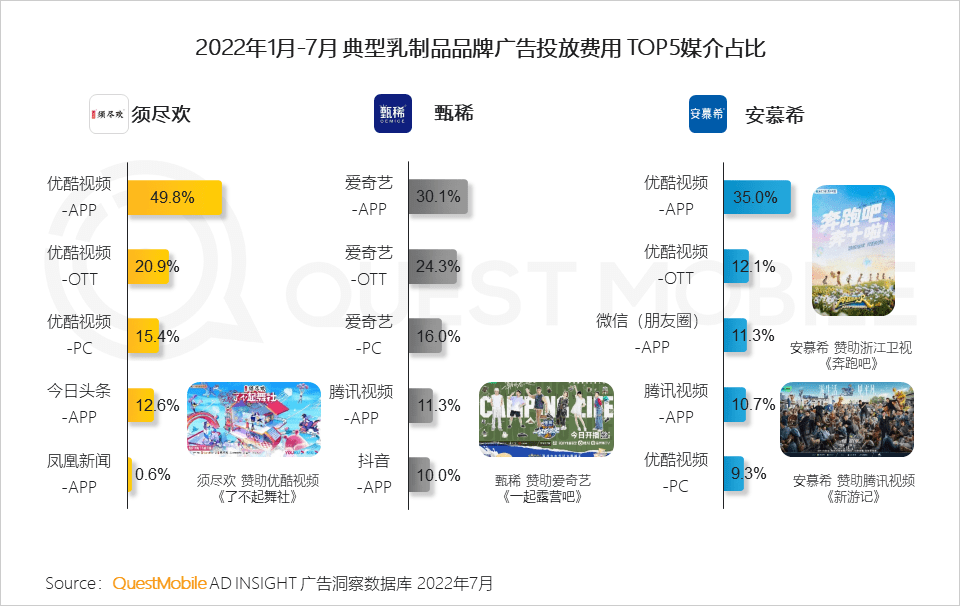

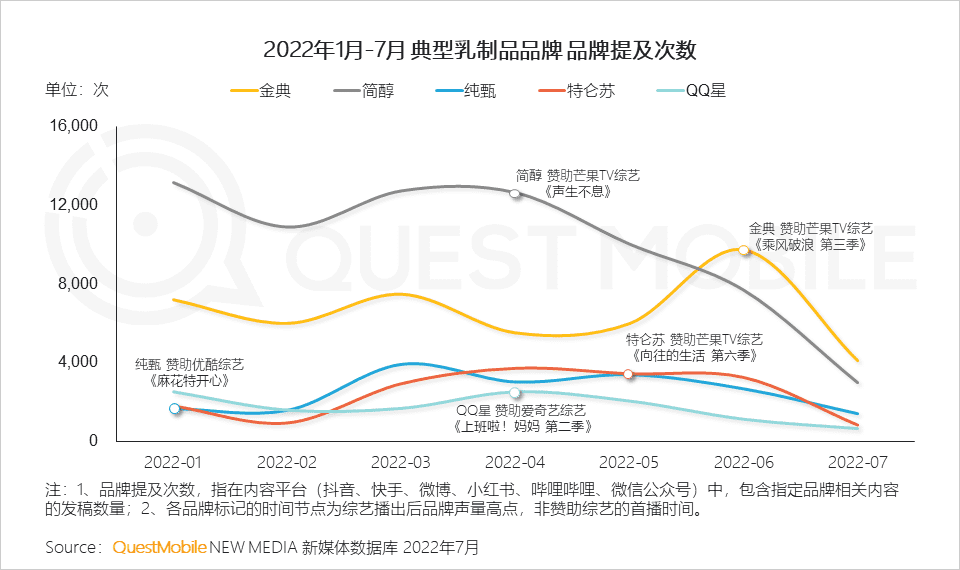

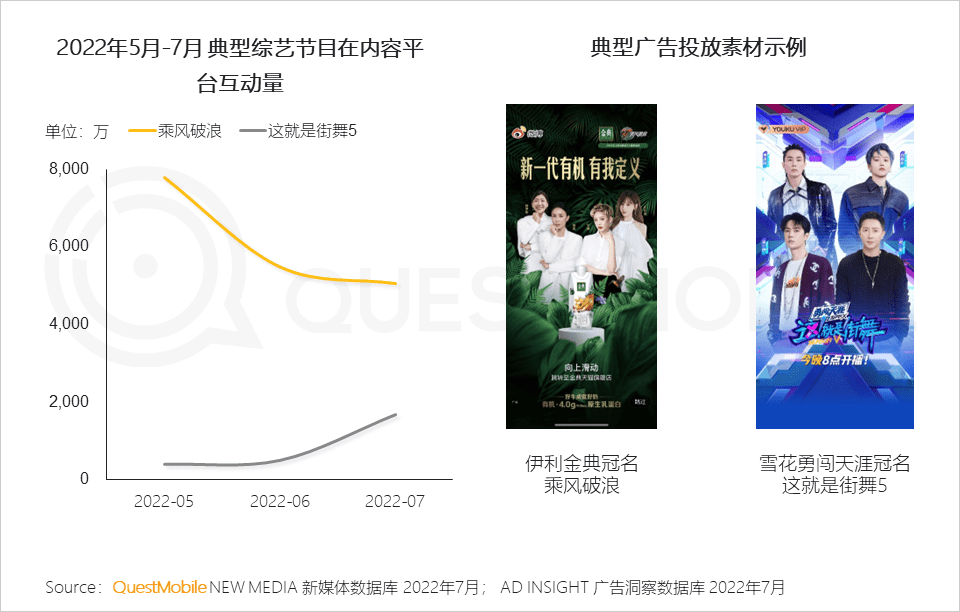

(5)乳品品牌借助视频平台多个热门综艺IP进行全面品牌推广。

(6)同时品牌在赞助节目播放期间进行新媒体平台的二次传播发酵,有效推高品牌声量。

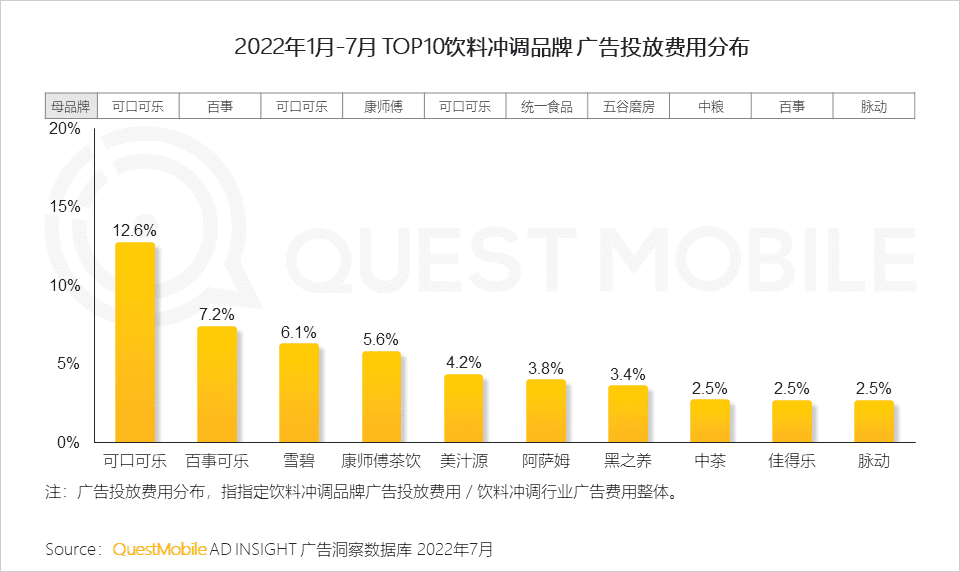

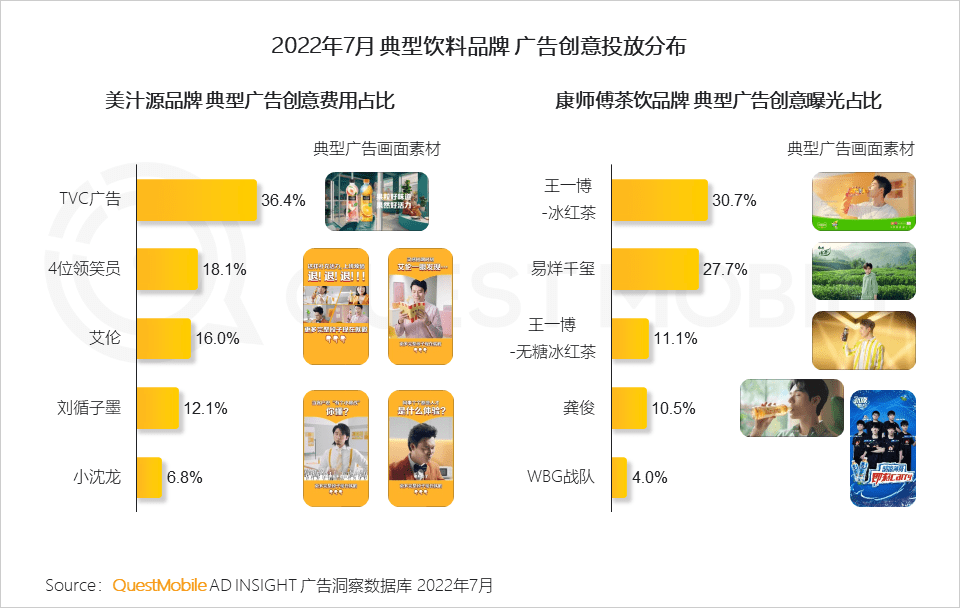

3. 饮料冲调:广告主抓住暑期重要营销窗口,捆绑明星和代言人,增强与消费者连结

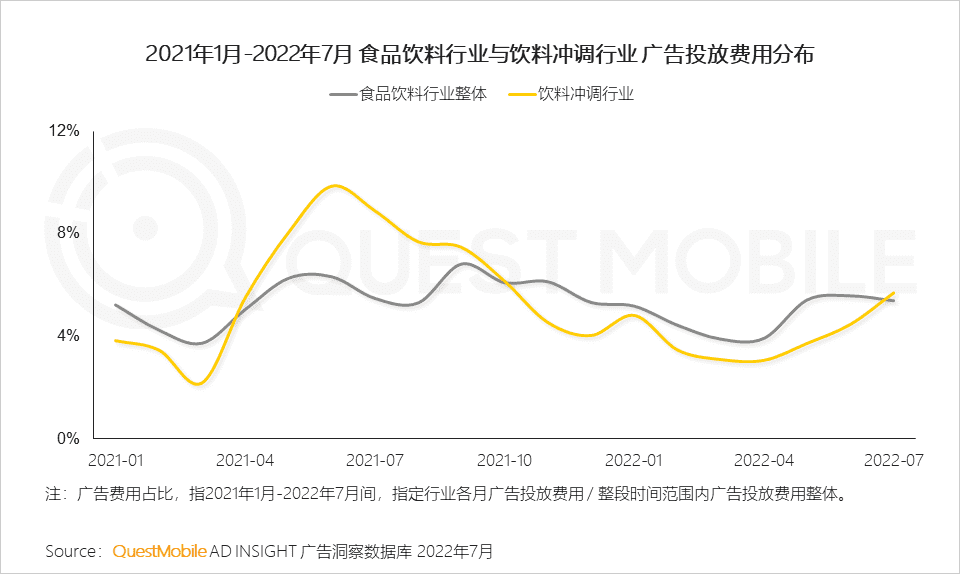

(1)饮料冲调行业广告投放周期性明显,以往暑期为营销高峰期,今年整体营销预算收窄,暑期略有上扬。

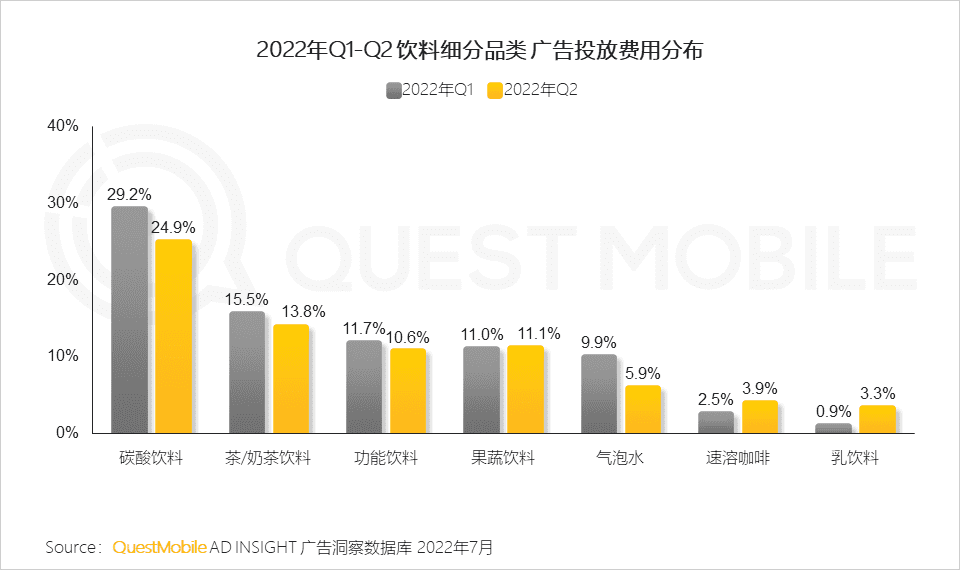

(2)饮料各细分品类广告投放季度间营销节奏接近。

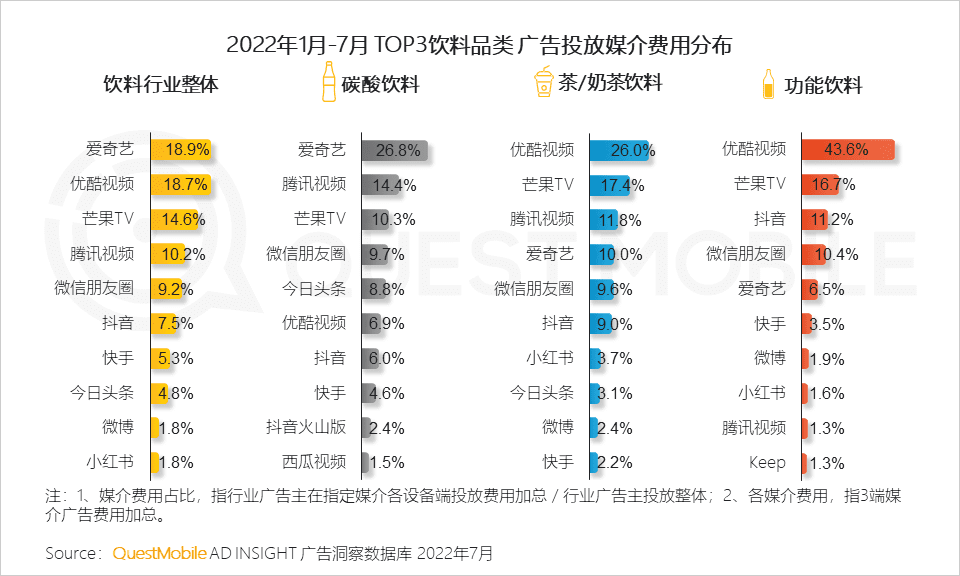

(3)饮料品类广告主投放媒介较聚焦在线视频媒介。

(4)饮料冲调行业产品品类丰富,各品类下品牌竞争激烈,头部品牌和中腰部品牌均需较高营销投入,以推新品和争夺市场。

(5)同期广告创意集中展示或突出品类代言人。

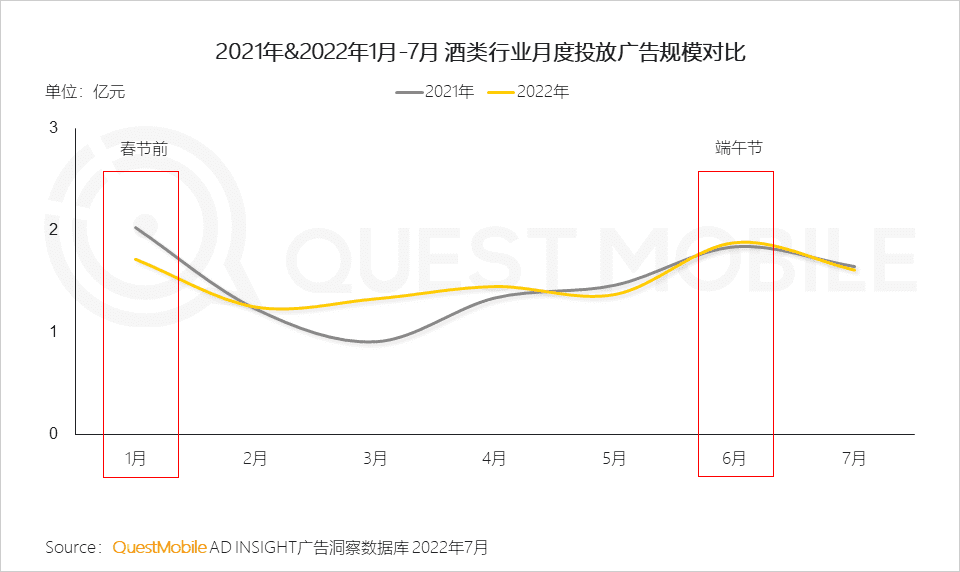

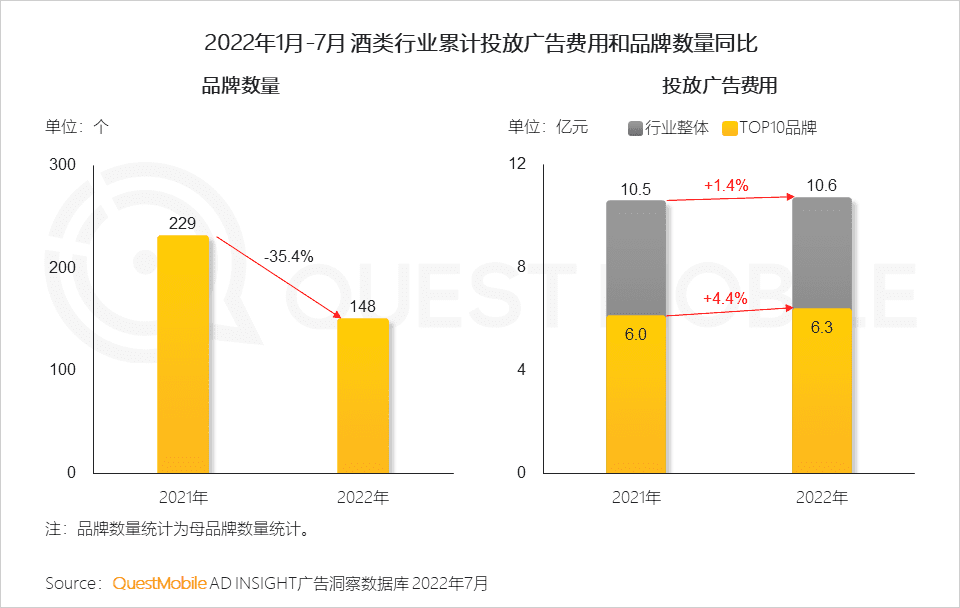

4. 酒类:节日营销特征明显,绑定热点营销窗口期

(1)整体看酒类行业保持以传统节日为主要营销节点的特征。

(2)酒类行业广告投放的品牌集中度高,头部品牌的稳定投放支撑行业投放保持稳定。

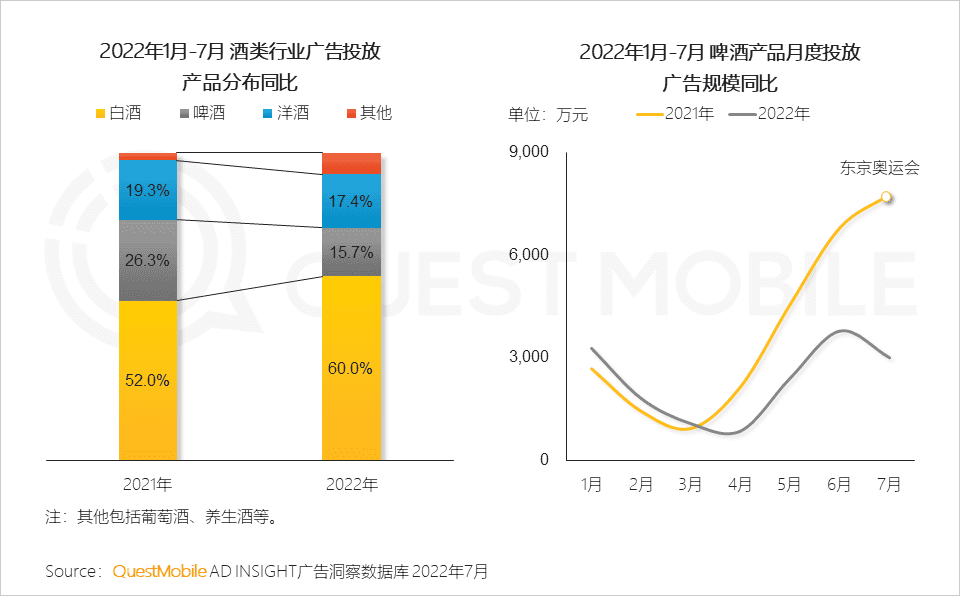

(3)投放产品以白酒为主,啤酒产品则聚焦赛事营销,赛事期间广告投放明显增长。

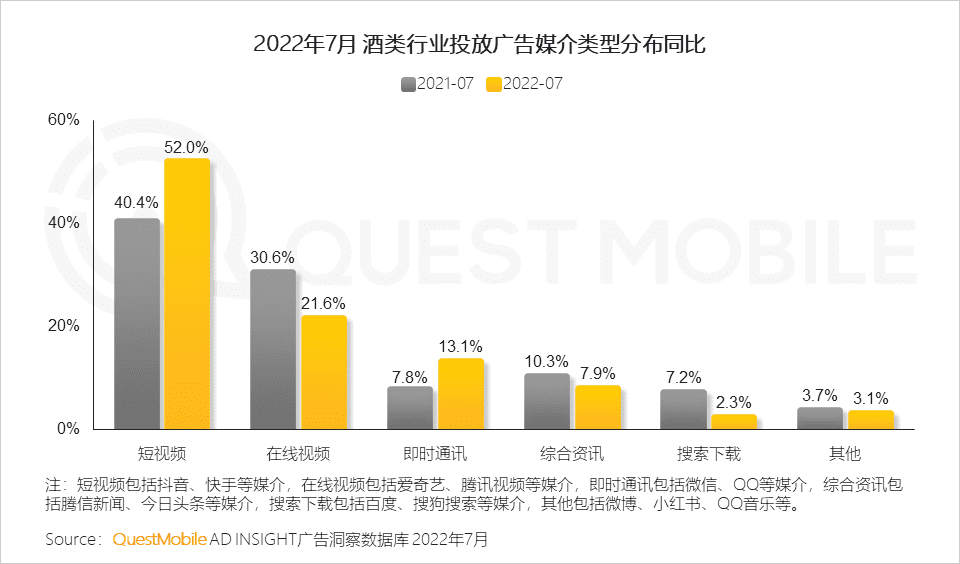

(4)在媒介选择上,酒类行业广告投放向社交属性媒介迁移,营销重点从品牌建设进一步向快速提升销量转移。

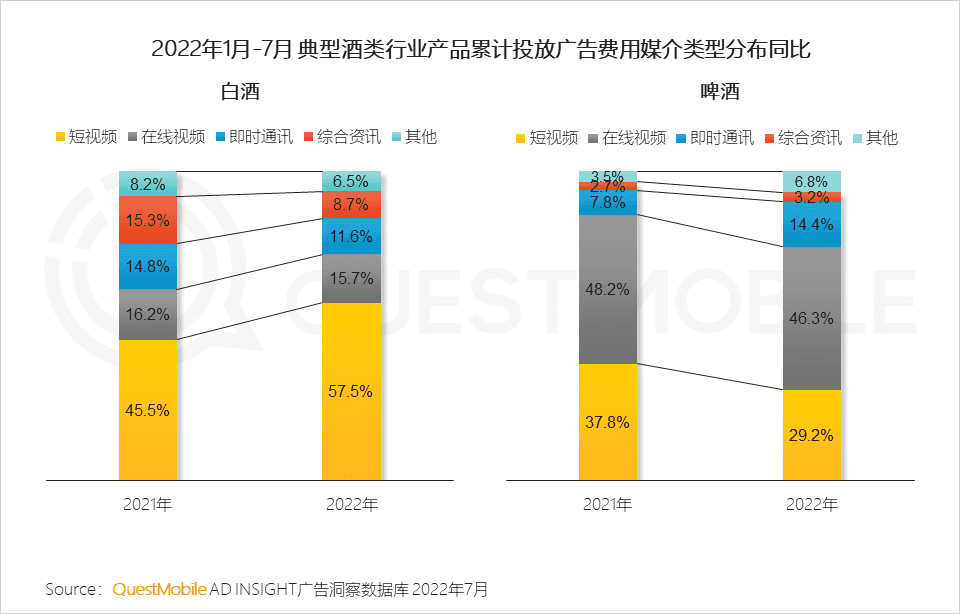

(5)其中,白酒产品广告投放向短视频集中,啤酒产品从短视频转向社交媒介。

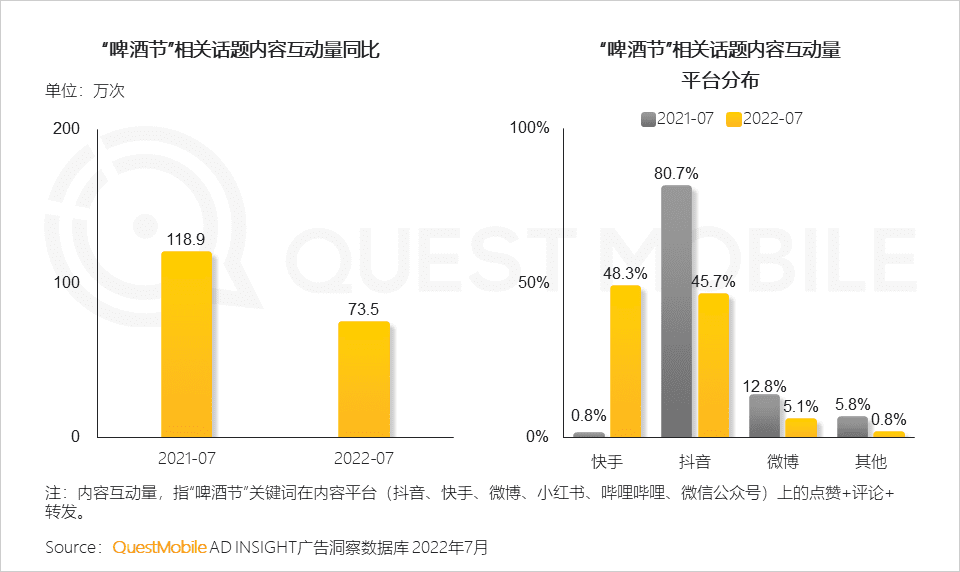

(6)持续性营销节点作为典型营销手段仍可快速提升行业关注度。

虽然2022年7月受疫情影响,以青岛为主的啤酒节在抖音和微博的传播声量明显下滑,但是在快手平台的传播同比大幅提升,对啤酒节整体的传播效果起到了重要补充作用。

三、营销形式微创新,大曝光的同时注重长效运营

1. 食品饮料行业,硬广和品牌曝光仍为主流广告投放形式

视频贴片还是主要广告投放形式,但正在转向短视频平台广告。

2. 综艺赞助,短期获取高曝光,触达圈层人群

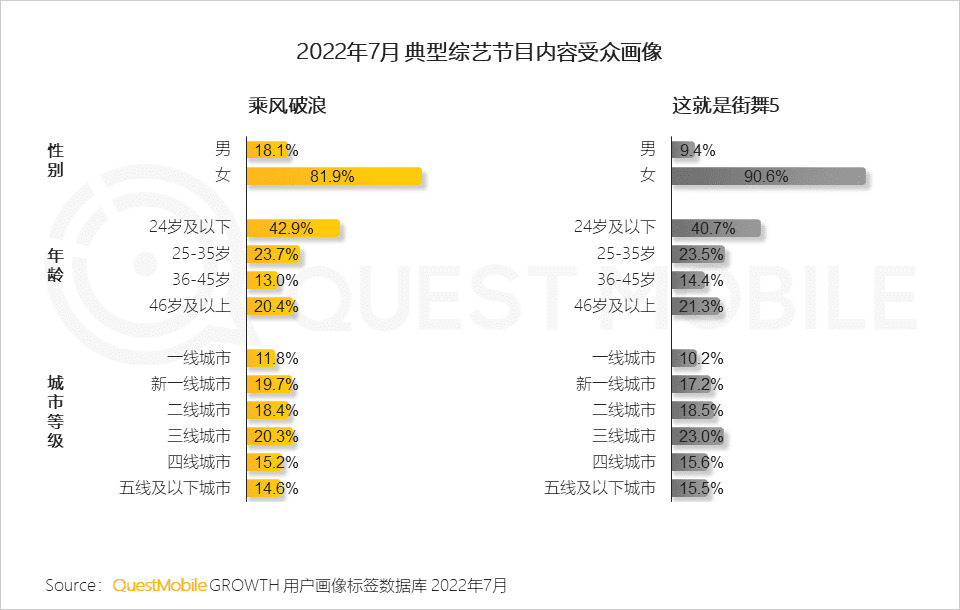

热门综艺的冠名与赞助,仍是食品饮料品牌常用的营销手段。随着综艺播出而带来话题讨论以及品牌曝光,进而带动其他圈层用户的影响。

3. 直播电商仍有品类洼地,品牌商品捆绑达人更易实现销售高效转化

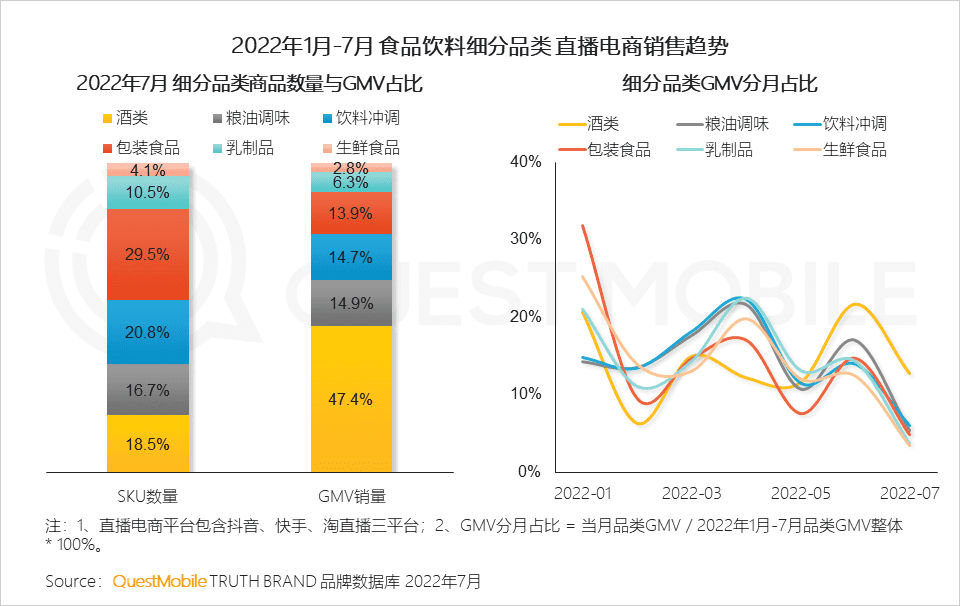

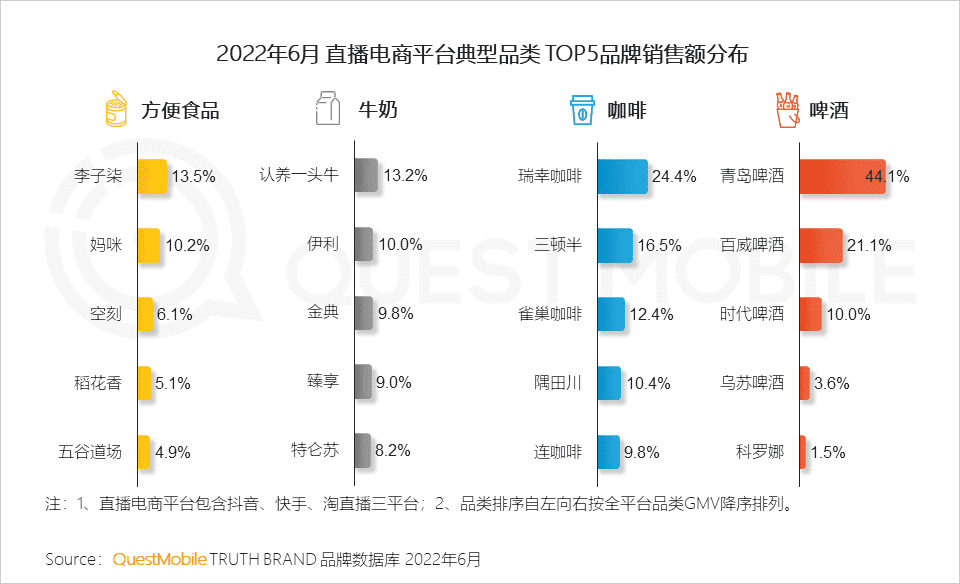

(1)食品饮料中的标品相对适合直播电商销售,酒类贡献了近半数行业GMV,同时销售受大促带动刺激明显。

(2)即时消费属性较强的品类整体交易规模虽然相对较少,但品牌竞争较小,先发品牌优势明显。

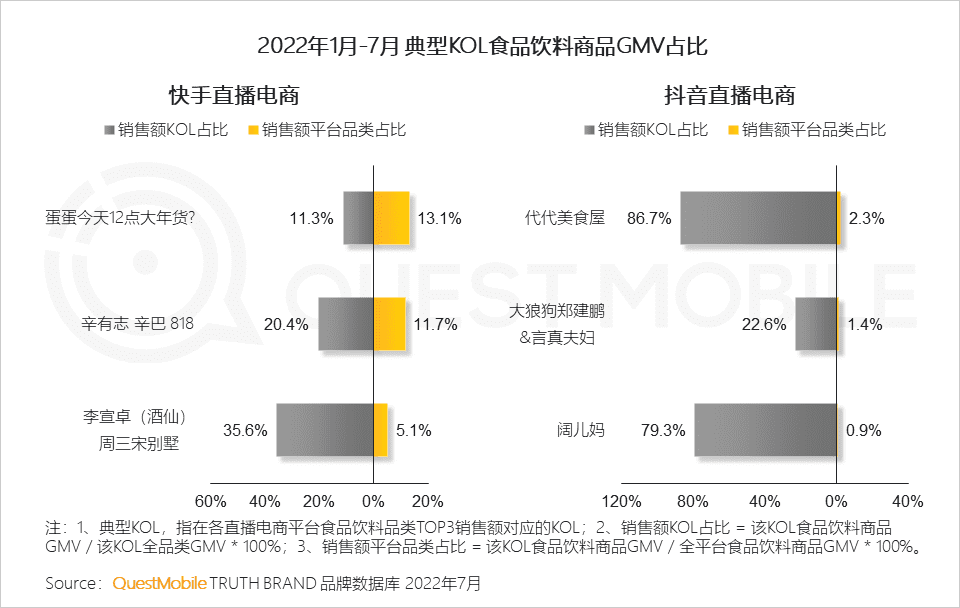

(3)直播电商的流量分发差异决定达人对食品饮料品类的带货能量表现不同,快手头部达人对食品饮料销售助推效果明显,抖音带货达人更分散。

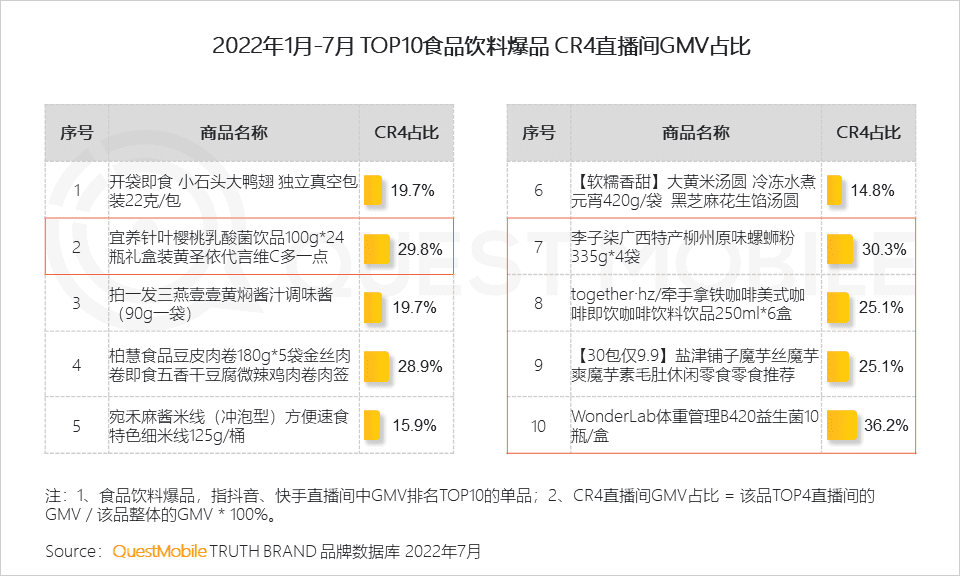

(4)捆绑头部主播直播间,品牌商品更容易实现单品起爆,白牌商品销售渠道相对分散,依靠更多中长尾达人带货。

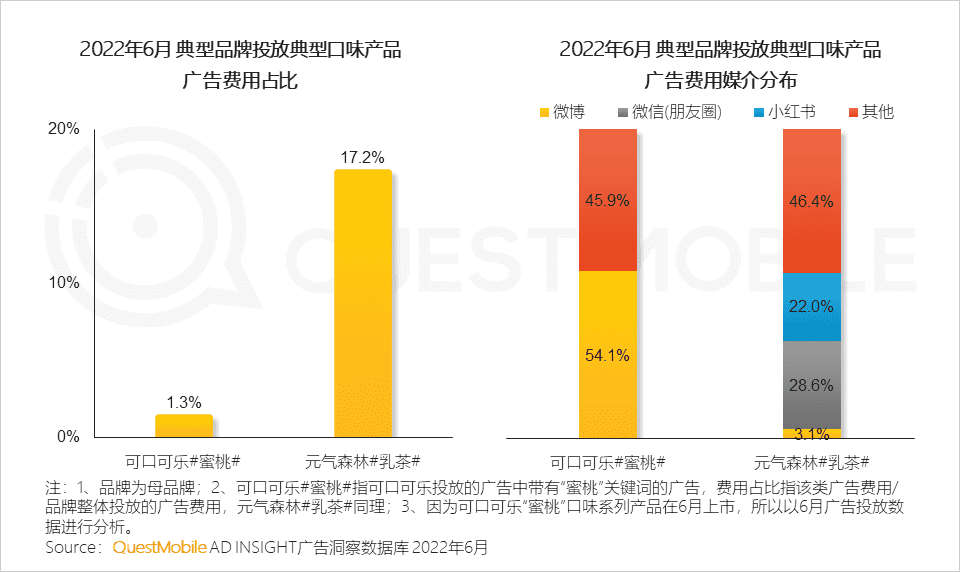

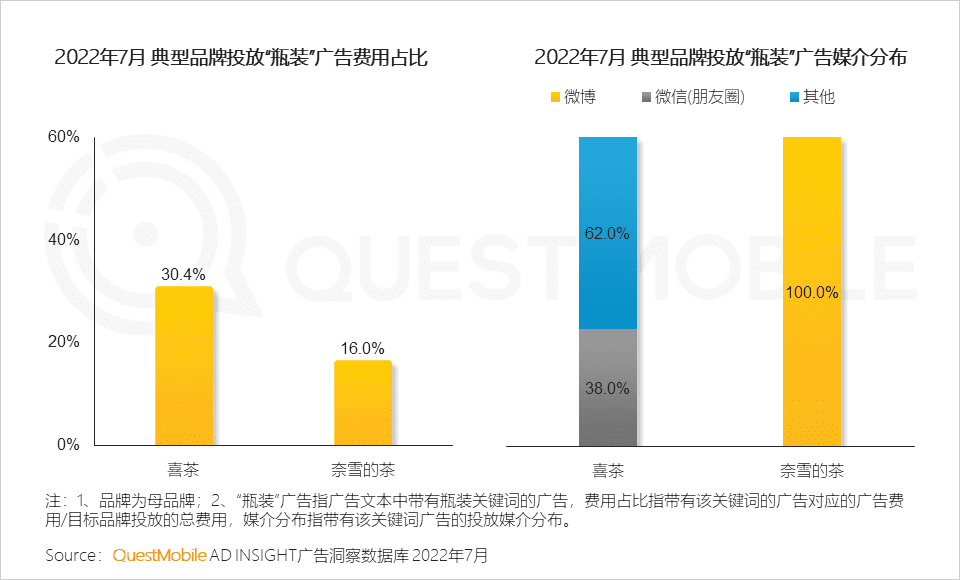

4. 口味创新、包装创新成为营销卖点

品牌以新口味、新包装传达新体验给用户,并且主投社交类媒介促进新品信息快速传播。

新品牌以不断出新保持对用户的吸引力,广告资源明显向新品倾斜,传统品牌产品线丰富,保持对核心单品的重点投放。

本文来自微信公众号:QuestMobile(ID:QuestMobile),作者:Mr.QM