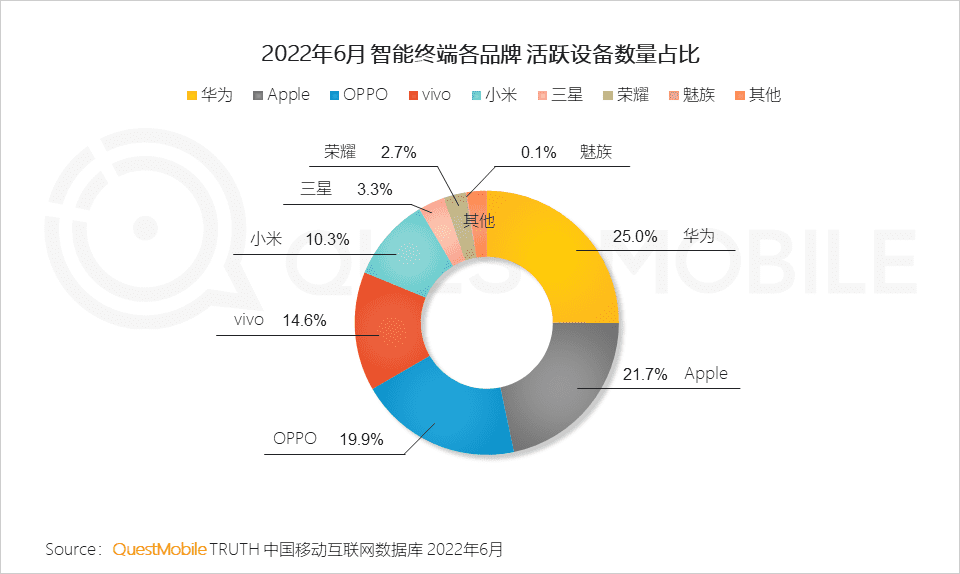

本文来自微信公众号:QuestMobile (ID:QuestMobile),作者:Mr.QM,原文标题:《市场内卷加速集中,TOP5品牌占比超过90%,华为25%、苹果21.7%》,头图来自:视觉中国

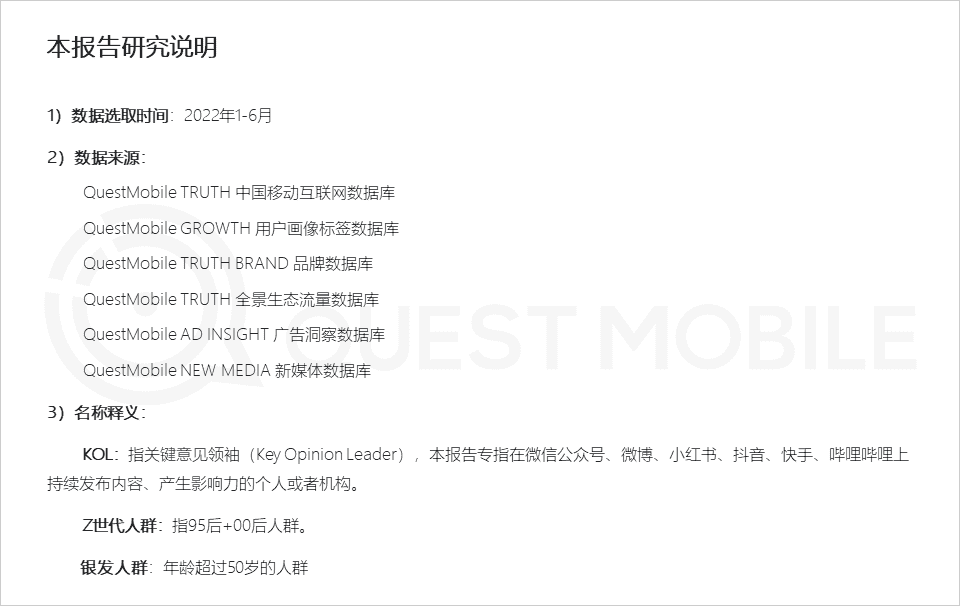

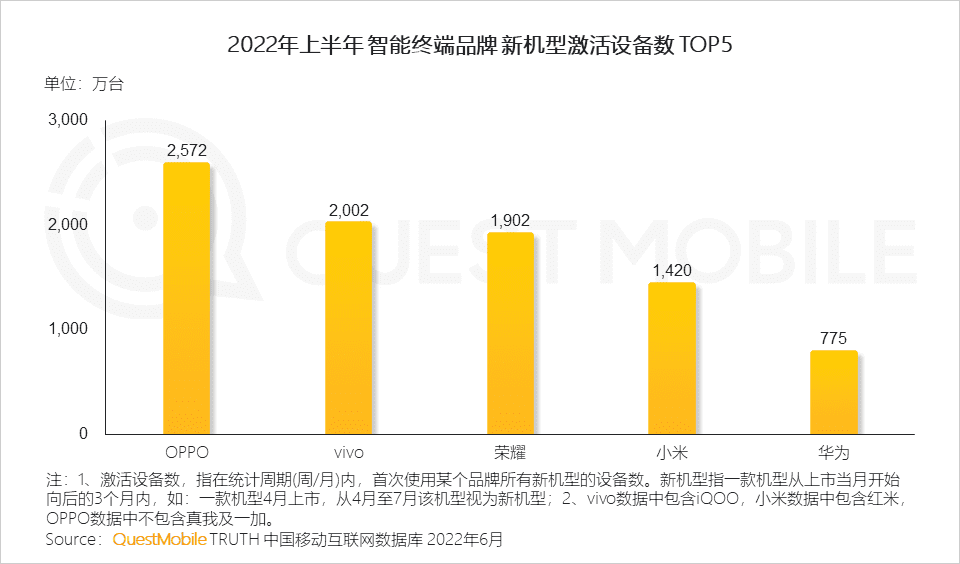

QuestMobile数据显示,随着市场环境变化,智能终端需求持续放缓,2月至6月的月总体出货量分别为1455万部、2103万部、1769万部、2056万部、2748万部,其中,整个上半年,TOP5国产品牌新机型激活设备数达到8671万台。

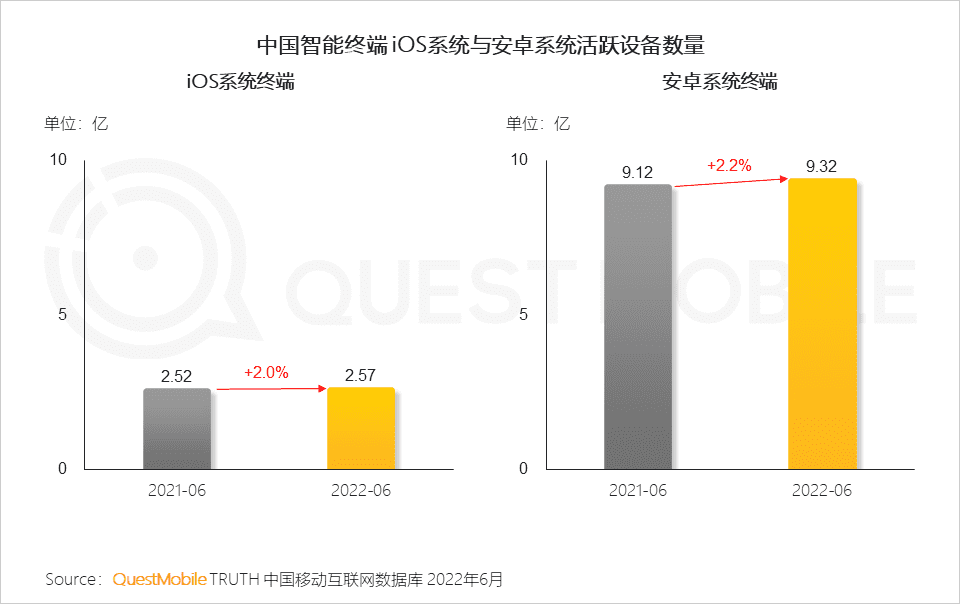

由于需求饱和导致内卷,各品牌竞争已经白热化,市场集中度持续提升,2022年6月,从活跃设备数量占比来看,TOP5的华为、Apple、OPPO、vivo、小米分别为25%、21.7%、19.9%、14.6%、10.3%,总体已经超过九成。

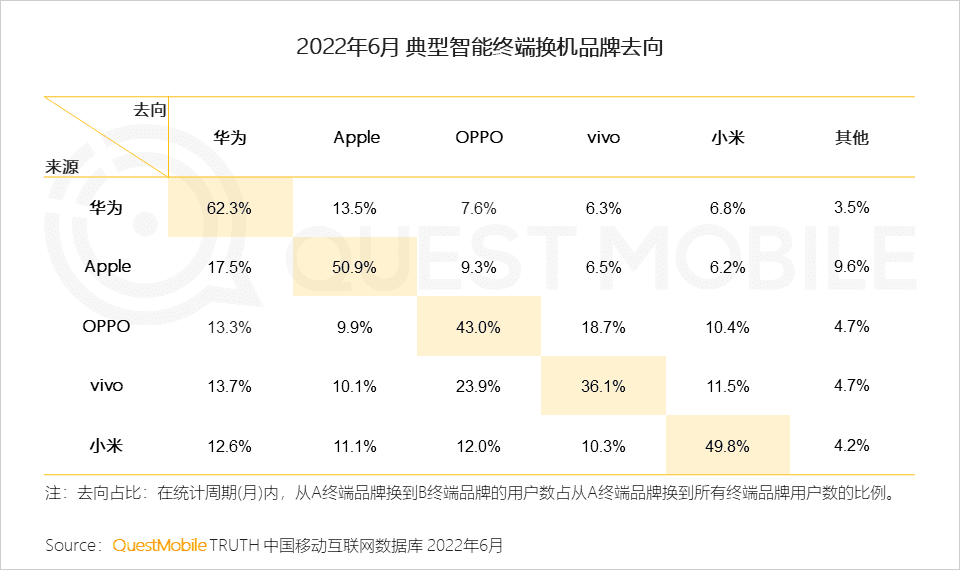

从品牌粘性上看,华为依旧最高,其次是苹果、小米。2022年6月,华为、Apple、小米、OPPO、vivo换机用户选择本品牌的占比分别为62.3%、50.9%、49.8%、43%、36.1%。这当中,OPPO和vivo不愧是欢喜兄弟、好基友,各自流向对方的用户占比分别为18.7%、23.9%;Apple、小米最大的非本品牌去向均为华为,分别达到17.5%、12.6%。

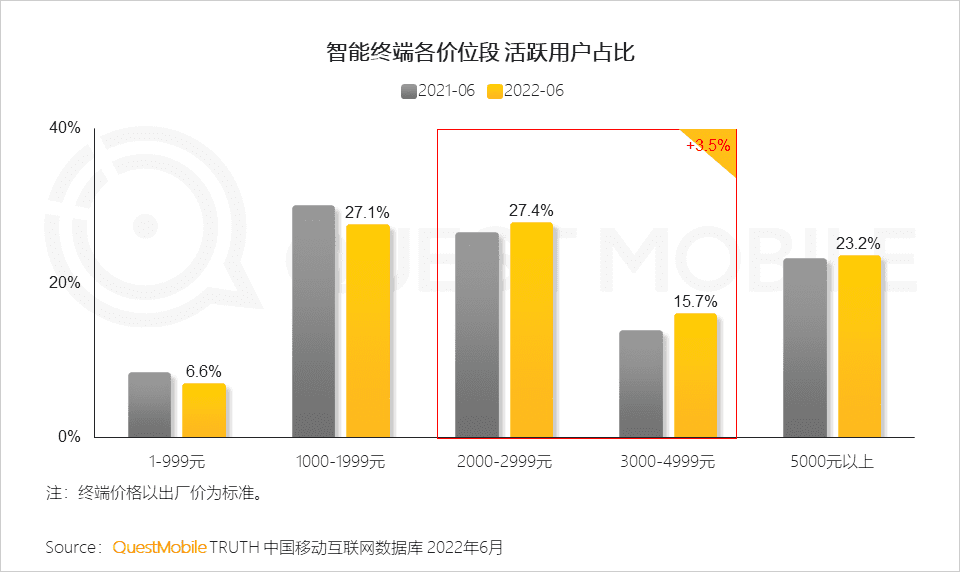

另外,一个好消息是,虽然总量内卷,但是,从价位上看,中间价位机(2000元~2999元)已经取代中低端价位机(1000元~1999元)成为用户首选,占比达到27.4%,超过了中低价位的27.1%;千元以内的低端价位,则跌至6.6%, 3000元~4999元价位段的占比则升至15.7%。

这种变化背后,一方面是手机厂商纷纷发力中高端机型,试图争夺更多利润空间;另一方面,则是用户群体的持续变化,尤其是银发人群的选择;而在产品本身同质化的情况下,为了吸引不同群体的不同需求,各大厂商在营销玩法、软件布局、场景联通等方面持续打造差异化……

具体怎么玩?不妨看报告吧!

一、智能终端市场迎来“新饱和”,各品牌开始注重中高端市场获客

1. 动态防控背景下,务实消费成主流趋势,今年上半年人们对消费电子产品的需求出现放缓迹象。

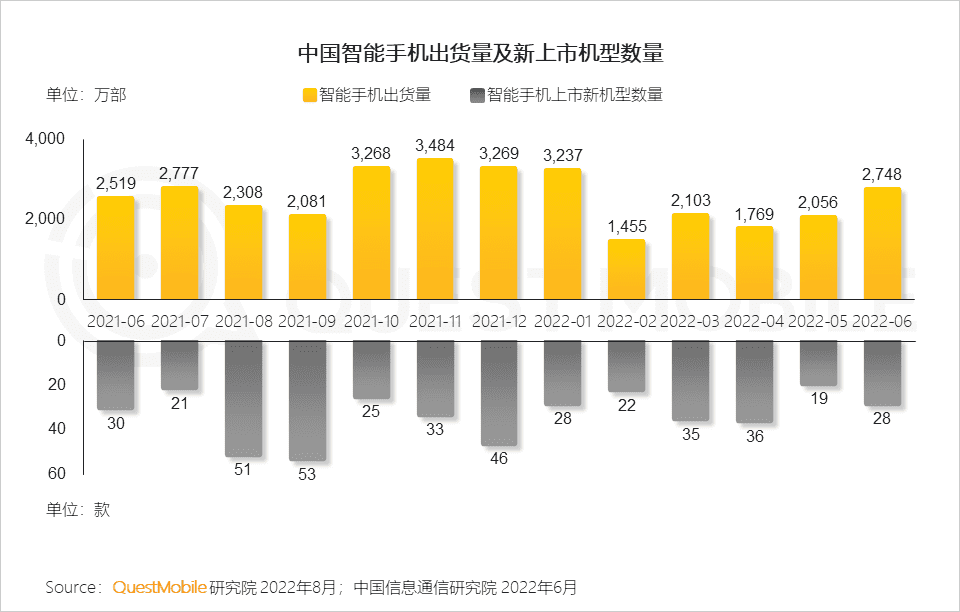

2. 中国智能终端市场两大操作系统活跃设备量均实现上涨,安卓系统终端增幅较高。

3. 中国智能终端市场竞争进入白热化阶段,市场集中度高,CR5达到91.5%,形成以华为、苹果、OPPO、vivo、小米主导的稳定格局。

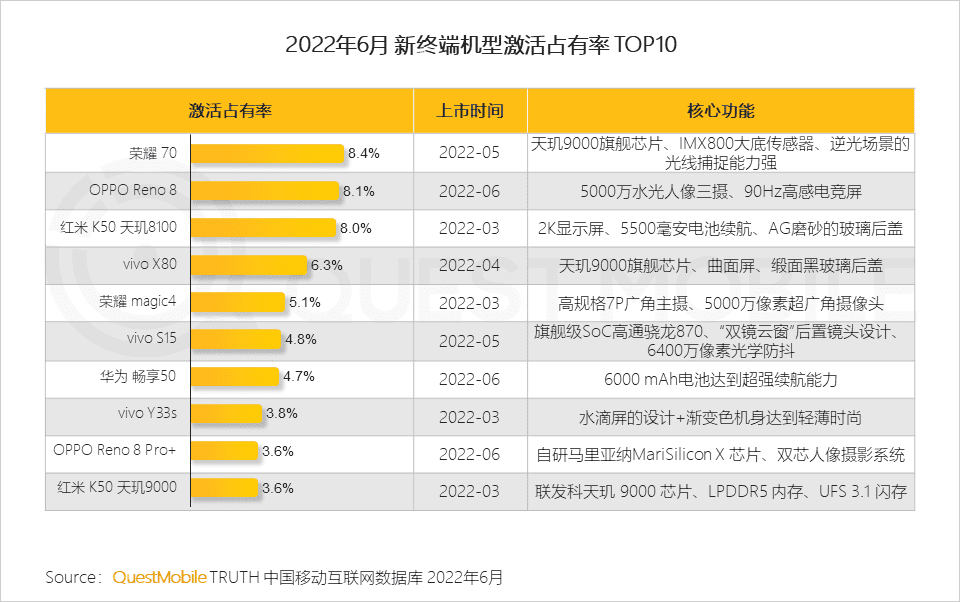

4. 创新芯片技术与机身设计的加持下,OPPO、vivo新机型受到用户追捧,荣耀和小米亦通过提升摄像头等关键功能吸引用户使用。

QuestMobile数据显示,2022年上半年国产品牌表现亮眼,TOP5品牌新推出机型总激活设备数达到8671万台。

5. 华为品牌用户粘性较高,换机用户多以本品牌产品迭代为主;随着国货终端品牌新机推出频率加快,功能更加完善,国有品牌逐渐成为用户换机的首选。

6. 2000元~2999元价位段的智能终端逐渐取代低端机的地位,成为用户的首选,3000元~4999元价位段的用户占比增长最高。

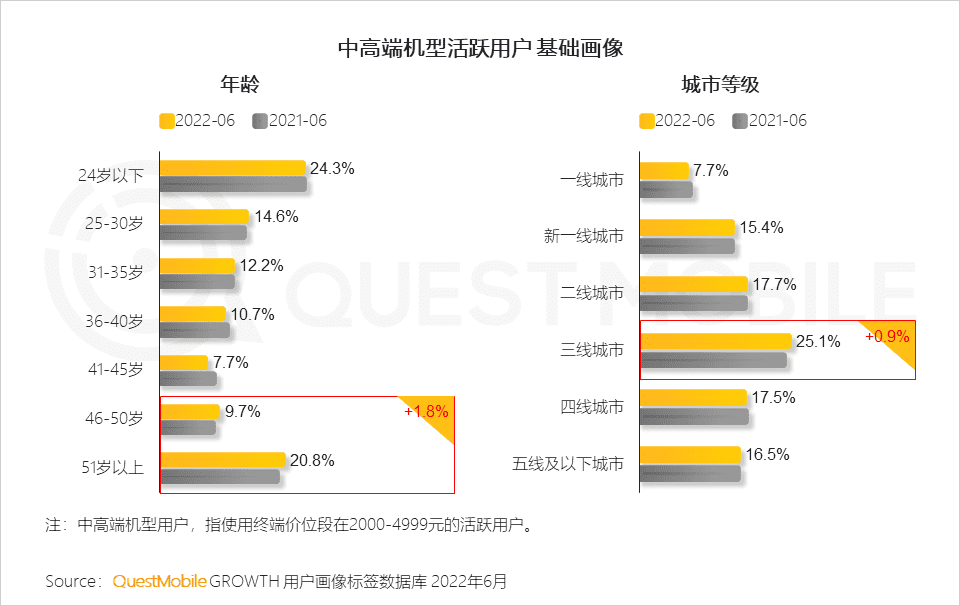

7. 用户增长幅度较大的中高端市场中,46岁以上用户贡献较高,老年人群开始青睐功能性较强的智能终端。

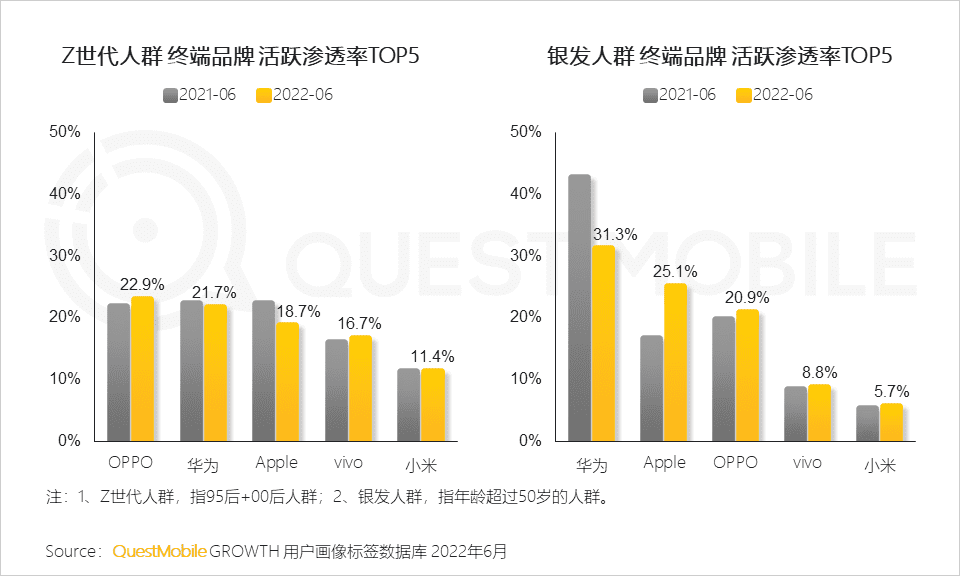

8. Z世代人群对终端品牌的使用多元化,各品牌用户活跃度较平均;华为仍为银发人群最受欢迎的品牌,Apple对其吸引力增强。

二、智能终端市场同质化背景下,品牌通过软件、营销、场景方面的差异化布局吸引新流量

1. 自有APP体系:终端品牌通过布局预装APP触达用户,形成自有流量池

1.1 线上渠道流量竞争日益激烈,终端预装APP成为重要流量入口,用户精准触达更加高效。

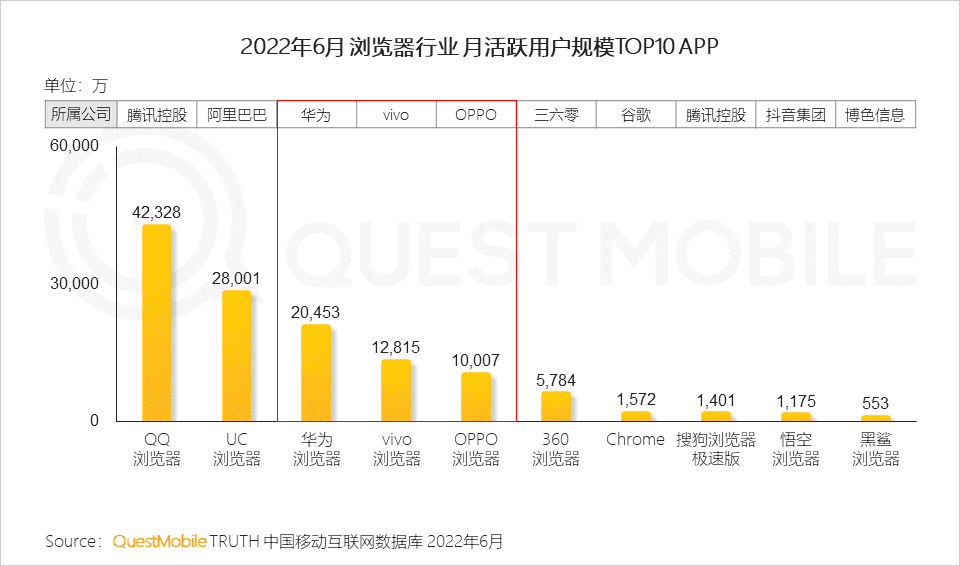

1.2 终端品牌开发自有APP,出厂预装有利于圈住用户,形成私域流量池,华为、vivo、OPPO品牌的APP均处于浏览器行业TOP5的位置。

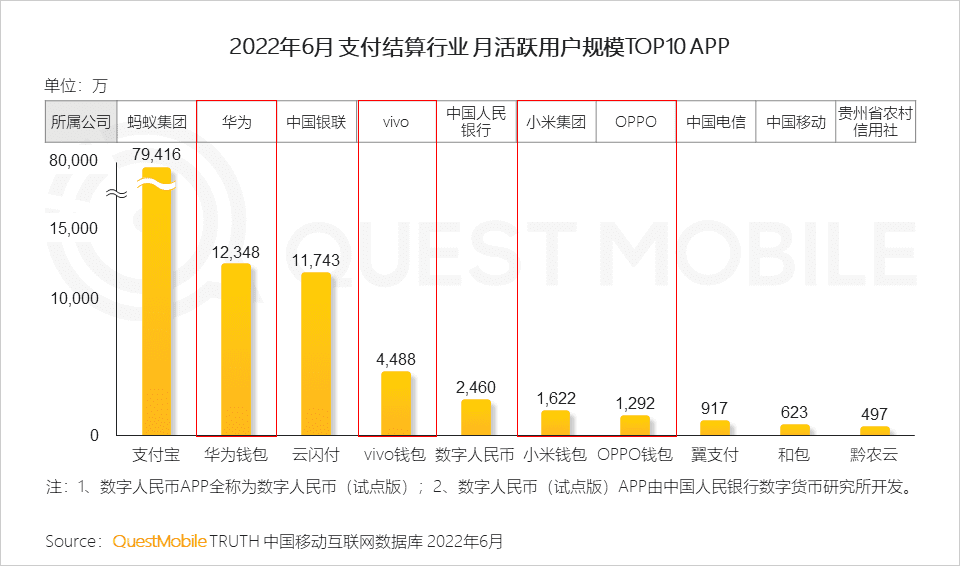

1.3 头部支付结算APP中,四大国货终端品牌的自有钱包APP均在列,其中华为钱包活跃用户已突破亿级。

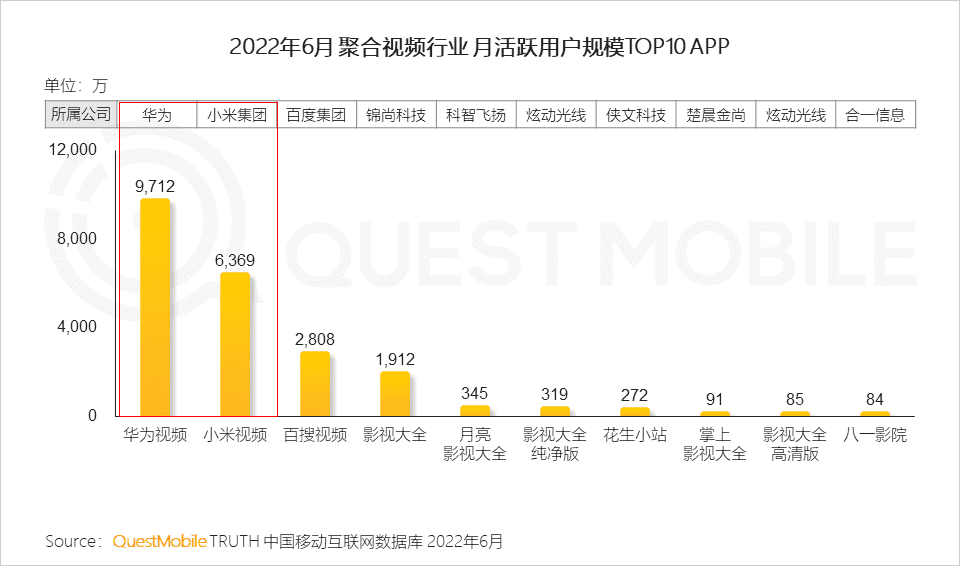

1.4 头部终端品牌中,华为和小米积极布局聚合视频行业,作为综合视频入口,整合第三方视频内容,增加用户粘性。

2. 营销方式:品牌采取不同营销策略触达目标用户,精细化运营增强用户粘性

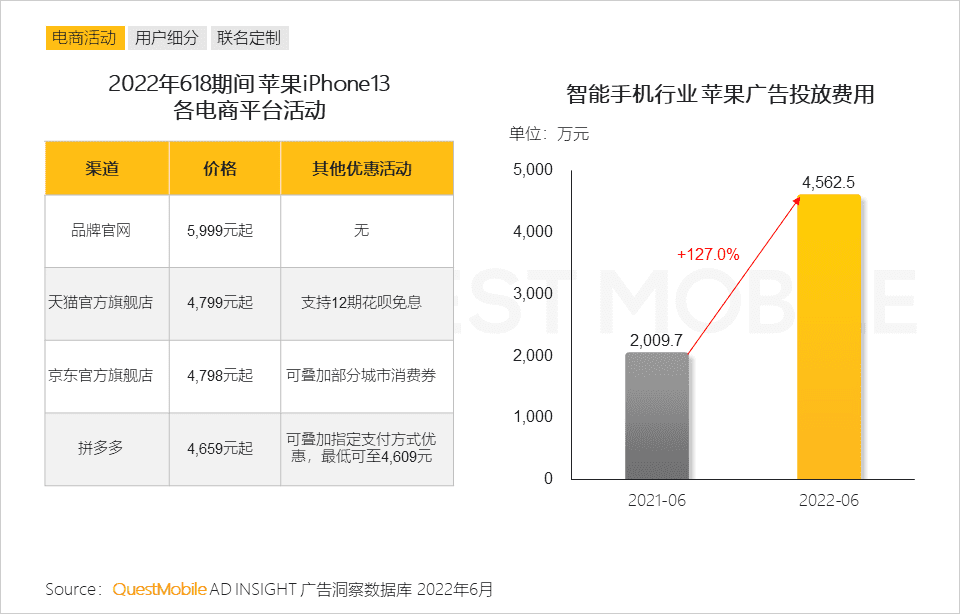

2.1 618期间,苹果iPhone13在多个平台将价格下探,一定程度上冲破了消费者的价格预期,引起大量用户自发传播流量,同时降价策略亦能吸收中端市场用户。

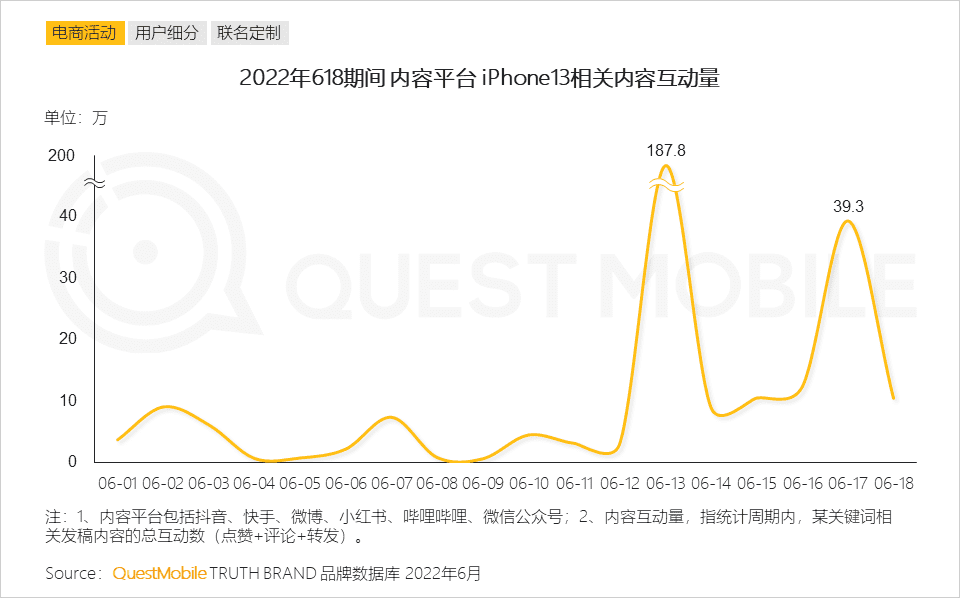

QuestMobile数据显示,618电商节优惠力度较大,使得iPhone13相关话题讨论热度极高,数次登上微博、抖快等平台的热搜榜单,内容互动量单日峰值达到187.8万,618期间总互动量超过300万。

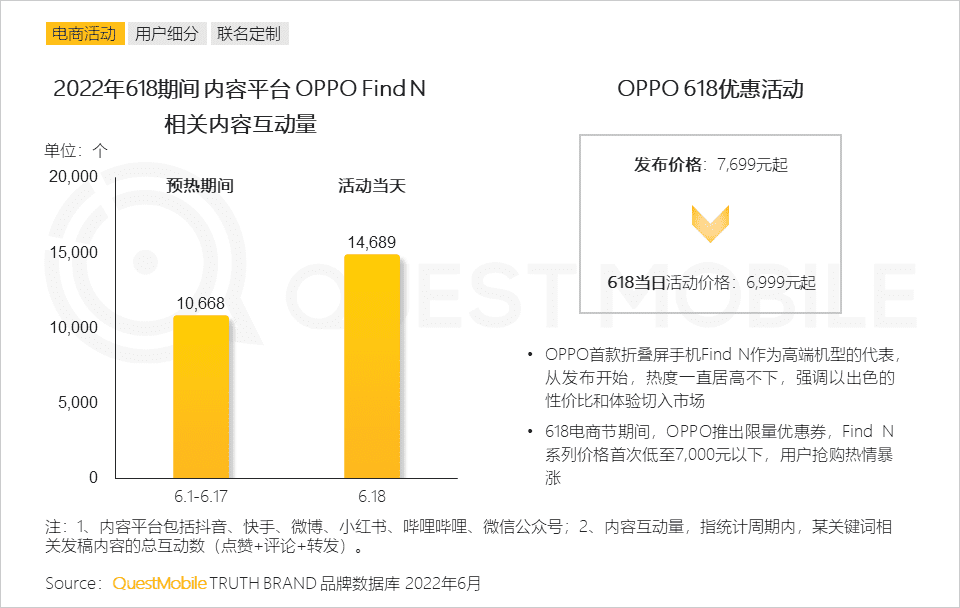

2.2 OPPO高端系列Find N折叠屏手机加入618优惠行列,大幅度让利使Find N在同价位段极具竞争力,引发用户积极讨论,重新激发消费者对高端机型的热情。

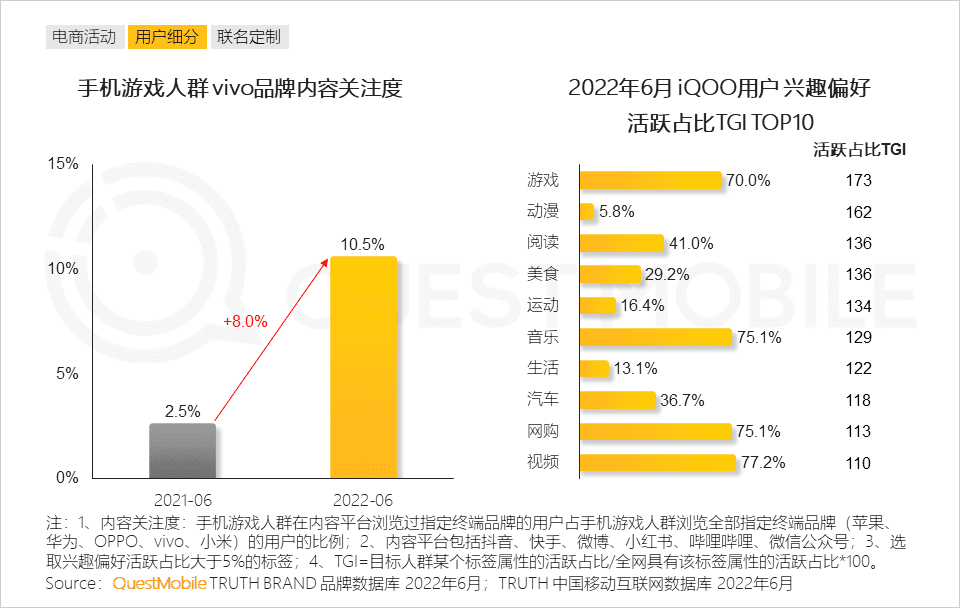

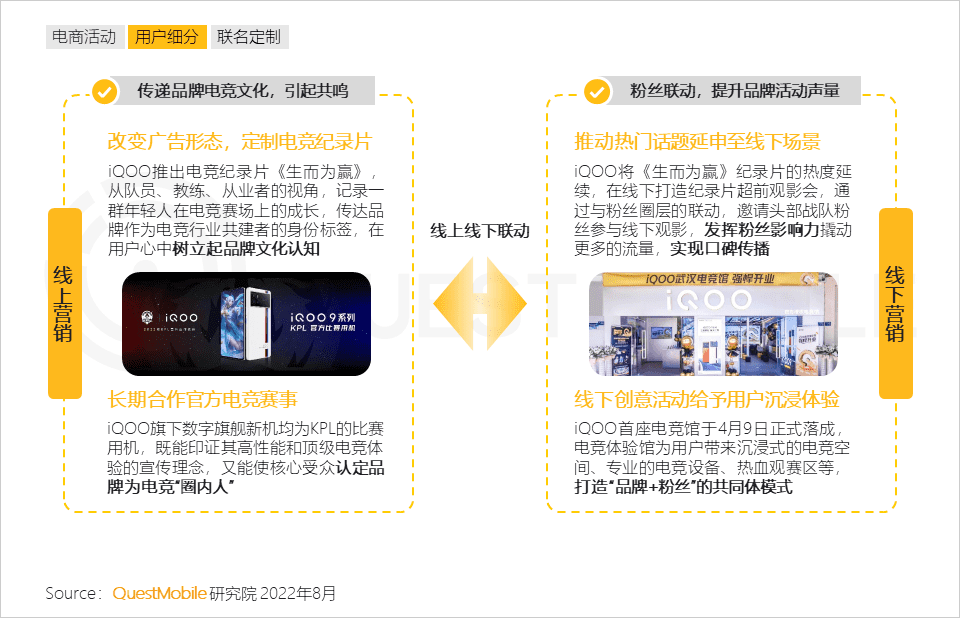

2.3 vivo重视经营电竞圈层人群,孵化具有电竞性能的子品牌iQOO,通过持续合作电竞圈内赛事、定制创意短片、线上线下联动,精准触达游戏兴趣圈层,有效提升游戏圈层人群的好感度和转化。

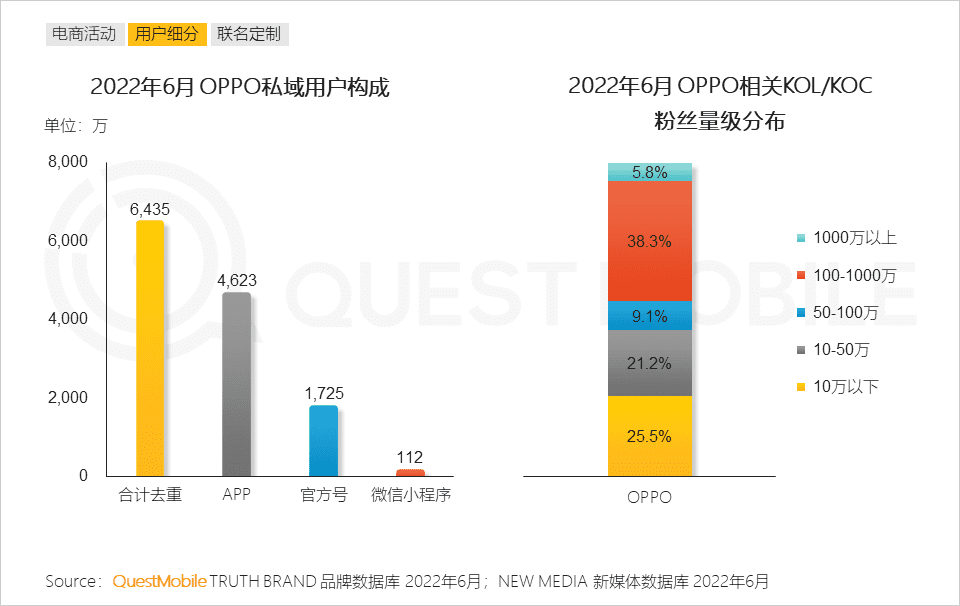

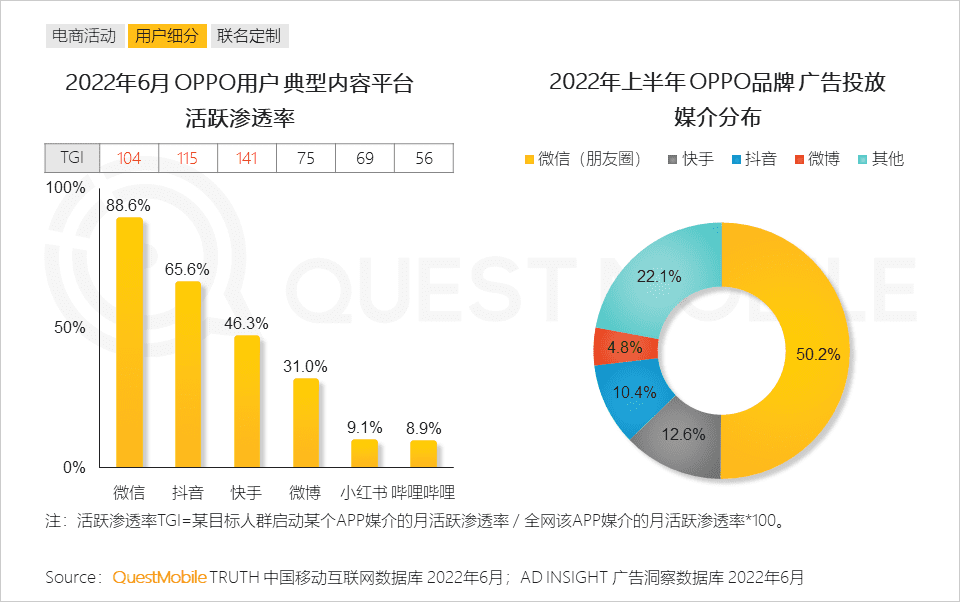

2.4 OPPO发力社交生态,投放较多KOC及尾部KOL进行内容铺量种草,引流至品牌私域领域,品牌账号矩阵式运营,高效进行最终消费转化。

2.5 微信平台作为私域用户运营阵地,广告投放占比过半,短视频平台成为品牌获客核心阵地,多平台互相打通,建立差异化内容体系,全方面触达用户。

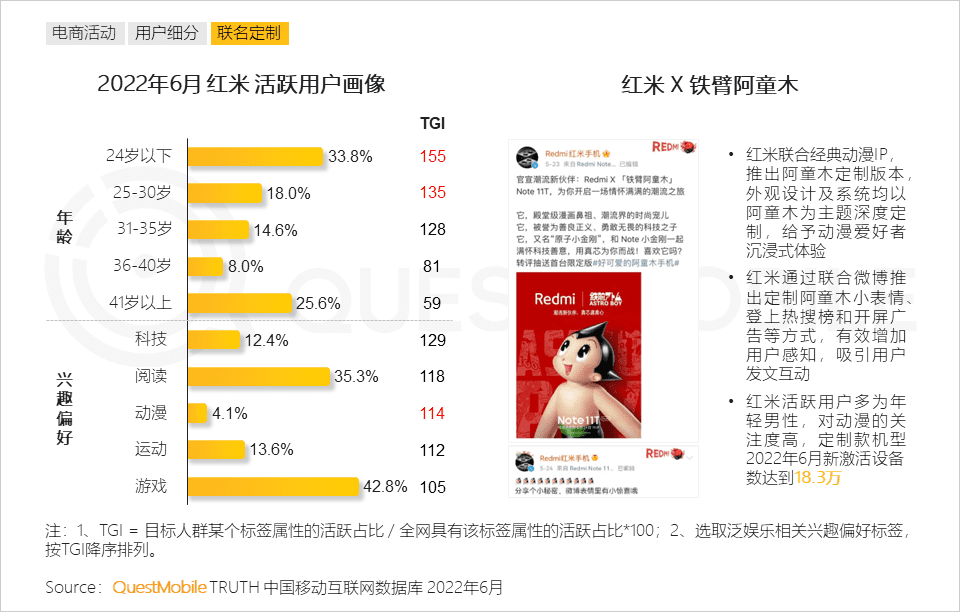

2.6 红米活跃用户以30岁以下年轻人群为主,对动漫的关注度相对较高,与动漫IP联名顺应品牌受众的需求,且通过IP本身的知名度帮助产品快速进入热销阶段。

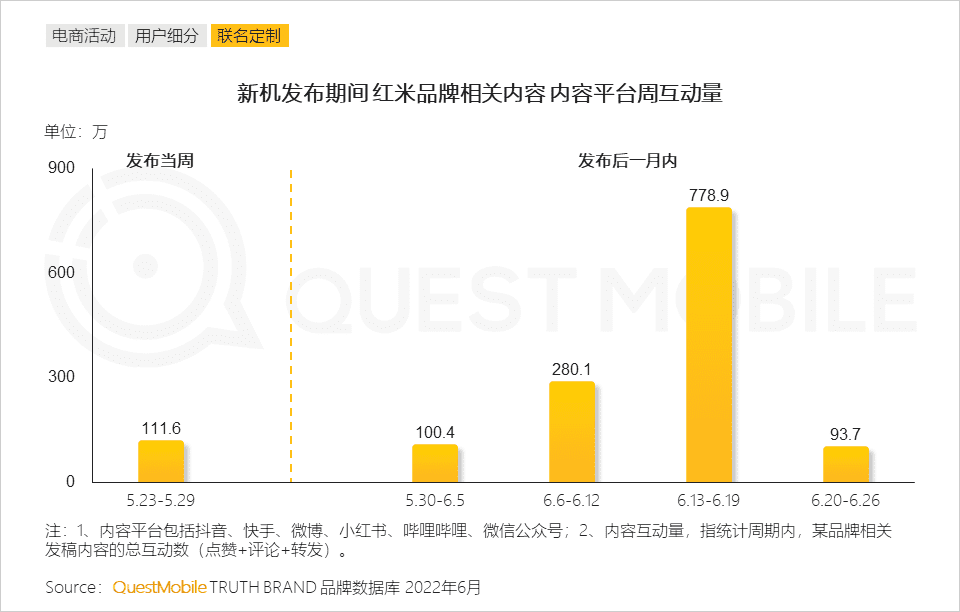

2.7 红米利用新机发布的契机,进行大力营销宣传,调动社交平台中用户互动积极性,发布一月后仍保持较大的影响力。

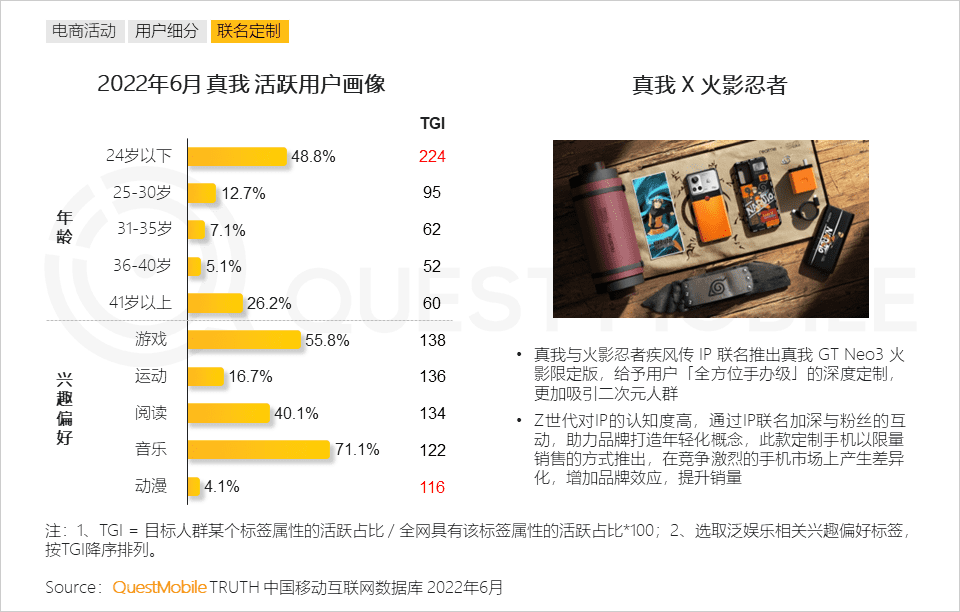

2.8 Z世代用户作为真我品牌主要受众群体,动漫、游戏等泛娱乐属性较强,通过机身IP定制满足粉丝情怀的同时,打造年轻化概念,迎合其偏好限量、独特的心理。

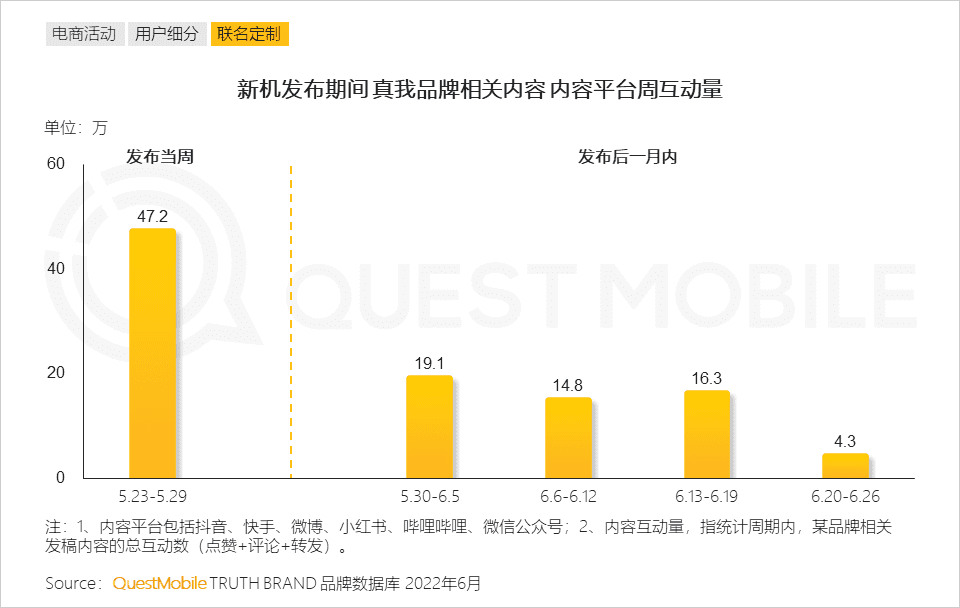

2.9 真我注重触达年轻用户,在热门内容平台与粉丝花式互动,通过年轻化营销方式,主动吸引用户关注。

3. 场景生态:智能汽车及智能家居场景发展势头正盛,终端品牌布局紧跟新风口

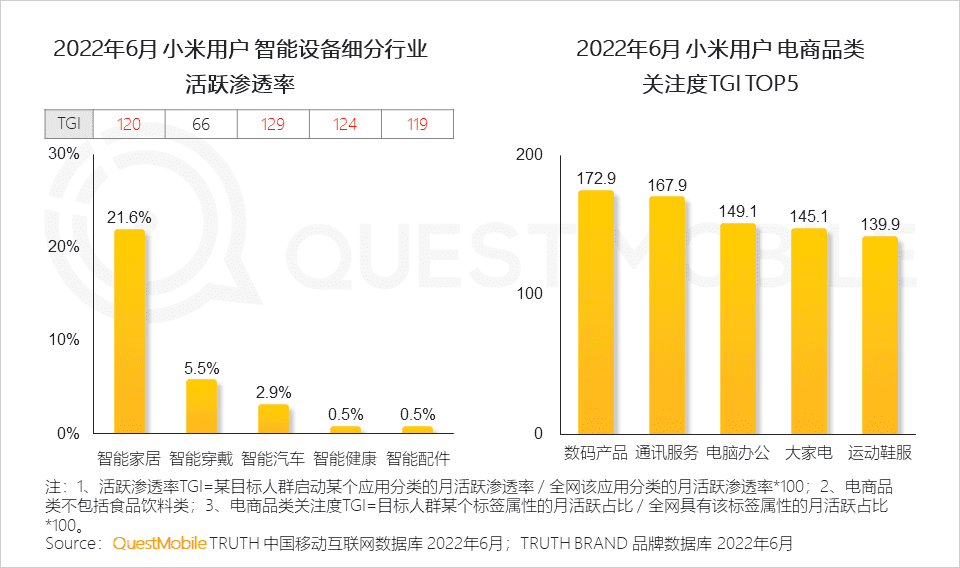

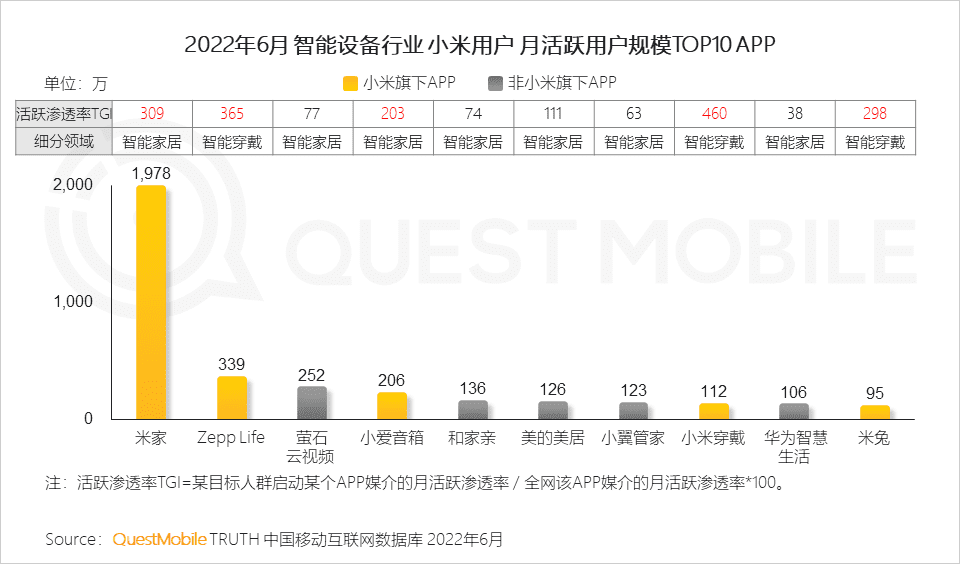

3.1 小米以智能手机为起点,智能圈层扩张,布局其他电子产品领域,小米妙享中心上线,实现全局设备互联互通,手机可作为控制中心,打造自有体系。

3.2 小米IoT业务快速扩张,将手机作为设备连接核心之一,布局智能生活全场景化的应用,越来越多小米终端用户接受小米智能生态,旗下家居、穿戴类APP活跃度高。

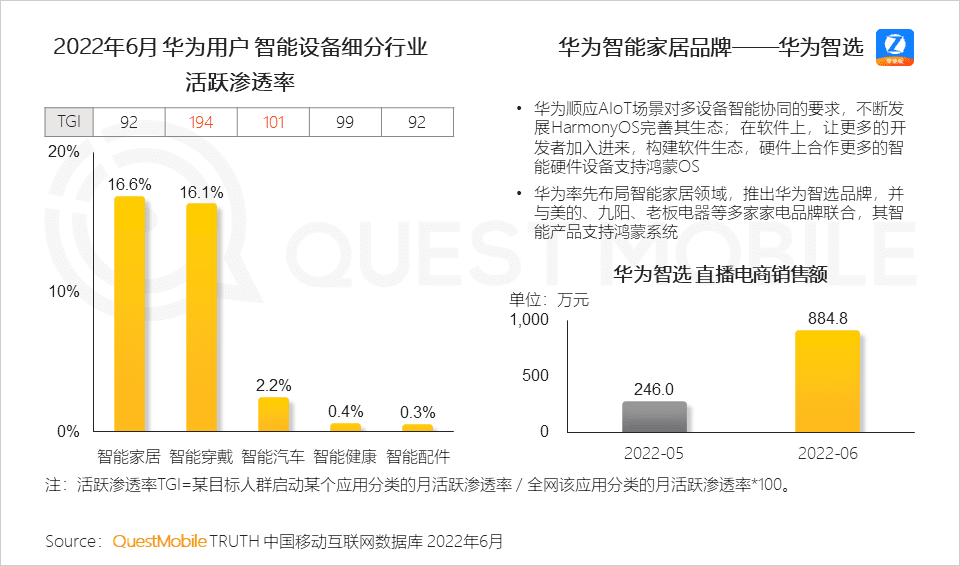

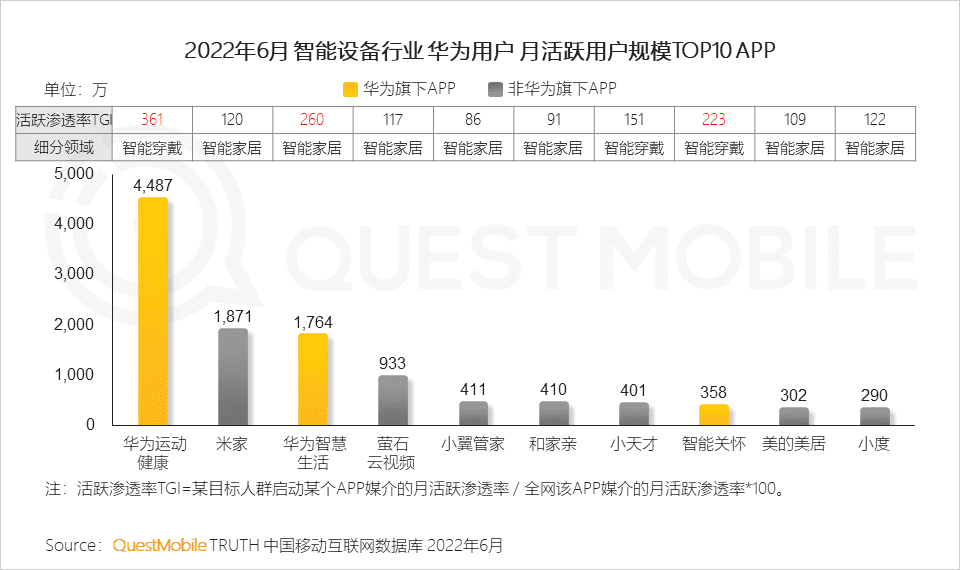

3.3 华为着重发展鸿蒙系统,打造各终端协同互联,以手机为起点,实现手机、PC、平板之间的打通,并联动汽车、家居、耳机等终端,给予用户完整生态体验。

3.4 华为从入口、连接、生态三个层面去构建丰富的产品生态,形成硬件+软件服务+应用场景的完整的生态闭环,满足华为终端用户对智能生活互联互通的需求。

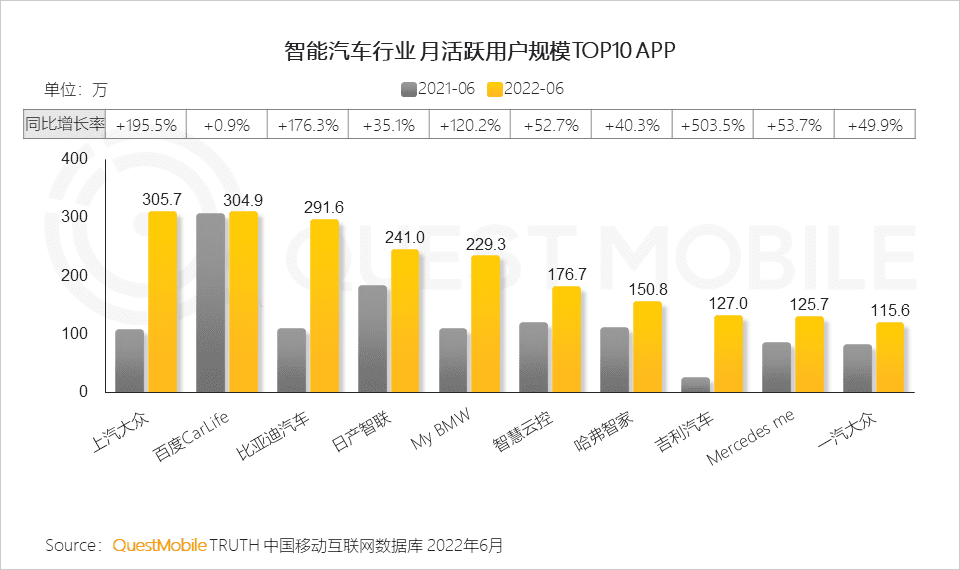

3.5 智能汽车行业发展迅速,车主逐渐开始使用移动终端APP实现软硬件协同,头部APP均实现用户量增长。

3.6 智能汽车时代,软件和生态成为重要的存在,智能手机是重要入口,“软件定义汽车”的概念带给手机厂商新机遇。

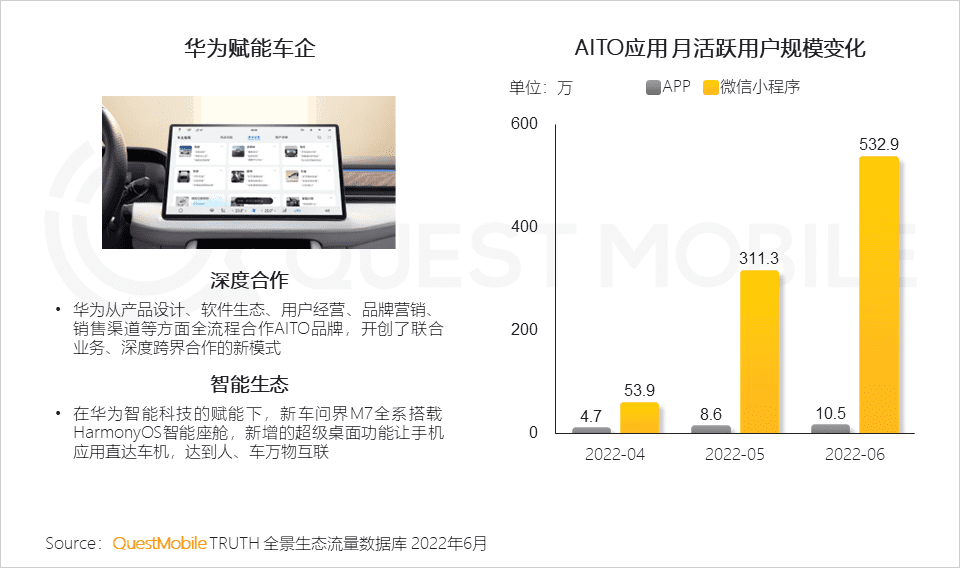

QuestMobile数据显示,华为赋能智能汽车行业,鸿蒙系统加速“上车”,车机与手机无缝切换给予用户更好的驾驶体验, 2022年6月,合作的AITO汽车应用月活跃用户规模增长迅猛,微信小程序端已达到532.9万人。

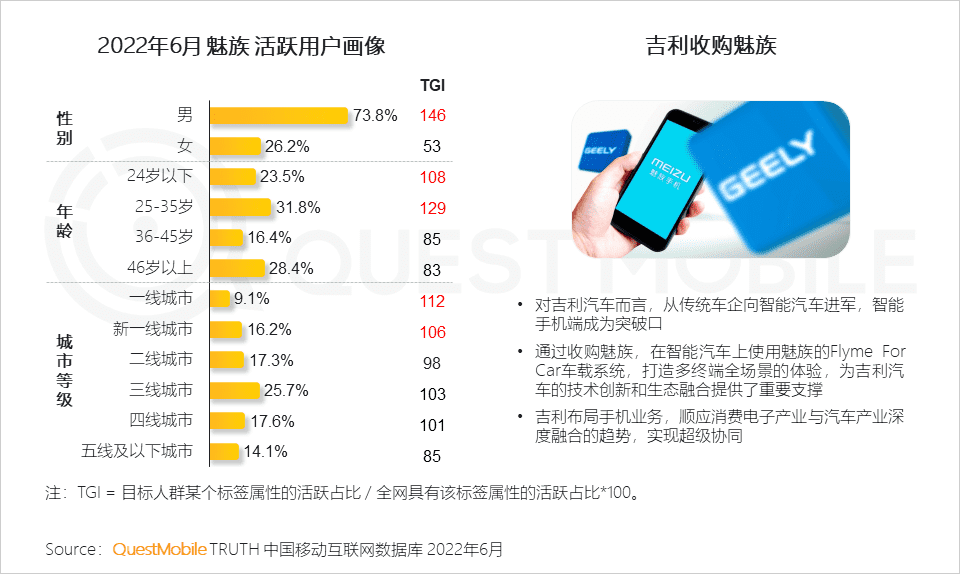

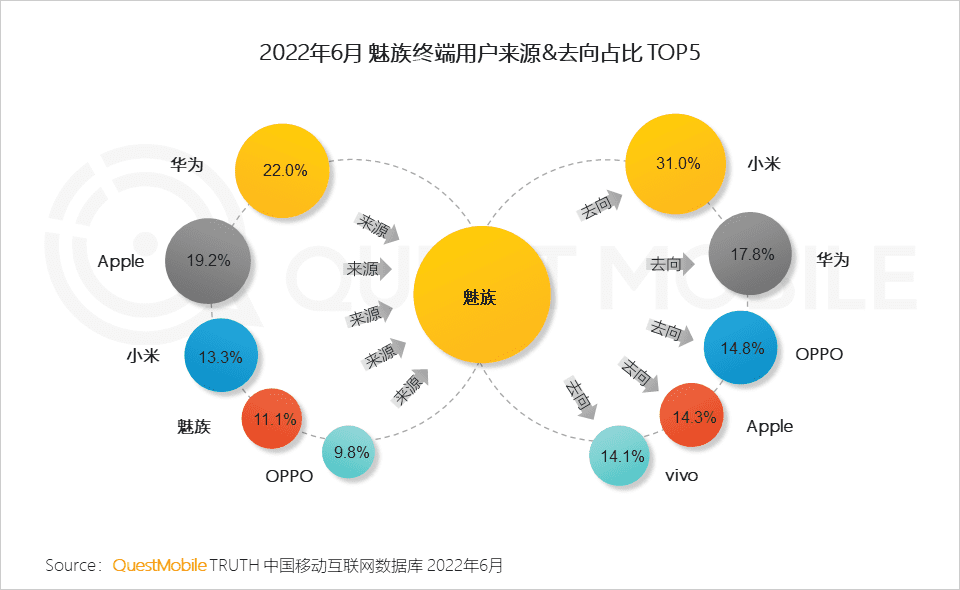

3.7 魅族用户以中青年、一线城市男性为主,与智能汽车爱好人群的画像相似,魅族与吉利合并,将智能手机作为用户与智能汽车连接的钥匙,协同发展有助于获取更多流量。

3.8 魅族品牌对新用户的吸引力较强,但用户忠诚度较低,流失用户偏好小米、华为等热门国货品牌。

本文来自微信公众号:QuestMobile (ID:QuestMobile),作者:Mr.QM