作者|Eastland

头图|视觉中国

由于贵州茅台(600519.SH)股价高高在上,关于通过送转股降低投资者参与门槛的讨论及传闻一再出现。最近,又有消息称:茅台有可能实施“1拆4”。

茅台也曾积极送/转股,自2001年8月上市以来实施过8次。2015年起不再送/转,意在迎合机构、“谢绝”散户,打造“中国版伯克希尔”。

停止送/转后,茅台股份如愿突破1000元、2000元,参与抱团的机构浮盈满满,基金经理名利双收。

2021年2月冲高2627.88元后,茅台的走势可用“强弩之末”来形容。根本原因在于每年十几点的利润增速撑不起四十几倍的市盈率。

进入2022年,茅台交易规模显著萎缩——2021年8月,日均成交92亿(最高178亿);2022年8月前15个交易日,日均成交40.4亿(最高58亿)。

截至2022年6月30日,2015家机构持有9451万股茅台,市值1932亿。指望更多的机构进场、以更高的价格进场接盘,恐怕是缘木求鱼。

降低投资者门槛,或者能引发一轮热炒,机构赚浮盈也好,套现也罢,不亦乐乎。

机构的动机

投资者以股东身份建议茅台送/转股其实是阳谋。

自2021年2月创2627.88元新高后,茅台股价疲弱。2022年峰值仅为2077元,还是“抢权”造就的。除权日所在周,开盘1998元、最高2077元。分红后一个月(7月29日),收于1898.44元。

散户花2000多元“抢”到每股21.675元(10股派216.75元)分红,股息率仅1%。一个月后股价跌破1900元,每手损失8000元。

股价低迷,交易量也大不如前。2021年7、8月茅台成交金额分别为1894亿、2029亿;2022年7月,成交额仅978亿;8月上半月成交500亿,预计全月成交不到1000亿,同比下降50%以上。

长年重仓的机构,希望茅台每年有10%~20%的涨幅不算“贪婪”。但持股到2023年2月,茅台重回2600元概率不大,更不要说年化10%~20%的收益。

持股两年,除每股累计41元分红一无所获,机构岂能甘心。做为股东,建议茅台拆股、降低投资者参与门槛,活跃交易,推动股价,是题中应有之义。

拆与不拆

1)拆与不拆皆市值管理

拆股是上市公司市值管理常用套路。

中国投资者最熟知的例子恐怕是2014年5月腾讯实施的“1拆5”。拆股前最后一个交易日收盘价为514港元,1拆5后交易价为102.8港元。拆股后,腾讯于2018年2月“摸高”476.6港元后一路跌至250港元一线。10月才触底回升,2020年7月收于524港元,市值较6年增加400%!

2021年7月,腾讯高最价达到775.5港元。假如没有2014年的拆分,股价将达3877.5港元,每手38.8万港元(腾讯交易单位为每手100股)。

当交易门槛随股价水涨船高(例如2014年5月拆股前每手腾讯成交价超过5万港元),上市公司预判业绩将持续增长,拆股降低交易门槛、为股价上涨预留空间是“标准动作”。除此之外,拆股传递“股价中长期向好”这种暗示,有助于增强投资的信心。

谷歌首次股票拆分是在2014年3月,方案是“1拆2”。2015年4月,谷歌再次实施“1拆2”。2022年8月股价超过2700美元之际,谷歌宣布“1拆20%”。

不拆股也是市值管理套路,典型是伯克希尔-哈撒韦(NYSE:BRK)。巴菲特明确表示永不拆股,以吸引关注长期利润而非短期股价波动的价值投资者。8月17日开盘价45.9万美元,52周最高价达54.4万美元。

其实身价几十亿、上百亿美元,仍甘冒风险赚快钱者大有人在,比如许老板、贾老板,区区几百万跟本算不上门槛。“不拆股”是伯克希尔用于市值管理的标签——不坑穷人。

2)A股送/转效果与拆股相似

A股市场曾有1元、10元、20元、50元各种面值共存的情况。现今,股票面值基本统一为1元(只有极个别例外)。1拆2的话,面值变成0.5元。在保持面值的情况下,通过送股、转股同样可以起到分拆的作用。

送股与转增的区别在于:送股是动用年度净利润中的一部分购买股票送给投资人,转增是将部分资本公积金转为股本。

比如天赐材料(002709.ZH),2020财年、2021财年分配方案分别为“每10股派2元、送红股7股”和“每10股派5元、转增10股”。前者消耗3.82亿未分配利润,后者令资本公积减少9.6亿。

中远海控(601919.SH)贡献了一个有意思的样本:

2020年,归母净利润达95.6亿、同比增长505%。但由于历史亏损,母公司未分配利润为负,一不能分红、二不不送红股。但好不容易赚钱了,要回报股东(主要是大股东),于是从资本公积中“挖”36.9亿转增股本,实施每10股转增3股。

到2021年,中远海控合并净利润893亿,母公司(即上市公司本体)净利润533亿、未分配利润回正至277.8亿,中远海控从中拿出139.3亿实施现金分红。

以登记日收盘价为分母,中远海控2021年度现金分红的股息率为5.8%(税前),而茅台仅为1%。

乐视网可谓将“拆股”用到极致:

2010年登陆创业板时只有1亿股本,市值43亿。

上市当年就实施了10送2转增10股派1.5元;次年为10转增9股派0.73元;2012年10转增9股派0.5元;2013年10派0.31元;2014年10转增12股派0.46元。经过四次送转,乐视总股本达到9.5亿股。

2016年、2017年连续10转10(关于2016年度分配,贾跃亭曾提议“10转20”),总股本接近40亿。

茅台在14年内8次送/转

1)茅台曾8次送转股

茅台不是伯克希尔,2001年8月上市以来实施过8次送转股:

2001年报10转1、2002年报10送1、2003年报10转3、2004年报10转2;连续送转四次后间断了两年,2006年报实施10转10、2010年报10送1、2013年10送1、2014年10送1。

茅台上市的前14年8资送转股,2015年起不再送转股,任由股价突破2000元。想学伯克希尔不坑穷人?高喊“让工薪族喝得起”,股价让普通投资者望而却步,茅台想干什么?

2)成交量萎缩

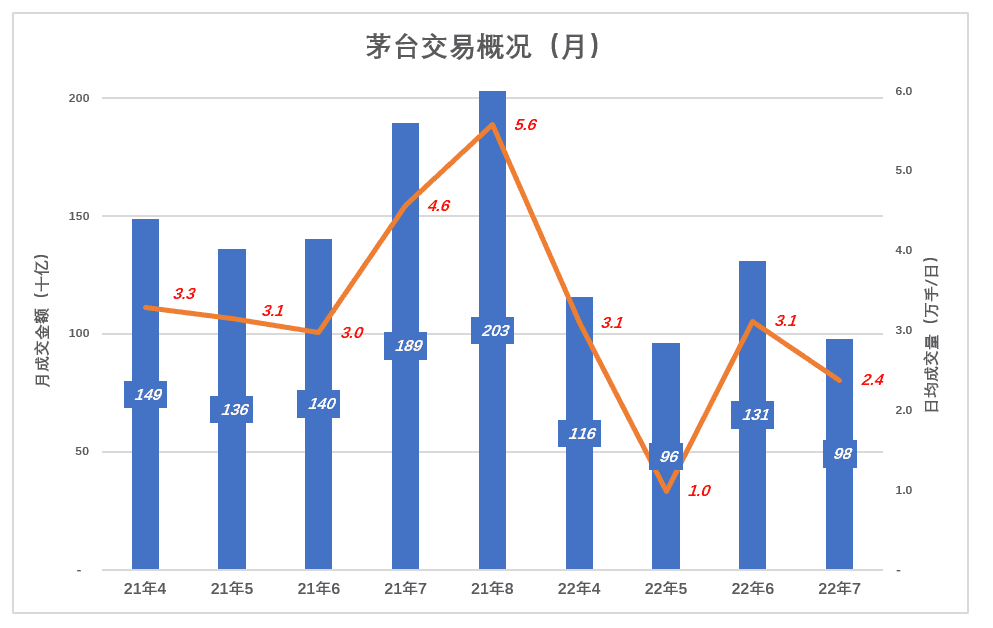

2020年7月总成交额为1893亿,一年后的2021年7月总成交额为1894亿,几乎没有变化;

2022年7月总成交额仅978亿。日均成交量从2021年7月的4.6万手降至2022年7月的2.4万手;

2021年8月达到2029亿,日均成交5.6万手;

2022年8月前15个交易日,茅台总成交额不到604亿,日均成交2.1万手、同比下降62.2%!

假如2022年8月剩下8个交易日成交320亿,全月成交约930亿,同比下降54%!

3)机构骑虎难下

那些重仓茅台的机构,除了每年1%的红利一无所获,难免萌生调仓换股的想法。但每手20万元,中小投资者想接盘却有心无力,机构卖给谁?

不独茅台,整个白酒成交量都大不如前。泸州老窖2022年7月成交金额、日均成交量分别下降58.3%、60.8%。五粮液走势有所不同,2022年4月、5月、6月,五粮液成交金额同比增长均在30%以上。7月终于杠不住了,成交金额同比下降58.3%。

茅台是A股白酒板块的灯塔、是中国白酒领域独一无二的存在。如果说茅台成交低迷拖累了板块,五粮液则是被板块拖累。

茅台通过拆股降低门槛,活跃交易,白酒板块其它个股或许也能受益,重仓白酒股、骑虎难下的基金们可以喘口气了。

条件具备但最佳时机已过

从财务角度讲,茅台送转不存在任何障碍,不要说一两个年度,连续送转都不成问题。

截至2022年6月30日,茅台股本12.56亿,假如每10股送30红股(效果相当于1拆4),需要从未分配利润中提取37.7亿(母公司未分配利润达1271亿)。

“1拆4”太激进,其实1拆2(即10送10)就好,以后视情况实施送/转。

投资人对高送转,存在两种极端的看法:第一类人“愤世嫉俗”,认为送转不过是数字游戏;第二类人“不识数”,以为拆股是天上掉馅饼,是天大的利好。

当股价过高时实施拆股或高送转是天经地义的。正如电子支付普及前我们使用的纸币,面值有100元、50元、10元,没有1000元、1万元的。

股价过高,流动性必然降低。除非上市公司不在意流动性甚至希望流动性越低越好(比如伯克希尔),应当无条件拆股。

2018年6月,茅台股价突破800元,关于拆股的呼声再次高涨。草根出身的林园认为“最好1拆10”股,酒价高、股价高都不利于普通百姓参与。反方认为茅台流动性不成问题,甚至有机构投资者喊话“股价到了万元以上,为照顾个人投资者才需要拆股”。

根据中登公司2020年6月份公布的数据,A股账户金额高于100万的投资者占比不到2%。茅台股价1万元,等于把98%以上的投资者拒之门外。

2019年、2020年、2021年都有关于茅台拆股的讨论。

A股市场参与者普遍认为,没有机构大举进场的股票涨不起来,只有让机构进来抱团,股价才会叠创新高。茅台任由股价畸高,按兵不动,显然是为了迎合机构投资者。

截至6月30日,2015家机构合有9451万股市值超过1900亿。机构抱团推高股价这条路已走到尽头,指望更多的机构以更高的价格买入,是天方夜谭。当年声称“不到1万元不拆股”的机构终于想起来“照顾”个人投资者了!

假如茅台高送转,将引发“抢权”、“填权”行情。机构投资者减持,中小散户接盘是大概率事件。

但是,再怎么高送转,2.4万亿市值没有减少,年化十几个百分点的利润增速没有提高,40多倍的市盈率还是降不下来。“抢权”、“填权”行情风险较大,中小散户最好不要参与。

茅台拆股的最佳时机已经被错过!

*以上分析仅供参考,不构成任何投资建议