本文来自微信公众号:长桥海豚投研(ID:haituntouyan),作者:长桥海豚君,头图来自:视觉中国

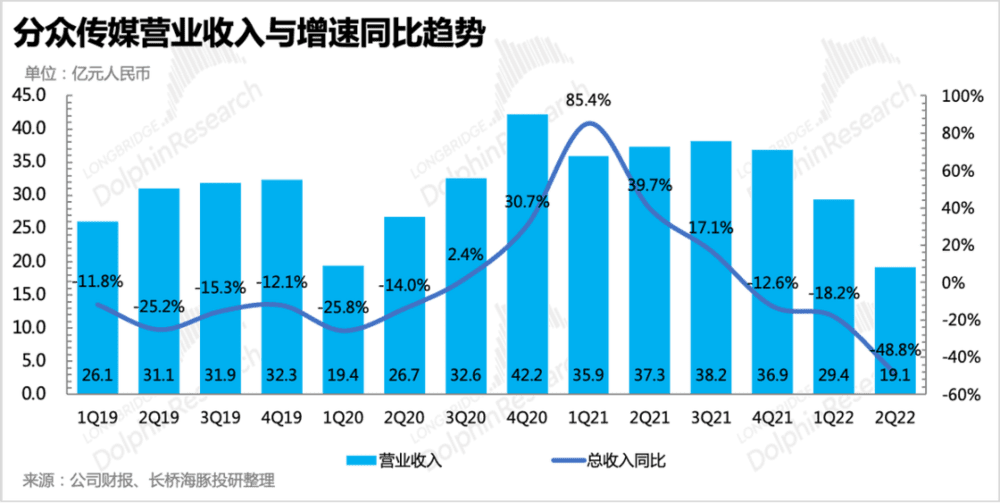

北京时间8月16日分众传媒发布了2022年上半年业绩,由于部分一季度的经营指标之前有过披露,因此我们主要看二季度疫情期间的“最差”业绩情况。

(1)二季度单季收入19.13亿元,同比下滑49%。其中来自于互联网广告主的收入在高基数下同比下降70%,数字触目惊心。

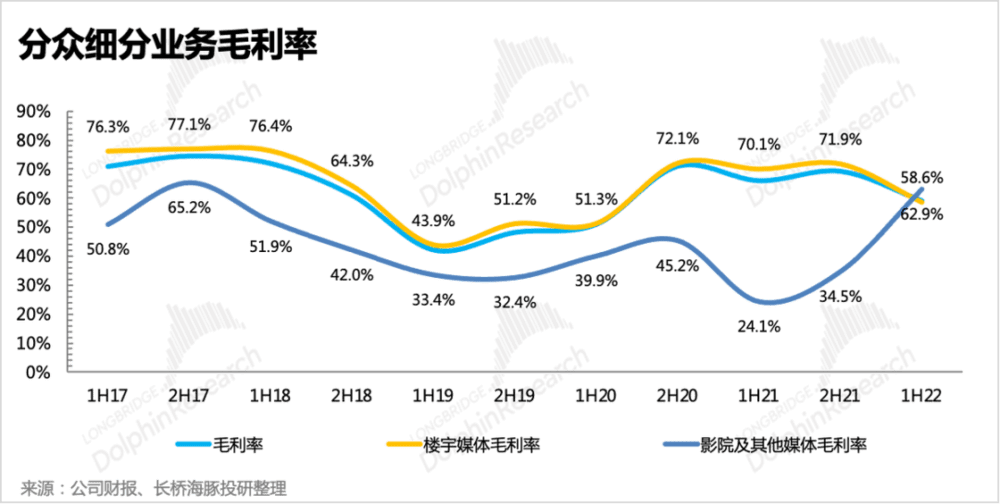

(2)关键跟踪指标——毛利率情况,二季度分众的毛利率陡降至52%,几乎快要看齐2020年上半年疫情的时候。其中上半年梯媒毛利率由去年的70%下降至58.6%,影院及其他媒体的毛利率则由于租金减免、点位主动收缩等因素快速回升,但这个“虚高”毛利率只是暂时的,并不代表稳态下能够达到的水平。

(3)费用上,分众占比最大的销售费用,二季度加速下滑,裁员猛烈。其他管理、研发费用则小幅增加或持平,并且由于整体绝对值不高,因此它们的变动对最终利润影响也不大。

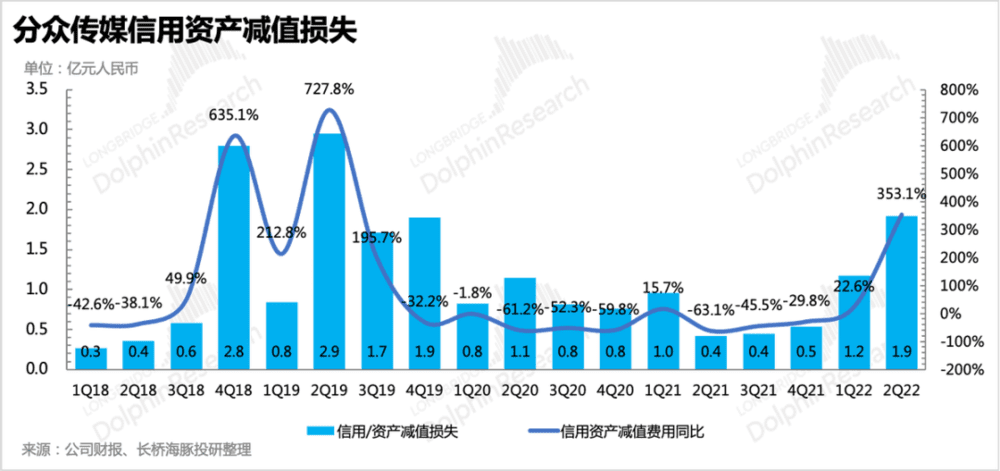

(4)不过值得一提的是,信用/资产减值费用和财务费用双双同比暴增,财务费用主要受到上半年汇兑损益的影响,但信用减值费用则表明部分客户回款开始出现问题。这也是此前海豚君预期之内的事情,经济压力骤大,资本寒冬,不少中小企业生存都成问题,当初大肆投放的广告自然成了一笔笔坏账。

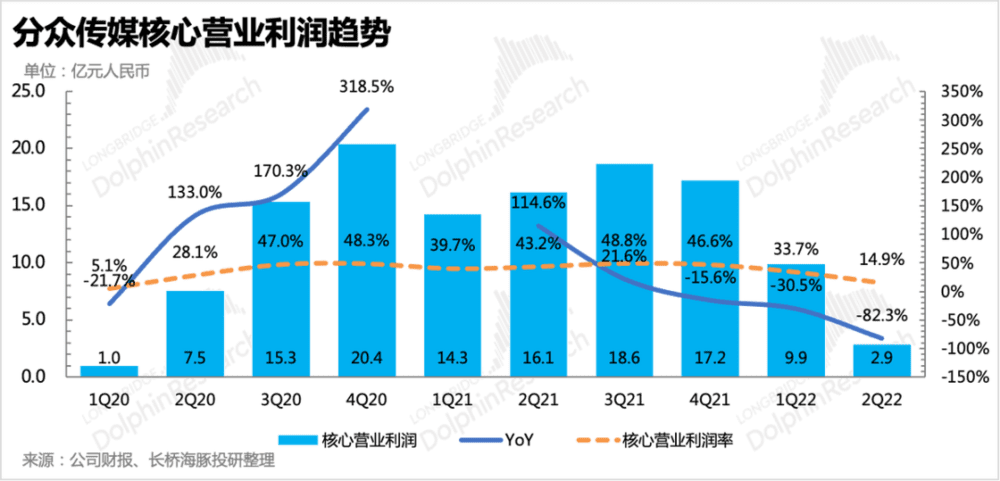

(5)最终分众在收入拉胯、强行收缩费用下,只挤出了不到3亿的核心营业利润(不包含投资收益),同比下滑超80%,这个数据还不够去年同期的个位数零头,虽有预警,但仍然惨烈。

(6)这次分众财报中没有给指引,但下半年的情况依然复杂。

长桥海豚投研观点:

鉴于当下的经济环境,分众日子过

或许在短期,由于互联网依然选择“降本增效”,分众业绩还会因此受到拖累,但我们看到了分众在其他行业领域的开疆拓土,从而弥补互联网广告的逆风。当走出二季度的最差时期,能够期待的就只剩下回暖。

本次财报详细解读:

一、收入超预期拉胯,“罪魁”在互联网

海豚君基于半年报分拆,得到今年二季度,分众总营收在19.13亿元人民币,同比下滑48.8%,略超出海豚君的预期。单看总营收规模,分众几乎回到了2020年疫情最严重的一季度时期。

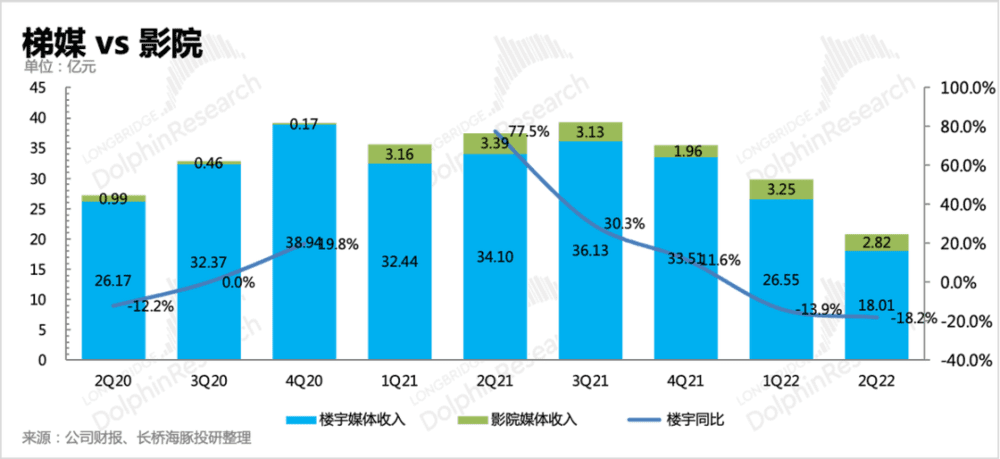

分不同产品来看,占比近94%的楼宇媒体尚有流量,收入同比下滑47%,但受到严加管控的影院广告以及其他商场户外广告,就更加悲剧了,同比下滑在70%左右。

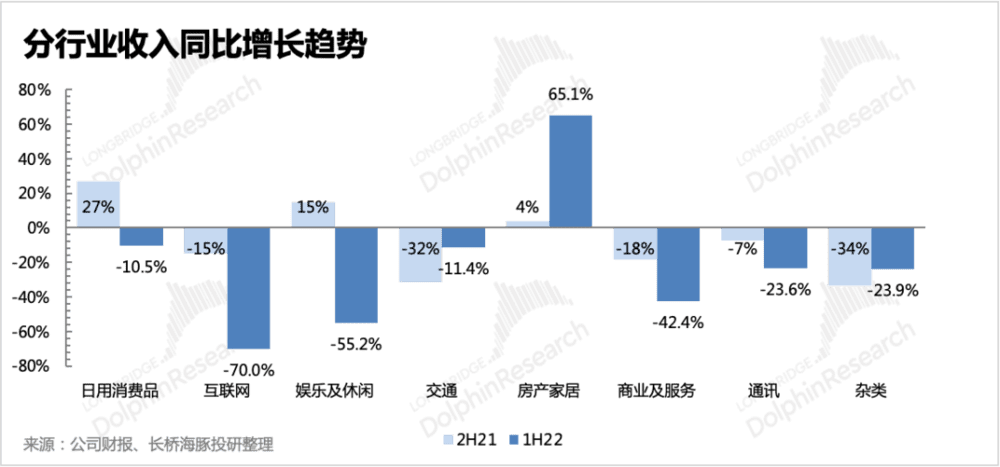

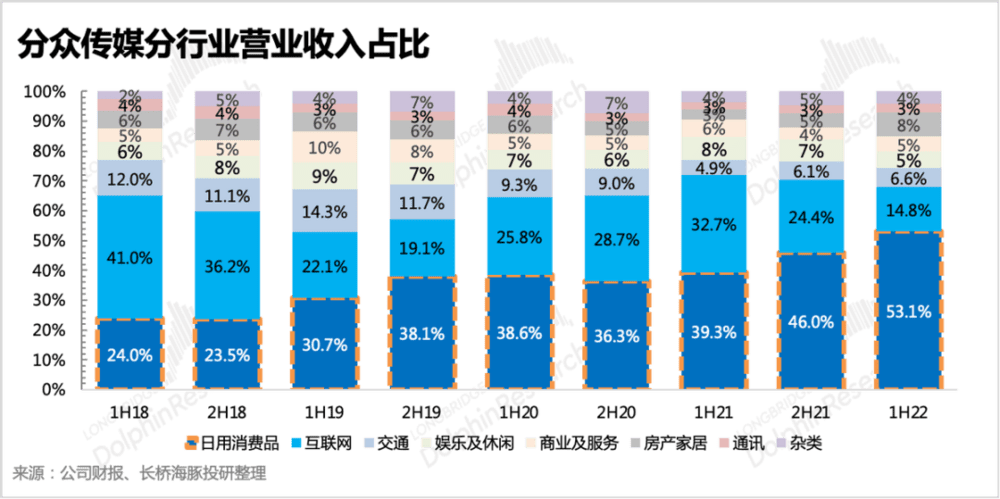

而如果对不同广告主的情况进行拆分,上半年最拖累分众的是昔日的小甜甜——互联网企业,在分众上的投放额直接膝盖斩了70%,客户结构变革带来客户群不稳定的风险值得警惕。去年上半年还是互联网企业投资扩张的最后狂欢期,融资、上市接连不断,在营销获客上自然也毫不吝啬。

因此今年上半年有高基数的压力,但如果看环比,今年上半年的7.2亿的互联网行业收入与去年已经遭遇监管的下半年18亿收入相比,还是足足矮了一大截。

究其原因,除了有今年以来所有行业都面临的经济压力下消费力不足的影响外,还有:

互联网企业在去年遭遇流量红利见顶,业务发展不顺,资本抛弃。今年年初为自救纷纷吹起“降本增效”的号角,其中最好收缩的自然是营销投放预算。

去年下半年以来,教育、游戏纷纷开始行业整顿,在线教育停摆、游戏版号不发,原来的两大广告金主收起了口袋,广告平台自然要过起苦日子。

而这其中分众又尤其惨的原因,自然是品牌广告在经济下行、广告主预算不足时期,投放性价比不如效果广告。虽然线上流量成本不断走高,但从投放便利性、投放额门槛上,大部分的效果广告目前还是更适合今年捉襟见肘的商家们。

不过另一面,如果对比2H21和1H22的增速变化,会发现虽然上半年有疫情,但部分行业也有回暖迹象,比如交通、房产家居以及其他杂项。而对分众贡献最大的日用消费品行业,下滑幅度也相对有限(下滑10%),并没有想象中的那么恐怖。

展望下半年,互联网企业的“降本增效”可能大部分还会持续,但在经过了上半年的“雷霆”收缩后,下半年的压力反而没那么大了。同时,游戏投放也随着4月版号重启开始活跃起来,从调研来看,近期投放动作明显增多。

二、媒体点位二季度悄悄逆势扩张

所有的广告生意本质上都是流量生意,对于分众来说,它的流量就是在于以物业租赁的方式,通过梯媒点位的布局,来卡位一二线白领群体上下班必经的封闭环境。

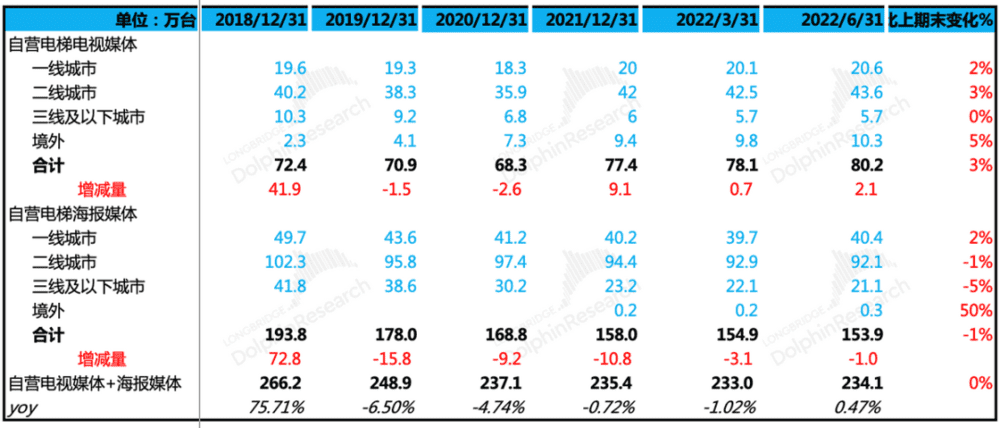

在上一轮疫情期间(2020年),分众和同行的点位扩张之战是暂时停歇的,但2021年开始,跟随着经济恢复,分众重新开始扩张,但进度缓慢的背后则是分众一边关闭变现效率不高的点位,一边扩张新点位的策略。也就是说,分众在偃旗息鼓、整体优化的“表层”下,是悄悄扩张的“里层”。而二季度,这次扩张的力度开始显露。

与此前的步调基本一致,分众仍然是对二线城市和境外城市做了梯媒点位的小幅扩张。而一线城市略有增加,三线及以下城市则因为变现效率不高且竞争激烈继续回收。

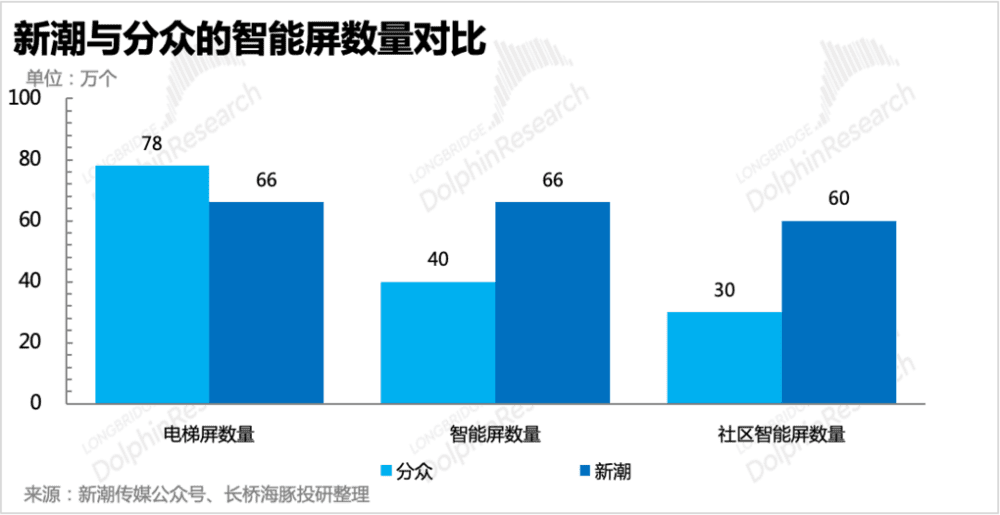

如果对比分众与主要竞争对手之一“新潮传媒”的点位分布,会发现从总量上看,分众的电视屏点位数并没有想象中的明显占优,尤其是新潮的核心竞争优势——智能屏点位,数量上新潮反而更甚一筹。但两者的差异主要在分布区域上,分众占领一二线城市的商务楼宇,而新潮则专注在社区楼宇上。

新潮的地盘是分众未来想进一步攻占的市场,因此在逆风期做点位扩张,不仅是为了保持自身竞争力,更是希望依靠行业的短期颓势达到快速狙击同行的目的。

三、利润率两年最低,至暗终将过去

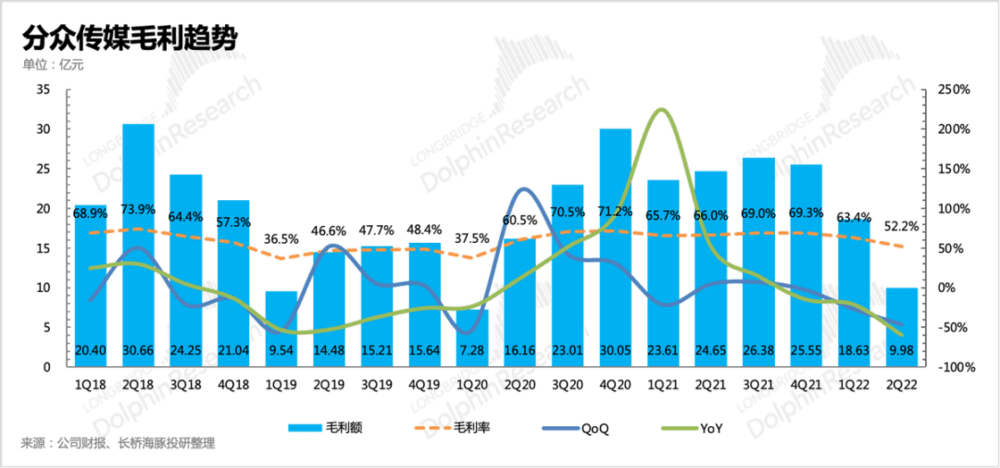

近几年,在竞争和疫情带来的不确定下,分众毛利率波动幅度很大,这往往由于最大的成本——租赁费用,总体是相对固定的。因此只要收入端出现压力,租金对利润的侵蚀肉眼可见。但硬币的反面,是当收入端恢复时,利润的弹性也将非常可观。

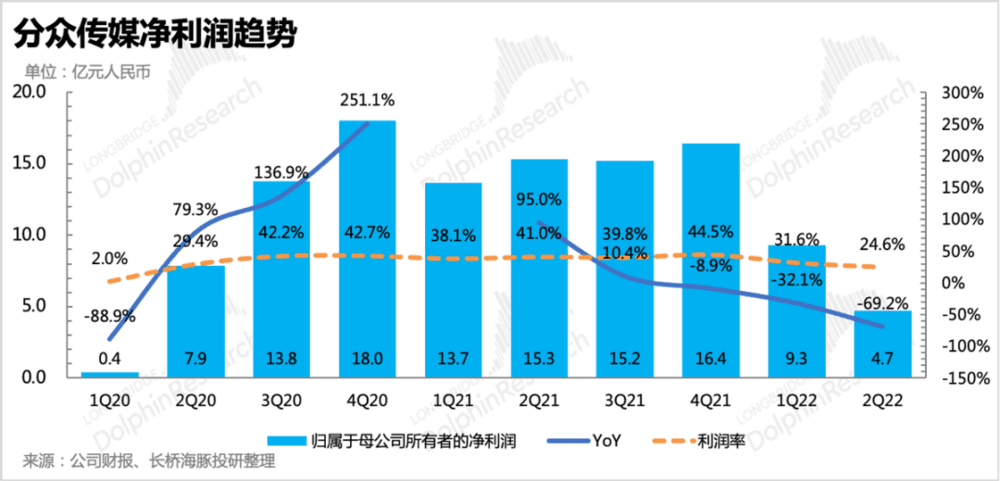

当下正是处于一个难捱的利润低谷期,二季度毛利率回到了2020年上半年疫情期水平,归母净利润则同比下滑近70%。虽然此前已经有过业绩预警,最终业绩是在指引中间水平,但如果单看核心经营利润(不包含投资收益),同比下滑则是超过了82%。

毛利率分项来看,主要的拖累在于楼宇媒体,影院及其他媒体虽然经营端情况更糟糕,但银幕点位收缩明显且部分有租金减免,利润侵蚀反而不那么严重。

在毛利率有压力下,分众采取了快速缩减销售团队的方法,来减少非有的经营支出。二季度销售费用同比下降42%,较一季度进一步加速。不过由于收入端下滑幅度更大,费用率上并未看到优化,反而进一步侵蚀了利润率。

除此之外,二季度信用减值费用陡增明显,同比扩张速度超过300%。这也是值得警惕的一个迹象,随着经济压力的持续,可能会有更多的中小广告主经营不善,广告合同难以回款成为最终的坏账。

最终实现核心营业利润2.86亿,同比下滑82%。再加上因为处置了一些理财产品、股权投资而显著增多的投资收益后,才得到二季度归母净利润4.9亿元,同比下滑68%,相比核心营业利润情况有所缓和。

本文来自微信公众号:长桥海豚投研(ID:haituntouyan),作者:长桥海豚君