作者|聂日明 傅蔚冈

上海金融与法律研究院研究员

7月29日下午,财政部再次通报8个典型案例,主要是关于融资平台公司违法违规融资、新增地方政府隐性债务的问责典型案例。通报还表示,要严肃查处融资平台公司参与地方政府违法违规举债的行为。

财政部的表态显示了两层含义:第一,地方债务存在风险;第二,违规新增地方隐性债务屡禁不止。

中国地方债务是个老问题了,为什么会有这么大规模呢?未来怎么办?

放长周期来看,地方债务规模是中央与地方博弈的结果。上世纪九十年代末,中央在整顿经济的同时,金融监管权采用垂直管理体制,地方无法从正规金融体系内融资,导致了一些非法集资和行政乱收费现象。此外,地方需要完成中央政策目标,也会带来一定的隐性债务,比如农村普及九年义务教育等,但总体债务规模是有限的。

而本轮地方政府债务源于2008年。

用新债置换旧债,刚性兑付压力更大

当时,世界金融危机下,为了拯救经济,鼓励地方政府落实积极财政以发展经济。城市开发贷款,原本仅限于国开行,随后全面扩围,地方政府纷纷成立融资平台公司,主要的商业银行和绝大多数地方政府都卷入到地方政府融资平台的游戏中。

中央很快就注意到地方债务规模快速上升的风险,国家审计署于2011年开始,先后对地方债务进行了三次审计。2013年的审计中,包括负有偿还责任、负有担保责任和其他相应债务在内的全部地方政府债务由2010年的10.7万亿上升到2013年6月的17.99万亿,年均增长近20%。

其中县级政府债务增长最快,为26.59%;市级次之,为17.36%;省级为14.41%。

当地方债务规模增大的时候,如何处置这些债务成为一个问题。如果按1990年代末的逻辑,谁的孩子谁抱走,通过金融系统垂直的优势,自然是可以有效的去杠杆。

但这样做,有压力、也有成本,最终国家采取了另一条路。

2012年,首先采用了存量贷款展期、借新还旧等“风险缓释术”,平滑偿债高峰,随后开始允许地方政府发行地方债券、置换存量债务,同时收紧或禁止地方政府及其融资平台借政府信用背书进行信贷融资。

允许地方政府发行地方债券以置换存量债务,这招固然有效,但债券市场牵一发动全身,一个地方违约,就会重创整个市场信心,刚性兑付的压力远大于银行贷款。 实际上,它是间接利用中央政府信用为地方债务背书。

图:地方债券规模及其与同期地方财政收入的比值

数据来源:中国财政年鉴。本图的债务仅包括公开发行的地方债券,其中2020年和2021年的地方债和财政收入数据来自财政部网站公布的预决算报告。

允许地方发行债券置换存量债务之后不久,从存量上看,2015年地方政府存量债券就高达15.4万亿元,这个规模已经相当于中央国债和地方债券的60%以上。从增量上看,中央政府每年新增的债务规模相当于中央收入的18%左右,而新增地方债券占地方的财政收入比重也逐年提升,从2016年的7%上升到2021年的28%。

特别是在新冠疫情的两年间,地方债的增量高达财政收入的四成以上。总量上看,从2015年到2021年,地方债券余额增长了90%。

除了地方债券这样的显性债务以外,地方融资平台、地方国企债务或明或暗地存在隐性的地方政府信用担保。此次财政部通报的典型案例主要就是地方城投公司以政府信用承诺等方式违法违规融资。

城投公司的债务规模也很庞大,仅就公开可查的城投债为例,截至2021年12月中旬,在公开市场发行的债券规模接近13万亿,除此以外还包括他们在银行的贷款以及信托等通道的影子银行等非标产品。

图 :城投债的类别与规模

数据来源:WIND,其中2021年的数据为2021年12月14日的时点。

债务本身不可怕,债务不健康才可怕

其实债务本身并不可怕。在封闭经济体内,如果全靠上一期的积累进行投资,发展速度肯定受限。如果有良好的发展前景,适度举债,可以加速当前的经济增长速度,而更快的经济增长会带来更高的劳动生产率、更多的利润和财政收入,这些是偿还债务的基础,所以这个逻辑本身没有什么问题。

用于投资的债务一般对应着资产。微观来看,评判债务水平是否健康,主要看资产的质量。那么这些债务对应的资产到底如何?

我们采用高速公路的经营情况做一个对比。高速公路一般由地方专门管理收费公路的公司经营,2017年开始试行发行地方专项债建设收费公路。

2010年时,全国收费公路的债务余额仅2万亿出头,2020年末,达7万亿元,每年仅还本付息的规模就接近1万亿元。2010年时,全国收费公路的通行费收入,有6成用于还贷款,到2014年,所有的通行费收入开始无法覆盖当年的本息支出。

2020年,年还本付息支出是通行费收入的2.1倍,也就是说,每获得1块收入,就要亏损1.5块。

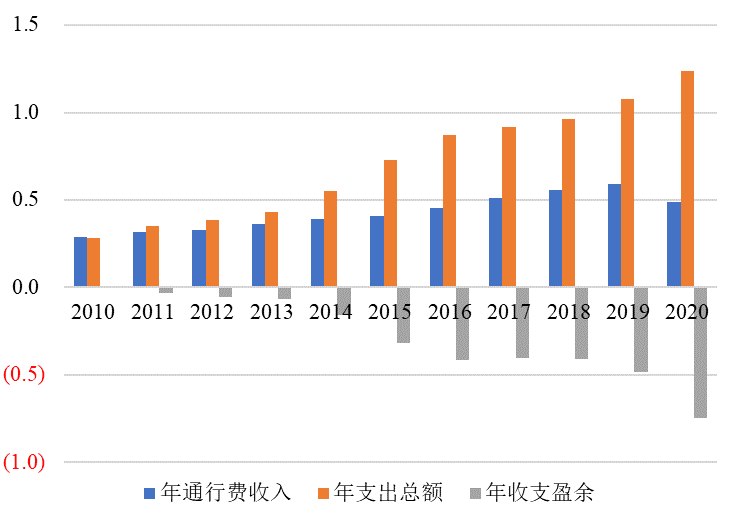

图 :全国收费公路的收支情况(2010-2020)

数据来源:历年全国收费公路统计公报及解读,交通运输部,单位:万亿元。

在地方政府的资产包内,收费公路还是相对优质的资产,现金流稳定,预期明确。优质资产尚且如此,其他公益性或准公益性的基建投资可想而知。

这是因为:靠投资拉动经济增长存在边际收益递减的现象。

我们会发现,虽然举债投资的规模变大了,但经济增长并不理想。最近几年经济下行的压力越来越大,尤其受到疫情的冲击,企业和地方政府现金流都受到了较大影响,这个时候维持债务的成本就显得难以忍受了。

这个时候,决策层会面临两个选择:

第一,维持或压缩债务规模,随着经济缓慢增长,债务的相对规模会越来越小。但这么做,企业和地方政府都很难受,因为当期的现金流并不足以维持其正常运营;

第二,继续扩大债务规模,维持现金流入,这么做当期的状况会好一些,然而债务的扩大缺乏基本面的支持,它相当于给未来挖了一个更大的陷阱。

过度举债是透支未来,

如若违约成本最终由全体国民承担

债务最终要化解,一般来说有两个渠道:

第一,做大分母。如果债务规模不变,但GDP和财政收入规模扩大一倍,那相当于债务缩小了50%,这条路是最好的化债路径,尽管做起来很不容易;

第二,做小分子,那就是收缩债务规模,或者记为坏账,计提损失。

债务,实际上是把未来的钱挪到今天来花,前提是假定未来的收入会比今天更高。如果未来的收入不如今天,怎么办?

那未来就只能节衣缩食,从支出上做文章。这也就是所谓的“透支未来”的说法。如果,未来节衣缩食也还不上,这就只能计提损失。而这个损失总要落到一个人的头上。

中国的地方债务(包括债券、贷款等)的债权人和银行贷款基本一样,主要是银行,银行购买的地方债券占到了83.5%。也就是说,如果地方债务违约,无论是贷款,还是债券,都是银行承受损失。

而银行的钱主要来自储蓄,不管是央行向银行放水,还是银行计提损失,这些债务损失最终是由中国的储户或者全体国民承受。换句话来说,那些举债冒进、花钱大手大脚的地方吃饭,其它地区居民或储户买单。

图:分券种2022年2月末投资者持有结构情况

中央政府显然非常清楚地方债务扩张失序的风险。最近十年,采取了各种手段去控制地方政府的举债行为,在显性的地方债券上,2015年,财政部发布《关于对地方政府债务实行限额管理的实施意见》(财预〔2015〕225号),最终形成了一套完整的地方政府债券余额管理的体制。在2017年底,中央形成了“去杠杆”政策,明确了未来五年将对财政纪律进行严厉整肃,对地方政府债务将终身追责、倒查责任,出台了《中共中央国务院关于防范化解地方政府隐性债务风险的意见》(中发〔2018〕27号)和《地方政府隐性债务问责办法》(中办发〔2018〕46号)。

根据这些问责机制,自2016年以来,财政部多次对很多地方政府的违规举债进行问责。

总的来说,中央财政管理部门做了很多努力,短期也一定程度抑制了地方违规举债的行为,但地方举债经营的深层次动力机制仍然没有消除。

因此,地方债务治理陷入了“债务治理——经济社会出现危机——允许债务扩张——债务水平过高——债务治理”的怪圈。

地方债务何时能走出一个健康发展的道路,这就不是一篇小文章能讨论清楚的问题了,需要从长计议。

本文系凤凰网评论部特约原创稿件,仅代表作者立场。