1、近期,一项“700亿美元芯片法案”的推进将佩洛西这个“美国最具权势的女人”拖下了水——因为其丈夫的每一次投资都精准又及时地赶在了众议院释放相关行业利好消息前。目前,佩洛西夫妇涉嫌“内幕交易”的消息不断发酵,正愈演愈烈;

2、虽然佩洛西本人名下没有披露任何股票投资交易(也不被法律允许),但其夫妇二人的净资产超过 1.14 亿美元。其丈夫保罗·佩洛西在2019年至2021年间披露了61笔交易。美媒Business Insider报道称,“这对夫妇的绝大多数财富来自保罗·佩洛西的股票、期权和投资。”

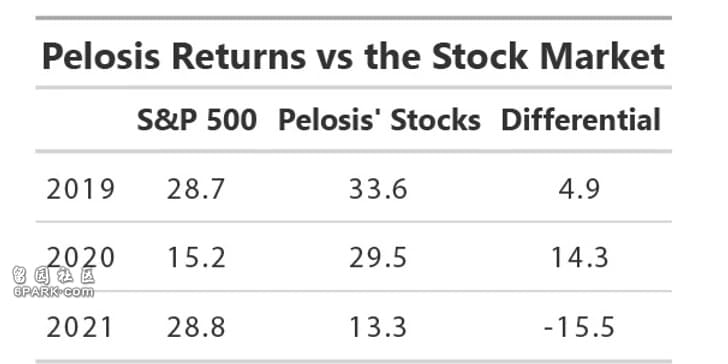

3、数据显示,佩洛西夫妇在2019年和2020年分别以5%和14%的速度跑赢了标准普尔500指数的平均投资回报率,并且其投资组合的市值在2019年至2021年第四季度的几年间增长了96%,获得超6200万美元的收益,被民众直呼“国会山股神”;

4、凤凰网《风暴眼》发现,关于美国议员们“内幕交易”的质疑已经由来已久,甚至有人开发出一款名为“内幕投资组合”的产品来跟踪议员的投资动向,只是一向严苛的美国法律面前,在指控这些立法机构的成员们却十分艰难,甚至会遭到众议院议长佩洛西的掣肘。

————————————————————————————————

一边是访台消息引起轩然大波,一边是“丈夫炒股”成为风暴焦点,美国众议院议长南希·佩洛西 (Nancy Pelosi)不仅是目前美国“最具权势的女人”,也是美国“媒体最关注的女人”。

美国前总统特朗普在7月23日公开发言称,佩洛西的丈夫保罗·佩洛西正“从她那里得到的内幕信息炒股发家到身价过亿”,并直接抨击佩洛西“是个疯子”。

7月28日,美联储前副主席费舍尔表示佩洛西夫妇似乎利用了“内幕交易”获得丰厚利润。

理查德·费舍尔7月28日在CNBC发言

而这场风波的主角之一,82岁的美国商人保罗·佩洛西——南希·佩罗西的丈夫,则被戏称“国会山股神”,因为他的每一次投资都精准又及时地赶在众议院释放相关行业利好消息前。

在最动荡的2020年,保罗·佩洛西炒股收益超过标普500指数回报13%,仅从涉及由众议院议长负责监管的大型科技公司的交易中,就赚取了大约 3000 万美元。

美国媒体还直接形容他是“现实版戈登”——经典电影《华尔街》中,华尔街股市大亨戈登曾利用内幕情报在金融大战中百战百胜。

截图:《福克斯商业》:佩洛西的丈夫多年来一直因“及时”购买股票而受到审查

数据显示,佩洛西夫妇的净资产超过 1.14 亿美元,而她本人名下没有披露任何股票投资交易(也不被法律允许),保罗则在2019年至2021年间披露了61笔交易。美媒Business Insider报道称,“这对夫妇的绝大多数财富来自保罗·佩洛西的股票、期权和投资。”

佩洛西的丈夫保罗,正作为“白手套”一样的角色,靠着佩洛西的消息,赚得盆满钵满,并搅动着美国国会山。

01

保罗·佩洛西“浮出水面”

“美国700亿美元芯片法案”的推进,是佩洛西最近饱受指责的导火索。

在近期众议院考虑通过“芯片法案”提供超700亿美元补贴前,佩洛西的丈夫,保罗·佩洛西就已购买了价值500万美元的芯片制造商英伟达(Nvidia)的股份,仿佛精准预测了这一政策,因此被指“内幕交易”。

佩洛西在新闻发布会上,甚至被记者直接提问,“你有没有透露消息给丈夫买股票?”

佩洛西难掩尴尬,回答了“没有”以后立即转身离场。

针对外界的质疑,佩洛西办公室也公开回应,议长对其丈夫的股票交易行为“事先并不知情”。

《国会山报》:佩洛西的丈夫在半导体法案投票前,出售价值500万美元的芯片制造商股票

“保罗·佩洛西先生在一年多前购买了这家公司的股票,并于2022年6月17日行使了期权。”声明说:“和往常一样,在交易完成并且准备和提交必要文件之前,他不会与议长讨论这些问题。佩洛西先生决定‘亏本’抛售,而不是让媒体报道的不实信息继续下去。”

其后,佩洛西公开签署了一份交易报告,显示她的丈夫保罗·佩洛西以平均165.05美元的价格出售了25,000股英伟达股票,总亏损341,365美元。

但佩洛西夫妇的公开回应并没能让公众信服。

一些分析人士指出,保罗·佩洛西将很难解释,他的股票交易和众议院议长妻子“一点关系都没有”。佩洛西办公室的声明中,“和往常一样”,也证明了,芯片事件也许不只是“导火索”,可能也是“压倒骆驼的最后一根稻草”。

02

“股神”还是“白手套”?

“芯片风波”并非保罗·佩洛西第一次“精准踩点”的股市微操。

凤凰网《风暴眼》发现,2020年12月,在拜登政府上任并实行新能源汽车补贴政策之前,保罗·佩洛西曾购入了数百万美元的特斯拉股票。

此后不久,拜登政府宣布计划将当前政府车队全面电动化,并计划重新审议燃油经济性标准和恢复全额电动汽车税收抵免,或恢复购车最高 7500美元个税返还补贴等刺激政策,总计拨出超过 1700 亿美元用于电动汽车补贴,特斯拉随后股价大涨;

2021年6月23日,美国众议院接连审议了六项有关大型科技企业反垄断的法案,将美国的反垄断推向高潮。当地时间7月7日,36个州和华盛顿特区的总检察长对谷歌发起了反垄断诉讼,指控该公司对其安卓应用商店的控制违反了反垄断法。

就在谷歌诉讼缠身风雨飘摇的节点上,保罗·佩洛西却逆势而行,在投票前一周通过行使看涨期权,以每股1200 美元的价格购买了谷歌母公司Alphabet的4000股股票,但由于谷歌最终没太受到反垄断诉讼影响,其股价最终大涨——这笔让保罗赚了530万美元的投资,则被美媒质疑是其提前获知了处罚不会落地的内幕消息;

除了谷歌之外,保罗·佩洛西在另一家科技巨头微软身上也同样赚得盆满钵满。

2021年3月19日,保罗行使看涨期权,支付195万美元,以130美元的执行价购买了15000股微软股份。同一天,保罗·佩洛西又以140美元/股的价格购入了10000股微软股票。在保罗交易的12 天后,微软宣布了一项价值近 220 亿美元的政府合同,为美国陆军作战部队提供增强现实头戴设备,其后微软股价几周内从约230美元上涨至约255美元,涨幅近11%。

据外媒统计,自 2021年以来,保罗·佩洛西共有19笔交易涉及价值数百万美元的股票和股票期权,分别为:

·AllianceBernstein Holding L.P. (AB)

·Alphabet Inc. - Class A (GOOGL)

·Alphabet Inc. - Class C Capital Stock (GOOG)

·Amazon.com, Inc. (AMZN)

·American Express Company (AXP)

·Apple Inc. (AAPL)

·Micron Technology, Inc. (MU)

·Microsoft Corporation (MSFT)

·NVIDIA Corporation (NVDA)

·Paypal Holdings, Inc. (PYPL)

·REOF XX, LLC

·REOF XXII, LLC

·Roblox Corporation Class A (RBLX)

·Salesforce.com Inc (CRM)

·Slack Technologies, Inc Class A (WORK)

·Tesla, Inc. (TSLA)

·Visa Inc. (V)

·Walt Disney Company (DIS)

·Warner Bros. Discovery, Inc. - Series A (WBD)

几番操作下来,保罗赚的盆满钵满。

而2021年还是其手中股票近年表现“最差”的一年。

凤凰网《风暴眼》发现,佩洛西夫妇在2019年和2020年分别以5%和14%的速度跑赢了标准普尔500指数的平均投资回报率。

2019年,佩洛西一家的公共股票投资平均回报率 (ROI) 为105%,28只股票中有18只超过50%的投资回报率。

虽然整体投资组合在仅以4.9%的优势击败市场,但总回报率为33.6%。

2020年佩洛西全部的35次购买交易回报率为29.5%,虽然略低于2019年,但整体表现仍超过了标普500指数14%。

2021年,佩洛西进行了19次股票交易,其中4次为个股,Apple(苹果)、Microsoft(微软)、NVIDIA(英伟达)和 AllianceBernstein Holding(联博控股),剩余的15笔交易为看涨期权。因在第四季度出现分化,将总回报率拉低至13%,落后了标普500指数,成了佩洛西“投资表现最差的一年”。

凤凰网《风暴眼》发现,佩洛西从2019年开始持有的股票中,只有两只“没达标”,其余股票全部达到或超过了标准普尔500指数的平均投资回报率,即每年约增长10%。

根据2019年至2021年第四季度购买和披露的股票,佩洛西一家的投资组合在这段时间内增长了96%,获得6200万美元的收益,这还不包括从期权交易中赚取的280万美元。

03

公开的“内幕交易”:美国散户跟着议员炒股

佩洛西夫妇的“国会山股神”名声传开后,散户组织WallStreetBets顺势推销一款名为“内幕投资组合”产品——“让人们像某个国会议员一样进行投资”。

其创始人Jaime Rogozinski戏谑称“毫无疑问,国会山聚集了我们这一代最优秀的投资头脑,现在,不仅是美国人,全世界都可以向我们的国家领导人寻求无与伦比的投资建议。”

实际上,由于美国法律要求国会议员必须披露其股票交易,佩洛西也不例外——因此散户跟着议员炒股的现象在美国并不罕见。

此前佩洛西每次在众议院网站披露的交易信息,都会立即出现在社交媒体上并被广泛分享。

路透社报道:美国越来越多人追随佩洛西投资交易

今年年初,谷歌上对“佩洛西股票交易”的搜索量创下历史新高(路透社1月报道),原因就是用户们在美国各大社交媒体平台查阅她的投资,“认为这位美国众议院长可能在华尔街拥有优势”。

那么跟着佩洛西买股票就能稳赚吗?

事实上,交易报告通常在实际购买和销售后几天提交,试图模仿可能很难赚钱——虽然一些交易经理认为这种观点是“胡说八道”,但并没有阻止用户对其披露的关注,美版抖音TikTok上,任意一条相关视频轻松获得4.5万赞。

其实在美国国会议员中,像佩洛西丈夫涉嫌内幕交易的现象,并不是个例,甚至不是第一名。

早在2011年美国就有一项研究表明,国会议员每年以6%的速度跑赢股市,佩洛西一家只是是其中之一。

卖方金融机构Unusual Whales最近的一项分析表示,美国国会议员2021年交易了2.9 亿美元的股票、期权、加密货币和其他资产,而且平均表现优于市场。

而佩洛西一家的投资表现在2021年排名第六,共和党国会议员奥斯汀斯科特领先。

美国财经媒体Insider在2021年末通过分析财务报告估算了国会议员的净资产,发现最富有的15名成员身家至少13亿美元,占国会财富的一半。

而佩洛西的财富,在国会议员中仅排名第14(截止2021年末)。

报告分析称,其个人财富分散在她丈夫拥有的财产、共同基金和股票中。佩洛西本人仅拥有一套加利福尼亚的房子,以及一个资金不到15000美元的富国银行账户。

佩洛西的丈夫则持有 Slack、特斯拉、迪士尼、Visa、Salesforce、PayPal、Alphabet、Facebook和 Netflix 等一众知名公司的股份,同时,这些公司每年总共花费数千万美元游说联邦政府——原汤化原食。

04

“刑不上大夫”——议员们难以被限制的内幕交易

庞大且富有的议员群体之所以存在,是因为美国的内幕交易处罚实在太轻难以震慑犯罪吗?

实际上,美国对于内幕交易的处罚实际非常严厉。

在民事诉讼中,被认定内幕交易者不但要上缴全部获利,还可能被课以最高相当于3倍获利的罚金;在刑事诉讼中,则有可能被判处超10年的有期徒刑。

2011年,美国对冲基金公司帆船集团内幕交易案关键被告、帆船集团创始人拉杰·拉贾拉南就因非法提供上市企业的内幕消息被判罚1000万美元,归还5380万美元非法所得,同时获刑11年。

2013年11月4日,美国对冲基金巨头SAC资本合伙公司就内幕交易的指控认罪,并与监管机构达成支付18亿美元罚金的协议。SAC经理人史蒂文·科恩则被市场禁入至2018年,才得以重新管理外部投资。

但当“内幕交易”涉及到最容易接触到“内幕”的国会议员时,这些诉讼却往往不了了之。

美国《财富》杂志曾提到,美国国会立法人员利用职务之便、通过不公开信息投资获利属于违法行为,但指控国会议员进行“内幕交易”格外艰难。

2012年4月,时任美国总统奥巴马签署了一项旨在限制国会议员内幕交易的法案:《禁止利用国会情报交易法》,明确规定如果国会议员利用非公开信息在股市获取不当利益属违法行为。

有趣的是,2个月之后,美国哥伦比亚广播公司《60 Minutes》栏目就国会议员涉嫌内幕交易问题做过专题报道,并特别强调佩洛西拒绝了记者的采访,佩洛西则指责节目是“右翼抹黑”。(实际三大无线电视新闻网美国广播公司、全国广播公司和哥伦比亚广播公司均支持民主党,为美国左翼媒体。)

在《禁止利用国会情报交易法》后来的实行中,其效果也不尽如人意。

2020年3月,多家美国媒体报道称,美国参议院情报委员会主席理查德·伯尔等多名国会议员涉嫌内幕交易,在对美国公众淡化新冠疫情风险的同时,抛售大量股票“完美”避险。

但两个月后,几人涉及内幕交易的调查均被美国司法部撤销。

值得一提的是,其中涉嫌犯罪的民主党参议员黛安娜·范斯坦同样也是由于丈夫的相关交易被披露才被调查,并同样称“自己不参与丈夫的任何财务决策。”

美国商业内幕网站曝光的调查显示,本届美国国会中,66名国会议员和182名国会幕僚公然违反《股票法案》规定。本届国会议员及其直系亲属在2021年交易了价值6.31亿美元股票和金融资产,买进2.67亿美元,卖出3.64亿美元;交易中60%是股票,其余是基金、债券和别的资产。

“内幕交易”在涉及到国会议员时便“刑不上大夫”的现象,主要源于两点原因:

1、“内幕消息”的界定

被禁止用于交易的“内幕消息”不仅得是不为市场中的外部投资人所知的信息,同时还必须具有重要性(materiality)。

但由于“内幕交易的敏感性”,一直以来,美国证券交易委员会(以下简称SEC)和美国联邦最高法院都拒绝为信息的“materiality”立下一个量化标准,因此“内幕交易”难以被界定。

2、谁进行了“内幕交易”

1934年,美国《证券交易法》第16条b项限制了内部人士的短线交易,虽然对反内幕交易法禁止的交易主体(即内部人士)直接实施内幕交易上有法可循,但议员们并不需要自己直接进行股票交易,而是可以找他人代持。

对于内部人士将内幕信息透露给他人,再由后者实施的交易,则涉及到另一原则——

1983年,美国联邦最高法院对于内部人士将保密消息透露给他人,再由后者实施交易的情况确立了tipper-tippee(透露信息者与接受信息者)理论。

要认定tipper犯罪,则必须认定其个人因为泄露内幕信息获得好处。但问题在于,透露内幕消息的人是否得到好处难以被厘清。

例如,媒体指责保罗·佩洛西涉嫌内幕交易并不是新鲜事。

“ 2020年议长佩洛西和她的丈夫的表现比标普500指数高出14.3%”,参议员霍利在写信给国土安全和政府事务委员会主席员的报告中写道——而有报告显示,市场上90%的主动管理型投资基金都未能跑赢市场。“国会议员是否以及如何参与各种金融交易的问题值得委员会审查”。

《国会山报》:“保罗·佩洛西可疑的华尔街意外之财,刺激两党呼吁禁止股票交易”

美媒更是直接指出,保罗佩罗西投资组合中获利的企业大多受益于其妻子作为众议院院长参与的立法。

但夫妻之间的“信息交易”实在太过方便,只要佩洛西办公室坚称“议长没有持有任何股票,她事先并不知情,也没有参与任何交易”,在法律上就难以认定她有犯罪事实。

值得一提的是,在有关内幕交易的立法上有明显疏漏的情况下,美国立法机构本应当尽快完善相关法律,但实际上,由于众议院议长及众议院各委员会的主席可以制定议程,决定辩论的规则,因此对于要对哪些法案进行审议和表决,必须听从佩洛西的决定,而她则被质疑一直在掣肘相关立法的推进。

2021年12月,佩洛西甚至提出,尽管美国议员对内幕消息很了解,也应该允许他们参与股票交易,因为“美国是自由市场经济”。

直至2022年1月,众议院迫于公众舆论压力,默许了起草限制议员炒股的法案并举行公开听证会,如国会参议员乔恩·奥索夫和马克·凯利共同提出的《禁止国会股票交易法案》——该法案要求禁止国会议员及其配偶子女在议员任职期间交易股票。

众议院民主党议员也计划调整《停止利用国会消息交易法》内容,将完全禁止国会议员及近亲属直接买卖个股。

但在佩洛西夫妇“国会山股神”等舆情发酵之前,此类提案均被“押在了公堂”,停留在审议阶段。

直至近日, 据Punchbowl News 报道,众议院民主党人开始计划短期内宣布禁止股票交易,政策草案可能将在8月出台,并于9月在国会进行投票。

在这场两党议员罕见地一致推进的法案前,即使是众议院议长也再难“按下不表”。

“国会山股神”的故事依然在路上,未到曲终落幕时;而飞向太平洋的佩洛西,从机舱窗口望出去,会不会看到惨淡的落日余晖,和终将降临的黑暗。