在过去的二十多年中,做空日本国债以期望收益率飙升的市场操作一直被交易员成为“寡妇交易”,因其本身有着极大的风险。但是随着日美利差持续走阔,有越来越多的人认为,动手的时候到了。

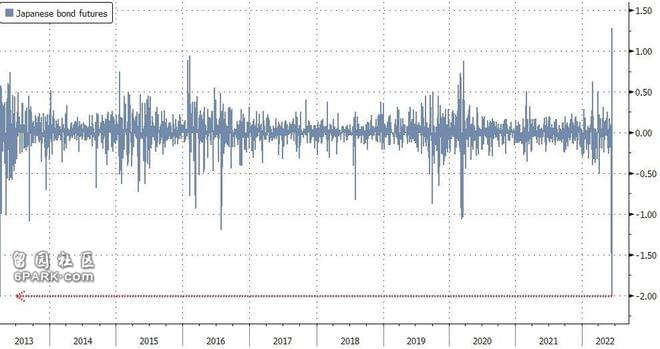

因此在6月15日的首轮交锋中,华尔街的日债空头们以昔日索罗斯狙击英镑般的闪电速度与日本央行正面火拼,最终大获全胜。当日,日本10年期国债期货盘中暴跌2.01日元,创2013年来最大单日跌幅,并两度触发大阪交易所熔断机制。

即便当日日本央行投入7000亿日元(约52亿美元)来捍卫10年期国债收益率上限,依旧无济于事。

在日本央行的债券收益率曲线控制政策(YCC)之下,日本10年期国债收益率应保持在0.25%以下。然而根据Tullett Prebon的数据,收益率开始疯狂突破上限,在本周一收于0.255%,在周二和周三再次分别收于0.256%。

所以面对已经集结的华尔街空头大军,面对正在被疯狂撕裂的债券市场,日本央行是否会认清现败局已定,承认YCC政策“无法立足”?

这个悬念即将在今日6月17日召开的议息会议上得到解答,届时日本央行将决定是否继续坚持收益率曲线控制政策。如果参照近六年日本央行发布决议声明的时间,均值为北京时间11:04。

是日本央行“大获全胜”,还是空头再一次“不得善终” ?

此次“寡妇交易”究竟会走向何方,市场为此众说纷纭,支持声反对声此起彼伏。

首先为了和华尔街空军正面对决,日本央行宣布“无穷火力已就位”,在周四、周五将继续无限量按照0.25%的固定利率买入十年期日债。

对此日兴资产全球首席策略分析师John Vail表示,虽然从历史和近几个月来看,做空长端曲线肯定会有一些利润,但在日本央行的火力,特别是在坚守鸽派的强势行长黑田东彦治下,空头们不太可能善终。

另外也有经济学家预测,虽然债券和货币市场面临越来越大的下行压力,但日本央行仍将维持其政策目标。野村首席利率策略师Takenobu Nakashima 表示:

日本央行将继续这样做,无限量购买7年期或10年期日本国债。

买入日元并做空日本国债的Legal & General Investment Management多资产基金主管John Roe表示:

我认为YCC最终会破裂,我真的不明白日本央行怎么能坚持下去。我们已经做好准备,让他们最终不得不转向不同的政策。

法国Natixis银行经济学家Alicia Garcia Herrero和Kohei Iwahara在周四报告中提及:

日本央行行长黑田东彦将发现与美联储一起进行货币正常化具有挑战性,因为加息将造成银行和资产负债表,以及拥有大量国债的日本央行出现损失......尽管如此,在当前不可持续的情况下,日本央行需要迅速制定计划。

空方大将、知名对冲基金BlueBay资深投资经理Russel Matthews也坚定地表示:

我们坚定认为,日本央行将在某个时刻被迫投降。虽然正常的反应是即使收益率飙升,日元也会飙升,但最糟糕的结果可能是日元和日本国债同时暴跌。

值得注意的是,如果空头大军真的能够得偿所愿,那么在他们享受巨大胜利果实的同时,日本央行可能要为此付出高达2000亿美元的损失。

目前日本央行共计拥有526万亿日元(4万亿美元)的政府债券,几乎占到总量的一半。然而如果收益率曲线“被迫”向上移动100基点,那么根据相关机构计算,日本央行因此出现的账面损失将达到29万亿日元(2190 亿美元)。

瑞穗证券也对此进行了估算,如果日本央行放弃将YCC政策,那么10年期国债收益率可能会飙升至1%以上。该机构还补充道,如果没有YCC政策的限制,那么日本10年期国债收益率可能为0.6%,但如果该政策突然被取消,那么将冲高至1%。

全球债市会“一损俱损”?

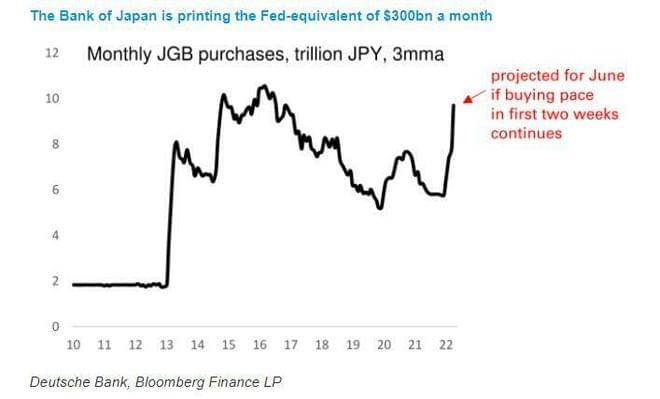

就像此前德意志银行分析师George Saravelos所警告的那样,日本央行为实现YCC目标所采取的购债政策,可能造成金融市场“戏剧性、不可预测的非线性”的波动,并令日元彻底失去基本面的估值锚点,令日本金融市场濒临系统性崩溃:

日本央行如此大规模印钞,令日元和日本金融市场正在失去任何基于基本面的估值锚点。

而现在这个风险很有可能从日本市场外溢到全球债市之中。

目前全球债券基金共计持有1.2万亿美元的日本国债,如果债券收益率最终“突破天际”,那么他们为了弥补日元的亏损,可能需要抛售其他国债资产以获取流动性。届时美国国债和其他相关债券也或将遭遇前所未有的暴跌,甚至全球债市都将面临新一轮血洗。