昨天深夜,美国再次暴力加息。

这是本世纪来美联储首次一次升息0.75%。

为什么暴力加息?

因为全球性通胀正在逼近。

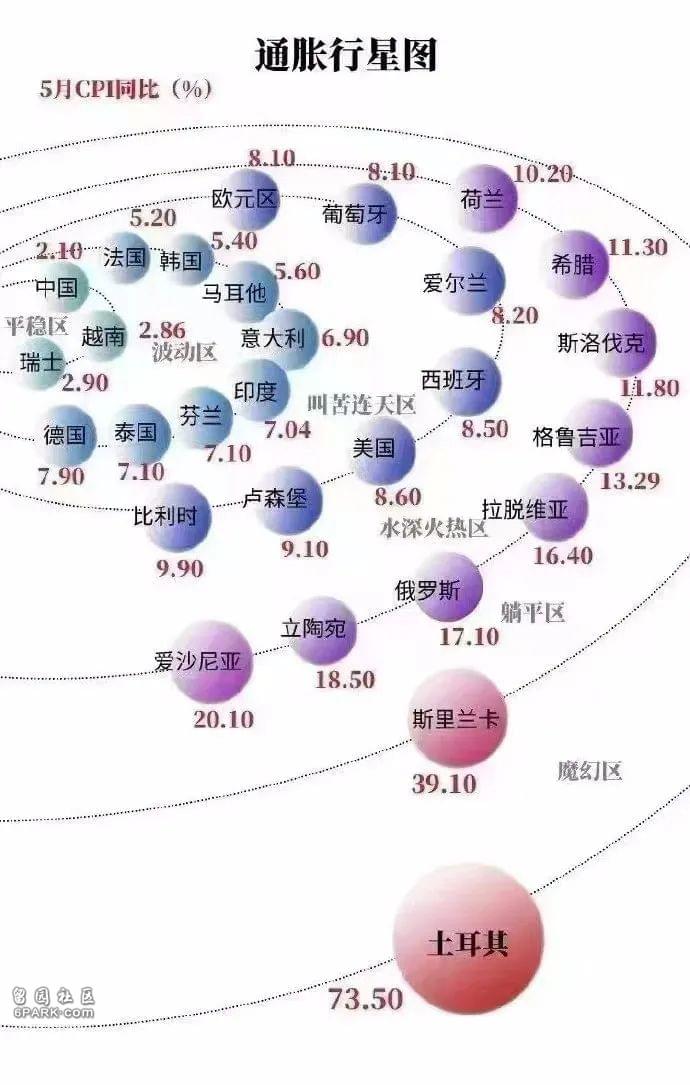

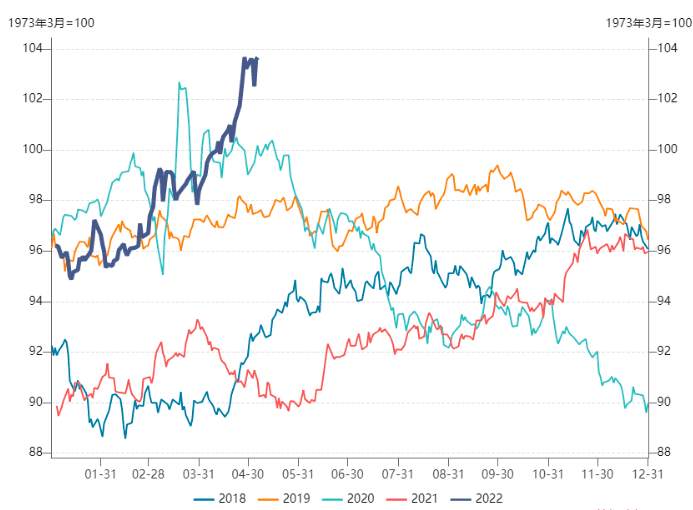

用一张图来看看,5月全球通胀有多可怕。

俄罗斯和乌克兰均是全球重要的能源、农产品与金属出口国。

根据国际能源署(IEA)的数据,俄罗斯是世界第三大石油生产国,仅次于美国和沙特阿拉伯,其石油产量占全球供应总量的10%。

俄罗斯和乌克兰合计小麦出口量占全球约29%,合计玉米出口量占19%。

另外,俄、乌两国葵花籽油出口量占全球大约80%。

俄乌之战进一步打击了新冠疫情以来一直处于紧绷状态的全球供应链。

俄乌爆发战争,油价全面飙升,导致国际货运成本暴涨,进出口商品成本被迫拉升;

紧接着全球第一大港口上海港,因为疫情,产能输出停摆,美国难以获取廉价商品,两大因素直接爆破了美国的通胀率。

美国必须正面解决当下超高通胀的经济环境,不然会引发史诗级的大滞胀,之后就是大萧条。

典型滞胀已来,经济前景堪忧,千万不要低估美国加息缩表的力度。

未来很长一段时间内, 美国宏观政策的首要目标必然转向,甚至不惜牺牲经济增长而抗击愈演愈烈的通货膨胀。

1

除了加息,美国还在干一件大事——缩表。

近日,美联储还宣布将启动一项缩表计划:

从6月开始,每月从9万亿美元资产负债表中减少475亿美元资产负债,三个月后,每月将减少950亿美元。

缩表,比加息更可怕。

加息,就是美联储提高存款和贷款利息。

利息涨了,人们存款的意愿就会增加,相应的贷款的意愿就会减少,从而来实现减少市面上美元流通量的目的。

缩表,就是美联储直接缩减自己的资产负债表规模。

卖出一些资产性的东西(主要是美国国债),从而回收资金,相当于直接把市面流通的美元收回去了。

加息,比缩表温和多了。

缩表,更直接,更猛烈。

老美,为什么要把钱收回去?

现在全球资源的离谱高价,其中很大的一个原因就是老美疫情期间放出来的滔天洪水,流向了全球市场,从而推升了全球资产的价格。

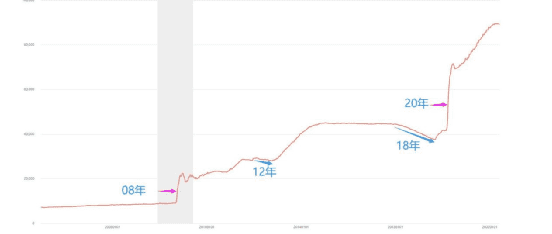

看2020年美联储的一柱擎天有多猛,就理解现在为什么通胀这么猛了。

美国加息缩表有多可怕?

我们就按照美联储每月销毁1000亿美元的基础货币计算,假设缩表10个月,那么就等于销毁了1万亿美元,相当于6万多亿的人民币。

1美元能够带动2.5美元的GDP,销毁1万亿美元,那么就会导致GDP至少减少2.5万亿美元。

2.5万亿美元是什么概念?

俄罗斯一年的GDP也就1.5万亿美元;

美国打了20年的阿富汗战争也就花了2万多亿美元;

美国房价中位数价格为40万美元,2.5万亿就等于600万套房子,每套房子按5口人居住计算,等于让3000万人有了新房子,而美国的总人口也就3亿多。

未来,美国很可能放弃加息这样间接的手段,采取更直接的回收市面上流通的美元的方式,来抑制通胀。

2

面对美国的暴力加息缩表,我们该怎么办?

当然是拿出传统的夜壶。

为了避免热钱流出,只能增加中国资产的赚钱效应,让楼市适当回暖、股市适当反弹来提高中国资产的吸引力。

那夜壶没尿怎么办?

喝水。

5月新增社融27900亿元,比上年同期多8399亿元;

新增人民币贷款18900亿元,同比多增3920亿元。

新增人民币贷款,4月的数据只有6454亿元,5月直接干到了1.89万亿。

社融整体同比增速10.5%,比4月高了0.3个百分点,意味着宽货币预期逐渐传导为宽信用预期。

另一方面,5月末广义货币(M2)同比增长11.1%,增速创了今年以来新高。

我们想逆全球加息周期操作,用自己的力量冲抵即将到来的风险。

在房地产端,我们继续下调房贷利率,提高公积金贷款额度,解除限购,不断放低买房门槛,降低购房成本。

可这是中美国运大博弈中,国家层面的应对。

作为普通人,我们只是历史洪流里的一粒沙子。

在美国大放水中,迅速扩张的全球资产泡沫缔造了一批巨富,同样也有中产阶级不断通过持有虚拟货币和股票获得收益,改变自身的命运。

因为美国疫情期间QE太过强大,以至于我们把资本泡沫都当成了所谓的“价值”。

所有人都喜欢大牛股,喜欢股价不断攀升一样。

可你的收益不在于股价是多少,而在于你套现止盈了没。

你不套现止盈,那再高的股价对你来说也只不过是虚的账面价值而已。

而这个正是大放水所制造的最大的迷惑性,让我们像吸du的重度依赖者一样,不断对高资产价格感到舒适,且深度依赖。

今年年初,可以看到全球很大一部分人并未意识到加息缩表的严重性,他们始终认为,还会涨,所以他们至今仍未套现,仍然梭哈all in。

这也是为何,至今美联储仅仅只加息75个基点的时候,中产表示完全受不了。

甚至想要停止加息,让加息步伐停止。

我们当下的焦虑,源于赚不到过去同样的钱了,而我们的债务,却还是不变。

没办法,我们都过于依赖于之前充足的流动性了,以至于全球金融市场都忘了,没有美联储托底,结果会是什么样。

那当下,我们该如何应对?

持有美元。

全球美元,都在回流美国,印的再多现在也稀缺啊。

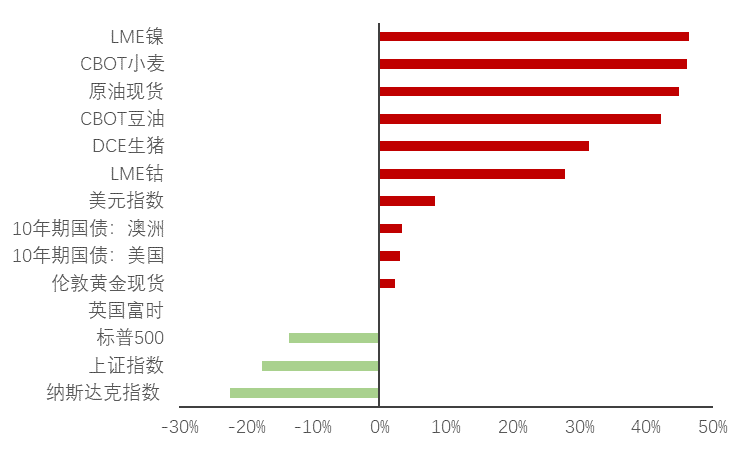

2022年以来,最牛的两大资产是:商品、美元。

其中商品资产今年以来平均涨幅在30-40%不等,代表如原油、镍、小麦、豆油、生猪。

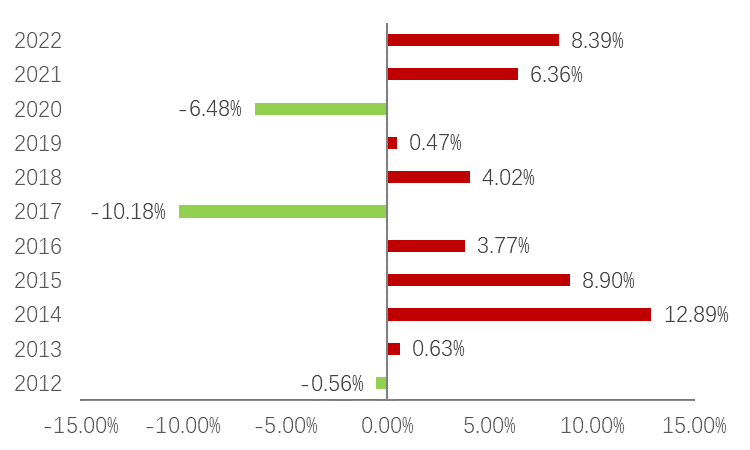

美元近10年投资率

而美元指数以9%的收益率位居第二大类资产。

2022年美元升值是过去5年最强

强势美元,代表着所有以美元标价的资产以及美元货币都是收益丰厚的。

无论你喜欢和不喜欢,愿意还是不愿意,美元就是全球货币中的大哥。

虚拟币他硬不起来,去年最牛的比特币照样腰斩。

任何一场危机都是一次洗牌大到国家,小到黎民百姓。

如果你不想再折腾,当下请远离各种风险投资,信托、虚拟货币、股票,全都拜拜。

有时候,躺平也是赢。