古人云“三十而立”,对于任何人来说,步入30岁都意味着来到了人生最为黄金的年龄阶段。

放眼当下,第一批90后已然跨过了而立之年,伴随着年龄的日益成熟和学业事业的不断进步,他们正在新经济、新文化、新消费等领域接棒80后成为全社会的主导力量。然而从另一个角度看,由于90后们处在经济社会快速变迁的时代,虽然部分人已经走上了工作岗位,但是由于社会竞争激烈,消费水平高企,初出茅庐的他们经常会陷入焦虑之中,不少人既没钱买房,又不敢结婚,甚至还要继续依靠父母的“援助”。

归根结底,还是财富状况惹的祸。正如伟人讲的那样:“手中有粮,心就不慌”。如果银行卡里的数字能够给90后们足够的安全感,情况势必会大不一样。

那么问题来了:30岁的年龄,到底有多少存款才算是比较理想的状态呢?我们不妨做一番研究。

一、30岁人群来源及假定

考虑到第一批90后刚步入30岁不久,我们不妨以2020年30岁的90后为样本,深入研究一下他们目前可能的存款状况。

具体来说,在人群划分方面,按照学历层次和婚姻状况,可以将首批90后划分为6类群体,分别为未婚的本科生、硕士生和博士生,以及已婚的本科生、硕士生和博士生。而本文的研究也将围绕这6类人群展开。

在收入项中,按照麦可思研究院发布的《中国大学生就业报告》中历年应届生毕业薪酬,确定上述各个人群的起始工资;且据调查可知,有近3成的90后拥有收入不菲的副业,故而我们将副业收入也纳入当中。

用收入减去支出,可以得到结余项,而对于结余项的分配,根据腾讯发布的《“90后”理财与消费报告》,84%的90后有理财的习惯,故按照相对稳健的原则将结余项按5:3:2分配至活期存款、定期存款、股票/基金中,其中活期存款利率按照央行拟定,定期存款为当年国债利率平均数,股票/基金收益率来源于当年沪深300被动型基金收益。

需要明确的是,为了便于计算,我们假设三类人群分别在2012年、2014年(两年制)、2019年(五年制)毕业,年龄分别为22岁、24岁、29岁;在收入项中,未婚人群只有一份工资与副业收入,而已婚人群则为双份(夫妻二人),并按照国家统计局统计的年均工资上涨比率上涨。

在支出项中,由于未婚对房车需求滞后,故假定毕业后第四年、第六年分别开始筹备买车(假定为12万元)、买房还贷,等额本息还贷,而根据调查90后人均结婚年龄大约在26.2岁,故已婚人群在毕业后一至二年内,即25岁筹备房、车(假定为12万元),而在买房之前通常会选择租房居住,因此会形成租房支出(2012年全国主要城市房租中位数为536元/月,年涨租率假定为3%),并在26岁拥有孩子以及相关支出,博士生不受此限制,且基本生活费为双份(夫妻二人),按照年CPI涨跌幅波动;在理财收入中,活期/定期存款单利计息且只增本金,股票/基金按照上一年收入计入次年本金持续滚动。

至此,“准备工作”已经就绪。

二、当代未婚90后的收入支出画像

首先是未婚本科生人群。

1990年出生的本科生在2012年毕业踏入社会,跟据《中国大学生就业报告》《90后理财与消费报告》等的数据显示,当年大学生人均薪酬为3366元/月,在毕业两年后培养自身的副业,但由于限于学历,副业收入假定为1000元/月,结合前文的思路,可得到未婚本科生毕业后的收入支出表。

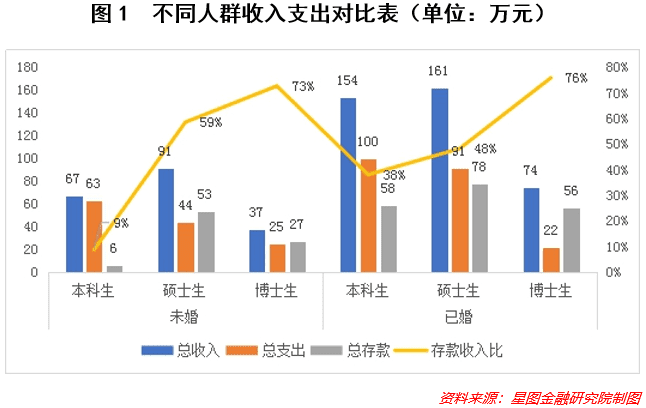

分析可知,未婚本科生在毕业9年内总收入接近70万元,总支出达63万元,年均结余率为10%,通过每年结余以及理财总收入,最终在30岁存款约有5.8万元,其中有三年结余比例低于0,主要原因是房贷的支出,30岁由于车贷结束结余转正,但结余比例大大低于前五年。

其次是未婚硕士生人群。

我们假定这群人于2014年踏入社会,根据调查当年硕士生的毕业薪酬为6503元/月,副业按照硕本工资比1.6同比例提升,并在毕业第四年、第六年分别购买车和房。类似地,也可以得到未婚硕士生毕业后的收入支出表。

分析可知,未婚硕士生在毕业7年内总收入接近90万元,总支出40万元,年均结余率为54%,通过每年结余以及理财总收入,最终在30岁存款可达57.1万元。相比本科生,硕士生结余比例大大提高,并且存款金额相对较高,但由于房贷的加入,他们自29岁结余比例明显被拉低。

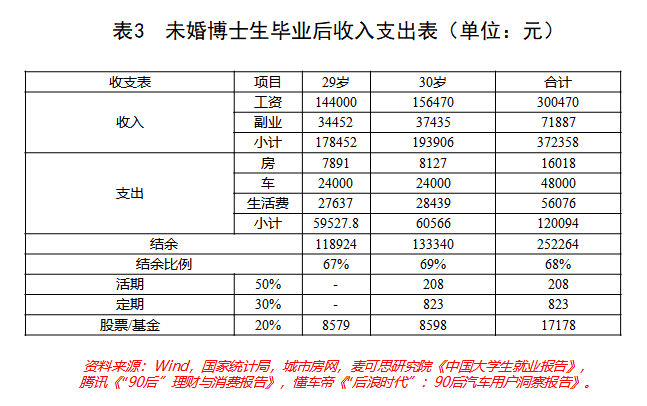

接下来是未婚博士生人群。

博士由于自身财富积累年限短,在毕业前买房并不现实,所以在毕业时通过租房过渡,并未背上房贷,从而可以得到未婚博士生毕业后的收入支出表。

分析可知,未婚博士生在毕业2年内总收入接近37万元,总支出约为12万元,年均结余率达68%,通过每年结余以及理财总收入,最终在30岁存款可以达到27万元。原因在于,博士占据学历优势,起始收入较高,由于没有房贷的加入,所以结余比例创下新高。

三、当代已婚90后的收入支出画像

首先来看已婚本科生的收支情况。由于婚姻使得房车购买时间大大提前,所以已婚本科生的各项支出都较早。

继续沿着前文思路分析,可以发现已婚本科生在毕业9年内,由于有了配偶的收入,所以总收入接近153万元,财富积累较未婚人群有了极大的改善,不过由于结婚买房、孩子消费支出等方面的花销相对较高,总支出也达到了100万元,年均结余率为26%,通过每年结余以及理财总收入,最终在30岁双方婚后存款可达58.4万元,婚后平均存款29.2万元。

唯一一年结余比例小于0%的根本原因在于房贷、车贷的骤然增加,但在五年之后,结余比例也逐渐恢复至未买房、买车的水平。

其次是已婚硕士生的收支情况。分析可知,已婚硕士生在毕业7年内,同配偶的总收入累计超过161万元,达到了6类人群总收入的顶峰,总支出达91万元,年均结余率41%,通过每年结余以及理财总收入,最终在30岁双方婚后存款可达77.7万元,婚后平均存款38.9万元。假定已婚硕士生自25岁开始买房,结余比例便在当年创下最低,不过随后几年逐渐恢复。

最后来看已婚博士生的收支情况。已婚博士生在毕业2年内,同配偶的总收入接近74万元,总支出为21万元,年均结余率71%,为六类人群中最高,通过每年结余以及理财总收入,最终在30岁双方婚后存款可达56.5万元,婚后平均存款28.2万元。

博士由于毕业年龄较大,在未毕业时购房压力较大,故假定这一期间内暂未购房,但博士的稀缺性带来的正向反馈使该类人群具有较强的抗压性、较高的成长性,所以结余比例在6大人群中也是较高的。

四、30岁应该拥有多少存款?

通过以上对不同人群的分析,我们可以看出,毕业时间、是否已婚、车房贷款等因素都会对90后们的存款带来较大影响,这与现实情况也是大体吻合的。

整体来看,我们可以得到如下结论:

(1)已婚人群存款收入普遍要比未婚人群高,虽然他们支出更多,但收入也在成倍增加。

(2)硕士生不管在未婚还是已婚中,绝对存款量都是最多的,而本科生由于起点低,虽然工作时间最久,但是并没有形成优势,博士生由于毕业时间较短,所以在30岁时存款并不是最多的,学历优势暂未显现,但在两年的时间内存款数已达工作时间数倍于自身的前两类人群的5-7成,未来可期。

(3)房贷和车贷对结余的影响程度最大,往往在有房贷和车贷的首年,各类人群结余比例都会出现大幅下降,并且对后续年份的结余也持续造成影响。

(4)在对结余项的分配上,活期存款占比最高,但带来的收益最低,从208元到2600元不等,当然作为家庭流动性最高的财产是必不可少的一部分;相反,可以看到从2012年开始投资于跟踪沪深300股指的被动型基金或者股票的资金增值喜人,即便是经历了2018年的股灾,累计增值也达到了98.06%,侧面反映出坚持定投的魅力。

简言之,硕士生是当下最好的选择,本科生在收入方面不占优,时间可能也不能弥补这部分缺失;而博士生后期发展潜力大,但在收入上的时间成本付出较多,在资本积累的前期不具备优势。

综合起来可以得到结论:第一批90后在30岁拥有的存款金额,大概处于27~38万元区间,意味在30岁时,拥有30万元左右的存款可能是比较理想的状态。

当然,受客观条件所限,本次研究依旧有许多不足之处,比如大学实习收入、硕博补助、机会成本未计算、收入增长的不确定性、理财收入的延续性、房车购买时间安排及贷款利率,以及未能充分反应北上广深等大城市过高的房租房贷现状,等等,从而可能导致最终结论稍显乐观,但数据反映出来的内容,仍具备一定的参考价值。

那么问题来了:30岁的你“达标”了吗?