本文来自微信公众号:海外独角兽 (ID:unicornobserver),作者:Bessemer × 海外独角兽,原文标题:《Bessemer 2022 云行业报告:SaaS嬗变,7大趋势预测解读》,题图来自:视觉中国

State of the Cloud 是一年一度的全球 SaaS 行业发展报告,由全球顶尖的云和 SaaS 投资机构 Bessemer 发布,主导 Bessemer 中国投资的 Sisi Song 也参与了本次报告的撰写。

在报告的开头几页,Bessemer 主要展示了 SaaS 行业在过去一年的市场热度和估值变化。可以看出 SaaS 经济在 2021 和 2022 年的画风截然不同。

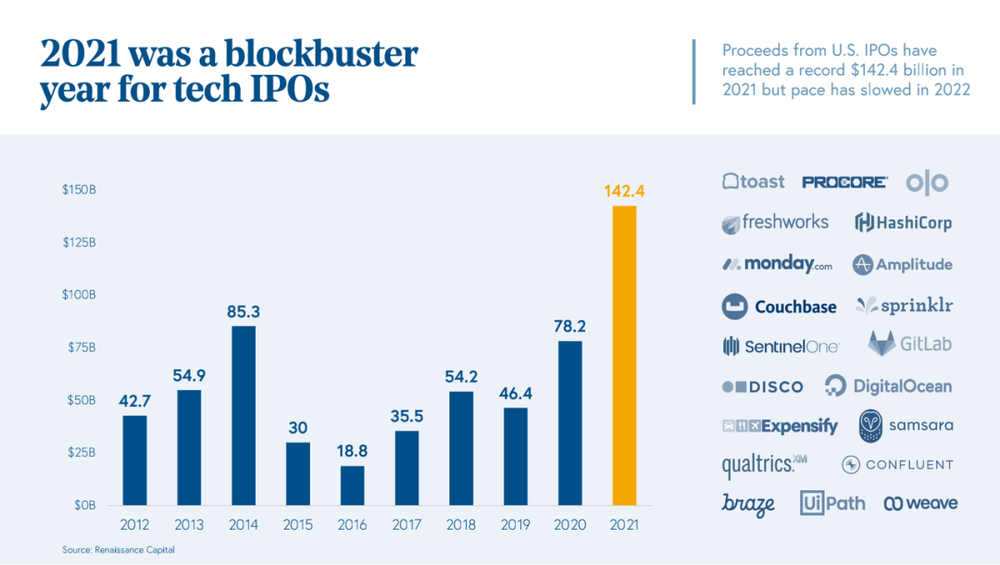

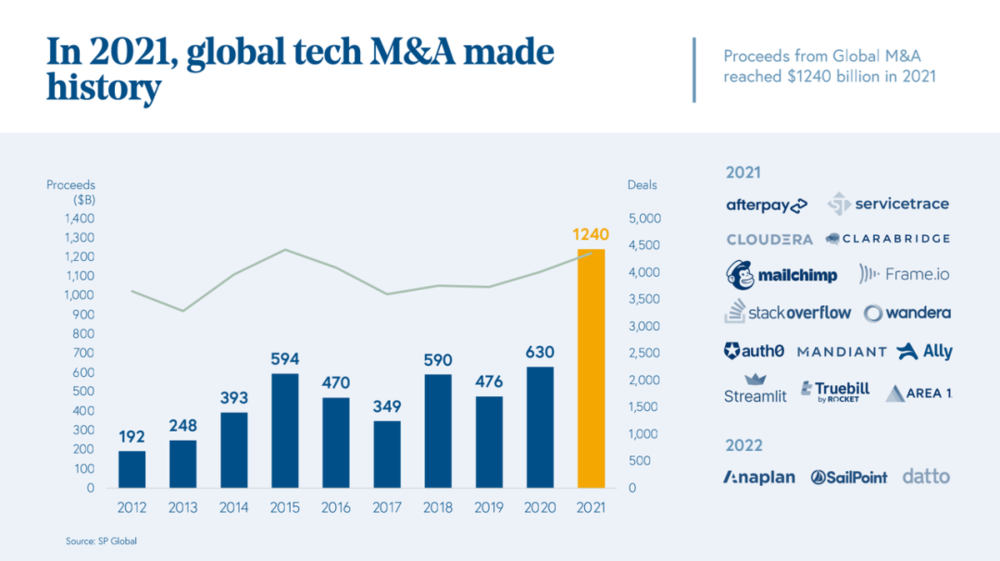

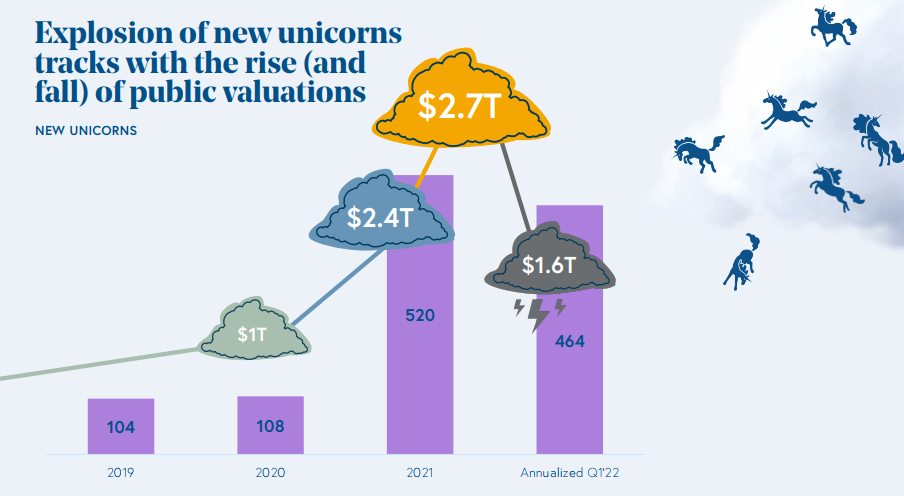

2021 年是创纪录的一年:Bessemer 纳斯达克云指数(EMCLOUD Index)所覆盖公司的总市值在 11 月达到峰值 2.7 万亿美元,作为对照,2021 年美国科技公司在 IPO 时总融资额是 1424 亿美元,全球科技行业总并购规模超 1.24 万亿美元。

而 2022 年刚开始,市场就遭遇急风骤雨的大回调:EMCLOUD Index 回落至 2020 年疫情前的水平,2022 年 5 月,EMCLOUD Index 公司的总市值降到 1.4 万亿美元,比 2021 年峰值跌掉了一半。

Bessemer EMCLOUD Index(BVP Nasdaq Emerging Cloud Index):BVP纳斯达克云指数,由 BVP 和纳斯达克合作发布,旨在跟踪 SaaS/Cloud 产业新兴上市公司的表现,列表可见于:https://cloudindex.bvp.com/companies

尽管市场目前普遍很悲观,但 2021-2022 只是短周期变化,如果把时间尺度拉长, SaaS 行业的整体趋势还是向上的:2022 年初的云指数相对于 2020 年初依然还有 60% 的增幅。

虽然估值波动很大,但 EMCLOUD Index 公司自身业务仍保持了稳健增长:41% 的整体平均增长率、71% 的平均毛利率以及 45% 的平均效率。

平均效率(Average efficiency score):是一种衡量资本效率的方法。对于 ARR 小于 3000 万美金的公司,它的计算方式为:净新增收益率(Net New ARR)除以净亏损收益率(Net Burn);对于 ARR 大于 3000 万美金的公司则用收入增长率(Revenue Growth Rate)加上自由现金流利润率(Free Cash Flow Margin)进行计算。此处说的是上市公司,因此取第二种计算方式。

从 2020 年 4 月起,EMCLOUD 和 MT SAAS 指数涨幅一路飙升,持续跑赢 FAANG 和 S&P。而自 2022 年一季度起,其涨幅已降至低于 FAANG、接近 S&P 的状态,但与 2020 年疫情前对比,依然处于上升趋势。

当下 SaaS 公司的价值是被低估的。考虑到 SaaS 公司过去两年的业务增幅要大于估值增幅,以及还有新 IPO 公司纳入指数,所以相比于 2020 年疫情期间,SaaS 公司的实际估值是下降的。疫情期间,二级市场上Top 25% 的 Cloud/SaaS 公司估值最低时为 10.8 x P/S,而现在是 9.5 x P/S,很明显处于估值洼地。

上图是对当下全球科技企业并购交易非常活跃的呈现。在软件领域,这样的趋势也在发生,尤其是美国。这是因为美国的软件的投资退出渠道非常丰富,知名的软件 buyout 基金有 Vista、Thoma Bravo,微软、谷歌等上市公司也经常并购科技公司。

此外,2021 年被并购的多为非上市公司,而 2022 年第一季度被私有化的 3 家公司均为上市公司。我们认为是由于今年软件市场整体市值有所下降,私募股权机构开始在二级市场活跃。

2021 年软件市场热度也体现在风险投资上。2021 年,全球风险投资单季度投资金额首次超过千亿美元,美国软件风险投资机构募集资金超千亿美元,其中大量资金流向 SaaS 企业。

我们认为,市场的波动可能还会持续一段时间,但不应该影响人们关于 SaaS 这一商业模式的共识:基于云的商业模式是自互联网发明以来最重要的范式转变,SaaS/Cloud 产业前景和潜力仍然存在,并将持续增长。

一、SaaS 模式的优越性

SaaS 可能是世界上最好的商业模式。

Bessemer 中国团队从 3 个层面给出了自己的观点:

第一,公有云交付模式带来的产品可延展性、迭代的灵活性。

第二,订阅式、可预测的付费模式。订阅模式的推行促使公司专注于客户需求、不断迭代产品,以不断提升用户留存和续费率,订阅模式下,一家 SaaS 公司一旦和客户实现超高信任的合作关系,就能实现一流的销售效率(Sales efficiency)和净留存率(Net Retention),更高效率的产生净新增经常性收入(Net new recurring revenue)。

第三,效率极高的销售方式。

Bessemer 中国团队指出,中国 SaaS 产业已经在第一、第二层面不断成熟,但是在 Go-To-Market 方面仍然落后于海外以直销、自服务为主的拓客方式,国内绝大部分 SaaS 公司在一定程度上仍然沿用了传统软件时代的代理商模式。

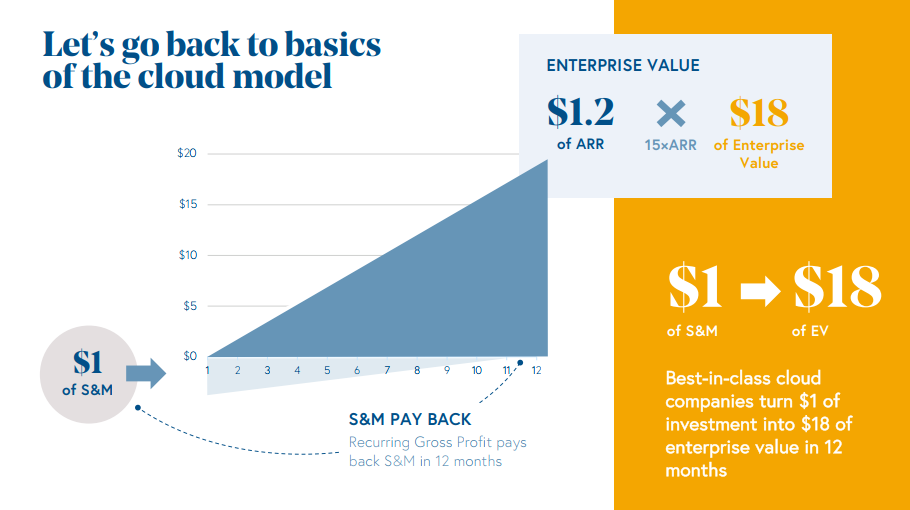

而在美国市场,1 美元的 S&M 投入却会在 1 年后带来 18 美元的企业价值增值。

1 美元如何在 1 年后变成 18 美元?Bessemer 也在报告中对 SaaS 商业模式下这一公式进行了论证:

对于大部分优秀的 SaaS 公司, 1 美元的市场投入在毛利口径上的回报周期为 12 个月, 1 美元的毛利可以大致对应到 1.2 美元 ARR ,如果我们选择市场估值倍数的中间值 15 对这 1.2 美元的 ARR 收入进行估值,那就是 18 美元的企业价值。也就是说 1 美元的 S&M 投入会带来 18 美元企业价值的增值。

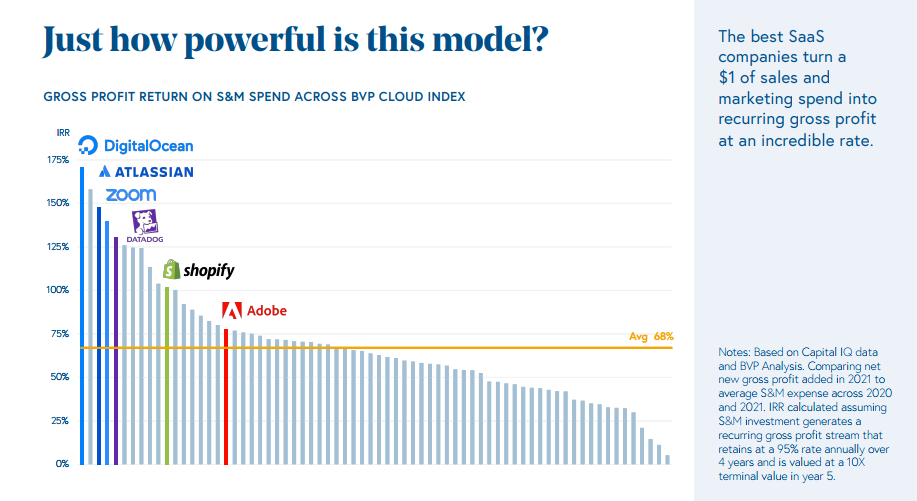

Bessemer 还以毛利率为基准,对 BVP Cloud Index 公司市场营销费用的回报率进行了分析。保守测算下,这些公司营销费用的 IRR 平均水平为 68%,也就是说他们在 2020 年投入到 Sales & Marketing 上的 100 美元,会在之后的每一年都带来 68 美元的毛利。作为对比,标普 500 指数公司的这一指标为 20%。

我们常说 SaaS 是企业级消费品, SaaS 公司市场营销投入的 IRR 测算一定程度上和消费企业中常用的 ROE(Return on equity)有相似之处,两者本质上都在反映企业的盈利能力。显然,SaaS 的这一能力极具魅力。

而对于那些具有超高产品力的公司而言,IRR 更是超过了 100%。例如云基础架构供应商 Digital Ocean、数据监控平台 Datadog、视频软件 Zoom、 软件开发协作工具 Atlassian 以及电商 SaaS Shopify。

我们认为 IRR 的超水平表现反映了美国 SaaS 企业 Go-To-Market 的效率很高:除了 PLG 趋势作用,也和当地 SaaS 销售渠道的成熟度有关。

由于埃森哲、四大等提供专业 IT 咨询和规模化服务实施的咨询公司的存在,绝大多数美国 SaaS 企业并不需要自己的 IT 咨询和服务团队,而是借助埃森哲、四大“服务即渠道”的方式完整销售和部署。

高效、多元的 SaaS 生态一定程度上受益于渠道的成熟完整和高效,而产品供给的不断丰富也在不断凸显、巩固优质销售渠道的价值。埃森哲在2021 财年创下了 593 亿美元新订单金额的历史记录,全球范围内实现营收 505 亿美元,营收涨幅为 11%,净利润 59 亿美元,其中,北美区域市场贡献了其中 237 亿美元营收。

二、SaaS 与 FinTech 叠加,进一步优化商业模式

如果说 SaaS 公司借助产品创新完成了自己的第一曲线,SaaS+ 则能带来更大的“第二曲线”。

曾经创新产品的第一增长曲线是 SaaS,随着时间推移,先进的 SaaS 产品通过叠加嵌入式金融解决方案(如支付和保理)来获得“第二增长曲线”。这种层层叠加的策略能拓宽潜在市场规模、提高用户留存率、增加客户平均合同价值。

比如 Shopify 在 2015 年推出支付服务后,ARR 在一年半内从 5,000 万美元增长到 1.5 亿美元。

今天,SaaS 公司能叠加的解决方案套件已经相当广泛,包括发卡、银行、团购、保险、物流等。基于使用量的定价模式(Usage-base Pricing Model)也在推动新商业模式出现。总之,曾经的第二增长曲线如今变成了第一曲线,也让 SaaS 公司在竞争日渐激烈的市场中更有差异化。

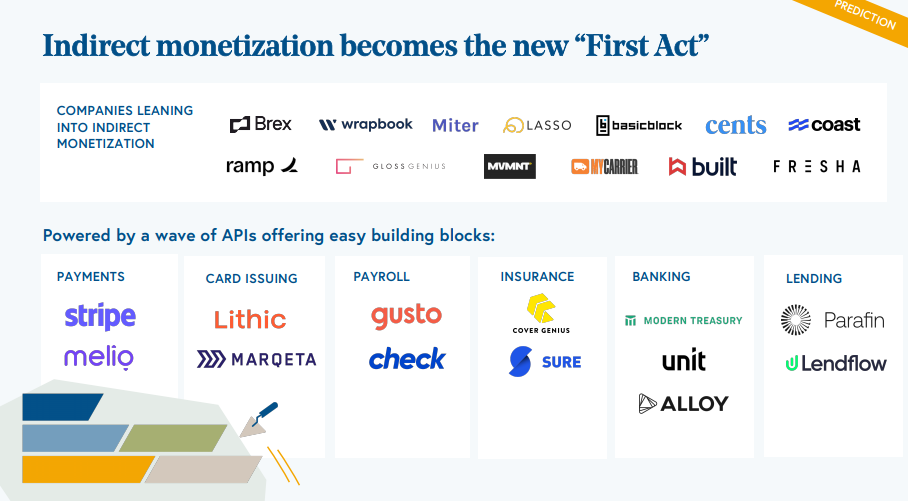

预测 1:更多 SaaS 公司会在 day one 就拥抱非订阅收入

除了按订阅制收费外,软件公司还可以通过非订阅的方式获取收入,相对于订阅收费是通过销售产品直接变现,非订阅制收入可被称为间接商业化(Indirect Monetization)。Fintech 就是间接商业化的代表,比如 Brex 和 Ramp 等公司既给客户提供企业信用卡,也做财务 SaaS,其中企业信用卡的收入并不直接来自客户,而是来自商家的 interchange fee(交换费)。

招聘和薪酬服务公司 Deel,除了按照订阅模式收费外,还通过提前预付工资等业务获得收入。利用间接商业化实现增长的企业还有很多,包括 Basicblock、Built、Cents、Coast、Fresha、Gloss Genius、Lasso、Miter、MVMNT、Mycarrier、Ramp、Wrapbook 等。

美国丰富的 API 生态为间接商业化模型提供了基础,如 Stripe 和 Melio 的支付;Lithic 和 Marqueta 的发卡业务;Gusto 和 Check 的工资单;Cover Genius 和 Sure 的保险;Modern Treasury, Unit, 和 Alloy 的银行业务;Parafin 和 Lendflow 的贷款业务。API 的特性也让间接商业化拥有更高的毛利和经营效率。

不过,我们认为叠加 fintech 功能带来快速增长建立在美国支付体系不完善的基础上,因此长期来看可能存在一定风险。反过来看,随着美联储的 FedNow 实时支付系统等下一代支付基建在未来 3 年推出,收入主要是非订阅式的公司也需要让收费模式更多元。Stripe 最新推出的 Financial Connections 产品(提供和 Plaid 类似的功能)就代表着这种努力,该公司的 10 年目标是让现有的交易额抽佣收入与大力发展的软件订阅收入各占总收入的 50%。

三、“上云”通路更加顺畅

随着“上云”越来越通畅,SaaS 产品也能渗透进更多行业。

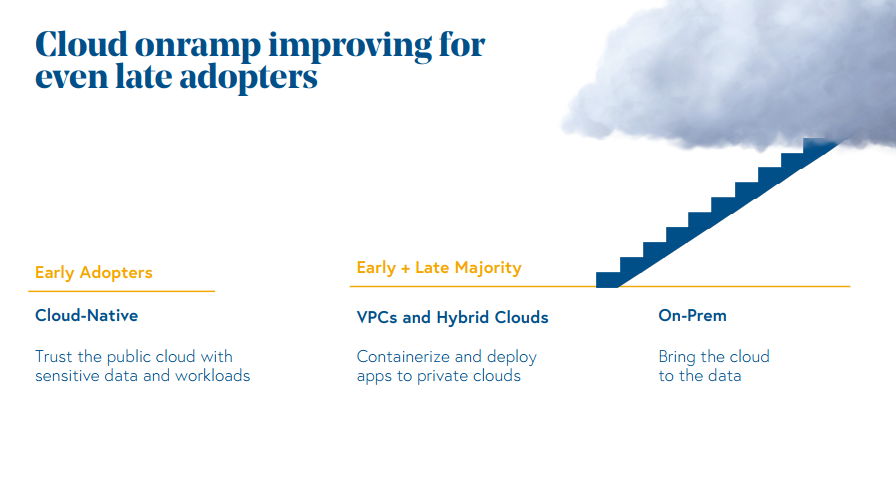

Bessemer 在报告中总结了以下 3 个主要趋势,来论证云服务的渗透率的变化:

1. 云端敏感数据增多。云的早期采用者越来越多地将安全日志和财务记录等敏感数据传输到云端,这在十年前几乎是不可想象的。

2. 虚拟私有云。打包 SaaS 产品并将其部署在客户的虚拟私有云(VPC)中变得越来越容易。这是由于围绕 Kubernetes (Kubernetes:是一个用于自动化部署、扩展和管理容器化应用程序的开源软件)作为云操作系统的标准化,使得 SaaS 公司更容易为更广泛的客户提供服务,这些客户更愿意将某些敏感数据或应用程序保留在 VPC 中。

3. 中间件搭建桥梁。新兴的中间件平台,使应用数据变得更容易。中间件已在金融服务等行业发挥作用,现代金融科技帮助企业在云和传统系统之间建立桥梁。供应链、物流和医疗保健等其他大型行业也正在建立类似的桥梁,将云的力量带入本地数据源中。

这些趋势都有助于云进入越来越多的行业。

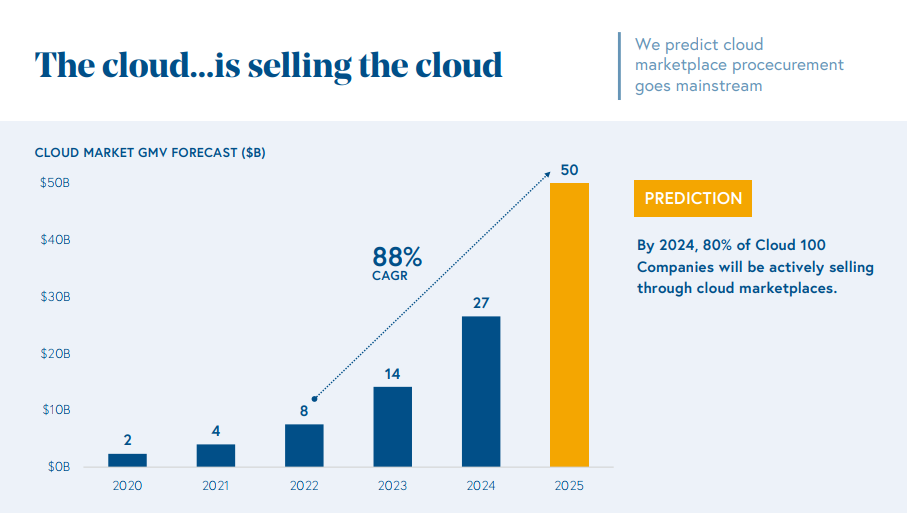

预测 2:“云市场”是下一代 SaaS 交易平台

SaaS 的交易也在变得“云化”。

云交易平台(Cloud Marketplace)是美国 SaaS 领域出现的新趋势,体现了当地 SaaS 及云服务生态成熟度。云交易平台已成为 SaaS 产品 Go-To-Market 过程中不容忽视的新渠道。

云交易平台领域的代表有 Red Hat、Google Cloud、AWS marketplace、Microsoft Azure 等。除公有云平台衍生出的交易平台外,我们还看到一些独立的 SaaS 交易平台出现。Bessemer 的 Portfolio Tackle.io 在做的就是 SaaS 软件公司和 SaaS 应用和云交易平台之间的对接,帮助它们更快地在云交易平台销售。

企业之所以选择在中心化的交易平台上采购 SaaS ,不仅因为平台 SaaS 产品供给充足,能满足不同场景需求,还出于对 IT 费用管理的考虑。因为美国 B 端数字化成熟,每个企业、甚至企业内某业务部门都使用了大量 SaaS 产品,与此同时 SaaS 购买的决策主体也在变化、SaaS 收费模式的多元都增加了企业 IT 支出管理、提升 IT 预算使用效率的难度。

大量的 SaaS 公司和产品正涌入到云交易平台这个新兴渠道中,除了基础设施类 SaaS,还有营销、协作、通信类 SaaS 产品等。

根据 Bessemer 测算,2021 年,云交易平台(Cloud Marketplace )上产生了 40 亿美元的 GMV ,较 2020 年增长 70%,云交易平台交易规模增长速度是整个公有云增长速度的 3 倍。根据云交易平台 Tackle.io 数据,这些市场将继续爆炸式增长,2025 年 GMV 预计达到 500 亿美元。

Bessemer 预测,未来云交易平台采购形式将成为主流,成为所有 SaaS 公司 GTM 的标配。2021 年,Bessemer 的 Cloud 100 公司中,已经有 45 家选择在至少 1 个云交易平台上销售自己的产品,Bessemer 预测,在未来 2 年内,这一数字将达到 80 。

移动互联网时代,大量的 App 以中心化的应用商店作为出口,涌向用户、不断进阶构建出庞大的商业模式,作为其中的典型代表,苹果公司旗下 App Store 在一定程度上也可以看作是世界上最大的软件销售渠道之一。App 和应用商店之间的相互成就在 B 端数字化大浪潮中一定也能重现。

在中国、钉钉、飞书、企业微信等因为聚拢了大量企业端流量,也能够扮演云交易平台的角色,对于 SaaS 企业们来说,抓住新兴的 GTM 渠道机会相当重要。

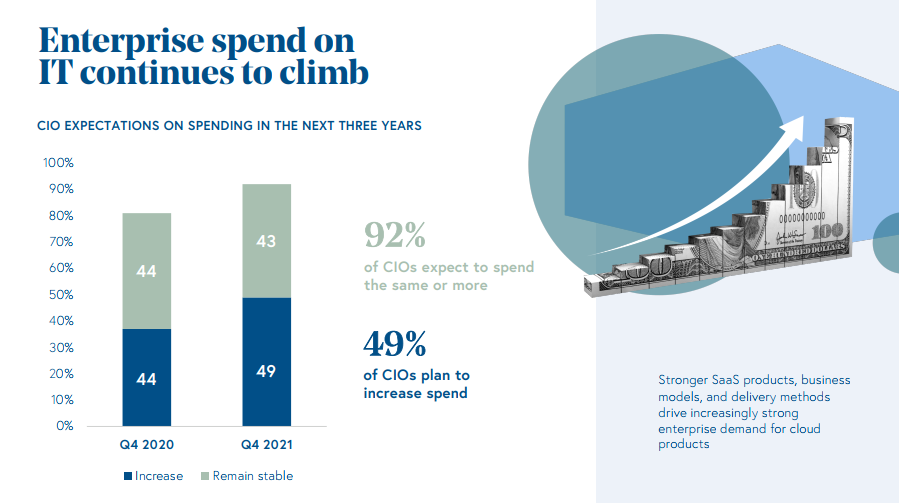

四、人才短缺是 SaaS 的时代推力

除了混合办公和远程等工作模式上的不可逆,长期劳动力短缺在更宏观的维度上推动云软件行业发展。

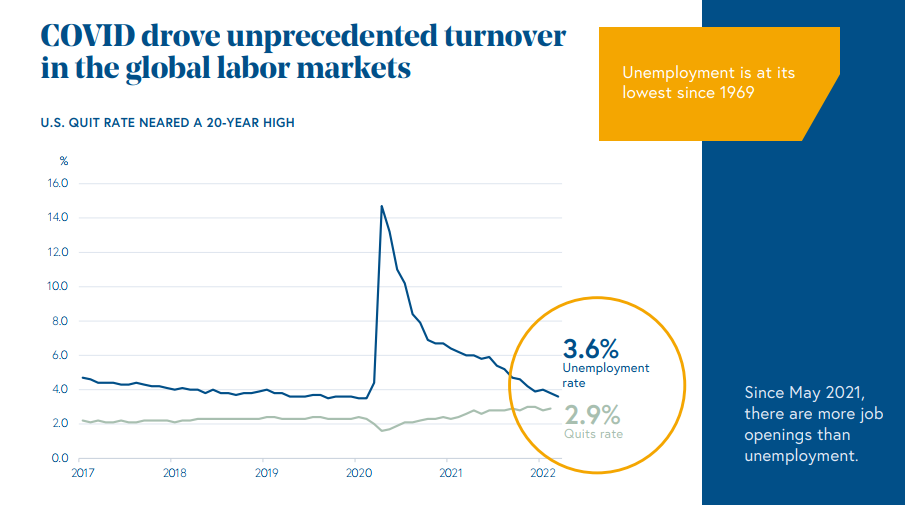

一个相当反直觉的事实是:即便新冠疫情叠加经济衰退在近两年使企业裁员率大幅飙升,劳动力却并不过剩,而是十分短缺。

以美国为例,2020 年初新冠爆发初期,美国失业率达到新高,但这一指数随后开始持续下降,根据美国劳工部发布的最新数据,截止于 2022 年 3 月,美国的失业率(Unemployment rate)已经降至 3.6%,是 1969 年以来的最低水平,而主动离职率(Quits rate)则接近 2.9%,达到 20 年来的高点。美国的求职市场正处于一个供不应求的状态。

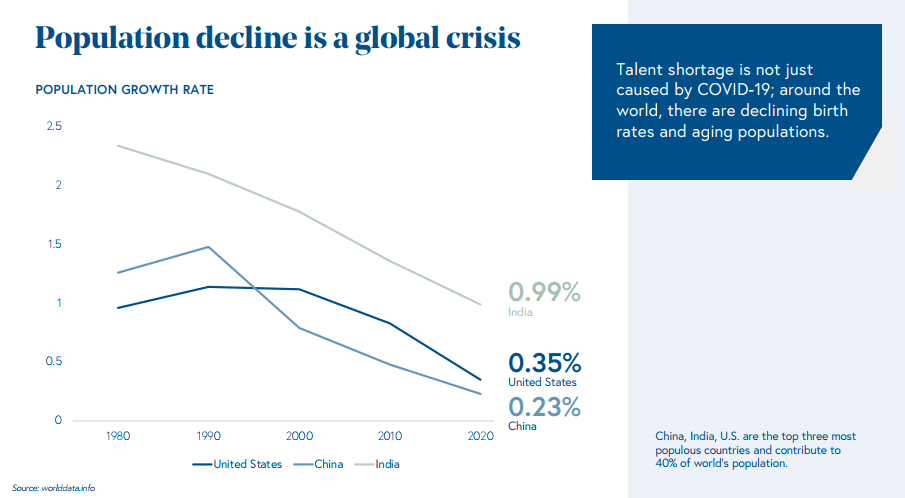

这个趋势背后,除了自由职业者群体不断壮大外,更重要的原因是劳动力供给的绝对数值也在不断下降。持续下跌的人口生育率以及老龄化带来了越来越大的劳动力供给缺口。

要填补劳动力数量下跌带来的生产力短缺,单位生产力效率的提升就变得十分关键,在这一点上,云软件的作用就显得举足轻重。

Bessemer 还提到了另外 3 个明显的宏观趋势:

1. 全球化供应链升级:超过 90% 的财富 500 强企业高管表示计划在今年提高其供应链的弹性,全球供应链的复杂性程度让 SaaS 软件的介入成为必须。

2. 混合办公及远程协作模式将持续存在:新型工作及组织运作方式的兴起离不开一系列云软件的支持,混合办公常态化又带来了一个新的软件工具市场。

3. 自由职业者规模的不断壮大:全球目前有 11 亿规模自由职业者,并成为全球 GDP 的重要组成部分,在美国,自由职业者贡献了超过 1.2 万亿美元 GDP,超过 50% 的年轻一代表示他们将来可能会成为自由职业者。正如 Shopify 创始人兼首席执行官 Tobi Lutke 曾经说过的那样,SaaS 解决方案正在帮助“武装叛逆少年”。

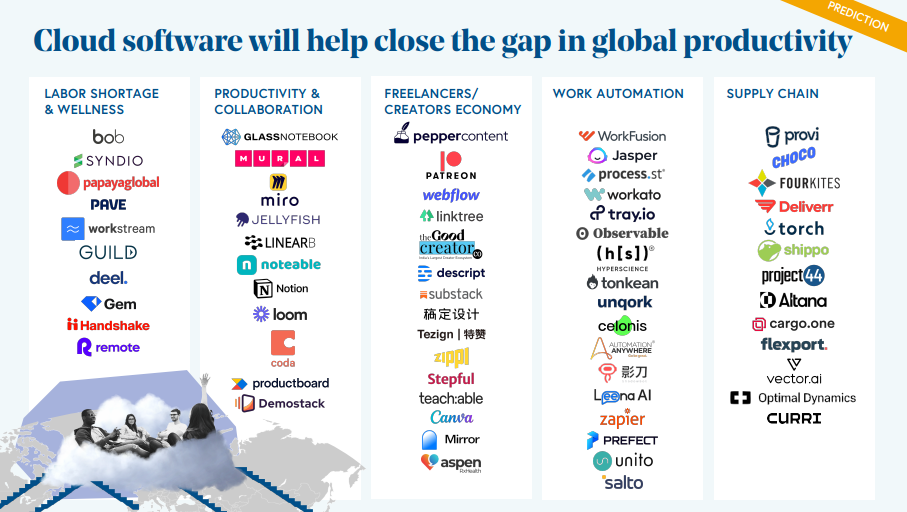

预测 3:云软件将有助于缩小全球生产力差距

云软件将在各种场景需求中重新定义未来生产力:

1. 在人力资源管理领域,有 Hibob、Papaya Global 等平台,为企业提供人力资源管理和薪酬支付服务。

2. 在生产力和协作方面,Productboard、Demostack 分别为企业产品团队和 GTM 团队提供支持。

3. 对于自由职业者和创作者,有 Canva、Patreon、Substack 等平台为他们提供支持。

4. 医疗保健领域, Aspen RxHealth 等平台为药剂师提供工具,让他们与追求高性价比和个性化护理的患者建立联系。

5. 在工作流程自动化方面,我们看到了 Zapier、Leena AI、Salto、Jasper 等市场领导者出现。

6. 在供应链和物流领域,提供垂直解决方案的 SaaS 企业正在帮助用户将数据转移到线上,并通过软件优化物流。Provi 服务于酒水行业,Torch 服务牙科企业, Choco 为餐厅提供点餐服务,Shippo 则面向电子商务运输行业。其他玩家,例如 Flexport,Cargo One, Optimal Dynamics 让全球商业贸易在海陆空均可追踪,让贸易变得更高效。

五、全球云渗透率仍然很低

虽然 SaaS 垂直领域的公司绝对数量和场景多元性都已经很丰富,但 SaaS 的普及仍有很长一段路要走。

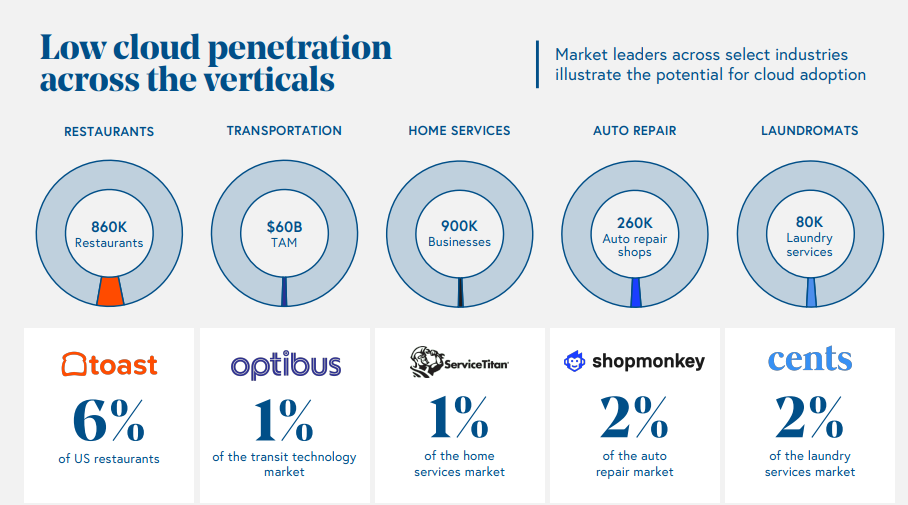

即便在公认 SaaS 成熟度很高的美国,SaaS 在某些垂直领域渗透率仍然很低。Bessemer 对一些领域的头部 SaaS 公司的行业渗透率进行了调研:

餐饮:截止 2021 年, 餐饮管理 SaaS 公司 Toast 在美国餐厅中的渗透率只有 6% ;

交通:让公共交通更智能、更高效的云原生 AI 平台 Optibus,目前在公共交通软件市场占比不到 1%;

家庭服务:行业头部公司 ServiceTitan 在美国的核心受众(约 90 万户家庭)中仅渗透了 1%;

其他服务领域:汽车维修领域 SaaS 公司 Shopmonkey 的行业渗透率 2%,自助式洗衣店 SaaS 公司 Cents 的行业渗透率同样只有 2%。

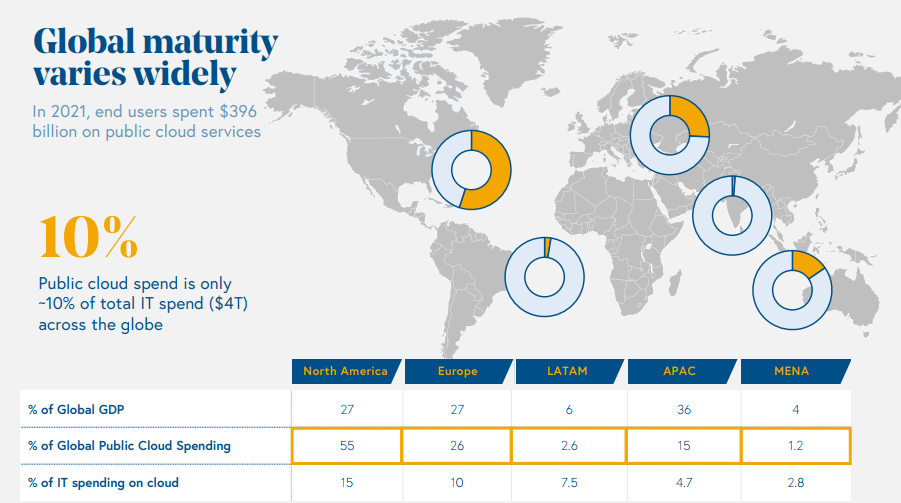

全球平均范围内,公共云支出仅占全球 4 万亿美元 IT 总支出的 10%,不同地区之间云软件市场成熟度也存在很大差异:

北美地区 IT 支出中的云软件费用占比全球最高,为 15%,北美地区也贡献了全球 55% 的公共云支出;

贡献了全球超 1/3 GDP 的亚太地区在云软件上的投入却位居全球倒数第二,仅高于中东和北非地区;

拉美地区的虽然在 GDP 和云软件支出上的全球贡献十分靠后,但云软件占 IT 支出的比例(7.5%)却要远高于亚太地区(4.7%),只比欧洲(10%)略低。

预测4:本地化是全球化的前提

SaaS 是一个全球性趋势,在 SaaS 领域也诞生了众多全球化的公司。SaaS 创新无国界,但本地化的重要性同样值得被重视。Bessemer 指出,产品的本地化是全球化的重要前提。

全球化更多是结果而非目的。

推出符合市场需求的产品、结合市场变化进行迭代、制定符合市场实际情况的 GTM 策略是企业经营的基本要求,所以相比全球化,了解眼前的市场需求进行本地化显然更加重要。即便 PLG 属性的产品相对来说具有更强的全球化特质,但进入新兴市场的时也同样要考虑本地化。

而对于那些面向特定垂直领域的非通用型 SaaS,本地化更是产品开发的核心。

Bessemer 中国团队表示,对于中国 SaaS 企业而言,做好本地化更是相当重要的一步。

首先,中国拥有充足的内循环,因此 SaaS 企业可以只借助中国地区市场的内循环就实现高速发展。从全球视角看不同国家地区市场,中国和美国是唯二的两个内需充足的国家,因此这两个大市场内的 SaaS 企业在发展路径的选择上这和以色列、欧洲等地区的公司之间形成了明显差异。

此外,对于中国优势产业而言,中国除了人才和技术优势,还拥有全球最领先的企业和最丰富的场景,所以 SaaS 企业可以先通过专注本地化、与中国本土企业合作来打磨出更好的产品。优秀的产品力会让企业在走向海外时更有效率。

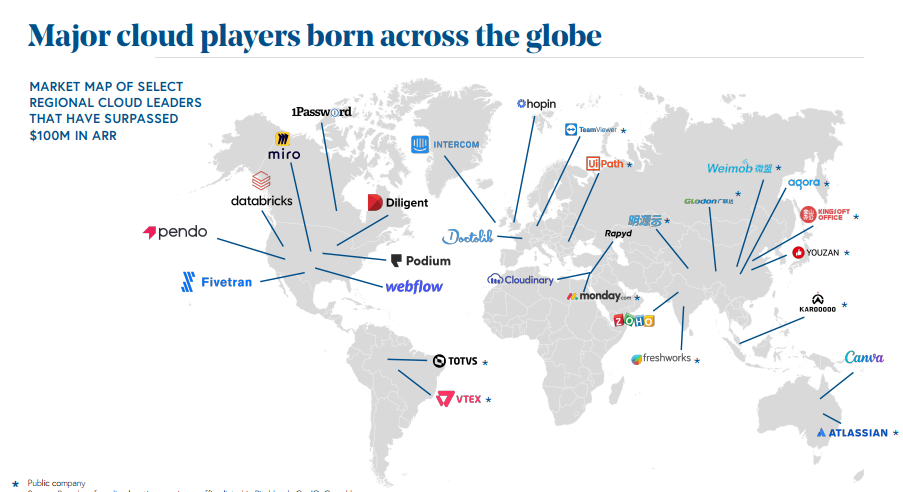

不同地区的云软件渗透率和发展差异表明云产业还有很大的增长空间。全球范围内已经至少有 150 家 SaaS 初创企业 ARR 突破了 1 亿美元大关,这些精英企业的诞生和成长是我们长期看好 Global SaaS 的动力。

六、区域 SaaS 生态探讨

在今年的报告中,Bessemer 也首次对中国、欧洲、印度和以色列等几个高潜力的区域市场中 SaaS 行业的发展特性进行了分析。

中国:中国最好的 SaaS 初创公司是真正的创新者

虽然和美国及欧洲相比,中国的云软件普及率仍然较低,但这一进程明显在加速:

2021 年,中国的云软件支出增长速度位居全球首位,达到了 45%。2021 年,中国在云上花费了 270 亿美元,预计到 2026 年将增长到 850 亿美元。

在中国,ARR 超过 1500 万美元(约等于 1 亿人民币)的一二级市场 SaaS 企业数也在增加。根据 Bessemer 中国投资团队的调研统计,2014 年国内市场只有一家软件公司的 SaaS ARR 达到 1500 万美元。而今天,已经有超过 42 家公司超过这个门槛。

从 2014 年第一家 1 亿人民币 ARR 的SaaS 公司诞生,到 2018 年的 17 家、2021 年的 42 家,公司数量的增速也在明显提高。ARR 是对收入的体现,这种变化更本质地反映了整个中国市场对 SaaS 软件需求提速。

劳动力成本上升、付费意愿逐步养成及提升、人工智能和 5G 的发展,以及 SaaS 领域创业者生态的不断繁荣共同加速了中国的 SaaS 领域。

2021年,中国云计算领域投资规模已经连续 3 年超过 90 亿美元。到 2025 年,中国社会预计将有 1.6 万亿美元被投入到展包括5G、人工智能和其他新兴技术在内的下一代基础设施中。这些都为即将到来的大规模 B 端数字化转型创造条件。

值得一提的是,中国最好的 SaaS 初创公司是真正的创新者,而不是复制、追随者。他们充分撬动本土市场的独有优势条件,发展出创新的产品或独特的 Go-To-Market 模式。

产品创新:中国独有的供应链优势以及以电商、跨境为代表的在全球具有领先优势的新经济产业带来了一系列 SaaS 领域的产品创新。包括供应链整合类 SaaS、ERP SaaS、以及 B2B 支付等。

例如,中国拥有全球 90% 以上的智能电子供应链,Bessemer 在中国的被投企业涂鸦智能就诞生、成长于这样的产业链优势之上。店匠是中国跨境电商产业优势的结果。

渠道创新:中国在世界范围内独有的超级应用生态为中国 SaaS 公司提供了一套高效的 B2B2C 的 Go-To-Market 渠道。通过包括微信、钉钉、企业微信在内的这些超级 APP,企业能够直接接触和吸引客户。例如,企业微信已经连接了 1000 万家企业,拥有超过 5 亿终端用户。多 SCRM 和全渠道管理 SaaS 软件已经从这些超级 App 中崛起,我们预计这一趋势将在未来几年持续下去。

欧洲:拥有优越资本效率的“风投洼地”

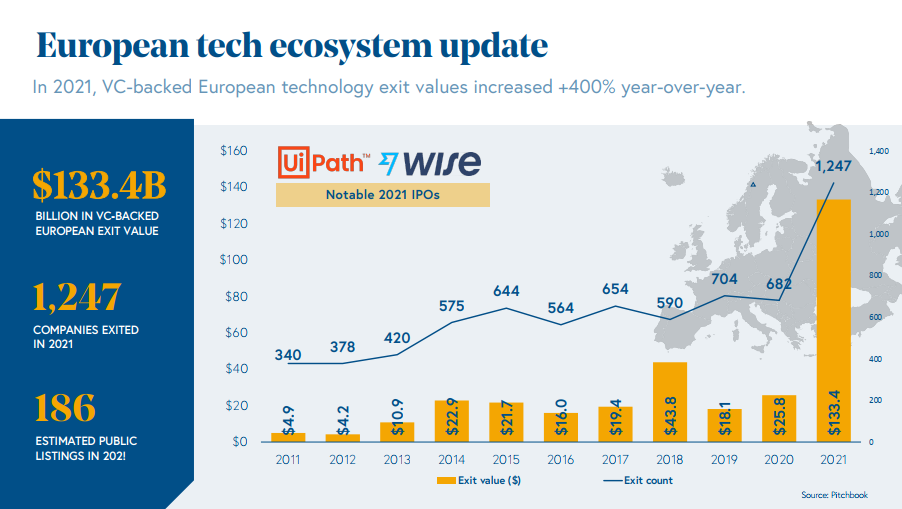

过去 1 年,欧洲市场上科技公司的退出和数量急剧上升:全年共有 1247 家公司完成退出,退出时的总价值达到 1334 亿美元,是 2020 年的 4 倍。

在这 1247 家公司的退出中,有 186 家公司通过 IPO 完成退出,包括 UiPath、Wise、 GitLab、OVH 和 SUSE 等。此外,并购交易数量也达到历史最高水平,共计有 687 家公司被收购。

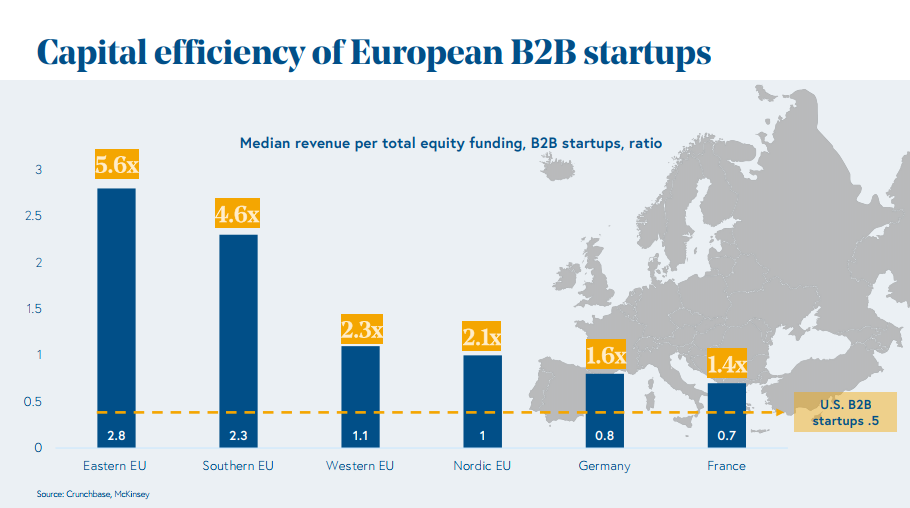

和美国 SaaS 公司相比,来自欧洲地区的 B2B 初创企业拥有更高的资本效率,即同样的融资金额可以在欧洲企业身上产生更多的收入(Revenue)。根据麦肯锡的一份关于欧洲 B2B 企业的报告,东欧地区公司的平均资本效率为美国公司的 5.6 倍,西欧公司为 2.3 倍,德国为 1.6 倍,法国为 1.4 倍。

麦肯锡认为,造成这种差异的首要原因是当地创业的文化氛围,在公司增长初期保持低运营成本、专注于收入增长是几乎所有欧洲初创企业的共识,此外资本效率高的另外一面是创业成本低,例如技术团队的成本等,这也是为什么欧洲不同国家、地区之间的资本效率也存在比较大差异的原因。

欧洲的“风投洼地”从更本质的角度看是当地风险投资竞争并不充分的体现。

我们在前面提到中国是内循环市场,SaaS 企业可以先专注于中国市场,甚至可以只专注于中国市场。但这一点对于欧洲企业并不成立,因为欧洲如果要获得更大的企业规模,本国以外、甚至欧洲之外的市场覆盖相当重要。

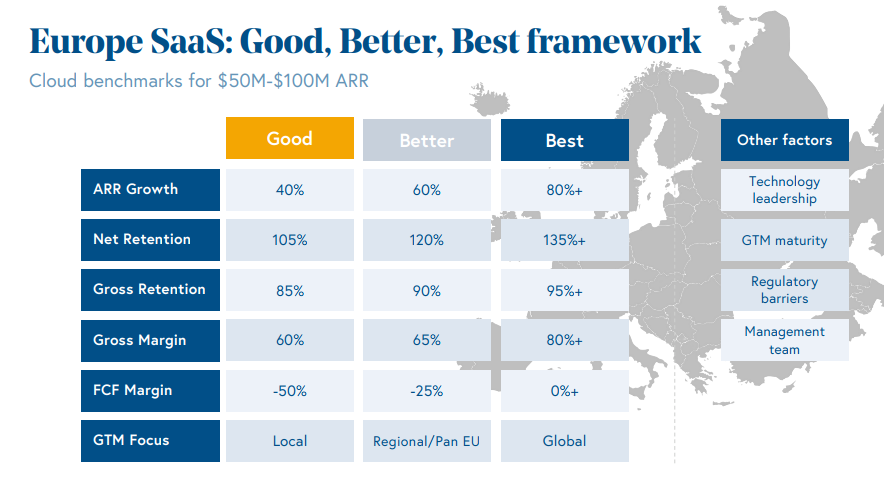

这在 Bessemer 团队针对评估欧洲 SaaS 企业的 Good、Better、Best 评价框架中也得到了体现。Bessemer 十分看重欧洲地区 SaaS 公司的 GTM 能力, Best 的标准是必须做到全球化、在 Gloabl 市场中获得成功。

印度:成本优势带来极高的资本效率

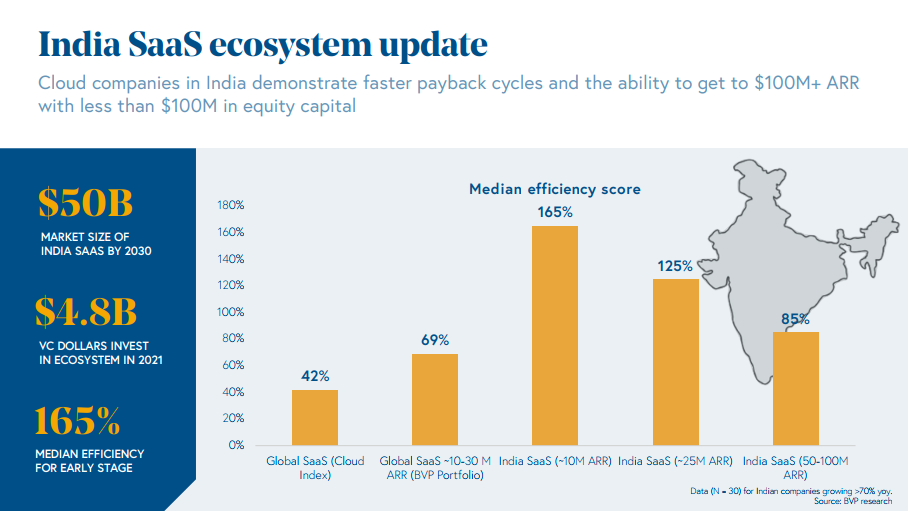

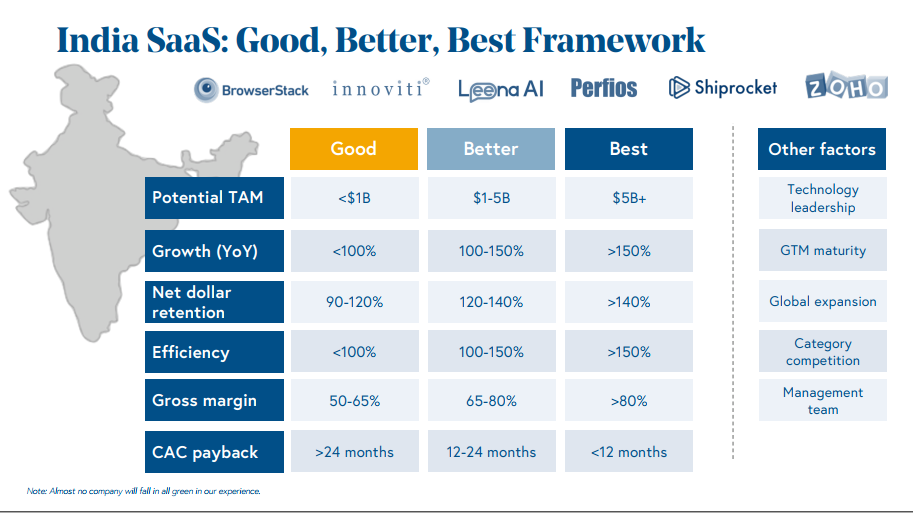

印度 SaaS 市场已达到一个关键拐点。印度地区 SaaS 领域的一级市场投资总金额在2021 年达到 48 亿美元,预计到 2030 年,印度 SaaS 市场规模将达到 500 亿美元。

印度 SaaS 创业生态系统的演变可归结为 3 个驱动因素:

1. 数字底座(Digital rails)。大型行业数字化底座的出现刺激了金融服务等多个行业的发展。意味着印度有超过 10 亿人拥有独特的数字身份,所有银行和金融机构都通过一个通用的交易后端连接起来,该后端也与相同的身份相关联。软件公司现在正在这些接受程度较高的底座和标准之上为银行和金融服务打造产品和解决方案。(类似的趋势也发生在医疗保健等其他行业。)

2. 智能手机普及率提升:印度也经历了移动互联网浪潮,目前印度有超过 7 亿人拥有智能手机,和其他地区类似,这些智能移动设备渗透进了几乎每个人的工作和生活。

3. 企业数字化转型:疫情对所有行业数字化转型加速,例如商品、服务和软件的线上销售。这也意味着印度 SaaS 公司可以瞄准全球客户,印度已经诞生了多个世界级的 SaaS 公司,包括 CRM 平台 Zoho,客户管理和服务平台 Freshworks,云网络与移动测试平台 Browserstack 以及 合约管理供应商 iCertis。

Bessemer 指出,印度的 SaaS 企业拥有更短的投资回报周期,并且能够以不到 1 亿美元的股权资本有效实现 1 亿美元的 ARR。

对于最优秀的 SaaS 公司,当他们的 ARR 在 1000 万~3000 万美元之间的时候,销售效率大约在 60%~70%。随着这些公司的发展,当它们达到一定规模,效率或下降到 30%~40%,即 40% 法则(Rule of 40)。

由于印度人力成本较低,而产品面向单价较高、客户付费能力较强的美国市场,因此大多数印度 SaaS 公司即使在实现1 亿美金 ARR 之后,依然能保持 80%~100% 的甚至更高的销售效率。由此可知,大多数印度 SaaS 公司将有能力在ARR 达到 1000 万美元时实现收支平衡,并且只需要资本投入来实现超增长。

以色列:金融科技、数据基础设施和网络安全为三大投资主题

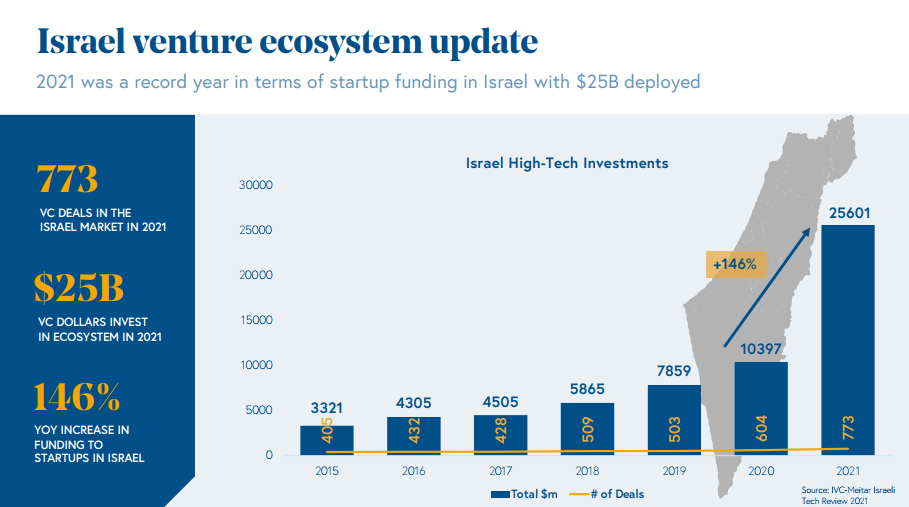

2021 年风险投资机构在以色列共完成了 773 笔投资,同比增加 28%,投资金额超过 256 亿美元,较 2020 年增加了 146%。以色列大部分资金指定用于 SaaS 投资。

以色列投资的 3 大核心主题是金融科技、数据基础设施和网络安全,这三个领域的总融资额占到了占投资总额的 65% 。

以色列的 SaaS 创业生态确实相当繁荣:

在 Bessemer 的 2021 Cloud 100 榜单中,以色列 SaaS 企业占据了 14 个席位,分别是包括 Gong、Snyk、Forter、Yotpo、Cloudinary、Rapyd、TripActions、Riskified、Sisense、BigID、OwnBackup、Papaya Global 以及 Axonius。

世界大约 1/8 的顶级云计算公司来自以色列。

根据 Bessemer 研究发现,大约 25 家以色列著名云厂商的 ARR 已超过 1 亿美元,这些公司涉及多个领域,包括:

网络:Cybereason、Snyk、Transmit

金融科技:Fundbox、Rapyd

通用和垂直型 SaaS:AppsFlyer、Cloudinary、Gong、Redis、Sisense、Yotpo

推动以色列创业生态发展的三个驱动因素为:

以色列企业家终于开始创办企业,而不仅仅是开发技术。

得天独厚的资本渠道使这些企业能够在产品和人员上进行大量投资,确保公司层面的持久独立性。

越来越多的独立成长型企业使以色列当地客户生态变得繁荣,为新兴的以色列初创公司开创一个新兴市场,即本地市场。

七、从Unicorn 到 Centaur:为什么 ARR 成为新的评价标准

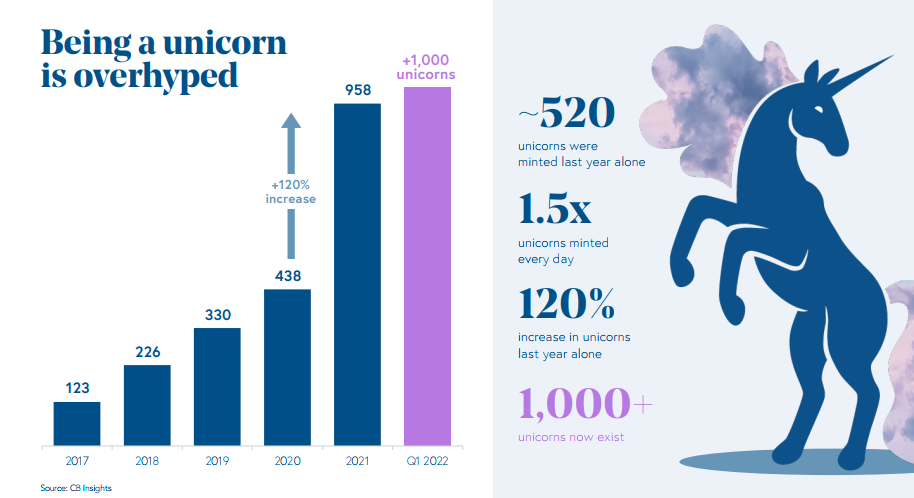

10 亿美金估值作为评判标准的“独角兽”概念已经诞生 10 年,目前全球总共有 1000 多家独角兽公司,仅 2021 年,就以平均每天 1.5 家的速度诞生了约 520 家独角兽公司,增加了 120%,但其中许多企业收入甚至不到 100 万美元。

Bessemer 指出,资本规模的扩大让“独角兽公司”的价值标准正在失灵。估值在某种程度上失去意义。资本过于充裕带来的结果是,独角兽唯一能真正说明的是这些公司所拥有的吸引投资者兴趣的能力。

Bessemer 强调,市场需要一个和业务基本面强关联的指标,从而让 VC 和创始人更好地衡量企业价值。

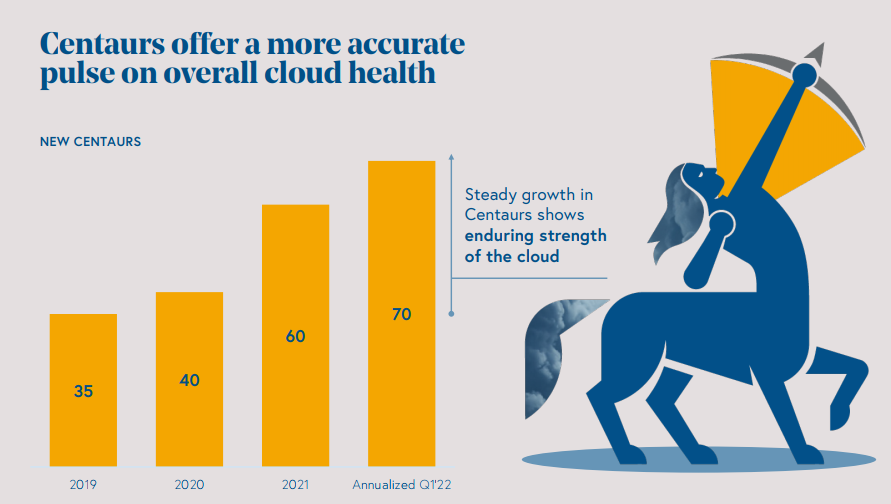

预测 5:2022 年将是 Centaur 之年

Bessemer 以 1 亿美元 ARR 为基准线定义了 Centaur(半人马兽) 标准。Centaur 是卓越 SaaS 初创公司成功的真正标志。

Centaur 的 1 亿美元 ARR 说明了 2 件事:

公司实现了 Product- Market- Fit;

企业拥有可扩展的 GTM 策略和不断增长的客户群。

虽然 2021 年诞生了 520 家独角兽,但只有 60 家一级市场公司达到了 Centaur 地位,其中的代表公司有:Pendo、Salesloft、Cloudinary、Iterable、InVision、6Sense、Yotpo 和 Dataiku。

Bessemer 通过进一步研究发现,已确定大约有 150 家初创企业达到 Centaur 地位,比独角兽企业少 7 倍。

一级市场对 SaaS 的估值倍数从 2016 年的 9x P/ARR 涨到了 2021 年的平均 34x P/ARR,所以,2021 年公司只要达到 2,900 万美金 ARR 就可以成为独角兽,而全球范围内,SaaS 公司在上市时平均 ARR 为 2.15 亿美金。

所以 Centaur 较之于独角兽公司要更加稀缺。Centaur 公司拥有坚实的基本面、0% 倒闭率,而非透支人们的想象力。

据统计,2019 年新增的 Centaur 为 35 家,此后每年 Centaur 数量都在快速增长,预计 2022 年将有 70 家初创企业达到 Centaur 地位。Bessemer 相信跟踪 Centaur 的增长可以更准确地了解云生态系统的整体健康状况。

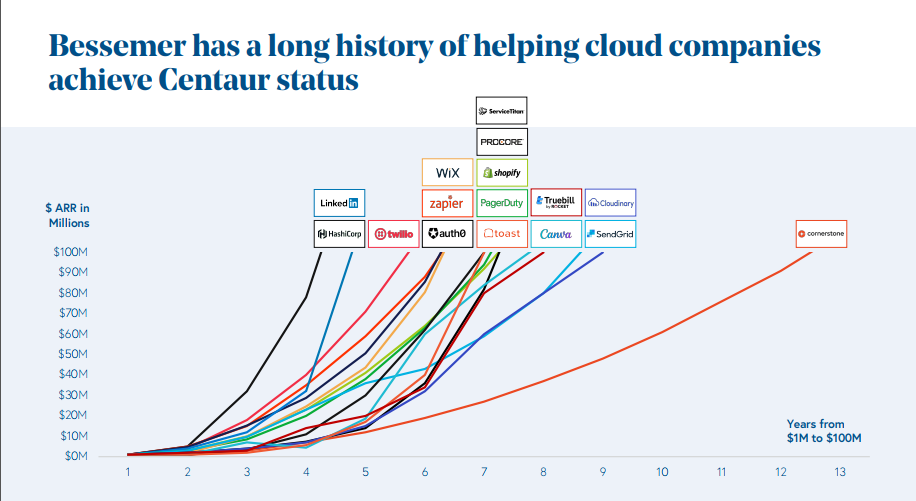

上面是不同公司达到 Centaur 的时间脉络,时间从几年到十几年不等。

由于二级市场可能会继续波动,Bessemer 预计投资人和创始人将开始把注意力转向基本面,优秀的产品可以吸引忠诚的客户,实现良好的收入增长。

2022年将是 Centaur 之年,拾象与 Bessemer 一起期待更多 Centaur 的诞生。

Reference

Bessemer 报告原文:State of the Cloud 2022

https://techcrunch.com/2022/05/10/the-age-of-the-centaur-100m-arr-is-the-new-cloud-valuation-milestone/

https://www.bvp.com/atlas/scaling-to-100-million/?from=feature

本文来自微信公众号:海外独角兽 (ID:unicornobserver),作者:Bessemer × 海外独角兽