创意软件因其工作流壁垒深、能积累客户资产、与 AI 结合潜力大而被市场视作大模型时代的受益者,Adobe 股价在 2023 年上涨了接近一倍,主要由估值倍数的回升驱动。Canva 是 Adobe 最有可能的冲击者,它最初的愿景是“让任何人都能做出漂亮设计”,目前已经从低门槛的设计工具成长为整套的视觉生产力工具。

根据 The Information 的报道,截至 11 月,Canva 拥有超 1.65 亿 MAU,ARR 接近 20 亿美元,同比增长 50% 以上,并且保持着正向现金流。在 12 月初 Canva 官方发布的年度回顾中,其 MAU 已经突破 1.7 亿,在过去 12 个月实现了 6000 万的 MAU 增长。

尽管上一轮正式融资估值为 400 亿美元,目前 Canva 的老股交易估值在 260 亿美元左右。市场上投资者对它的担忧普遍围绕两个问题:一是进军企业客户的 Canva 会遭到微软和 Adobe 的挤压;二是 AI 会彻底颠覆掉 Canva。

事实上,Canva 应对大模型冲击展现出了很好的执行力。它自己推出的 Magic Studio 广受用户好评,它对外融入 GPTs 的尝试也进展不错。而对于企业端 go-to-market 的许多典型质疑似乎也是投资者们缺乏更深入调研而产生的想法。

本文是拾象内部投资 Memo 的脱敏版,节选了我们从投资视角讨论 Canva 的 8 个问题以及对应的思考判断。整体而言,我们认为拥有 1.7 亿 MAU 和丰富模板数据的 Canva 有机会受益于大模型,而它短期的未来主要取决于它能否在企业端继续突破 —— Canva 已经取得了不错的里程碑,目前超过 90% 的财富 500 强公司在使用 Canva,拥有超过 1000 名员工的公司中有 13.5 万个团队在使用 Canva,同比增长近一倍。

第一问:面对 Adobe 对 Express 的投入加大,Canva 的壁垒是什么?

首先从 Adobe 的角度看:

Express 的确是 Adobe 重点投入的高优先级产品。在大的战略上,由于 Core TAM 的渗透率较高,Adobe 不得不转向更易于使用和基于云的产品,包括 Adobe Express、Photoshop Lightroom 等产品。在每年一度的 Analyst Day 上,管理团队提到最多的产品是 Firefly 和 Express,前者提到了 65 次,后者提到了 67 次;

Express 目前的 GTM 策略是捆绑销售。订阅了 Creative Cloud 的用户可以直接使用 Express 付费版。此外,仅 10 美元一个月的 Express 付费版就可以使用全部的 Adobe Stock 图库生态;

Adobe 对 Express 和 Firefly 的定位和给资本市场的故事都是“整个生态的入口”。由于其传统产品的 Single App 和 Creative Cloud All Apps 定价都显著高于这两款产品,因此 Adobe 管理层目前在资本市场交流过程中都认为 Express 和 Firefly 的使命是让更多用户第一次接触 Adobe 生态,最终目的是将他们转化为 Adobe 高级产品的用户,这一战略动机可能让他们难以专注于独立产品层面击败 Canva;

有内部观点认为,Adobe 已经错过了针对 Canva 的竞争窗口期,目前的希望寄托是 AI。Canva 和 Figma 为 Adobe 带来的是两种不同的竞争威胁,后者直接威胁基本盘,而前者只威胁增量空间,因此 Adobe 在 2021 年疫情前缺少对 Canva 的竞争扼制,导致其已经突破了 Consumer 用例,进入企业端。前 Adobe Digital Media VP 的反馈是:

Adobe 对竞争格局判断的转变发生在 2021 年,此前市场上可以观察到 Adobe 的创新速度不够快、没有投入足够的资源,因为 Adobe 当时判断这一市场属于自己并且因为工程能力的积累与创意产品的深度有足够的窗口期追上 Canva,但是 Canva 在 2021 年开始杀入 SMB 和 Mid-Market,抢走了一些传统上属于 Adobe 占据的 Creative Professionals 的用例,因此 Adobe 在过去两年将更多的资源倾注给 Express。

能否成功还很难说,Canva 为市场带来了 Phase 2,即让非专业人士可以进行设计,但 AI 可能带来 Phase 3,即用户只需要告诉产品你需要什么,因此这可能会完全改变竞争环境。如果没有 AI 这个变量,不确定 Adobe 是否能赶上 Canva。

从 Canva 的视角看:

Adobe Express 没有被视作一个强劲的竞争对手。内部仍然把 Canva 定位为非专业创意人士使用的产品,并希望达到 10 亿 MAU,目前还没有进入 Adobe 基本盘战场的打算。Adobe Express 是一个很少被提及的名字,内部没有过多讨论,对于公司整体战略没有太大影响;

Canva 最大的壁垒在于模版生态,内部认为无法被 AI 赶超而且差距会继续拉大。从 Adobe 侧业务一线产品经理的访谈看,Express 跟 Canva 的最大差距在于模版生态,Express 拥有的设计模版数量仅为 Canva 的 1/10(根据目前二者官网的信息,Express 付费版有 100 万+ 模版,而 Canva 仅免费版就有 250 万+ 目标)。针对 AI 能否拉进模板差距,存在一个鸡生蛋蛋生鸡的问题 —— 目前几乎只有 Canva 拥有最大数量的分图层数据,拥有训练一个好的模板生成模型和产品的潜力。

从客户和用户的角度,有几个重要的事实:

从企业决策者的角度,Canva 在几个方面显著胜过 Adobe 或其他传统设计产品:

POC 角度,Canva 对非专业设计师客群的心智占领非常强大。用户/客户访谈中,通常情况下决策者采购 Canva 时没有 POC 其他产品,在心智上认为 Adobe 系列产品是非云原生的、昂贵的、属于专业创意人士的。Reddit 采购 Canva 的决策者认为“只有已经长期是 ‘Adobe’ 客户的人才会继续购买它”。Canva 的 seat 属于“营销/传播/品牌/公关”部门,而 Adobe 的 seat 通常属于这些团队下的“平面设计师”等具体职能,二者在控制 headcount 层面具有某种替代关系。

在预算角度,Canva 替代“设计师工资 + Adobe License”/Freelancer Billings”而非“Adobe 预算”。Canva 的定价显著低于购买 Creative Cloud 或者在外使用 Freelancer,在 Budget Cutting 的时代决策者们倾向于尽可能提升设计支出的 ROI。此外由于 Canva 通常由 Marketing 团队率先采购,这些团队的决策者本身会设置各种 Pricing 的诱导策略,因此尽管 Express 的定价本身较低,他们仍然倾向于不采购 Express 以避免陷入 Adobe 全家桶的追加销售“陷阱”中。

PrettyLittleThings.com 的营销团队表示:

团队 10 个人,所有成员都会在某些时候使用 Canva,Graphics Designer 会使用 Illustrator,大概 2-3 个人;在协作方面,Canva 和 Illustrator 都不错,Kittl 则合作较少。

American Airlines 营销传播和创意服务团队表示:

团队内部设计师的配备是收缩的,现在团队只有 3 名设计师,以前可能需要 7 名,而 Photoshop、InDesign、Illustrator 等产品都是设计师使用的。内部使用 Canva + Freelancer 可能是更好的模式。使用 Adobe 需要大量培训,而 Canva 可以让没有接受过正式培训的人参与进来。

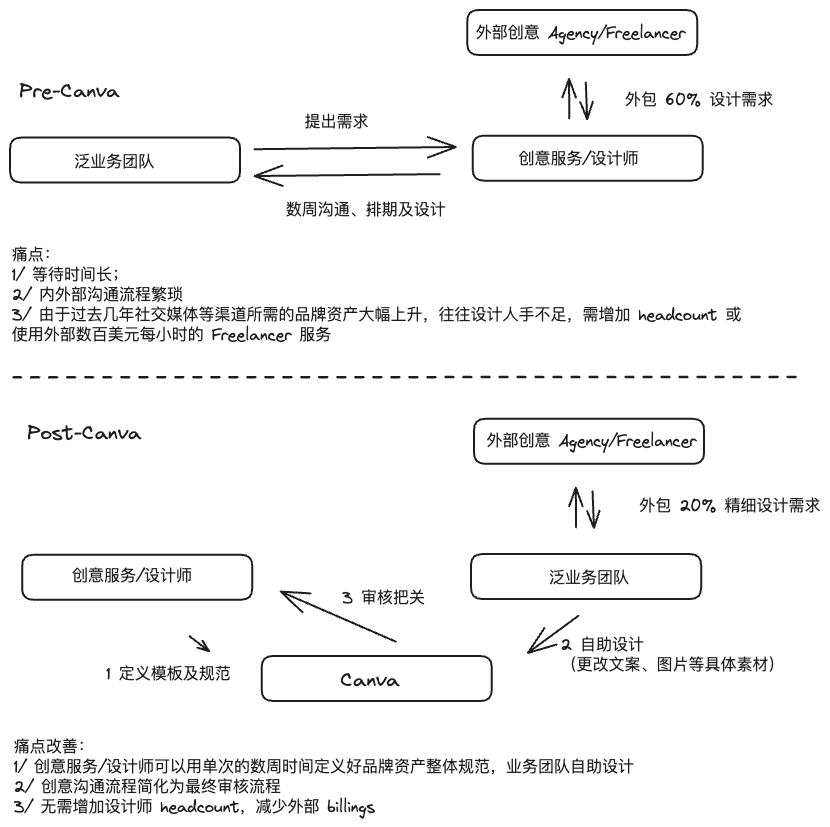

在具体的工作流层面,Canva 实现了“自助式设计”,能提升整体工作效率。Canva 的最终优势体现为上述两点,但是为团队工作流程带来了非常具体的变化和效率提升,见下图:

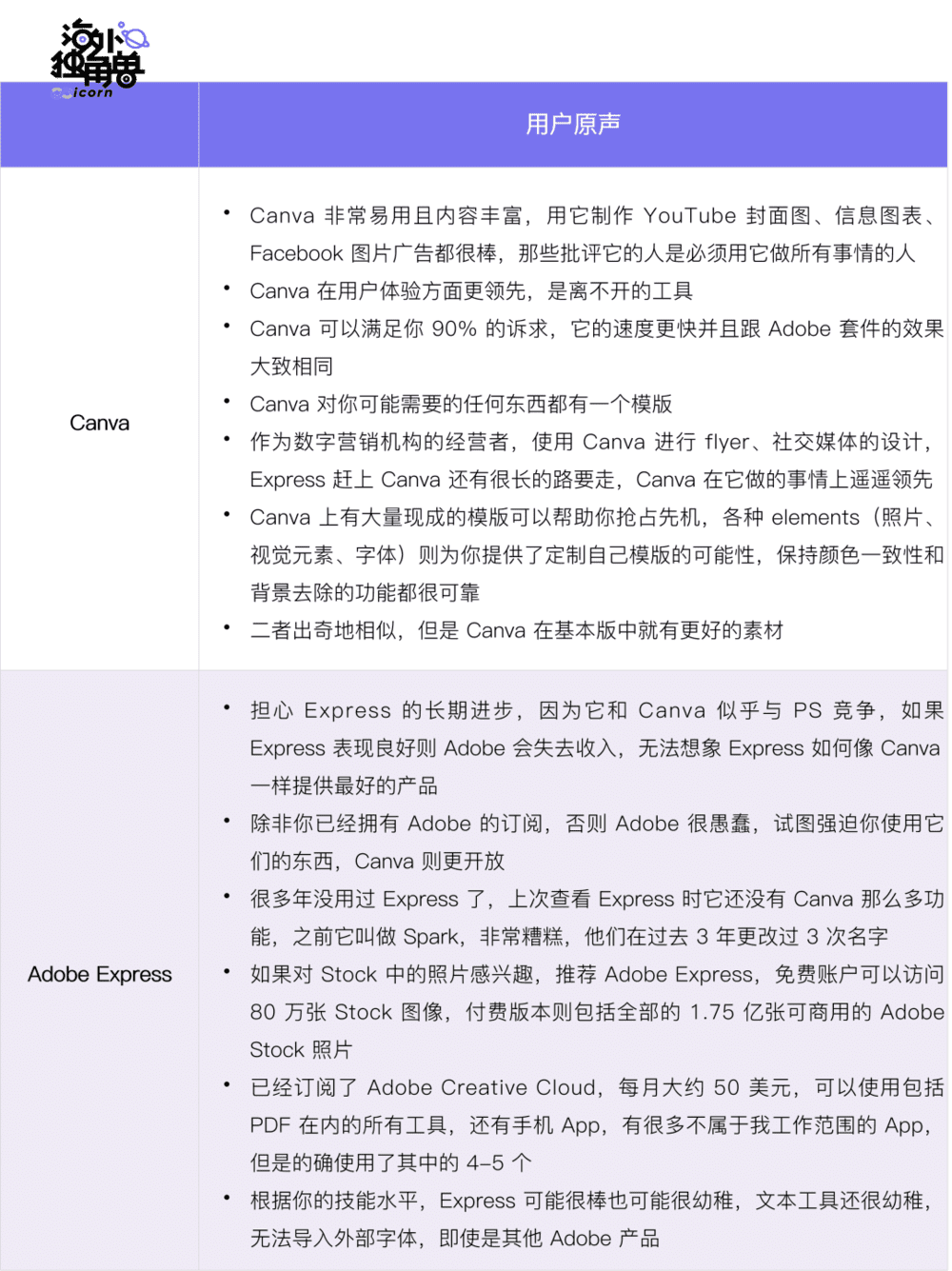

从产品实际用户和非企业用户的角度,可以参考以下在 marketing sub 中,用户对于使用 Canva 和 Adobe Express 的讨论原声,Express 的优势主要在 Adobe Stock 图片生态以及 Creative Cloud 全家桶附赠其他产品:

第二问:Canva 的价格趋势如何?存量市场还是增量市场?

首先 Canva 产品的订阅价格在上涨,比如今年下半年将 Canva for Teams 的初始 5 人订阅价格从 $149.9/年增加到了 $300/年;更早一点,Canva Pro 的定价已经从 $12.99/月 增加到了 $14.99/月。

然后从赢得市场份额的角度看:

如上面关于 Adobe Express 的竞争中的分析,Reddit、PrettyLittleThings、WeWork、American Airlines 整体涵盖了典型的 tech 及 non-tech Enterprise 客户,Canva 过去是一个高 ROI 产品,在设计人员短缺的情况下替代了设计 headcount 以及外部 freelancer 的预算;

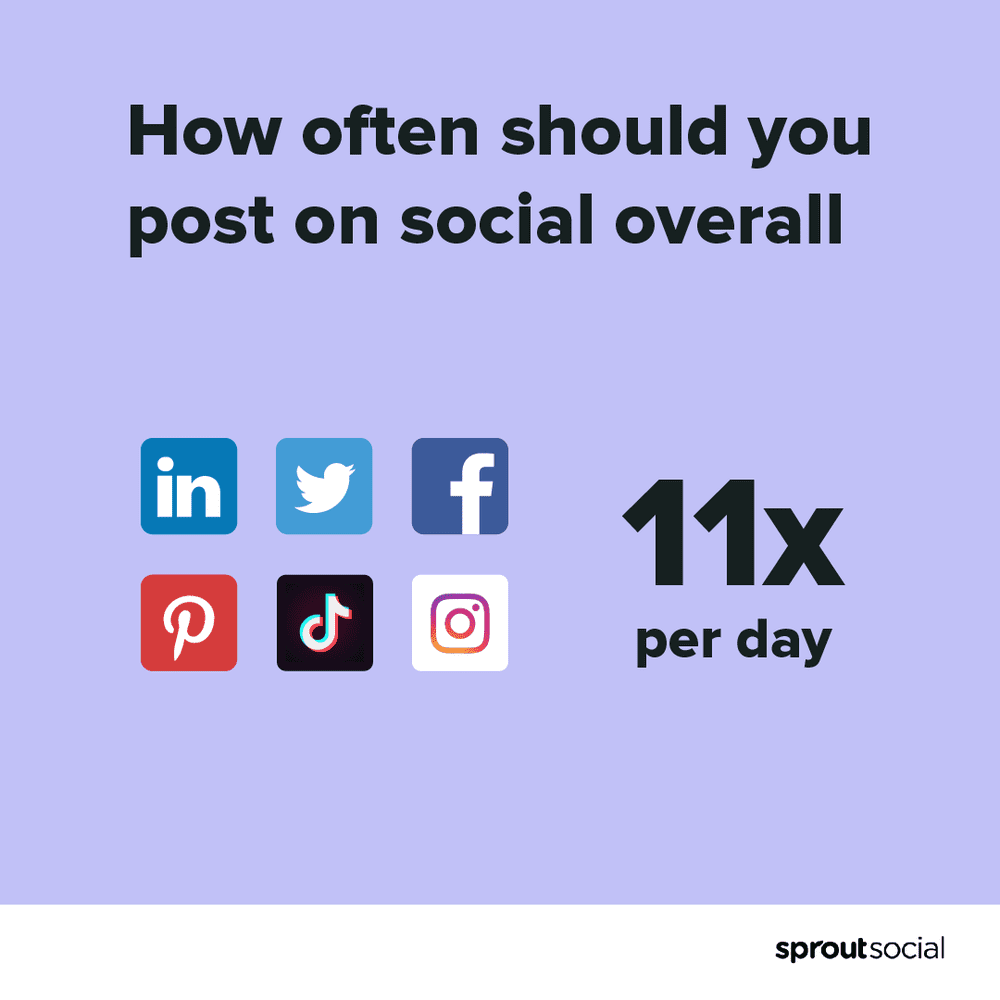

在大的趋势上,Canva 主要与两个大潮有关:1. 社交媒体营销崛起,发布次数以及物料数量在增加,导致了创意设计的人手短缺;2. 创作者经济,大量非企业用户在设计方面增加投入,这两块构成了上一次 Memo 中所说的 Communicator 的设计市场机会

第三问:这个市场是否仍处于民主化和 TAM 扩大的阶段?

跟上一个问题比较类似,有额外的几个角度看待这个民主化的问题。

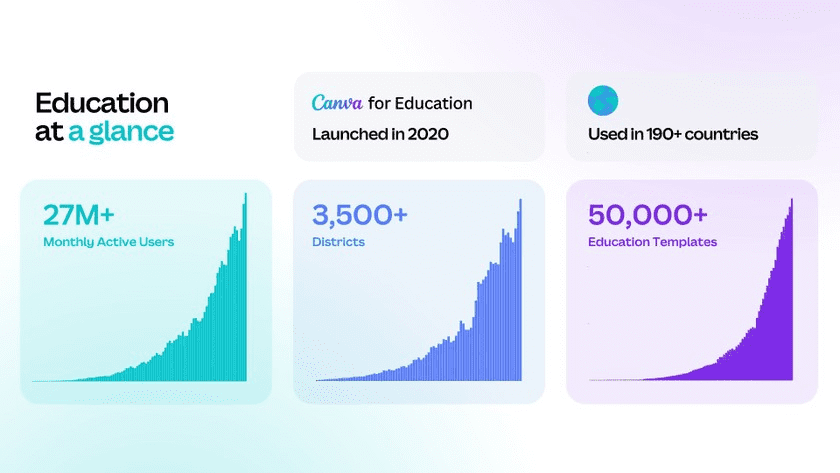

人群上,过去 Adobe 的软件是电脑课上学习内容的一部分,但是仍然门槛较高,比如熟练掌握 Premiere Pro 的用户通常需要是影视相关专业毕业的。Canva 非常注重于在这一点上打破 Adobe 的垄断,过去几年一直在投资 K12 市场,提供免费产品给学生和老师,下图是截至 2022 年 9 月的数据:

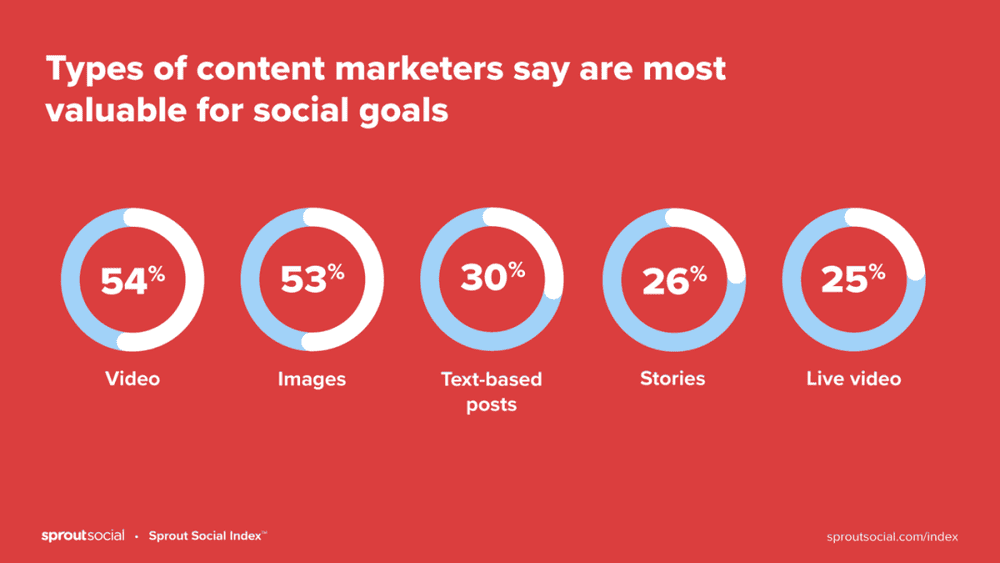

核心用例上,不论是企业端还是创作者经济,从平面静态内容到视频是一个重要的转变。目前看 Canva Video Editor 的产品跟 Premiere Crush、CapCut 等产品比仍然有功能细节层面差距,但有几个卡位的 positive signal:

客户访谈显示出典型的营销/品牌团队非常熟悉 Canva 的使用,表达出希望在 Canva 上使用视频生成等能力的诉求,Canva 目前也已经集成了 Runway、D-ID、HeyGen 等产品;

CapCut 的重要能力是模板,Canva 一直有这方面的实力,而且明年的重点是“生态”和 App Marketplace;

目前 Canva Video Editor 比较重要的用例是视频多种尺寸的调整,卡住了社交媒体营销工作流的后端步骤。

Freelance 媒体工作室创始人表示:

个人在视频制作领域工作了 12 年多,比如 Fox、迪士尼、JPM,负责管理视频团队,一直使用 Creative Cloud,Premiere、After Effects、PS、Illustrator、InDesign。

(使用 Premiere Pro 进行主要剪辑)仍然使用 Canva,因为有很多模版,可以用于社交媒体领域;一般不联动 Canva 和 Adobe,但是发布视频有时候尺寸要调整,所以一般会导入 Canva 处理,Canva 的 AI 非常强大,而且它不光是图片,还可以创建 logo、slides、视频等,替代了平面设计师,跟平面设计师竞争而不是 Adobe 的软件本身。

Canva 是一个巨大的机会,每家公司都在 double down on social media,Canva 还非常注重合规性。

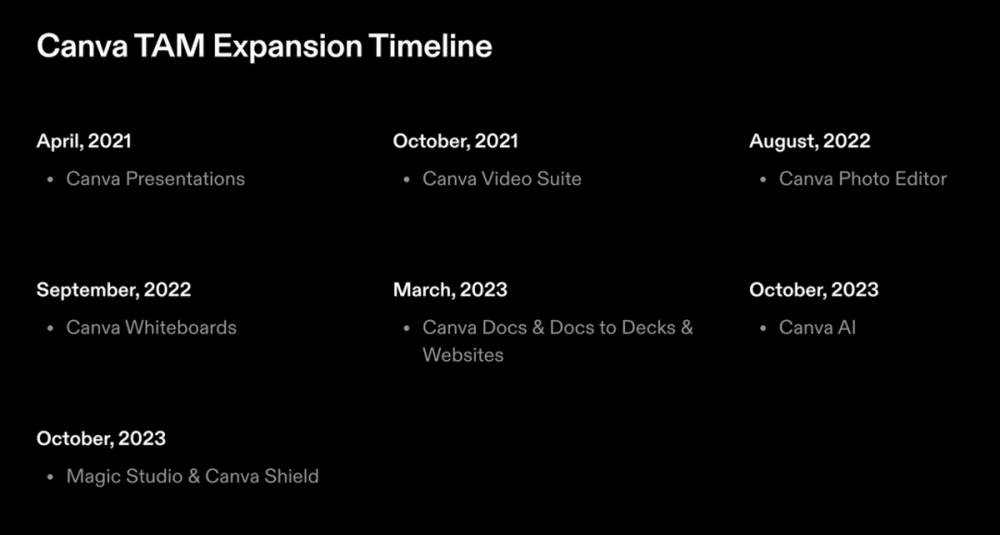

从 TAM Expansion 的角度,Canva 目前的产品矩阵非常丰富,可以全面对标市面上“分拆 Office”系列的创业公司,因此 Canva 也在“15 亿生产力工作者更换下一代生产力产品”这一市场当中。

第四问:Canva 是否会侵占 Powerpoint、Tome 等 Presentations 产品的需求?

会,目前 Presentations 是其 TAM Expansion 用例中用户反馈最好的,我们访谈的员工和用户很多都已经完全使用 Canva 替代 PowerPoint。

主要原因是 Presentations 的场景跟平面设计比较接近,Canva 的云端编辑、实时协作和导出、丰富的模版和图片素材等优势都可以无缝切换到这一用例。

第五问:Canva 在大模型趋势下,是否有防止被颠覆的竞争力?

Canva 本身是 OpenAI Dev Day 的少数 Launch Partner 之一,Sam Altman 演示 GPTs 时就首先使用了 Canva GPT 作为例子,目前 Canva 也是 GPTs 中的头部应用。

对于 GenAI,Canva 整体动作上透露出来的角度有:

从恐慌转变为理性看待,认为目前的生成技术在一致性和可控性上有瓶颈,模板的生成跟图片不同,是多种组件的组合,Canva 有护城河;

Magic Studio 是实验性的尝试,目前行业没有正确答案;

让用户 opt-in 自己的设计可以为 Canva 带来竞争优势;

Canva 用户数量比竞争对手有数量级的优势,对于实际设计需求拥有类似“知道用户 query distribution”的优势。

团队储备层面,目前调研的结论是:

Canva 内部认为团队储备上面训一些业务相关的模型问题不大,这两年 AI/ML 招了很多人,之前是做个性化的,现在做 AI Design,招聘 bar 很高,有 engineer 也有 researcher;

有能力面试到 Google 参与过 LLM 训练的 researcher,但不一定是对方的 top choice;

目前的 AI researcher 构成和我们熟悉的 LLM 生态参与者不太一样,比较少湾区一线的人才,主要人员通常是澳洲 Tier 1 CS/AI Lab 的 PhD 或研究员;

未来如果确定需要补强,Canva 可以收购一些腰部的公司,比如 Photoroom 背后是背景擦除技术,而 Canva 在 2021 年就收购了这一赛道的第一名公司 Kaleido,其创始人目前仍然在 Canva 供职,带领照片编辑以及 visual AI 的相关 Group。

第六问:AI 公司加设计工作流容易,还是 Canva 增加 AI 功能容易?

从当前整个市场发展的格局看,由于 API 和开源模型的存在,即使不训练自己的模型,我们也有理由相信 Canva 加 AI 在主要的创意用例中的实际用户体验是比创业公司加工作流要更好的。

构建一个完整且强大的设计工作流以及相关集成需要非常大的工程投入以及时间。目前文生图创业公司中,Midjourney 和 Stable Diffusion 都没有构建完整设计软件工作流的进展。

第七问:Canva 用户愿意付费的 GenAI 功能点是哪些?

目前来看 Magic Studio 属于是附赠产品,不是付费的主要 driver。我们收集下来用户付费典型驱动力主要是三点:

解锁团队协作和品牌资产管理;

需要付费才能使用的模版以及图片素材;

传统 AI 驱动的抠图以及图片调色相关功能。

第八问:Canva 是否会像 Adobe 一样往大客户切?

Canva 是 Freemium 模式下用户数和 ARR 最高的产品。拿 Enterprise 客户(如前文所分析,Enterprise 客户不代表专业创意人士客群)是 Canva 过去两年的重点战略之一,也是后面比较明确的 GTM 重点,有几方面体现:

GTM 从 2022 年开始重视。公司真正发力的节点是 2022 年 2 月,当时挖来了 Meta 和 Google 的 VP 级销售高管 Jennifer Howard 做 VP & Global Head of Sales and Success,2022 年 7 月把 Canva Teams 升级为了 Canva for Teams 产品,后续拿到了 Reddit、Zoom、Salesforce、Greystar 等大客户。从我们之前的 notes 来看,公司后面还会再补一个 CRO 继续加强 GTM;

合规及安全在同期加码。目前一个主要卡点是全球的 Compliance & Privacy & Data Security 问题还需要每个地区和认证都磕下来,所以从 Google 和 Salesforce 等公司挖了一批合规高管;

功能层面在补足审批流等功能。一个功能层面的重要卡点,是审批流的更精细化控制还有提升空间,很多客户现在用 SOP 解决,Canva 内部在高优升级这一点。

Reference:

Blogs@Canva

https://www.meritechcapital.com/benchmarking/comps-table

本文来自微信公众号:海外独角兽 (ID:unicornobserver),作者:程天一