中国电子烟正式告别风味时代,产业链要经历哪些断舍离?本文来自微信公众号:立方知造局(ID:m3zhizaoju),作者:李昀,编辑:唐晓园,原文标题:《2022的春天,烟民失去“味觉”》,题图来自:视觉中国

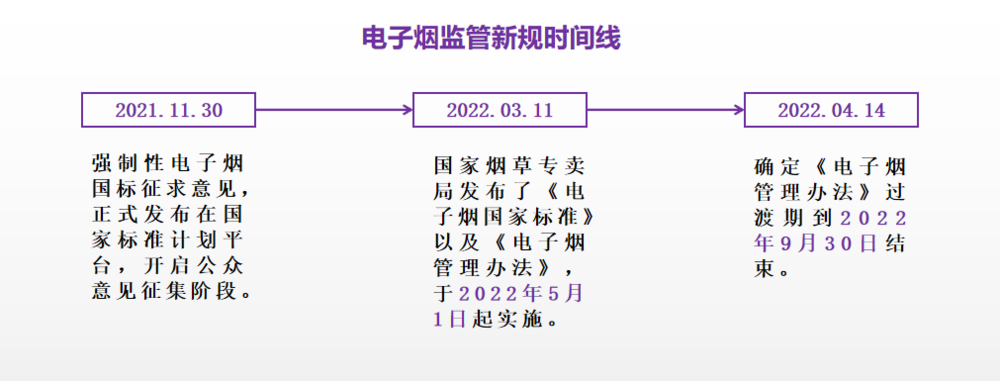

四月,对于很多电子烟人而言,一则来自市监局的通知就像是惊涛骇浪里出现的一只漂浮板:国家为新规的实施延长了五个月的过渡期。

过去的几个月,不管是电子烟的生产者还是销售者都忙着在海里沉浮,没空喘一口气——3月11日,国家烟草专卖局发布了《电子烟国家标准》以及《电子烟管理办法》,其中规定:禁止销售除烟草口味外的调味电子烟和可自行添加雾化物的电子烟。5月1日起生效。

整个电子烟行业被这一骤变打了个措手不及。

去年,国标的征求意见稿中还没有对口味进行明确限制,只是提到“不应使产品呈现对未成年人有诱导性的特征风味”。其中,临时许可的雾化物添加剂有122项。

这也让电子烟人一直处于侥幸的想象状态。

今年三月,这种侥幸正式破产:新规取消了大量的调味添加剂,包括梅子提取物、玫瑰油、香柠檬油、橘子油、甜橙油等主流成分。

五月伊始,行业进入忙碌的过渡期:果香口味的电子烟已经停产,市场处于清甩库存阶段,消费者们以动辄几十盒的速度进入囤货模式。品牌、零售、买家正在努力与国家新规进行衔接准备。

而五个月的过渡期后,各种主流调香口味将彻底在电子烟产品中销声匿迹,只有烟草味可供市场选择。

长期以来,口味就是电子烟的黄金矿脉。调味产品的市占率接近九成。根据世界卫生组织2021年8月的数据,目前市场上的电子烟产品有约1.6万种口味,包括水果味、糖果味、各种甜品味等。

而今,中国电子烟将正式告别风味时代。

一直以来,对中国电子烟产业的评价是复杂的:正是早期野蛮生长的政策环境和灵活应变的产业条件,成就了中国作为“电子烟制造第一国”的地位;然而同时,散乱的生产格局、低端的准入门槛、以及膨胀的品牌营销,也使得该行业长期饱受诟病。

本文将从制造端、品牌端、销售端的角度,为读者解读新规出台后的产业链变化。当电子烟脱去它的魔力糖衣后,曾经的产品红利和资本承诺宣告失效,新的契约亟待建立。

只有当法规逐渐健全,市场逐渐有序,产品逐渐符合健康需求,电子烟产业才可以在未来摆脱灰色产业的阴影——在这样的环境下,我们或许可以期待中国电子烟的另一副样貌:不仅顽强,而且细腻;不仅灵活,而且稳健。

烟油厂

尽管全球电子烟的消费主体位于美国和欧洲,但中国作为制造的心脏,每年都会为全世界的烟民输送90%的电子烟产品。

凭借着电子元件批发优势、深厚的外贸经验、以及完备的产业链分工格局,深圳成为中国电子烟生产与出口的重镇。在深圳沙井,平均每1平方公里就有14家电子烟工厂。

这些工厂规模小、出货快。通过长期的交易实践,它们对各个国家的电子烟政策底牌都摸得门清。经历了美国、日本、中国监管的车轮战后,这些企业早就习惯了环球旅行——从法规收缩之地紧急撤离,向政策宽松之地转移军力。

在这样的特性加持下,中国市场的变化对电子烟生产者的打击有限。

新规发布前,每月约有6吨的西瓜汁、葡萄汁、薄荷脑源源不断地运抵沙井的一家电子烟烟油厂。经过调味师的调配、搅拌、测试,这些原料被灌入5~50公斤不等的食品级塑料桶,被卡车运走。

平均每月可以卖15吨左右的烟油,如今骤减至5吨,国内业务量减少70%。

在外界看来,这次新规施加于行业相关烟油厂和烟弹厂的转型压力是最大的。

但是,对于电子烟这类迅猛灵活的“另类中国制造”而言,还有一则规律:行业上游的初级产品生产,往往是整个链条中韧性最强、调整最快的一环。

——只要这些初级产品的制造商能做到出海级别,他们就是整个行业里风雨不动的大树。

换句话来说,这些厂家常年在海外市场见多了千奇百怪的甲方,所以在和中国市场这张合同上的突发变故惊扰不了他们。

事实上,如今发生在中国的变化,早已在美国预演。2020年4月,美国FDA发布行业指南中,提出管控调味型电子烟,只保留了烟草风味和薄荷风味。

当年,为了通过美国FDA的申请,各大电子烟品牌纷纷转战烟草与薄荷味的产品——这也让烟草味产品正式被纳入中国烟油厂的产线。

恒信永基是全球出口量以及销量最大的烟油厂之一。为了应对美国的口味限令,恒信也是披枷起舞,先后调制出80多款烟草口味,包括烟草混合、印度烟草、阿拉伯烟草、古巴雪茄等。

梵活科技是世界近1/5的电子烟品牌的供应商。2014年,梵活就在加州洛杉矶工业城设置了工厂。目前,公司符合FDA要求的口味多达250种,并诞生了像维吉尼亚烟草这样的大热口味,以及保有中国烟草口味的玉溪和黄鹤楼烟油。

铂德在全美有超过7000家零售店,并在新泽西设有生产车间。公司在美国市场主打混合烟草产品。

2019年8月至2020年5月期间,美国换弹式电子烟中,烟草口味销量从22.8%上升至37.1%,而其中的大部分供货商来自中国。可见,非水果味产品早已是中国烟油厂商的重要生产选项。

中国电子烟的市场监管,某种程度上像是摸着其它国家的石头过河。而提前试过水的烟油厂商们,能够提前告知石头的形状:如何打造出更“安全”的烟油产品。

不管是过去还是未来,我们可以窥得政策与企业之间的不断互动:企业的趟水尝鲜,为监管设计提供意见;而监管的健全,又营造了良性竞争的环境。

早在2016年,许多烟油厂商就发起并参与了中国首部《电子烟雾化液产品通用技术标准》的制定,为烟油原料确立了感官和理化指标,为当时混乱的深圳电子烟制造缔造了基本的行业守则。

最近两年,国有资本更是直接下场,联合烟油企业的生产优势,为今后开发新型的中国烟油市场铺垫。去年,中国烟草总公司旗下资本入股恒信5%。铂德的股东列表里也多了两家国有背景的企业:深圳南山创赛、中小企业发展基金。

从中可见,对于烟油这门生意:监管空白的填补,和头部企业的强壮,是一种必然关联的趋势。

同时,越来越多的电子烟从业者意识到:未来,大健康也许是电子烟的最好归宿。

《电子烟管理办法》对口味的限制,是为了减少新型烟草对青少年的吸引、以及降低不明雾化物对人体的风险。而业界也早已嗅查未来电子烟和公共健康之间不可避免的正面接触。

不管在哪个国家,电子烟只有体现出其对于健康的促进作用,才能得到政策资源的倾斜。比如,英国国家医疗服务体系NHS制定了政策,将为试图戒烟的低收入居民提供电子烟费用补贴。这证明了:行业玩家想要进行业务深化,就不能继续以市场消费品逻辑发展。

在2021年国际电子烟产业高峰论坛上,产业向大健康领域转型成为讨论重点——从业者和研究者认为,以草本雾化为例的健康理疗产品,可能会成为一条电子烟的新赛道。

而在另一边,电子烟的烟油市场在2021~2026年期间,还将以15%左右的复合年增长率爆发扩张。市场的态度与国家的态度,将会以何种方式重合,将是未来企业和政府共同探索的方向。

唯一可以肯定的是,时刻准备伺机而动的电子烟制造商,其生命力并不会因为新规的出台而泯灭。长期在国际市场中灵活适应的经验,养成了它们对产品类型和产品功能的包容度——而这种产品的覆盖力和应变力,将成为产业在动荡环境中的强效救心丸。

品牌方

在《电子烟管理办法》这面镜子里,电子烟品牌方看到了一些不太一样的讯息。

中国电子烟品牌有几个特点:作为一群互联网人的创业项目,电子烟的商业模式主打风口和流量;品牌基因更接近快消品而不是电子产品,因此呈现轻资产、重营销的结构;品牌竞争里充斥大量资本游戏,不少品牌的第一桶金和第十桶金都靠融资。

和烟油厂一样,中国电子烟品牌的业务有百分之九十都是海外出口。按理说,这次国内的口味禁令对品牌方的影响并不会伤筋动骨。

从美国的经验来看,口味令出台初期,本土电子烟市场零售规模从96.44亿美元缩水至93.78亿美元,但很快又在2021年回升至102.99亿美元,短期降幅极其有限。

因此,行业内预测:2022年国内电子烟市场增速将出现20%的负增长,但2024年有望重回10%以上的稳定增长。

短短一两年的国内市场沉寂,对于品牌方而言,也可以靠着海外业务的回血而平稳过渡。最近几年,国内电子烟头部品牌的换弹产品有60~70%销售市场都分布在东南亚一带。在这些国家,水果味、薄荷味、汽水味的烟弹都备受欢迎。

但是,品牌方比烟油厂有着多一层的顾虑:国内的政策变动会影响融资规模。

恒信、梵活一类的烟油厂,基本上都是在2008、2009年就成立了的“老字号”。经过长期的市场竞争和筛选,它们具备着稳定的现金流、牢靠的供应关系、和充足的资本储备。这些头部企业更有可能抵抗住摇晃的市场信心。

而另一些电子烟品牌方却不同——一群互联网人在2017年的风口时期进入市场,有不少至今仍保持着初创企业的运营模式。就在去年,13家新老电子烟品牌共获得超过10亿的融资。

以往,资本能够慷慨地砸向这些企业,看重的是流量拉动的市场效应。而如今,国家明显表露出了清整流量的态度——没有了过去的融资条件,电子烟品牌就像蝴蝶断了翅膀。

这么说的意思,并不意味着电子烟品牌都是靠投融资过活的寄生虫;只是,有一点需要在此被指出:企业能力和融资表现之间,本来应该是互相利好的,在电子烟行业却存在脱节。

其中,最典型的代表就是悦刻的母公司雾芯科技。从2019年底的线上禁售令,到去年11月的国标出台预热期,再到今年3月的调味禁令,雾芯科技一路大风大浪地走来,盈利能力过硬。

就在新规发布的3月11日,雾芯科技发布了去年可称得上光鲜的财报。2021年,公司净营收为85.21亿元,同比增长123.1%。

但是,这份好成绩却并没能挽留住资本的常驻。当天,雾芯科技股价下跌约36%,创上市新低。过去一年里,雾芯科技的股价距离35美元/股的高点,足足下跌了95.74%。

调味限令下达后,也许电子烟品牌最应该问自己的是:在宏观政策波动资本信心的时候,要靠什么来证明价值?

首先,产品更新的路走不通了。电子烟不是一个以技术成长为特色的行业,它的竞争逻辑更接近快消品——靠口味的推陈出新取胜。在过去,消费者选择烟油口味,相当于喝饮料和喝水的区别;而现在,选项成了喝依云水还是喝农夫山泉——差别不再显著。

美国目前的市场情况,就足以见得口味的限制,让产品更新失去必要性。根据4月最新的数据显示,美国市场的电子烟销量连续3个月以31.7%的增长率发展着,但是品牌在产品更新方面几乎没有动作。

其次,铺店模式也将永远失效。2019年11,电子烟线上禁售令发布后,线下店铺的数量成为了衡量品牌实力的指标。

过去,电子烟卖得好,和店铺扩张的热情有很大的关系。以柚子为例,2021年初推出了年度“万店计划”,宣传中,单店补贴最高可达118万元。其将店面类型分为5个级别,最低一级“单店累计总补贴额零售价值约11万元”。

然而,《电子烟管理办法》中的新规定写明:销售端的企业或个人需要具备从事电子烟零售业务资格,并不得排他性经营上市销售的电子烟产品——这说明,未来的电子烟商店将不会出现专卖店的形式。

产品和销售,这两个传统业务增长点被打上了叉后,可以想象中国电子烟品牌将会进入一段发展的迷茫期。接下来,谁能率先掌握差异化竞争的密码,谁就能在这一场向头部集中的游戏中存活下来。

零售与代理

在所有的电子烟生产与流通环节中,这些电子烟品牌店的店主,是唯一没法用海外业务做缓冲防线的人。

在一家电子烟零售店里,基本70%~80%的货品都是水果味,90%以上的客人都是冲着水果味来的。如果更换以烟草口味为主,就要重新培养用户习惯,设计容易被接受的烟草味产品——而这一切的进度和规划,都掌握在烟油厂和品牌方手中。

同时,对于很多零售商而言,投入行业的动力之一就是来自于品牌方的大力扶持和补贴,而这些福利在将来很可能会随着专卖店被禁止而消失。

去年,零售商和品牌方还处于蜜月期。3月,铂德在成都展会上喊出单店最高66万补贴的政策,成为当时补贴政策的天花板;不到一个月,YOOZ宣布单店补贴突破百万,最高达118万。雪加也不甘示弱,宣布向其代理商发放总价值数亿元人民币的股票。

此外,MOTI魔笛宣布补贴10亿,建店10000家;极感宣布投入5亿,开设3000家新门店;ZIPPO旗下品牌VAZO喊出1万元开店享受最高15万元补贴的加盟政策。

以前,一个电子烟品牌专营店的营收能达到10万元——同时,因为能享受来自品牌方一定量的免费货补,所以成本很低。而现在,如果不卖水果味,大部分店铺的营收就减到只有1万元,再加上没有了来自品牌方的福利加持,很可能会面临入不敷出的境遇。

总结来说,没有海外业务转移压力、对市场变化没有行动的主动权、失去品牌方补贴——这些都是《电子烟管理办法》实施后经销商不得不面对的藩篱。

近期,多个省市开始陆续发布电子烟零售布局和许可证数量规划。截至4月24日,已有18个省市公布的电子烟零售许可证数量共约2.7万张——而目前国内现存的电子烟零售店有19万家。

对于很多电子烟零售店的店主而言,他们的从业时间不过一两年,刚刚开始尝到一些扭亏为盈的甜头。不想就此退出,就只能谋求转型。

唯一转型的方法可能是申请烟草专卖零售许可证,以获得电子烟零售的资质。这意味着,未来电子烟门店或以集合店的方式存在着:各个品牌的电子烟和传统卷烟将同时被放到货架上。

如果说新规出台是电子烟行业最后一轮的大洗牌,而零售环节是清洗最惨烈、最彻底的;那么,新规对代理环节的处置,甚至连洗牌都算不上,而是直接弃牌——至此以后,电子烟的代理环节将不再存在。

原来,除去品牌直营外,电子烟行业的渠道逻辑主要分为两种:

一是品牌-省代-区域代理-终端零售;

二是品牌-国代,国代成为批发商,在自有渠道进行分销。不管是哪一种,代理商都是电子烟流入市场的重要枢纽。

而在未来,国家电子烟交易平台上线——渠道链将变成品牌将产品录入平台,再由平台整体进行产、供、销全流程管理,批发商将大概率由各地烟草销售部门承担。整个过程完全替代了原先的代理机制。

对于原先的代理商而言,一种比较乐观的出路是转型为服务商,协助企业进行渠道店面的品牌维护、物流配送、售后经营等工作。在未来,当专卖店、店铺补贴成为过去式,品牌方之于零售商的粘性该如何维持——这也许是电子烟服务商这种新型职位的生长契机。

不管是零售商还是代理商,《电子烟管理办法》都传达出一种强大的信息——过去的模式和定位必须被打破,从业者必须认识到电子烟的一体两面:它是烟,所以必须严格限制流通渠道;同时,它是电子产品,因此也需要更专业化、技术化的服务链条。

在未来,只有下游人员真正理解电子烟的属性,销售的通路才能重新振作。

尾声

相较于电子烟概念版块地动山摇的股市,很多电子烟人对于这次变故的反应是:沉重,但是接受。

面对外界问询,悦刻只表示将全力投入新品的研发。另一品牌柚子公开称,已经研发符合国家标准的烟草风味产品,预计今年上半年发布。

这样的结局,其实在电子烟将自身定位为新型烟草产品时,就已经注定会发生了。

近年来,世界的“去烟化”运动已经取得了史无前例的进展。到2025年,60个国家将实现减少30%烟草使用的自愿目标。十年时间,全球吸烟人数将下降5000万——对于成瘾物质而言,这已经是非常了不起的成果了。

人类对杜绝烟草使用的决心是坚定的——因此,只有当电子烟的定位不再仅仅是满足人们对尼古丁的需要,而是真正能做到帮助人们戒断烟瘾、维持健康时,电子烟的发展才会真正符合时代的趋势。

当跳脱出“烟”的字眼,一些企业似乎才发现了新的发展机会。

电子烟代工龙头思摩尔,目前正在与美国药企AIM合作研发新冠肺炎吸入式疗法,为一种叫安普利近的药物提供安全雾化吸入装置,将其输送到肺气道深处。目前,该药物在美国已经通过第三期临床试验。

与之相似,电子烟的雾化技术逐渐在更多领域得到应用和推广,例如中药雾化应用、吸入式雾化疫苗、医疗美容雾化应用等领域。

口味限令不会是相关行业改造自身的终点。在电子烟作为烟草产品的定位被时代逐渐淘汰之前,它是否能在这有限的时间中证明自身对于人类的价值——这也许是这个行业能留存多久、能创造什么的关键。

参考资料

《电子烟管理办法》出台后,中国电子烟行业将如何发展?

非烟草口味电子烟陆续停产,渠道进入转型关键期

糖衣“烟”弹的最后50天

清库存、调门店 电子烟“断甜”新规下行业蝶变

电子烟最后的挣扎

五一“断甜”倒计时,果味电子烟出清了吗?

电子烟迎来最后一轮大洗牌

褪去糖衣 电子烟还甜吗

“电子烟油之父”姚继德,呼吁电子烟走好“出海路”

13家新老电子烟品牌及渠道于2021年共获得超10亿级融资

电子烟新规即将出台,市值暴跌95%的雾芯科技值得“抄底”吗?

电子烟"补贴战":YOOZ被曝高额补贴"猫腻多",新政出台有望结束混战

电子烟专卖店即将退出历史舞台,19万家零售店该何去何从?

《电子烟产业蓝皮书》披露多个关键数据 行业转向“大健康”与出海

本文来自微信公众号:立方知造局(ID:m3zhizaoju),作者:李昀