自1990年以来,做空日本国债(特别是10年期国债)是经典的“寡妇制造者”(widowmaker)交易的标的资产。由于日本经济疲软和政府债务水平非常之高,大量交易者都认为日本国债被错误定价,从而做空日本国债。然而日本国债价格并未下跌,错误定价变本加厉,使得大批做空者被无情“绞杀”。

这一幕最近在做多日元的日本散户身上重演:在日本央行“历史性”干预后,看涨日元汇率的日本散户投资者溃不成军,净多头头寸从接近纪录高位的水平上削减了561亿日元(4.57亿美元)。

日本散户“逆市”看涨

传统上,日本散户投资者倾向于持有日元的净空头头寸,因为投资者会在国外寻求更高的收益率。

但在全球央行收紧政策抗击通胀之际,日本散户投资者开始看涨日元汇率,押注日本央行会追随美联储,改变目前的宽松政策。

在美联储升息影响下,日本国债收益率此前持续上涨,一度攀升至0.245%,触及日本央行的上限(日本的收益率曲线控制政策旨在将10年期政府债券收益率保持在零附近,并有25个基点的回旋余地)。

随着日本国债收益率走高之际,日本散户的看涨情绪更加浓烈。

Tokyo Financial Exchange数据显示,日本散户投资者的日元净多头头寸一度攀升至2580亿日元(21亿美元),创下历史新高。这些日元头寸大部分是做多日元兑美元和欧元。

散户投资者的做多与机构投资者的做空形成鲜明的对比:商品期货交易委员会(CFTC)的数据显示,投机性机构交易员已经持有日元净空头头寸约一年。

日本央行“历史性”干预

但在日本央行面前,散户的看多押注显得不值一提。

为了保住利率目标,日本央行上周开启“历史性”干预,发起了为期四天的无限制购债狂潮,以铁腕手段力压债市收益率。

上周三,日本央行更是宣布继续加码购债,提高3-5年期、5-10年期国债购买额,其中,3-5年期国债购买额从4500亿日元增至6000亿日元;5-10年期国债购买额从4250亿日元增至7250亿日元。除此以外,日本央行还进行了计划外的购债操作。

消息公布后,日本国债应声大涨,日本30年期国债收益率下跌10个基点至0.97%,10年期国债收益率下跌至0.23%,日本央行成功暂时守住了0.25%的收益率上限。

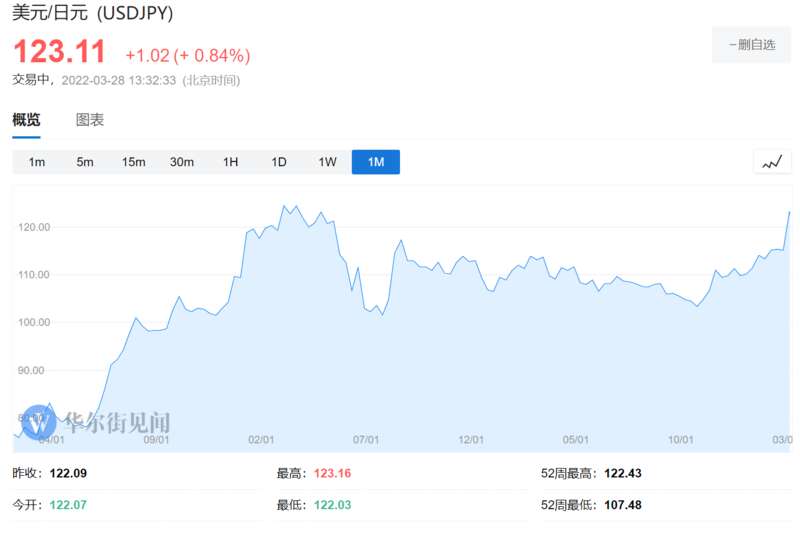

日元汇率也应声下跌,美元兑日元升至123.11,创2015年11月以来的最高水平。

日本央行行长黑田东彦似乎并不关心日元汇率走低。他在上周五的讲话中表示,弱势日元总体上对经济有利,日本央行必须继续实施刺激政策。

黑田东彦的话有一定道理。长期以来,实现通胀目标一直是日本央行政策的圣杯,政策制定者们至少已经有一代人,没有努力应对过任何与大通胀相关的后果了。

而弱势货币往往会推高通胀,日本政府上周五报道称,本月东京房价涨幅创两年来新高。彭博经济研究预计,日本4月份的通胀率将攀升至2%,达到日本央行的目标——这将是一个罕见的壮举。

散户被迫“缴械”

但对于押注日元上涨的散户投资者而言,结果则相当苦涩。随着日元汇率暴跌至7年低位,投资者不得不平仓离场。

Tokyo Financial Exchange数据显示,在日本央行介入后,日本散户投资者大幅削减看多日元头寸,日元的净多头头寸从接近纪录高位的水平上削减了561亿日元(4.57 亿美元),削减幅度达到1/4。

对于尚未平仓的散户投资者而言,未来前景也不容乐观。

法国兴业银行策略师Albert Edwards认为,日元有可能跌至1美元兑150日元左右的水平,这将是1990年以来的最低水平,比1998年日本房地产泡沫破裂时还要弱。

但日本央行的鸽派做法并非没有代价。

通过日元贬值推高的通胀最终将由消费者承担,而他们的支出对于更持久的复苏至关重要。

日本去年第四季度GDP有所反弹,但增幅远低于预期,经济复苏仍然乏力,随着疫情防控措施的放松,让消费者走出去消费是至关重要的。物价飙升则可能会产生相反的影响。

黑田东彦也似乎意识到了这种危险,他在致日本商业联合会的讲话中表示:

“银行工作人员的一项定量分析表明,日元贬值在推高耐用品价格方面的影响近年来有所增加。因此,日元贬值可能会通过物价上涨对家庭收入产生越来越大的负面影响。”