作者|Eastland

头图|视觉中国

2022年3月29日盘后,比亚迪(00259.SZ)发布的《2021年度报告》显示:财年营收2161.4亿、同比增长38.02%;全年汽车销量72.1万台、同比增长82.8%;经营活动现金流净额654.6亿、同比增长44.22%;归母净利润30.5亿、同比下降28.1%。

美东时间3月29日,特斯拉收于1099美元,市值1.14万亿美元、折合人民币7.25万亿,相当于12个比亚迪、3.5个茅台。而在2021年,比亚迪交付数、经营现金流净额分别为特斯拉的77%、88%。

2021年“蔚、小、理”均未盈利,三家共计交付28万台、相当于比亚迪的36%。3月30日收盘价对应市值分别为:375亿美元、244亿美元、280亿美元,三家市值合计900亿美元、折合5700亿人民币,相当于比亚迪85%的市值。

“向前”看特斯拉、“向后看”蔚小理,比亚迪估值明显偏低。

未来10年~20年插电混动将成为中国最畅销的新能源车,这是国情、民情决定的。比亚迪坚持DM插混、EV纯电“比翼齐飞”的战略,具备特斯拉及“蔚小理”无法企及的优势。

王传福和他的比亚迪将“混”得越来越好。

不只有汽车

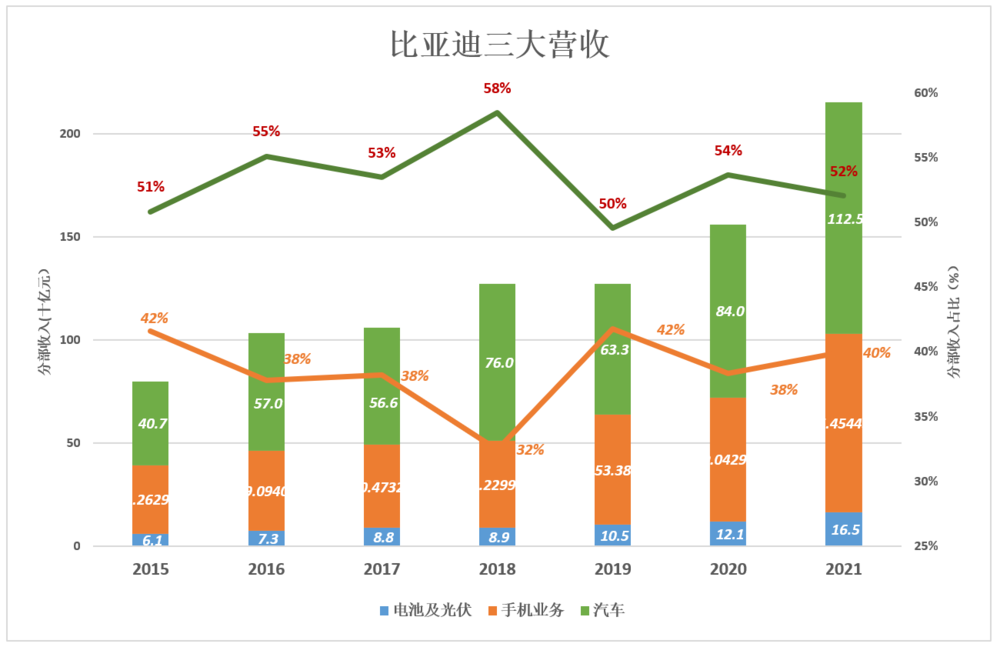

2021年,比亚迪营收增速比2020年高15.4个百分点,其中:汽车销售收入1125亿、同比增长33.9%;占总营收的52%,较2020年低1.6个百分点。

比亚迪旗增速下堪比新能源车的业务是“手机部件及组装”。不要被名称误导,手机板块涵盖消费电子、汽车智能系统、物联网、机器人等众多产品,约占总营收的四成。2021年收入864.5亿、同比增长44%,占总营收的40%;

2021年,“电池及光伏”业务收入164.7亿、同比增长36.3%,占总营收的7.6%。

比亚迪旗下三大业务,增长“最慢”的是汽车业务!

手机业务营收增速超过炙手可热的新能源车有三个原因:

一是业务内涵今非昔比;

二是在疫情对全球供应链的影响下,比亚迪获得更多市场份额;

三是新能源车数字化进程提速,汽车智能系统出货量稳步增长。

利润不是新能源车企估值的首要指标

1)毛利润构成

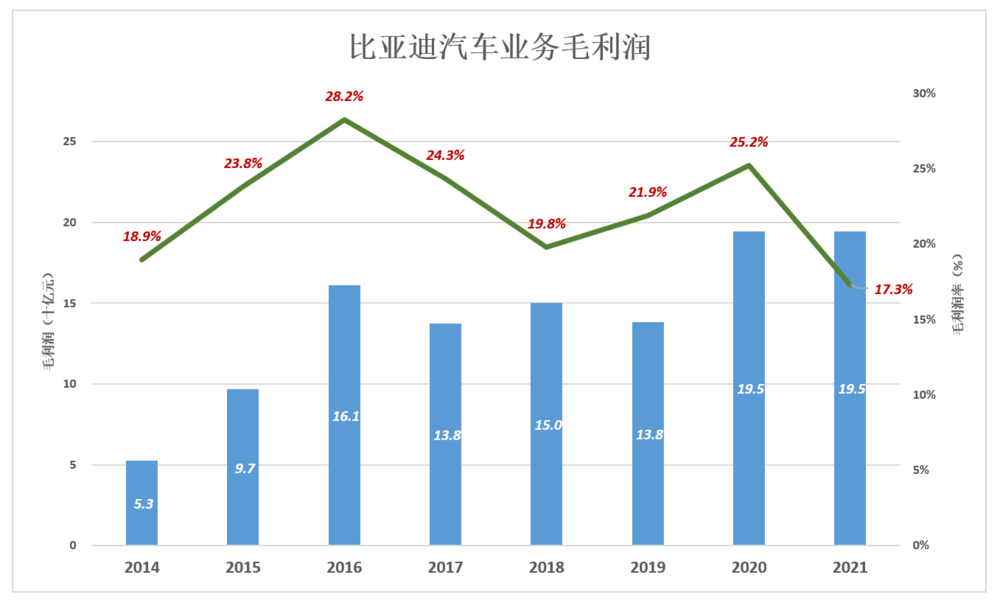

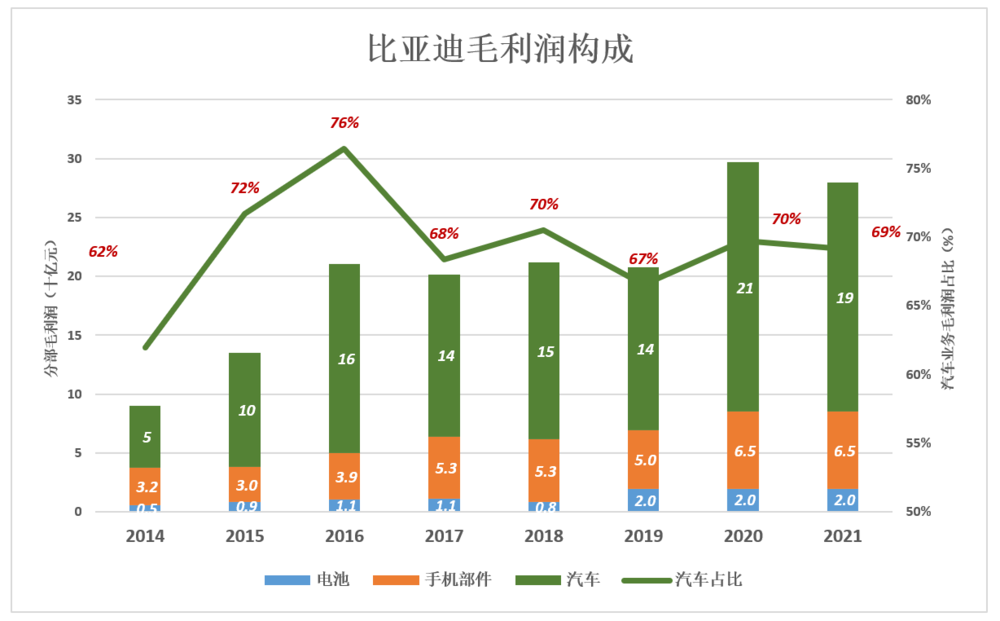

2014年以来,比亚迪汽车业务毛利润率在17%~28%间波动。2020年比亚迪汽车毛利润率25.2%,仅次于2016年的28.2%。

2021年中国新能源车销量达352万辆、同比增长160%。在补贴退坡的背景下,销量翻着倍地增长,Q4渗透率接近20%!

补贴这根“拐杖”的作用日益弱化及产品“平民化”是中国新能源车市场成熟的标志。对新能源车龙头比亚迪而言,既是责任也是机遇,不是被动顺应潮流而是推波助澜。低端而非“低性能”车型的推出,显著拉低了毛利润率。2021年汽车业务毛利润195亿、利润率17.3%。不过还是远高于传统汽车厂家(2021年H1,上汽、一汽毛利润率分别为11.4%、8.6%)。

汽车业务毛利润率下降主要原因有两个:一是产品结构变化,二是动力电池原材料成本上升。

尽管采取“以价格换市场”的策略,比亚迪新能源车销量增速还是只有“大盘”的一半(2021年中国新能源销量增长160%)。

2020年3月15日,比亚迪宣布上调指导价3000-6000元,“王朝”、“海洋”两大主要产品系列均在提价之列。说明比亚迪试图在“以价格换市场”与“保持盈利能力”之间找到平衡点。

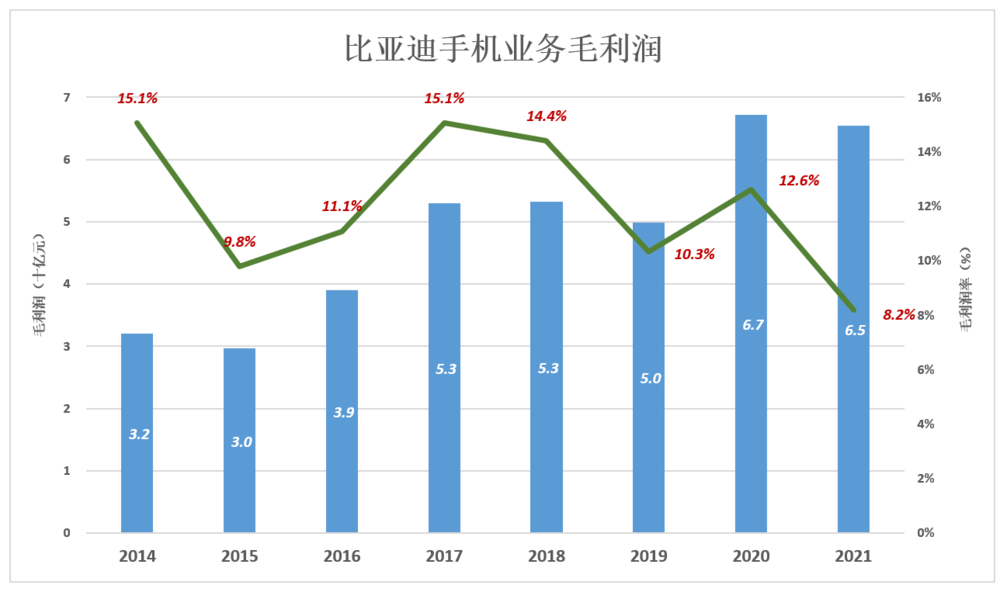

“手机部件及组装”毛利润率大致在8%~15%之间波动,明显高于工业富联。

2020年手机业务毛利润67亿、毛利润率12.6%,工业富联毛利润率为8.4%:

2021年,手机业务营收同比增长44%,毛利润65亿、利润率8.2%。

消费电子、汽车智能系统、物联网、机器人属于重要的战略新兴产业,竞争日趋激烈。预计比亚迪相关业务会以抢占市场份额为先,毛利润将维持略低于10%的水平。

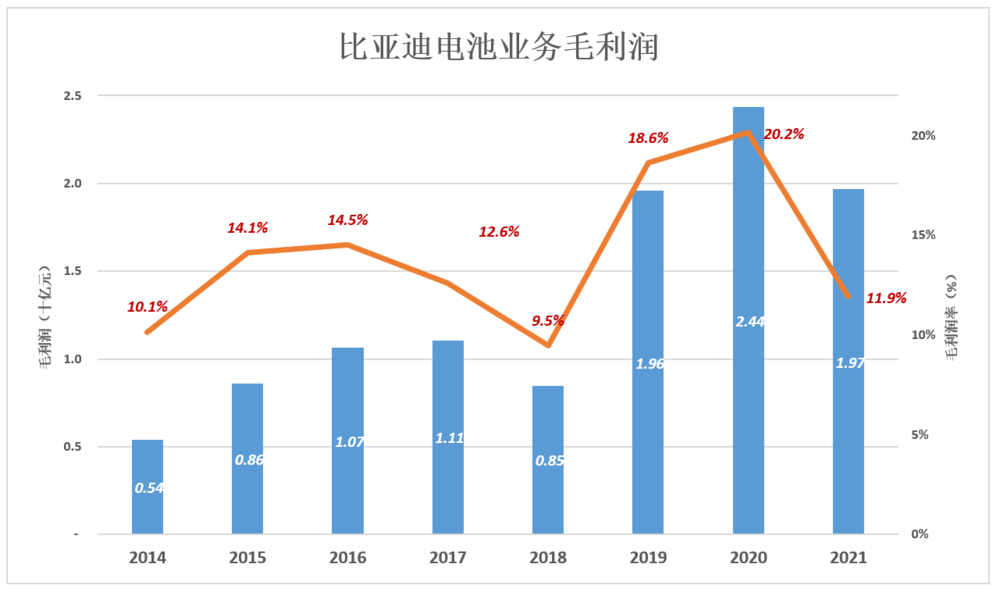

二次充电电池业务“老树发新芽”,2020年录得毛利润24.4亿、毛利润率20.2%。2021年面临的形势与手机业务相似,毛利润19.7亿、利润率11.9%。

2014年,汽车业务毛利润占比就超过60%。2016年,汽车业务毛利润160亿、贡献率冲高到76%;

2019年,毛利润金额及份额分别回落140亿、67%;

2020年汽车业务毛利润达212亿、占毛利润总额的70%;2021年,汽车业务毛利润195亿,占毛利润总额的69%。

汽车是比亚迪旗下盈利能力最强的业务,以总营收的50%贡献了毛利润的70%。

2)净利润不是主要指标

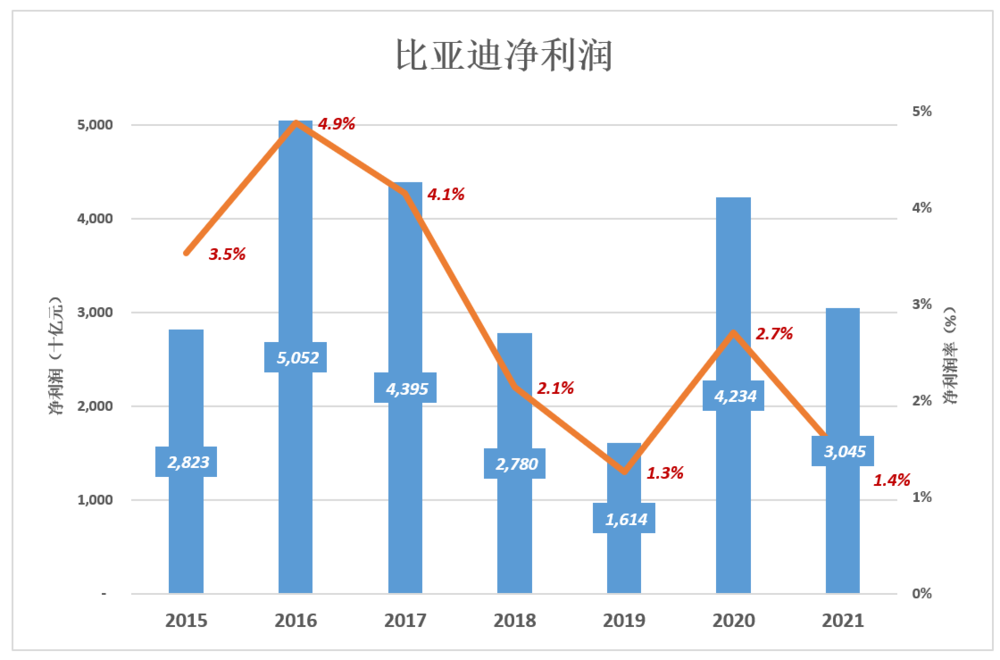

2016年,净利润超过50亿、净利润率4.9%。但从2018年起,比亚迪进入低利润模式,净利润率在1.3%~2.7%之间波动。

比亚迪所在新能源车、IT产品智造领域正处于激烈变革中,远未到安居乐业、赚钱养家的时候。

鉴于A股不允许持续亏损,比亚迪的策略可以概括为:“价格换市场”、“投资末未”、“把赚的钱花出去”和“保持微利不亏损”。

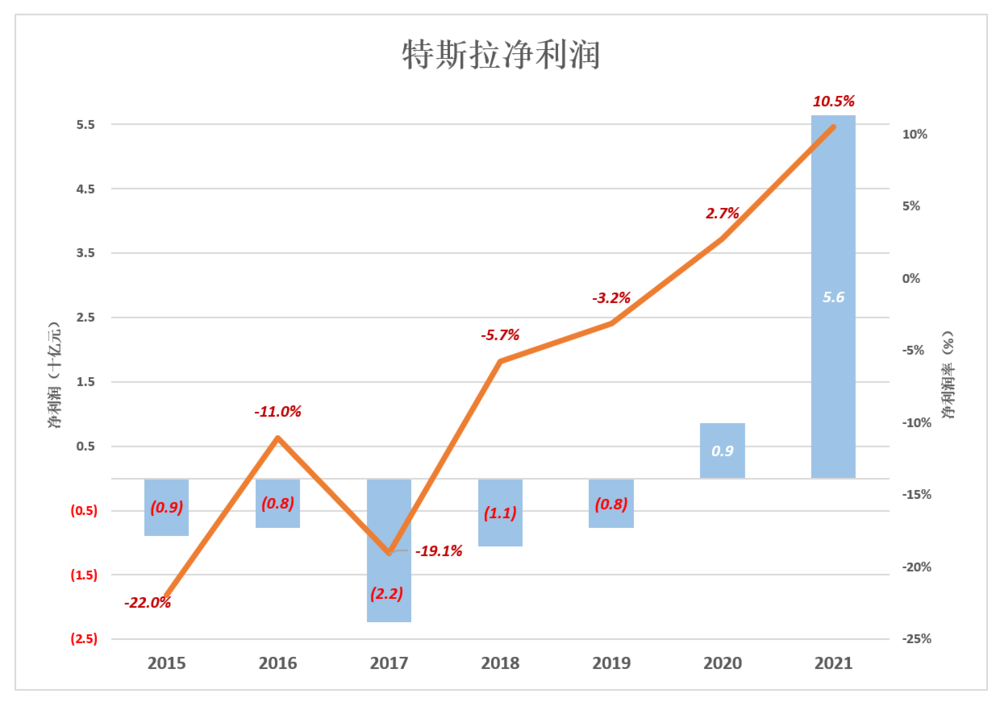

亚马逊、特斯拉发展经历中曾有相似的境遇,他们的策略是“该亏就亏”,以亏损换未来。熬过漫漫长夜,终于开始盈利,市值一飞冲天。

2015年特斯拉亏损8.9亿美元、亏损率达22%;2017年亏损22.4亿美元、亏损率19.1%;直到2020年才扭亏为盈,取得净利润8.6亿美元;2021年,特斯拉迎来“收获季节”,净利润达56.4亿美元、利润率10.5%。

比亚迪个位数的净利润率大致相当于特斯拉2020年的水平。

对新能源车赛道,净利润不是最主要的指标。

2021年“蔚、小、理”均未盈利,合计交付28万台、相当于比亚迪的36%。3月30日收盘价对应市值分别为375亿美元、244亿美元、280亿美元,交付数分别为9.1万台、9.8万台、9.05万台。三家市值合计900亿美元、折合5700亿人民币。

如果只看净利润,2020年之前的特斯拉一钱不值,蔚小理也不应该拥有比亚迪85%的市值(三家合计)。

3)经营活动现金净流入

在连续亏损的那些年,亚马逊、特斯拉都非常注意现金流。

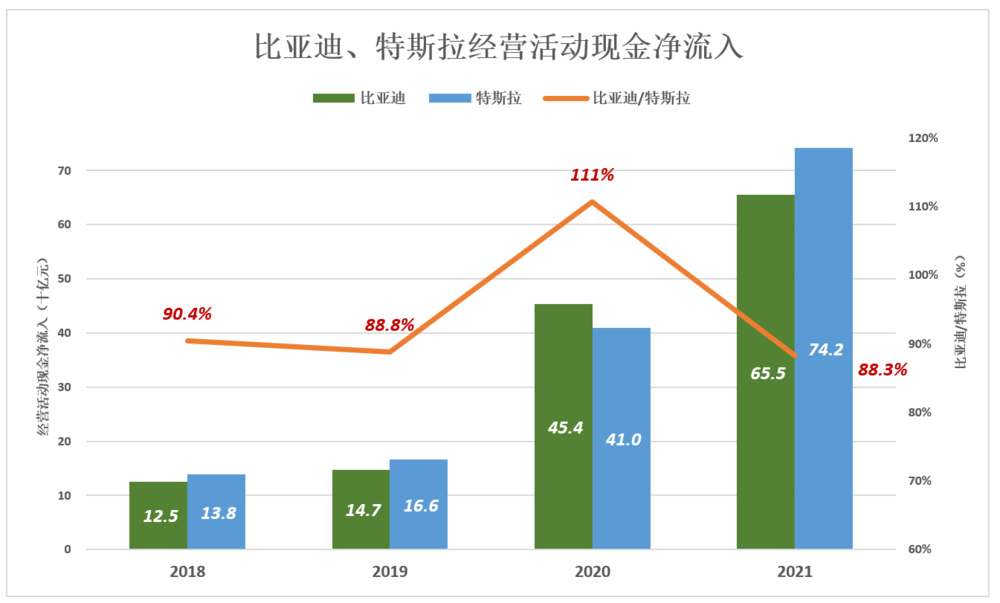

2017年特斯拉亏损22.4亿美元,但经营活动现金净流出仅6065万美元;2018年虽然亏损10.6亿美元,经营活动现金流却已回正为21亿美元;2021年经营活动现金净流入达115亿美元,为净利润的204%。

比亚迪对现金流的控制能力也很强大。2020年比亚迪经营活动现金净流入454亿、相当于特斯拉的111%(59.4亿美元);2021年比亚迪经营经营活动现金净流入655亿、相当于特斯拉的88.3%(115亿美元)。

2021年,比亚迪交付数、经营现金流净额分别为特斯拉的77%、88%。市值仅为特斯拉的十二分之一。

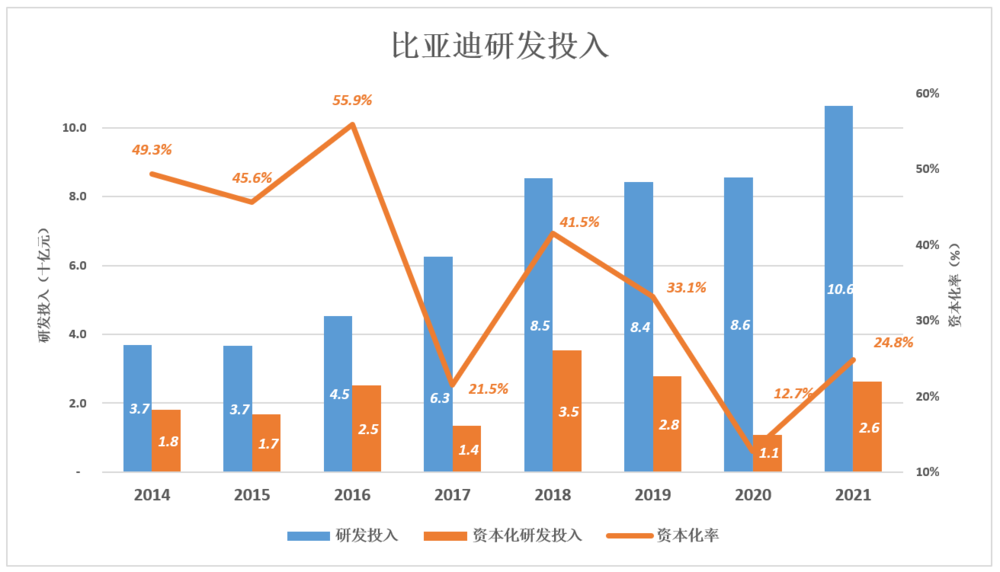

4)研发投入资本化

2021年11月9日虎嗅《比亚迪的里子》文中,作者首次讨论了比亚迪研发投入资本化问题。

研发投入的部分成果(按成本)被资本化,纳入无形资产,然后逐步摊销到后续各期的研发费用中,未被资本化的研发投入被计入当期研发费用。

研发投入100亿,资本化30亿还是70亿,对净利润的影响可达40亿!

2014年~2019年,研发投入资本化率在30%~50%之间。例如2019年,84亿研发投入的33%被资本化。而2020年86亿研发投入只有12.8%被资本化。资本化率的差异,对经营利润的影响接近30亿!

2021年研发投入106亿,其中26.4亿被资本化,资本化率24.8%。

有些投资者很在意2021年归母净利润比2020年少12亿、降幅为28%。其实,只需把2021年研发投入资本化率提高11个百分点(与2019年资本化率相当),归母资利润就能与2020年持平。

2021年长城汽车(601633.SH)研发投入资本化率为63.95%。如果比亚迪将研发投入的64%资本化,归母净利润将增加40多亿达到72亿(比长城汽车高8、9亿)、同比增长70%!

告别传统燃油车

燃油车是比亚迪造电动车的“跳板”,为什么特斯拉能直接生产电动车,不需要燃油车这个“跳板”?因为美国汽车工业基础雄厚、人才众多。特别是在汽车产业不景气的背景下,特斯拉几乎是“白捡”了一个生产基地,招募高端汽车人才更上易如反掌。

中国的情况完全不同,1990年代末合资汽车厂才开始崛起,为数不多的“高端人才”都扎堆在合资厂里享受优厚待遇。比亚迪选择了最“笨”的路径:先从燃油车做起,培养研发团队、工程技术人员并建立完整的销售体系。截至2021年末,比亚迪已制造并销售近640万辆车(包括燃油车、电动车),在研发、生产、销售、服务方面积累了丰富的经验和人才,再也不会有人说“电池大王不懂汽车”了。

比亚迪F3的成功,还有吉利、长城在燃油车领域的“辉煌”,说明适销对路的燃油车适合国情、容易“上量”。但比亚迪“以头拱地”布局新能源车及相关产业(动电池、车用芯片),代价不小、风险极大、报表很难看。

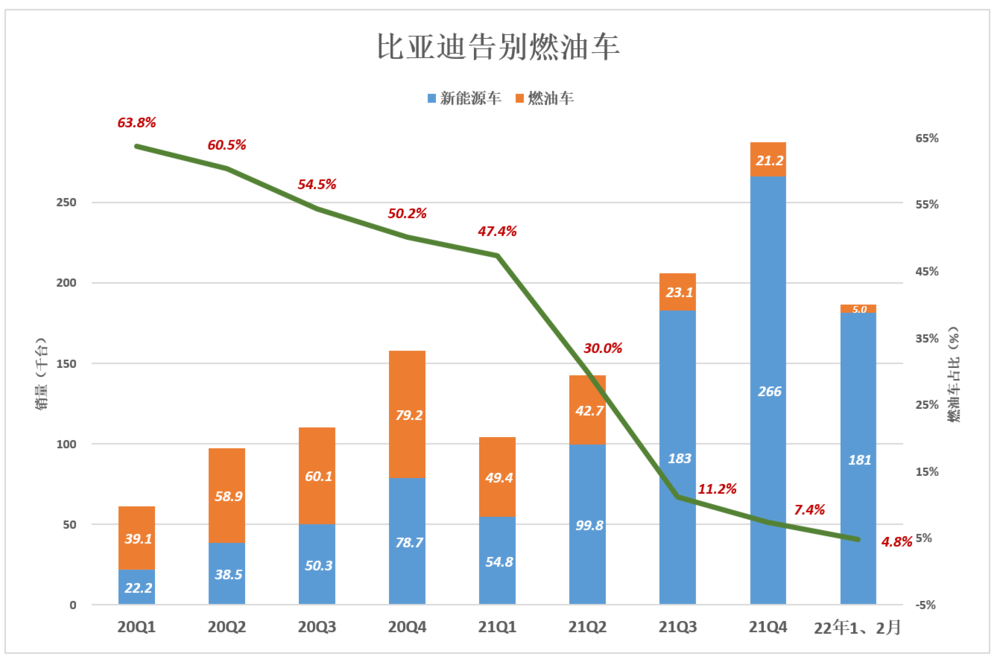

比亚迪燃油车即将完成使命:进入2021年,燃油车在总销量中的份额开始急剧下降:Q1破50%、Q2跌至30%,Q3逼近10%、Q4仅剩7.4%。

2021年11月9日,虎嗅《比亚迪的里子》中,作者曾猜测:“比亚迪将成为全球第一家真正放弃燃油车的汽车企业”。

2022年1、2月,比亚迪卖出18.1万台新能源车、燃油车出卖了5000台。

比亚迪停产传统燃油车,但燃油车相关产能和技术并不会被抛弃,而是在插电混动车领域“发光发热”。

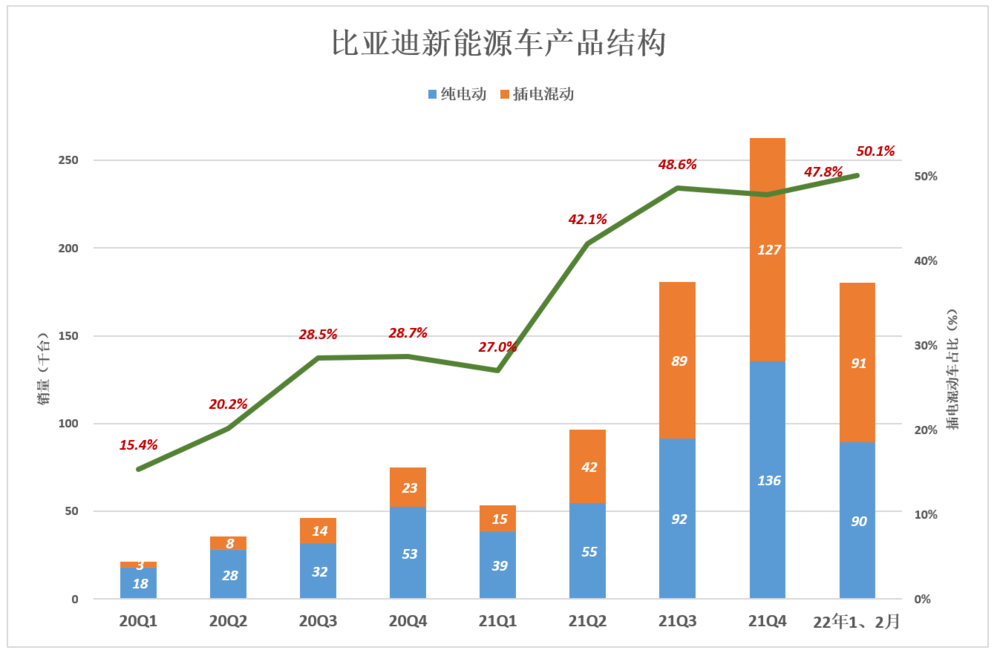

独一无二的产品结构

比亚迪坚持DM插混、EV纯电“比翼齐飞”的战略,具备特斯拉及“蔚小理”无法企及的优势。

进入2020年,插电混动车型开始“上量”,Q1占比15.4%,Q3、Q4均在28%以上。2021年Q2开始,插电混动车型再上一个台阶、顶起“半边天”:

2021年Q4,纯电、混动销量分别为13.6万、12.万,混动占比47.8%。

2022年1、2月,纯电、混动销量分别为9万、9.1万,混动占比50.1%(首次过半)。

《2021年报中》比亚迪称:

插电式混动汽车领域,被誉为“燃油车颠覆者“的”DM-i超级混动“产品,其价格直指同级别燃油车,并凭借超低油 耗、静谧平顺、卓越动力的特点,广受市场关注及认可。

一月,“DM-i超级混动”车型“秦PLUS DM-i”、“宋PLUS DM-i” 和“唐DM-i”三剑齐发,一经发布即迎来订单火爆,供不应求的良好局面,市场热情持续高涨,尽管销量逐月攀升,但累计未交付订单还是不断创出新高。

为了进一步完善产品序列,满足消费者对细分市场的需求,12月“DM-i超级混动”家族再添一员——“Pro DM-i”正式上市。

推崇能量密度、专注补贴三元锂电池,结果在补贴退坡之后,磷酸铁锂电池成功逆袭;补贴越来越少,新能源车销量却持续火爆。说明比补贴更强大的是平民百姓趋利避害的选择。

虽然没有政策“偏爱”,行业专家、投研究人士也鲜有“赞美”,但未来10年~20年插电混动将成为中国最畅销的新能源车,这是国情、民情决定的,不以人的意志为转移。

为什么插电混动是“最佳过渡方案”

1)纯电动车不是彼岸、不是彼岸!

“新能源车不等于纯电动车”应当成为常识。“不明真相的群众”认为把所有燃油车替换为纯电动车就大功告成了,而不晓得化学电池只是过渡。

首先,不论锂、钴、镍等够用30年还是50年,化学电池注意不是最终解决方案;

其次,化学电池不论怎样进步,能量密度都不可能大幅提高。特斯拉21700电芯能量密度为247Wh/Kg。最新推出的4680电芯体积是21700的5.48倍、能量提升5倍,能量密度几乎没有变化。汽油能量密度比化学电池高几十倍,氢要高出上百倍。

从化石能源到清洁能源,需要几十年、甚至几代人的努力和探索,各种方案、路径、模式都应当积极探索、试验,没有一步到位的解决方案。

“纯电动”、“插电混动”都是过渡方案;插电混动不是通往纯电动的过渡;纯电动车没有“道德优势”。

2)插电混动力优势一:不被充电桩“拖后腿”

首先,插电混动车的推广受充电桩限制小。发达国家购买纯电动车的用户主要来自中产阶层,家家户户在私人车位安装充电桩,加上公共充电桩,“车桩比”小于1:1。

发国家桩比车多,我们的国情是车比桩多。截至2021年末,纯电动车保有量为640万台车(2021年销量为292万台);多年来安装的充电桩总数为240万台,公共110万台、私人130万台。510万没有私人充电桩的车主只能靠110万台公共充电桩解决,4、5台车“共享”一个桩。由于充电桩的分布与需求难以动态匹配,局布地段、个别时段供需矛盾突出,因此电动车被称为“电动爹”。

仅2021年的纯电动车销售(292万台)就超过现有充电桩总数(240万台)。保守估计2022年纯电动车销量将达400万台,“充电难”必然进一步恶化,除非新建充电桩的速度提高十倍!

但由于从选址、电力增容、运维、兼容到投资回收都有难点需要探索或者攻克,充电桩根本不可能“大干快上”。

充电难将大幅降低消费者购买新能源车的积极性。

纯电车主有量程焦虑,充满电才敢出远门、电量低于50%心里就不踏实,见充电桩就想“补电”,生怕“过了这个桩就没了这个电”……这样的心态很容易在局部形成“挤兑”。当“长假”高速公路免费,服务区设100个充电桩未必够用。

插电混动车也需要充电,但绝无焦虑。若以插电混动车为主力,推广新能源车受充电桩建设速度的制约会比较小。

纯电动车完成过渡使命后,大量充电桩将被废弃。以插电混动为主要过渡方案,充电桩则不必建那么多、那么急。

3)插电混动力优势二:节约锂资源

2022年春节过后,陆续有20多个品牌的新能源车上调了售价、涉及40多款车型。涨价的源头是动力电池原材料价格持续、大幅上涨。例如电池极碳酸锂,2021年初5.2万元/吨、全年均价8.5万元/吨;2022年初25万元/吨,最新报价已在50万元/吨左右!

供给增加,打击囤积、哄抬可以解决眼前问题。最近六氟磷酸锂价格从59万元/吨回落到51万元/吨。

原材料价格上涨的根本原因是供给跟不上需求:2020年全球新能源车销售为324万辆(欧洲140万、中国134万)。2021年全球新能源车销量翻了一倍达到660万辆,(欧洲230万、中国350万)。需求翻着倍涨,产能跟不上,价格必然上涨。

除了增加供给,减少需求也是解决之道,比如多生产插电混动车、少生产纯电车。因为每辆纯电动车的电池容量是插电混动车的4~5倍。例如:比亚迪唐(插电混动)续航81公里版电池容量17.1kWh,续航112公里版电池容量为21.5kWh;蔚来ES6续航610公里、电池容量100kWh;特斯拉Model X续航605公里、电池容量也是100kWh。

2021年中国纯电、插电混动车销量之比接近5:1。动车电池消耗各种资源,超过95%用于为纯电动车。假如2021年纯电、插电混动车销量的比例是1:5,可以节约60%的资源,特别是中国无法自给自足的锂、钴、镍。

4)插电混动力优势三:减排“性价比”高

纯电动车只不过是过渡方案,但其“原教旨主义”拥趸却认为插电混动车减排不彻底。

用电比“烧油”便宜很多。按现在的油价、电价,上下班往返50公里燃油成本50元、用电成本5元。每逢油价上调,加油站都会排起长队,车主不过想省几十元钱。当他们拥有插电混动车之后,一定会尽量多用电少烧油,不需宣传、不用补贴,更不必监督。

假如一辆混动车一年行驶1.5万公里,节假日出行两次,每次往返1000公里;其它1.3万公里在定居地通通勤、会友、周末休闲购物,其中1万公里纯用电、3000公里因充电不方便烧了油。减排效果相当于纯电动车的67%。

插电混动车使用不到30%的锂资源,减排效果超过纯电动车的60%;且不以还清充电桩“欠账”为条件;不会在高峰时段/地区挤兑充电资源。因此插电混动是“性价比”远高于纯电动的过渡方案。

随着充电桩的普及,混动车主纯电出行的比例会“自动”提高。

5)是否选择插电车混动,主心中有杆秤

对插电混动质疑主要有几点:

第一个问题是贵不贵。

以2021款秦PLUS为例,指导价11.2万,亏电状态下百公里油耗不到4升,0-100公里加速时间不到8秒。某合资大品牌燃油车指导价12.5万,排量1.5升、轴距较秦短、百公里油耗6.6升,0-100公里加速10秒以上。

插电混动车的竞争对手不是纯电动车,而是传统燃油车。与燃油车相比,插电混动车的优势可以概括为1.0的油耗、1.5的价格、3.0的动力。

2021年卖得最好的燃油车是东风日产轩逸,指导价11.9万、排量1.6升,百仅是油耗5.3升,2021年销量近50万。插电混动车首先要抢夺这就是这块市场。

插电混动多了一套发动机、变速器,但电池容量仅为纯电动车的五分之一。发动机、变速器高度成熟,几乎不需要研发,让折旧殆尽的固定资产发挥余热,节约了宝贵资源。而动力电池原材料眼瞅着越来越贵,所以插电混动具有成本优势。

第二个问题是省不省。

假如一辆混动车一年开1.5万公里,其中1万公里纯电出行。考虑上下班拥堵和高油价,小排量燃油车百公里成本也得七、八十元,纯电出行成本最多10~20元(夜间充电成本低)。而在亏电状态下油耗不到4升,5000公里燃油出行也能省钱。粗略估算,混动车每年可节约6000元能源成本,十年省6万。

最后一个问题是保值率。

新能源车保值率的确低于燃油车。但10万出头的插电混动车,开10年能省下6万,残值算2万。但10万出头的燃油车,开10年最多卖3、4万而已,还是插电混动车划算。

中低档燃油车的“丧钟”已被插电混动车敲响。

*以上分析仅供参考,不构成任何投资建议