作者|Eastland

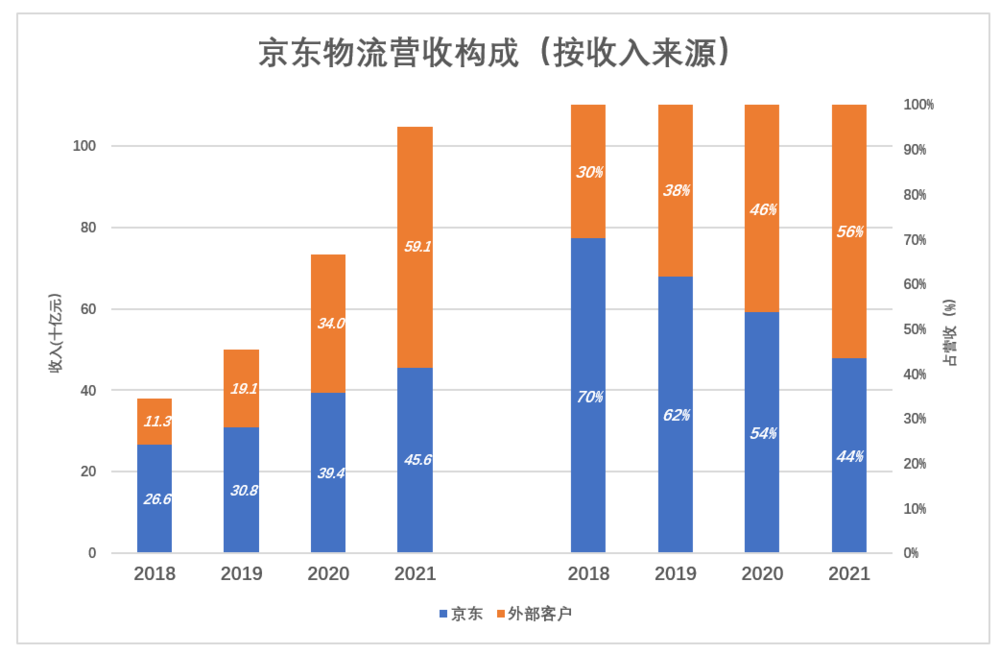

2022年3月10日,京东物流(02618.HK)发布2021年业绩公告——2021年营收1047亿,同比增长42.7%;营收中的591亿来自非京东客户,占比达到56%;2021年净亏损156.6亿,其中128.4亿因可转换可赎回优先股公允价值变动产生。

截至2021年末,京东物流运营1300多座仓库(2020年末为900多座)、超过7200个配送站,雇佣超过20万名自营配送人员。

拆解营收结构

1) 主打“一体化服务”

京东物流的定位是“一体化供应链物流服务商”。对B端客户而言,“一体化”与“一站式”的本质相同,提供的物流服务包括快递、整车及零担运输、“最后一公里”、仓储、增值服务等。

与传统物流服务相比,“一体化”或曰“一站式”不仅更加高效还能有效提高客户的运营能力。截至2020年度,中国一体化物流服务市场规模超过2万亿、渗透率为31%。

2021年,京东物流营收1047亿,同比增长42.7%。其中,来自“一体化供应链客户”(简称“一体化”客户)的收入为711亿、占比68%,来自“其它客户”的收入为336亿、占比32%。

“一体化”是物流服务的发展方向,但京东物流中来自一体化服务客户的收入持续增长、占比却显著降低,2018年来自“一体化”客户的收入为342亿、占营收的90%,2021年不到70%。原因是来自京东的收入占比一直在降低。

2)外部客户的三个趋势

“外单”占比首次过半

2018年,来自京东的收入为266亿,占营收的70%;

2021年来自京东的收入增至456亿,占营收的比例为44%,来自外部客户(即“外单”)的收入591亿、占比56%。

外单意味着被市场认可,也是京东物流实现盈利的关键。早在2017年4月正式对外宣布开放独立时,京东物流外单就是盈利的。年度外单占比首超50%,是京东物流的重大利好。

“一体化”客户数量、户均支出“双增长”

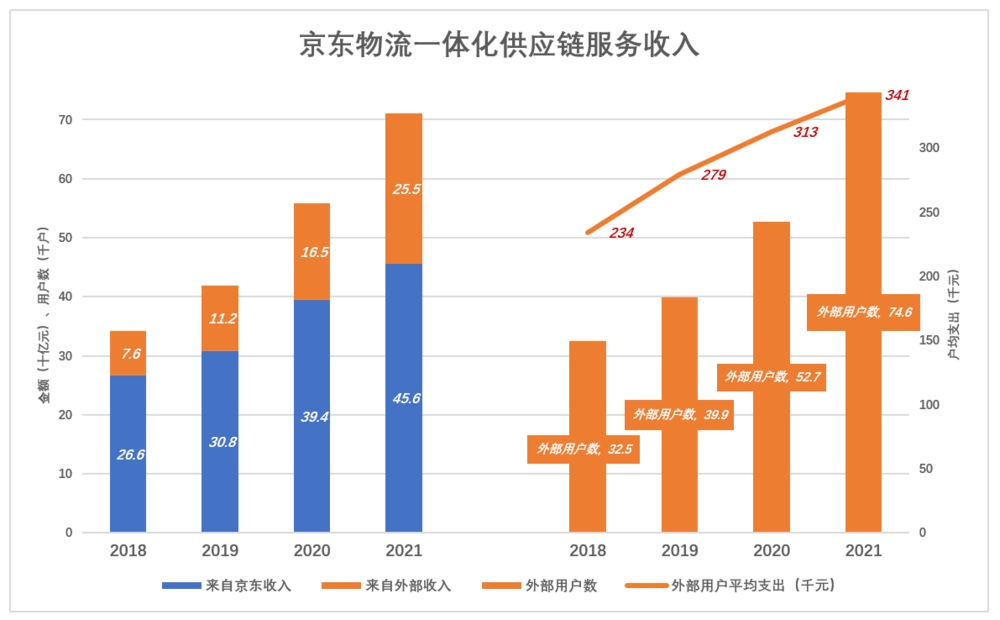

2018年,接受“一体化”服务的3.25万外部客户,平均支出(ARPC)23.4万元,总营收76亿;

2020年,接受“一体化”服务的5.27万外部客户,平均支出31.3万元,总营收165亿;

2021年,京东物流“一体化”服务所获711亿收入中,来自京东的456亿占比为64%;7.5万外部客户接受“一体化”服务,户均贡支出34.1万,总营收255亿。

与2018年相比,2021年来自京东的“一体化”收入占比降低了14个百分点。“外单”在“一体化”收入中占比过半只是时间问题。

主攻关键行业、拿下头部用户

“一体化供应链服务”不仅对提供者有极高要求,成为客户的门槛也不低。

京东物流从行业头部用户入手,主攻快消、家电、3C、服装、汽车、生鲜六大行业,积累具有行业代表性的解决方案及产品。

2021年7.43万外部客户中,贡献营收1000万元以上的有296家(2020年为179家),户均贡献4240万(2020年为3770万)、共计126亿,占外部“一体化”客户总营收的49.3%,2020年这个比例是41%。

“以储代运”成过去时

京东物流原本是京东电商平台的履约工具,它的业务逻辑与快递公司是相反的。

快递公司的逻辑是:用户在电商平台下单,快递公司揽收,包裹踏上“奔向”用户的旅程;

京东自营则是:依据运营经验及优化算法得出的需求预测,将货物调拨到位置最理想的区域履约中心(RDC),再进一步分拨到前端配送中心(FDC)。至此,用户还没有在京东商城下订单。

消费者下单后,商品在第一时间从距TA最近的RDC/FDC出库,发往7200个配送站中的一个,由20万小哥中的一位完成“最后一公里配送”。

飞机再快没有京东小哥快,前者运载商品飞跃万水千山,后者骑电动车跑几公里而已,前提是消费者购买商品在FDC有库存,笔者多年以前将京东物流解决方案总结为“以储代运”。

京东用“当日达”“次日达”树立“送货快、体验好”的品牌形象,不是靠飞机、靠高铁抢时间,而是靠“以储代运”。这个模式不仅是京东物流的特色,也是京东商业帝国的基石 。

“以储代运”模式需要配置的仓储面积远远大于普通物流企业。截至2021年末,京东物流运营1300多个仓库及超过1700个云仓,总面积2400万平米,2020年末增长300万平米,相当于“一年长出大半个顺丰”。(注:2020年末顺丰自营/加盟仓储面积为486万平米)

“以储代运”既是神来之笔,也是无奈之举。京东创业之初筚路蓝缕,不仅要花巨资建设仓储网络,还要自建、自营配送网络,确保“最后一公里”的服务质量。

干线运输被迫成为京东物流的短板,主要依赖外包。仅以车队规模为例:2020年末京东拥有各类车辆7500台,而门店数为7280个。以京东的业务量,每个门店配一台“依维柯”是必须的,负责干线运输的车队在哪里?

与同样采取直营模式且业务量相当的顺丰相比,京东物流干线运输能力完全不在一个档次。2020年末,顺丰拥有支干线车辆5.8万台,末端收派车辆10.5万台(不含两轮/三轮车)。

航空更是顺丰的强项。截至2020年末,顺丰拥有75架全货机,并从航司获得2000多条航线机腹资源,全年发货167万吨。

2020年8月,京东物流收购跨越速运55%股权(半年后,京东物流提交了招股书)。截至2021年末,京东物流拥有航空货运航线1000多条,车队规模1.8万台。在收购跨越速运之后,京东物流干线运输能力获得质的提升。

2021年5月IPO募集230亿(相当于京东自成立以来累计投入物流体系的金额),拟投入物流网络建设及供应链相关技术研发。

2022年3月12日,德邦物流(603056.SZ)发布实控人更变公告称,京东物流将间接获得66.5%股权。

2020年,德邦物流营收275亿,相当于京东物流同期营收的37.5%。

京东物流羽翼渐丰,“以储代运”将升级为“能储能运”,但与“轻储重运”和传统快递公司仍是不同的物种。

不是“第二曲线”,胜似“第二曲线”

1)京东重新划分营收

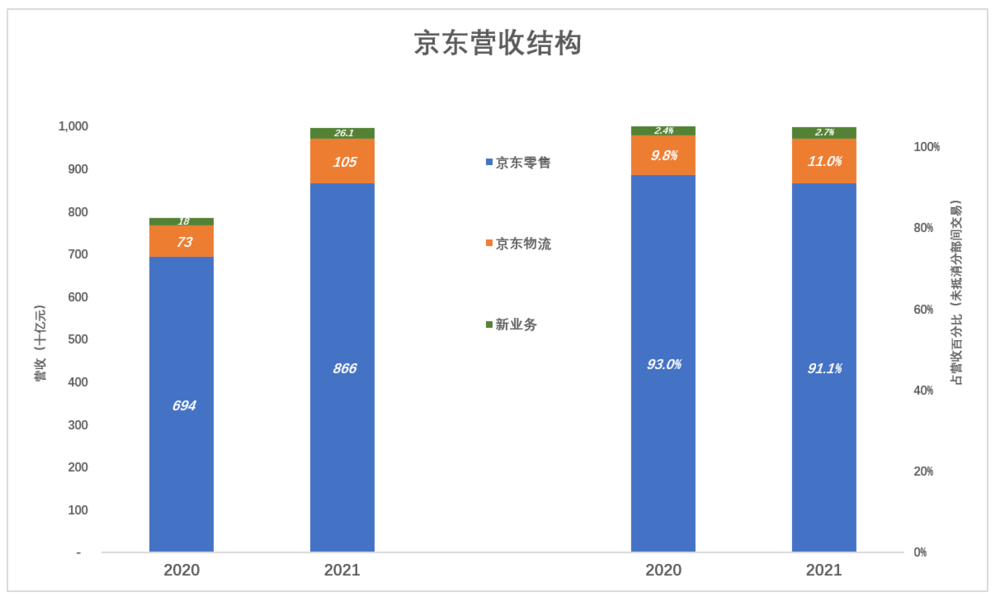

按照新的划分方式,京东营收由三部分构成:京东零售、京东物流(包括内部及外部物流业务)及新业务(主要包括京东产发、京喜、海外业务及技术创新)。

“京东零售”包括中国自营业务、平台业务及广告服务。

2020年,“京东零售”营收为6940亿,约等于2020年报(旧方式)披露的“商品收入”为6519亿加“平台及广告服务”的80%。

2021年,“京东零售”营收为8663亿、占总营收的91.1%,其中8156.5亿为商品销售收入,506亿为服务收入;

“京东物流”直接等于上市公司京东物流的营收。2020年为733.7亿,抵消与京东零售的分部间交易后约为340亿。

2021年,“京东物流”收入1047亿,占总营收的11%,抵消掉与京东零售的分部间交易后,约为590多亿,占京东合并营收的6.2%。

2)分部经营利润

京东零售经营利润率几乎恒定在3%:2020年H1经营利润99.2亿、利润率3%,H2经营利润107亿、利润率2.9%;2021年H1、H2经营利润均为133亿,利润率分别为3.2%、3%;

京东物流经营利润波动较大:2020年H1经营利润16.8亿、利润率5.3%,H2经营亏损5.8亿、亏损率1.4%;2021年H1经营亏损18.3亿、亏损率3.8%,H2扭亏、经营利润310万。

创新业务仍在探索阶段,2021年H2经营亏损106亿,刚好相当于京东零售同期经营利润的40%。

3)京东物流对京东商城的价值不仅仅是履约

京东物流原本是京东商城的履约部门,本职工作就是提供“一体化供应链”服务。“以储代运”提高了时效性,帮助京东树立口碑、形成差异化优势,既占领消费者心智又吸引第三方卖家进驻。

在“自营业务赚口碑、平台业务赚利润”的格局下,京东商城越做越大。

第三方卖家选择京东物流“一体化服务”有两方面好处:

一是改善“非京东自营”的购物体验。否则随着第三方卖家占比的提高,京东自营树立的口碑将被稀释。

二是提高盈利能力。为京东自营服务的物流做得再好都是成本中心,把服务卖给第三方才能赚取利润。

早在2015年,JD.COM就推出“一口价仓库”服务——第三方卖家把货物送到京东仓库,经验收、LCL/码垛后进入遍布全国的仓储网络。京东基于运营经验和算法优化,对各地区消费者需求进行预测,将货物配置到“区域配送中心”(RDC)或“前端物流中心”(FDC)。

为了满足自营及第三方对“一体化服务”的需求,必须大建仓库。2017年开始“单飞”时,京东物流定下了宏伟目标——五年内(至2022年末)仓储面积达到5000万平米。

2017年末,京东物流仓储面积为560万平米,2018年末1200万平米,2020年末2100万平米,2021年末2400万平米。

虽说每年数百万平米、每天新增一座仓库的进度十分惊人,但“5000万平米规划”肯定无法如期完成 。

进度不及预期的原因有二:

一是资金压力,连续十几年投巨资自建物业,筹集资金的速度跟不上了;

二是第三方卖家对“一体化”服务的接受要有一个过程,要观望再观望、掂量再掂量。即使京东物流建成“5000万平米”,没有足够的“外单”(京东之外的客户),仓库只能闲置。

回过头来看,2017年提出的规划是冒进了。好在京东物流上市,打通了融资渠道,“外单”占比也已提高到56%。

4)胜似第二曲线

中概公司一跌再跌,普遍被极度低估,估值亟待修复,也就是说市盈率、市销率倍数恢复到合理水平。

在大型互联网公司中,只有百度拥有真正意义上的“第二曲线”,其它巨头获得“戴维斯双击”的空间不大。因为自动驾驶大规模商用的时代即将来临并与新能源车推广相叠加,百度十多年来上千亿研发投入终于有望“奔现”。自动驾驶业务估值400亿美元并非遥不可及,这是百度当之无愧的“第二曲线”(百度最新市值仅420亿美元)。

京东的情况非常特别,那就是“第一曲线”仍有很大潜力:原有的差异化优势,获得“5000万平米仓库”和“干线运输能力”的加持,业绩有可观的上升空间。

而京东物流,不是“第二曲线”,胜似“第二曲线”。

*以上分析仅供参考,不构成任何投资建议