本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:张婕妤,题图来自:视觉中国

莫斯科的股市,和俄罗斯的冬天一样漫长。

从去年 12 月 6 日起,莫斯科交易所调整了股票市场的开盘时间,比以往提前了3 个小时。股票交易从清晨 6 点 50 分持续进行到深夜 23 点 50 分[1],17 个小时的交易,足足是中国股民上班时间的 4 倍。

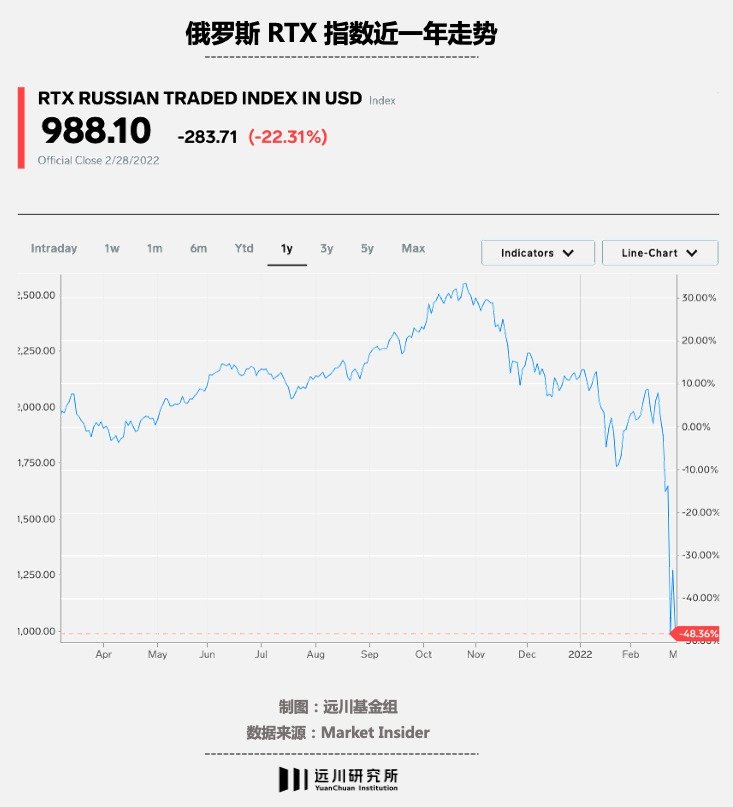

但这种漫长的平静在 2 月 24 日俄乌冲突的爆发中被打破了。处于风暴中心的莫斯科交易所在主要股指暴跌近 50%后宣布熔断。

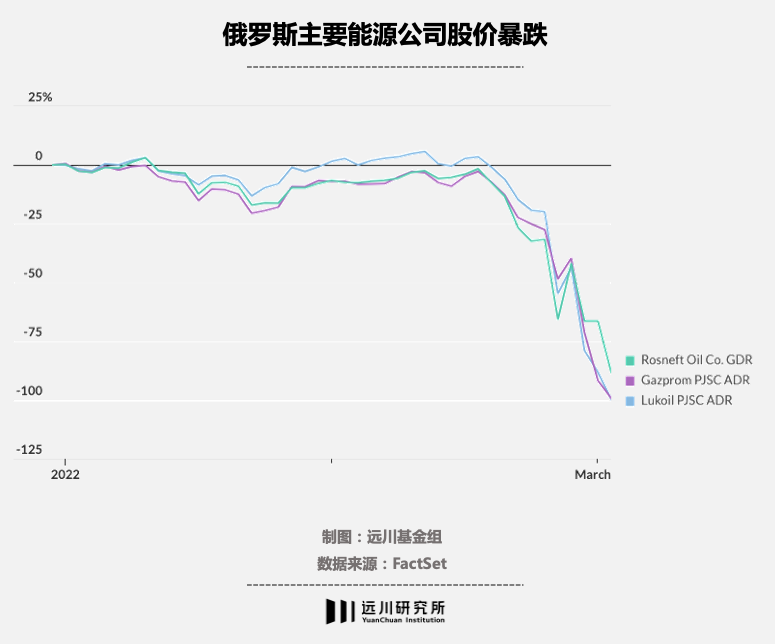

随之而来的一轮又一轮制裁,让俄罗斯的上市公司面临着企业经营、贸易往来和股票交易的巨大风险。在主要的能源股、金融股跌去 90%之后,俄罗斯从 2 月 28 日起拔掉了莫斯科交易所的网线,巴菲特信徒们时常进行的思想实验——“以交易所关门的心态去投资”,如今变成了俄罗斯基金经理们的现实。

等待交易所开门日子里,最痛苦的基金经理之一,莫过于身在莫斯科的亚美尼亚人 David Amaryan,因为他预判战争不会爆发,才刚刚“抄了个底”。

David Amaryan 是莫斯科对冲基金 Balchug Capital 的创始人。在 2 月初的一次媒体采访中,Amaryan 清晰地表达了自己对边境局势的看法:“我非常确定不会爆发战争。”

他的笃定,来源于一种“人在本土”的自信——“我和俄罗斯的很多高级官员谈过。人们只是在做他们的事情。如果要爆发战争,大家的表现会截然不同。每个人都非常平静。在我看来,俄罗斯要攻打乌克兰的想法,是非常荒诞的[2]。”

言出必行的 Amaryan 随后开始抄底俄罗斯股票。在他看来,2 月初的俄罗斯核心资产就已经跌到了击球点,主要的能源股、金融股都进入了用时间换空间的区间。

他没有想到,俄罗斯人骗了他,原来平静背后竟是战火;便宜也骗了他,原来腰斩之后还有腰斩。

一、螳螂捕蝉抄底前

2月24日才开始关注俄乌冲突的人,可能没留意过,俄罗斯的股市早就开始跌了。

根据莫斯科交易所的数据,海外基金持有俄罗斯股市自由流通市值的占比高达86%[3] ,其中一些机构从去年秋天就开始警惕日益加剧的地缘冲突,采用了更避险的心态来回避俄罗斯的股市。所以从 2021 年 10 月到今年 1 月底,以美元计价的俄罗斯交易系统指数(RTS Index)早已出现了超过30%的跌幅。

也正是从那个时候起,俄罗斯的核心资产已经一步步跌入了 Amaryan 眼中的黄金坑。

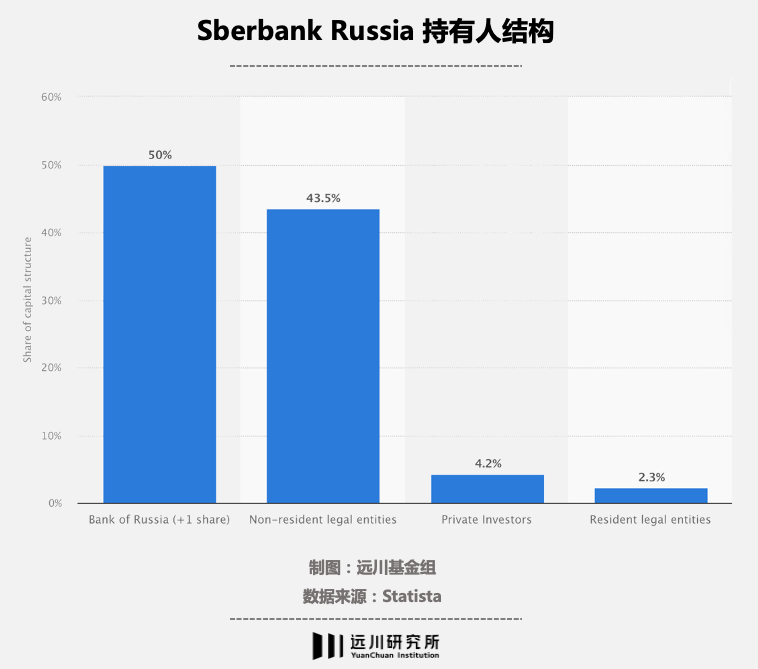

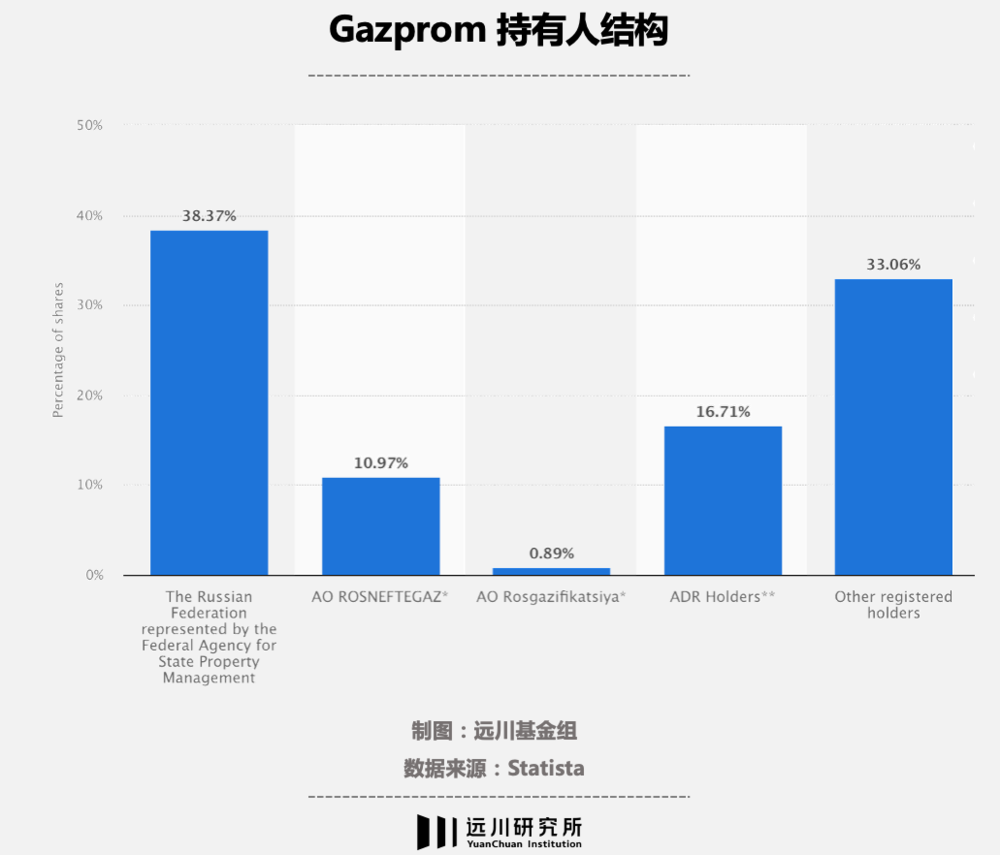

Amaryan 指出,鉴于俄罗斯当前的股票估值、股息和高油价等因素,买入金融和能源行业的蓝筹股是时间显而易见的朋友。他率先抄底买入的股票包括俄罗斯联邦储蓄银行 Sberbank 和俄罗斯天然气公司 Gazprom 。

在不打仗的前提下,逻辑确实有支撑,眼光也很好。

俄罗斯联邦储蓄银行是俄罗斯乃至东欧地区最大的商业银行,拥有2500万私人客户和130万商业客户。2020 年,俄罗斯联邦储蓄银行收入2.6万亿卢布(约200亿美元),净利润为7611亿卢布(约60亿美元)。股权结构上,俄罗斯央行持有 50%的股份,境外机构持有43.5%。

Amaryan 抄底的另一个公司俄罗斯天然气公司 Gazprom,是全球最大的天然气开采企业,2020 年 Gazprom 营收 6.3 万亿卢布(约 485 亿美元)。Gazprom 前身是苏联天然气工业部,是俄罗斯市值最大的上市公司,对俄罗斯全国 GDP的贡献率常年保持在 5%的水平。虽然进行了部分私有化,但俄罗斯政府仍然持有主要股份。

俄罗斯联邦储蓄银行 Sberbank 和俄罗斯天然气公司 Gazprom 这两只股票,除了都是大蓝筹大白马之外,还有一个共同点,就是冲突爆发之后,市值都从 1000 多亿美元一口气缩水了 90%以上,前者的市值目前只剩 2.43 亿美元,Gazprom 毕竟是能源股,稍微好点,还剩 13 亿美元的市值。

一个月前,开始买入这些公司的 Amaryan 也曾给自己留了个后手,毕竟做了十多年投资的他也不是一把猛梭的小年轻,股价如果继续下跌,他就计划“火力全开,越跌越买[2]”。

但就在股价跌掉 90%以后,莫斯科证券交易所拉闸关门,所有相关公司的海外存托凭证也都暂停了交易。这就意味着,就算是跌出了黄金坑上坑,就算全球最大天然气公司市值不足 100 亿人民币,Amaryan 也没有办法加仓了。

曾被记者问到书籍推荐的时候,Amaryan 力推了名为 Superforecasting : The Art and Science of Prediction (超级预测:预测的艺术与科学)的书[10]。这本书的一个重要结论就是人类并不擅长预测,比如华尔街提供给客户的关于 5 年后市场的预测,平均准确率只有11%。

但道理都懂,还是很难过好一生,Amaryan 最终还是犯了一个基金经理都容易犯的错——试图预测宏观,并做出了错误的判断。

而在他犯错的同时,更嗜血的资本正在伏击他眼中的俄罗斯核心资产。

二、黄雀在后华尔街

在股票市场表演自由落体时,坐在前排带薪鼓掌的,就是华尔街的空头们。

S3 Partners 发布的数据显示,俄罗斯 ADR\GDR的空头从今年年初至今,账户平均利息达到了6.99 亿美元,回报率为 103.34%[4]。

最大的白马们,也成为了空头们最大的狙击目标。

俄乌冲突后,俄罗斯被踢出SWIFT体系,欧洲央行下令关闭俄罗斯联邦储蓄银行在欧洲的分支,随之触发的存款挤兑,让俄罗斯联邦储蓄银行陷入破产倒闭的风险。跌掉了99%市值的俄罗斯联邦储蓄银行,显然也是空头们最大的利润来源。据 S3 Partners 的统计,卖空者今年在俄罗斯联邦储蓄银行 ADR 空头上的盈利达到 1.65 亿美元,收益率高达173%[4]。

而包括天然气巨头 Gazprom 和石油巨头 Rosneft Oil 在内的俄罗斯能源企业,也在股价暴跌中为做空者带来了大量的利润。

根据《机构投资者》的报道,华尔街通过做空俄罗斯ETF 和上市公司,获利了大约 10 亿美金[4]。但投机的步伐,不会到此为止。华尔街的词典里,既没有国界,也没有手软。

光是赚点空头的钱,显然不符合华尔街这台高效嗜血机器的作风。等到制裁接二连三落下,连俄罗斯的猫都没有放过后,华尔街的抄底大军也开始蠢蠢欲动。

寻找不良资产和错误定价进行下注,历来都是华尔街的标准操作,这一次也不例外。据报道,高盛集团和摩根大通一直在买入廉价的俄罗斯公司债券,高盛重点寻求的就是诸如天然气公司 Gazprom 和俄罗斯铁路公司等大型企业,在未来两年内到期的债务[5]。与此同时,他们还在竞购俄罗斯国债。

摩根大通分析师还在最新的研究报告中,将 3 家俄罗斯公司(石油公司 Lukoil、钢铁公司 MMK 和 Novolipetsk )的债券升至“增持”评级[6]。

此刻的 Amaryan 也许正在懊恼,既然要打仗,怎么就不能先关交易所再开火?我一个亚美尼亚怎么就跑来莫斯科当基金经理,给华尔街狙击了呢?

某种程度上,Amaryan 对俄罗斯资产倾注的并不是短期投机的眼光。在 2021 年 5 月的一个访谈里,Amaryan 表示俄罗斯股市不仅长期以来被严重低估,而且大量俄罗斯家庭的储蓄还没有配置到股票市场上,养老基金的机构者在股票上的配置也只有 6%,可以预见增量资金会以 40%以上的速度涌入股市[7]。

但在投机永不眠的华尔街面前,美好的逻辑永远要经受残酷现实的考验。谁掌握了流动性,谁才掌握了股票市场的话语权。

不过尽管股票市场 86%的流通市值掌握在海外投资者手上,莫斯科交易所还保留了最终的杀器——拉闸。随便是开空单赚钱的,还是想抄底赚钱的,统统进不来出不去。

毕竟,要冲出华尔街的反围剿,关乎的不仅仅是 David Amaryan 一个人的生存战。

三、十年连胜也失蹄

事实上,在这一切发生之前,David Amaryan 正在走向自己的人生巅峰。他创造了一个让很多基金经理羡慕的业绩——连续十年没亏钱。

Amaryan 的职业起点也在华尔街,在 Alliance Bernstein(联博资产)做了三年投资经理后,Amaryan 搬去了俄罗斯,在花旗集团的莫斯科分部工作。2010 年,Amaryan 创办了自己的第一个对冲基金 Copperstone Capital,从 2011 年到 2018 年,Amaryan 不仅没有亏过钱,旗舰基金还创造了费后 16.5% 的年化收益[9]。

一个意外的插曲,让 Amaryan 不得不另起炉灶。

2016 年 3 月,Amaryan 被美国证监会指控利用黑客技术在新闻报道发布前获取文稿信息,并从这种内幕交易中获利 810 万美元。为此,Amaryan 支付了 1000 万美元进行和解[8]。此事消停了之后,Amaryan 将自己的对冲基金更名为 Balchug Capital,继续从事投资工作。这个新基金从2019开始运行,到 2021 年已经录得超过90%的涨幅[9]。

Amaryan 擅长事件驱动和价值挖掘,曾经做对过很多事情。

比如在 2020 年新冠大流行早期的美股暴跌中,低位买入了一揽子财报强劲的美国公司,同时用三倍杠杆沽空俄罗斯股市 ETF 以对冲卢布贬值,并在获利之后,及时削减了这些头寸。

除了传统的困境反转外,Amaryan 在成长型投资上也有所建树。

比如因为看中公司在多种疾病治疗上的研发投入,Amaryan 在其宣布拿到疫苗生产许可之前就建仓了 Moderna,提前布局也让 Amaryan 斩获了两倍涨幅;Amaryan 也十分关注电动车产业的发展,并在上市后没多久就买入了英国公司 Arrival,看好它会成为一只十倍牛股。

十年里,几乎没有翻过车的 Amaryan ,在去年刚刚度过了自己的 40 岁。在一个又一个精彩的案例之后,他也被一些行业观察者视为崛起的新星。对冲基金杂志 The HedgeFund Journal 专门为他撰写了一篇文章,标题翻译过来是:明日巨头2021。

在这篇文章里, Amaryan 谈到过去几年最大的优化,“我们在管理风险和波动性方面做得越来越好,其中包括使用一些主要在交易所交易的衍生品[7]。”

而如今,在不惑之年的人生巅峰,他押错了俄乌冲突,抄底的资产遭遇了 90%的缩水后交易所直接关门,眼看着就要和十年连胜的记录就此别过,Amaryan 又会怎样总结这荒诞的一个月?

不知道他会不会援引自己最喜欢的那句曼德拉的名言[10],聊以自慰:“It always seems impossible until it is done(很多事在完成之前看上去总是不可能).”

四、尾声

在混沌的宏观世界里,没有人知道红玫瑰和黑天鹅,究竟谁先来。Amaryan 显然低估了黑天鹅的威力,但他也不是唯一的失败者。

1997年夏天,“黑天鹅学家”塔勒布就预言,长期资本管理公司(Long Term Capital Management)这类不重视肥尾效应的对冲基金,迟早会出问题。巧合的是,LCTM 忽视的小概率黑天鹅也与俄罗斯有关。

1998年的俄罗斯突然宣布推迟偿还短期债务,引发了全球资本市场的动荡,LTCM因为高达60倍的运营杠杆,不得不大批量抛售七大工业国债券。但最终自救无门,以破产告终。顶级的团队,近乎完美的投资策略,加上量化交易加持,但超高的杠杆和一场黑天鹅让毁灭就在一瞬间。

而当下这个动荡的时点,重新阅读围绕黑天鹅、随机性和反脆弱建立起认知体系的塔勒布,也变得额外重要。如果用一句话总结他体系的核心就是:小概率事件一定会发生。

与 Amaryan 通过俄罗斯高级官员打探军情不同,塔勒布的祖父就是曾经黎巴嫩国防部部长,但即便身居如此高位,他也无法预判内战的爆发,把黎巴嫩人民的生活从天堂丢入了地狱。

在战火纷飞中度过了童年的塔勒布,时常想起大停电的日子里,贝鲁特的夜空总是一侧闪着战斗的火光,另一侧是没有光污染的明朗星空。这一切让他养成了对一切稳定性、确定性叙事的怀疑。正如他在书里写道:

“我看着天空的星星,不知道该相信什么[11]。”

参考资料:

[1] Securities to be admitted to pre-market trading,Moscow Exchange

[2] Hedge funds bet on beaten-down Russia and Ukraine assets, FT

[3] Getting rid of Russian assets a big problem for U.S. fund managers,Reuters

[4] Short Sellers Clean Up on Russian Stocks,Institutional Investor

[5] Wall Street Is Pouncing on Russia’s Cheap Corporate Debt,Bloomberg

[6] Russian distressed bonds could be scooped up,Reuters

[7] Tomorrow’s Titans 2021: David Amaryan,The HedgeFund Journal

[8] Russia funds pay $18 million to settle U.S. press release hacking case,Reuters

[9] Hedge Fund That Hasn’t Lost in a Decade Piles Into Russian Stocks,BloombergQuint

[10] David Amaryan,ideamensch

[11] 黑天鹅——如何应对不可预知的未来,中信出版社

[12] 暴跌中的大赢家:塔勒布大弟子狂赚40倍的秘密,远川投资评论