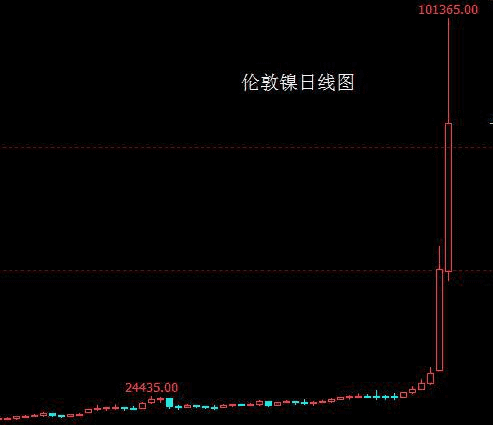

这在全球期货史上,绝对称得上是奇迹,算得上是见证历史奇迹的两天。多头们欢欣鼓舞,庆祝大赚;空头们沮丧挥泪,排队上天台。正在几家欢喜几家愁之际,伦敦镍的价格又突然高台跳水,出现惊天大反转。

伦敦金属交易所从来没见过这种场面,不得不在北京时间3月8日16点,紧急“拔网线”,暂停镍的交易。

这还没有完,晚些时候,伦敦金属交易所直接“回滚”,宣布取消英国时间3月8日8点之后伦敦镍的所有交易。这真是惊天大反转之中的大反转!3月8日的大涨全部归零,价格回滚到3月7日的收盘价50300美元。

表面上看到的是K线的大起大落,以及价格的疯狂跳动,背后则是财富的大转移。

有的人一夜暴富,有的人一夜暴负。如此大起大伏,必定是大佬之间的博弈。

事实上,这是一家国外资本,对中国国内一家巨头,进行的一场定点、精准爆破。

一、

此次伦敦镍的多方,是总部位于瑞士的全球大宗商品交易巨头——嘉能可;空方,是总部位于中国温州的青山控股,营业额达到2600亿的世界500强企业。

青山控股为何要做空伦敦镍?

青山控股掌控了全球四分之一的镍产量,占据国内镍产量的半壁江山,称得上是世界镍王。

作为世界上最大的金属镍生产商,青山控股手上握有大量的产能,它肯定希望未来镍的价格能够上涨,自己生产出来的镍可以卖个好价钱。

青山控股但是,市场并不会以人或者企业的意志为转移,未来有可能涨,也有可能跌。涨了,青山控股固然可以赚得多;跌了,青山控股就可能会亏钱。那要如何避免因为价格下跌,导致自己亏损呢?那就是在期货市场上做空,以保护自己。

打个比方,青山控股生产镍的成本是1000元,想在1个月之后卖2000元。那么,它就会在2000元的位置做一个空单。

如果1个月之后,价格只有1500元,虽然它现货的毛利少了,但在期货上做空挣钱了。如果价格上涨到了2500元,它以很少的保证金开的空单被平仓了,期货上亏了点钱,但现货的毛利更高,赚的钱也多了。

这在期货市场叫套保,生产商通过开空单,就可以锁定未来的利润。

所以,青山控股开空单是再正常不过的操作,只要有与空单相同数量的现货或者产能匹配,就没有太大风险。

二、

青山控股是如何被国外资本定点爆破?

早在今年2月份,彭博社就发现,一个神秘的伦敦镍囤货商,持有了伦敦金属交易所一半以上的库存。

这个囤货商后来被证实就是嘉能可,他们发现了青山控股等一群小伙伴,开出了将近20万吨的空单。

由于镍是电动汽车电池的主要原材料,电动汽车市场迅速膨胀,导致镍的价格持续上涨。显然,不断上涨的镍价,让嘉能可站在了大势的前头,对青山控股的20万吨空单极为不利。更为关键的是,嘉能可发现了青山控股的破绽:青山控股生产的镍产品NIP和高冰镍,并不在伦敦金属交易所的清单之中。

也就是说,无论嘉能可把期货价格打到多高,青山控股都无法按这个价格把自己生产的镍交给他。

这就会导致青山控股在期货市场上巨亏,但自己又无法交割现货,赚不到卖产品的钱,出现两头空的局面。青山控股成了嘉能可绞杀的对象,持有了伦敦镍库存一半以上的多单之后,它在等待着发动进攻的最佳时机。

就在这个时候,俄乌战争的黑天鹅事件出现了。

俄罗斯镍的产能,占到了全球的8.5%,俄乌冲突,造成了镍产能紧缺的基本面。

嘉能可依然耐心等待,一直等到3月7日,在最后交割日3月9日的前两天,突然发起了攻势。

嘉能可于是,就出现了文章开头的那一幕,3月7日伦敦镍暴拉至90%涨幅,3月8日盘中一度翻倍,让所有期货市场参与人员,都感叹活久见。嘉能可选择进攻的时间,可谓非常毒辣,交割前两天暴拉,留足了期货价格上涨的时间和空间。但两天的时间,却把空头打得一个措手不及。据测算,仅3月7日一天,青山控股的20万吨空头,浮亏高达80亿美金,折合人民币500多亿。

如果不是伦敦金属交易所取消3月8日的交易,青山控股的浮亏最高达到1000多亿。睡一觉醒来,发现自己账户亏500亿元,这是一种什么感觉?相信只有青山控股的老板项光达,才能真正体会到。

项光达3月9日是交割日,正常情况下,青山控股要么把20万吨符合标准的镍现货,交给嘉能可;要么交不出货,认赔离场;

如果两样都交不出,那么就交出命。这就是为什么,一些炒期货的大佬,爆仓后会去跳楼。

三、

故事还没有完,戏剧性的一幕再一次上演,伦敦金属交易所决定推迟原定于3月9日的交割。这个决定,对于有145年历史的伦敦金属交易市场来说,是一个重大的转变。毫无疑问,推迟交割的决定,也给了青山控股喘息的空间。

取消3月8日的交易,减少了青山控股的亏损;推迟交割日期,有助于良性解决这场无情的绞杀。

需要指出的是,伦敦金属交易所于2012年6月15日,被香港证券交易所收购,属于港交所的间接子公司。

伦敦金属交易所这中间有没有中方高层从中斡旋,尚未可知。现在摆在青山控股面前,有两个选择:一是按每手50300美元,交出20万吨的镍给嘉能可;二是交出500亿现金给嘉能可。根据最新的消息,青山控股用自己的高冰镍,置换国内的金属镍板,已调配到充足的现货,可与嘉能可进行交割。

倘若如此,嘉能可则不得不高价接收20万吨的现货,这就会让嘉能可搬起石头砸自己的脚。

因为目前该期货的价格,已经远远高出现货的价格,青山控股按现货的价格收购镍,再按期货的价格交割给嘉能可,依然有利可图。嘉能可则以高于现货的价格,购买了20万吨的现货,而此价格却是自己拉高的。这就相当于青山控股反过来将嘉能可一军,进行了一场反绞杀,而这一切的基础,是建立在交易所推迟交割日期的基础之上。

当然,对于推迟交割日期这一举动,嘉能可完全有可能提出异议,甚至是诉讼。所以,此次多空对决还远远没有结束,背后还会有多次博弈和反转,还不能最终盖棺定论。

四、

此事还没有结束,但有些经验和教训,还是值得我们借鉴。如果最终多方嘉能可获得胜利,定点爆破青山控股成功,收割500亿利润。

那么,青山控股将一次亏掉十几年的利润。青山控股掌控着全球巨大的镍产量,可以在期货市场呼风唤雨,赚得盆满钵满。但是,在残酷的金融市场,你哪怕赢了99次,只要1次亏损,就有可能把前面99次的盈利全部亏掉,甚至连本都亏光。这就是我们常常听到的盈亏同源:你盈利赚的钱,一定是别人亏损输的钱;你用一种方法源源不断地获利,但这种方法最终会让你一把亏光。

这是建立在我国有巨大的金属镍产能,以及掌握交易所,从而制定游戏规则的基础上。

这两点,以前一直是掌控在国外资本手上,这也是他们围猎我们屡屡得手的根本原因。

如果青山控股能赢,这将是历史性的,也是史无前例的,更是史诗级的大反击。