本文来自微信公众号:泡腾VCer(ID:ptvc2020),作者:泡腾行研小组,编辑:Janet,原文标题:《泡腾X鲸准年度趋势报告:资本围猎独角兽》,头图来自:视觉中国

新时代大变局,我们该如何起航?

年后,一场Web3.0大风席卷资方。古典投资人们还未在消费场域站稳脚跟,新一轮碳中和又来了……

继春节期间推出投资人访谈文章《2022年,中国VC会迎来明斯基拐点吗?》后,泡腾联合鲸准数据,从投融资角度出发,共同为各位创投人、VC端从业者、行业操盘手们回顾了过去一年的资金流向,为2022年的再度出发做好准备。

趋势一:元宇宙高速发展,底层技术、基础设施加快完善。

从BTC暴涨暴跌、Doge疯狂刷屏、明星助阵NFT,再到GameFi链游崛起、Web3.0热议......仅就元宇宙在币圈的热度来看,很难不让人怀疑是被开过光了。但以上主题并不适合国内投资人布局。

2022年伊始,各大机构对于元宇宙的态度肉眼可见的理性,从虚拟人、VRAR解决方案到实时XR内容创作平台,从基础设备到应用层面,VCer们用自己的方式,更在地、更切实地迎接Web3.0,迎接新技术、新产品、新方向。游戏版号被限制了?这不重要,游戏领域的人才溢出到元宇宙刚刚好。

趋势二:集中力量捕捉独角兽,资本围剿“专精特新”。

2021年,科技领域交易数量达2349起,可计算交易金额约合5467亿人民币,是消费赛道交易金额的整整3倍之多。随着中美摩擦不断加剧,中国芯片短缺仍是短期内不争的事实,进一步提高科技实力成了中国未来5-10年间发展的必修课。电子设计软件(EDA)、新能源汽车制造、API安全解决方案、工业机器人热度不减,国内新能源车零售量同比增132%......从“政策驱动”转向“市场驱动”的目标已然实现,科技赛道在新的一年将会加快步入高增长的新阶段。

趋势三:科研层拥抱产业层,合成生物学旨在改变行业链路。

日前,10个省(区市)发布了科技创新“十四五”规划,内容明确提及有关合成生物学的规划和相关意见。从市场空间看,全球合成生物方向未来5年的年复合增长率达26.5%,市场规模将超2000亿。在生物制造、细胞和基因治疗、食品消费、和现代农业等多个场景,都会有相应的技术、设施和平台落地。即便目前很多企业的产品仍处于研发期,但合成生物作为行业底层技术平台之一,未来市场潜力巨大。

趋势四:新冠疫情加速医疗健康发展,轻医疗服务纷纷上市。

吸金能力显著的医疗赛道,在2021年有52.8%的资金流向生物技术和制药企业,交易金额超过2000亿。AI技术、生物医学创新等多方面技术的不断突破必然进一步驱动医疗行业的快速发展,包括创新药、CXO、医疗器械在内的细分领域未来可期。另一方面,满足年轻人基本需求的植发、医美、正畸等服务需求激增,新一年的产业繁荣同样少不了它们的身影。

趋势五:最火不过吃喝玩乐用。

过去两年,消费赛道的热度只增不减,借由“所有消费品都值得被做一遍”的初心,创业项目呈指数级暴增。2021年,消费赛道投融资共1064起,交易金额达1608亿,主要集中在食品饮料、美妆个护、母婴、服饰、宠物等方向。去年下半年,伴随着裁员、闭店、数据下滑现象不断出现,消费赛道奏响了属于自己的冰与火之歌,“见风使舵”的投资人更是试图开辟新战场。如果说一个优秀的消费品公司需要经历几十年甚至上百年的沉淀,那消费投资才刚刚开始。

让我们跟随五大趋势,通过数据解读行业。

目录

数据说明

新经济资方最爱出手方式——资方结构及项目观察

1. 独立风投机构

2. 企业风投机构

2021年八大细分领域资金流向——资本都在看好谁?

1. 本地生活

2. 食品

3. 美妆个护

4. 宠物

5. 母婴

6. 服饰

7. 科技

8. 医疗

潜在独角兽大盘点——融资轮次及看点

1. 全年融资金额Top3企业综述(含各轮次)

2. 2022最值得关注:投后估值超10亿美金独角兽

数据说明

全文展开前,泡腾VC就数据方面作出如下说明:

1、2021年全年度,国内企业交易事件总数为21107件;披露投资方事件数19448件;披露交易金额事件数7580件;

2、报告分析内容含本地生活、食品、美妆个护、宠物、母婴、服饰、科技、医疗八大领域。

*文字类交易金额转换规则如下所示:

披露文字/转换金额

数十万——50万

百万级——100万

数百万——500万

千万级——1000万

数千万——5000万

亿元及以上——10000万

一、新经济资方最爱出手方式——资方结构及项目观察

优质项目炙手可热,行业热度日新月异。追逐风口之余,创投人总是需要审慎预判未来的发展趋势。

市场整体投融资回暖与投资方的行动紧密相关,头部机构出手的项目同样能一窥行业发展趋势。最近一年,有哪些投资机构频频出手?头部资方争抢的又是哪些领域的高地?以下分享泡腾的独家观察。

据鲸准数据统计,2021年共有11家投资机构出手超100次,其中红杉资本中国、腾讯、华泰证券位列最活跃机构前三甲,参投国内私募股权交易数分别达到269起、254起、244起。

纵观榜单,2021年活跃的新经济资方主要由独立风险投资机构与企业风险投资机构组成:

01 一级市场主导者:独立风投机构(IVC)

从整体数量来看,头部VC机构的投资活跃度较2020增速显著,排在榜单前十的“老牌”VC机构包括红杉资本中国、高瓴创投、深创投、经纬中国、顺为资本、同创伟业、IDG资本等。这些机构在2021年持续发力,投资节奏也更加果决迅猛。

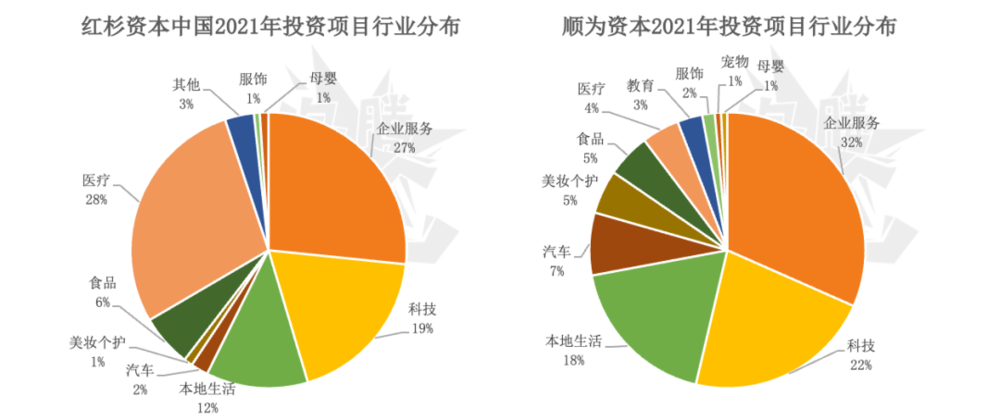

从投资行业来看,以红杉资本中国(269起)与顺为资本(131起)为例,2021年两家机构参与私募股权事件均较多的行业分别为企业服务赛道(红杉资本中国:27%;顺为资本:32%)、科技赛道(19%,22%)与本地生活赛道(12%,18%)。

其中,红杉资本中国在医疗垂直领域深度布局,2021年共完成医疗健康领域投资事件82起,占比28%,覆盖创新药、医疗器械、医疗服务、精准医疗、数字医疗等多个细分领域。后疫情时代,数字技术与医疗健康产业的互动与融合走到了聚光灯下,政策改革伴随着技术创新,不断赋予医疗健康产业新的活力。

企业服务赛道项目亦颇受投资者们青睐。随着大批创业者掘金海外,中国VC出海投资也在加速。部分优质海外服务商,如印尼快递物流服务商J&T Express、美国招聘服务平台Canvas、印度数字账本金融服务商Khatabook,跨境电商ERP系统提供商领星ERP、互联网跨境支付平台Airwallex等项目,单笔融资规模均超亿元人民币。

02 市场活跃参与者:企业风投机构(CVC)

含着稳定资金来源这把“金汤匙”出生,身伴扎实产业背景的“靠山”而行,近几年来CVC们愈加活跃,成为重塑创投行业生态的一股坚实力量。伴随着国内新经济巨头的崛起、投资市场的成熟化和监管政策的规范化,互联网巨头CVC,如腾讯(254起)、小米(97起)、字节跳动(71起)2021年对外投资表现也持续活跃,通过内生增长和外延投资来打造企业二次增长飞轮。

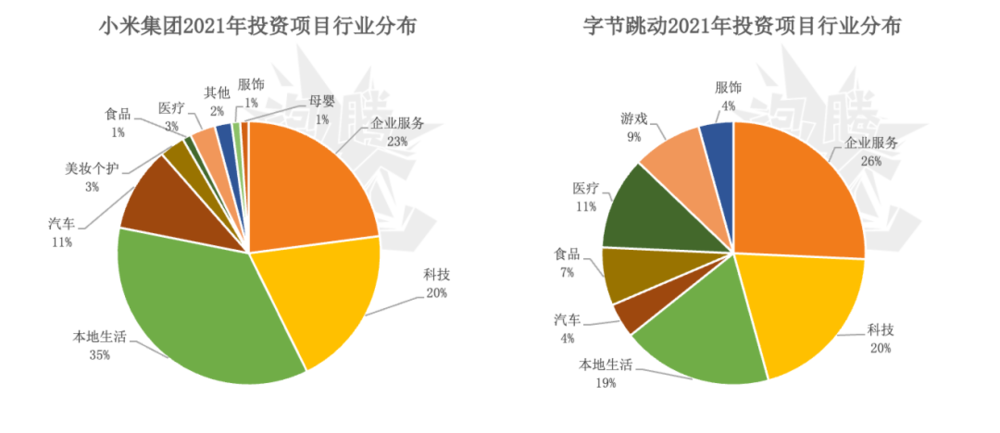

从投资行业上看,以小米集团和字节跳动为例,相较于独立VC机构,大消费赛道仍属于CVC们投资重点(小米:42%;字节跳动:39%),紧随其后的活跃赛道仍为企业服务(23%;26%)与科技行业(20%;20%)。

其中,CVC们在整个大消费赛道内最为关注本地生活垂类。一级市场中,口腔护理消费品牌Oralshark一年内连获两轮投资,智能动感单车研发运营商YESOUL获过亿人民币融资,二手闲置物品交易平台转转App获1亿美元D轮融资。古人将“琴棋书画,诗酒花茶”列为人生八雅,而如今随着生活水平的蒸蒸日上,创投行业对“吃穿住用行娱”各领域的挖掘,将懒人经济渗透进我们的生活。

CVC们的重点投资方向也往往从企业自身的战略布局出发,与企业主营业务发展息息相关。

2021年,小米集团共计在智能家居赛道出手12起,其中吸尘器研发商顺造科技分别于2月和9月获得A轮融资及B轮5000万美元融资,智能家居产品研发商追觅科技(Dreame)获36亿元人民币C轮融资。从智能家居到智能健身、智能洗护领域,小米致力于用“硬件+服务”的模式布局产业生态链,进一步增加用户粘性和消费力。

字节跳动则在游戏领域颇有建树,投资比例近10%,多以战略投资及并购参与企业融资。手机游戏开发商盖姆艾尔(代表游戏:《仙境传说RO:新世代的诞生》)、代码乾坤(《重启世界Reworld》)、欧美休闲游戏研发商麦博游戏(《Angry Birds Blast》)、VR游戏研发商梦途科技等均在2021年获字节跳动战略投资。凭借其短视频及网络资讯方面的优势,字节跳动以休闲游戏为切入点,逐步积累游戏研发和发行经验,并通过投资并购、自组自建的方式扩大游戏团队,逐步发力中重度游戏领域,为进军元宇宙做准备。

二、2021年八大细分领域资金流向——资本都在看好谁?

01 最火不过吃喝玩乐用

消费领域的2021,宛如洪水,波澜滔天,来势汹汹。

从暴热到冰点再到回春,人们欢呼着、质疑着又期待着。

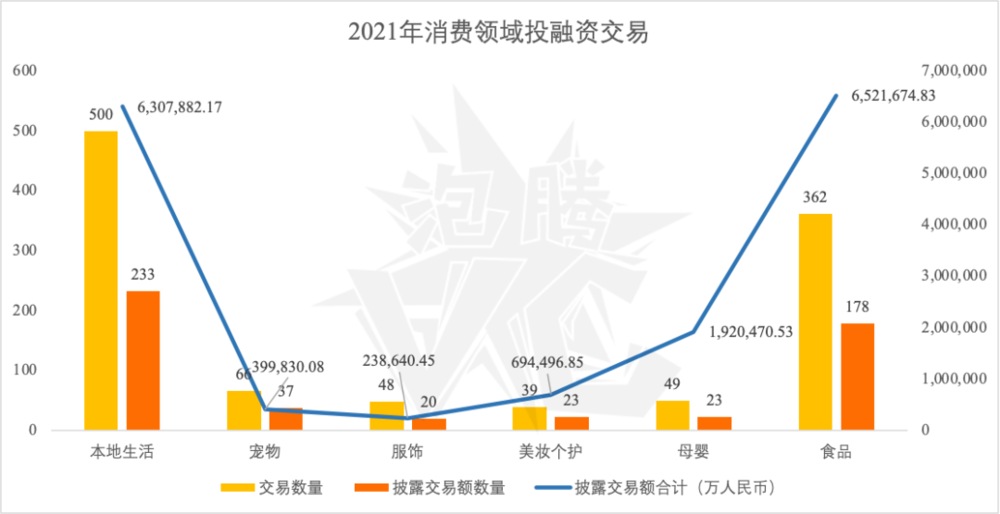

据鲸准数据库整理,2021年消费赛道投融资共1064起,平均每月达到88起,可计算披露交易额合计1608亿元。

从时间来看,春节后3月消费赛道迎来了上半年的峰值。而后,分水岭卡在了第三季度,7月消费赛道迎来另一波投资热潮,8、9两月消费赛道出现疲软势态,投资者们趋向理性,融资数量下滑严重。10月触底后逐渐升温,在12月恢复平均水平。

从细分领域来看,最为热门的要数本地生活和食品领域。

2021年,生活类目交易数量占消费赛道整体近半数,达500起,可计算披露交易额630.79亿元。紧跟其后的是资本必争之地——食品领域,全年投融资件数共361起。作为资本的宠儿,食品类目交易额反超生活类目,达到652.17亿元,为细分领域最高。

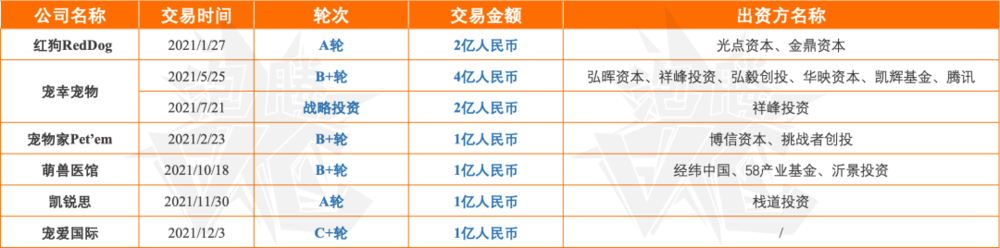

值得注意的是,在新一代撸狗吸猫的生活方式下,“宠物经济”逐渐升温,越来越多的企业开始服务于“小主子”。2021年,宠物领域投融资交易数为66起,全年可计算披露交易额近40亿元。

母婴行业在2021年迎来一波爆发,全年可计算披露交易额达到190.47亿元,融资规模排在了消费赛道第三名。

2021年资本入场近半成以早期融资为主,广撒网多布局的机构不在少数。其中天使轮、A轮、Pre-A轮和种子轮融资占比分别为20.96%、14.00%、7.89%和2.26%。早早领跑上市的企业中,生活类和食品类企业占据7成。据数据显示,2021年消费赛道中上市企业共29家,其中生活赛道12家,食品赛道9家,母婴赛道3家,服饰和宠物赛道各2家,美妆个护1家。

本地生活:资本烧出的烟火气

2021年,本地生活领域中战略投资完成154起,占总投资的30%。早期融资中,天使轮和A轮分别为115起和71起,各占总投资的23%和14.2%,Pre-A轮融资35起,种子轮8起,整体来看偏向于早期投资。

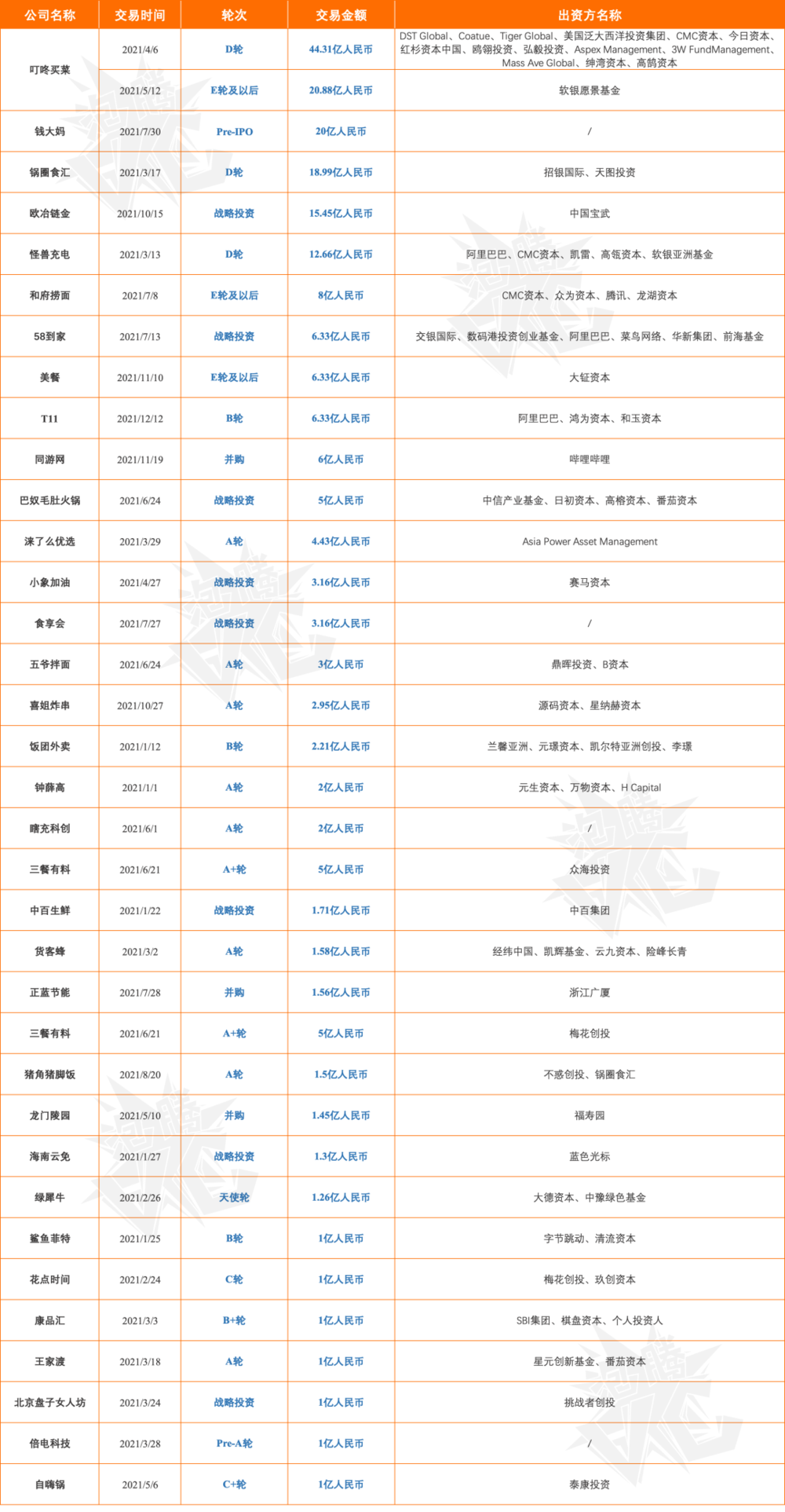

其中亿元级融资项目共35起,包含社区团购、餐饮、预制菜、共享充电宝、零售家居、鲜花电商等品类。

疫情催化下,“宅经济”快速崛起,预制菜被推向风口。

2021年4月,味知香带着“预制菜第一股”的名号登陆上交所。越来越多的餐饮企业开始涉足预制菜领域,资本也频频出手,加快了布局速度,王家渡、三餐有料、锅圈食汇等预制菜品牌均获亿元级融资。

随着冷链技术的完善和食材保鲜技术的突破,被B端广泛应用的预制菜逐渐进入C端用户的生活中。不同于对方便食品不健康的刻板印象和对外卖食品的卫生担忧,预制菜借助其方便快捷和好味道的优势被越来越多的消费者所接受。

为了迎合家庭式的消费场景,春节前,不少餐饮品牌都推出了预制菜版年夜饭,不仅保留了下厨的仪式感,还能在最短时间内收获色香味俱全的一桌大餐。据《2022年淘宝年夜饭报告》显示,预制菜销量同比去年增长超100%。不可否认C端对于预制菜的需求与日俱增,中餐菜品的多样性也为预制菜行业带来广阔空间。

食品:万变不离吃喝

从新式茶饮到小众咖啡,从拉面到卤味,无论是旧内容配上新品牌,还是明星头部的疯狂扩张,资本都争先恐后抢着掏钱。

其中令人印象最深的就是奈雪的茶和海伦司的上市。2021年6月30日,奈雪的茶正式挂牌上市,成为新式茶饮第一股。9月,市值超300亿港币的海伦司登陆港交所,开启了一波“微醺”潮。

大量涌入的资本也让一些品牌经历高频融资,估值猛增。

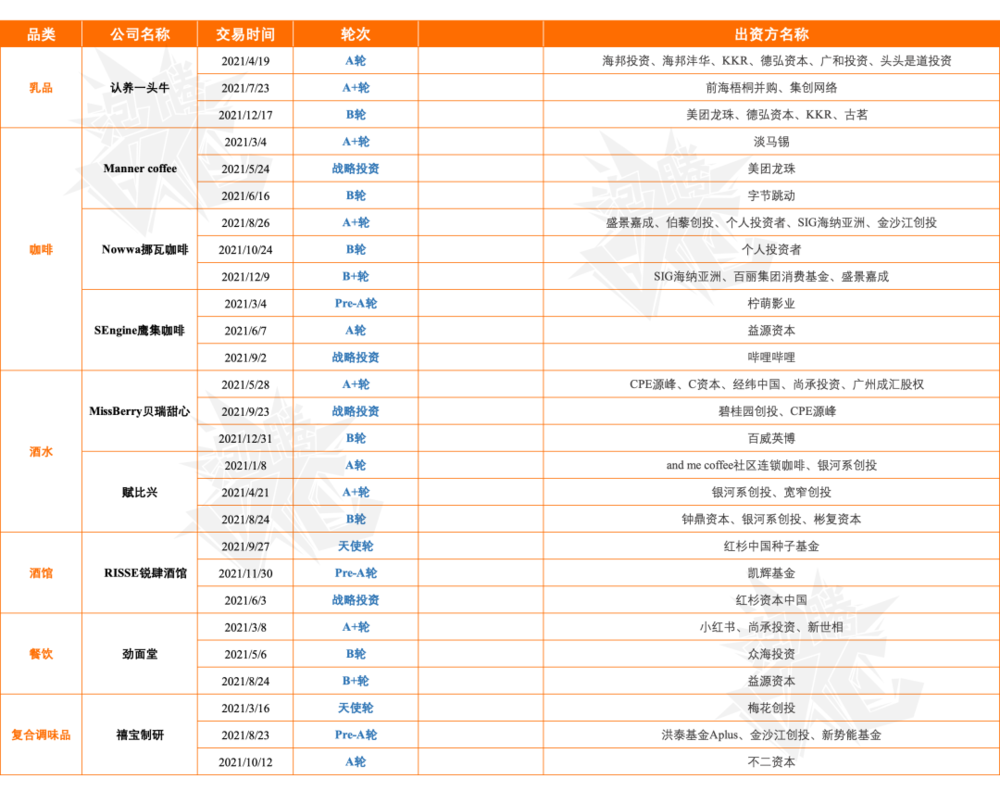

2021年,食品市场中融资轮次达到3轮的共有9个品牌,准确反映了当代食品界的“早C晚A”。

咖啡似乎成了饮品的岔路。

线下连锁咖啡店Manner coffee、Nowwa挪瓦咖啡和SEngine鹰集咖啡在短短半年内融资3轮,投资机构不乏头部基金和互联网企业,Manner coffee在3轮融资后估值更是直逼百亿。上海在咖啡馆爆发式的增长下,成为全球咖啡馆最多的城市。

面对水涨船高的估值,不少机构望而却步,投资们也感叹提前布好棋局的重要性。

线下的红利也让诸多线上咖啡品牌转场线下。2021年,三顿半、隅田川咖啡等线上咖啡品牌加入了线下市场争夺战,纷纷开出首家线下实体店。

美妆个护:颜值即正义

当代年轻人对颜值的追求和对自我的关注,开启了美妆个护领域的资本争夺战。颜值焦虑的另一面是美妆个护品牌加速内卷的局面。

2021年美妆个护行业里,早期融资占领了半壁江山,包含了护肤、彩妆、美容仪、美瞳等品类。在新锐品牌中,一年内完成两轮融资的不在少数,如Femmoi、Lucy Lee、生气斑马ZTA、非糖、溪木源、理然等。

美妆个护市场中亿元级融资共有11起,包括AR美容技术开发商玩美移动,护肤品牌溪木源,彩妆品牌悦瞳,美容仪品牌Femmoi,零售连锁WOW COLOUR,男士护肤品牌理然,光电美容品牌AMIRO和假发品牌Lucy Lee。

从整体数据来看,功能性护肤成为资本关注的重点。国货品牌的崛起帮助护肤品牌打开了市场的大门,技术则成为功能性品牌制胜的关键。

在2018年国货美妆品牌大热后,众多新锐品牌加入彩妆赛道,企图用低价竞争做性价比之王,最后往往出于资金链断裂无法周转,从而清仓下线。如今,市场对于彩妆品牌的探索回归理性,打动资本需要的不只是好故事,还要有好模式。

除了女性美妆护肤品外,近年来,资本对于男性个护品牌的关注度逐步升高。当下,男性护肤品需求的不断增长、去性别化消费等细分类目的增长也让品牌们不再局限于单一的目标客户。未来,摆脱了“性别固化”认知的品牌和品类将大有可为。

宠物:吃喝拉撒,人类有的我全都要

宠物市场的日渐火热离不开当下宠物角色的转变,伴随着人口老龄化的加重和独身人群的增多,宠物已然成为重要家庭成员。其情感上的升华和主人们消费意愿的提升推动了整个宠物市场的发展,也为品牌提供了机遇。

2021年,宠物市场主要以早期融资为主,新入场玩家较多,宠物食品、宠物用品品类居多,融资规模大多在1000万至5000万元不等。亿元级融资项目集中于业界具有一定知名度,开始扩张产品线的品牌中。

随着宠物市场规模的逐步扩大,宠物产品和服务逐渐丰富。先入场的外资品牌并未形成垄断局面,市场仍显分散格局。电商的快速发展为新品牌提供了便捷的零售渠道,线下产业中宠物医疗发展迅速,市场渗透程度逐步加深。宠物火化、殡葬等小众细分领域也随着消费需求的升级出现。未来,宠物市场的发展空间值得期待。

母婴:碎钞机消费指南

伴随着三胎政策的开放,母婴市场一片叫好。2021年母婴市场融资共49起,披露交易额合计190.47亿元。其中早期融资18起,占总体36.73%,总融资额达到3.47亿元。

母婴市场披露的23起交易额中,千万级以上融资规模共17起,其中亿元级项目6起。整体来看,主要融资集中在母婴食品和玩具这两大品类。

母婴食品品类中,以窝小芽、宝宝馋了辅食、满分牛牛、LittleFreddie、种子特工队为代表的婴幼儿辅食品牌均完成千万级融资。

另一细分领域玩具方面则主打玩教一体。

随着80、90后为人父母,成为母婴市场的主要消费群体,新的育儿理念和消费观念改变着整个市场格局。作为万亿市场,更加细分的场景化消费产品会越来越多,新品牌的机会仍很大。

服饰:美无界限

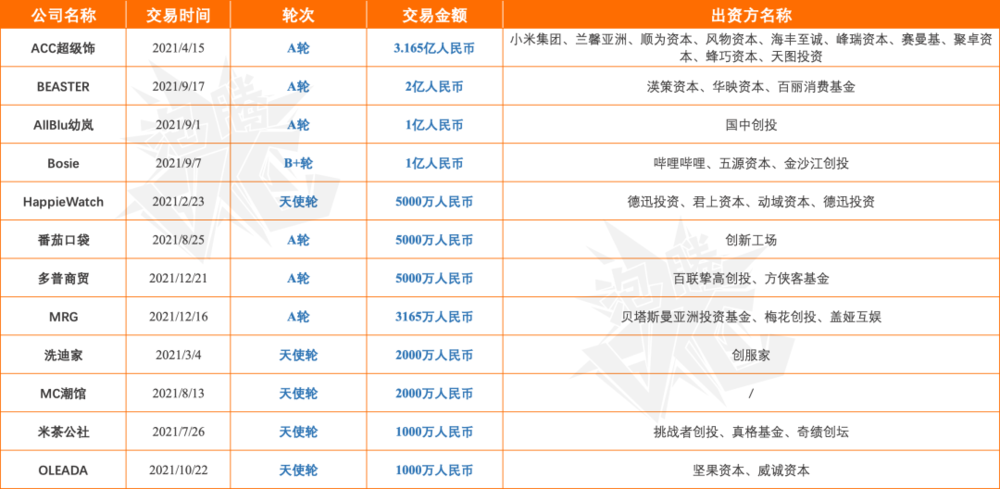

近年来,消费者对多元化美接受度的提高塑造了服饰市场的众多细分领域,“标新立异”似乎成了服装品牌新的流量密码。2021年服饰市场的主要融资发生在新锐品牌中,包括种子轮、天使轮、Pre-A轮和A轮的早期融资共发生28起,占比58.33%。

披露交易额的20起融资中,千万级以上融资共有11家,超亿元级融资仅有3家,包括配饰品牌ACC超级饰、童装品牌ALLBlu幼岚和服饰品牌Bosie。

融资规模最大的ACC超级饰成立于2020年10月,品牌定位饰品界的“Zara”,主打单价为百元内首饰。其大面网红墙不仅吸引了网红博主前来拍照打卡,也提高了消费者的停留时间,增加购买率,目前ACC超级饰开设的线下店已超100家。

可以发现,服饰赛道里,品牌对自身的标签和客户群体都有着明确的定位,个性、定制化服饰成为新风向。更多的品牌选择从小众人群和细分领域入手,将品牌深入人心后,再向大众群体扩展。这种打法同样获得了资本的认同,如主打无性别服饰品牌Bosie,2020年完成2亿元A+轮和B轮融资后,2021年9月又获1亿元B+轮融资,品牌收入增速连续三年超过200%。

同样获得亿元级融资的还有国潮品牌BEASTER。2020年双11期间,BEASTER以超2亿元的销售额荣获男装类目唯一入选TOP10的新国货品牌。2021年BEASTER开始做更加细分化的圈层营销,涉及音乐、时尚运动等场景,BEASTER创始人Tingye表示,“我们一直以来都把更多的思考放在品牌对主流价值观的解读以及消费者关系上。我们以年轻人自己的视角,定义民族品牌对于自信的思考”。

新一代消费者对于自我价值的寻找给予了服饰品牌充分发挥的空间,但好故事好理念带来的情感连接终究还是要回归到产品本身,在保证品牌力的同时优化产品与服务才是服饰品牌长存的关键。

02 最硬不过“专精特新”

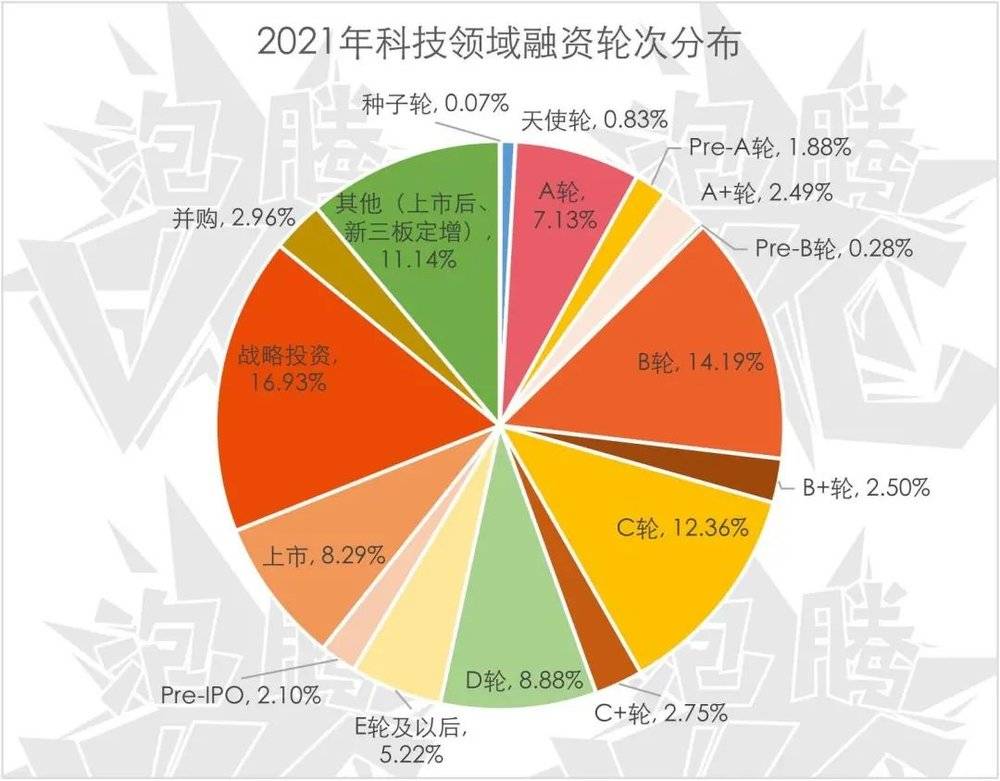

根据数据统计,科技领域交易数量为2349起,可计算交易金额合计约5467亿人民币,是消费赛道交易金额的整整3倍。

Facebook更名助推元宇宙概念,引得各类公司与资本狂欢。流量已见顶,新时代的到来各方都在摩拳擦掌希望能够抢占下一站商机。受芯片短缺影响,汽车领域传统的新车生产受到明显影响。疫情之下,民众对于出行的安全意识增强,供给端需求增加。随着双碳目标及房住不炒等政策及利好,整车厂商合纵连横摆脱困境拥抱变化的同时,也吸引了各类头部企业进入行业联手跨界造车。

集中力量办大事,资本围剿“专精特新”。

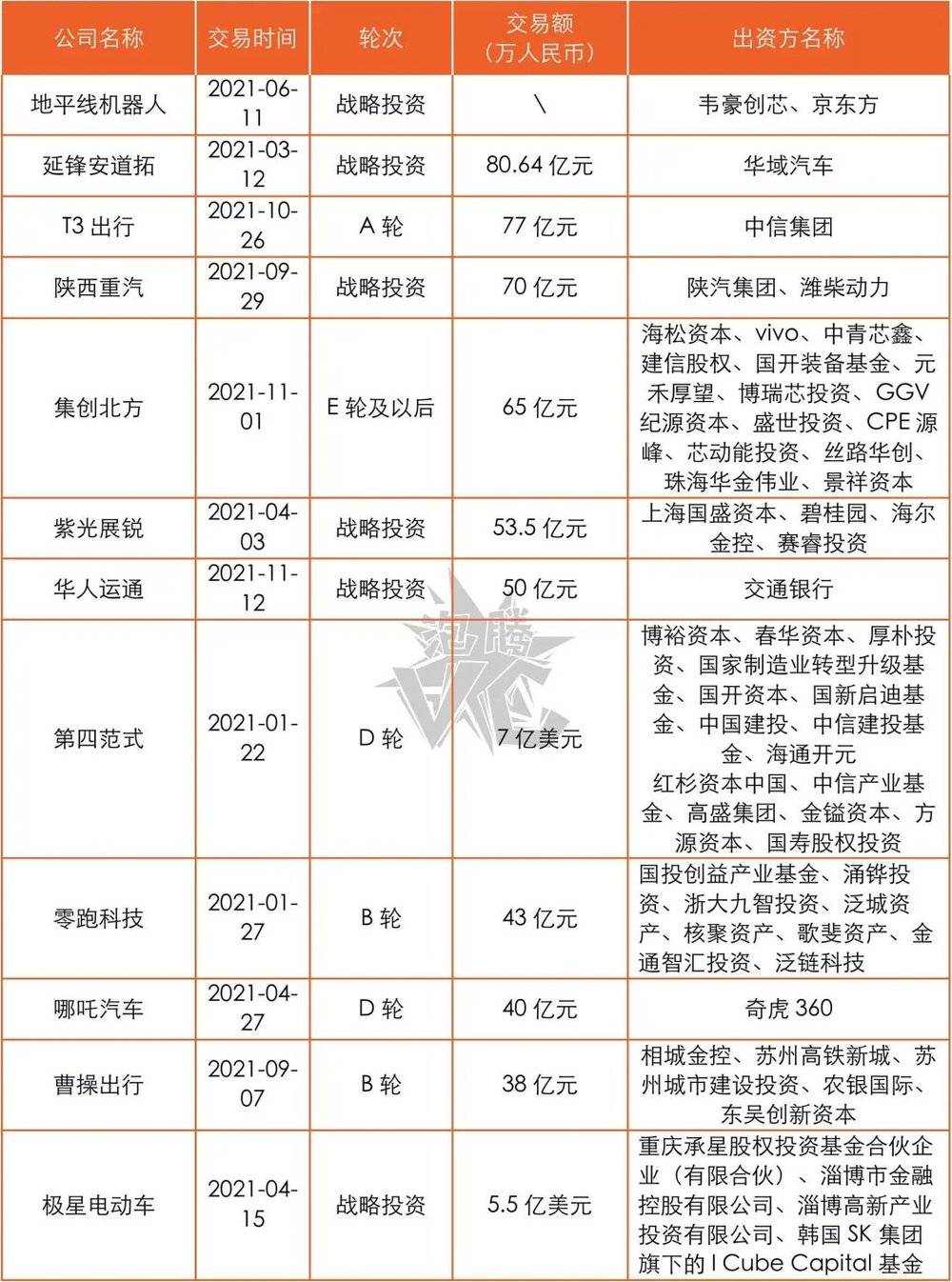

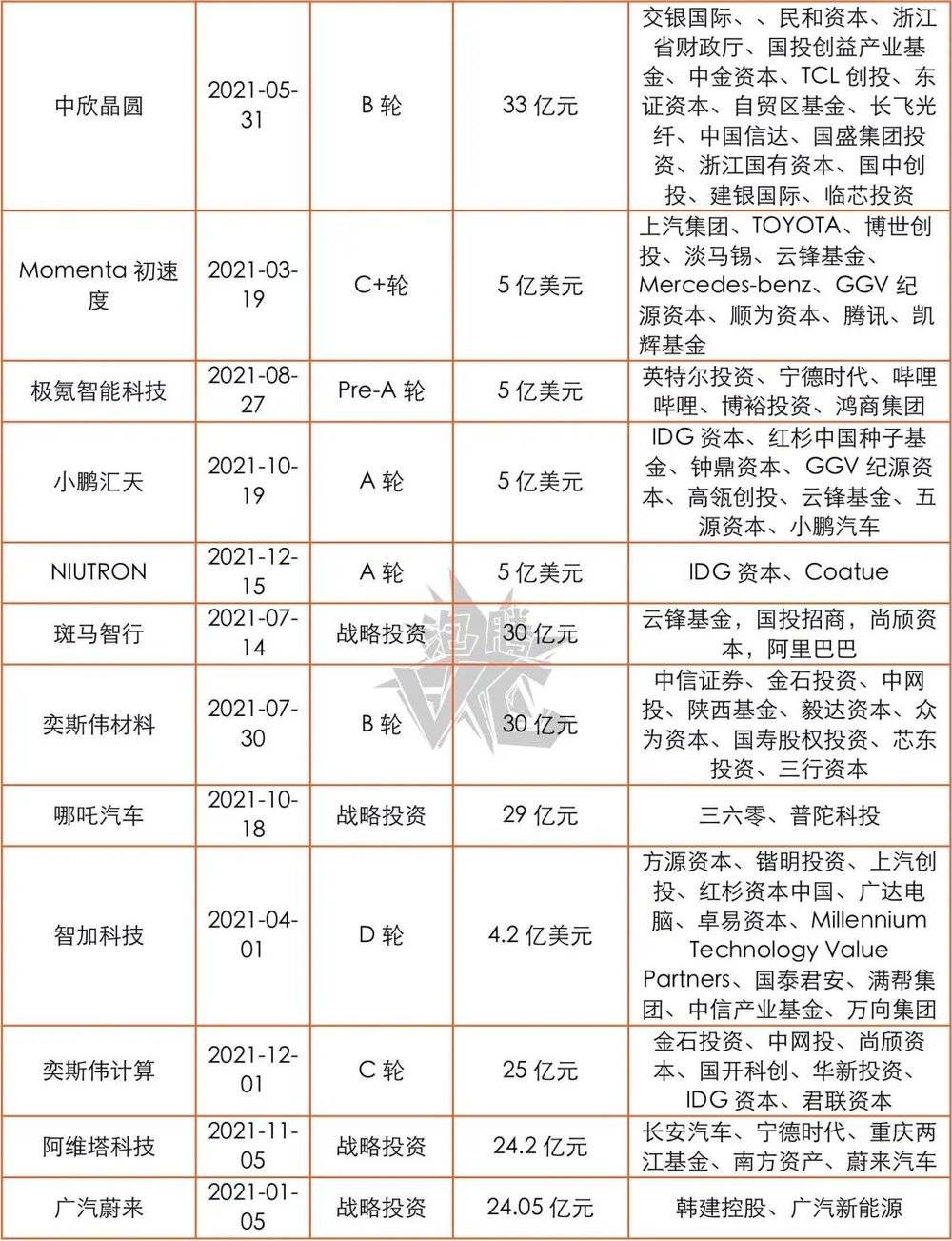

随着滴滴受到安全监管,网约车市场龙头缺位风云再起。T3出行于10月完成A轮融资,本轮融资金额达77亿人民币,其中50亿元股权投资由中信集团领投,同程旅游、一汽、东风、长安、阿里、腾讯等老股东继续加持,刷新了吉利旗下曹操出行9月B轮38亿人民币的单笔最大额度融资。

AI视觉芯片研发及基础算力平台爱芯元智不久前获得8亿人民币A++轮融资,由启明创投、韦豪创芯、美团及美团龙珠、和聚资本、纪源资本、联想之星、耀途资本共同参与融资,助力芯片领域迎来新动力。自动驾驶公司MomentaC+轮获超5亿美元(约合人民币31.9亿人民币),累计融资金额超10亿美元(约合人民币63.9亿元),成为2021年自动驾驶领域最大规模融资之一。

上市公司方面,涂鸦智能3月登陆纽约证劵交易所,成为全球IoT云平台第一股,首发当日市值达到140亿美元。7年完成12轮融资的商汤也终于在年底众望所归之下迎来港交所的敲钟声。

政策的扶持跟利好,硬科技领域或将迎来进一步强化细分,市场需求下沉。过往传统行业现存场景或将产生新的需求与机遇。

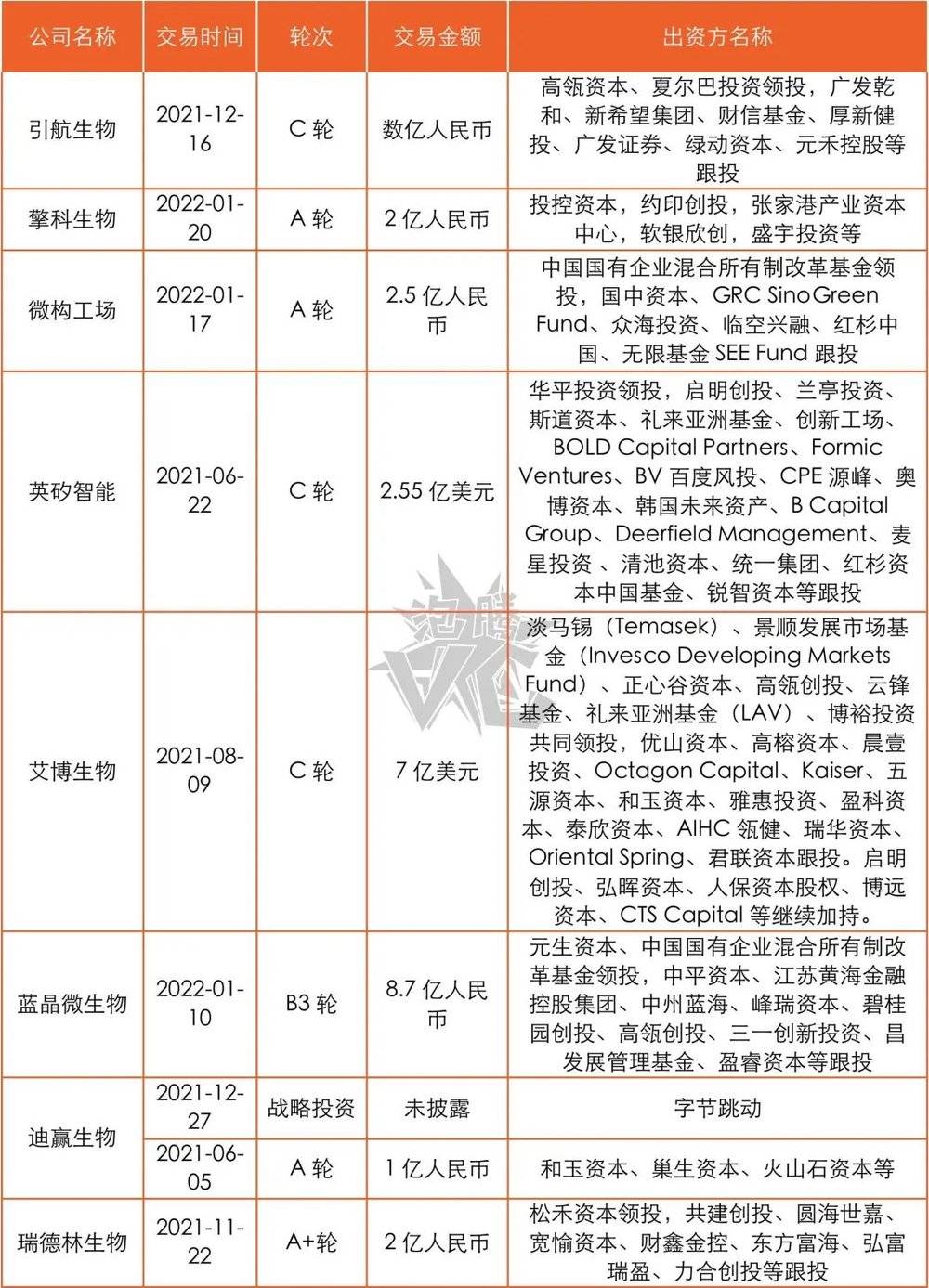

03 最热不过生物医药

作为长期核心赛道,医疗领域整体热度不减。思路开始从“生病怎么治疗”到“如何活得更好”。根据动脉网发布的《2021年全球医疗健康产业资本报告》数据,在过去的一年全球共发生3591起融资事件,同比增长70%。在整个2021年上半年融资项目上,呈现出阶段早金额高的现象,使得许多早期项目的估值偏高。整体融资金额上B轮、C轮较高。

根据另一头部数据平台的信息显示,医疗赛道在2021年52.8%的资金流向生物技术和制药企业,交易金额合计达 2048 亿元,合计发生的交易事件为 741 起,占全年总数的47%。充足的资本为行业带来了新鲜活力。

究其原因,外部因素包括了国内七普统计结果显示进一步加深的人口老龄化、长寿化,在人口结构性变化大背景下,持续不断的疫情催化并加速了医药市场刚性需求。从行业来看,集采制度刺激企业不断进行医疗技术的创新降本增效。

其中,致力于新冠mRNA疫苗的艾博生物,成立仅3年,融资超11亿美元,创国内Biotech之最。此外,行业上市信息频传,生物制药领域有医药研发及生产外包(CXO)昭衍新药,备受关注抗疫概念股义翘神州、疫苗生产技术平台成大生物。医疗信息化领域有医疗大数据高新技术企业医渡科技、医学特检集团康圣环球、历经8轮融资的AI医学影像企业鹰瞳科技、医疗综合信息解决方案提供商嘉和美康、染料中间体及医药中间体研发商善水科技。

养生大军正在集结。资本嗅到巨大的需求和市场潜力。随着AI、智能制造、生物医学创新,技术领域的不断突破将进一步驱动医疗行业在创新药、CXO、医疗器械等方面快速发展。

三、潜在独角兽大盘点——融资轮次及看点

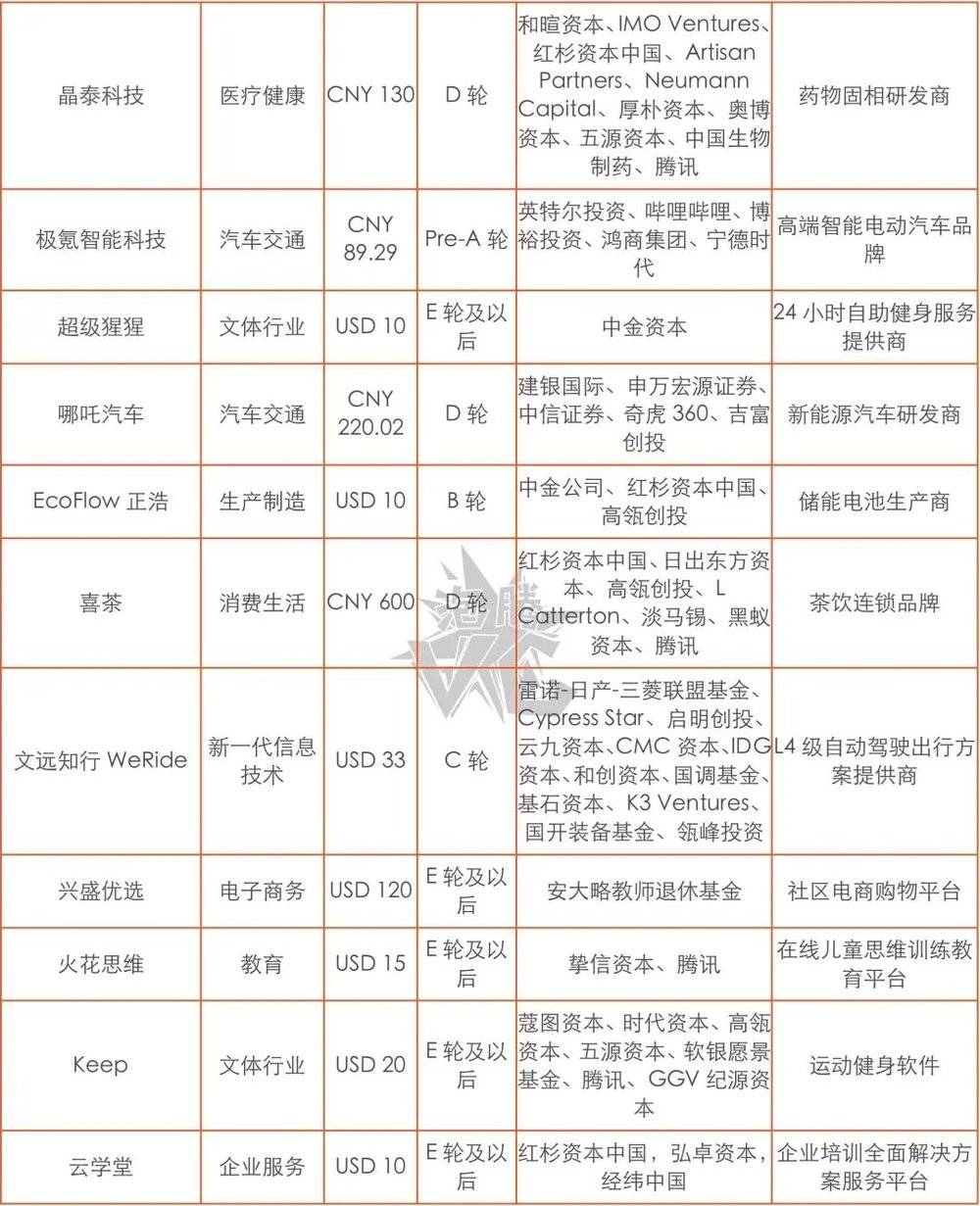

2021年融资过亿的项目共3619起,在12月最为密集,达到了400起。其中明星赛道聚焦在医疗健康、企业服务、科技和汽车领域。

从融资轮次看,过亿的融资项目主要集中在A轮和战略投资。其中天使轮/种子轮共42起,A轮融资(含Pre-A轮,A轮,A+轮)共526起,B轮融资(含Pre-B轮,B轮,B+轮)共601起,C轮融资289起,D轮及以后融资155起,战略投资项目629起。

从项目所处领域看,融资过亿的项目有21%集中在医疗健康行业,多达762起。企业服务、生产制造也是过亿融资项目较为集中的领域,分别发生了498、382起。伴随着全球疫情的发展、国内经济增速放缓、国民消费趋于理性,医疗健康行业获得了越来越多投资者的关注。该领域较高的行业壁垒,发展中大量的研发投入,也决定了其亿级的融资规模。此外,企业服务行业在2021年的融资表现也值得投资进一步关注。

01 全年融资金额Top3企业综述(含各轮次)

2021年融资Top 50的公司主要集中在以信息技术为主的科技领域和汽车交通行业。虽然汽车行业过亿项目不多,但整体交易规模足够大,总计超过400亿人民币。融资额排名前三的公司分别为Dreame,龙邦速运,兴盛优选。

种子轮/天使轮

在种子轮/天使轮阶段,获得融资额最高的3家公司分别为,远度云、屏商互联平台、洛轲汽车。远度云于成立2021年8月,经营范围包括供应链管理软件 (SCM) 开发、供应链管理服务,交通运输咨询、经济与商务咨询服务等。屏商互联平台是国内为数不多的集设计、研发、生产、销售、施工、售后为一体的商业显示生产商与智控解决方案供应商。

A轮

在A轮阶段,获得融资额最高的3家公司分别为龙邦速运、T3出行、橙心优选。龙邦速运为极兔速递的前身,两年前进入中国市场的极兔速递便是通过“龙邦速运”获得了相应资质。T3出行成立于2019年3月,由中国第一汽车、东风汽车、重庆长安汽车三大央企联合腾讯、阿里等企业共同成立。橙心优选则是滴滴花费巨大资源布局的社区团购平台,目前业务大量收缩、前景不明。

B轮

在B轮阶段,获得融资额最高的3家公司分别为,蜂巢能源、零跑科技、曹操出行。蜂巢能源是一家成立于2018年的电动电池研发生产商,计划于今年登录科创板,目前遭到了宁德时代以“不正当竞争”为由的诉讼。专注于智能电动车行业的零跑科技已于去年7月完成Pre-IPO融资,目前拟赴香港上市。曹操出行是吉利控股旗下的网约车平台,目前已在部分城市实现20%市场份额。

C轮

在C轮阶段,获得融资额最高的3家公司分别为Dreame、龙邦速运、Momenta初速度。Dreame(追觅科技)成立四年以来,在高速马达、视觉导航等核心技术上取得了飞快突破,致力于成为一家广义机器人企业。Momenta初速度则专注于自动驾驶技术,在去年受到头部车企、基金公司、互联网科技公司的关注。

D轮

在D轮阶段,获得融资额最高的3家公司分别为兴盛优选、十荟团、第四范式。作为活跃于湖南地区的社区团购平台,兴盛优选在去年遭受了各大平台的冲击,现阶段暂缓开城计划并积极开拓服装等新业务,十荟团则因违反《反不正当竞争法》面临30万元的罚款。成立于2015年的第四范式已于日前向港交所二次递交招股书。

E轮

在E轮阶段,获得融资额最高的3家公司分别为货拉拉、集创北方、妙手医生。货拉拉在货运O2O"百团大战"中脱颖而出,以共享模式整合社会运力资源,搭建货运平台。一年4次被传上市,可以说是“万众期盼”。集创北方是一家显示控制芯片解决方案提供商,产品主要涉及移动显示、面板显示、LED显示、照明四个领域。目前估值300亿,是冬奥会LED显示的芯片提供方。妙手医生作为就医用药支付的综合性服务平台,正基于互联网技术打造“互联网+医疗+药品”的全新健康管理方式。估值6年涨170倍,估值近300亿,3年累计亏损6亿元。2021年10月,公司在港交所提交上市申请。

02 2022值得关注:投后估值超10亿美金独角兽

2021年的独角兽们大多集中在企业服务、科技、汽车行业,这些赛道必然也会是资本们新一年持续加码的方向所在。2021年科创板共有165家企业成功IPO,上市公司总数达到370多家。科创板为新一代信息技术、生物、新能源汽车、高端装备制造产业提供了融资及退出路径。而科创板的最新市盈率70倍,大幅高于主板和北交所;上市涨幅超过100%的企业有28家。

除了泛科技领域,文体行业难得收获两只独角兽——超级猩猩和Keep。疫情让超级猩猩的发展一度停滞,却利好了随时随地健康APP Keep。9个月营收近12亿、卖课月亏7700万的Keep,在2月25日正式向港交所递交招股书,“运动科技第一股”会收获接连涨停还是破发的命运?

一度估值高达600亿的喜茶在爆出洗胃事件后,又因裁员、单店收入不达预期、降价等新闻事件被推上舆论的风口浪尖。再看看市值只剩下100亿的奈雪,喜茶在新一年又该如何面对一众茶饮友商?

再看教育赛道,虽然在去年跑出了火花思维这只独角兽,但在双减政策的影响之下,今年的年度榜单大概不会再有教育企业的影子。目前,火花思维选择出海并一度加快了步伐,毕竟,留给它的选择已经不多了。

本文来自微信公众号:泡腾VCer(ID:ptvc2020),作者:泡腾行研小组,编辑:Janet